Среднесрочные стратегии Форекс

Среднесрочные стратегии (свинг-стратегии, свинг-торговля) – это торговые методики, согласно которым сделки удерживаются открытыми в течение от 24 часов до нескольких суток. Обычно все такие стратегии основаны на техническом анализе и главных законах движения валютного рынка. Поэтому среднесрочные методики можно назвать одними из самых стабильных, прибыльных и наименее рискованных. Рассмотрим основные стратегии для среднесрочной торговли на Форекс. Вы можете приспособить данные техники и для торговли бинарными опционами, если ваш брокер позволяет открывать сделки сроком более суток.

Среднесрочные стратегии форекс: преимущества и недостатки

Данные торговые техники имеют свои особенности, преимущества и недостатки. Они подходят как для новичков, так и для опытных трейдеров. К сожалению, начинающие пользователи редко используют их в своей работе из-за желания получить быструю прибыль. В этом случае им можно порекомендовать трендовые стратегии Форекс, при которых доход можно получить уже через несколько часов или даже минут после открытия сделки в случае интенсивного тренда. При среднесрочной торговле прибыль обычно фиксируется только на следующие сутки, либо через несколько дней (в зависимости от стратегии).

Преимущества среднесрочной торговли:

- Подходит для любых активов (валюты, ценные бумаги, акции, драгоценные металлы и т.п.).

- Нет рыночного шума, который обычно присутствует на графиках с краткосрочными таймфреймами. Благодаря этому у трейдера не возникает помех для адекватной оценки движения рынка.

- Нет необходимости следить за выходом дневных экономических новостей, так как они вряд ли сильно повлияют на ход среднесрочной сделки.

- Высокая прибыль даже от одной сделки, так как цена за несколько дней успевает пройти достаточно большое расстояние.

- Защитный ордер стоп-лосс всегда меньше ожидаемого профита. Это дает возможность сохранить депозит от потерь даже при серии убыточных сделок.

Недостатков у такой торговли почти нет. Единственным минусом можно назвать необходимость достаточной суммы на депозите (минимум 300-350$). Это необязательное условие, но с меньшими суммами доходы от сделок будут гораздо ниже, либо вам придется постоянно нарушать правила мани-менеджмента. Также свинг-торговля требует хотя бы минимальных знаний технического и свечного анализа графика, так как почти все стратегии основаны именно на них.

Стратегия среднесрочной торговли на основе SMA

Данная стратегия основана на простых скользящих средних линиях SMA. Применять ее рекомендуется на волатильных валютных парах, таких как GBP/USD или EUR/USD.

Стратегия на основе SMA является позиционной, поэтому основное условие для торговли по ней – это наличие выраженного тренда на графике. Сделки будут заключаться только по направлению тренда, контр-трендовые сигналы игнорируются.

Открытие ордеров будет осуществляться на дневном графике, в то время как основной анализ рынка и направление тенденции мы будет определять по недельному таймфрейму. Сделки будут открываться сроком на несколько дней, поэтому для торговли желательно иметь хороший депозит. При этом стоимость каждого ордера не должна превышать 2-3% от суммы депозита.

Для увеличения количества сделок и прибыли можно вести торговлю сразу на нескольких валютных парах. Выбирайте активы с явным трендом на графике и избегайте торговли во флете.

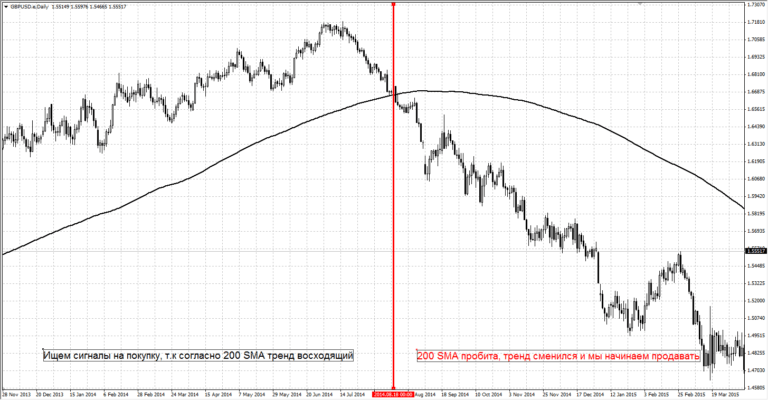

Для работы установите на графики D1 и W1 скользящую среднюю линию SMA периодом 200. Сигналы для открытия сделок очень простые – необходимо определить положение цены относительно кривой SMA.

Сигналы на покупку:

- Переключаемся на недельный график. Ждем моменты, когда цена на нем начнет двигаться выше линии SMA, что будет говорить о восходящем тренде. Переходим на дневной график.

- На ТФ D1 ждем момента, когда свечи графика также начнут двигаться выше линии SMA. Это подтверждает бычью тенденцию, поэтому следует открывать ордер на покупку.

Защитный Stop-Loss устанавливаем по обычной схеме, отступив несколько пунктов от локального ценового экстремума. Тейк-профит должен быть минимум в 2 раза выше стоп-лосса. Для снижения риска можно дождаться, пока сделка достигнет точки безубыточности, передвинуть стоп-лосс и пустить ордер по трейлинг-стопу.

Сигналы для открытия ордера на продажу:

- Кривая линия SMA на недельном графике движется над линией цены. Это говорит о нисходящей тенденции.

- Переходим на график D1. Дожидаемся повторения сигнала, когда цена также опустится ниже кривой SMA. Открываем ордер на продажу.

Стоп-лосс и тейк-профит устанавливаем по тем же правилам, что и при открытии ордера на покупку. Не забывайте соблюдать соотношение между защитным Stop-Loss и Take-Profit. Оно должно быть не меньше, чем 1 к 2 соответственно.

Среднесрочная торговая стратегия «100 пипсов»

При торговле по данной стратегии можно получать от 100 до 800 пунктов прибыли с одной сделки. Техника предназначена для дневного графика, но вы можете применять ее и для четырехчасового таймфрейма, немного изменив настройки индикаторов.

Рекомендуем вам также ознакомиться с информацией о том, что такое 4-часовой таймфрейм при торговле на Форекс и как правильно заключать сделки на таком графике.

Настройка графика

В нашем примере торговля будет вестись на валютной паре EUR/JPY. Вы можете использовать другие валютные пары из числа волатильных.

Перед работой установите на график D1 индикатор Bill William’s Accelerator Oscillator (AC) со стандартными настройками. После этого добавьте стохастический осциллятор (Stochastic), указав в его настройках следующие параметры:

- Период %K – 5.

- Период %D – 3.

- Замедление – 3.

Оба инструмента встроены в терминал MT4, поэтому нет необходимости скачивать и устанавливать их отдельно.

Правила торговли

Сделки будут заключаться на дневном графике.

Условия открытия ордера на продажу:

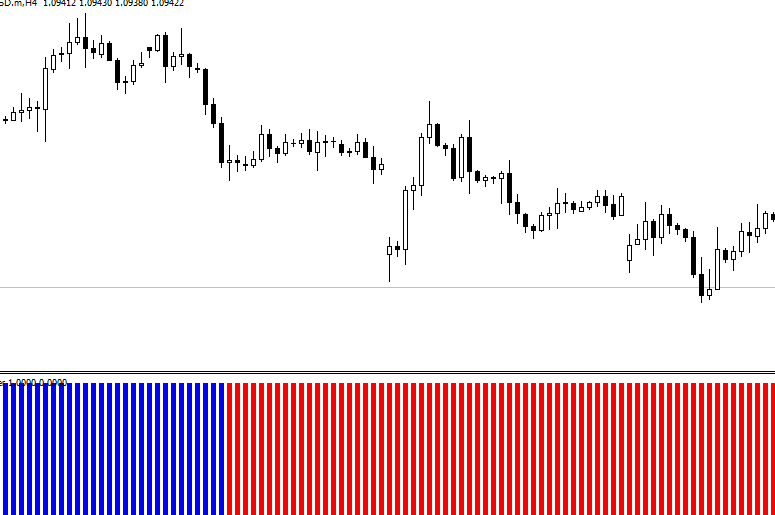

- Красный столбец индикатора AC опустился ниже нулевого уровня.

- Сигнальная кривая стохастика пересекла центральный уровень сверху вниз и продолжает двигаться по направлению к зоне перепроданности.

Эти два признака говорят о нисходящем тренде на рынке. Следовательно, вы можете открыть ордер на продажу.

Условия для заключения сделок на покупку:

- Зеленый бар гистограммы AC поднялся над нулевым уровнем.

- Сигнальные линии стохастического осциллятора пересекли нейтральный уровень снизу вверх и направляются к зоне перекупленности.

Данные признаки являются сигналом о развитии нисходящего тренда. Можно открывать сделку на продажу.

Входить в рынок необходимо сразу 5-ю лотами – так будет удобнее управлять капиталом. Защитный стоп-лосс следует устанавливать на расстоянии 100 пунктов от точки входа в рынок.

Прибыль фиксируется следующим образом:

- По первому лоту – на расстоянии 50 пунктов от точки входа. Для этого нужно передвинуть стоп-лосс на эту точку, тем самым сделав сделку безубыточной.

- По второму лоту – на расстоянии 100 пипсов от точки входа. Необходимо вновь передвинуть стоп-лосс на этот уровень.

- По третьему лоту – на расстоянии 150-ти пипсов от точки открытия сделки.

- По четвертому лоту – в двухстах пунктах от точки входа в рынок.

Последний 5-ый лот удерживаем открытым до тех пор, пока на рынке не сменится тенденция и от индикаторов не поступит противоположный сигнал. Например, если вы заключали ордер на покупку, то закрывать его нужно в тот момент, когда тренд с восходящего сменится на нисходящий (индикаторы AC и Стохастик опустятся ниже центрального уровня). Соответственно, ордер на продажу следует закрывать тогда, когда индикаторы Stochastic и AC начнут подниматься выше нулевого уровня.

Стратегия «100 пипсов» имеет множество преимуществ. Во-первых, она подходит для всех валютных пар. Во-вторых, не требует больших временных затрат на анализ рынка. Данная методика может принести от 100 до 800 пунктов прибыли, в зависимости от силы и продолжительности тенденции.

Среднесрочная торговая стратегия для D1 – «Взвешенный Тейлор»

Стратегия «Взвешенный Тейлор» (Weighted Taylor) основана на показаниях скользящих средневзвешенных линий (WMA). Ее создателем является трейдер по имени Тейлор, в честь него техника и получила такое название.

Изначально стратегия Тейлора была создана для работы с валютной парой EUR/USD, однако впоследствии после многочисленных тестов ее с успехом начали применять и для торговли на других активах.

Настройки стратегии

Рекомендуемый таймфрейм для торговли – D1. На более низких интервалах стратегия торговля по стратегии может не принести ожидаемой прибыли из-за снижения качества сигналов.

Методика основана на работе трех инструментов, которые входят в стандартный набор индикаторов терминала MT4. Это гистограмма Macd, RSI (индекс относительной силы) и взвешенные кривые WMA. Каждый инструмент выполняет свою функцию:

- Линии WMA показывают общее направление рынка, определяют тренд.

- RSI фильтрует показания WMA и либо подтверждает, либо опровергает их сигналы.

- Индикатор Macd помогает определить точку открытия и закрытия ордера.

Настройки Moving Average:

- Кривая линия 1 – период 5 (голубой цвет).

- Линия 2 – период 15 (оранжевый цвет).

- Кривая 3 – период 30 (желтый цвет).

- Линия 4 – период 60 (розовый цвет).

- Линия 5 – период 90 (красный цвет).

Индикатор RSI настраиваем следующим образом:

- Период равен 13.

- Уровни – 40 и 60.

Для Macd настройки следующие:

- Период быстрой скользящей EMA – 5.

- Период медленной EMA – 13.

- Macd SMA – 1.

- Уровни – 0,005 и -0,005 (выделите их красным цветом)

После установки и настройки всех инструментов график будет примерно таким образом, как показано на рисунке ниже.

Правила заключения сделок

Для поиска действительно качественного сигнала необходимо потратить некоторое время. Реальную картину рынка показывают скользящие средние линии (мувинги). Если цена находится под ними, то на рынке нисходящий тренд, а если над ними – то восходящий.

Сигнал для открытия сделок поступает в момент пересечения скользящих средних линий с коротким периодом с кривыми WMA с длинным периодом. Направление позиции должно совпадать с направлением пересечения.

Индикатор RSI также показывает общую картину рынка и фильтрует сигналы от пересечения WMA. Принцип работы с ним очень простой. Его линия движется относительно двух горизонтальных линий (уровней) – 40 и 60. Когда кривая находится между этими линиями, входить в рынок не следует, так как нахождение цены в данном диапазоне говорит об отсутствии или малом количестве устойчивых трендов. Прибыль от такой сделки будет минимальной, либо ордер вообще может закрыться в минус. Сигналом к открытию позиции будет пересечение кривой RSI одной из экстремальных зон – 40 или 60:

- При пересечении верхней зоны на рынке наблюдается восходящий тренд. Это сигнал к покупкам.

- Пересечение нижней зоны говорит о нисходящем тренде. Это сигнал к продажам.

После получения подтверждающего сигнала от RSI, переключите свое внимание на индикатор Macd. Он помогает определить наиболее выгодную точку входа и выхода с рынка.

Важно! Если бары гистограмма находятся вблизи «красной зоны», отмеченной уровнями 0,005 и -0,005, то торговля не осуществляется.

Если индикатор Macd пробил красный уровень по направлению снизу вверх, то это сигнал к открытию позиции на покупку. При пробитии красного уровня в направлении сверху вниз можно открывать сделку на продажу.

Безиндикаторная стратегия «Внутренний бар»

Данная методика является безиндикаторной и основана на поиске паттерна «внутренний бар» на графике. Стратегию можно применять в двух вариантах:

- При внутридневной торговле.

- При торговле в течение недели.

В первом случае для анализа будет использоваться дневной график, а во втором – недельный. Обе техники можно отнести к среднесрочным стратегиям.

Рекомендуем ознакомиться с индикатором Inside Bar для поиска внутренних баров на графике. Он находит и определяет данный паттерн в автоматическом режиме, после чего отправляет трейдеру звуковое оповещение.

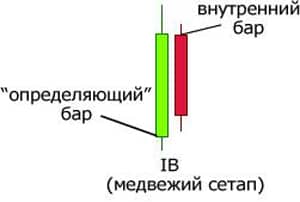

Метод торговли очень простой. Для входа в рынок необходимо найти на графике фигуру «внутренний бар». Это паттерн, состоящий всего из одной свечи. При этом данная свеча не должна выходить за рамки диапазона предыдущей свечи. Именно поэтому паттерн и называется внутренним.

- В 00.00 по GMT загружаем терминал. В это время закрывается бар прошлого торгового дня.

- После этого открываем все графики валютных пар и поочередно просматриваем каждый из них, ища внутренний бар. Если такой фигуры нет ни на одном графике, то торговлю в этот день не ведем. Если же паттерн был найден, то переходим к следующему этапу.

- На графике, где был найден «Внутренний бар», устанавливаем 2 отложенных ордера. Первый – Buy Stop на уровне максимума внутреннего бара, а второй – Sell Stop на уровне минимума этой же свечи.

- Если после открытия свечи нового дня линия цены сразу пробила min или max паттерна, то входим в рынок в том направлении, куда двинулась цена. Например, если был пробит минимум внутреннего бара, то мы открываем сделку на понижение, а если был пробит максимум, то открываем сделку на повышение.

Для обеих сделок следует установить защитный Stop-Loss на уровне экстремумов внутреннего бара. Тейк-профит должен быть равен стоп-лоссу.

На этом правила торговли заканчиваются. Стратегия очень простая, сделки закрываются по достижению профита, либо вручную. Для недельного варианта торговли правила точно такие же, только искать точку для входа в рынок нужно в 00.00 в понедельник, при открытии новой торговой недели. Вход осуществляется также с помощью отложенных ордеров Buy Stop и Sell Stop, стоп-лосс и тейк-профит устанавливаются по экстремумам внутреннего бара. Такая сделка может длиться несколько дней и принести прибыль от 100 пунктов и выше.

Особенность среднесрочной стратегии «Внутренний бар» в том, что она не требует от трейдера больших временных затрат. При внутридневной торговле достаточно уделять анализу графика и установке ордеров не более 30 минут в день. При недельной торговле это занимает не больше 30-40 минут в понедельник.

Торгуя по данной стратегии можно использовать не только фиксированные стоп-лоссы и тейк-профиты, но и «плавающие» трейлинг-стопы. В этом случае защитный стоп-лосс будет автоматически передвигаться следом за ценой на расстоянии заданного количества пунктов (шаг трейлинга). Использование трейлинг-стопа позволяет извлечь наибольшую прибыль из сделок. Недостаток такого метода лишь в том, что приходится все время держать терминал включенным.

Среднесрочные торговые стратегии подходят для торговли на любых активах. Они надежные и приносят стабильную прибыль. Главное преимущество таких техник в отсутствии рыночного шума, который мешает правильно прогнозировать движение цены и заключать выгодные сделки.

Торговые стратегии на H4 – D1

Часто торговые стратегии классифицируют по используемым в них активам, инструментам анализа, видам анализа, применимым торговым сессиям, степени закладываемого риска и даже степени автоматизированности. Но есть еще один немаловажный фактор – это временной признак. С первого взгляда может показаться, что рабочий таймфрейм является всего лишь какой-то незначительной деталью, ведь движение везде одно и то же, просто на одном временном интервале видно его больше, чем на другом. В реальности же между ними имеется принципиальная разница, которая часто становится ключевой. Качественная и потенциально прибыльная торговая система, установленная и работающая не на подходящем таймфрейме — верный путь к отрицательным результатам на счете, а возможно и к сливу депозита. Именно поэтому к вопросу выбора соответствующей стратегии для определенного временного интервала стоит подходить обдуманно, лучше протестировав ее на демо-счете.

p, blockquote 1,0,0,0,0 —>

Особенности среднесрочной торговли

Торговые стратегии разделяют на несколько видов по временному аспекту:

- Краткосрочные. Сделки, которые закрываются в течение времени от нескольких минут до дня. Осуществляется на таймфреймах от M1 до H1. Для трейдинга подбираются системы с несколькими индикаторами технического анализа, часто трендовые и осцилляторы в тандеме. Сделки могут периодически находиться в просадке, так как любое непрогнозируемое движение, в том числе фондовое, способно «сломать» построенный теханализ. Из преимуществ можно обозначит отсутствие свопа (комиссии за перенос сделки на следующие сутки) и наличие ежедневной прибыли. С другой стороны, подобные тактики отнимают относительно много времени и вынуждают постоянно находиться в рынке;

- Среднесрочные. Позиции остаются активными от одного до нескольких дней. Торгуется на H4 – D1. Для прогнозирования дальнейшего движения часто используются каналы. Предпочтительна торговля в направлении тренда, так как неверная или слишком рискованная позиция может принести еще больший ущерб. Более спокойная торговля по сравнению с предыдущим «временным типом» и меньше подвластна шумовым движениям;

- Долгосрочные. Открытый ордер может «висеть» от нескольких дней до недель и даже месяцев. Для работы предназначены самые старшие временные интервалы – W1 и MN. Очень хорошо отрабатываются любые паттерны, в том числе графические фигуры и свечные модели. Четко просматривается тренд и в целом технический анализ работает более четко, чем на более младших таймфреймах. В недостаткам можно отнести наличие свопа. Поэтому можно порекомендовать избегать позиций с большим отрицательным свопом, разумеется, кроме случаев очень хорошей сделки. К положительным моментам – минимум временных затрат на трейдинг, легко совмещается с другим (основным) делом.

Безусловно, каждый трейдер выбирает для себя определенный вид торговли с учетом наличия свободного времени и психологических особенностей. Но, тем не менее, многие согласятся с тем, что среднесрочная торговля является самым оптимальным вариантом. Она, как что-то среднее между краткосрочной и торговлей на старших таймфреймах, предлагает оптимальные условия для успешного и доходного трейдинга. Многие индикаторы технического анализа показывают свои лучшие результаты именно на четырехчасовых и дневных графиках. Используя их с верными параметрами можно обеспечить себя системой, которая не требует большого депозита, не так тонко реагирует на новостной фон и способна генерировать высокоточные сигналы на вход в рынок. Осталось разобраться какие индикаторы лучше других справятся с этой задачей.

p, blockquote 3,0,0,0,0 —>

Среднесрочные стратегии на основе Heiken Ashi

Heiken Ashi переводится как «баланс полосы». Получивший свою известность для частных трейдеров только в начале 2000-х годов, индикатор лег в основу многих новых стратегий торговли на Форекс.

Его непохожесть и оригинальность сразу заинтересовала многих инвесторов и это не случайно. Хейкен Аши индикатор трендовый, который использует для построения средние цены за определенный период. Ложась прямо на график цены, Heiken Ashi вырисовывает свои свечи, которые отличаются от первоначальных. Это и является его основным преимуществом. Учитывая цены за прошлый период, он отображает ценовое движение несколько иначе. Если «классический» график чередует медвежьи и бычьи свечи хаотично, то HA объединяет полученную информацию и формирует мини-тренды из идентичных свечей. То есть, если по мнению индикатора начинается восходящий тренд, то на графике будут формироваться только бычьи свечи до того момента, пока ситуация не начнет корректироваться. Это крайне удобно визуально, подавляет шумовые движения и тем самым не вводит в заблуждение трейдера.

«Heiken Ashi + Stochastic»

Как и во многих торговых стратегиях, тут будет использоваться трендовый индикатор (НА) в совокупности с осциллятором. В качестве флетового инструмента в данном случае будет фильтровать сигналы Стохастик. Известный всем своими уровнями «перекупленности» и «перепроданности», он позволит открыть позицию даже немного раньше, чем сделал бы это Хайкен Аши в одиночку.

Правила торговли по стратегии:

- Рабочий таймфрейм – H4;

- Торговый инструмент – любая валютная пара с высокой волатильностью, которой свойственно трендовое движение. Как вариант, евро/доллар;

- Индикатор Heiken Ashi установить с параметрами, заданными по умолчанию в торговом терминале. Можно изменить цвета, если так удобнее для восприятия. В данном случае изменен цвет медвежьего бара с белого на зеленый для лучшей визуализации на светлом фоне;

- Осциллятор Stochastic с характеристиками: период %К-5, период %D-3, замедение – 3,уровни «20» и «80».

Входы в рынок по стратегии

Сделка будет открываться только при совместном сигнале обоих инструментов, подтверждающих друг друга. Если «HA» рисуется на графике свечами зеленого цвета (бычьи), значит стоит рассматривать только длинные позиции (на покупку). Для того чтобы убедиться в верности предполагаемого сигнала, нужно проанализировать поведение Stochastic. Если он при этом покидает зону перекупленности, то есть поднимается снизу за 20-й уровень, то сигнал является «правильным» и трейдер открывается на buy.

p, blockquote 5,1,0,0,0 —>

Стоит обратить внимание, что при работе исключительно на Heiken Ashi вход в сделку осуществляется на третьей свече одинакового цвета. А в дополнении к нему Стохастика сигнал проявляется чуть раньше, когда осциллятор покидает одну из зон переоцененности рынка.

Чтобы войти в шорт, должны образоваться обратные сигналы. Когда Хейкен Аши становится красным (медвежьи свечи) и в тот же момент времени Stochastic покидает зону перекупленности (опускается ниже «80») стоит рассматривать продажи. По данной стратегии каждая сделка закрывается тогда, когда формируется противоположный сигнал. Стоп-лосс же можно устанавливать за локальным максимумом или минимумом, в зависимости от направления ордера.

«Heiken Ashi + Moving Average»

Другая стратегия на основе своеобразных свечей Хейкен Аши можно показаться банальной, но в действительности способна генерировать довольно-таки неплохие входы в рынок. Она основана на двух трендовых индикаторах, очень проста и удобна в применении. Будет идеальной для трейдеров с небольшим опытом работы. Дополняет Heiken Ashi один из самых «древних» инструментов анализа – Скользящая Средняя. Период сглаживания выбран методом тестирования и самые лучшие сигналы дал экспоненциальный мувинг с периодом «40».

Как и в большинстве вариантов использования Moving Average тактика основана на пересечении им графика цены. Когда свечи расположены выше Скользящей, то преобладает восходящая тенденция, когда ниже – нисходящая. Сама по себе эта тактика может давать достаточно большое число ложных сигналов. Чтобы их отфильтровать, стоит учитывать «состояние» свечей Аши. Если при пересечении графиком мувинга они становятся зеленого цвета, то есть бычьми, тогда сигнал на покупку считается качественным и можно открываться. Такая же логика в обратной ситуации – при пересечении сверху вниз и появлении красных (медвежьих) свечей появляется сигнал на продажу, подтвержденный обоими индикаторами. При выборе актива стоит также отдавать предпочтение трендовым и высоковолатильным валютным парам.

p, blockquote 7,0,0,1,0 —>

Сигналы по Хейкен Аши и Скользящей Средней

Стратегия среднесрочной торговли по Вилам Эндрюса

Самые доходные стратегии на D1, которые в то же время и считаются низкорискованными, это системы на основе канала.

Это действительно так, ведь на старших таймфреймах тренды и каналы, по которым они двигаются, пробиваются и перересовываются гораздо реже. Поэтому «рабочие» уровни поддержки и сопротивления позволяют открывать позиции, прибыль которых может быть в разы больше потенциальных убытков. Весь смысл консервативной торговли по каналу заключается в открытии ордеров только в направлении общей тенденции. Причем никаких индикаторов, кроме пары линий, тут не используется. Ищет сигналы и принимает решение об открытии позиции трейдер самостоятельно. Тем не менее, существует один инструмент, который может заменить каналы, выстроенные вручную.

p, blockquote 8,0,0,0,0 —>

Построение канала с помощью индикатора Вилы Эндрюса

Для его построения требуется всего три опорные точки, которые можно корректировать пока трейдера не устроит то, как нарисовался канал. Обычно для этого берутся точка минимума потенциального канала, его максимума и точка начала. Таким образом, формируется канал, подобный классическому, но имеющий еще один, центральный уровень. Это достаточно удобно для визуального анализа, так как тенденции свойственно время от времени ускоряться или замедляться. Многие трейдеры торгуют в том числе именно от этого серединного уровня. Тем не менее самым рентабельным будет вход именно от одного из крайних уровней – поддержки и сопротивления.

Данная тактика рассматривает торговлю только походу тенденции, но никак не против нее, каким бы сильным сигнал не показался. При наличии нисходящего тренда (и, соответственно, канала) открываются торговые позиции только на продажу от верхнего уровня. Закрывается при касании противоположного или центрального, если образовалась затяжная консолидация, как на рисунке. В случае с восходящим трендом, стоит отталкиваться только от покупок от нижнего уровня и закрытия при касании противоположного. Но, рано или поздно, любые каналы (даже самые сильные и продолжительные) имеют свойство редактировать свое направление. Для того чтобы это не повлекло неприятные события для открытых позиций и не создало большую просадку, стоит сразу выставлять уровень ограничения убытков. Он будет базироваться чуть выше момента входа в рынок, за пределами канала, на расстоянии в несколько пунктов, смотря от выбранного актива. Тейк-профит так же нужно установить сразу. Это позволит находиться в рынке еще реже.

А для тех, кто не уверен в качестве своих прогнозов, можно порекомендовать применить дополнительный индикатор, например тот же Stochastic. Как и все стратегии торговли на основе Стохастика, данная тактика будет фильтроваться зонами перекупленности и перепроданности, что и подтвердит верность входа в позицию.

Как и при начале работы по любой новой стратегии, трейдеру стоит протестировать ее на демо-счете или торговать сразу на реальном, используя при этом наименьший размер лота. При четком соблюдении правил торговой системы и особенностей риск-менеджмента, среднесрочный трейдер имеет все шансы показать на счете хорошую и стабильную доходность.

Лучшие среднесрочные торговые стратегии: «Следуй за трендом»

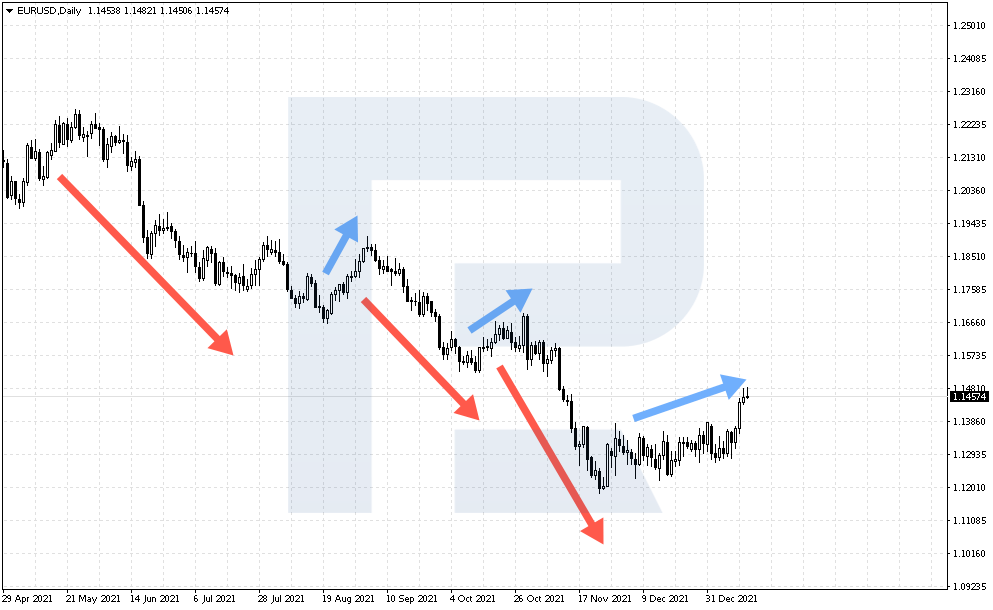

Стратегия следования за трендом предполагает, что текущая тенденция с большей долей вероятности сохранится, чем изменит направление. С теоретической точки зрения все просто: цена растет — покупаем, падает — продаем.

Некоторые авторы технического анализа рекомендуют торговать на пробой минимума, если тренд нисходящий, или же искать завершение бычьей коррекции, чтобы поймать более значительное движение.

Существенным плюсом работы в сторону тенденции выступает и количество пунктов, которые такое движение может дать трейдеру, ведь оно происходит без препятствий. Если рассмотреть тренд на графике, то можно заметить, что коррекция занимает незначительный промежуток времени и в пунктах это будет небольшое движение. А вот трендовые падения или подъемы цены будут крупнее и в несколько раз сильнее, чем коррекции.

Пример трендового движения и коррекции

Индикаторы стратегии «Следуй за трендом»

Давайте рассмотрим, как применять сразу три индикатора для работы в сторону основного тренда, а также разберемся в правилах торговли и тонкостях определения уровня риска и прибыли.

Правила и принципы стратегии «Следуй за трендом»

Торговля ведется на четырехчасовом или дневном таймфреймах. Важно понимать, что чем ниже таймфрейм, тем ниже риск. Объясняется это тем, что движения на четырехчасовом графике не будут такими большими, как на дневном, но и движения в сторону тренда также будут заметно меньше.

Для работы с меньшими рисками и частыми сигналами для выхода трейдеру следует выбрать четырехчасовой таймфрейм. При работе с дневным графиком будет меньшее количество сигналов, но более затяжные потенциальные движения.

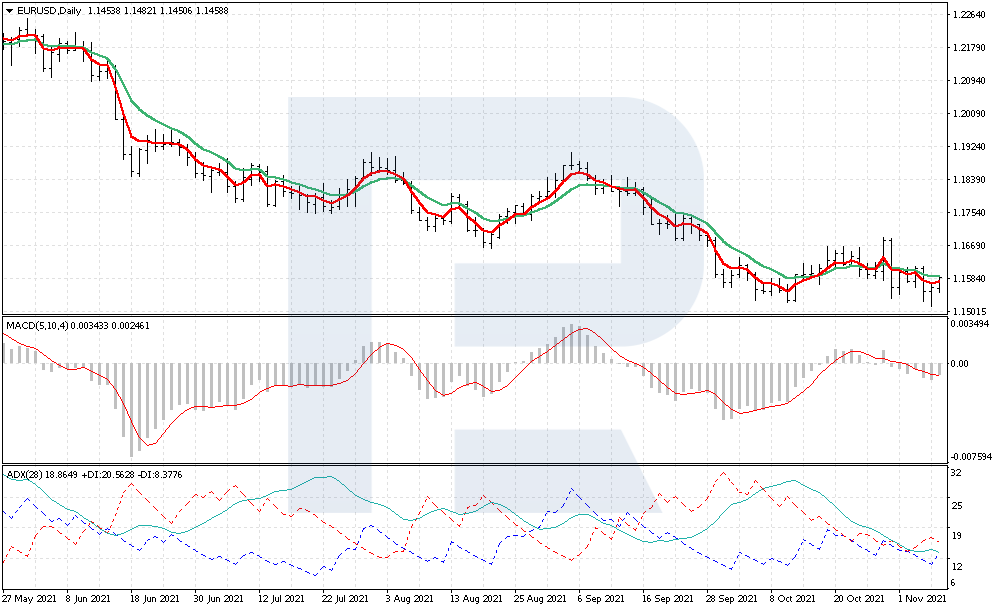

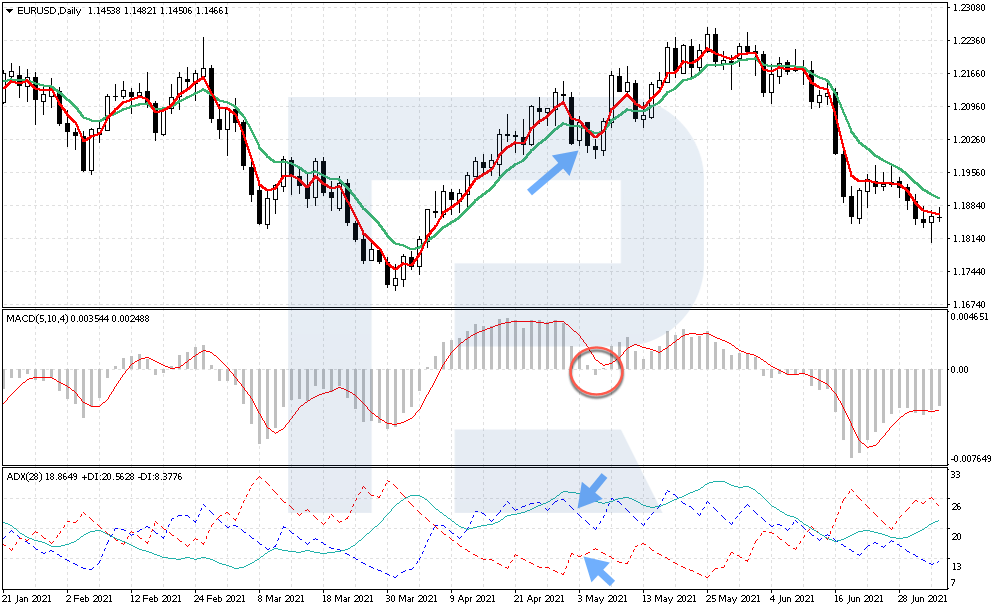

Стратегия подходит для торговли любой валютной парой, главное — добавить три индикатора. Напомним, это Скользящие средние, MACD и ADX.

В основе стратегии лежит индикатор ADX с периодом 28. Именно его нужно будет анализировать и уже по поведению сигнальных линий понимать, какой сейчас на рынке тренд.

При анализе индикатора ADX обращаем внимание на линии +DI и -DI. Когда пунктирная линия +DI поднимается над линией -DI, это означает, что тренд сейчас восходящий. Требуется анализ двух других индикаторов для подтверждения входа в сторону этой тенденции. Если же линия -DI провалилась под линию +DI — тренд на рынке медвежий и нужно искать сигналы для продажи.

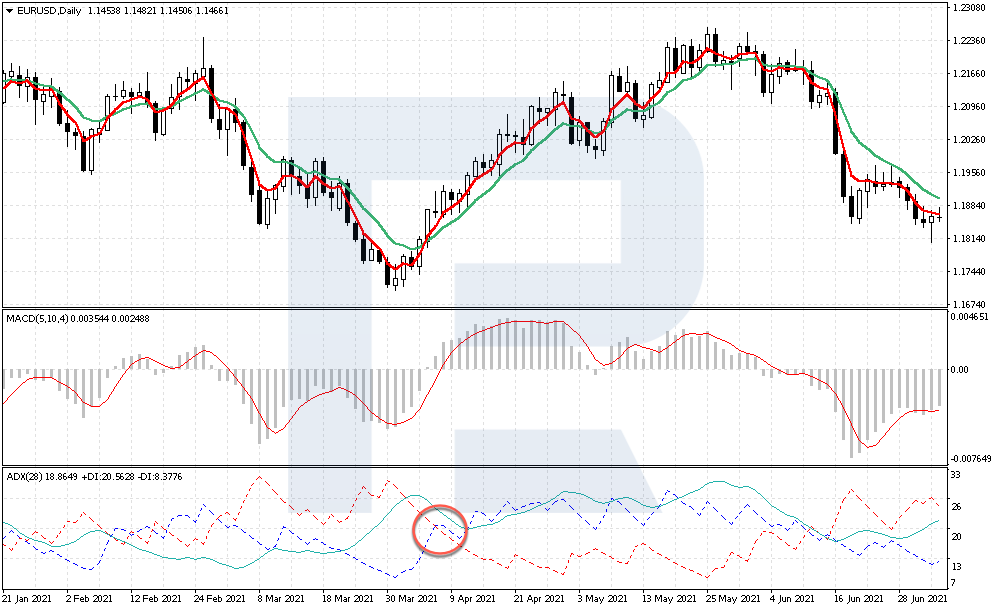

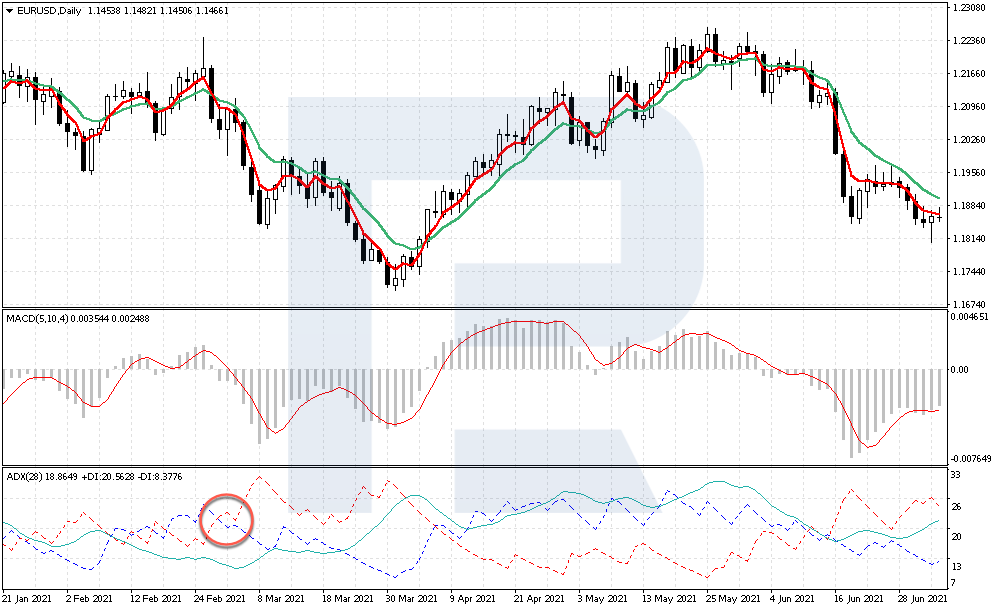

Индикатор ADX

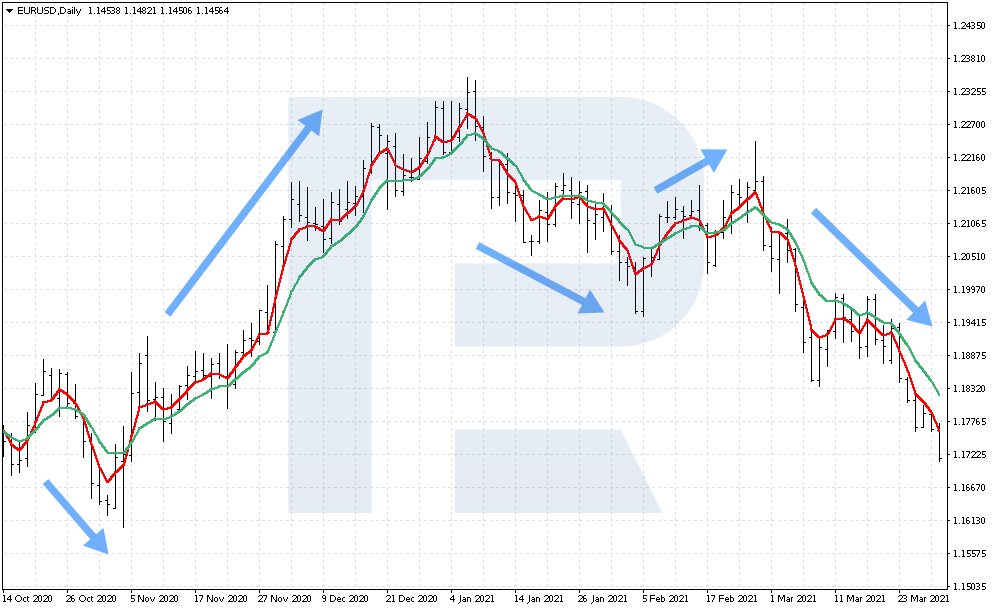

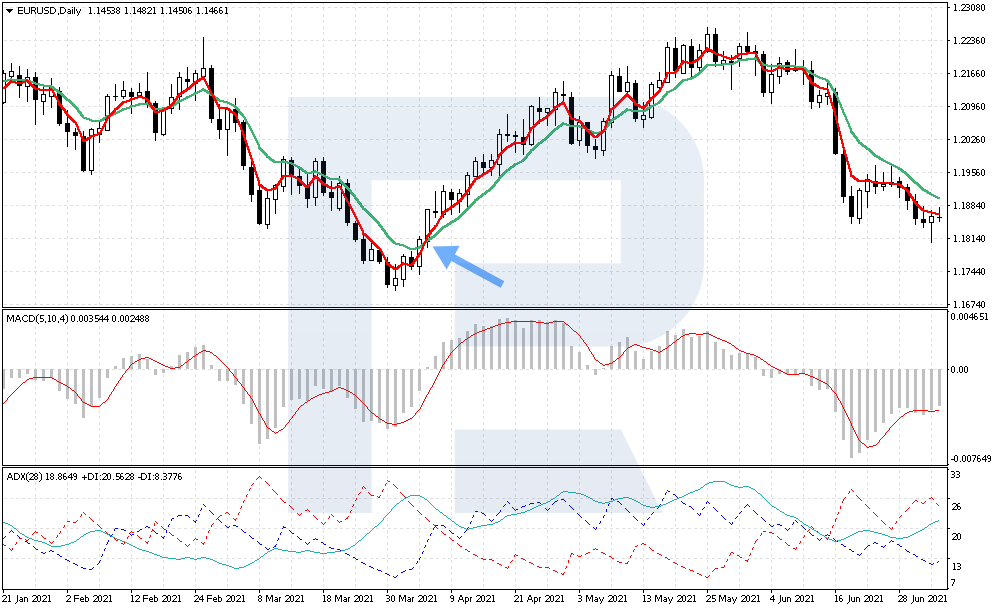

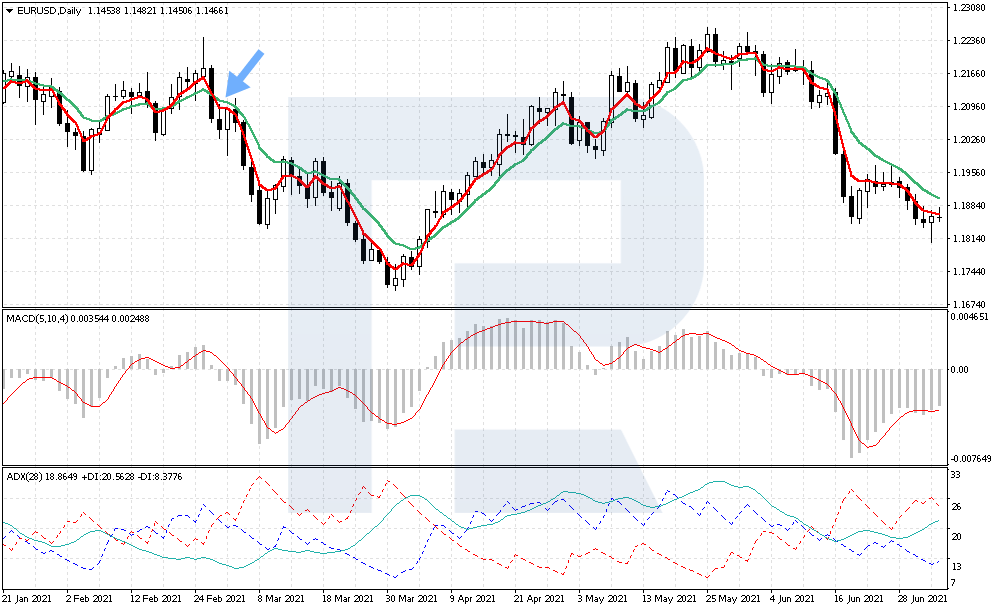

Две экспоненциальные Скользящие средние с периодами 4 и 10 будут одним из подтверждающих сигналов для открытия сделки. Если EMA с периодом 4 пробивает EMA с периодом 10 сверху вниз, то это сигнал трейдеру для продажи финансового актива. Если наблюдается пробой линии EMA 10 линией EMA 4 снизу вверх, такой сигнал нужно рассматривать для открытия сделки в сторону бычьего тренда.

Индикатор MA

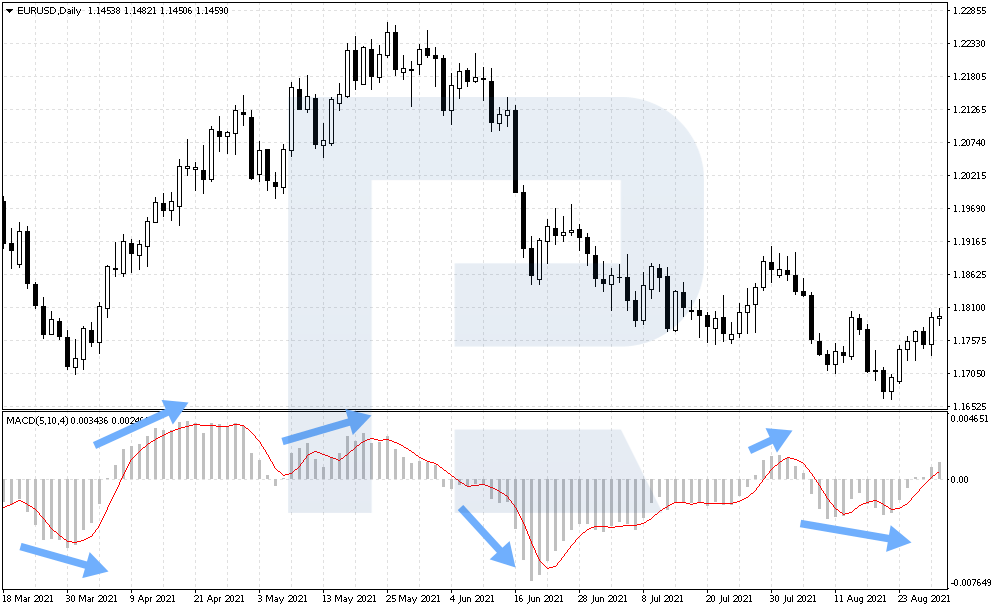

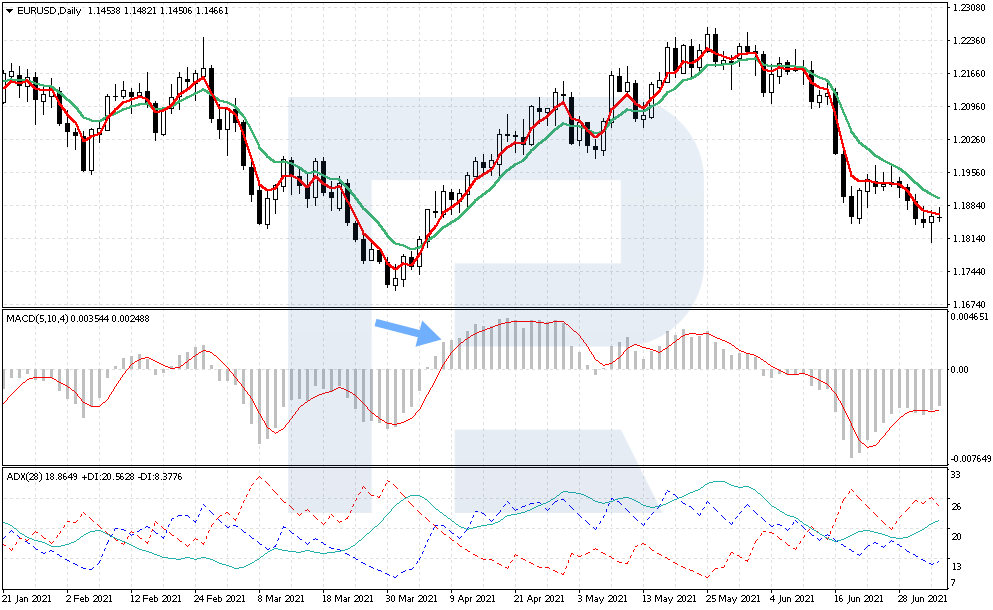

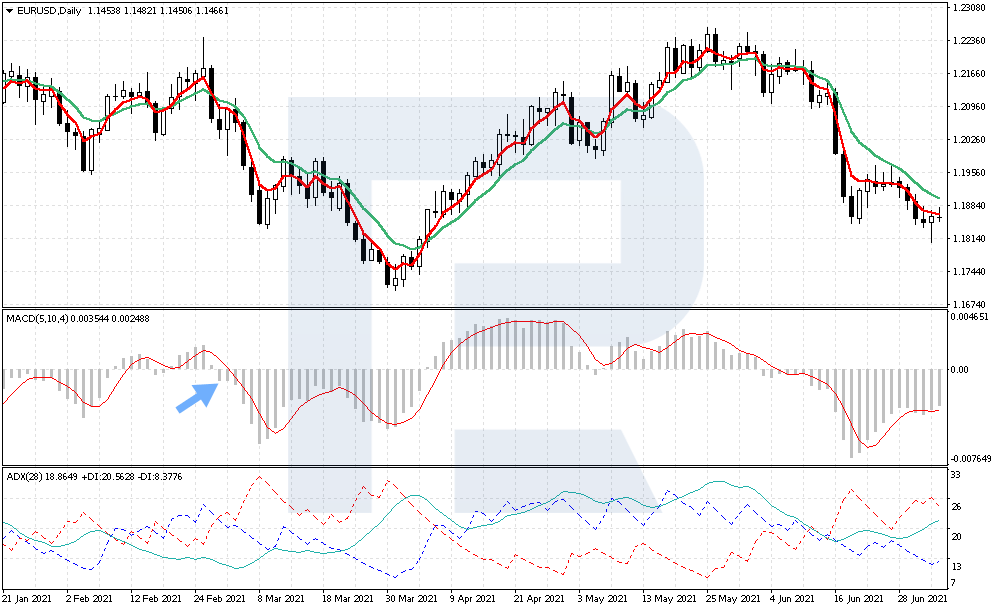

Для индикатора MACD требуется установить параметры 5, 10, 4. Для подтверждения сигнала на покупку гистограмма индикатора должна находиться выше нулевой линии. Если же трейдер ищет подтверждение продажи, тогда гистограмма должна располагаться ниже нуля. Напомним, что индикатор MACD показывает расстояние между двумя Скользящими средними, а пробой гистограммой нулевой линии и будет сигналом к смене текущего тренда.

Индикатор MACD

Как покупать по стратегии «Следуй за трендом»

Когда все индикаторы добавлены на график, можно приступать к изучению правил открытия позиции на покупку. Для совершения такой операции требуется соблюдения трех правил:

- Сигнальная линия +DI располагается над линией -DI.

- Линия EMA 4 пересекла линию EMA 10 снизу вверх.

- Гистограмма индикатора MACD поднялась выше нуля.

Как только все три условия выполнены, трейдер открывает позицию на покупку пары. Если работа ведется на четырехчасовом таймфрейме, Стоп Лосс выставляется ниже на 20 пунктов от точки входа в рынок, а Тейк Профит размещается на 60 пунктов выше нее. Если же для работы взят дневной график, тогда Тейк Профит выставляется размером в 200 пунктов, а Стоп Лосс размещается на уровне 70 пунктов.

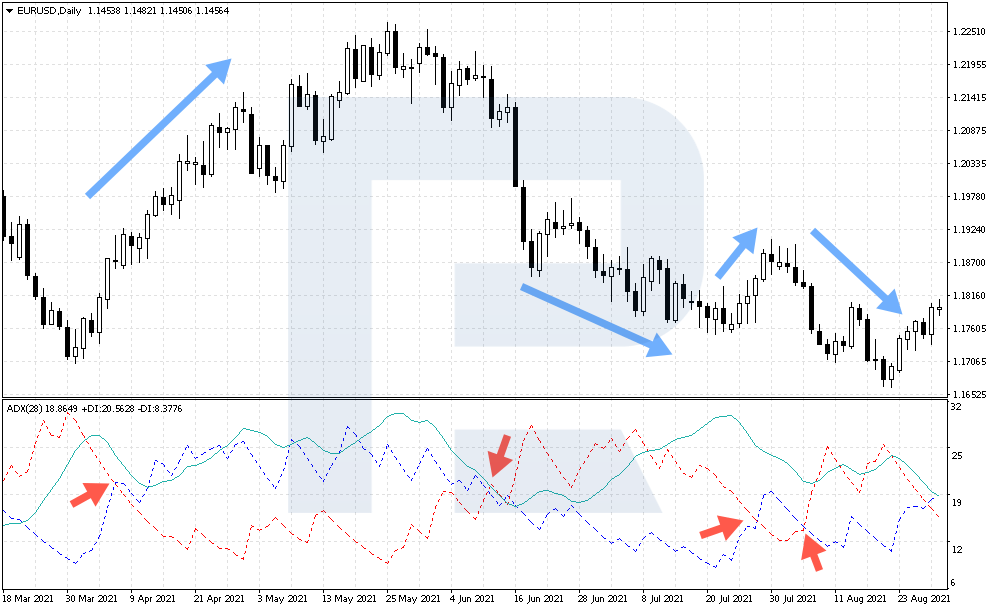

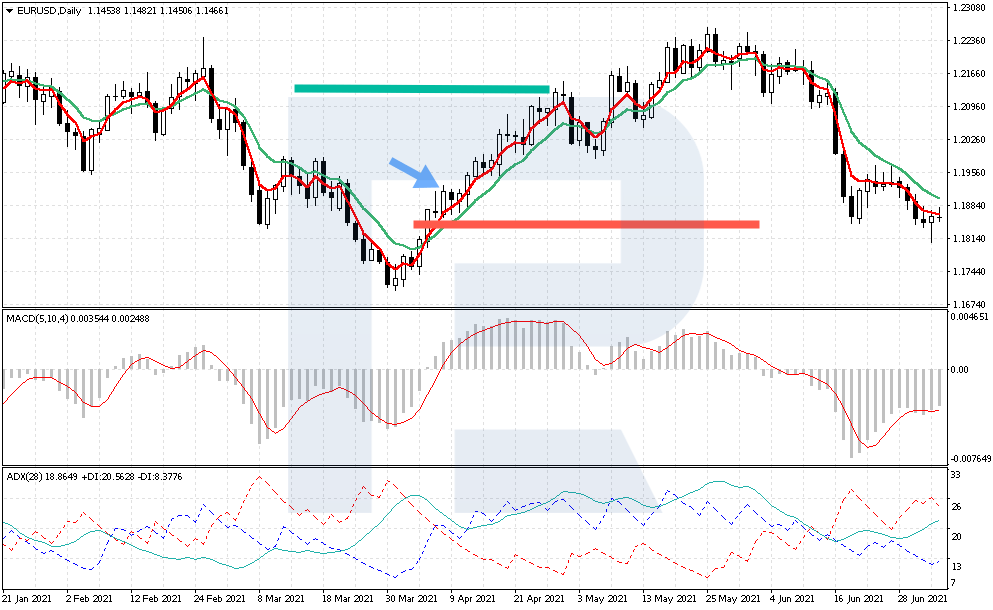

Пример сделки по покупке

Рассмотрим пример на графике валютной пары EUR/USD. 08.04.2021 сигнальная линия +DI индикатора Average Directional Movement Index (ADX) пробила линию -DI и закрепилась выше. Это первый сигнал трейдеру для открытия позиции в сторону бычьего тренда.

Сигналы индикатора ADX при покупке

Далее оцениваем расположение Скользящих средних: линия EMA 4 поднялась выше линии EMA 10 — уже второе выполненное условие для сделки.

Сигналы индикатора MA при покупке

Третьим этапом выступает оценка расположения гистограммы на индикаторе MACD: отмечаем, что значения индикатора поднялись над нулевой линией.

Сигналы индикатора MACD при покупке

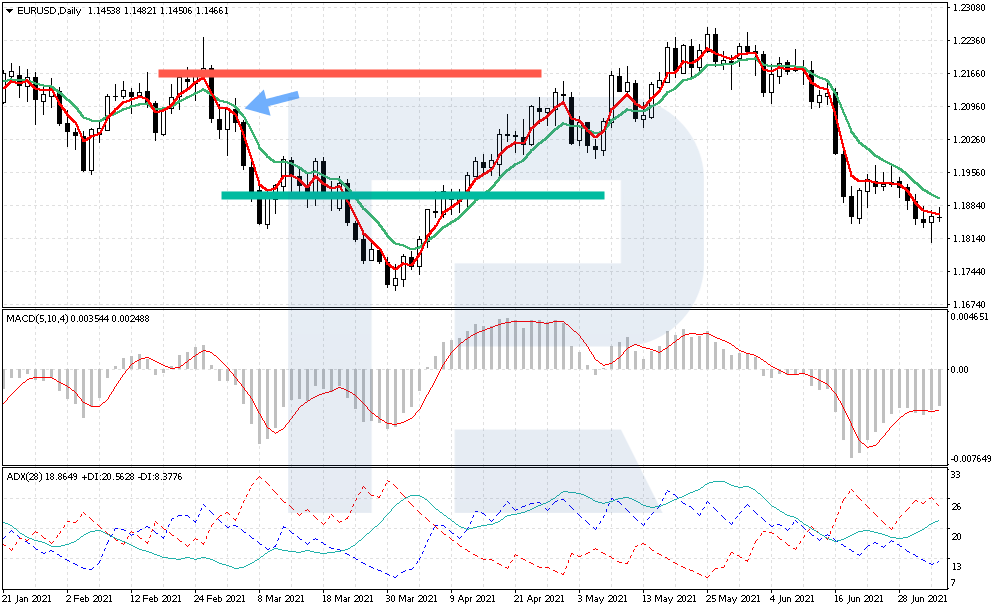

После того, как сигналы от трех индикаторов получены, можно переходить к открытию сделки на покупку по цене 1.1915. Стоп Лосс ставится на уровне 1.1845, а Тейк Профит располагается на уровне 1.2115. После небольшой коррекции цена добралась до цели.

Стоп Лосс и Тейк Профит по стратегии «Следуй за трендом»

Как продавать по стратегии «Следуй за трендом»

Теперь разберём продажу по тактике следования за трендом. Для этого оцениваем сигналы индикаторов и только после выполнения всех условий приступаем к открытию позиции:

- Линия -DI располагается под линией +DI.

- Линия EMA 4 пересекла линию EMA 10 сверху вниз.

- Гистограмма индикатора MACD провалились ниже нулевой линии.

Как только три условия выполнены, можно переходить к открытию позиции на снижение.

Пример сделки по продаже

Рассмотрим такую сделку на примере валютной пары EUR/USD. 02.03.2021 произошло пробитие линией +DI линии -DI снизу вверх — первый сигнал в пользу открытия продажи.

Сигналы индикатора ADX при продаже

Переходим к Скользящим средним: линия EMA 10 пробила линию EMA 4 сверху вниз, а это уже второй сигнал для инвестора.

Сигналы индикатора MA при продаже

Оцениваем расположение гистограммы MACD: отмечаем, что значения индикатора пробили нулевую линию. Получаем третий и последний сигнал для открытия сделки по цене 1.2090. Стоп Лосс размещаем на уровне 1.2160.

Сигналы индикатора MACD при продаже

Тейк Профит устанавливается на уровне 1.1890. В результате цена дошла до обозначенной цели. Однако не стоит рассчитывать, что каждая сделка будет прибыльной, поэтому не забываем про риск-менеджмент.

Сделка на продажу по стратегии «Следуй за трендом»

Интересный момент был на этом же графике уже 05.05.2021: Скользящие средние пересеклись в пользу продаж, гистограмма MACD провалилась в отрицательные значения, но сигнальная линия +DI индикатора ADX осталась выше линии -DI, а это указывает на наличие бычьей тенденции.

Такой сигнал пропускаем. Но, если трейдер использовал бы в работе только мувинги, скорее всего, он уже бы рассматривал открытие сделки на продажу. В примере работы по стратегии «Следуй за трендом» такой сигнал игнорируется правилами.

Заключение

В стратегии «Следуй за трендом» используются три индикатора для подтверждения открытия сделки. Все эти инструменты представлены в стандартном наборе на торговых платформах, поэтому даже новичок сможет быстро изучить правила открытия позиций по этому варианту торговли.

Плюсом стратегии можно назвать возможность работы как на дневном, так и на четырехчасовом таймфреймах. Это дает трейдеру возможность выбора частоты сигналов, а также размеров прибыли и убытка. Есть желание торговать чаще и с меньшими рисками — берём Н4 график и приступаем к работе. Если же хотим реже входить в рынок и подольше держать сделку с большей прибылью, тогда открываем дневной график и ведем работу уже по нему.

Авторы стратегии позаботились и про риск-менеджмент: предлагают использовать Стоп Лосс в три раза меньше Тейк Профита, что удовлетворяет условиям правильных сделок на финансовых рынках с точки зрения рисков.

Андрей Гойлов

Финансовый аналитик и успешный трейдер, в торговле предпочитает высоковолатильные инструменты. Ежедневно участвует в проведении вебинаров по трейдингу и в разработке образовательных материалов компании RoboForex.

Источник https://binaryfox.ru/strategii/srednesrochnye-strategii-foreks.html

Источник https://www.blotter.ru/1/l6/torgovye-strategii-na-h4-d1/

Источник https://blog.roboforex.com/ru/blog/2022/01/17/luchshie-srednesrochnye-torgovye-strategii-sleduj-za-trendom/