9 банков, выдающих ипотеку без подтверждения дохода в 2021 году

Ни для кого не секрет, что для оформления ипотеки необходимо собрать большое количество документов, а самое главное – подтвердить свою платёжеспособность. К сожалению, далеко не каждый человек может похвастаться официальным трудоустройством и высокими доходами – многие получают серую зарплату или работают на себя.

Чтобы не терять потенциальных клиентов, большинство банков предлагают кредиты по упрощённой процедуре – ипотека без подтверждения дохода оформляется всего по двум документам, удостоверяющим личность.

Кому подойдет ипотека без подтверждения доходов

Реальные доходы граждан не всегда соответствуют официальным. Людям, получающим зарплату в конвертах, фрилансерам, самозанятым и даже представителям малого и среднего бизнеса ипотека недоступна, банк её просто не одобрит. А всё потому, что человек не может подтвердить свою платёжеспособность, даже если у него высокие и стабильные доходы. В этом случае справка о доходах является основным документом.

Смотрите видео от экономиста с 20-летним стажем на эту тему:

С одной стороны, банк можно понять – он перестраховывается и не желает рисковать финансами, если у него нет гарантии, что заёмщик будет исправно выплачивать долги. А с другой, банк теряет большое количество клиентов, которые и рады бы приобрести жильё, взяв ипотеку, но из-за отсутствия нескольких справок просто не могут себе это позволить.

Когда проблема стала глобальной, банкиры задумались и стали предлагать ипотечные кредиты по не таким выгодным условиям, как для основной массы заёмщиков, но зато их может позволить себе каждый мало-мальски обеспеченный человек, который располагает свободными денежными средствами и нуждается в жилье. Обычно это кредиты, которые оформляются всего лишь по двум документам, удостоверяющим личность.

Очень часто в качестве второго документа банк требует предоставление СНИЛС, а по нему легко проверить, проводятся ли хоть какие-нибудь отчисления в ПФ. Если нет, то вероятнее всего человек получит отказ.

Впрочем, если имеются доходы от ценных бумаг, вкладов, инвестиционных вложений или человек владеет высоколиквидным движимым или недвижимым имуществом, то это будет большим плюсом и дополнительной гарантией платёжеспособности.

Ипотека без подтверждения доходов доступна:

- зарплатным клиентам банка;

- официально трудоустроенным, но получающим часть зарплаты в конвертах;

- имеющим стабильный доход, но не устроенным официально, например, фрилансеры;

- неработающие лица, имеющие доход от инвестиций, вкладов, ценных бумаг, сдачи в наём недвижимости;

- индивидуальные предприниматели.

Преимущества оформления ипотеки без подтверждения доходов:

- возможность получить ипотеку на недвижимость тем, кто имеет «серый» доход, который невозможно подтвердить справкой 2-НДФЛ;

- существенная экономия времени на оформление (нет нужды собирать большой пакет документов);

- короткий срок рассмотрения заявки – в среднем 24 часа;

- допускается использование материнского капитала для погашения первоначального взноса.

К недостаткам можно отнести более строгие условия кредитования, а именно:

- большой первоначальный взнос;

- увеличенная процентная ставка;

- снижение срока кредитования;

- возможные ограничения на сумму ипотеки.

Требования для получения ипотеки без справок и поручителей

Ипотека по двум документам без подтверждения доходов может быть одобрена, если потенциальный заёмщик удовлетворяет требованиям банка.

Требования к заёмщику:

- наличие гражданства России, а также постоянной или временной регистрации;

- возрастной интервал – от 21 года до 65 лет (на момент погашения ипотеки);

- полная адекватность и дееспособность;

- положительная кредитная история;

- отсутствие текущих долговых обязательств;

- в некоторых банках требуется хотя бы минимальный рабочий или предпринимательский стаж.

Перечень необходимых документов

Как взять ипотеку без официального дохода? Сначала нужно выбрать кредитную организацию, которая предлагает ипотечные программы всего по двум документам.

Затем необходимо заполнить заявку-анкету, в которой указываются:

- персональные данные;

- семейный статус;

- образование;

- регистрация и адрес места жительства;

- сведения о трудоустройстве;

- размер ежемесячных доходов;

- наличие движимого и недвижимого имущества, ценных бумаг, вкладов и инвестиций;

- желаемые данные по запрашиваемой ипотеке – размер ипотеки, срок, программа.

Также нужно предоставить:

- паспорт гражданина РФ с постоянной или временной регистрацией;

- второй документ, удостоверяющий личность – СНИЛС, ИНН, военный билет, водительские права, пенсионное или служебное удостоверение, загранпаспорт;

- документацию на приобретаемое имущество.

Кредитная организация вправе потребовать предоставление дополнительных документов, если посчитает нужным. Получается, что по факту нужно будет собрать не два документа, а больше.

Условия получения ипотеки без справки о доходах

Ипотека без справки о доходах оформляется по облегчённой процедуре – не нужно бегать по инстанциям и собирать большое количество документов. Но кредитным организациям нужны гарантии, что заёмные деньги и начисленные проценты вернутся в срок и в полном объёме.

Поскольку заёмщик не может подтвердить свою платёжеспособность, банк выдаёт кредит на более жёстких условиях.

Период кредитования

В большинстве банков срок ипотеки уменьшается примерно на десять лет, то есть кредит выдаётся на 15-20 лет.

Однако в некоторых кредитных организациях – в том же Сбербанке, срок кредитования остаётся неизменным – до 30 лет.

Величина первоначального взноса

Первоначальный взнос приходится платить практически по всем ипотечным программам. Полностью исключить риск невозврата долга не сможет никто, поэтому первичный взнос служит гарантом, что в случае если заёмщик не сможет выплачивать ипотеку, недвижимость можно будет продать и вернуть долг, даже если она немного потеряет в цене (а это неизбежно, со временем цены на жильё только возрастают).

Кроме того, эта сумма позволяет реализовать залоговую квартиру с небольшой скидкой и быстро покрыть образовавшуюся задолженность.

К тому же придётся сначала подтвердить, что у заёмщика эти деньги имеются – предоставить выписку из банковского счёта, наличие материнского или жилищного капитала.

Величина процентной ставки

Банк выдаёт заёмные деньги не просто так – от доброты душевной, а под проценты. Чем больше риск, тем выше будет процентная ставка.

Ставки по ипотечным программам, которые выдаются без подтверждения доходов заёмщика, априори высокие. От стандартных они могут отличаться на несколько пунктов.

Максимальный размер кредита

Иногда можно встретить ограничения по сумме ипотеки, но это вовсе не обязательно и характерно только для нескольких банков.

Если заявитель официально не работает

Таких людей немало, например, работающие удалённо фрилансеры. Подтвердить их доходы очень сложно. Можно заполнить справку по форме банка, в которой подробно указываются все получаемые доходы.

Если есть возможность, то справку должен заполнить или заверить работодатель, с которым потенциального заёмщика связывают неофициальные трудовые отношения.

В какой банк обратиться

Ещё несколько лет назад получить кредит без предоставления справки по форме 2-НДФЛ было невозможно. Сейчас практически каждая кредитная организация с целью привлечения клиентов предлагает программы по упрощённому кредитованию.

Давайте рассмотрим подробнее, какие банки дают ипотеку без подтверждения дохода и на каких условиях.

11,1% — по программе «Вторичное жилье»;

Заключение

Ипотека по двум документам – это не благотворительность для тех, кто не работает, а отличная альтернатива для тех, кто имеет высокий стабильный доход, но не имеет возможности или не хочет подтвердить это документально.

Поскольку заёмщик не предоставляет сведений о своих доходах, банк компенсирует свои риски путём увеличения процентной ставки, большим размером первоначального взноса и снижением срока кредитования.

Справка 2-НДФЛ для ипотеки

Какая справка 2-НДФЛ нужна для ипотеки — по форме, которую запросил банк. Информация предоставляется о доходах граждан и удержанном с них налоге.

Справку 2-НДФЛ упразднили с 1 января 2021 года

С 01.01.2021 действует новая справка о доходах, прежнюю упразднили. Начиная с 2021 года сведения о доходах и суммах налога физлица для ИФНС налоговые агенты предоставляют в виде приложения в составе годового расчета 6-НДФЛ. Работникам на руки выдают «Справку о доходах и суммах налога физического лица». Формат и порядок заполнения обоих новых бланков утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753. Новая справка входит в обязательные документы для ипотеки, 2-НДФЛ в них больше не фигурирует.

Когда требуется подтверждение доходов для ипотечного кредита

Для оформления в банке ипотечного кредита на приобретение жилья заемщику требуется подтвердить доходы. Иногда банки требуют предоставить сведения от работодателя (или нескольких, если человек работает по совместительству) по форме, разработанной и утвержденной самой кредитной организацией, но чаще применяется официальный бланк, который разработала и утвердила ФНС.

Использование такого бланка имеет ряд преимуществ:

- банку легко проверить достоверность указанных в документе сведений;

- документ подтверждает официальное трудоустройство и тот факт, что с человека удерживают подоходный налог.

Основное предназначение — подтверждение источника постоянного дохода заемщика, необходимого для своевременного погашения ипотеки. Но в некоторых ситуациях сделать справку 2-НДФЛ для ипотеки необходимо не для банка, а для:

- оформления виз;

- трудоустройства;

- расчета суммы алиментов;

- усыновления или оформления опеки на детей;

- оформления пособий и пенсий;

- оформления льгот.

Способы получения данных о доходах физлиц

Существует несколько источников, где брать справку 2-НДФЛ для ипотеки:

- у работодателя или другого налогового агента;

- на портале Госуслуг;

- в личном кабинете налогоплательщика на сайте ФНС.

В первом варианте сведения выдадут на бумажном бланке, в двух остальных — в электронном формате. Сроки оформления отличаются в зависимости от того, кто его оформляет:

- работодатель в день увольнения или в течение 3 дней по заявлению;

- на сайте ФНС или через портал Госуслуг в течение нескольких минут в день обращения.

Электронная форма 2-НДФЛ для ипотеки имеет равную силу с бумажной, если она заверена усиленной электронной подписью специалиста.

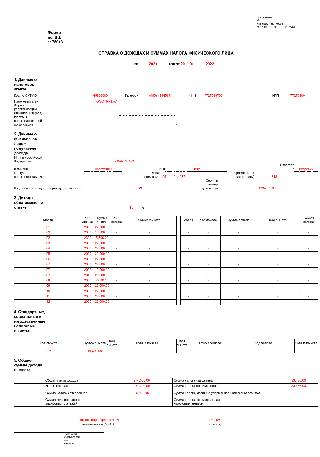

Как выглядит официальная справка о доходах

Стандартная форма, утвержденная приказом ФНС с 01.01.2021, выглядит так:

Документ заверяет личной подписью руководитель организации — налогового агента. Если используется печать, на справке необходим ее оттиск, хотя специального места для этого больше не предусмотрено.

Сколько действует документ, подтверждающий размер зарплаты

Банки самостоятельно устанавливают период справки 2-НДФЛ для ипотеки — некоторым достаточно информации за текущий год, некоторые хотят иметь данные за три года. Пожелание банка о периоде необходимо учитывать при обращении с заявлением к работодателю.

Документ, предоставляемый в банк, требуется свежий. Справка, взятая в январе, не подойдет для предоставления кредитору в июне. Необходимо уточнить эту информацию у кредитного менеджера банка, в котором оформляется ипотечный кредит. Иногда не подойдут сведения, которые получены в прошлом месяце, а случается и так, что допустимо предоставить информацию, оформленную 3 месяца назад.

Получение кредита на недвижимость без документа о зарплате

Бывают случаи, когда потенциальный заемщик работает без официального трудоустройства и не имеет возможности оформить 2-НДФЛ для получения ипотеки за текущий период. В таком случае ему необходимо договариваться с банком, но обычно финансовые организации стараются не нарушать установленный порядок предоставления займов на покупку недвижимости и на уступки не идут. Для тех заемщиков, которым разрешили предоставить сведения о неофициальных доходах, процентная ставка по ипотеке устанавливается на порядок выше, как и размер первого взноса.

В банках предупреждают, что если 2-НДФЛ для банка по ипотеке получить нет возможности, не следует изготавливать документ самостоятельно или покупать его у третьих лиц. Такие действия подпадают под действие Уголовного кодекса РФ как подделка документов и мошенничество. Наказанием является лишение свободы на срок до 3 лет. Если банк выявит обман и напишет на заемщика заявление, поддельный документ станет уликой в уголовном деле.

Источник https://ipoteka51.ru/programmy/ipoteka-bez-podtverzhdeniya-dohoda

Источник https://ppt.ru/art/otchetnost/spravka-2-ndfl-dlya-ipoteki

Источник