Фактор времени в инвестиционном процессе. Потоки платежей и методы их оценки

В финансовом менеджменте учет фактора времени осуществляется с помощью методов наращения и дисконтирования, в основу которых положена техника процентных вычислений.

С помощью этих методов осуществляется приведение денежных сумм, относящихся к различным временным периодам, к требуемому моменту времени в настоящем или будущем. При этом в качестве нормы приведения используется процентная ставка (interestrate — r).

В узком смысле процентная ставка представляет собой цену, уплачиваемую за использование заемных денежных средств. Однако в финансовом менеджменте ее также часто используют в качестве измерителя уровня (нормы) доходности производимых операций, исчисляемого как отношение полученной прибыли к величине вложенных средств и выражаемого в долях единицы (десятичной дробью), либо в процентах.

Под наращением понимают процесс увеличения первоначальной суммы в результате начисления процентов.

Экономический смысл метода наращения состоит в определении величины, которая будет или может быть получена из некоторой первоначальной (текущей) суммы в результате проведения операции. Другими словами, метод наращения позволяет определить будущую величину (futurevalue — FV) текущей суммы (presentvalue — PV) через некоторый промежуток времени, исходя из заданной процентной ставки r.

Дисконтирование представляет собой процесс нахождения величины на заданный момент времени по ее известному или предполагаемому значению в будущем.

В экономическом смысле величина PV, найденная в процессе дисконтирования, показывает современное (с позиции текущего момента времени) значение будущей величины FV.

Нетрудно заметить, что дисконтирование, по сути, является зеркальным отражением наращения. Используемую при этом процентную ставку r называют нормой дисконта.

В зависимости от условий проведения финансовых операций, как наращение, так и дисконтирование, могут осуществляться с применением простых, сложных либо непрерывных процентов.

Как правило, простые проценты используются в краткосрочных финансовых операциях, срок проведения которых меньше года. Базой для исчисления процентов за каждый период в этом случае является первоначальная (исходная) сумма сделки.

В общем случае, наращение и дисконтирование по ставке простых процентов осуществляют по следующим формулам (наращение и дисконтирование может также осуществляться по учетной ставке d):

FV = PV(1 + r x n),

PV = FV/(1 + r x n),

где n — число периодов; r — ставка процентов.

Сложные проценты широко применяются в долгосрочных финансовых операциях, со сроком проведения более одного года. Вместе с тем они могут использоваться и в краткосрочных финансовых операциях, если это предусмотрено условиями сделки, либо вызвано объективной необходимостью (например, высоким уровнем инфляции, риска и т.д.). При этом база для исчисления процентов за период включает в себя как исходную сумму сделки, так и сумму уже накопленных к этому времени процентов.

Наращение и дисконтирование по сложной ставке процентов будет рассмотрено ниже.

Непрерывные проценты представляют главным образом теоретический интерес и редко используются на практике. Они применяются в особых случаях, когда вычисления необходимо производить за бесконечно малые промежутки времени.

Прежде чем вложить средства инвестор должен понимать насколько эффективны будут такие инвестиции. Учет фактора времени при оценке эффективности инвестиций позволяет дать наиболее точный ответ на этот вопрос и определить наиболее приближенные к реальности показатели, даже несмотря на тот факт, что они носят прогнозный характер.

Проведение экономической оценки – это расчет показателей, которые помогут инвестору сформировать представление о сохранении покупательской ценности вложенных в проект средств и обеспечении желаемого темпа их прироста в перспективе. Поэтому факторы экономической оценки инвестиционных проектов необходимо анализировать с учетом именно временного параметра.

Кратко, в чем заключается принцип оценки проекта с использованием фактора времени:

· учет изменений параметров проекта и его экономического окружения во времени;

· учет разрывов во времени, которые возможны при реализации. Как пример, лаг во времени между выпуском продукции и ее реализацией;

· учет не равноценности по времени затрат и результатов.

Для оценки эффективности проектов на практике могут применяться две группы показателей: простые и сложные. Так как показатели первой группы не учитывают временной фактор, то сразу перейдем к более детальному рассмотрению второй.

Расчет сложных или иначе динамических показателей – это один из методов, который применяется для глубокого анализа инвестиций.

Главный принцип этого метода: приведение всех финансовых показателей проекта к «реальному» или «сегодняшнему» уровню цен с применением при этом такого понятия, как дисконтирование. Ниже на рисунке представлены основные показатели и формулы их расчета, которые применяются для определения эффективности того или иного проекта.

Какие выводы можно сделать о целесообразности и эффективности проведения инвестиций на основании полученных данных:

· если показатель чистой текущей стоимости (NPV) меньше 0, то проект можно считать убыточным для инвестора, эффективным будет проект лишь в случае, когда расчетный показатель стоимости больше 0;

· если показатель среднегодовой рентабельности проекта (PI) выше размера действующих процентных ставок банков – инвестиции целесообразны;

· полученное значение нормы прибыли (IRR) показывает уровень прибыли, который гарантировано получит инвестор. На его основании инвестор уже сам принимает решение об эффективности запуска такого проекта, сравнив гарантированный уровень дохода со своими ожиданиями;

· показатель окупаемости (DPP) дает представление о сроках, когда проект сможет выйти на стадию самоокупаемости.

Учет фактора времени в инвестициях это

Ратушинская Анастасия Александровна

Кубанский государственный аграрный университет

магистрант кафедры бухгалтерского учета

Аннотация

В статье рассмотрена проблема учета фактора времени в инвестиционном проектировании. Выбор направлений инвестирования является одной из самых трудных задач управления финансами и требует тщательного анализа и обстоятельной оценки будущих вероятных условий реализации инвестиционных проектов. Данная статья указывает на то, что важным условием принятия инвестиционных решений является правильная оценка денег во времени.

Ratushinskaya Anastasiya Aleksandrovna

Kuban State Agrarian University

graduate student, Department of accounting

Abstract

The article considers the problem of accounting for the time factor in investment planning. Selection of areas of investment is one of the most difficult tasks of financial management and requires a thorough analysis and comprehensive assessment of likely future conditions the implementation of investment projects. This article indicates that an important condition for the investment decision is the correct assessment of money in time.

Библиографическая ссылка на статью:

Ратушинская А.А. Учет фактора времени в инвестиционном проектировании // Гуманитарные научные исследования. 2016. № 2 [Электронный ресурс]. URL: https://human.snauka.ru/2016/02/14132 (дата обращения: 02.06.2022).

Учет факторов времени инвестирования проектов считается одной из самых основных задач управления денежными средствами и кропотливой оценки потенциальных критерий. При разработке инвестиционных проектов незаменимым условием считается исследование разновидностей планирования и их сопоставление на базе подобранных критериев.

Расчеты учета факторов времени по вариантам основаны на прогнозах доходов и затрат, прибыли и денежных потоков.

Вариантность инновационных расчетов предполагает выбор. Эффективность инвестиционного проекта оценивается в пределах интервала от начала проекта до его завершения, называемого расчетным периодом.

В свою очередность, вычисленный период распределяется на шаги – отрезки, в их пределах делается агрегирование инновационных проектов и применяется для оценки денежных характеристик.

Проект, как и любая финансовая операция, порождает денежные потоки.

Конструирование и воплощение проектов будет сопровождаемым обилием выплат и поступлений валютных средств, образуя валютный поток.

Размер валютных потоков ориентируется расценочный политикой. Расценки проектов имеют все шансы существовать текущими и прогнозными.

Текущие факторы закладываются с учетом стагнации экономики, прогнозные – с учетом стагнации экономики на грядущих шагах расчета, а дефлированные – приведены к уровню расценок на конкретную расчетную дату маршрутом дробления на совместный базовый индекс стагнации экономики.

Принципиальным условием принятия учета факторов времени инновационных решений является:

- при одинаковой номинальной величине, имеют различную покупательную дееспособность в текущем и многообещающем периодах, перед действием стагнации экономики и факторавремени;

- средства в процессе воспроизводства непрерывно пребывают в обращении, исполняя функцию денежных средств.

В управлении денежными потоками существует их беспристрастная критика, следует учесть действие последующих причин:

- факторы времени, т. е. различные денежные потоки компании и движение инновационного периода;

- стагнации экономики – утраты покупательной возможности средств;

- неопределенности периода и величины денежных притоков.

Процесс учета факторов времени считается главным фактором проведения инновационных проектов. Объектом учета фактора времени являются денежные поступления.

Исследованием учета факторов времени инновационных проектов являются основные принципы ратифицирования, подобно как принятой концепции и методике учета фактора времени имеется возможность сравнить обратный подступ основанный никак не в системном измельчении номинальных доходов будущего периода инвестиционного проекта, но есть сохранение их реальной величины вместе с прибавкой для нее вторичных (непрофильных) доходов через использования свободных средств в финансовом рынке. Оценке в данном случае подлежат никак не убыток – напротив выгоды, связанные с инвестиционным проектом и рациональным использованием его свободных средств.

Предлагаемое нами положение учета фактора времени на процессе установления эффективности инвестиционных проектов базируется в теоретической посылке,противоположной действующей. Сегодняшний доход, безоговорочно ценнее будущих рублей, потому что рядом в рациональном использовании осуществляется компилятивный оборот в финансовом рынке.

Чем ближе данный рубль для начала эксплуатации объекта (и далее через момент исчерпания срока полезного использования), тем максимальнее приход, он может представить инновационный проект.

Однако исследовать неравноценность денег подобает никак не искусственным снижением совершенства будущего периода, сравнения вместе с их величиной в базовом периоде, напротив установлением в количестве реальных доходов через использование средств предшествовавшего периода посредством вложения покупки облигаций и т. д.

Необходимо удерживать номинальную величину экономических показателей в расчетном периоде, различая их лишь только в соответствии с вторичным доходом (убытком) на отрезок времени оценки.

Наше теоретическое основание концентрированной формы выражается утверждением: средство обращения – основной капитал, текущего момента будущего периода никак не обесценивается, близ разумного использования — увеличиваются; промежуток времени отнюдь не измельчает прирост инвестиционного проекта, напротив множит.

Необходимо удерживать номинальную величину экономических показателей в расчетном периоде, различая их лишь только в соответствии с вторичным доходом (убытком) на отрезок времени оценки.

В основе учета фактора времени при оценке эффективности проекта, базирующегося для этой теоретической посылке, лежат следующие принципиальные положения.

Хозяйствующие субъекты должны в итоге обоснований эффективности инвестиций познавать не более чем какой-либо план предпочтительно может быть неприемлем в основномесли доход чистой прибыли в реальных деньгах осуществляет разумные действия.

Показатели проекта – доходность, прибыльность должны согласовываться с реальными показателями хозяйственной деятельности.

На результаты учета факторов времени инвестиционного проекта оказывают большое побуждение темпы инфляции, риски. Методические приемы учета факторов времени разработаны для упрощения понимания сути нового метода – отсутствия инфляции и рисков.

Инвестиционный расчет рассматривается на правах самостоятельного и самодостаточного функционирующего метода в реальной экономической среде. Учитываемое присутствие в оценках выгоды и убыток в этой системе должны состоять и максимально приближены к будущим фактическим и подтверждаемым данным, спустя некоторое время принятыми методами учета и формами отчетности,рассматривается нами никак не на правах насильно учрежденной задачи и с вычитанием из доходов проекта в ее пользу дисконтных вычетов, напротив равно как популярный механизм приумножения накоплений. Свободные денежные финансы инвестиционного проекта будут употребляться на финансовом рынке с целью получения дополнительного дохода.

Очевидно, что потенциальное умение ежегодных денежных поступлений активизировало повторный (непрофильный) прирост к моменту завершения срока службы объекта.

Если основываться на целевой установки, которая дает план, а никак не интегральный денежный заработок, положительный момент второстепенных дивидендов основательно превышает изначальные капиталовложения, в ряде случаев меняются приоритеты эффективности проектов, облегчается мотивировкакапиталоемких инновационных проектов.

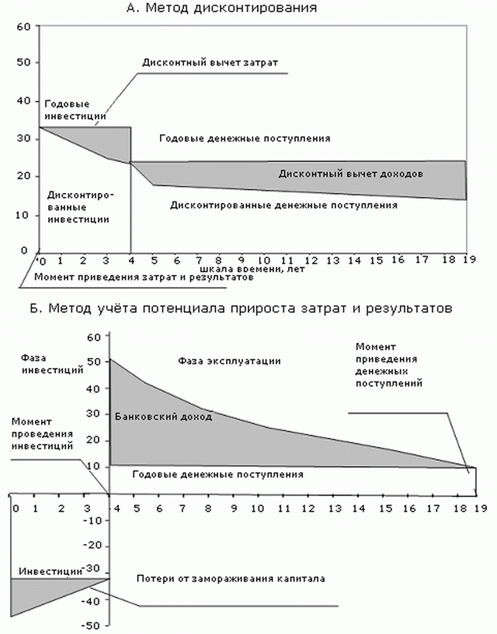

Различия в методах учета фактора времени (действующего и рекомендуемого) и получаемых результатов показаны на рисунке.

Сущность предлагаемой концепции учета фактора времени при обосновании эффективности инвестиций заключается в признании того, что эффект реализации инвестиционных проектов определяется двумя составляющими: доходами самого проекта, определяемыми его рентабельностью (ROA), и доходами использования генерируемых им свободных средств на финансовом рынке, зависящими с процентов на накопления (β) и сроков свободы средств.

В этом случае сопоставление разновременных затрат и результатов инвестиционного проекта достигается с учетом последствий их использования на финансовом рынке с целью получения вторичного дохода.

Рисунок 1 – Формирование затрат и результаты инвестиционного проектов с учетом фактора времени инвестиционного проекта: К=100 условные единицы Тс=4 г. Тсл=15 л. a=8 условные единицы Пч=10 условные единицы β=10% годовых, ДП=18у.е.

Оценка эффективности инвестиционного проекта должна производиться с учетом факторов времени, не только лишь величины единовременных затрат и результатов, но и изменения их финансового потенциала расчетного периода.

- Рыбин В.И., Хачатурян А.А. Учет факторов времени в инвестиционной сфере. М.,Экономика, 2012.

- Сачко Н.С. Фактор времени в экономике. М., 2012.

- Сдобнев С.И. Особенности и достижения в инновационных проектах.М.,Экономика, 2011.

- Седелев Б.В. Оценка учета времени в экономических процессах. М.,Экономика, 2010.

- Семенов А.П. Методы системного анализа инновационного проекта. М., 2009.

- Смехов Б.М. Планирование инновационных проектов. М., Госпла-низдат, 2012.

- Смышляева Л.М, Стуктура фактора времени в инновационных проектах. М., 2010.

- Смышляева Л.М, Рационализация структуры инновационных проектов. М., 2012 №3.

- Ягодинцев С.Г. Фактор времени инновационных проектов. М., 2010.

© Если вы обнаружили нарушение авторских или смежных прав, пожалуйста, незамедлительно сообщите нам об этом по электронной почте или через форму обратной связи.

Оценка инвестиционных проектов с использованием дисконтирования денежных потоков

Данная статья посвящена расчетам основных показателей эффективности инвестиционных проектов, рассчитываемых с учетом фактора времени, а также вопросам, возникающим при расчете показателей. Статья ориентирована на специалистов финансово-экономических служб, перед которыми, может быть впервые, стоит задача оценки инвестиционного проекта, с целью предоставления результатов владельцу компании, привлечения сторонних инвесторов, либо кредиторов.

Для оценки инвестиционных проектов используется две группы показателей: показатели, рассчитываемые без учета фактора времени и показатели, рассчитываемые с учетом фактора времени.

Первая группа показателей более проста в расчете, но она не учитывает того, что сегодняшние и завтрашние деньги для инвестора стоят по-разному, то есть расчеты этих показателей осуществляются без приведения денежных потоков к единому моменту времени.

Вторая группа показателей, о которых и пойдет речь в статье, в отличие от показателей первой группы учитывают разную стоимость денег в разные моменты времени (теория временной стоимости денег). Эти показатели являются более интересными для владельцев, инвесторов и банков, так как более корректно отражают эффективность проекта (не завышают ее, как показатели первой группы), то есть являются более надежным (лучшим) гарантом успешности проекта. Суть их расчета заключается в приведении будущих денежных потоков (стоимости денег) к «сегодняшнему» дню, вернее, к моменту начала инвестиций в проект (предполагается, что инвестиции будут осуществлены в этом году). Приведение денежных потоков называется дисконтированием, суть которого состоит в том, что нам «сегодня» нужно принять решение о том, следует ли инвестировать средства в проект, либо стоит проблема выбора более эффективного проекта из нескольких, для этого необходимо знать: насколько выгоден, либо не выгоден проект; либо какой проект более эффективен (выгоден)? Для этого мы составляем бизнес-план – моделируем деятельность на несколько лет вперед, чтобы рассчитать эффективность, а моделируем, исходя из «сегодняшних» цен, расходов, предполагаемых доходов (а соответственно, исходя из «сегодняшних» платежей и поступлений). Следовало бы еще учесть альтернативные безрисковые вложения, которые могли бы принести нам определенный доход наверняка, риски неблагополучного исхода проекта, требуемую норму доходности от вложенного капитала. Предполагается, что как раз дисконтирование планируемых денежных потоков и приводит их к текущему моменту с учетом инфляции, безрисковых вложений, рисков конкретного проекта, либо требуемой нормы доходности от вложенного капитала в зависимости от выбранного подхода к определению ставки дисконтирования, используемой при дисконтировании денежных потоков. Результаты дисконтирования и оценки эффективности проекта во многом зависят от ставки дисконтирования, которая в свою очередь зависит от метода ее определения (расчета).

Выбор варианта определения (расчета) ставки дисконтирования — это отдельная большая тема, не раз описанная в различных источниках – Интернет, учебниках, книгах, в профильных журналах. Поэтому не будем останавливаться на ней подробно, отмечу только, что существует несколько подходов к определению ставки дисконтирования, такие как:

- Определение стоимости собственного капитала (модель оценки долгосрочных активов CAMP);

- Средневзвешенной стоимости капитала (WACC);

- Кумулятивного построения – наиболее часто используемый подход, основанный на экспертной оценке рисков.

- NPV – чистый дисконтированный доход (чистая приведенная стоимость проекта);

- IRR – внутренняя норма доходности (прибыли/ рентабельности) инвестиций;

- DPBP — дисконтированный срок окупаемости инвестиций

Расчет показателей осуществляется на основе данных из плана движения денежных средств инвестиционного проекта, который в свою очередь строится на основе плана доходов и расходов проекта и графика поступлений и платежей. Таким образом, важно, чтобы первоначальная информация для моделирования деятельности в пределах горизонта планирования (рассматриваемого срока проекта), а также сами планы движения денежных средств, доходов и расходов были как можно более проработанными, точными и корректными, в целях минимизации погрешности результатов расчетов и рисков проекта. Здесь возникает вопрос: а учитывать ли инфляцию при моделировании деятельности и как это сделать? Существует два способа учета инфляции в расчетах:

- Дефлирование денежных потоков до осуществления дисконтирования, то есть путем моделирования денежных потоков с учетом инфляции по периодам проекта, например, с поправкой сумм на инфляционный коэффициент;

- Учет инфляционной составляющей при расчете ставки дисконтирования

Часто возникает вопрос: а что же такое срок проекта (горизонт планирования/ исследования проекта) и как его определить, ведь чем больший срок мы рассматриваем, тем больше значение основного показателя эффективности проекта (NPV)? Теоретически, период планирования проекта должен быть равен жизненному циклу проекта, то есть интервалу времени от момента его появления (начала инвестиций) до его ликвидации/ полного износа. Но представьте, если рассматривается проект, жизненный цикл которого более 10 лет. Это значит, что мы должны моделировать деятельность на более 10 лет вперед? Это довольно сложно в сегодняшних условиях экономики. Поэтому следует моделировать деятельность на срок, позволяющий более точно и уверенно спланировать потоки денежных средств, доходы и расходы проекта (несколько лет), но срок должен быть не менее простого срока окупаемости проекта, чтоб была возможность просчитать дисконтированный срок окупаемости проекта. Если рассматривается проект со 100% кредитным финансированием, рекомендуется рассматривать срок проекта равный сроку погашения кредита (количество лет). Срок планирования можно понять непосредственно в процессе моделирования – формирования плана движения денежных средств. Однако, распространенная ошибка при оценке инвестиционных проектов, когда планируемый срок меньше жизненного цикла проекта и в расчетах показателей не учитывается остаточная/ ликвидационная стоимость проекта, что значительно может уменьшить значение показателей эффективности. Остаточную/ ликвидационную стоимость проекта необходимо учитывать при расчетах с целью их корректности.

Период проекта – обычно, это год, так как традиционная формула дисконтирования подразумевает дисконтирование денежных потоков по годам, таким образом, в случае, когда период проекта не год, потребуется корректировка формулы дисконтирования, либо сама ставка дисконтирования должна отражать не годовую, а месячную разницу стоимости денег.

Теперь перейдем непосредственно к показателям эффективности инвестиционного проекта, рассчитываемым с учетом фактора времени. Для наглядности, методику расчетов рассмотрим на примере. В качестве примера возьмем проект строительства нежилого объекта недвижимости под 100% привлеченных средств (кредитная линия). Планируется получение дохода от продажи и сдачи в аренду площадей данного объекта недвижимости.

В таблице 1 представлен смоделированный план движения денежных средств по данному проекту. Рассматриваемый срок проекта – 7 лет, в который более точно можно спланировать доходы и расходы и, который больше простого срока окупаемости проекта. В 7-ом году проекта отражен предполагаемый ликвидационный денежный поток (остаточная стоимость объекта за вычетом налога на прибыль) со знаком «+» от моделируемой продажи объекта недвижимости в конце рассматриваемого срока проекта.

Источник https://studopedia.ru/20_98833_faktor-vremeni-v-investitsionnom-protsesse-potoki-platezhey-i-metodi-ih-otsenki.html

Источник https://human.snauka.ru/2016/02/14132

Источник https://www.klerk.ru/boss/articles/123736/