Что такое прямые иностранные инвестиции. Объясняем простыми словами

Прямые иностранные инвестиции (ПИИ) — вложение инвестором своего капитала в предприятие другого государства в размере, позволяющем оказывать влияние на управление этим предприятием.

Прямому инвестированию противопоставляют портфельное — покупки ценных бумаг без намерения получить контроль над предприятием.

Центробанк РФ под прямыми инвестициями понимает вложения средств, когда иностранный инвестор (государственные и частные организации, физические и юридические лица либо их объединения) владеет 10% и более в капитале российской компании.

Аналогичным образом Министерство торговли США считает инвестиции прямыми, когда любое иностранное предприятие контролирует по меньшей мере 10%-ю долю в американской фирме.

Страны, как правило, борются за привлечение иностранных инвестиций, так как их приток приводит к росту ВВП страны — расширению производства, обновлению устаревших основных фондов и доступу к передовым зарубежным технологиям. Показатель ПИИ отражает уровень развития стран и регионов, а также степень заинтересованности зарубежных инвесторов в ведении бизнеса в том или ином государстве.

Как правило, источниками ПИИ выступают компании из развитых стран. Основные экспортёры капитала в формате прямых инвестиций — крупные транснациональные компании. Они вкладываются в производство, строительство новых заводов и филиалов зарубежных компаний, а также в приобретение уже действующих предприятий через покупку пакетов акций.

Пример употребления на «Секрете»

«По итогам года Россия потеряла несколько позиций в списке 20 самых привлекательных для инвестиций стран Европы, опустившись с восьмого на 11-е место. Тем не менее EY отметило, что уменьшение числа проектов с прямыми иностранными инвестициями было характерно для всего мира в целом, так что РФ не одинока в этой отрицательной динамике».

Нюансы

Пример положительного эффекта прямых иностранных инвестиций: политика Саудовской Аравии, направленная на диверсификацию её доходов от нефти и газа, привела к существенному росту ПИИ в обрабатывающие отрасли промышленности, а также в инфраструктуру и в сферу услуг.

В то же время существуют и отрицательные эффекты:

- ухудшение состояния платёжного баланса из-за репатриации прибыли;

- ущемление местных производителей;

- приход в страну «грязных производств»;

- иностранные компании могут перенести низкоквалифицированную и низкооплачиваемую работу за рубеж, сохранив более квалифицированную и высокооплачиваемую у себя на родине.

Факты

Согласно подсчётам Ernst&Young (EY), в 2020 году зарубежные инвесторы вложили средства в 141 проект на территории России (11-е место в списке 20 наиболее привлекательных для инвестиций стран Европы).

В 2020 году, по сравнению с 2019-м (191 проект), объём ПИИ в РФ сократился в 4 раза из-за пандемии, высокой базы прошлых лет и санкционных рисков в отношении РФ (индекс геополитического риска страны в 2020 году составил 126 пунктов, что на 11% выше среднего уровня за предыдущие 10 лет).

Тройка стран-лидеров, активнее всего инвестировавших в российскую экономику в 2020 году: Германия (26 проектов), Китай и США (по 15), а также Италия (13). Более половины американских компаний, как и немецкий бизнес, инвестировали в агропродовольственный сектор.

Производство — самая привлекательная отрасль для иностранных инвестиций в России (107 проектов). Благодаря импортозамещению и продовольственному эмбарго лидер по объёму вложений зарубежных средств — агропродовольственный сектор (42).

Самые востребованные у иностранных инвесторов регионы: Москва и Московская область (41 проект), Санкт-Петербург и Ленинградская область (16) и Татарстан (10).

Проблема

За показателями ПИИ в России скрываются несколько негативных особенностей:

- (то есть российское) происхождение существенной доли поступающих в страну инвестиций (в частности, «круговорот капитала» — схема, при которой местные деньги перемещаются за рубеж, а затем возвращаются в отечественную экономику в форме прямых инвестиций).

- Крайне неравномерное распределение инвестиций между отдельными регионами страны.

- Высокая отраслевая волатильность.

По оценкам экономиста РАН Бориса Хейфеца, до введения западных санкций в середине 2010-х и старта государственной кампании по деофшоризации от 60% до 80% прямых иностранных инвестиций в Россию приходилось на офшоры (например, Британские Виргинские Острова), куда они были до этого отправлены из России же. По итогам 2016 года РФ вошла в пятёрку стран — крупнейших инвесторов в офшорные зоны, писали экономисты РАНХиГС. Несмотря на то что с 2014 года поступление ПИИ в российскую экономику из офшорных зон значительно сократилось, офшорный сектор по-прежнему составляет её весомую часть. Примерно половина инвестиционного обмена России приходится на офшорные зоны.

Широкое распространение офшорных схем может свидетельствовать о неудовлетворительных условиях ведения бизнеса, вынуждающих предпринимателей регистрировать свои компании в офшорных зонах ради минимизации налогов и пр. Эксперты прямо указывают на то, что офшоризация российской экономики отрицательно влияет на состояние её инвестиционного климата.

Мировой объем прямых иностранных инвестиций в 2010 году составил 1,24 трлн долларов

В 2010 году мировой объем прямых иностранных инвестиций (ПИИ) вырос на 5% по сравнению с предыдущим годом и составил 1,24 трлн долларов. По прогнозам в 2011 году потоки ПИИ возрастут до 1,4-1,6 трлн долларов, сообщает «Финмаркет» со ссылкой на доклад о мировых инвестициях, подготовленном Конференцией ООН по торговле и развитию (ЮНКТАД).

Авторы доклада отмечают, что приток ПИИ в конце года был на 15% ниже докризисного среднего уровня и почти на 37% ниже пика 2007 года. В целом потоки инвестиций по-прежнему отстают от глобального промышленного производства и мировой торговли, переживающих подъем и уже восстановившихся на докризисном уровне.

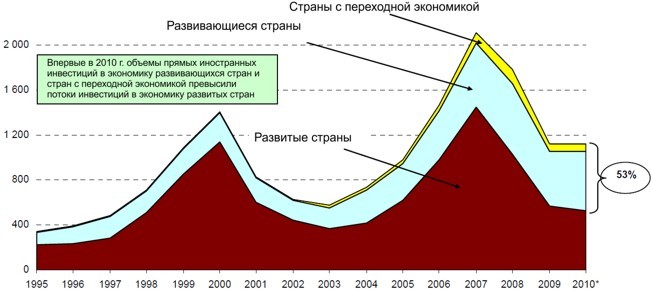

В 2010 году наблюдался рост ПИИ в развивающиеся страны и страны с переходной экономикой, что частично компенсировало снижение интереса инвесторов к промышленно развитым государствам Европы. Приток ПИИ в Европу в прошлом году составил 313 млрд долларов — снижение на 19% по сравнению с 2009 годом.

В 2010 году впервые на развивающиеся страны и страны с переходной экономикой пришлось свыше половины глобальных ПИИ потоков.

Эксперты полагают, что оживление потоков ПИИ в 2011 году продолжится и достигнет примерно 1,4-1,6 трлн долларов. После этого такие потоки вырастут до 1,7 трлн долларов в 2012 году и 1,9 трлн долларов в 2013 году.

В докладе также отмечается, что приток прямых иностранных инвестиций в Содружество Независимых Государств (СНГ) в 2010 году несколько вырос. ПИИ в Россию выросли на 13% — до 41 млрд долларов.

Приток ПИИ в Украину в 2010 году вырос на 35%. Эксперты говорят, что это произошло благодаря улучшению макроэкономической ситуации. В 2010 году сократился приток прямых иностранных инвестиций в Казахстан, хотя страна и остается вторым по величине реципиентом в регионе. Эти три страны в 2010 году по-прежнему занимали первые три места в числе получателей ПИИ в регионе.

В отличие от СНГ, в Юго-Восточной Европе приток ПИИ сокращается третий год подряд. Снижение в 2010 году составило 47% и было вызвано отчасти вялыми инвестициями стран Европейского союза. ПИИ в Северной Америке выросли на 44%, достигнув 252 млрд долларов.

В 2010 году первое место в списке 20 стран — основных получателей ПИИ занимали США, второе — Китай. Россия в 2010 году основных получателей ПИИ в мире оказалась на восьмом месте.

Мировые тенденции в области прямого инвестирования в 2010 году

Обзор основных мировых тенденций развития прямого иностранного инвестирования в 2010 г.: анализ региональных и отраслевых особенностей прямых инвестиций и прогноз развития на 2011 г.

- Инвестиционная аналитика

- Инвестиционная аналитика и экономические исследования

Согласно предварительных данных ЮНКТАД мировые потоки прямых иностранных инвестиций (ПИИ) в 2010 г. составили 1,122 трлн. долл. США, что практически соответствовало уровню 2009 г. (1,114 трлн. долл. США). Активное восстановление притока ПИИ наблюдалось в развивающихся странах Азии и Латинской Америки, за счет чего удалось компенсировать дальнейшее сокращение потоков инвестиций в развитые страны (рис. 1).

Потоки ПИИ по группам стран 1995-2010 (в млрд. долл. США)

Вялая тенденция роста мировых потоков ПИИ в 2010 году сопровождалась отличительными тенденциями в структуре компонентов ПИИ. На фоне увеличения прибыли иностранных филиалов ТНК, особенно в развивающихся странах и роста реинвестированных доходов, наблюдалась валютная неопределенность и рост суверенных долгов, что негативно сказалось на росте внутрикорпоративного кредитования в рамках ТНК и падении инвестиций в акционерный капитал.

2010 год характеризовался резким падением потоков ПИИ во 2 квартале и последующим скачком в 3 квартале. Предварительные данные за 4 квартал 2010 г. свидетельствуют о также росте ПИИ, говорит о формировании тенденции устойчивого роста мировых потоков ПИИ.

Квартальный индекс мировых потоков ПИИ, %

Мировые ПИИ и трансграничные сделки M&A, по регионам и основным стран мира, 2009-2010 гг.

Развитым странам в 2010 г. не удалось восстановить прежние объемы инвестирования, приток ПИИ сократился на 7% до 527 млрд. дол. США. Исключением можно считать США, которым удалось привлечь инвестиций в размере 186 млрд. дол. США, что на 40% выше уровня 2009 г. Этот рост во многом объясняется значительными объемами реинвестированных доходов в иностранных филиалах. Наиболее существенное сокращение ПИИ наблюдалось в европейском регионе, в частности в Нидерландах и Люксембурге. странах можно считать Европейский регион в частности Нидерланды и Люксембург. Проблема суверенных долгов сказалась на притоке инвестиций в Ирландии, Италии, Греции и Испании.

ПИИ в крупнейших экономиках европейского региона (во Франции и Германии) снизились незначительно. В группе развитых стран, также снижение притока ПИИ было зарегистрировано в Японии в связи с рядом крупных поглощений (например, таких компаний как Liberty Group, Ford).

Можно констатировать всеобщее восстановление притока ПИИ в развивающиеся страны. Приток ПИИ в развивающиеся страны в 2010 г., благодаря ускоренному экономическому восстановлению, вырос приблизительно на 10% и составил 525 млрд. долл.США. Объемы трансграничных сделок M&A удвоился, что стало основной формой притока ПИИ. Однако можно выделить некоторые региональные различия в потоках ПИИ: если в странах Латинской Америки, Южной, Восточной и Юго-Восточной Азии наблюдались высокие темпы роста притока ПИИ, то в Западной Азии и Африке по-прежнему наблюдалось снижение.

Приток ПИИ в страны с переходной экономикой — Юго-Восточной Европы и СНГ остался приблизительно на уровне 2009 г. и составил $ 71 млрд. после падения более чем на 40% по сравнению с 2008 г. Приток ПИИ в страны Юго-Восточной Европы был ограничен в связи с вялой инвестиционной активностью в ЕС (традиционно основным источником ПИИ в регион).

И напротив, в страны СНГ объемы вложений ПИИ увеличились на 5% на фоне роста цен на сырьевые товары, активизации экономического роста и роста фондовых рынков.

Все большую заинтересованность иностранных инвесторов вызывает растущий внутренний потребительский рынок, про это свидетельствует, к примеру, сделка по приобретению PepsiCo российской компании по производству соков и молочной продукции «Вимм-Билль-Данн» за 3,8 млрд. долл.США.

Согласно прогнозу ЮНКТАД в 2011 году объемы ПИИ могут составить от 1,3 трлн. дол. США до 1,5 трлн. долл. США. Улучшение макроэкономических условий в 2010 году, повышение корпоративной прибыли ТНК, рост фондовых рынков и деловой активности, а также стремление стран улучшить инвестиционный климат в борьбе за приток капитала, должно позитивно сказать на планах ТНК по инвестированию в 2011 году. В тоже время не следует пренебрегать возможностью проявления некоторых рисков, связанных с прогнозируемым снижением мирового экономического роста после периода восстановления в 2010 г., валютной волатильностью, высокими суверенными долгами и

Источник https://secretmag.ru/enciklopediya/chto-takoe-pryamye-inostrannye-investicii-obyasnyaem-prostymi-slovami.htm

Источник https://www.newsru.com/finance/27jul2011/invest.html

Источник https://inventure.com.ua/analytics/investments/mirovye-tendencii-v-oblasti-pryamogo-investirovaniya-v-2010-godu