Как инвестировать в акции

Инвестировать — значит вкладывать деньги во что-то, что впоследствии принесёт вам прибыль. Инвестировать в акции — значит вкладывать деньги в конкретную компанию и владеть её долей. Например, вы купили акцию Apple, и теперь часть бизнеса в объёме, который даёт одна бумага, принадлежит вам. В этой статье мы разберём основные моменты, которые касаются инвестирования в акции российских и зарубежных эмитентов, то есть компаний, выпустивших ценные бумаги.

Почему акции

Какие права есть у владельцев акций:

- участвовать в собрании акционеров;

Для большинства инвесторов акции — это способ приумножить капитал. У владельца акций может быть два источника прибыли, которые могут работать как по отдельности, так и совместно. К ним относятся:

- Дивиденды. Когда компания получает прибыль, часть её она может выплачивать акционерам. Как правило, средняя дивидендная доходность на американском рынке составляет около 2,5%, на российском — более 5%. Таким образом, дивидендные акции — инструмент, который может обеспечить стабильный пассивный доход.

Средняя дивидендная доходность – отношение дивидендов за год к цене акции.

- Рост курсовой стоимости. Этот вариант принесёт прибыль, если вы продали бумагу дороже, чем купили. Спрогнозировать конкретные цифры здесь невозможно, потому что на стоимость акций влияет много различных факторов.

Субъективные и объективные факторы стоимости акций на бирже.

За последние десять лет средняя ставка по депозитам не превышала 9%, в то время как доходность российского фондового рынка составила около 15% без учёта дивидендов. При этом многим инвестирование в акции компаний может показаться рискованным и сложным. С депозитами всё проще: положил деньги в банк, они застрахованы и приносят небольшой процент. Однако инвестирование на фондовом рынке не обязательно должно сопровождаться высоким риском. Если выбирать надёжные компании, воздерживаться от спекуляций и диверсифицировать портфель — вкладывать в различные ценные бумаги, то риски будут не намного выше, чем при открытии банковских вкладов, зато доходность станет больше. Рассмотрим, как инвестировать в акции с нуля.

Шаг 1. Определитесь, зачем вам инвестиции

Ситуация на фондовом рынке постоянно меняется, и никто не может дать гарантии, какая именно акция взлетит, а какая — окажется в аутсайдерах. Однако бессистемные инвестиции, без цели, плана и стратегии, точно повысят риск потерять вложенные деньги. Чтобы начать инвестировать правильно, следуйте инструкции.

- Определите свои цели. Подумайте и решите, что вы хотите получить и когда. Это может быть образование детей через десять лет, безбедная старость через 20 или покупка домика у моря через пять. Потом рассчитайте, сколько вам понадобится денег, чтобы достигнуть выбранной цели. Обязательно учитывайте инфляцию, иначе, когда вы накопите нужную сумму, на реализацию цели её может не хватить, потому что цены выросли. Для расчёта можно воспользоваться калькулятором стоимости финансовой цели.

- Оцените текущее финансовое положение. У вас могут быть сбережения и уверенность в завтрашнем дне, а может быть жизнь от зарплаты до зарплаты, кредиты и долги. Трезвая оценка ситуации повышает вероятность достижения цели.

4 категории людей с точки зрения финансовой грамотности.

- Рассчитайтесь с долгами и сформируйте финансовую подушку безопасности. Переплаты по кредитам часто бывают существенными, поэтому сначала стоит выплатить долги. Также важно сформировать финансовую подушку безопасности — запас денежных средств в размере три-шесть месячных доходов на случай непредвиденных ситуаций, после чего можно приступать к инвестированию. Это поможет спокойнее относиться к изменениям цен на акции и принимать решения без страха потерять последнее. Не направляйте на инвестиции финансовую подушку безопасности или заёмные средства, каким бы надёжным ни казалось вложение.

Цены акций и других активов на бирже называются котировками.

- Определитесь со стартовым капиталом. Подумайте, с чего вы начнёте: сразу вложите всю сумму или будете инвестировать постепенно.

Шаг 2. Выберите способ управления капиталом

Какие варианты могут быть:

- Доверительное управление(ДУ). Вы заключаете договор с управляющей компанией, специалисты которой следят за рынком, выбирают ценные бумаги и совершают сделки за вас. За их работу придётся платить комиссию, но при этом не потребуется вникать в особенности фондового рынка.

Если вы решили инвестировать самостоятельно, то вы можете:

- выбирать отдельные акции;

ETF (exchange-traded fund) — это специальные фонды. Они приобретают много различных активов (ценных бумаг и других финансовых инструментов) и разделяют их на части — паи или акции, а затем продают на бирже. Если вы покупаете пай ETF, то становитесь владельцем сразу всех активов, которые входят в состав фонда, пропорционально доле этого пая. Биржевой паевой инвестиционный фонд (БПИФ) — российский аналог ETF.

Шаг 3. Выберите подходящие акции

Разберём, что нужно учитывать при выборе бумаг, чтобы получить сбалансированный портфель.

1. Определитесь с инвестиционной стратегией

Существуют три наиболее известных варианта.

- Дивидендная стратегия. Её суть заключается в том, чтобы покупать ценные бумаги, по которым компания регулярно выплачивает часть прибыли своим акционерам. Инвестирование в дивидендные акции подходит тем, кто хочет обеспечить себе пассивный доход. Как правило, основной риск подобной стратегии заключается в том, что компания может перестать выплачивать дивиденды или снизить их размер. При поиске подходящих ценных бумаг важно оценить уровень долга компании и понять, хватает ли эмитенту прибыли на выплаты акционерам.

При выборе любой стратегии следует ориентироваться на длительные цели. Как правило, чем короче период, на который приобретаются акции, тем выше риски.

2. Выберите компании для вложений

Регламентированных правил по выбору объектов для инвестиций не существует, но есть некоторые нюансы, которые следует учитывать.

- Присмотритесь к компаниям, чьей продукцией вы пользуетесь. Например, Уоррен Баффетт однажды попробовал Coca-Cola, и напиток ему понравился. Знаменитый инвестор по достоинству оценил компанию и держит её акции в своём портфеле уже несколько десятков лет.

3. Выясните, какие типы акций существуют

Привилегированные акции имеют приоритет при выплате дивидендов, но, как правило, у их владельцев отсутствует право голоса на собрании акционеров.

Дивиденды по обыкновенным акциям выплачиваются на усмотрение компании, но такие бумаги дают право голоса своим держателям.

Если у компании есть оба типа акций, то в случае финансовых трудностей дивиденды по привилегированным будут выплачены в обязательном порядке, при этом по обыкновенным бумагам их может и не быть. Размер дивидендов по привилегированным бумагам указан в уставе эмитента в виде фиксированного количества или процента от номинальной стоимости акции.

Если инвестирование ориентировано на покупку дивидендных акций, то можно остановить выбор на привилегированных бумагах. Если важно участвовать в жизни компании, — стоит приобрести обыкновенные акции.

4. Изучите параметры бумаг

Чтобы понять, стоит ли инвестировать в акции конкретной компании, необходимо проанализировать следующие характеристики её ценных бумаг.

- Ликвидность. Это свойство актива, которое показывает, насколько быстро его можно продать по рыночной цене. Чем выше ликвидность инструмента, тем лучше — значит, спрос на него большой.

5. Проанализируйте график котировок

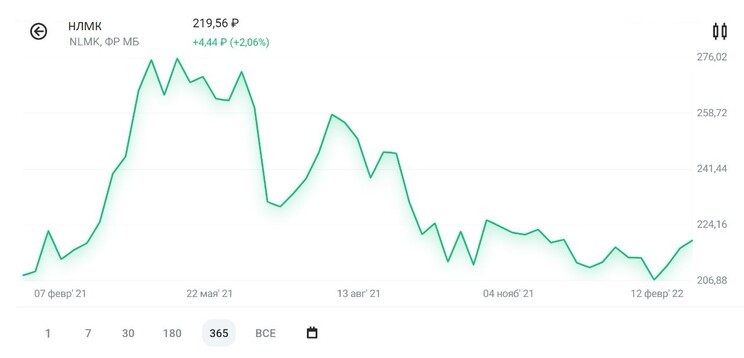

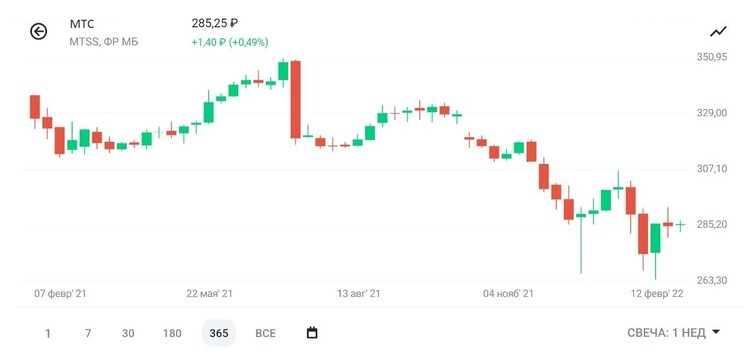

Выбирать акции для инвестирования можно при помощи технического анализа — то есть оценивая график котировок бумаги в торговом терминале или мобильном приложении брокера. Начинающим инвесторам это может показаться сложным, но есть масса обучающих материалов. Существует много видов графиков, но чаще всего используются два:

Линейный график строится по осям времени и цены в виде линии, которая отражает стоимость бумаги на момент закрытия периода — например, торговой сессии.

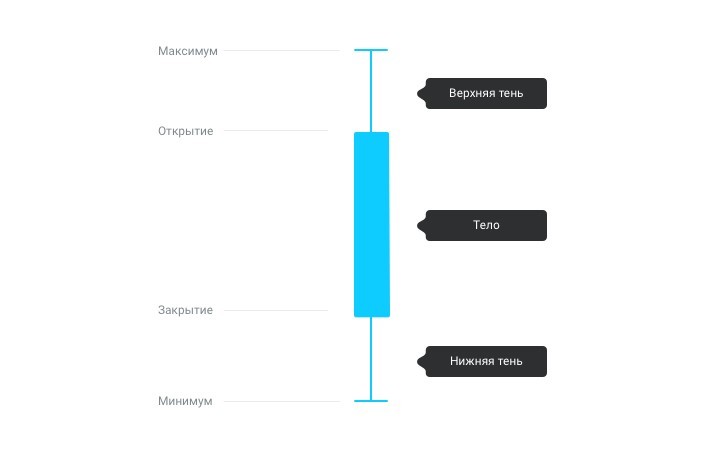

Свечной график состоит из окрашенных в разные цвета прямоугольников с «хвостиками», так называемых японских свечей. Каждый прямоугольник — это колебания стоимости акции за определённый промежуток времени, а его цвет говорит о росте или снижении котировок.

Рис. 4. Японская свеча. Наличие цвета в теле свечи говорит о снижении котировок в пределах временного интервала

Оба вида графика позволяют оценить тренд бумаги. Если линия уходит вверх, это восходящий тренд и котировки растут. Если вниз — нисходящий и котировки падают. Свечной график также помогает спрогнозировать развороты или продолжение трендов. Подробнее о них можно почитать здесь.

6. Сравните динамику акций с рынком

В этом помогут биржевые индексы — показатели, которые отражают изменение цены определённой группы активов. Например, существует индекс S&P 500, в который входят акции 500 крупнейших по капитализации компаний на американском рынке. Когда фондовый рынок растёт или снижается, индекс — то есть акции компаний, включённые в него, — повторяет эту динамику. Биржевые индексы могут делиться по странам, отраслям, группам компаний, товарам и так далее. Они — своеобразные индикаторы, которые помогают оценить ситуацию на фондовом рынке.

Отклонение акций компании от индекса в ту или иную сторону может говорить как о её проблемах, так и о перспективах. Если динамика выбранной бумаги отличается от динамики индекса, нужно найти причины подобного отклонения и решить, стоит ли инвестировать деньги в такую компанию.

Шаг 4. Сделайте первую покупку

Совершать сделки на бирже просто: достаточно установить мобильное приложение брокера и буквально в несколько кликов добавить необходимые бумаги в портфель. Пошаговый алгоритм будет следующим.

1. Пополните счёт

Это можно сделать через приложение банка. Деньги приходят в течение нескольких часов или дней, в зависимости от банка. Второй вариант — перевод с банковского счёта по реквизитам, которые можно найти в личном кабинете брокерского приложения.

2. Найдите акцию для покупки

В поле для поиска введите название компании или её тикер — кодовое имя актива, состоящее из нескольких латинских букв. У некоторых эмитентов тикеры похожи, и их легко перепутать: например, у ритейлера «Магнит» тикер MGNT, а у «Магнитогорского металлургического комбината» — MAGN. Всегда проверяйте, что именно вы собираетесь купить.

3. Укажите количество лотов

Акции на бирже торгуются лотами — это минимальное количество бумаг, которое можно купить. Обычно у российских компаний лотность зависит от стоимости бумаги: чем ниже цена, тем больше акций в лоте. Например, в один лот «Газпрома» входят десять акций, а у Segezha Group — 100 акций. У иностранных эмитентов такой зависимости нет: один лот, как правило, равен одной бумаге. Так, вы можете купить как одну акцию Intel за 50 долл., так и одну акцию Amazon за 3500 долл.

4. Установите цену покупки

Обычно в брокерском приложении вам предлагают совершить сделку по рыночной цене, то есть по той, которая действует в данный момент. Такая заявка на покупку, или ордер, называется рыночной. Также вы можете установить другую цену покупки — ту стоимость, которую считаете подходящей для бумаги. В этом случае ордер будет называться лимитным, а сделка произойдёт, когда рыночная цена совпадёт с указанной в заявке. Подробнее о том, какие существуют ордеры на бирже, читайте в статье «Открытого журнала».

5. Совершите покупку

Когда все параметры сделки установлены, нажмите «Купить» — и акции появятся в вашем портфеле. На фондовом рынке существуют различные режимы расчётов. По акциям, как правило, действует режим Т+2. Это значит, что с юридической точки зрения акция станет вашей только через два торговых дня после совершения сделки. Об этом важно помнить, если вы покупаете бумагу для получения дивидендов.

Шаг 5. Проверьте, насколько здоров ваш портфель

На фондовом рынке существует универсальное правило: чем выше доходность, тем выше риск. Если вам предлагают инвестицию с обещанием доходности в десятки и сотни процентов годовых, нужно задуматься — вероятнее всего, это мошенники. Дополнительный повод насторожиться — гарантия получения прибыли. В инвестициях в акции риск есть всегда, поэтому гарантировать доход никто не может.

Риски инвестирования в акции

Существует три основных вида риска при вложении денег в акции.

- Кредитный. Он подразумевает, что у любой компании есть вероятность обанкротиться. В таком случае акции обесценятся, а вы потеряете свои вложения. Кредитные риски оценивают специальные рейтинговые агентства — например, международные Fitch, Moody′s и Standard&Poor’s или российские — «Эксперт РА» и «АКРА». Чем выше рейтинг эмитента, тем ниже вероятность его банкротства.

Как снизить риски

Основной способ минимизации рисков при инвестировании в акции компаний — это вложение денежных средств в разные виды активов, или диверсификация. Когда в портфеле много бумаг, и одна из них начинает падать, просадку могут нивелировать другие. Сторонниками этого подхода были многие известные инвесторы.

Что такое акции и как в них инвестировать

Знаете ли вы, что большинство людей, входящих в список Forbes 400 самых богатых в мире, увеличили свое состояние, вкладывая деньги в акции? Этот финансовый инструмент стал одним из самых доходных способов вложений капитала на долгий срок. И чтобы его не потерять, нужно понимать основы инвестирования в них.

Что такое акции

Акция — это ценная бумага, которая даёт право на владение и управление частью уставного капитала акционерного общества. Все акционерные общества выпускают акции, а потом размещают их. Размещение возможно как среди заранее ограниченного круга лиц, так и путём открытой подписки (IPO). Как правило, на рынке нельзя купить акции закрытых (в современной трактовке закона — непубличных) акционерных обществ, можно лишь открытых (публичных). На фондовых биржах могут обращаться только акции публичных АО — неорганизованный («уличный») рынок в этой статье не рассматривается из-за специфических (и немалых) рисков.

Все, кто приобретает акцию, становятся владельцами доли компании. Инвесторы вкладывают деньги в различные ценные бумаги как в инструменты для получения прибыли.

Раньше акции печатали на бумаге. Но сейчас их и выпускают, и хранят в бездокументарной форме. Информация о покупке или продаже ценной бумаги проходит по специальным депозитным счетам. Записи о сделках ведут депозитарии и регистраторы. Для этого они получают специальную лицензию ЦБ РФ. Акции, которые обращаются в торговых системах бирж, специально туда «заводятся». Мы не будем в рамках данной статьи описывать тонкости ведения счетов «депо», но важно запомнить: на бирже переход ценных бумаг от одного владельца к другому происходит быстро и дёшево.

Какие бывают акции

Акции выпускают двух видов:

- обыкновенные — наиболее распространённый вариант — он даёт право на участие в голосовании на собрании акционеров, но не гарантирует получение дивидендов;

- привилегированные — дают преимущественное право на получение дивидендов — к примеру, процент от прибыли бизнеса или процент от номинальной стоимости акции. Но в голосовании владелец сможет принять участие, только если АО не платило дивиденды по привилегированным акциям в предыдущем периоде. Также привилегированные акции голосуют по важнейшим вопросам, связанным с реорганизацией АО, изменением их статуса, и другим (полностью см. ст. 32.4 Закона «Об акционерных обществах»). Типы акций, которые выпускает эмитент, перечисляют в уставе. Там же прописывают правила выплаты дивидендов акционерам.

Прежде чем инвестировать в акции, изучите устав, чтобы понять, на какие виды выплат сможете претендовать и в какой очерёдности.

Как инвестировать в акции онлайн

Рядовые инвесторы отечественных и зарубежных компаний покупают ценные бумаги не для того, чтобы получить контрольный пакет, а для заработка. Трейдеры инвестируют в акции, чтобы заработать на одном или сразу двух направлениях:

- Дивиденды — один из источников дохода инвестора, если компания, акции которой куплены, успешна и делится частью прибыли со своими акционерами. Но часто руководство принимает решение направить деньги на развитие компании — тогда дивиденды могут не выплачивать годами.

- Разница между стоимостью акции в момент покупки и продажи. Никто не покупает ценные бумаги с расчётом на падение — наоборот, все хотят заработать. Поэтому, прежде чем брать акции в свой портфель, изучите перспективы бизнеса. Также установите предельные цены, при достижении которых акцию нужно продать или докупить.

Приобрести акции можно двумя способами — на бирже или вне её. Второй вариант рискованнее. Там можно заключить сделку по цене выше или ниже среднерыночной. Кроме того, продать акцию «на улице» сложнее.

На бирже котировки видны и доступны всем участникам торгов. Перед допуском к сделкам биржи проверяют компании. По всем акциям, обращающимся на бирже, регулярно публикуется финансовая отчётность. Разумеется, и на бирже торгуются ценные бумаги компаний с неблагополучным финансовым положением. Махинаторы устраивают «разгон» дутых котировок: когда никому не нужные бумаги формально перепродаются друг другу, и цена акций фиктивно дорожает. Когда котировка «надувается», бумагу начинают покупать жертвы аферистов, организаторы продают акции и «уходят в закат». Но на бирже есть хотя бы возможность прочесть исходники.

Какие акции купить в первую очередь

Прежде чем купить акции на онлайн-бирже, посмотрите, в какой котировальный список входит эмитент. На бирже существует такое понятие как «листинг» — включение ценных бумаг компаний-эмитентов в список финансовых инструментов, доступных к торгам.

- Акции первого списка или листинга — это акции компаний самых надёжных и ликвидных компаний. Это высшая лига.

- Акции второго листинга менее надёжны по сравнению с первым. Обороты по ним меньше, компании не такие крупные, но они отчитываются и размещают информацию о себе, как и на первом уровне.

- Акции третьего уровня листинга. У биржи низкие требования к таким компаниям. Ценные бумаги должны быть лишь зарегистрированы по закону, а АО должно раскрывать основную информацию о себе. Многие опытные инвесторы и аналитики фондовой биржи не советуют вкладывать неопытным инвесторам деньги в активы третьего уровня, это удел профи.

Цену на акции и информацию о ценных бумагах российских компаний можно найти на сайте Московской биржи. Акции зарубежных компаний торгуются на Санкт-Петербургской бирже. В последнее время это классическое разделение стало стираться: Московская биржа стала развивать сектор зарубежных ценных бумаг, а Петербургская — российских. Кстати, в реальности Санкт-Петербургская биржа тоже находится в Белокаменной на улице Долгоруковская. Но место расположения биржи не имеет значения для частного инвестора — сделки в наш век совершаются через брокера с лицензией и по компьютерной сети. Так что покупать и продавать акции на столичных биржах можно не покидая Волгоград или Хабаровск.

Топ−10 российских акций

В рейтинг 10 российских компаний, акции которых выросли сильнее всего за предшествующий год, попали:

Как начать инвестировать: 10 шагов для начинающих

Многим кажется, что инвестиции — это сложно, требует специальных знаний и подходит не всем. На деле научиться инвестициям может каждый, главное – правильный настрой и мотивация. Мы подготовили пошаговую инструкцию, которая поможет новичкам сделать первые шаги на фондовом рынке.

Шаг 1. Определитесь с целью

Прежде чем нести деньги на фондовый рынок, нужно понять, зачем это делать. Если вы хотите накопить на пенсию, получать пассивный доход или сохранить деньги с помощью инвестиций, нужно четко сформулировать свою цель на старте и не забывать о ней в будущем.

Хорошие цели обычно соответствуют нескольким критериям:

- конкретные;

- измеримые;

- ограниченные по времени;

- реалистичные.

Если окажется так, что для реализации цели нужны нечеловеческие усилия или вложения, то, скорее всего, результата не будет. Слишком амбициозные цели чаще всего недостижимы.

Шаг 2. Избавьтесь от долгов

Перед началом инвестиций разберитесь с долгами. Если у вас есть крупный кредит, на погашение которого уходит значительная часть дохода, то фондовый рынок лучше отложить. В случае просадки портфеля кредит только усилит стресс.

Сравните цифры. Если ставка по кредиту выше ожидаемой доходности от инвестиций — это потеря денег. В этом случае лучше сначала выплатить долги. После инвестировать станет легче: деньги, которые уходили бы на выплаты по кредиту, можно будет инвестировать.

Допустим, инвестор взял кредит в 1 000 000 рублей на 2 года со ставкой 9%. Ежемесячные выплаты по нему — 45 685 рублей. К началу второго года ему удалось накопить 200 000 рублей, и теперь у него есть два варианта:

- частично погасить кредит, закрыть его на 3 месяца раньше и сэкономить на процентах около 12 490 рублей;

- направить свободные 200 000 на инвестиции.

Среднегодовая доходность российского рынка акций за последние 5 лет – около 12%. При таких условиях и стартовом капитале к концу года можно заработать около 25 370 рублей до налогов. Это меньше ежемесячных выплат по процентам, но выше выгоды от частичного погашения кредита.

Помните, ожидаемая доходность — это только прогноз. Если вы хотите получать доходность выше ставки по кредиту, убедитесь, что не переоцениваете свои силы. Не забывайте, чем выше доходность, тем выше риск убытков.

Вернемся к примеру. Если фактическая доходность инвестора за год составит не 12%, а 6%, то он заработает всего 12 350 рублей до вычета налогов. Это меньше выгоды от досрочного погашения кредита. В таком случае выгоднее сначала погасить кредит, а потом начинать инвестировать.

Шаг 3. Сформируйте подушку безопасности

Потеря работы, ремонт или болезнь могут случиться в любой момент. Свободные деньги обеспечат спокойствие и обезопасят инвестиции — в случае чего не придется выводить деньги от брокера. Этот же резерв обеспечит спокойствие в случае просадки портфеля.

Универсального размера подушки нет, но резерв должен обеспечивать от 3 до 6 месяцев жизни на комфортном уровне. Например, если каждый месяц вы тратите на жизнь около 80 тысяч рублей, то на три месяца в резерве должно быть 240 тысяч.

При выборе способа хранения подушки помните, главное — быстрый доступ к деньгам. Из вариантов: банковский депозит с возможностью снятия или дебетовая карта с процентами на остаток. Часть денег можно хранить в наличных, но они подвержены инфляции и их легче спонтанно потратить.

Шаг 4. Инвестируйте только свободные деньги

Для этого используйте правило «сначала заплати себе» — при получении любого дохода первым делом откладывайте часть денег в резерв или на инвестиции. Это правило работает с любым размером доходов.

В резерв может уйти 5%, 10%, или 15% от дохода — главное, чтобы цифра была комфортной. Эти деньги можно направить на брокерский счет, подушку безопасности, крупную покупку или на покупку бумаг по хорошей цене.

Допустим, вы знаете, что после всех расходов из 100 тысяч рублей зарплаты на руках остается в среднем 20 тысяч. Можно начать попробовать откладывать по 10% сразу после получения. Тогда за год удастся накопить 120 тысяч рублей. Увеличить эту цифру можно пересмотрев свои расходы: если сократить ежемесячные траты всего на 5 тысяч рублей, это принесет дополнительных 60 тысяч в год.

Вот сколько можно накопить за год, если каждый месяц откладывать 5%, 10% или 15% от разных сумм дохода:

Шаг 5. Настройтесь на долгий процесс

Чтобы не разочароваться в фондовом рынке, стоит заранее настроиться на то, что инвестиции – это игра вдолгую. Зайти на фондовый рынок и быстро начать зарабатывать не получится. Вот несколько правил, которые помогут не сойти с дистанции в первые годы.

Принимайте решения сами. Ваш финансовый результат зависит только от вас. Не стоит следовать за толпой и полагаться на мнения аналитиков. Если вы воспользовались советом инстаграм-гуру и в результате потеряли деньги — ответственность на вас. Разбирайтесь в ситуации и руководствуйтесь собственным мнением.

Не ждите больших доходов. И не верьте тем, кто их обещает. Результат придет, но для этого потребуется время. Вместо этого сконцентрируйтесь на получении опыта. Именно он станет залогом будущего дохода.

Будьте готовы к убыткам. Убытки — неотъемлемая часть инвестирования. Не расстраивайтесь, если что-то пошло не так. Рассматривайте убытки как инвестицию в себя — так вы приобретаете ценный опыт, из которого можно сделать полезные выводы.

Инвестируйте на долгий срок. Помните правило Уоррена Баффетта: «Если вы не готовы владеть акцией 10 лет, даже не думайте о том, чтобы владеть ей 10 минут». Выбирайте бумаги, в которых видите долгосрочный потенциал роста. Такой подход позволит вам крепко спать по ночам и не беспокоиться о краткосрочных колебаниях цен.

Придерживайтесь плана. Заранее определите, какие бумаги, на какую сумму, на какой срок и с каким риском вы хотите купить. Это позволит не поддаваться эмоциями и убережет от спонтанных решений при просадке портфеля.

Чем меньше вы трогаете портфель, тем лучше. Постоянные перестановки в портфеле будут увеличивать вероятность ошибок, а комиссии — съедать прибыль.

Не увольняйтесь с основной работы. Чтобы инвестировать, нужен постоянный источник дохода. Уйти с работы, чтобы жить на доходы с биржи, не получится. В первое время инвестиции могут быть только дополнением к основному заработку.

Шаг 6. Выберите стратегию и инструменты

Одно из главных правил инвестирования — вкладывать деньги только в те инструменты, которые понимаешь. Знание нюансов позволит избежать ненужных потерь денег и времени.

Выбор стратегии зависит от ваших инвестиционных целей. Чтобы ее определить, нужно понимать следующее:

- какую сумму вы хотите инвестировать;

- на какой срок;

- какую доходность ожидаете;

- какой уровень риска можете себе позволить;

- насколько пристально вы хотите следить за рынком и как часто пересматривать портфель.

Первые стратегии инвестора должны быть нацелены на получение пусть небольшого, но быстрого результата — это придаст уверенность в собственных силах и мотивацию продолжать.

Наименее рискованная стратегия — инвестировать в облигации крупных компаний и государства. Доход по ним складывается из двух составляющих: периодических выплат – купонного дохода и разницы между ценой покупки и номинальной стоимостью, указанной на самой облигации.

Чтобы понять, на какую доходность облигации рассчитывать при владении ей вплоть до погашения, стоит посмотреть на эффективную доходность к погашению. Эта формула учитывает дисконтную доходность и реинвестирование прибыли по облигации на всем сроке ее существования. Получается что-то вроде вклада с капитализацией процентов.

Шаг 7. Будьте готовы постоянно учиться

Заранее постройте план своего обучения. Простой формулы научиться инвестировать нет, поэтому приготовьтесь тратить время и деньги на обучение и пробовать разные подходы.

Не стоит пытаться освоить все знания по фондовому рынку разом. Будьте последовательны, например, начните с акций узкого круга компаний, изучите их отрасли и конкурентов, добавьте новые классы активов, затем — новые географические рынки.

Присмотритесь к обучающим курсам — первые шаги на фондовом рынке можно начать именно с них. Разобравшись с основами, можно переходить к самостоятельному обучению, вариантов много: книги, YouTube и новости и аналитика.

Как бы хороша ни была теория, без практики научиться торговать не получится. Чем раньше вы начнете инвестировать, тем лучше. Если вы пока не готовы открыть брокерский счет, воспользуйтесь нашим демосчетом. Он бесплатный и работает без ограничений по времени и количеству сделок. Счет открывается автоматически после регистрации в Газпромбанк Инвестициях. Когда почувствуете уверенность в собственных силах, сможете приступить к реальным сделкам.

Главная цель обучения — выработать собственный стиль инвестирования, который будет отвечать вашей инвестиционной стратегии и позволит торговать в комфортном ритме.

Облигации часто рассматривают как более надежную и выгодную альтернативу банковскому депозиту. Например, покупая облигации федерального займа – ОФЗ, вы, по сути, даете в долг государству — более надежного заемщика едва ли можно найти.

Дивидендная стратегия – это покупка акций компаний, которые регулярно выплачивают своим акционерам высокие дивиденды. Одним из ее плюсов является прогнозируемость результатов. Если изучить операционные и финансовые показатели компании, историю ее дивидендных выплат, то можно оценить потенциальный доход.

Размер дивидендов отражает состояние компании: чем лучше она работает, тем выше ее прибыль, тем выше дивидендные выплаты. Для многих компаний выплата дивидендов — вопрос репутации. Даже если цена акций начнет падать, компания с долгой дивидендной историей едва ли откажется платить — хорошая история привлекает инвесторов. Например, Сбербанк стабильно выплачивает дивиденды с 1997 года, а компания ТГК-1 увеличивает размер дивидендных выплат уже 10 лет подряд.

Покупка паевых инвестиционных фондов (ПИФ) — еще один удобный вариант для начинающего инвестора. ПИФы позволяют инвестировать в уже готовый портфель. В этом случае не нужно самостоятельно изучать акции и составлять структуру портфеля, все это вместо инвестора делает управляющая компания фонда. Преимущества ПИФов заключаются в профессиональном управлении, низком пороге входа в инвестиции, доступе к международным рынкам и диверсификации.

При выборе фонда обратите внимание на комиссии управляющей компании – суммарное вознаграждение может превышать 5%. Сократить расходы на управление можно через инвестиции в биржевые ПИФы (БПИФы). Паи таких фондов торгуются на бирже, и средняя комиссия по ним обычно не превышает 1%.

Шаг 8. Оценивайте риски

Риск — неотъемлемая часть инвестирования. От того, насколько точно вы оцените свою готовность рисковать, зависит спокойствие вашего сна по ночам. Самый простой способ понять допустимый уровень риска — спросить себя, какую часть портфеля вы готовы потерять. К оценке своей склонности к риску стоит подходить трезво — завышенные ожидания неизбежно приведут к убыткам.

Общее правило: чем выше риск, тем выше доходность. Однако для начинающего инвестора покупка высокорискованных активов и погоня за доходностью могут оказаться ловушкой. Помните о целях и горизонте инвестирования. Чем дольше срок, тем более рискованные активы могут быть в портфеле в начале пути — в случае просадки вы успеете отыграть убытки. По мере приближения к цели главной задачей становится сохранение заработанных средств, поэтому на смену рискованным активам приходят более консервативные бумаги.

Снижайте риск диверсификацией портфеля. Диверсификация – это включение в портфель активов, которые не связаны между собой. Суть диверсификации состоит в разной реакции бумаг на одно и то же событие: если стоимость одной акции упадет, убытки по ним компенсирует рост акций другой компаний. Диверсифицировать можно по-разному: покупать разные классы активов – акции, облигации, паи инвестиционных фондов, держать активы в разных валютах, покупать ценные бумаги компаний разных отраслей или географии. Выбор зависит от вашей инвестиционной стратегии.

Шаг 9. Найдите своего брокера

Брокер — обязательный посредник между инвестором и биржей. Брокер выполняет поручения клиентов о покупке или продаже ценных бумаг, учитывает их денежные средства, проводит расчеты по сделкам, дает информацию о ходе торгов и выступает налоговым агентом. На что смотреть при выборе:

Наличие лицензии ЦБ. Брокер должен иметь лицензию Центрального банка. Помимо брокерской, у компании также могут быть лицензии на депозитарную и дилерскую деятельность, а также на управление активами. Полный список лицензий можно посмотреть на официальном сайте компании, проверить — на сайте Центрального банка.

Количество клиентов. Чем больше клиентов у брокера, тем лучше. Выбрать брокера можно по рейтингам Московской биржи: каждый месяц биржа публикует списки крупнейших брокеров как по числу клиентов, так и по объему операций.

Тарифы. Выбирайте брокера с прозрачными тарифами и подходящими вам условиями. Чаще всего брокеры зарабатывают на комиссиях со сделок, но иногда нужно дополнительно платить за обслуживание счета, хранение ценных бумаг в депозитарии, ввод и вывод денег — все это может ощутимо снизить доходность портфеля.

Шаг 10. Пользуйтесь налоговыми льготами

Итоговый финансовый результат зависит не только от размера брокерских комиссий, но и от налогов. Для снижения налоговых расходов важно понимать, какие налоги и по какой ставке платит инвестор, а также на какие льготы и вычеты он может рассчитывать.

Инвестор получает прибыль в виде дивидендов по акциям, купонного дохода по облигациям и дохода при продаже ценных бумаг. В большинстве случаев государство облагает такие доходы налогом на доходы физических лиц (НДФЛ) по ставке 13%. Но есть льготные инструменты, которые полностью или частично освобождают инвестора от его НДФЛ. Полный список льгот можно проверить на сайте Московской биржи.

Индивидуальный инвестиционный счет (ИИС) – еще один удобный инструмент снижения налоговых расходов. Он позволяет инвестору выбрать одну из двух налоговых льгот: вычет на взнос и вычет на доход. В первом случае инвестор возвращает до 52 тысяч рублей в год, во втором не платит НДФЛ с дохода, полученного на ИИС.

- чтобы получать вычеты по ИИС, счет быть открыт не менее трех лет. Деньги в течение этого срока выводить нельзя. Если закрыть ИИС раньше, тогда придётся либо вернуть вычет, либо заплатить налог с дохода в 13% в зависимости от того, какой тип льготы был выбран;

- максимальный взнос за календарный год — миллион рублей.

Существуют и другие способы снизить налоги: фиксация убытков, перенос срока уплаты налогов или убытки прошлых лет. Не пренебрегайте налоговой оптимизацией. Верная комбинация позволит снизить размер уплачиваемых налогов, а значит — увеличат вашу прибыль и финансовый результат.

Источник https://journal.open-broker.ru/investments/kak-investirovat-v-akcii/

Источник https://www.vbr.ru/investicii/help/investicii/cto-takoe-akcii-i-kak-v-nih-investirovat/

Источник https://gazprombank.investments/blog/education/how-to-start-investing/