Как распознать крупных игроков по цене и объемам

Изменение цены акции — это лишь часть картины. Чтобы увидеть рыночную ситуацию полностью, нужно смотреть на цену и объем торговли. Причина проста: невозможно понять, насколько значимым является рост или падение акции, если не учитывать динамику изменения объемов торговли.

Это все равно, что по телефону вам скажут, что у вас на кухне течет труба. Вы сразу же захотите узнать, там просто капает или настоящий потоп. Вам нужна информация об объеме вытекающей воды, чтобы оценить масштаб аварии. С акциями то же самое. Анализ объемов торговли — единственный способ понять, что означает то или иное ценовое движение.

Следите за фондами

Чтобы правильно воспринимать картину, представленную на графике в виде изменения цены и объемов, нужно понимать, что основную массу торгов на рынке обеспечивают крупные фонды и другие институциональные инвесторы. Именно под воздействием их крупных покупок и продаж, а не мелких розничных трейдеров, акция начинает расти или падать.

Поэтому, смотря на объемы трейдер, на самом деле, наблюдает за действиями этих крупных игроков. Если он знает, какие сочетания ценовых движений и объемов надо искать и что они означают, то общая картина происходящего в акции будет ему совершенно ясна. Только в этом случае трейдер будет способен выбрать оптимальное время для покупки , продажи или удержания торговой позиции.

Что искать на графиках цены и объемов

Прежде всего, следует искать необычные объемы — слишком большие или слишком маленькие. Именно они могут дать подсказку о том, что делают фондовые управляющие и другие крупные инвесторы в критических ситуациях, например, когда акция с пробоем выходит из плоской базы или опускается ниже скользящей средней.

Так, если в акции, обычный объем торговли которой составляет два миллиона в день, вдруг появляется объем четыре миллиона в день, на нее стоит обратить внимание. Это признак необычного поведения крупных игроков и нужно разобраться, о чем это говорит.

Но как понять, какой объем считать «необычным»? Если, например, вчера было проторговано 5 миллиардов акций Microsoft — это вроде бы много. Но о чем нам говорит эта цифра? Само по себе, значение дневного объема будет бесполезным, если у трейдера нет возможности сравнить его со средним объемом торговли той же акции.

Для этого необходимо рассчитывать такой показатель, как изменение объема в процентах. Он позволяет сравнить объем торговли предыдущего дня со средним значением объема за несколько последних торговых сессий, например 50. Среднее значение на индикаторе объемов может быть наглядно представлено соответствующей скользящей средней по объемам. Если процентное изменение объемов равно 55%, это означает, что объем торговли за последнюю торговую сессию был на 55% больше среднего, что является признаком необычного поведения крупных игроков.

Большой рост цены на необычно высоком объеме показывает, что институционалы агрессивно покупают. Бычьим торговым сигналом может служить закрытие цены в самой верхней части торгового диапазона дня или недели.

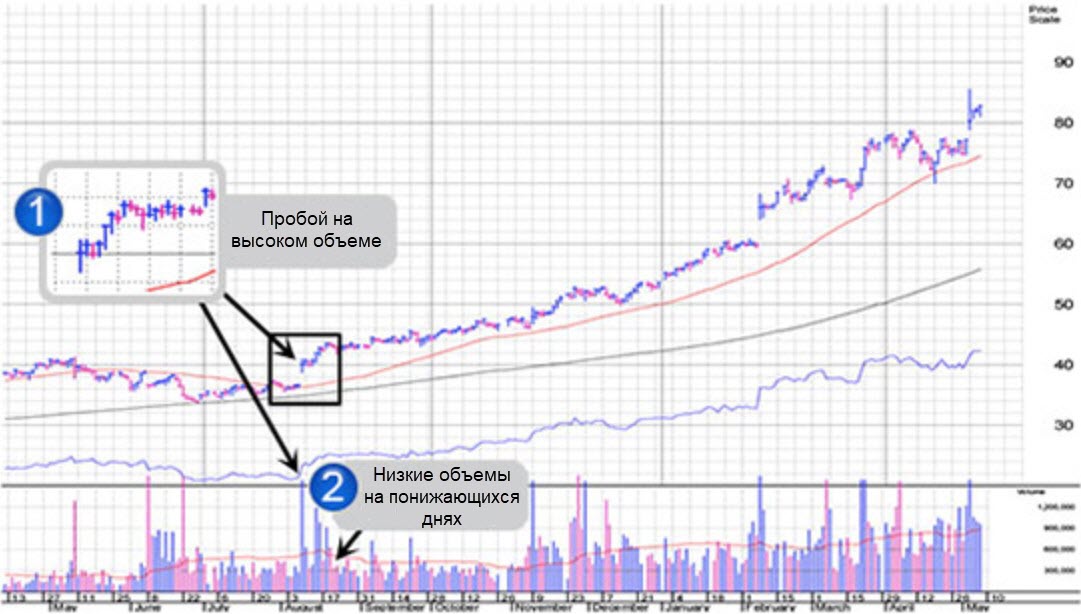

Рассмотрим график акции FleetCor Technologies (FLT). Рост цены на больших объемах, когда акция сделала пробой вверх в августе 2012 года, указывал на то, что институционалы покупают.

FleetCor Technologies (FLT) дневной график

1. Сильный рост на большом объеме: акция выросла за день более чем на 3% на объеме, который на 108% выше среднего. Это говорит о том, что институциональные инвесторы скупают акции. В этот день акция торговалась в диапазоне от 40.35 до 42.00 и закрылась на уровне 41.96, т. е. у верхней границы диапазона. Это показывает, что энтузиазм в отношении данной акции сохранялся на протяжении всей торговой сессии.

2. Меньшие объемы на понижающихся днях: после нескольких дней покупок на высоких объемах акция сформировала пару медвежьих свечей. Но объемы на них были невысокими и, в основном, ниже среднего. Обратив внимание на объемы, мы можем понять, что серьезных продаж там не было. Это позволяет лучше понимать характер ценового движения и сохранять уверенность при удержании позиции.

Те же признаки силы можно увидеть и на недельном графике FleetCor Technologies

FleetCor Technologies (FLT) недельный график

1. Сильный рост цены на большом объеме запускает продолжительное ценовое движение. Акция за неделю выросла примерно на 5% на объеме, который на 30% превышает нормальный, что говорит о том, что институционалы покупают.

Акция в течение недели торговалась в диапазоне от 39.73 до 43.00 и закрылась на уровне 42.54. Закрытие вблизи верхней границы торгового диапазона показывает, что энтузиазм не иссяк, а оставался высоким вплоть до закрытия недельной свечи в пятницу.

Признаки институциональных продаж: сильное падение цены на необычно высоких объемах

Сильное падение цены на необычно высоком объеме показывает, что институционалы агрессивно продают. Медвежьим сигналом может служить закрытие цены в самой нижней части торгового диапазона дня или недели.

Рассмотрим признаки институциональных продаж на дневном графике Monster Beverage’s (MNST)

Monster Beverage (MNST) дневной график

1. Длинные понижающиеся свечи на больших объемах. График и объемы давали несколько сигналов, когда акция начала падать на повышающихся объемах, которые были больше среднего в течение трех дней подряд. Стоит обратить внимание на то, что каждый день акция закрывалась у нижней границы ценового диапазона. Такое поведение указывало на то, что крупные инвесторы начали продавать.

2. Гэпдаун на большом объеме. После трех падающих свечей подряд в акции произошел гэп вниз, в результате которого падение за день составило более 23%, и свеча закрылась ниже линии 50-дневной скользящей средней. Объем был на 834% выше среднего. Гэп произошел потому, что давление продаж было настолько сильным, что акция мгновенно провалилась до уровня поддержки, который находился намного ниже цены закрытия предыдущего дня. Такое поведение обычно указывает на то, что крупные инвесторы пытаются выйти из своих позиций как можно быстрее.

3. Небольшие объемы на повышающихся днях указывают на слабость покупок. Акция попыталась восстановиться после резкого падения, но объемы на последующих повышающихся днях были значительно ниже, чем на предыдущих медвежьих свечах. Это указывает на то, что продавцы продолжали доминировать, и активных покупок на больших объемах, достаточных для того, чтобы вернуть акцию вверх, не было. Поэтому, несмотря на ряд обманных маневров, Monster Beverage продолжила идти вниз в течение последующих 12 месяцев.

Те же признаки институциональных покупок видны на недельном графике этой акции.

Monster Beverage (MNST) недельный график

1. Сильное падение за неделю на больших объемах. После роста, который продолжался с августа 2003 по октябрь 2007 года и небольшой коррекции Monster Beverage (на тот момент — Hansen’s Natural) резко упала, опустившись ниже линии своей 10-недельной скользящей средней. Падение за неделю составило 29% на объеме, который на 215% превышал средний. Это говорило о том, что крупные инвесторы сбрасывали свои позиции, и тренд должен развернуться .

2. Продолжение падения на высоких объемах. Первичные большие продажи были только началом. Выход крупных игроков из позиций продолжился, и за 12 месяцев акция потеряла порядка 30%. Данный пример — хорошее напоминание того, что графики позволяют замечать изменение рыночных настроений на раннем этапе.

Крупные игроки на фондовом рынке

Профессиональным трейдерам не понаслышке известно, что путь к стабильному заработку на фондовом рынке лежит через всевозможные хитрости, которые предполагают игру на не эффективностях биржи. Это своего рода закон, знать о нем должен в обязательном порядке каждый инвестор.

Разумеется, что частные трейдеры практически не оказывают серьезного давления на ценовое движение. Чего кстати нельзя сказать о крупных игроках. Внушительный инвестиционный капитал позволяет, так называемым маркетмейкером управлять рынком и движением стоимости.

Более того, многие частные трейдеры могут пострадать из-за агрессивных решений крупных игроков. Однако данная ситуация имеет две стороны. Конечно же, маркетмейкер может поспособствовать выбиванию стопов, в результате вы понесете убытки, но также вы можете отслеживать вектор торговли крупных игроков, и просто следовать за ним.

Как вы понимаете, логика проста. Естественно, что маркетмейкеры и другие внушительные инвесторы практически всегда зарабатывают, а не теряют. Они обладают более полезной информацией, которая с опозданием доходит до частных трейдеров. Нивелировать эту несправедливость, можно посредством определения крупного игрока. Затем принимайте аналогичные решения, и вы очень быстро достигнете значительного результата.

Кого можно считать крупным игроком на фондовой бирже?

Традиционно принято считать, что крупными игроками являются финансовые институты – инвестиционные банки, управляющие фирмы, пенсионные и страховые фонды. Основная задача игроков данного калибра попытаться отобрать денежные средства и более мелких участников трейдинга. Таким образом, корпорации, имеющие более значительный капитал, максимизируют свой профит.

Чтобы понять, как именно можно предугадывать поведение крупных игроков, следует более детально изучить специфику деятельности каждого отдельно взятого института.

Что собой представляют инвестиционные банки?

Инвестиционные банки – компании, предоставляющие широкий спектр услуг в области привлечения вложения для влиятельных корпораций. Также данные учреждения выступают в качестве финансового консультанта и брокера. Разумеется, что инвестиционные банки принимают непосредственное участие в слияниях и поглощениях, а также торгует на финансовых рынках. Первые подобные учреждения стали своеобразной реакцией на события Великой депрессии. Дело в том, что в тот период банки США были поделены на инвестиционные и коммерческие, такая мера стала попыткой предотвратить спекуляции.

На сегодняшний день, самыми известными инвестиционными банками являются: Морган-Чейз, Голдман-Сакс, Веллс-Фарго и другие. Еще одним важнейшим направлением деятельности инвестиционных банков считается underwritering. Суть этой работы предполагает выпуск первичных акций или облигаций эмитента, которая имеет желание привлечь дополнительный капитал для выхода на фондовый рынок.

Условно, всех андеррайтеров можно разделить на два вида — Firm commitment и Best efforts. Разница заключается в том, что в первом случае учреждение берет на себя обязательство приобрести ценные бумаги компании-эмитента, а только потом выйти на фондовый рынок и заняться их продажей. Естественно, что все сопутствующие риски в частности уменьшение стоимости активов, банк также берет на себя.

Учреждения типа Best efforts не берут на себя обязательства, они всего лишь обещают приложить максимум усилий для реализации определенного плана. Иными словами, инвестиционный банк пытается продать как можно больше акций компании-эмитента. Однако если участники торговли на фондовом рынке не демонстрируют интереса к ценным бумагам, то все подобные риски ложатся на плечи не банка, а непосредственно компании-эмитента.

Каковы цели компаний, специализирующихся на управлении активами?

Основная задача компаний данного профиля – управление активами учреждений совместного инвестирования. На сегодняшний день, наиболее известными организациями этого типа являются: UBS, BlackRock, Vanguard и другие.

Данные компании осуществляют управление активами, которые оцениваются в сотни миллиардов долларов. Исходя из этого, неудивительно, что менеджеры, которые работают в данных компаниях, в течение года зарабатывают порядком миллиарда долларов в качестве комиссионных.

Структура и основные задачи пенсионных фондов

Американские пенсионные фонды – уникальная структура, в особенности для выходцев с постсоветского пространства. На западе люди не возлагают не оправданных на государство, так как отдают предпочтение реальным действиям. В результате, обеспечивают для себя безбедную старость.

В чем заключается суть? Все очень просто, изначально граждане перечисляют определенную часть заработанных средств в пенсионный фонд. Данная процедура регулируется посредством пенсионного плана. Политика данных институтов направлена на то, чтобы пенсия была максимально приближена к зарплате человека.

Разумеется, что пенсионные фонды оперируют внушительными средствами, которые впоследствии вкладываются во всевозможные направления, в частности инвестиции, направляются в трейдинг на фондовых биржах. Как вы понимаете, это весьма эффективный метод генерации прибыли, особенно если речь идет о долгосрочной перспективе.

Выводы

Проанализировав все сказанное выше, мы приходим к выводу, что все без исключения крупные участники трейдинга обладают, куда большими знаниями и информаций в сравнении с обычным частным трейдером. Разумеется, что из-за этого формируется определенный дисбаланс сил. Поскольку крупные игроки имеют возможность оказывать внушительное воздействие на динамику и вектор движения котировок.

Соответственно, ваша задача заключается в том, чтобы научиться определять присутствие крупных игроков. Если вы будете использовать данную лазейку, то сможете извлекать значительный профит, без особых усилий.

Действенный метод, как обнаружить крупного игрока и распознать его намерения. Примеры на кластерном графике

Задача обнаружения крупного игрока на графике финансового инструмента имеет важный смысл. Ведь крупный профессиональный игрок обладает достаточной мощью, чтобы влиять на изменение цены. Поэтому торговля в гармонии с его действиями повышает шансы на успех для частного розничного трейдера.

Проблемы в том, что:

- крупный игрок вряд ли будет заинтересован в том, чтобы все остальные были в курсе его операций;

- правильно интерпретировать крупный всплеск объема (или серию всплесков) – гораздо сложнее, чем их заметить.

В этой практически ценной статье мы покажем вам логику, как можно повысить эффективность в поиске крупного игрока и распознавании его подлинных намерений . Для этого мы будем использовать кластерный анализ и другие полезные инструменты торгово-аналитической платформы ATAS.

Читайте далее:

- предыстория длиной в 90 лет;

- примеры обнаружения крупного игрока на графике BTC USD;

- пример обнаружения крупного игрока на рынке нефти;

- пример на рынке фьючерсов фондового индекса NQ;

- в конце статьи бонус.

Приведенные в статье трактовки взаимодействия цены и объемов работают на всех ликвидных рынках, таймфреймах. Доказано на истории.

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Предыстория длиной в 90 лет

Интерес участников рынка к действиям крупного игрока известен многие десятки лет. Современники писали, что когда на ленте биржевого телеграфа появлялись сведения о крупной сделке, в зале брокерской конторы слышались возгласы наиболее впечатлительных личностей.

Согласитесь, что крупные объемы, замеченные на графике, у вас тоже захватывают внимание? Как пример, ниже приведен скриншот Order Flow графика с рынка нефтяных фьючерсов Brent Московской биржи.

Безусловно, это свидетельство активности крупного игрока (рядовые трейдеры не могут распоряжаться 5 тысячами контрактов в сделке). А что он делает и зачем? В таком ограниченном контексте понять совершенно невозможно. Но чем больше будет данных со старших таймфреймов, тем количество версий будет расти.

Однако существует достаточно простая логика для понимания того, что делает крупный игрок на рынке. Ключ – в поведении цены, о котором пойдет речь далее.

Возможно, первым, кто описал эту связь цены и объемов, был Ричард Вайкофф, легенда Уолл-Стрит. Уникальность карьеры (началась в 1891 году) Ричарда в том, что он был:

- рядовым клерком брокерской конторы, работающим с обычными клиентами;

- управляющим собственной брокерской конторой, в которой наблюдал за действиями крупных манипуляторов того времени;

- практикующим трейдером и инвестором;

- учителем для финансовых магнатов (таких, как J. P. Morgan).

Зная привычки и приемы крупных игроков, Вайкофф мог, глядя на простой дневной OHLC график с гистограммой объемов, сделать суждение с высокой точностью о том, что происходит на рынке на самом деле.

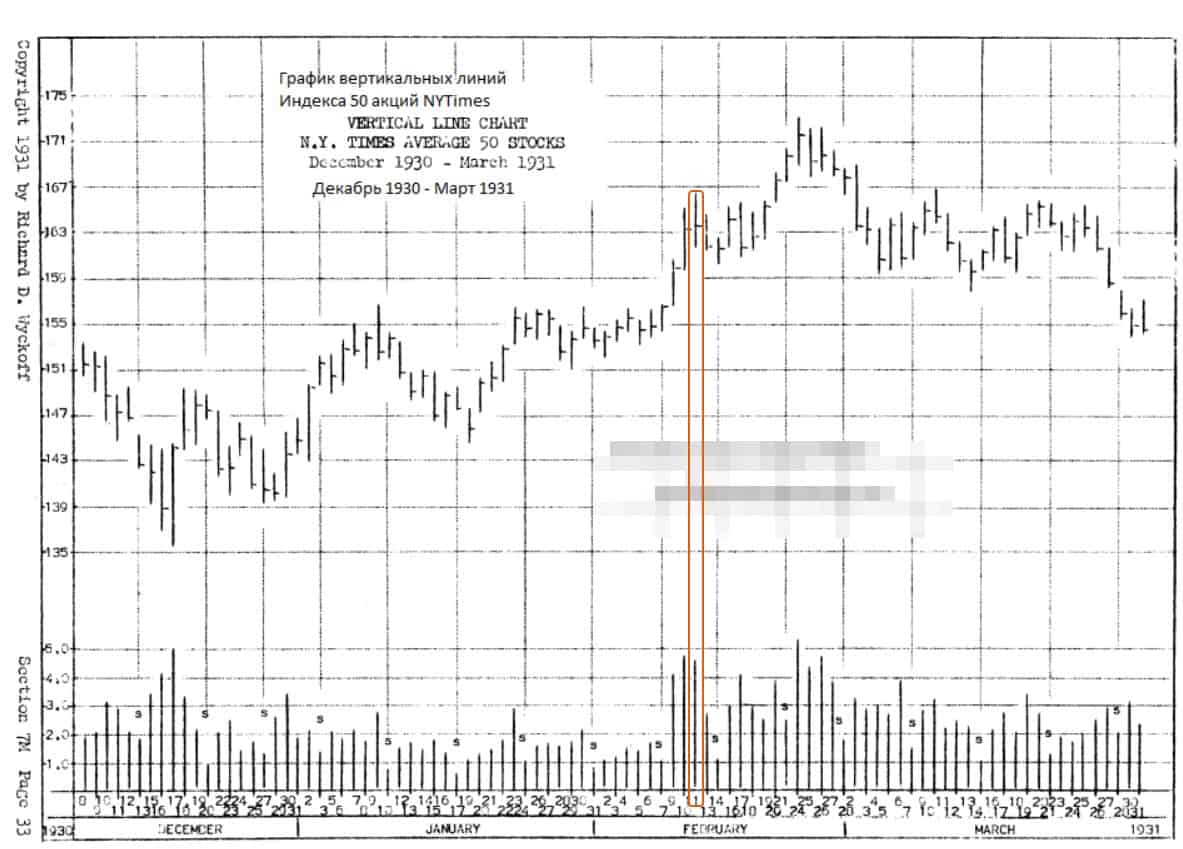

Пример – из обучающего курса “Метод торговли и инвестирования в акции Ричарда Вайкоффа”, где автор анализирует график фондового индекса NY Times Average 50 stocks от 1931 года. Как вы знаете, тогда в стране господствовала Великая депрессия.

Отметим, в то время торги акциями шли также и половину субботы, поэтому бары объемов в эти дни небольшие.

Вот что Ричард пишет про бар 11 февраля (выделен цветом на графике):

Исключительно большой объем 11-го, плюс невозможность существенного дальнейшего роста на высоком объеме 11-го, как обычно, является показателем некоторого распределения и регресса. 11-го индекс сделал максимум только на 1 пункт выше, чем 10-го и закрылся только с небольшим итоговым ростом, на большом объеме – большое предложение преодолевает спрос.

Логика в том, чтобы сравнить достигнутый прогресс на фоне высокого объема. Если индекс сделал хай всего на 1 пункт выше хая предыдущего дня и закрылся с небольшим ростом – это значит, что активизировался крупный продавец. Если бы большой объем 11-го числа представлял силу реального спроса, прогресс в росте цены между 11-м и 10-м февраля был бы таким же значительным, как между 9-м и 10-м.

11-е февраля ознаменовало появление мощных ордеров на продажу, остановивших бурный рост и ставших началом фазы распределения, которая продлилась несколько недель.

Классика и современность

Посмотрим, работает ли “старомодная” идея Вайкоффа на таком современном инструменте, как BTC USD. Кто мог подумать в 1931 году, когда унция золота стоила 17 долларов, что через 90 лет за несуществующие в реальности монеты будут давать 45 тысяч долларов?

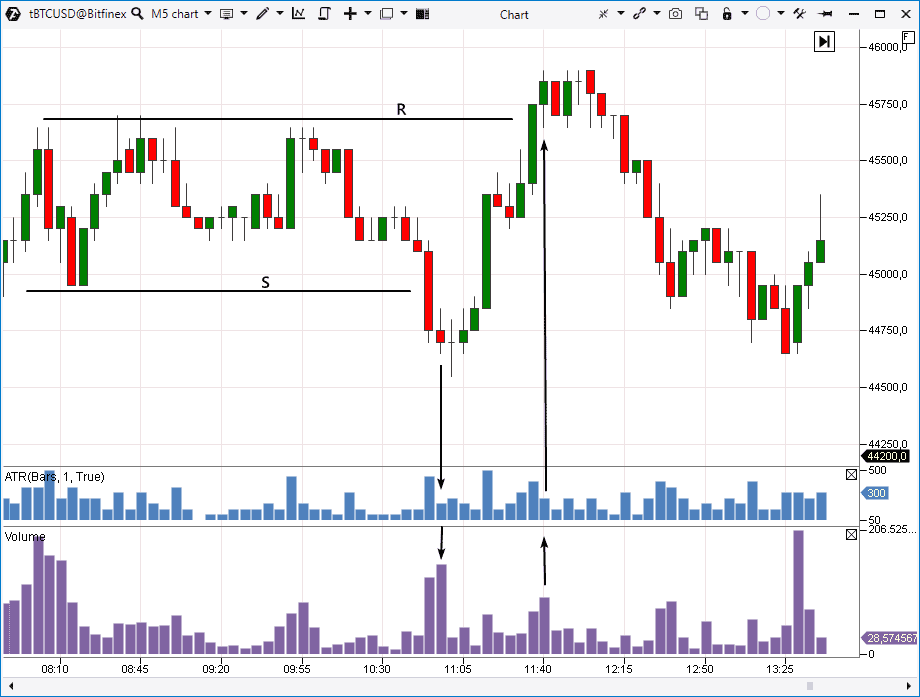

Но внимание на график, 5-минутный период, данные биржи Bitfinex. Мы добавили индикатор вертикальных объемов (фиолетовая гистограмма) и ATR с периодом = 1, чтобы было проще оценить динамику цены.

Свеча 10:55. Невысокое значение ATR свидетельствует, что свеча “узкая”. Но объемы очень высокие. Сравните эту свечу с предыдущей, которая пробивала уровень поддержки S. На той предыдущей свече высокий объем можно интерпретировать как усилие продавцов на пробое уровня. И прогресс был соответствующий. А на свече 10:55 – нет никакого прогресса. Цена как бы уперлась в невидимую преграду. И все усилия, видимые по высокому объему, не “конвертировались” в какой-либо значимый результат.

Это и есть логика Вайкоффа, которая указывает на то, что на рынке действует крупный покупатель, удерживающий цену от дальнейшего снижения силой своих Limit-Buy ордеров. И когда напор продаж иссяк, цена быстро вернулась вверх.

Свеча 11:40. Тот же пример, только наоборот. Мы видим узкую свечу (судя по ATR), но с высоким объемом. Сравните ее с предыдущей. На свече 11:35 тоже высокий объем, однако достигнутый прогресс в росте соизмерим с величиной объема, чего не скажешь про свечу 11:40. Судя по этой комбинации из 2 свечей, мы можем сформировать суждение, что на пробое сопротивления R, на рынке появился крупный продавец, который встретил восходящий импульс и выставил против потока маркет-покупок свои Sell-Limit значительных размеров. Большое предложение преодолело спрос. В итоге уже через 1 час цена была на 750 долларов ниже.

Возможно, приведенные выкладки – это не более чем догадки, совпадения? А если и работают, то только временно и не на всех рынках?

Так давайте исследуем паттерны глубже.

Современные средства анализа в платформе ATAS помогут понять, что происходит “за кулисами” баров / свечей, которые имеют 2 характерных черты:

- увеличенный объем (признак активности крупного игрока);

- замедление прогресса в трендовом движении по сравнению с предыдущими барами / свечами.

Обнаружение крупного игрока на рынке нефти

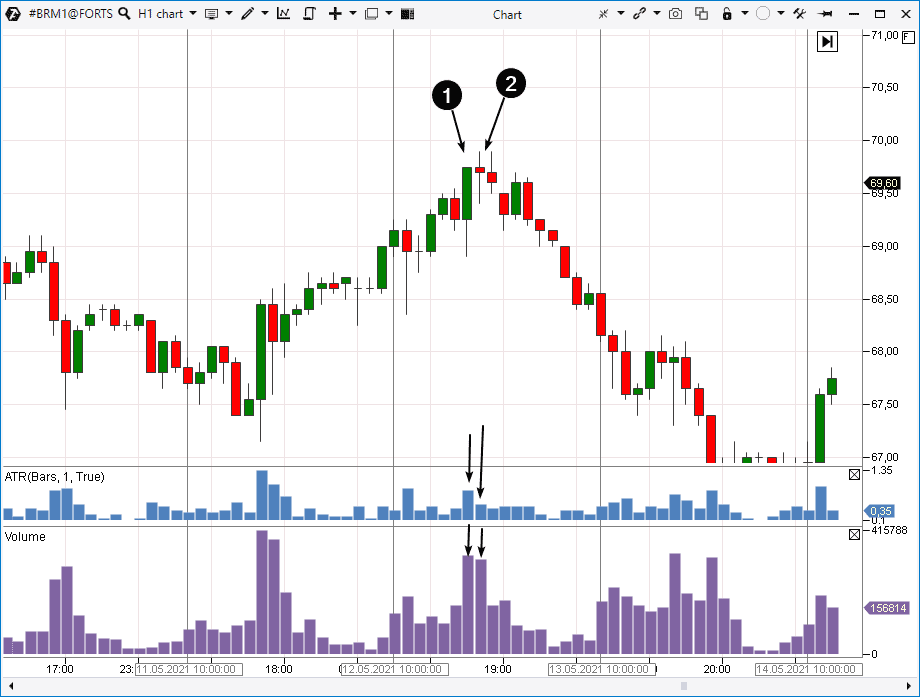

На скриншоте ниже – график фьючерса на нефть с Московской биржи, часовой период.

Сравним свечи 1 и 2:

- Первая свеча имеет высокий объем и заметный бычий прогресс, который подтверждается сильным закрытием и ростом цены между Open и Close. Это сильная динамика.

- Вторая свеча имеет также большой объем, но без бычьего прогресса, потому что цены Open и Close практически совпадают, а ATR находится на средних значениях. Динамика цены – среднестатистическая, но высокие объемы говорят, что крупный игрок активен. Что он делает?

Почерпнем больше информации с кластерных графиков . Мы еще добавили на график произвольный профиль на бары, где был высокий объем. Что получается?

В точке 1 мы видим яркие зеленые кластеры. Очевидно, это напор потока ордеров Market-Buy, которые прорвали максимум баров 14:00-15:00. Возможно, уже там начал действовать крупный продавец, встречая поток своими Sell-Limit.

В точке 2 мы видим яркий красный кластер, и потому имеем основания предположить, что поток ордеров Market-Buy иссяк, а крупный продавец, встречая поток рыночных покупок своими Sell-Limit, поменял тактику и начал продавать уже по рынку.

Что характерно – профиль принял форму буквы “Р”, свидетельствуя, что выше 69,50 происходит серьезная битва крупных интересов. Медвежий бар 19:00 дает намек, что крупный продавец оказался в победителях.

В точке 3 мы видим тест уровня высокого объема “буквы Р”.

На баре 21:00 мы видим кластер с максимальным объемом, где победили продавцы. Это было начало большого снижения цены (и разумной точкой входа в short). А ранний признак разворота мы смогли идентифицировать на барах 1-2 благодаря логике, которая работала 90 лет назад, и, похоже, работает и поныне.

Всегда ли работает описанная логика?

Нет. Мы полагаем, что гарантию того, где точно будет биржевая цена через N минут/часов/дней могут дать только мошенники. Опытные же трейдеры осознают, что имеют дело с вероятностями. Главное – держать шансы в свою пользу и не подвергать капитал неоправданному риску, как например – торгуя против тренда.

Рассмотрим на примере рынка фьючерсов фондового индекса Nasdaq. Мы добавили на 3-минутный график 2 индикатора Speed of Tape – верхний показывает скорость рыночных продаж, нижний – скорость рыночных покупок.

Цифрами 1 и 2 показаны два самых больших всплеска объема на графике. Им соответствуют 2 свечи:

- первая – широкая медвежья;

- вторая – узкая с длинной нижней тенью, типа пин-бар.

Опираясь на описанную логику, такую комбинацию ценового действия с данными индикатора объемов можно интерпретировать как появление крупного лимитного покупателя. Показания Speed of Tape дают подтверждение, так как скорость продаж резко снизилась, а покупки сохраняют активность (показано цифрами 3-4).

Другими словами, некий крупный интерес посчитал низкую цену привлекательной и пытался использовать этот момент в свою пользу. Однако вряд ли это получилось, потому что уже через 2 часа новый медвежий импульс опустил цену под минимумы свечей с крупными объемами (1-2).

Все дело в общем медвежьем контексте. Появление крупного покупателя привело лишь к краткосрочному повышению в рамках нисходящего тренда, который доминировал на старшем таймфрейме.

Бонус

На этом видео с нашего Youtube-канала вы можете посмотреть, как крупный покупатель, действуя лимитными ордерами, поглотил напор продаж и таким образом набрал позицию long, а затем конвертировал ее в прибыль.

Выводы

Рынок – это борьба покупателей и продавцов, каждый стремится получить выгоду. Действуя в согласии с намерениями крупного участника, рядовые трейдеры повышают свои шансы на получение прибыли. Описанный выше метод поможет в этом.

Чтобы повысить его эффективность:

- применяйте около важных уровней поддержки / сопротивления;

- учитывайте общую картину рынка, тренды на старших периодах;

- используйте кластерный график и/или дополнительные индикаторы для подтверждения своих решений.

Скачайте бесплатно платформу ATAS. Проверьте, как приведенные в статье трактовки взаимодействия цены и объемов работают на рынках, которые вы торгуете.

Информация в этой статье не может быть воспринята как призыв инвестированию или покупке/продаже какого либо актива на бирже. Все рассмотренные ситуации в статье написаны с целью ознакомления с функционалом и преимуществами платформы ATAS.

Понравилось? Расскажите друзьям:

Другие статьи блога:

DISCLAIMER: Проведение торговых операций на финансовых рынках сопровождается высоким уровнем риска. Продукт нашей компании — программное обеспечение, которое позволяет получить дополнительные данные для анализа рынка. Клиент, в свою очередь, использует полученные данные на свое усмотрение. Любая информация на этом сайте предоставлена исключительно в информационных целях и не может быть воспринята как рекомендация к торговым операциям.

X Этот сайт использует файлы cookie. Продолжая просматривать сайт, вы соглашаетесь на использование нами файлов cookie. Настройки файлов cookie Читать далее Принять все

Общие сведения о конфиденциальности

Этот веб-сайт использует файлы cookie для улучшения вашей навигации по веб-сайту. Из них файлы cookie, которые классифицируются как необходимые, хранятся в вашем браузере, поскольку они требуются для работы основных функций веб-сайта. Мы также используем сторонние файлы cookie, которые помогают нам анализировать и понимать, как вы используете этот веб-сайт. Данный тип файлов будет храниться в вашем браузере только с вашего согласия. У вас также есть возможность отказаться от этих файлов cookie. Но отказ от некоторых из этих файлов cookie может повлиять на ваше использование данного веб-сайта.

Источник https://utmagazine.ru/posts/22218-kak-raspoznat-krupnyh-igrokov-po-cene-i-obemam

Источник http://richinvest.biz/foreks/osnovy-torgovli/krupnye-igroki-na-fondovom-rynke

Источник https://atas.net/ru/obemnyj-analiz/osnovi-obyomnogo-analiza/kak-obnaruzhit-krupnogo-igroka/