Как начать инвестировать с нуля с малой суммой денег

Отличным вариантом приумножить доход и заставить деньги работать станет инвестирование. Многим может показаться, что это сложно и требует специфических навыков, но стоит только немного углубиться в тему, чтобы понять: инвестиции доступны каждому. Статья подробно расскажет о том, как правильно начать инвестировать. Если читать некогда, сразу переходите к открытию брокерского счёта. Если всё таки располагаете парой минут, то продолжим.

Мифы об инвестировании

В России невелика доля населения, занимающегося инвестированием. На фондовой бирже присутствует всего около процента населения страны, в то же время в США даже домохозяйки управляют своими средствами. Столь малоизвестная область выглядит пугающе и обросла мифами, которые и близко не соответствуют реальности. Вот самые распространённые.

- Миф первый: инвестиции — для богатых.

В действительности для входа на фондовый рынок достаточно всего несколько тысяч рублей. К примеру, минимальная цена Инвестиции и инвестирование: что это и для чего?

Для лучшего понимания следует разобраться в терминологии. Основные определения, которые помогут вникнуть в ситуацию и не запутаться:

- инвестиция — вложение капитала с целью получения прибыли;

Вариантов вложения средств огромное количество. Ориентируясь на объект инвестиций, можно выделить следующие направления:

- недвижимость — земля, объекты строительства, оборудование;

Вложение минимальных средств возможно лишь в финансовые инструменты. Наиболее востребованы:

- депозиты в банках — риски и сложность минимальны, доход аналогичен, вклады до 1,4 миллиона застрахованы;

— долевое участие в сформированном портфеле, прибыль делится на всех участников пропорционально вложениям. Есть возможность начать инвестировать от одной тысячи рублей;

При выборе инвестиционного инструмента не стоит забывать и о стратегии. Здесь стоит опираться на цели инвестирования, уровень знаний и наличие свободного времени. Выделяются два основных стратегических направления — по срокам и по рискам. По времени окупаемости вложений существует три варианта:

- до года — краткосрочные;

По уровню риска выделяют два основных стиля — консервативный и агрессивный. Первый предполагает в основном пассивный доход в долгосрочной перспективе, прибыль невелика, риски меньше. Второй потребует больше времени, глубокие знания, но даст возможность получения большой прибыли в кратчайшие сроки. Сопряжён с высокими рисками.

По мере накопления опыта и увеличения капитала не исключена смена ориентиров и выбор новых инструментов. Первые шаги рекомендуется делать в наиболее надёжных вариантах.

Бесплатный видеокурс для начинающих инвесторов

Как начать инвестировать новичку

Правильная подготовка во многом станет залогом удачного старта. Изучение опыта и советов экспертов помогут избежать типичных ошибок. Для экономии времени подойдёт краткая инструкция, как начать инвестировать с малой суммой.

Только чёткое понимание того, для чего нужно инвестировать, даст верное направление и поможет не бросить всё после первой неудачи. Цель не должна быть абстрактной, хорошо бы письменно зафиксировать желаемый результат с максимальной конкретикой.

Инвестирование — специфическая область, богатая различными терминами. Для успешного восприятия информации и безостановочного обучения ознакомиться с основными понятиями следует заранее. Уделить внимание стоит не только общим определениям, но и основным показателям и наименованиям рабочих инструментов.

Независимо от варианта управления инвестициями — лично или через посредников — базовые знания об экономике и работе рынка должны быть у каждого. Понимание цикличности рыночных процессов, взаимосвязи прибыли и рисков способно сэкономить вам нервные клетки.

Возможностей изучить основные понятия и законы достаточно. Это могут быть книги известных авторов об инвестировании. На просторах интернета достаточно бесплатных тренингов и вебинаров, также можно изучать официальные страницы в социальных сетях современных инвесторов. Доступно и частное обучение или консультации за определённое вознаграждение. Естественно, любую полученную информацию нужно обдумать и взвесить до начала работы.

От ошибок не застрахован никто. Даже самые известные трейдеры и инвесторы неоднократно набивали шишки до такого, как разбогатеть. Так, Мартин Шварц, проложивший дорогу в жизнь принципам дейтрейдинга, прокомментировал свой успех следующими словами: «Я скажу вам, как стал победителем. Я научился проигрывать».

Стоит заранее составить план действий для непредвиденных ситуаций. Это поможет не растеряться и сохранить контроль, когда понадобится быстро принять решение.

Никаких инвестиций не получится без минимального стартового капитала. Заёмные средства — плохой вариант для биржевых игр. В накоплении необходимой суммы помогут:

— регулярное откладывание части дохода;

— оптимизация ваших расходов.

Заниматься вложением средств стоит, когда есть свободные деньги и отсутствуют обременительные обязательства — кредиты, ипотеки.

С какой суммы начать инвестировать

Для старта не нужно миллионных вложений: цены на биржевые инструменты вполне лояльные. ПИФы начинаются от пяти тысяч рублей, их пополнение — от тысячи. Для покупки акций достаточно и вовсе пары тысяч рублей.

Понятно, что для большей отдачи нужны хорошие вложения. Однако сразу входить в новую отрасль с крупной суммой слишком рискованно — можно потерять все средства. Оптимальной для начала торговли станет сумма от 30 тысяч рублей — баснословных денег она не принесёт, но вникнуть на практике в нюансы поведения на рынке вполне позволит и даст почувствовать вкус первых побед.

Размещая небольшие суммы в разные инструменты, через некоторое время легко выделить наиболее удобные варианты и проанализировать ошибки. После этого можно наращивать объёмы инвестиций.

Узнайте, сколько вы сможете накопить или сколько времени понадобится, чтобы собрать нужную сумму

Правила и советы новичкам

Обезопасить себя от рисков на фондовом рынке невозможно, но минимизировать потери нетрудно. Для этого подойдёт изучение опыта известных инвесторов и финансистов. Вот несколько советов, которые помогут избежать лишних ошибок.

Не стоит вкладываться в один инструмент или компанию, при таких условиях неэффективная деятельность эмитента приведёт к потере денег. Лучше использовать 3–4 направления в разных отраслях — убыток по одному инструменту сгладится прибылью остальных.

Даже при минимальных вложениях последовательность выполнения шагов, анализ ситуации и регулярное пополнение портфеля приведут к желаемому доходу. Не стоит расслабляться при получении первых заработков — лучше реинвестировать их для скорейшего достижения цели.

Путь любого человека — череда подъёмов и падений. Инвесторы не исключение. Холодный ум и контроль эмоций не позволят совершить ошибок в критической ситуации. А накопленный опыт поможет избежать их повторения в будущем.

Общение с единомышленниками настроит на нужный лад. Изучение тематических форумов и страниц из соцсетей познакомит с интересными стратегиями и распространёнными ошибками.

Ошибки начинающих инвесторов

Избежать ошибок невозможно, но минимизировать их количество, опираясь на опыт большинства, вполне допустимо. Препятствия на пути начинающего инвестора.

- Отсутствие подушки безопасности.

Никто не может гарантировать успех, и в случае непредвиденных обстоятельств лучше иметь в запасе некоторый объём средств. Обычно это сумма текущих расходов за 3–6 месяцев.

Волшебной таблетки, выпив которую можно получать миллионы, вложив тысячу, нет. В самом начале будет достаточно минимальных сумм, но лишь реинвестирование и регулярное пополнение инвесткапитала дадут действительно значимую прибыль. Использовать можно только свободные личные средства.

Прочитав пару книг или статей в интернете, кто-то способен почувствовать себя гуру фондового рынка. К сожалению, этого мало. Понимание принципов работы выбранного инструмента и тщательный анализ экономической ситуации стоят у истоков успешного инвестора.

В поисках информации о том, где начать инвестировать выгодно, часто можно встретить обещания многократного увеличения капитала в кратчайшие сроки. Чаще всего так зарабатывают мошенники. Разумная оценка перспектив дохода и выбор хорошо известных компаний-посредников максимально снизят риски.

Инвестиции — отличная возможность создания пассивного дохода при отсутствии значительного стартового капитала. Обширная теоретическая база, доступный опыт успешных финансистов, обучающие программы известных брокеров — всё это позволяет не терять времени и начать инвестировать уже сегодня, открыв брокерский или индивидуальный инвестиционный счёт.

Как принимается решение об инвестициях

Привлечение денег в компанию на любых стадиях — это тяжелая системная работа, а не надежда на удачу. Соответственно, и воспринимать процесс привлечения инвестиций нужно как труд. Здесь есть два базовых правила.

- Инвестиции дают либо под репутацию персоны, которая пытается их привлечь, либо под хороший продукт.

- Идея — это мелочь, она ничего не стоит. На ранних стадиях инвестируют в людей, поэтому собирайте хорошую команду и презентуйте ее.

«Хайс» — банк для ИП в сфере услуг. Это первый банк в России, который объединил функции работы со счетом ИП и премиальной картой физлица в мобильном приложении. В нем мы совместили два вида инвестиций: вкладывали свои средства и привлекали инвестора. В нашем случае им стал «Модульбанк». С момента первых переговоров с разными банками, которых мы рассматривали как потенциальных инвесторов, и до первого транша от «Модульбанка» прошло около года.

Опыт «Хайса»

Когда мы только задумали «Хайс» (больше трех лет назад), у нас были собственные средства, команда и возможности. Поэтому мы изначально сфокусировались не на привлечении денег, а на поиске партнера. Наш продукт не может существовать без банковской лицензии и инфраструктуры, так что это было намного важнее.

После переговоров с потенциальными партнерами мы выбрали «Модульбанк»: он больше остальных подходил нам по критериям. После того, как мы определились, у нас появились первые понятные расчеты: сколько нужно денег, чтобы запуститься.

Банк предоставил нам инфраструктуру и свою лицензию. Техническая готовность партнера позволила посчитать расходы на команду. Мы быстро определили, какие специалисты нужны, сколько будет стоить их поиск и какое время это займет.

Мы рассчитали, что на запуск проекта нужно около 100 млн рублей. Значительная часть этих денег заложена на разработку, команду, инфраструктуру, сервера и сопровождение внутри компании. Первое время вы не зарабатываете, а просто разрабатываете продукт. После запуска расходы на команду будут только расти.

У наших отношений с «Модульбанком» две стороны:

- Партнерская. Мы вместе хотим заработать по модели RevShare — это модель, когда партнер получает процент от дохода компании.

- Инвестиционная. У нас ситуация нестандартная: нечасто бывает так, что банк — и партнер, и инвестор. Если мы говорим именно про финтех, проще получить деньги не от банка. Можно получить деньги от кого угодно, а с банком договариваться как с партнером.

Как искать инвесторов, которые дадут денег на запуск проекта

Искать проще всего через социальные сети либо через знакомых. Это не так сложно, как кажется, если походить к поиску системно.

Шаг 1: подготовиться. Надо понять, что вам нужно, осознать глобальные цели компании. Тогда вы будете знать, что просить у инвестора. Для нас самыми важными были два момента:

- Готовность технологической инфраструктуры. Чем больше времени у нас ушло бы на интеграцию с банком, тем больше денег нам бы понадобилось.

- Второй — это сервисность и качество работы финмониторинга. Важно, чтобы банк был надежный, и лицензию не отозвали.

Шаг 2: составить портрет инвестора, который подойдет именно вам. Обычно предприниматели считают, что вложения в компанию могут быть только финансовыми. На самом деле инвестиции могут быть разными.

Есть два основных типа партнеров: те, кто может стать ключевым клиентом бизнеса, и те, кто может помочь технологически.

Надо, чтобы инвестор сопровождал вас и оказывал юридическую/кадровую поддержку. Ищите того, кто вкладывался в профильные компании. Если понимаете, что нужна помощь с первыми продажами — посмотрите, есть ли у инвестора в портфеле компании, которые могут стать якорными клиентами вашего стартапа. Например, вы создаете сервис автоматизации логистики, который просчитывает маршруты. Будет здорово, если в портфеле инвестора есть проект, который масштабно занимается доставкой или уже делает сервис на такой технологии.

Если инвестор готов давать вам деньги, то он поделится и своим опытом. Тут важно не переходить грань: с одной стороны, работать нужно на доверии, с другой — инвестор не должен влезать в ваш бизнес.

Шаг 3: проанализировать рынок. Какие есть фонды и бизнес-ангелы, кто и куда инвестирует? Нужно выбрать инвестора, который больше всего подходит вам. Чаще всего либо нас находили сами, либо мы выходили на нужных людей через личные связи. Если связей нет, на рынке есть специалисты, которые помогают найти инвестора за процент от сделки. Это те, кто на короткой ноге с бизнес-ангелами и фондами: они познакомят вас с потенциальным инвестором или рекомендуют ему проект.

Как понять, что инвестор не возьмет вас в рабство

Рецепт очень простой. Сначала попасть в рабство, потом сделать выводы и научиться разбираться в людях.

Надо уметь договариваться. Если такого навыка нет, вероятность, что вы наберете хорошую команду, сможете отстроить работу и уж тем более найти хорошего инвестора, близится к нулю. У меня и у большинства моих знакомых умение определять, с кем стоит работать, а с кем нет, пришло с печальным опытом.

Мы не нарывались на тех, кто порабощал команду. Были кейсы, когда у нас с инвестором не совпали цели и ожидания: партнер готов дать деньги, а нам от него нужна нефинансовая помощь.

Все познается в общении. Доверие создается результатами, действиями и поступками. Чаще всего разочарование происходит, когда люди очень красиво говорят, но потом ничего не делают.

Как посчитать, сколько нужно денег

Определитесь с глобальной целью компании. Мы хотим через 6 лет продать ее? Или хотим делать этот бизнес и расти, захватывать рынки? Если на эти вопросы дать ответы, сразу же станет понятным следующий этап — куда пойдут деньги и сколько их нужно.

Если вы посчитали, что через полгода у вас закончатся деньги, уже пора паниковать. Любой бизнес — это умение просчитывать риски и управлять ими. Если признать, что риски есть, то и посчитать расходы будет проще.

На базовом уровне структура расходов состоит из двух частей: надо что-то продавать и как-то продавать.

На первом этапе нужны деньги на создание продукта. Для этого, как правило, считаются расходы на команду и офис. Самая частая ошибка —– уделять этим расчетам мало внимания. Многие считают: «Нам надо 3,5 классных разработчика вот с такими зарплатами». Это уже неверно: чтобы найти этих специалистов, денег может уйти в 3 раза больше, чем на оплату полугода их работы.

На втором этапе компания несет расходы на продажу продукта. Нужно посчитать, сколько нужно денег для того, чтобы выйти на операционную прибыль и кормить себя самостоятельно, а не тратить деньги инвестора. Итоговую сумму умножить на два: все всегда идет не так, как вы задумывали. И исходя из этого нужно посчитать расходы.

Что нужно сделать, чтобы в вас точно вложились

На этапе подготовки презентации отсеиваются 90-95% стартапов (в том числе заочной подготовки, когда команда присылает слайды потенциальному инвестору). Уделите внимание презентации, не растягивайте питч и не используйте больше 10-15 слайдов.

Нужно быть амбициозным пессимистом. Анализ разных сценариев на презентации проекта повысит ваши шансы на инвестиции.

Лучше всего просчитать самые плохие исходы. Если вы будете знать, как действовать таких ситуациях, вероятность заслужить расположение инвестора и вырастить компанию будет больше.

На ранних стадиях развития проекта инвестиции всегда идут в команду. Вы будете продавать не компанию, идею или проект, а именно команду. Если поверят в людей, шансы на получение денег увеличатся. Не надо уходить в дебри. Все должно быть конкретно. Есть рынок, есть проблема, есть решение. Тогда станет понятно, насколько команда в целом компетентна.

Когда надо вкладывать свои деньги, а когда — чужие?

Свои средства нужно вкладывать, если вы точно посчитали, сколько стоит создание и запуск продукта, и знаете: этих ресурсов хватит, чтобы занять долю рынка на первоначальном этапе. Или может случиться такое, что привлечение внешних денег на данном этапе развития окажется дешевой продажей доли. В таком случае тоже нужно использовать свои деньги.

Плюсы использования своих денег: вы полностью самостоятельны. Минусы: своих денег всегда не хватает, особенно если вы строите что-то серьезное.

Чужие инвестиции, как правило, привлекают на этапе масштабирования компании. Например, нужны деньги, чтобы захватить долю рынка у конкурентов. На свои деньги вы будете это делать 5 лет, а если привлечете инвесторские — 2 года. Но если вы понимаете, что масштабирование зависит не от денег, а от других факторов, и вы самостоятельно себя хорошо чувствуете, то привлекать внешние средства не стоит. Плюсы — можно быстрее запуститься/перейти на новый уровень. Минусы — за потраченные деньги придется нести ответственность.

Суть инвестиционных решений, их классификация и виды, как перейти от стратегии развития к их принятию

Принятие инвестиционных решений – важная часть стратегии развития любой компании. В процессе участвуют инвесторы, владельцы и сотрудники объектов вложения, государственные и муниципальные структуры. Основная цель инвестиций – расширение и модернизация производства, что приведет к росту прибыли.

Инвестиционным решением в экономике принято называть единое заключение всех участников процесса. Оно строится на тщательном анализе всех полученных данных о доходности и рисках объекта, должно быть взвешенным и компромиссным.

- Обязательные – принимаются, чтобы компания могла продолжать работать. Примерами служат вложения в оборотный капитал, оптимизация условий для сотрудников и пр.

- Решения, связанные со снижением затрат. Связаны с улучшением технологий, условий труда, повышением качества продукта.

- Для расширения производства или восстановления компании после кризиса. Потребность в них возникает, если нужно строить новые объекты, реконструировать уже имеющиеся или модернизировать оборудование.

- Решения о покупке финансовых активов – включают слияние разных компаний, образование синдикатов, поглощение одних компаний другими, работу с финансовыми инструментами.

- Принятие инвестиционных решений, которые направлены на поиск новых покупателей и рынков сбыта.

- Приобретение технологий, информации и других нематериальных ценностей.

Виды инвестиционных решений

Принятие инвестиционных решений – это взвешивание всех расходов и рисков и сопоставление их с возможной выгодой.

Участники решений

Инвестирование – сложный процесс, в который включены разные люди и структуры. Все они могут непосредственно участвовать в принятии решений:

- Инвесторы – лица или компании, которые вкладывают в проект собственные или кредитные средства.

- Кредиторы – организации, выделяющие средства в долг для инвестирования.

- Собственники объектов, в которые вкладываются средства.

- Персонал, который реализует инвестиционный проект

- Общество как потенциальные потребители.

- Государство и власть как контролирующая структура.

Органы федеральной и муниципальной власти заинтересованы во всех этапах принятия грамотных инвестиционных решений. Это способствует наполнению бюджета за счет налогов, обеспечению рабочими местами и развитию социальной инфраструктуры.

Правила, принципы и этапы

Основное требование к любому вложению – его окупаемость в короткие сроки или в перспективе. Чтобы этого достичь, разработаны правила принятия инвестиционных решений. Финансовая операция считается эффективной, если:

- Прибыль от вложения в проект выше, чем у банковского депозита.

- Прибыльность превышает уровень инфляции.

- Объект инвестирования сочетает высокую рентабельность с низким уровнем риска.

- Сроки окупаемости минимальные.

- С каждой инвестицией ценность объекта растет. Этот критерий определяют по росту доходов, повышению эффективности, снижению издержек и рисков.

Важно, чтобы принятие новых инвестиционных решений отвечало принципам и общей стратегии развития компании и не шло с ними вразрез.

Принятие новых инвестиционных решений должно отвечать принципам и общей стратегии развития компании

Процесс включает 5 этапов:

- Поиск подходящих для инвестирования условий и ситуаций.

- Изучение предложений и возможностей.

- Тщательный анализ конкретного проекта и принятие решения.

- Реализация плана.

- Контроль над процессом и анализ результатов.

На этапе поиска и планирования важно изучить несколько альтернативных вариантов. Просчитывается эффективность и степень риска каждой инвестиции.

Факторы, влияющие на принятие решений

Стратегическая основа принятия инвестиционных решений учитывает все влияющие на него факторы. Важнейшими из них считаются:

- Возможность выбора вариантов.

- Уровень риска и прибыльности для каждого рассматриваемого варианта.

- Тип объекта инвестирования и его стоимость.

- Финансовые ресурсы инвестора и владельца объекта, размер и структура уставного капитала.

- Наличие у предприятия краткосрочных и долгосрочных обязательств.

- Внешние рыночные и политические условия.

Если инвестор планирует использовать заемные средства, важно учитывать проценты по кредитам и другие расходы.

Путь от стратегии развития компании до инвестиционных решений

Один из сложных этапов развития компании – разработка стратегии управления и принятие инвестиционных решений. Трудность возникает при попытке интегрировать деятельность новой компании в уже сложившуюся структуру инвестирования.

Цели управления как основа принятых решений

Развитие компании и управление ею включает два типа стратегий – операционную и инвестиционную. Первая разновидность направлена на решение текущих краткосрочных задач. Инвестиционная стратегия более важна по сравнению с операционной. Она объединяет в себе многочисленные тактические ходы, направленные на развитие бизнеса.

Если говорить метафорическим языком, инвестиционная стратегия – это вертикальная поверхность ступеней некой лестницы. Восходя по ним, компания получает новые возможности и видит дальнейшие перспективы развития.

Альтернативные виды инвестиционных решений

Решить любую задачу намного проще, если имеется несколько альтернативных вариантов.

Альтернативные инвестиционные решения

Принимая взвешенное решение, инвестор всегда должен помнить о возможности разных алгоритмов. Учитываются не только проекты внутри компании, но и внешние инвестиции – стратегического или спекулятивного типа:

- приобретение ценных бумаг на фондовом рынке;

- покупка валюты;

- хранение активов в зарубежных банках;

- финансирование внешних проектов;

- хранение денег на депозите в банке.

При выборе тщательно взвешивают все плюсы и минусы альтернативных вариантов.

Оценка стоимости компании как база для принятия решения

Теория и методы принятия инвестиционных решений включают в себя определение стоимости предприятия. Согласно такому подходу, ценность компании как объекта инвестирования зависит от рыночной стоимости. Эта система наиболее достоверна. Рыночная стоимость определяется с учетом всех возможных рисков, рентабельности, уровня конкуренции и времени, в течение которого окупятся инвестиции.

Оценка объекта проходит в условиях конкретного рынка и имеет денежное выражение. Эти же правила применяются для всех объектов собственности.

Инвестору необходимо учитывать:

- Экономическую структуру объекта, его полезность для себя и потенциал дальнейшего развития.

- Собственные мотивы и цели, с которыми принимается решение.

- Финансовые прогнозы по объекту.

- Наличие собственных средств и времени для инвестирования.

При принятии решения желательно изучить несколько аналогичных объектов инвестирования и сравнить условия. Инструментами оценки стоимости служат:

- Период окупаемости.

- Общая ставка дохода.

- Общие поступления за год на собственный капитал.

- Чистая текущая цена.

- Внутренняя доходная ставка.

Знание стоимости объекта позволяет инвестору оценить свои возможности, собственнику – улучшить производственный процесс и расширить бизнес.

Реинвестиции

Повторное вложение полученной прибыли в один и тот же проект называют реинвестированием. Оно позволяет быстро увеличить размер капитала и величину будущей прибыли. Факторы принятия инвестиционных решений в этом случае совпадают с первичным вложением.

Реинвестированием называется повторное вложение полученной прибыли в один и тот же проект

Реинвестиции могут быть полными или частичными. В первом случае вкладывается вся полученная прибыль, во втором – только ее часть. Используются прибыль от бизнеса, дивиденды акционеров и другие активы. Вложения проводятся циклично и повторяются через определенный промежуток времени. На начальных этапах доход от реинвестирования бывает минимальным, так как «деньги работают ради денег».

На размер прибыли от реинвестирования влияет:

- начальная сумма вложения;

- длительность и количество повторных циклов – прибыль нарастает в геометрической прогрессии;

- полученная прибыль за один период вложения;

- экономическая ситуация в той сфере, куда проводятся вложения.

Реинвестирование дает независимость от внешних источников финансирования. К минусам относится невозможность использовать активы, пока прибыль не достигнет нужных показателей. Преждевременное изъятие лишает инвестора части прибыли.

Роль инвестиций

Инвестирование играет важную роль как в экономике всего государства, так и в развитии конкретного предприятия. Наиболее заметным их значение становится при изменении объема капиталовложений в любую сторону.

С точки зрения развития производства инвестиции выполняют несколько задач:

- увеличение количества товаров;

- модернизация процесса;

- разработка или покупка новых технологий для расширения производства и улучшения качества продукта;

- уменьшение финансовых и энергетических затрат компании;

- открытие новых рабочих мест на предприятии.

Постоянные инвестиции обеспечивают дальнейший рост и развитие компании, увеличение ее капитала. Это приводит к росту производства и расширению рынка, что в свою очередь привлекает новых инвесторов. Спустя некоторое время предприятие из объекта вложений превращается в полноценного инвестора.

Прямой инвестор

Прямым инвестором называют лицо, которое покупает акции компании (не менее 10% пакета), получает с них доход и участвует в управлении. Вложения носят долгосрочный характер. При необходимости собственник может продать свою долю и получить таким образом прибыль.

Прямой инвестор — лицо, которое покупает акции компании, получает с них доход и участвует в управлении

Прямыми инвесторами могут быть:

- ПИФы;

- венчурные фонды;

- инвестиционные компании;

- частные лица;

- банки.

Размер прибыли зависит от цены объекта, в который вкладывались средства. Прямой инвестор может повысить прибыль от вложения несколькими способами:

- Направить активы на улучшение производства и управленческой системы.

- Поделиться уже имеющимся опытом.

- Участвовать в разработке стратегии развития компании и контролировать ее исполнение.

Привлечение прямых инвесторов позволяет собственнику бизнеса увеличить активы и сохранить при этом права владения проектом.

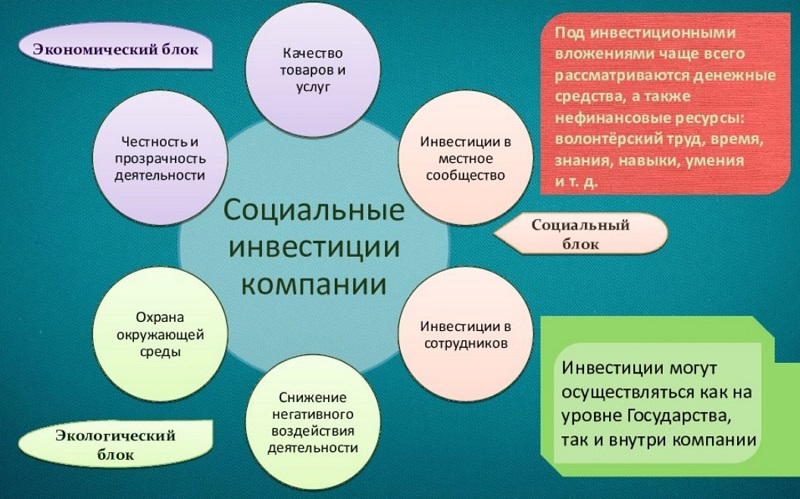

Социальные инвестиции

Это вложения в программы улучшения жизни государства или отдельного предприятия. Их можно назвать формой социальной активности бизнеса. Социальные инвестиции влияют на развитие мировой экономики. Они регулируются на законодательном уровне и контролируются правительством.

Цели социальных инвесторов:

- Увеличение объема сбыта и повышение узнаваемости, привлечение новых клиентов.

- Повышение производства.

- Увеличение прибыльности и снижение издержек.

- Привлечение нового персонала и улучшение качества работы и жизни уже имеющегося.

- Снижение необходимости аудита и контроля.

Финансовые аналитики при оценке привлекательности компании для инвестирования учитывают и ее социальную активность. Чем она выше, тем больше курсовая стоимость проекта и востребованность на фондовом рынке.

Виды социальной активности:

- Пожертвования и гранты на социально значимые программы – повышают узнаваемость бренда и привлекают новых потребителей.

- Деловые партнерства.

- Спонсирование волонтерских организаций или привлечение к добровольческим акциям собственных сотрудников.

- Поддержка инициативы персонала – сбор денег на лечение детей и иные потребности.

Наиболее актуальны такие инвестиции в кризисный период. При выборе продукции покупатели охотнее обращают внимание на компании, запускающие социальные проекты.

Проектные инвестиции

Такое название получили инвестиции в любые проекты – экономические, социальные, научные, технические и пр. Важное условие – последующее получение прибыли от вложений. Эта сфера требует опыта и знания рынка, а также понимания структуры и механизма проекта.

Вложения такого характера всегда связаны с повышенным риском. Перед принятием решения инвестору нужно ответить на вопросы:

- Насколько востребованным и уникальным будет товар, который планируется получить.

- Актуальность и перспективность бизнес-идеи.

- Особенности конкуренции в данной сфере.

- Какой будет доходность при полной реализации проекта.

- Соотношение уровней риска и рентабельности.

Получить ответы на эти вопросы поможет сбор достоверной и полной информации о проекте, ее анализ и изучение рынка.

Рентабельность инвестиций

Стратегическая основа принятия инвестиционных решений рассматривает рентабельность вложений как один из базовых критериев. Под этим термином понимают прибыль, полученную после вычета всех издержек (налогов, процентов по кредитам и пр.). Критерий характеризует эффективность проекта в целом, но его можно рассчитать и для отдельных стадий. Можно оценить рентабельность продаж продукта, оборудования и работы персонала и пр.

Теоретический показатель рассчитывается в процентах. Для его подсчета нужны данные бухгалтерской отчетности. Вычислить можно по формуле: отношение полученной прибыли к стоимости капитала и долгосрочных обязательств. Результат умножается на 100%. Полученные цифры позволяют оценить отдачу от вложений и их целесообразность.

При подсчете доходности учитывают проценты по кредитам, уровень инфляции в государстве, ставка дисконтирования и другие факторы, которые могут повлиять на результат. В ходе реализации показатель рентабельности может измениться.

Для российских предприятий нормальным уровнем считается прибыльность 20%. Если показатель отдельного проекта равен или выше этого числа, проект считается перспективным.

Риски инвестиционных проектов

Риск – это возможность неблагоприятного развития событий, которая может осложнять достижение цели. В отношении финансов это могут быть непредвиденные расходы или убытки.

Для проекта, в который проводится денежное вливание, риск – это неопределенность итогов воплощения идеи в жизнь, а также недополучение запланированной прибыли.

Самая распространенная классификация рисков включает:

- внешние и внутренние;

- чистые (полное отсутствие прибыли) или спекулятивные (возможны разные исходы событий);

- ожидаемые и непрогнозируемые (форс-мажоры);

- простые (включающие 1 фактор) и сложные (многофакторные);

- допустимые, критические и катастрофические.

Оптимальным методом расчета риска является анализ чувствительности модели инвестиционного проекта. Он позволяет понять, как изменятся все материальные показатели компании при изменении одного из них.

Государственное регулирование

Направлено на обеспечение эффективности инвестиций. Методы контроля делятся на прямые и косвенные, а также на административные и экономические.

Задачи государственной политики в отношении инвестирования:

- баланс отдельных хозяйственных отраслей;

- повышение конкурентоспособности российских товаров;

- реализация социально значимых программ;

- обеспечение занятости;

- безопасность и обороноспособность страны.

Прямые методы контроля включают вложения в отдельные регионы или отрасли. Такие инвестиции часто носят некоммерческий характер, поэтому считаются малоэффективными. Однако в масштабах государства они дают устойчивый рост экономики и уровня жизни населения.

Косвенные методы включают налоговые и кредитные инструменты. Они оказывают опосредованное воздействие на участников инвестиционного процесса.

Эффективность государственного регулирования зависит от объема вложений и выбранных отраслей. Особое значение имеют национальные проекты, направленные на поднятие экономики России.

Источник https://journal.open-broker.ru/investments/kak-nachat-investirovat-s-nulya-s-maloj-summoj-deneg/

Источник https://rb.ru/opinion/gid-po-investiciyam/

Источник https://wbcc-club.com/prinyatie-investitsionnyh-resheniy/