Лучшие стратегии краткосрочной торговли на форекс

Краткосрочной торговлей можно назвать стратегии, предполагающие нахождение в открытой позиции от нескольких минут до нескольких дней. При этом отличительной чертой является трейдинг на тайфреймах от M1 до H1. Казалось бы, разница между минутным и часовым графиками колоссальна. Это действительно так, особенно она заключается в волатильности. На M1 или даже M5 движение происходит часто скачкообразно и непредсказуемо. В то же время на часовом периоде можно заметить меньшее количество шума и уже более четкий тренд. Объединяет такие разные таймфреймы ориентирование больше на локальные тренды, чем на направление глобального движения. С одной стороны краткосрочные тактики торговли рискованнее и нуждаются в трейдере с опытом и пониманием рынка. С другой же, они более многогранны, чем долгосрочные и предоставляют довольно широкое поле для деятельности.

p, blockquote 1,0,0,0,0 —>

Cтратегии краткосрочной торговли на M5

Пятиминутный график предполагает торговлю с целью всего не несколько пунктов. Сделка здесь может висеть всего несколько минут или пару часов, в зависимости от успешности входа в рынок. Главным преимуществом по праву можно считать закрытие всех позиций внутри дня. Сделки не остаются на следующие сутки, что позволяет экономить на свопах и в то же время трейдеру не переживать за оставленные позиции. Опять же, при правильно подобранной торговой системе и четком соблюдении всех ее правил можно иметь в день даже до нескольких десятков прибыльных сделок. Поэтому это может быть хорошим шансом для быстрого роста денежных средств на счете инвестора.

Довольно популярна в последнее время стратегия для таймфрейма М5, основанная на двух скользящих средних и MACD.Трендовый индикатор Moving Average практически всегда принимает участие в скальпинговых тактиках. Учитывая среднее значение цены за определенный период, линия мувинга отображает направление цены. А в зависимости от заданных характеристик, может быть более чувствительной или сглаженной и даже частично выполнять роль уровней поддержки и сопротивления.

MACD, известный осциллятор, который качественно проявляет себя практически во всех циклах и настроениях рынка. Способный выявлять присутствие дивергенции и конвергенции, он дает эффективные сигналы во времена коррекции и разворота. Но в данной стратегии MACD будет применяться для подтверждения текущего тренда.

Сначала необходимо установить индикаторы в следующем виде:

- MACD: быстрое EM — 13, медленное EMA — 21, MACD SMA — 1;

- MACD: быстрое EMA – 21, медленное EMA – 24, MACD SMA – 1;

- MACD: быстрое EMA – 34, медленное EMA – 144, MACD SMA – 1.

Все гистограммы применить к ценам закрытия и сделать разными цветами, например, красный, желтый и зеленый (где красный – самый «быстрый», а зеленый – «медленный»). Аналогично тем же цветовым предпочтениям устанавливаются Скользящие средние:

- Exponential Moving Average c периодом 21;

- EMA – 34;

- EMA – 144.

Вход в сделку на продажу.

Нулевой уровень осциллятора является первоначальным сигналом на открытие торговой позиции. При этом если столбики гистограммы формируются выше зоны «0», это говорит о наличии восходящего тренда. А если они опускаются ниже уровня, то начинается нисходящая тенденции и можно открываться на sell.

p, blockquote 4,0,1,0,0 —>

Открытие ордера на sell по стратегии

На рисунке очевидно, что MACD с меньшим периодом (более быстрый) образует сигнал гораздо быстрее, в то время как более медленный опускается ниже нулевого уровня лишь спустя некоторое время.

p, blockquote 5,0,0,0,0 —>

Тем не менее, одним из главных моментов является именно наличие одинакового сигнала на всех осцилляторах.

Получается, что первое подтверждение правильности входа возникает в момент пересечения центральной зоны (снизу вверх при покупку и сверху вниз при продаже) последним, самым медленным MACD (зеленого цвета). Подобный вход будет выполнен с запозданием по сравнению с сигналами более быстрых осцилляторов, но в то же время является более надежным. Для того, чтобы открыть сделку, теперь нужно убедиться в правильном расположении цены относительно мувингов. При ордере на продажу все Скользящие средние должны оставаться над ценовым движением, а при открытии покупки, наоборот – под ним. Так же для более простой ориентации следует обращать внимание на самый медленный мувинг (с периодом 144, зеленого цвета). Он служит аналогом уровней поддержки и сопротивления. А значит, исходя из этого, можно контролировать сделки и момент выхода из них. Итак, стоит придерживаться длинных позиций только при расположении цены выше EMA-144 и только коротких, если график ниже. Так же стоит закрывать текущие позиции. Если актуальна сделка на продажу, выходить из нее нужно при обратном пересечении, то есть когда Moving Average снова окажется под ценой.

p, blockquote 7,0,0,0,0 —>

15-минутные краткосрочные стратегии

Другая торговая стратегия для работы на М15 предполагает использование сразу двух трендовых индикаторов.Это Moving Average и Parabolic SAR. Мувинг, который был уже рассмотрен в предыдущей системе, будет показывать общее направление тренда и его силу. Параболик, работа которого в принципе напоминает Скользящие средние, удобен тем, что оповещает о самом возникновении новой микро-тенденции.

Настроить индикаторы стоит по таким параметрам:

- Simple Moving Average с периодом «30»;

- Parabolic SAR с настройками по умолчанию, а именно: шаг – 0,02 и максимум 0,2.

Открытие сделок по стратегии.

Для осуществления покупки индикатор Параболик должен начать рисовать точки снизу, под графиком цены. Но открытие ордера будет происходить только после того, как второй технический инструмент (мувинг) будет пересечен графиком снизу вверх.

p, blockquote 9,0,0,0,0 —>

Моменты заключения сделок

Закрытие сделки и вход в противоположную происходит в одно и тоже время, то есть в момент обратной ситуации. Когда точки Parabolic появляются над ценовыми свечами, то есть формируют сигнал на понижение, а сам график пробивает Скользящую сверху вниз – трейдер открывается на sell. Так как выход из активной сделки происходит одновременно с открытием другой, можно практически всегда находиться в рынке и «собирать» прибыль со всего движения. Но не стоит забывать, что в условиях флета (боковой тенденции) стратегия не работает и стоит воздержаться от любых сделок в это время. Даже если боковик преобладает на рынке продолжительное время и не дает заработать, нужно понимать, что открытие любого ордера может стать угрозой для депозита.

В дополнение, чтобы сделать потенциальные сделки более успешными, можно добавить еще один технический индикатор. Это может быть какой-либо из осцилляторов, который способен отображать перемены настроение рынка. Хорошо подойдет даже тот же самый MACD, использованный в предыдущей тактике. Анализировав значения его гистограммы и его местоположение относительно середины, можно получить третье подтверждение сигнала. Так, если от двух предыдущих инструментов поступает сигнал на открытие длинной позиции, а MACD поднимается выше нулевого уровня, эту сделку стоит открывать. Если же его данные не соответствуют предполагаемому ордеру, то лучше воздержаться от такой сделки.

p, blockquote 10,0,0,0,0 —>

Краткосрочная стратегия форекс для H1

Торговля на графике Н1 все еще считается краткосрочной, хотя стратегии и особенно цели уже заметно разнятся. Часовой таймфрейм является более спокойным и размеренным, на нем не так сильно отражаются непредвиденные движения, но и новостной фон уже не так сильно выбивает трейдера из колеи. Тренды уже более просматриваемые и четкие, что подталкивает на торговлю в направлении тенденции, но и периодически открытие против них тоже дает хороший профит. В связи с этим самым оптимальным вариантом для торговли на часовом графике считается определение начала локального тренда и вход по нему.

Так же, как и в большинстве краткосрочных стратегий, здесь не обошлось без Скользящих средних. Ведь это самый простой инструмент, способный наглядно отобразить момент смены направления. Здесь будут работать два мувинга, один из который «быстрый», а второй немного более медленный. Как и в большинстве стратегий с их использованием, основываться тактика будет на их взаимном пересечении в том или ином направлении. Две Simple Moving Average с периодами «10» и «18». Второй индикатор-осциллятор – Stochastic. Широко известный своими уровнями «перекупленности» и «перепроданности» он находит применение во многих торговых стратегиях на Форекс. Выявляя моменты, когда на рынке находится слишком большое число покупателей или продавцов, он довольно верно сигнализирует о предстоящей коррекции или даже развороте тренда. Но в данной стратегии он будет применяться немного не так, как обычно.

Настройки Стохастика:

- Период %К – 10;

- Период %D – 18;

- Замедление – 3;

- Цены – low/high;

- Метод – simple.

В установке по умолчанию в торговом терминале Стохастик имеет иные характеристики, в связи с чем и выглядит на графике по-другому. Чаще «период %D» имеет немного меньшее значение, чем «период %К», что делает их чувствительными к цене и близкими друг относительно друга. Здесь же очевидно, что одна их линий заметно более плавная, в то время как вторая более детально повторяет движение самого графика. В используемой стратегии будет иметь значение именно «зависимость» двух различных по свойствам инструментов и их подтверждение друг друга.

p, blockquote 12,0,0,1,0 —>

Для того чтобы анализировать ситуацию было проще, стоит оформить оба индикатора (мувинги и Стохастик) одинаковыми цветами. Причем SMA – 10 и «период %К» одним цветом, а SMA – 18 и «период %D» другим.

Сигналы на покупку и продажу

Условия для открытия ордера на продажу:

- Быстрая Скользящая средняя (голубая линия) пересекла медленную (красная пунктирная) сверху вниз;

- Поведение Stochastic идентично – более чувствительная линия %К оказалась под %D.

Открываться по стратегии стоит только при формировании сигналов от обоих индикаторов. Стоп-лосс можно установить на определенное количество пунктов (для часового графика желательно не больше 20-ти). Для закрытия прибыльного ордера лучше не пользоваться фиксированным TP, так как цена может пройти еще длинную дистанцию, определить сразу какую не представится возможным. А выйти из сделки при пересечении Moving Average в обратную сторону. Опять же, если практически сразу после того, как трейдер открыл позицию, произошли резкие изменения в показателях индикаторов (такое бывает под воздействием новостного фона) стоит моментально закрыть сделку вручную с отрицательным результатом. Это позволит избежать в дальнейшим более крупных потерь.

В тоже время, для открытия на Buy должны сформироваться противоположные условия. Быстрый мувинг пересек медленный снизу вверх, а линии Стохастика расположились в таком же порядке. Было бы полезно также анализировать линии осциллятора и их дистанцию между собой. Чем они равноудаленнее, тем текущий тренд сильнее и, вероятно, продолжительнее. Если же линии расположены достаточно близко, значит, тенденция слаба и в любой момент может развернуться или образовать консолидацию.

Секреты краткосрочной торговли

Краткосрочная торговля внутри дня или как её ещё называют интрадэй трейдинг (от англ. intraday – внутридневной), является довольно непростым делом. Торговать внутри дня гораздо сложнее, чем заниматься, например, средне- или долгосрочным трейдингом. Краткосрочная торговля требует от трейдера определённого опыта и ни в коем случае не рекомендуется новичкам. Хотя, по иронии судьбы, практический каждый трейдер начинает именно с этого типа торговли. Причин тому несколько. Во-первых, кажущаяся простота трейдинга (ошибочное представление навязанное рекламой разного рода Форекс-брокеров и дилинговых центров). Во вторых желание зарабатывать прямо здесь и прямо сейчас.

Внутридневная торговля предполагает открытие и закрытие сделок в течение одного рабочего дня трейдера, без переноса позиций на следующий день

Почему же краткосрочная торговля так сложна и опасна? Причин этому несколько:

Высокая волатильность. Очевидно, что чем короче таймфрейм ценового графика, тем выше на нём относительная волатильность цены (чтобы в этом убедиться, достаточно взглянуть на графики с таймфреймами M5 и D1 для одного и того же финансового инструмента).

Торгуя на коротких временных интервалах, трейдер ориентируется и на короткие интервалы ценового движения. То есть он рассчитывает делать по 1-2% (или больше) прибыли на этих коротких ценовых движениях, а это вынуждает его делать значительные ставки (в том числе использовать большой размер кредитного плеча). То есть, мы имеем своего рода коктейль из больших ставок при большой волатильности цены, а это довольно рискованное сочетание.

Затруднённость анализа. Технический анализ на малых таймфреймах – не очень надёжный союзник. Большинство индикаторов показывают наилучшие результаты на таймфреймах выше Н1, да и паттерны (графические модели) технического анализа дают меньше ложных сигналов на больших таймфреймах.

Это связано с тем, что паттерн, образуемый на графике с малым периодом и дающий сигнал в одном направлении, может оказаться частью паттерна рисуемого в то же время на графике с большим периодом, дающим сигнал в противоположном направлении.

Что касается фундаментального анализа, то он на малых таймфреймах практически полностью бесполезен и все его рекомендации для данного случая будут сводиться к одной единственной: не держите открытых позиций в моменты выхода важных экономических новостей.

Основные принципы краткосрочной торговли

Ну что же, давайте рассмотрим основные принципы краткосрочной торговли, которые помогут вам если не заработать «целую кучу бабла», то хотя бы не слить весь свой депозит. А слить депозит на такой краткосрочной торговле можно очень и очень быстро. Итак, поехали.

Принцип первый. Ограничивайте себя

О каких ограничениях идёт речь? Ну, прежде всего вам следует установить чёткие лимиты риска на каждую отдельную сделку, и на день в целом. Лимит риска на каждую сделку должен быть определён вашей системой управления капиталом. Дневной лимит подразумевает тот процент суммарного убытка за день, по достижении которого торговлю нужно сворачивать. Помните, что желание отыграться – плохой советчик. Лучше отложите торговлю до следующего дня, в данном случае как нельзя лучше подходит поговорка: «Утро вечера мудренее».

Кроме этого следует ограничивать себя и в прибыли. Звучит странно, но, тем не менее, совет этот весьма дельный. Как велика вероятность растеряться, при попытках отыграться, так велика и вероятность войти в раж в погоне за прибылью. И в том и в другом случаях трейдер может потерять контроль над ситуацией, поддавшись эмоциям, что в свою очередь чревато большими убытками.

Принцип второй. Оглядывайтесь на большие таймфреймы

Торгуя внутри дня, вы вынуждены оперировать графиками с периодами меньше D1. Как уже говорилось выше, на малых таймфреймах инструменты технического анализа бывают не столь эффективны как на больших периодах (от D1 и выше).

Допустим вы торгуете паттерн «Голова и плечи» формируемый на графике с таймфреймом Н1. Паттерн уже практически сформирован и вам остаётся лишь дождаться того момента когда цена пробьёт линию шеи для того чтобы открыть короткую позицию. В то же самое время на графиках с периодами H4 и D1 чётко видно, что цена в данный момент упёрлась в сильную линию поддержки и уже начинает разворот вверх.

Согласитесь, что если вы взгляните на эти высшие таймфреймы, то ваше желание открыть короткую позицию как минимум сильно поубавится, а как максимум вы начнёте искать на графике с периодом Н1 уже момент для открытия длинной позиции.

Принцип третий. Отслеживайте моменты выхода новостей

Если на графике с периодом в один день (или тем более в одну неделю) колебания цены, вызванные выходом важной финансовой новости, будут практически не заметны, то на малых таймфреймах, которыми вынужден пользоваться интрадэй трейдер, такие колебания запросто могут выбить все ордера STOP LOSS.

Поэтому если вы не пользуетесь стратегией торговли на новостях (которая собственно говоря, как раз и основана на таких резких и сильных ценовых колебаниях в моменты их выхода), то следите за тем, чтобы в моменты выхода очередной новости у вас не было открытых позиций.

Для того чтобы отслеживать новости, вы можете воспользоваться одним из многочисленных экономических календарей предоставляемых сейчас любым, даже самым что ни на есть захудалым Форекс-брокером.

Принцип четвёртый. Не пытайтесь торговать на всём сразу

Внутридневная торговля и без того ставит трейдера в достаточно жёсткие рамки, вынуждая его работать в постоянном психоэмоциональном напряжении. Он вынужден следить за всем и сразу, и у него существует серьёзный дефицит времени на обдумывание своих решений. Решения должны приниматься чётко и быстро, и также быстро они должны воплощаться в жизнь.

Поэтому не стоит распылять своё драгоценное внимание на большое количество торгуемых финансовых инструментов. Для начала рекомендуется выбрать не более 2-3 инструментов слабо коррелирующих между собой и сосредоточить все силы на анализе оных. Иначе вы рискуете растерять всё своё внимание на мелочах, упустив из виду самые главные моменты анализа.

Принцип пятый. Поставьте своим приоритетом качество, а не количество

При краткосрочной торговле как нигде более требуется основное внимание уделить именно качеству заключаемых сделок. Никогда не торгуйте просто ради того чтобы торговать. Всегда помните, что отсутствие позиций, при определённых условиях, тоже может быть хорошей позицией.

Торгуйте только очевидные паттерны подкреплённые показателями нескольких индикаторов и подтверждённые на более высоких таймфреймах. Не стоит открывать позицию когда нет чёткой уверенности в завершении того или иного паттерна, или когда нет подкрепляющих сигналов от других инструментов технического анализа.

Всегда закрывайтесь в тех случаях когда ситуация развивается против вашего сценария. Не открывайте новых позиций и подтягивайте стопы на существующих позициях в тех ситуациях, когда вы не понимаете, что сейчас происходит на рынке.

Плюсы и минусы. Кому подходит внутридневная торговля

Помимо описанных выше риска (большего относительно среднесрочной и долгосрочной торговли) и затруднённости анализа, краткосрочная торговля имеет и другие минусы:

- Постоянное психоэмоциональное напряжение, связанное с необходимостью открытия большого числа позиций (относительно долгосрочного трейдера), а также с необходимостью чуть ли не ежедневно выдерживать неизбежные просадки;

- Большие комиссионные опять же связанные с большим количеством открываемых сделок.

Но, конечно же, есть и обратная сторона дэйтрейдинга. При всей своей сложности и рискованности, внутридневная торговля, несомненно, обладает и рядом неоспоримых преимуществ:

- Возможность быстро отыгрывать важные новости экономического характера;

- Возможность зарабатывать прямо здесь и прямо сейчас;

- Потенциальная возможность большего заработка в сравнении с долгосрочными трейдерами (если долгосрочный трейдер делает 20% на тренде, длящемся несколько месяцев, то дэйтрейдер может за тоже время обработать сотни ценовых движений каждое из которых может принести ему по 3-5% прибыли).

Исходя из этого, можно сделать вывод, что краткосрочная внутридневная торговля подходит стрессоустойчивым людям, способным быстро мыслить и быстро принимать решения, способным идти к цели не реагируя при этом на кратковременные неудачи. Она требует собранности и концентрации внимания, но при этом трейдеру не нужно обладать таким терпением как это необходимо в долгосрочной торговле, ведь здесь результат не заставляет себя долго ждать.

На этом пока всё. Если у вас появятся вопросы, то, пожалуйста, задавайте их в комментариях.

20 дневных торговых стратегий для начинающих и профессионалов

Следующие дневные торговые стратегии предназначены как для новичков, так и для профессионалов, но помните, что дневная торговля полна риска, и большинство тех, кто пытается торговать в дневной торговле, заканчивают тем, что в конечном итоге теряют деньги.

Одной из причин этого является то, что финансовые рынки динамичны и чрезвычайно эффективны. Рынки во власти машин, что означает, что их очень сложно победить.

Просто поверьте мне: «дневная торговля чрезвычайно рискованна и может привести к существенным финансовым потерям за очень короткий промежуток времени».

Хорошо, хорошо, вы знаете о рисках, вы слышали их миллионы раз, но вы всё ещё хотите узнать, как торговать внутри дня.

Ну давайте начнём…

# 1. 30-минутный диапазон.

Это — стратегия дневной торговли, о которой я прочитал довольно много лет назад в книге, которая, как мне кажется, была написана Перри Кауфманом.

Идея состоит в том, чтобы наблюдать за рынком в течение первых 30 минут, используя 5-минутный график.

Затем вы рисуете линию сопротивления на графике на самом высоком уровне, который достиг рынок в течение первых 30 минут. И рисуете линию поддержки на самом низком уровне. Это ваш диапазон.

Затем вы ждете, пока рынок не прорвет одну из этих линий, и вы открываете сделку в том же направлении.

Например, вчера в 8 часов по Гринвичу FTSE 100 открылся на 6,507.2. Самая низкая цена за первые 30 минут составила 6503,3, а самая высокая — 6525,5.

В 9:25 утра FTSE пробил 6526.3, нарушив верхний диапазон и указав сигнал на покупку. Затем стоп-лосс можно поместить под нижний диапазон.

Прибыль может быть получена с использованием другого индикатора, такого как Уровни Пивота или RSI. Или вы можете расположить тейк профит, основываясь на коэффициенте риска:вознаграждения (risk:reward ratio). Вы также можете использовать трейлинг-стоп.

Как вы можете видеть, стратегия отлично зарекомендовала себя:

# 2. Пивот стратегия №1

Я уже упоминал, опорные точки являются одной из моих любимых стратегий дневной торговли, потому что я знаю, что профессиональные дневные трейдеры всё ещё смотрят на них. Подробней о Уровнях Пивота вы можете прочитать в этой статье.

Первый простой метод использования опорных точек — это покупать, когда рынок поражает уровень пивота и продавать, когда рынок достигает точки сопротивления.

Возьмите за правило, покупать только на уровне пивота, если рынок находится в восходящем тренде. И продавать только на развороте от уровня, если рынок находится в нисходящем тренде.

Если рынок полностью преодолеет третью поддержку, обычно не стоит покупать. Так как цена, скорее всего отскочит от уровня, потому что трейдеры забирают прибыль, и поэтому лишь иногда вам удасться вытащить несколько пипсов из рынка.

Как вы можете видеть в следующем примере, FTSE 100 (который находится в многомесячном восходящем тренде) отлично переместился со вчерашнего дня и накануне. Второе сопротивление было отличным местом для продажи:

# 3. Пивот стратегия №2

Точки опоры могут использоваться по-разному, и отлично работают в качестве целей для получения прибыли. И при размещении стопа, вы должны убедиться, что он находится вдали от ключевого уровня пивота.

Другая роль пивота — он индикатор тренда. Итак, если рынок находится выше точки опоры, то это восходящий тренд, а если рынок находится под уровнем, он медвежий.

Покупать на рынке по мере того, как цена идёт вверх от уровня продавать, когда идёт вниз, — это еще один метод, который используют трейдеры.

# 4. ГЭП на открытии

Когда на открытии возникает Гэп, это показывает, что большое количество трейдеров переместились на одну сторону торговли, и этот дисбаланс часто предсказывает, что рынок будет продолжаться в этом направлении.

Однако в акциях скальперы часто покупают на рынке и пытаются увидеть закрытый гэп.

Было акции, когда она открывается ниже минимума предыдущего дня, при повторном тестировании как видно из графика дает хорошую прибыль.

# 5. Создайте свои собственные уровни

Конечно, трейдеры смотрят на опорные точки, и это помогает им работать.

Но опорные точки — это просто простые формулы, основанные на ценовом диапазоне предыдущего дня. В конце концов, легко создать свои собственные уровни.

Трейдер, которого я знаю, сделал именно это. Он слегка изменил опорные уровни и использовал простую формулу для создания своих собственных уровней, которые как оказалось, отличались удивительной способностью предсказывать рыночные повороты.

Pivot (P) = (вершина + дно + закрытие) / 3

R1 = P + (P — дно)

S1 = P — (вершина — P)

R2 = P + (вершина — дно)

S2 = P — (вершина — дно)

R3 = вершина + 2 × (P — дно)

S3 = дно — 2 × (вершина — P)

# 6. Индикатор Чайкина

Многие технические индикаторы, кажется, делают одно и то же, просто под другим видом. Но индикатор волатильности Чайкина, разработанный Марком Чайкиным, кажется несколько иным.

Индикатор волатильности Чайкина пытается согласовать увеличение объема с движениями цен, но почему он отличается?

Посмотрите на нижеследующий часовой график. Хотя большинство индикаторов по-видимому движутся случайным образцам, Чайкин демонстрирует четкую картину, поскольку учитывает объем.

Как вы можете видеть, Чайкин пересекает нулевую линию примерно в одно и то же время каждый день. (Обычно около 12 — 14 часов, когда американские рынки начинают действовать).

Это помогает с выбором времени. Таким образом, идея заключается в том, чтобы покупать / продавать на рынке только тогда, когда он пересекает нулевую линию.

Поэтому, если последняя свеча была зеленой, покупайте на рынке, когда нулевая линия будет пересечена, а если последняя свеча была красной, продавайте, когда нулевая линия будет пересечена. (Но не торгуйте, если RSI либо перепродан, либо перекуплен). Это приведет вас в такую ситуацию, когда рынки начнут перенагреваться и удерживать вас, когда прекратится торговля.

Было бы разумно выйти из торговли, когда Чайкин близок к своему пику, поэтому ищите Чайкина, когда он ударяет 80-120, или дождитесь, пока индикатор повернется вниз.

# 7 Комбинированные индикаторы (стиль Cowabunga)

Одной из самых популярных дневных торговых стратегий является объединение индикаторов, поскольку это помогает подтвердить тренд и направление, которое вы хотите торговать.

Одним из хороших примеров этого является Форекс система Cowabunga, которая уже несколько лет обсуждается на форуме Baby Pips.

Создатель системы Cowabunga рассматривает две диаграммы; четырехчасовой график для подтверждения долгосрочного тренда и 15-минутный график для ввода торговли. Длинные сделки открываются только в том случае, если четырех-часовой график находится в восходящем тренде, а 15-минутный график показывает следующее:

- 5 EMA должна пересечь вверх 10 EMA (указано на моей диаграмме черной свечой)

- RSI должен быть больше 50

- Стохастик должен быть направлен вверх, и не находиться в зоне перекупленности

- Гистограмма MACD должна перейти от отрицательной к положительной или быть отрицательной и начать увеличивать значение. (Мы хотим поймать тенденции раньше, поэтому гистограмма MACD должна быть отрицательной).

Кроме того, при использовании Cowabunga нужно пытаться избегать рынков во время пресс-релизов.

# 8. Торговля новостями

Если роботы настолько распространены на сегодняшних рынках, один из способов победить это, конечно будет реагирование на выпуски новостей.

Однако уже сейчас компьютеры становятся настолько умными, что читают ленту потока новостей и мгновенно реагируют на события.

Тем не менее, хороший способ торговли на новостях состоит в том, чтобы убедиться, что вы точно знаете, как рынок оценивает ситуацию до того, как произойдет выпуск новостей и что ожидают сами трейдеры.

Например, если рынки ожидают, что Федеральная Резервная Система будет повышать процентные ставки, этот эффект уже будет отображен на рынках, и они не двинуться слишком сильно, когда это произойдет на самом деле.

Большое движение наступит тогда, когда ФРС удивит рынок.

В следующий раз, когда произойдет встреча ФРС для обсуждения процентных ставок (или всякий раз, когда надвигается большое событие), решите, какой результат ожидает рынок, и проанализируйте, будет ли данное событие иметь смысл на неожиданный результат.

Размещение сделки незадолго до события, а затем закрытие её, как только рынок оценил новую ситуацию, является хорошей стратегией для дневных трейдеров.

Важная момент состоит не в том, чтобы «вскочить на борт» старого пресс-релиза, а знать важность объявления и насколько это будет неожиданно для рынков.

Если это будет большим сюрпризом, будет большое и продолжительное движение, и может быть даже длиться несколько дней. Эти события дают больше возможностей для получения прибыли.

Другим методом торговли новостями является просто «держать ухо близко к земле», когда рынок открыт.

Есть множество компаний, которые предлагают прямые трансляции новостей, хотя это и дорогое удовольствие.

Вам не повезет с ликвидными и сильно торгуемыми рынками, потому что банковские трейдеры и хедж-фонды быстрее получают информацию. Но, может быть, вы могли бы создать небольшой наблюдательный список торгуемых акций и следить за любыми крупными новостями.

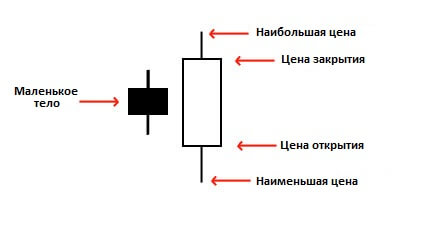

# 9. Свечи поглащения

Существует много споров об эффективности использования свечей в торговле, но одно можно сказать наверняка, очень мало трейдеров, которые используют при торговле что-либо, кроме свечных диаграмм.

Вероятно, мой любимый свечной паттерн — медвежий или бычий паттерн поглащения.

Картина Бычьего поглощения происходит когда медвежья красная свеча немедленно сопровождается за большой зеленой свечой, которая полностью поглощает свечу предыдущего дня.

Картина Медвежьего поглощения — просто обратна. Хороший пример этого, произошел на дня по паре EUR/GBP

# 10. Свеча Дожи (Doji candlestick)

Они возникают, когда цена движется вверх, спускается, но заканчивается тем, где она началась. Поэтому у свечи есть едва ли заметное тело, и два длинных фитиля выходящих сверху и снизу.

Дожи указывает на неопределенность, поэтому они могут сигнализировать о развороте, и часто происходят во время крупных новостных событий.

Лучший способ в дневной торговле Дожи зависит от долгосрочной тенденции. Если рынок падает, и затем находится в большой Дожи, вы должны принять этот сигнал как бычий знак и смотреть в сторону покупки. Если рынок развивается, и есть дожи, вы должны продавать.

Дожи — это один из видов торговли, который, вероятно, всегда должен сочетаться с какой-то другой стратегией.

# 11. Парный трейдинг

Парный трейдинг довольно прост, но опять же, трудно добиться успеха, когда рынки настолько эффективны.

Прежде всего вам нужно искать две акции в той же категории, которые движутся в разных направлениях, и для этого вы можете использовать различные рыночные сканеры. Например на Finviz или на торговой платформе Thinkorswim.

Идея состоит в том, чтобы продать более слабую акцию и покупать самую сильную (в той же категории). Вы должны держать сделку не более чем один день и выйти, когда вы получите хорошую прибыль.

# 12. Линии тренда

Проблема технических индикаторов в том, что они по своей сути отстают. За ними отстают и трейдеры со всего мира, которые получают одинаковые сигналы.

Вот почему многие успешные дневные трейдеры игнорируют индикаторы и смотрят только на голые ценовые модели.

Линии тренда являются краеугольным камнем технического анализа и торговли тенденциями. Любой может рисовать линии тренда на диаграмме с использованием современного картографического пакета.

Восходящие трендовые линии должны соединяться, по крайней мере двумя более высокими уровнями, а нисходящие трендовые линии должны соединяться как минимум двумя нижними максимумами. Но трюк в торговле линиями тренда — это строгое управление рисками и тщательное определение размера позиции.

В этом примере прорыв линии нисходящего тренда является хорошим сигналом к покупке. Новая линия восходящего тренда дает трейдеру место для стопа. Затем по мере продвижения тенденции стоп может быть перемещен.

Не менее важно торговать правильным размером позиции. Если вы не можете оценить шансы своей торговли, используйте калькулятор Келли (Kelly calculator) ++http://www.albionresearch.com/kelly/+, и вы сможете найти правильный размер позиции для использования его в торговле.

# 13. Паттерны треугольников

Паттерны треугольников формируются из сходящихся линий тренда, поэтому их можно торговать аналогичным образом, и я подробно рассказал о них здесь.

Модели треугольников, такие как клинья, полезны для поиска рынков, которые вот-вот выйдут на новые тенденции. Они полезны, потому что вы можете незамедлительно начать торговать в новой тенденции, и вам не нужно ждать пересечений технического индикатора.

# 14. Корреляция

Еще одна вещь, на которую нужно обратить внимание при дневной торговле — это различные корреляции между активами.

Вы можете применить техническую методику и создать корреляционные матрицы. Таким образом, вы можете купить актив, когда корреляция отходит от среднего. Или вы можете сохранить его простым и просто использовать здравый смысл.

Идея состоит в том, чтобы найти, какие рынки движутся вместе и какие обратно пропорционально.

Например, сырая нефть и доллар США обычно движутся в противоположных направлениях (потому что в конце концов цена на нефть оценивается в долларах). Это означает, что когда доллар падает, нефть становится дороже и растет в цене.

Но эти корреляции не всегда длятся, и когда они ломаются, это открывает прекрасную возможность спровоцировать хеджированную торговлю.

Например, если ваш анализ говорит о том, что поставки нефти растут, но вы также думаете, что доллар будет расти (возможно, потому, что экономика США растет, а ФРС хочет повысить ставки), вы можете одновременно покупать и доллар и нефть.

Обычно они отменяют друг друга, но в определенных сценариях они могут предоставлять сделки с низким уровнем риска.

# 15. Памп и Дамп на бирже (Pump and dumps или P&D)

Дешевые акции (Акции Penny) (торгуются до 1 доллара США) на протяжении многих лет заставляют людей терять много денег, и в целом их следует избегать.

Промоутеры фондовых Пенни платят за то, чтобы раскрутить бесполезные компании, которые обычно не более чем «снаряды» для более теневых операций.

Маркетинговые кампании подталкивают ультра-дешевые акции к стоимости в пару центов и позволяют промоутерам вернуть свои деньги и многое другое. Затем они продают свои акции, оставляя тех, кто покупал их с большими потерями.

Но можно ли воспользоваться мошенничеством, идя другим путем?

Тим Сайкс — биржевой трейдер, который следит за мошенничеством на Дешевых Акциях, затем он пытается их продать, как только они будут накачаны промоутерами.

Движения с некоторых из этих свалок могут быть очень острыми и быстрыми, поэтому они идеально подходят для дневных трейдеров.

Так какие Памп и Дамп нужно искать? Марихуана, солнечная энергия, биткойн, биотехнологии, майнинг, иностранные компании.

# 16. Плыть по течению — читайте ленту

Джесси Ливермор — один из самых известных биржевых трейдеров всех времен, и он известен тем, что полагается на свои навыки чтения ленты и чистое ценовое действие.

Джесси настолько много торговал на рынке, что развил интуицию. Из-за этого он никогда более ни в чём не нуждался, чем голая ценовая последовательность для открытия сделок.

Торговля таким путём требует, чтобы вы плыли по течению. Вы настраиваетесь на рынок и становитесь «единым целым» с ним, не пытаясь предсказывать.

Это может занять годы практики, но это всё ещё работает…

К примеру японский дей-трейдер CIS может следить за сотнями различных рынков и ощущать, когда акции собираются двигаться. Он «мониторит чаты, и его глаза приклеены к экранам bid-ask». Он обычно наблюдает за 300 наиболее сильно торгуемыми акциями.

И единственное его правило заключается в следующем: «покупать акции, которые покупаются, и продавать, продаваемые акции».

# 17. Скользящие средние и долгосрочный тренд

Другая вещь, которой учит Джесси Ливермор, состоит в том, что нет ничего более важного, чем долгосрочная тенденция. Другими словами, Вы находитесь на бычьем или медвежьем рынке?

Я знаю трейдеров, которые входят в бычий рынок и каждый день пытаются продавать, просто потому, что это кажется самой естественной задачей. В конце концов, рынок дороже, чем вчера, поэтому сегодня он должен понизиться.

Это — самый трудный способ, так как тенденции продолжается вперед и вперед.

Более простой способ торговли состоит в том, чтобы определить направление, в котором вы хотите торговать, а затем использовать краткосрочные индикаторы для ввода ваших позиций.

Фактически, это может быть самый простой способ для торговли, будь то вы новичок или профессионал.

Если вы находитесь на бычьем рынке, торгуйте длинными позициями. А если 20-ая MA пересекает 50 Скользящую Среднюю, открывайте позицию.

Точно так же, если вы находитесь на медвежьем рынке, только торговля короткая.

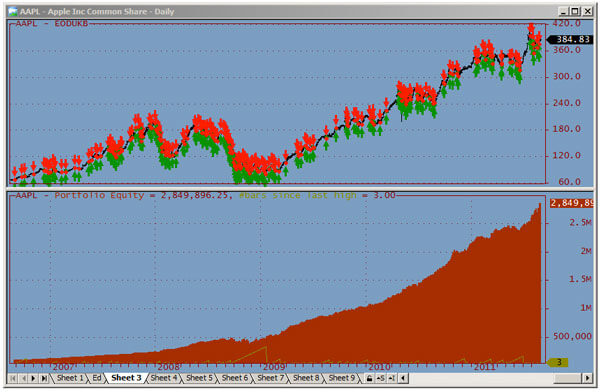

# 18. Постройте механическую торговую систему

Если вы хотите построить механическую систему для дневной торговли и протестировать её, используя программу, такую как Amibroker или TradeStaion, вы столкнётесь с сильным ударом.

Построение внутридневной системы принесёт с собой очень длинный список препятствий, и это дорогостоящий и трудоемкий процесс.

На самом деле я сэкономлю вам время если скажу вам, чтобы вы не пытались использовать автоматическую торговую систему для дневной торговли (особенно на Форекс). Вы просто не сможете зарабатывать на этом. Не тогда, когда вы играете против Goldman Sachs и «роботов».

Лучшая ставка будет заключаться в создании базовой торговой системы, которая, по крайней мере станет безубыточной.

Затем используйте свою человеческую интуицию и знание рынка, чтобы объединить силы с роботом и выйти вперед.

# 19. Использование скрининга и онлайн-инструментов

В следующей статье я расскажу о некоторых бесплатных онлайн-инструментах, которые трейдеры используют во время торговли. Они в основном предназначены для среднесрочной и долгосрочной торговли, но вы можете использовать их и в дневной торговле.

С помощью скрининга акций, таких как Finviz или Google Screener, вы можете отобразить акции, которые, по вашему мнению, могут быть хорошими кандидатами для покупки или продажи в ходе дневной торговли.

Ищите акции большого объема, которые значительно перепроданы или перекуплены согласно с RSI или техническими показаниями. Объедините эти показания с фундаментальными индикаторами, такими как PE или PEG.

Предположим, вы нашли акцию с PE ниже 15, PEG ниже 1, RSI 18 и высоким уровнем внутренней собственности. Вы могли купить на открытии и выйти на закрытии.

В целом, хотя краткосрочная дневная торговля — это импульс, фундаментальные факторы стоимости могут занять много времени для изменений.

Вы также можете поискать интересные статьи на Seeking Alpha Pro, которые могут иметь значение в следующем сеансе.

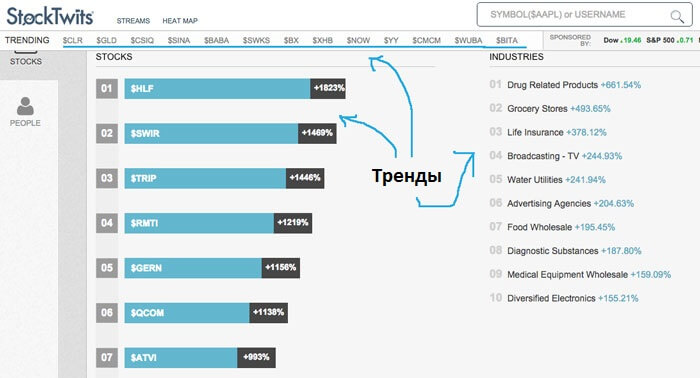

Или, просмотрите в StockTwits и Twitter на акции, которые испытывают большой объем социального объема.

Если вы видите фондовый рынок, который начинает торговаться на StockTwits, взгляните на график цен. Может быть, он находится около уровня поддержки или, может быть, вот-вот прорвет линию тренда. Продолжайте следить за ним, и если он прорвется, у вас будет ваша сделка.

# 20. Просто сидите и ждите

Иногда лучший подход для дневного трейдера — ничего не делать. Краткосрочные возможности редко появляются, поэтому трейдеры должны научиться вообще ничего не делать, пока не появится пригодная возможность.

Ждите в стороне и не делайте никаких действий, пока не произойдет что-то действительно большое, что настолько невероятно, что будет ошибкой пропустить это.

Если вы будете сосредоточенным и продолжите проводить анализ и исследования, эти возможности на самом деле будут более частыми, о чём и понимают большинство трейдеров.

Но если рынки спокойные и нет никаких тенденций и возможностей, просто ничего не делайте.

Источник https://www.blotter.ru/1/l6/luchshie-strategii-kratkosrochnoy-torgovli-na-foreks/

Источник https://www.azbukatreydera.ru/sekrety-vnutridnevnoj-torgovli.html

Источник http://info-fx.ru/stati-o-fondovoj-birzhe/20-dnevnyx-torgovyx-strategij-dlya-nachinayushhix-i-professionalov.html