Условия ипотечного рефинансирования в банке «Возрождение»

ПОДАТЬ ЗАЯВКУ НА РЕФИНАНСИРОВАНИЕ И БЫСТРО УЗНАТЬ РЕШЕНИЕС осени 2017 года банк «Возрождение» осуществляет рефинансирование ипотеки, оформленной не только в других финансовых учреждениях, но и непосредственно у себя, хотя и на менее выгодных условиях. С помощью этой программы кредитования заемщик может снизить свою ежемесячную нагрузку по кредиту, и таким образом ему удастся избежать ухудшения своей платежеспособности и появления просрочки.

Особенности рефинансирования ипотеки в 2020 г.

Программа рефинансирования заинтересует заемщиков, которым в силу различных обстоятельств стало сложно обслуживать действующую ипотечную задолженность. Чтобы не допустить возникновения просрочки и ухудшения своей репутации, они могут оформить целевой кредит на погашение остатка долга, но на более привлекательных условиях. Например, за счет снижения процентной ставки или увеличения срока действия нового договора размер ежемесячного платежа уменьшается, что, соответственно, оказывает положительное влияние на ежемесячную финансовую нагрузку клиента.

Программа рефинансирования ипотеки дает возможность заемщикам погасить действующий кредит, оформленный как в другом учреждении, так и в самом банке «Возрождение».

Условия рефинансирования в банке «Возрождение»:

- Клиент может закрыть задолженность в размере от 500 тысяч до 15 млн. рублей. Но не нужно забывать, что сумма кредита во многом зависит от ежемесячного дохода заемщика и не может превышать остаток действующей задолженности.

- На величину кредита оказывает влияние и рыночная цена залога. Требования программы банка «Возрождение» ограничивают сумму нового кредита 80% от оценочной стоимости объекта обеспечения.

- Срок действия нового соглашения варьируется от 3 до 25 лет.

Процентная ставка зависит от того, кто является действующим кредитором:

- Если другой банк, тогда плата по кредиту составит 9,4% годовых.

- Если банк «Возрождение» будет осуществлять рефинансирование своей же задолженности, тогда ставка по кредиту составит 10,4% годовых.

от 500 тысяч рублей до

15 миллионов рублей

от 9,4% и 10,4%

годовых*

* — процентная ставка зависит от того, кто действующий кредитор (иной банк или «Возрождение»)

Комиссия за выдачу кредита у заемщика не удерживается, однако ему придется нести следующие расходы:

- 1,1% от первоначальной сумы кредита за первый год обслуживания задолженности по договору ипотечного страхования.

- 0,7%* от остатка задолженности, увеличенной на 10%, — по договору личного страхования.

- 0,3%* от остатка задолженности, увеличенной на 10%, — по договору страхования имущества.

*Последние два тарифа действуют со второго года и до полного выполнения обязательств по кредитному договору.

Кроме расходов по страховке, на плечи заемщика ложатся платежи за услуги нотариуса, оценщика и регистрацию ипотеки. Все это необходимо учесть перед тем как решиться на смену кредитора. Ведь если посчитать все дополнительные расходы, может оказаться, что осуществлять рефинансирование и не совсем выгодно.

Требования банка к заемщику, недвижимости и ипотечному кредиту

Не все физлица смогут рефинансировать свою задолженность в банке «Возрождение». Чтобы здесь рассмотрели заявку на кредит, потенциальный клиент должен соответствовать следующим критериям:

- Возраст на момент обращения от 21 года и не старше 65 лет на дату окончательной выплаты обязательств.

- Постоянная регистрация, фактическое место проживания и место работы в регионе, где находятся подразделения банка.

- Наличие минимального стажа на последнем месте работы в 4 месяца при совокупном трудовом стаже от 12 месяцев.

- Отсутствие плохой кредитной истории.

Кроме этого, для банка важен и предмет обеспечения. Ведь он гарантирует выполнение заемщиком обязательств по соглашению. Поэтому, чтобы в случае принудительной реализации залога не возникло проблем, при оформлении ипотеки кредитор отдает предпочтение таким объектам недвижимости:

- Жилые квартиры и отдельно стоящие дома.

- Внутри жилья должны быть все необходимые для жизни коммуникации: электричество, газ, водоснабжение, отопление.

- Обязательно наличие горячей и холодной воды на кухне и в ванной.

- Помещение не должно быть в аварийном состоянии.

- Здание, где находится квартира или сам дом не должны стоять на учете на капитальный ремонт.

- Объект залога должен иметь кирпичный, железобетонный или каменный фундамент.

Программа рефинансирования предусматривает целевое использование денежных средств, а именно направление их на погашение действующего кредитного договора либо в банке «Возрождение», либо другом финансовом учреждении. Потратить их на другие цели заемщик не может. Чтобы не возникло никаких непредвиденных моментов, банк «Возрождение» также устанавливает определенные критерии к погашаемой задолженности:

- Ее размер должен соответствовать сумме нового кредита.

- Она не должна быть просроченной.

- Это должен быть ипотечный кредит под залог недвижимости.

Необходимые документы и порядок действий

Для принятия решения о рефинансировании долга новому кредитору необходимо принести следующий пакет документов:

- паспорт;

- СНИЛС;

- трудовую книжку/контракт;

- справку о доходах за полгода по форме 2НДФЛ/банка или декларацию за 2 года;

- справку от банка-кредитора об остатке задолженности и качестве ее обслуживания;

- кредитный договор с графиком погашения;

- документы на недвижимость, которая будет выступать обеспечением.

Документально подтверждать информацию о доходах и занятости не нужно участникам зарплатных проектов, так как все эти данные имеются в базе банка. Также не понадобится нести кредитный договор и справку о задолженности, если планируется рефинансировать кредит в банке «Возрождение».

Перед тем как собрать документы, следует прикинуть, насколько выгодней делать рефинансирование. В этом может помочь калькулятор, который находится на официальном сайте финансового учреждения. Если в ходе расчетов окажется, что размер ежемесячного платежа по новому кредиту меньше, чем по действующему, тогда имеет смысл заняться рефинансированием. Если подсчеты устраивают, можно воспользоваться онлайн заявкой.

Но чтобы принять окончательное решение, заемщику еще необходимо учесть дополнительные расходы в пользу третьих лиц. Более полную информацию о последнем удастся получить непосредственно от кредитного менеджера.

Сама процедура перекредитования состоит из следующих этапов:

- Консультирование и подача документов.

- Анализ документов сотрудником банка и принятие решения.

- Заключение кредитного соглашения, договоров страхования и договора залога.

- Перевод денежных средств на действующий кредитный счет с целью погашения кредита. Следует учесть, что когда долг погашается полностью, кредитор обязан начислить проценты за фактический период пользования деньгами. Их клиент должен заплатить собственными деньгами.

- Закрытие старого кредита. Чтобы подтвердить целевое использование средств, заемщик должен принести справку о полном погашении задолженности, выданную предыдущим кредитором.

Преимущества и недостатки рефинансирования в банке «Возрождение»

Программа рефинансирования в банке «Возрождения» имеет следующие преимущества:

- дает возможность клиенту переоформить действующий кредит на более выгодных условиях, например, под меньшую процентную ставку или на более длительный период;

- позволяет снизить величину ежемесячного платежа;

- может упростить обслуживание долга;

- можно рефинансировать кредит, оформленный в самом банке «Возрождение».

К недостаткам программы кредитования можно отнести:

- Дорогое страхование, что существенно увеличивает расходы клиента и уменьшает привлекательность кредита.

- Отказ клиента от заключения договора коллективного страхования приводит к росту процентной ставки на 3%.

- Для коллективного договора страхования невозможен возврат средств в «период охлаждения», что также является минусом.

Перед обращением в банк «Возрождение» стоит сравнить условия с предложениями других кредиторов по рефинансированию ипотечных долгов.

Как рефинансировать ипотеку в банке «Возрождение» — условия, отзывы клиентов

Что представляет собой рефинансирование ипотеки? Это получение займа, которым можно полностью погасить свой ипотечный кредит. Выгода заемщика будет налицо, если новый займ предлагается оформить на более выгодных условиях – процентная ставка ниже на 2 и более пунктов, срок действия договора более приемлем, график внесения платежей удобнее или зарплатная карта открыта в том банке, куда вы хотите перевести свой ипотечный кредит.

Не все банки предлагают такую услугу. Но многие. К примеру, вы можете обратиться в банк «Возрождение» — рефинансирование ипотеки как услуга появилось здесь в середине осени 2017 года.

Условия рефинансирования в банке «Возрождение»

Процентная ставка по новому кредиту, который выдается на погашение уже действующей ипотеки, составляет от 11,4% — но при условии, что заемщик соглашается участвовать в программе коллективного страхования. Если же он выбирает программу индивидуального страхования, то ставка будет составлять 11,7%. Отказ от страховки совсем приведет к резкому снижению шансов на одобрение кредита.

Размеры кредита составляют от 50 тысяч до 5 миллионов рублей. Максимально возможная сумма зависит от рыночной стоимости объекта недвижимости, под залог которого оформляется ипотечный займ – выдаваемая банком сумма не может быть больше, чем 80% от стоимости объекта.

Сроки кредитования от 1 года до 7 лет.

Рыночная стоимость объекта недвижимости должна быть подтверждена официально – непременным условием банка является предоставление заемщиком отчета о стоимости, который подготавливается сторонней оценочной организацией. Стоимость такого отчета варьируется в пределах 3-5 тысяч рублей, и заплатить их заемщик должен из своего кармана. Впрочем, такое условие встретится вам не только в том случае, если вы оформляете перекредитование ипотеки в банке «Возрождение», но и в том, если вы обратитесь за данной услугой в любой другой банк.

Снижение процентной ставки по ипотеке, ранее оформленной в этом же банке, также возможно – но только в индивидуальном порядке и при условии, что заемщик и кредит соответствуют ряду критериев.

Процедура

Необходимо обратиться в офис банка с пакетом документов. После их рассмотрения банк примет решение о возможности провести рефинансирование.

Если заявка одобряется, клиент заключает с банком договор, после чего деньги переводятся на счет другого банка, в котором открыт ипотечный займ. Чтобы подтвердить его полное погашение, необходимо будет отправиться в офис своего старого банка и взять там соответствующую справку.

После этого нужно вернуться в банк «Возрождение» и заключить там договор залога – теперь ваша недвижимость будет выступать обеспечением по новому ипотечному займу.

Необходимые документы

Пакет документов для подачи заявки аналогичен тому, который нужен для рефинансирования любого другого кредита.

Паспорт гражданина РФ,

Сведения с места работы о размере заработной платы, занимаемой должности и времени трудоустройства (предоставляются в виде заверенной работодателем копии трудовой книжки или трудового договора, а также справки 2-НДФЛ),

Информация о кредите (договор ипотечного кредитования, заключенный в другом банке, выписка с номером счета банка, справка об остатке задолженности и отсутствии просрочек).

Зарплатным клиентам банка сведения с места работы предоставлять не нужно.

После того, как заявка будет одобрена, необходимо будет предоставить информацию об объекте залоговой недвижимости, в том числе отчет о его рыночной стоимости, сертификат страхования, нотариально заверенное согласие супруга/супруги на оформление ипотечного кредита.

Перекредитование своих клиентов

Те клиенты банка, которые получают зарплату на его карту или уже имеют открытый здесь кредит, имеют больше шансов на рефинансирование.

Им предлагается предоставить упрощенный пакет документов – по сути, только паспорт, кредитную документацию и информацию о недвижимости.

Важным условием является то, что человек должен получать зарплату или пенсию на карту банка не менее трех месяцев.

Как снизить ставку по ипотеке, ранее оформленной в этом банке? Необходимо обратиться в любое отделение с заявлением, написанным в произвольной форме на имя руководителя подразделения или начальника отдела по выдаче ипотечных займов.

Кредит не должен был подвергаться рефинансированию или реструктуризации в течение последнего года,

У клиента хорошая кредитная история, нет задержек выплат и задолженности по кредиту.

До конца действия кредитного договора осталось не менее 6 месяцев.

Можно ли рефинансироваться клиентам других банков

К клиентам предъявляется ряд требований:

Возраст от 21 до 65 лет (не более на момент погашения согласно условиям договора).

Регистрация в том регионе, где есть филиал банка (постоянная или временная) или постоянное место работы в этом регионе.

Наличие официально подтвержденного источника доходов.

Общий трудовой стаж от 1 года.

На текущем месте работы нужно проработать от 4 месяцев.

Хорошая кредитная история.

Важно, что вам не нужно получать согласие на погашение кредита рефинансируемого других банков. Можно сразу идти в банк «Возрождение».

Срок действия кредита должен составлять не менее 6 месяцев, до окончания срока должно оставаться не менее 3 лет.

Материнский капитал для оформления ипотечного займа не использовался.

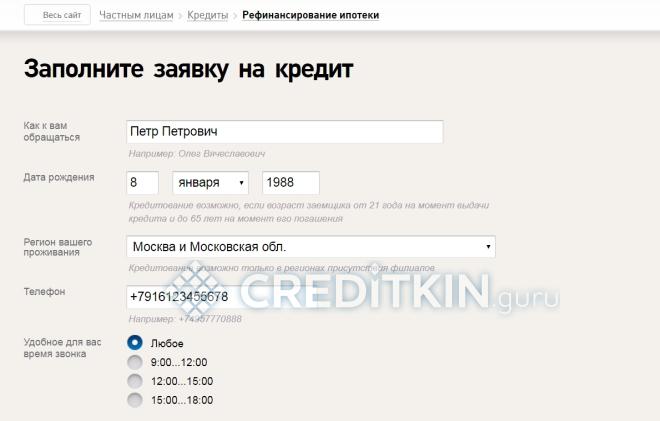

Как оформить заявку в банке Возрождение

Чтобы снизить ставку по своему нынешнему ипотечному займу, нужно получить одобрение заявки. Для этого заполните анкету (форму можно скачать на нашем сайте) и принесите в банк указанные выше документы.

После того, как кредит будет выдан и с его помощью погашена ипотека, заключается договор о залоге, который подлежит регистрации у нотариуса (за деньги клиента).

Далее вам останется только платить кредит на новых условиях.

Можно реструктуризировать кредит?

За услугой «реструктуризация ипотеки» необходимо обращаться в свой банк. Что означает данная услуга? Она предполагает заключение дополнительного соглашения к уже действующему кредитному договору. В соглашении будут прописаны новые условия – пролонгация действия договора с целью снижения размера ежемесячных платежей или введение временных кредитных каникул, и т.п.

Обязательным условием является предоставление документов, которые могут подтвердить наступление описанной в заявлении на реструктуризацию ситуации. Без них реструктуризировать кредит вам никто не станет.

Отзывы клиентов банка

Судя по отзывам, клиентам банка удалось решить ряд проблем, в том числе сократить переплаты по ипотеке.

Те, кто хотел сократить размеры ежемесячных платежей еще больше, заключили договор на более длительный срок. Те, кто хотел выплатить ипотеку поскорее, напротив, уменьшили срок кредитования, почти ничего не проиграв, так как процентная ставка сократилась.

Как выгодно рефинансировать ипотеку в 2020 году

В России ставки по ипотеке снизились до рекордного уровня — это может быть выгодно не только новым заемщикам, но и ипотечникам с уже действующими кредитами. В 2020 году доля рефинансирования может вырасти до рекордного уровня, прогнозируют аналитики.

Текущий ипотечный портфель в России, по данным «Дом.РФ», сформирован по ставке 10–11%. При этом ставки рефинансирования в настоящий момент на 2–3 п.п. ниже этого уровня. Средняя ставка рефинансирования ипотечных кредитов в российских банках на октябрь 2020 года, по данным компании «Русипотека», составила 8,32%. Рассказываем, насколько выгодно рефинансировать ипотеку, как это сделать и в каких случаях этого делать не стоит.

Что это значит

Рефинансирование, или перекредитование существующего кредита — это та же ипотека. Она позволяет полностью или частично погасить уже оформленный кредит за счет нового на более выгодных условиях. Благодаря рефинансированию заемщик может снизить ставку по кредиту, уменьшить или увеличить срок выплаты ипотеки, сократить размер ежемесячного платежа.

Когда выгодно рефинансировать кредит?

Рефинансировать кредит целесообразно только в том случае, если это поможет снизить ставку не менее чем на 1,5%, говорят в пресс-службе ВТБ. В Сбербанке отмечают, что рефинансировать ипотеку выгодно, если действующая ставка клиента выше хотя бы на 1% и осталось платить больше года. По мнению риелторов из агентства недвижимости «Бест-Новострой», эта процедура может быть выгодной, если вы недавно оформили ипотеку, ставка отличается от существующей примерно на 2% и ваш доход не изменился.

Пример рефинансирования

В Сбербанке приводят пример рефинансирования ипотеки: при текущем кредите под 11%, остатке долга по ипотеке в 2 млн руб. и сроке до погашения кредита семь лет сумма ежемесячного платежа составляет 34,2 тыс. руб.

При рефинансировании этого кредита снижении ставки до 9% годовых сумма ежемесячного платежа снизится до 32,1 тыс. руб. Таким образом, экономия в месяц составит порядка 2,1 тыс. руб., а экономия на весь оставшийся срок выплаты ипотеки — 176 тыс. руб.

Можно ли рефинансировать ипотеку в том же банке?

Можно обратиться с заявлением о снижении ставок и в банк, где изначально взят ипотечный кредит. Рассмотрение заявления может занять до 90 рабочих дней. Изменение условия в текущем банке называется реструктуризацией, а не рефинансированием. Однако банки часто отказывают в изменениях условия по текущему ипотечному договору. Если банк не откажет, то снижение ставок не потребует сбора всех документов снова и оформления страховки.

Рефинансирование ипотеки — 2020: в каком банке выгоднее

В Сбербанке предлагают рефинансирование от 7,9% годовых. Срок кредита — от 1 года до 30 лет, сумма — от 300 тыс. руб. до 7 млн руб. (для Москвы и области), до 5 млн руб. (для иных регионов). При этом сумма кредита не должна превышать 80% от стоимости недвижимости.

В ВТБ программа доступна по ставке от 7,4% для клиентов других банков. Срок кредита — до 30 лет, максимальная сумма — до 30 млн руб. Рефинансирование распространяется на ипотечные кредиты, обеспечением по которым являются как готовые объекты, так и недвижимость на стадии строительства.

В Газпромбанке ставка рефинансирования составляет от 8,3%, в Альфа-Банке — от 7,9%, Россельхозбанке — от 8.5%. По оценкам «Бест-Новостроя», к числу банков, охотно и выгодно оформляющих рефинансирование, относятся Примсоцбанк, ЮниКредитбанк, «Возрождение», «АК Барс», ВТБ, Райффайзенбанк.

Что нужно учитывать

Решение о рефинансировании ипотечного кредита должно быть обдуманным и взвешенным. Также необходимо учесть расходы на проведение самой сделки и сопоставить их с будущей выгодой от рефинансирования. Так как это, по сути, новый кредит, клиенту необходимо повторно оформить отчет об оценке недвижимости, страховой полис жизни и здоровья, регистрацию права собственности на недвижимость.

Это требует определенных затрат. Например, госпошлина за регистрацию залога составит 0,5–1 тыс. руб., отчет об оценке квартиры обойдется в 5,5 тыс. руб. (в зависимости от объекта и его месторасположения), за новую страховку придется заплатить около 1% от суммы кредита, за выписку из ЕГРН — 750 руб., а за нотариальное согласие супруга на сделку — еще примерно 2,5 тыс. руб. Также, возможно, понадобится оплатить ячейку или оформление аккредитива в банке, за перевод денежных средств из одного банка в другой могут взять процент или фиксированную сумму.

На время переходного периода новый банк (до регистрации нового залога) устанавливает для заемщика повышенный процент, добавляя к текущей ставке 2% годовых, приводят пример риелторы из «Бест-Новостроя». Делается это с тем, чтобы стимулировать заемщика более оперативно собрать все справки и документы, поясняют они.

Еще одним стоп-фактором может стать имущественный вычет и вычет по процентам. После рефинансирования можно рассчитывать только на вычет по основному договору и компенсацию по процентам за выплаченный период. После перекредитования это уже невозможно будет сделать, так как это является ипотекой в силу договора — для нее такая опция недоступна, говорит председатель совета директоров компании «Бест-Новострой» Ирина Доброхотова.

Документы для рефинансирования ипотеки

Рефинансирование представляет собой такую же процедуру, как и первичная выдача ипотечного кредита. Заемщику нужно предоставить справку о доходах, документы на предмет залога — стандартный пакет, необходимый для одобрения заявки на ипотечный кредит. При рефинансировании по государственной программе ипотечного кредитования семей при рождении второго и последующих детей понадобятся свидетельства о рождении детей.

Для одобрения нового кредита (рефинансирования) в другом банке потребуется стандартный набор документов:

- паспорт;

- СНИЛС;

- справка с места работы (иногда и трудовая книжка);

- справка 2-НДФЛ;

- кредитный договор со старым банком;

- справка об остатке ссудной задолженности.

После одобрения кредита также потребуются:

- договор купли-продажи квартиры;

- свидетельство о собственности;

- кадастровый паспорт;

- кредитный договор;

- график платежей;

- договор страхования и квитанция об оплате страховой премии;

- справка Ф40 из паспортного стола;

- справка об отсутствии задолженности по коммунальным платежам из расчетного центра.

Когда рефинансирование невыгодно

Рефинансирование ипотеки может быть нецелесообразным, если клиент уже погасил больше 50% по кредиту. Сейчас большинство банков выдают ипотеку с аннуитетной схемой оплаты, когда сначала выплачивается в основном проценты, а потом тело кредита. Получается, что чем дольше платишь кредит, тем меньше будет экономия на переплате по процентам. Поэтому нужно рассчитывать, покроет ли разница по переплате по кредиту расходы по оформлению новой ипотеки. В любом случае (независимо от сроков) рефинансирование поможет снизить текущую финансовую нагрузку — ежемесячные платежи по кредиту.

Причины возможного отказа

Банк станет оценивать платежеспособность заемщика. Если за последнее время доход снизился и его недостаточно для внесения ипотечного платежа (платеж не должен превышать в среднем 40–60% ежемесячного дохода семьи), кредитная организация может отказать в рефинансировании. Кроме того, банк будет проверять жилье, находящееся в залоге по кредиту. Если оно пришло в негодность или, например, расположено в аварийном доме, также может быть отказано в выдаче ипотечного кредита. Если по действующему кредиту допускались просрочки, имеется текущая просроченная задолженность или была реструктуризация — это тоже возможная причина для отказа. Ряд банков не рефинансирует кредиты на строящееся жилье.

Рефинансирование ипотеки с господдержкой: что надо знать

По оценке ЦБ, увеличению объемов рефинансирования способствуют и программы льготного ипотечного кредитования, часть из которых допускает рефинансирование привлеченных ранее кредитов. Так, более 40% операций в рамках программы «Семейная ипотека» в первом полугодии 2020 года приходилось на рефинансирование. Заемщики, замещая свои обязательства новыми кредитами по более низкой ставке, снижали издержки на обслуживание кредита.

Воспользоваться программой «Семейная ипотека» по льготной ставке 5% (с учетом страхования) могут семьи, у которых в период с 1 января 2018 года по 31 декабря 2022 года родился второй или последующий ребенок. По программе можно купить квартиру в новостройке, а также рефинансировать уже оформленный жилищный кредит по более низкой ставке. Максимальная сумма кредита — 12 млн руб. для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 6 млн руб. для других регионов России. Минимальный размер первоначального взноса — 15%. Кредит предоставляется на срок до 30 лет.

Бум рефинансирования

Снижение ставок по ипотеке позволяет заемщикам улучшить условия по ранее взятым кредитам. Программа помогает существенно сэкономить на оплате процентов, уменьшив срок займа или сумму ежемесячного платежа», — считают в пресс-службе ВТБ. По данным «Дом.РФ», объем рефинансирования ипотеки в России в первом полугодии 2020 года составил 246 млрд руб. Это почти в четыре раза больше относительно аналогичного периода прошлого года. Доля рефинансированных ипотечных кредитов в общей выдаче за полгода 2020-го достигла 16%, в то время как в прошлом году составляла 5%.

Росту рефинансирования способствует снижение ипотечной ставки, она зависит от разницы между ставкой по действующим кредитам и ставкой, под которую можно его рефинансировать, поясняли аналитики «Дом.РФ». Средняя ставка рефинансирования ипотечных кредитов в российских банках на октябрь 2020 года, по данным «Русипотеки», составила 8,32%, а средняя ставка ипотечного портфеля — около 11%. Разница между текущими ставками по ипотеке и средней ставкой ипотечного портфеля в банках превысила 2%. Исследования мировой практики показали, что именно при достижении такого значения склонность заемщиков к рефинансированию выходит на пиковые значения.

Максимальная доля рефинансирования (около 12% всей выдачи) была зафиксирована в 2018 году, после снижения ставок до уровня около 9,5–10%, отмечают аналитики «Дом.РФ». В прошлом году этот показатель снизился до 7% выдачи (209 млрд руб.) из-за роста ставок в начале года. В России уже наблюдается огромная волна рефинансирования ипотечных кредитов на фоне снижения ставок, заявил замминистра финансов Алексей Моисеев. По прогнозам «Дом.РФ», в этом году доля таких кредитов может составить до 15% от выдачи ипотеки.

Источник https://creditkin.guru/refinansirovanie/ipoteki-v-banke-vozrozhdenie.html

Источник https://refinansirovanie.org/refinansirovanie/61-bank-vozrozhdenie-refinansirovanie-ipoteki.html

Источник https://realty.rbc.ru/news/5e4fdaec9a7947e456753390