Быки и медведи на бирже

«Звериные» термины появились на фондовой бирже ещё в 18 веке. Есть несколько версий их происхождения. По одной из них, бык — это типичный англичанин Джон Булль, персонаж сатирика Джона Арбетнота, а медведь взят из европейской поговорки «Делить шкуру неубитого медведя». Другие считают, что понятие быки и медведи образное: бык атакует, поднимая противника на рога, а медведь прибивает врага лапой вниз. По третьей версии, дело в боях настоящих быков и медведей гризли — якобы такие зрелища были популярны в Лондоне эпохи Просвещения.

Какое-то время в разных странах были местные названия для участников рынка — например, в Японии ассоциировали тренды с энергиями Инь и Ян. Но сейчас термины быки и медведи используются на всех рынках. Скульптуры в виде этих животных установлены рядом со зданиями крупнейших финансовых центров. А после кризиса в 2008 году на Уолл-стрит произошла настоящая драка быка и медведя : актеры в костюмах зверей добрых полчаса боксировали друг друга на потеху публике.

2. Быки — рассудительные знатоки

Бычья стратегия понятна даже тем, кто далек от биржевой торговли. Быки покупают активы (акции, валюту, производные финансовые инструменты) в надежде на рост и продают их, когда цена поднимается. Таким образом, быкам выгодно, чтобы цена акций росла — поэтому их иногда называют оптимистами. Сделки быков называют длинной позицией, потому что эти инвесторы делают ставку на перспективу. Движение рынка вверх называют бычьей тенденцией, или бычьим трендом.

3. Медведи — хитрые соседи

Схема медведей не такая очевидная. Они зарабатывают на покупке акций по марже, то есть в долг. Выглядит это примерно так: медведь берет кредит на покупку акций в тот момент, когда их цена достигла пика, и тут же их продает. Медведь получает деньги за продажу, но кредит остается незакрытым, потому что отдавать его нужно акциями. Когда цена акций откатывается, медведь покупает их снова, но уже за свои деньги, и возвращает кредитору. Разницу в цене хитрец оставляет себе. Срок погашения кредита недолог (обычно один торговый день), действовать нужно быстро. Поэтому сделки медведей называют короткими позициями, или шорт (short). Ещё одно название таких операций — продажа без покрытия. Падение рынка называют медвежьим трендом.

4. Чем отличаются быки от медведей

Казалось бы, мы описали два противоположных подхода к торговле. Но не всё так просто: в любой момент медведь может стать быком, а бык — медведем. Есть мнение, что позиция быков более честная, потому что медведи используют инсайды о компаниях и вообще «наживаются на горе людей». На деле и те, и другие трейдеры могут торговать, используя только технический анализ. К тому же, деятельность медведей ограничена официальным списком активов, которые можно продавать без покрытия. Не все представленные на бирже акции можно шортить.

5. Другие звери на бирже

В жаргоне участников биржевых торгов нашлось место и ещё некоторым представителям животного мира:

- Зайцы — скальперы, пипсовщики, зарабатывают на каскаде маленьких сделок, как бы совершая прыжки.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Термин ИЗБУШКИ на примере Сбера

Важная теоретическая информация для понимания постов АнтиТрейдера. Пригодится и при самостоятельном анализе рынков.

Для прогноза действий групп инвесторов необходимо знать их силу (объем денег у различных групп).

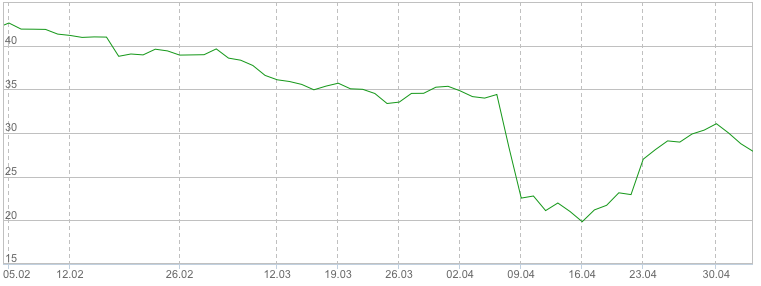

Капитализация Сбера (стоимость всех акций) — 4 800,00 млрд. рублей.

Распределение капитализации Сбера по группам инвесторов:

№ Группа Объем, % Объем, рубли

1 РФ, Правительство 50,00% 2 400,00

2 Буржуи-инвесторы 45,00% 2 160,00

3 Буржуи-спекулянты 2,50% 120,00

4 Избушки 1,25% 60,00

5 Толпа 1,25% 60,00

ИТОГО 100,00% 4 800,00

Государственный пакет акций не торгуется. Ходят слухи о попытках приватизировать Сбер. Это только слухи. Если появятся факты, котировки Сбера улетят в космос.

Буржуи-инвесторы не участвуют в торгах. Их задача — контролировать финансы РФ, задачу выполняют успешно.

Реальный фри-флоат (объем акций реально участвующий в торгах на всех биржах) — 5% или 240 млрд. рублей. По буржуйским меркам немного — 3 млрд. долларов. Но и немало.

Половина фри-флоата торгуется в Лондоне, АДР, торговля на доллары. Это 120 млрд. рублей. Там заправляют буржуи-спекулянты (в дальнейшем, для краткости, просто буржуи).

На ММВБ торгуется остаток — 120 млрд. рублей. Его поровну делят избушки и толпа. Есть и буржуи, но их немного и, главное, буржуи выступают как крупняки, покупают/продают редко, но сильно.

Примечание: Кто такие буржуи? Буржуи — крупные американские фонды, крупные европейские фонды и немного наши олигархи (их инвестиции в долларах).

Взаимодействия групп инвесторов определяют динамику акции Сбера. Привели буржуи новые деньги на рынок — акции сильно выросли. Буржуи уходят с рынка — акции сильно падают. Толпа постоянно находится под давлением избушек. Избушки постоянно генерят импульсы 1-3% вверх/вниз, срывают стопы, маржинколят толпу. Таким способом они компенсируют потери от выполнения обязанностей ММ (МаркетМэйкеры обязаны поддерживать двусторонние котировки, это затратно) и/или просто зарабатывают деньги для себя. Толпа пытается заработать — отобрать деньги у себя же, или урвать кусочек пирога у избушек и буржуев.

Примечание: Кто такой Крупняк? Крупняк — это не группа, это кратковременное проявление действий крупного инвестора (избушки

или буржуев) приводящее к видимому изменению котировок (кратковременный рост средней силы, срок такого действия от часов до 1-2 дней, изменение котировок 2-5%, объем денег — 1000-3000мр).

Манипуляции на рынке. Аналитика и аналитики. “Избушки” и “куклы”.

Думаю, в глубине души вы подозреваете, что биржа – это площадка, где одни люди теряют деньги, а другие их приобретают. Но, скорее всего, еще не придавали этой мысли особого значения. А зря.

Запомните, четко и ясно.

Биржа – место, где каждый хочет отнять у вас деньги. Просто потому, что это – его работа.

Пока вы не поймете и не прочувствуете, что там, по ту сторону монитора, находится не компьютер, механически выдающий линию графика, а сотни и сотни сосредоточенных людей, желающих отнять деньги у таких как вы, успех будет от вас очень далек.

Трейдинг основан в первую очередь на фундаментальных показателях, а во вторую – на психологии трейдеров. Большинство людей, наблюдая за колебаниями цены, поддаются не доводам рассудка, а своим эмоциям. Что обычно влечет за собой потерю денег, оседающих затем в карманах более опытных участников рынка.

Задача ваших противников – заставить вас либо купить акции очень дорого, либо продать их очень дешево. В принципе, это единственные две цели.

Для их достижения используются самые разные методы, вносящие в душу трейдера печаль, грусть, сумятицу и непонимание.

Прямо сейчас я советую вам открыть браузер, набрать в поиске “биржевые манипуляции” и прочитать статьи, которые окажутся на первых строчках после обработки запроса.

Я не шучу. Вы должны это прочитать и запомнить. Вы ведь не для галочки читаете мою книгу, а хотите что-то понять и в чем-то разобраться? Считайте это первым внешним источником информации, который вам потребуется освоить. В обязательном порядке.

Для того чтобы защититься от воздействия манипуляторов, в первую очередь нужно самому досконально разбираться в происходящем. Понимать, что из информации действительно стоит внимания, а что – нет. Не менее важным является личная оценка фундаментала компании и правильная точка входа на графике. Обо всем этом я поговорю немного позднее.

Основной же момент – если вы понимаете, что происходит с акцией и правильно выбрали точку входа, то никакие манипуляторы ничего с вами не сделают. В данном случае, как никогда, знание – это сила.

К сожалению, большинство трейдеров пренебрегают чтением скучных бухгалтерских отчетов, законов и положений о деятельности акционерных обществ, новостных сводок. А именно это стоило бы освоить в первую очередь – вместо щелканья по кнопкам в терминале.

Биржа – это нудная работа, а не игра.

Теперь немного о том, что из себя представляют аналитические сводки всем известных компаний, специализирующихся на брокерской деятельности.

Когда я начинал торговать, то воспринимал статьи на сайте одного из брокеров как откровения свыше. Не всегда следовал рекомендациям, но всегда внимательно читал, что именно они рассказывают. Последние годы я этого не делаю в принципе. Почему?

Давайте зададим себе вопрос. Простой вопрос.

Для чего крупной компании, специализирующейся на заработке денег на фондовом рынке, помогать условному Васе Пупкину, который завел брокерский счет в совершенно другой, конкурирующей фирме?

Попробуйте найти ответ самостоятельно. И, когда ни одного вменяемого варианта придумать не получится, перед вами в полный рост встанет осознание того, что вся находящаяся в открытом доступе аналитическая информация стоит очень мало. Ничего она не стоит, если откровенно.

Взглянем на ситуацию более пристально.

Как правило, когда вы только приходите на биржу, то толком ничего не умеете. Более того, изначально у вас даже нет желания прибегать к фундаментальному анализу. Зачем, “все же на графике видно, вот только что была черная свеча, значит, следом тоже будет черная… или белая…” – примерно так думают многие не очень сознательные трейдеры.

Вместе с тем, даже столь самоуверенные личности проникаются умным словом «аналитика» и, рано или поздно, начинают читать откровения брокерских аналитических служб.

Как правило, заканчивается это все недоумением: “как так, я ведь купил акции согласно рекомендациям, а цена упала… что за дела?”

В некоторых случаях у трейдера изначально все получается, он окончательно начинает верить в аналитику от фирмы ХХХ и потом удивляется еще больше – “как так, раньше ведь все было так хорошо!”

Уязвленный в своих лучших чувствах, трейдер бросается перечитывать аналитическую записку, побудившую его потерять деньги. И, внезапно, находит там следующие строки: “по мнению наших экспертов, акции YYY имеют очень большой потенциал для роста”. Или же: “При достижении цены в семьсот рублей акции ZZZ, скорее всего, совершат технический отскок до шестисот восьмидесяти рублей”.

Улавливаете общий смысл?

Ни один аналитик, будучи в трезвом уме и здравой памяти, не выдаст вам стопроцентно гарантированную рекомендацию. Только общие расплывчатые советы, от которых всегда можно отказаться.

Это основной принцип, который вы можете проверить прямо сейчас, открыв любую аналитическую сводку любого брокера.

Открыли? У меня есть основания полагать, что с высокой долей вероятности вы не найдете там ни одной прямой рекомендации.

Если же вдруг найдете… значит, мои основания были недостаточными, как и заявленная доля вероятности. Бывает, что поделать… все мы люди, все мы ошибаемся. В конце концов, я ведь не давал вам стопроцентной гарантии…

Именно такие слова вы услышите от аналитика, если вдруг решите предъявить ему претензии за несбывшийся прогноз.

Запомните, пожалуйста. Если вам кто-то говорит, что завтра такая-то акция однозначно пойдет наверх – никогда больше не верьте такому человеку. Он или обманщик, или глупец, или просто слишком азартен.

Никто не знает, куда дернется рынок в следующий день, час или минуту. Все могут исключительно предполагать его поведение.

Что это означает в рамках нашей темы? Это означает, в простой и грубой форме, что все многомудрые прогнозы аналитиков относительно будущего движения акций можно свернуть в один большой ком и выкинуть в мусорное ведро.

В аналитических материалах содержится очень много ценной информации. Но выводы о том, куда пойдет рынок, к этой информации не относится.

Общаясь с трейдерами, я очень часто встречаю откровенно презрительное отношение к прогнозам “экспертов”. И это правильно. Любой эксперт может ошибиться. Любого эксперта может ввести в заблуждение подложная новость или какие-то обещания директората компании, которые в дальнейшем не осуществятся. Наконец, любой эксперт может вам нагло и беззастенчиво наврать ради того, чтобы его компания заработала лишнюю копеечку на вас и лишний миллион – на всех тех, кто ему поверит.

Возможно, вы сейчас не готовы полностью принять мои слова. Это нормально. Основная моя задача – не в том, чтобы вы перестали верить аналитикам начиная с завтрашнего дня, а в том, чтобы вы относились к их словам без розовой пелены на глазах.

Еще чуть-чуть про ту же тему, но с другого ракурса.

Как-то раз я специально провел небольшой эксперимент – досконально разобрал одну из аналитических статей и сравнил ее настроения с реальной ситуацией, которая сложилась спустя неделю.

Результат стал весьма показательным. Изначально некий эксперт затрагивал в своих рассуждениях девять акций. Говорил о том, куда они должны двинуться, почему, из-за чего.

Через семь дней четыре его прогноза полностью сбылись. Еще одна акция никуда не сдвинулась, а оставшиеся четыре пошли в прямо противоположном направлении.

В переводе на русский язык это значит, что монетка четыре раза упала на одну сторону, четыре – на другую, а один раз встала на ребро.

Поверьте, я не искал специально такой вот отчет. Анализировать различные рекомендации и сличать множество графиков было бы очень нудным занятием. Я просто взял первый не короткий и не длинный текст, который попался на глаза.

Опять же, у меня нет задачи навязать вам свое мнение. Вы можете сделать точно такой же эксперимент – взять несколько аналитических статей и посмотреть, насколько ценными окажутся имеющиеся там выкладки. Не думаю, что результаты будут отличаться от моих слишком уж сильно.

А дальше – только ваш выбор. В принципе, монетку-то можно и самому бросать.

Кстати, среди трейдеров весьма распространено мнение, что брокерские конторы очень часто дают своим клиентам рекомендации, которые рассчитаны не на получение ими прибыли, а на то, что с помощью этих самых клиентов контора зафиксирует свой собственный профит (прибыль) либо наберет позицию (купит акции) по низким ценам.

Это так, просто информация к размышлению.

Запомните, пожалуйста. Если вы не заплатили за прогноз, если гонорар аналитика никак не зависит от вашей прибыли, то этот прогноз не стоит ничего. Точка.

Вернемся чуть назад. Я говорил о том, что в сообщениях экспертов находится очень много нужной информации. Как ее получить?

На самом деле это очень просто. Вам нужно прочитать сообщение, а затем взять из него только имеющиеся факты и технические детали. Все.

То, что напридумывал аналитик – оставьте аналитику. Привыкайте думать своей головой. В конце концов, потерять деньги по своей вине лучше, нежели потерять их из-за мнения какого-то глупца или же откровенного обманщика. Так вы хотя бы купите себе личный опыт.

Плавно перейдем к двум интересным понятиям, распространенным в трейдерской среде.

Первое – это так называемая “избушка” или “изба”.

Представляет собой не что иное, как все ту же компанию, профессионально занимающуюся торговлей на рынке. Это может быть публичная организация, практикующая брокерские услуги, может быть закрытая, наподобие инвестиционного фонда, суть от этого не сильно меняется. В общем и целом, “избушка” – компания, ведущая серьезную деятельность на фондовом рынке.

Второе – это “кукловод” или “кукл”.

Несмотря на то, что многие в него не верят, он все равно существует. Вкратце, “кукл” – это игрок (участник рынка), который занимает в данной конкретной акции главенствующее положение благодаря огромным ресурсам (либо деньгам, либо акциям). Эти ресурсы позволяют ему делать все что угодно с курсом – уносить его в небеса, опускать на дно, либо же месяцами держать на одном и том же уровне, в зависимости от целей. Куклы могут быть сотрудниками избушек, могут быть просто крупными трейдерами. В общем случае, кукл – это игрок, который держит график акции в своих руках и диктует ему, куда пойти.

К чему я это рассказываю? Постепенно знакомлю вас с профессиональным сленгом, не более того. Ниже эти термины будут иногда встречаться в тексте, так что правильное их понимание довольно важно.

Источник https://journal.open-broker.ru/history/byki-i-medvedi-na-birzhe/

Источник https://smart-lab.ru/blog/649919.php

Источник https://econ.wikireading.ru/hawr9neT0F