Топ 7 Лучших трейдеров мира и их стратегии

Прочтите истории лучших трейдеров мира: как они достигли успеха, во что инвестировали и какова их чистая стоимость.

Как стать успешным трейдером?

Вы можете учиться на своих ошибках или вернуться к истории, которую сейчас знают многие успешные дневные трейдеры. Они не только заработали миллионы долларов в короткие сроки, но и поделились своими знаниями с аудиторией.

Так кто же они, самые лучшие трейдеры в мире, и как им удалось заработать миллионы? Это руководство раскрывает тайну и показывает истории успеха дей-трейдинга.

Вы узнаете больше о самых богатых трейдерах, какие советы по инвестированию они дают и о книгах, которые они написали.

Что помогает известным трейдерам достигать своих целей?

Скорее всего, вы уже знаете, что успешных внутридневных трейдеров не так много – большинство новичков покидают это поле в течение первого года трейдинга. Соотношение победителей и проигравших довольно велико, поэтому многие люди так скептически относятся к трейдингу. Это подводит нас к первому выводу – самые успешные дневные трейдеры никогда не сдаются. Большинство сдаются после проигрыша определенной суммы денег, в то время как потенциальные победители упорствуют.

Когда вы прочитаете истории известных трейдеров, вы увидите, что у них есть несколько общих черт:

- Самодисциплина. Трейдинг требует большого внимания, увлеченности и длительного периода времени.

- Контроль рисков. Ведущие биржевые трейдеры понимают соотношение риска и прибыли, они знают, когда риски оправданы, а когда они обречены.

- Мужество. У выдающихся трейдеров хватает смелости не следовать за толпой и принимать собственные решения на основе личного анализа.

- Внимательность. Важно видеть и понимать рыночные тенденции и то, как они формируются.

- Отсутствие эмоций. Действия, основанные на панике – это только один из недостатков, с которыми сталкиваются эмоциональные трейдеры. Они могут расстроиться из-за любой мелочи, например, из-за убыточного ордера или рыночных колебаний. Торговля акциями – это не место для сантиментов – нужно сохранять хладнокровие.

- Терпение. Поскольку фондовый рынок нелегко предсказать, может показаться, что удачных точек входа нет. Лучшие трейдеры ждут идеального момента, даже если на это уйдут часы, дни или недели.

- Посвящение. Трейдинг должен быть вашим хобби, а это значит, что вы готовы вкладывать свое время и готовы учиться. Не ограничивайте себя чтением книг – развивайте свои навыки, изучая стратегии, просматривая видео на YouTube и изучая учебные пособия.

Думать, что дей-трейдинг – это чисто пассивный доход, – большая ошибка! Практика показывает, что известные биржевые маклеры тратят годы на изучение основ трейдинга, и их образование продолжается всю жизнь. Фондовый рынок слишком нестабилен и постоянно меняется, поэтому вы не сможете долго использовать только свои старые знания.

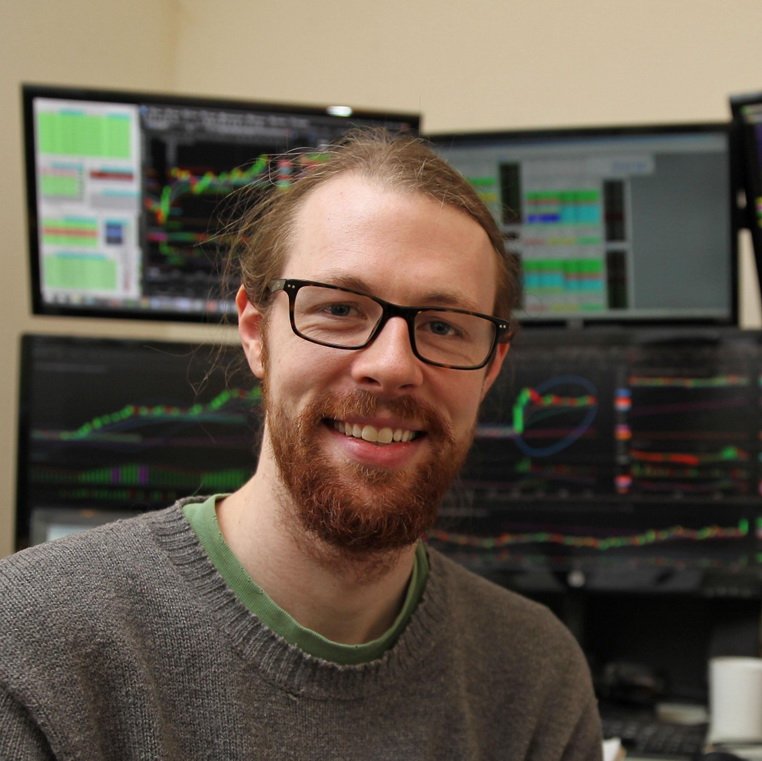

1. Росс Кэмерон: Является ли он лучшим трейдером Форекс в мире?

Кто сегодня самый богатый трейдер? Наверное, Росс Кэмерон. Он родился и вырос в Вермонте, США. Он окончил Вермонтский колледж со степенью бакалавра искусств. Еще в школе увлекался архитектурой и профессионально освоил изготовление чертежной документации в AutoCAD. В середине 2000-х Росс жил на Манхэттене и работал в архитектурно-дизайнерской фирме. Видя, что в конце 2000-х его инвестиции обесценились, Росс подумал, что сможет добиться лучших результатов, если будет активно управлять своим портфелем. Он вернулся в Вермонт и начал дей-трейдинг акциями менее чем по 20 долларов с низкой капитализацией.

В 2012 году Росс основал ресурс Day Trade Warrior, где трейдеры могут учиться и черпать идеи. Он хотел создать сообщество, в котором трейдеры были бы окружены другими профессионалами. В 2014 году он начал проводить учебные курсы с упором на управление рисками, выбор акций и максимальную безопасность входа. Сейчас Росс продолжает тренировать и торговать сам. Сообщается, что в 2016 году он заработал 222 244,91 доллара!

Итак, каковы его рекомендации? Росс Кэмерон делится своими мыслями о том, почему теперь все новички становятся успешными трейдерами:

После нескольких лет торговли на рынке и работы с трейдерами я понял, что есть две основные причины неудач. Первая причина проста – неподготовленность. Вторая основная причина неудач – неспособность трейдера управлять рисками. Прибыльность торговли может быть получена в результате реализации четко сформулированной торговой стратегии.

2. Саша Евдаков. Какова его чистая стоимость и как он ее добился?

Саша Евдаков – автор интернет-ресурса Tradersfly, а с 2013 года он написал десять книг, в том числе «Start Trading Stocks: A Beginner’s Guide to Trading & Investing on the Stock Market» и «100 Stock Trading Tips: The Mindsets You Must Know to Be a Profitable Trader».

Хотя значительная часть его книг посвящена биржевой торговле, тем не менее огромное количество упражнений применимо и к разным инструментам. Через Tradersfly Евдаков разместил на YouTube широкий ассортимент записей, в которых рассказывается о множестве тем, связанных с трейдингом. Сегодня у него более 125 000 последователей.

Как тренер он блестяще дает образование, а его стиль исключительно простой и последовательный. Хотя его чистая стоимость не указана ни в одном официальном источнике, ясно, что он крупный трейдер с многомиллионной прибылью.

Саша Евдаков дает следующие рекомендации, которые могут помочь стать известным человеком на фондовом рынке:

- Некоторые из лучших дневных трейдеров публикуют в блогах и полезные видео – они не только пишут книги.

- Молодым биржевым трейдерам стоит хотя бы раз попробовать свинг-трейдинг.

- Когда вы выбираете между дей-трейдингом или свинг-трейдингом, в игру должен входить ваш образ жизни.

3. Райнер Тео. Его секрет и чистая стоимость

Райнер Тео – один из самых известных биржевых трейдеров. Он ведет канал на YouTube с более чем 174 000 подписчиков и сайт TradingwithRayner, объединяющий более 30 000 трейдеров. Он учит своих коллег, как не потерять деньги, каковы типичные ошибки и какие решения применимы в текущих рыночных тенденциях.

Вот как он описывает свою работу:

На данный момент я свинг позиционный трейдер. Я пытаюсь уловить отдельные рыночные движения, которые происходят в четырехчасовом или дневном периоде времени. Позиционный трендовый трейдер – это трейдер, который следует за трендом, а затем пытается удерживать свою позицию до самого его конца! Вы знаете, как говорится, тренд – наш друг, и вам нужно следовать за ним, пока он не закончится.

Рейнер утверждает, что тренд – довольно общее понятие. На одном и том же рынке на разных таймфреймах могут быть разные тренды.

Лично я предпочитаю торговать на дневных графиках. Если цена пойдет в мою сторону, я могу удерживать свою позицию месяцами и даже годами. А если окажется, что я ошибся, то уйду с рынка в течение нескольких часов или дней. Вот как в целом выглядит моя торговая стратегия! – он говорит.

4. Что сделало Стивена Коэна одним из самых известных дэй-трейдеров?

Стивен Коэн родился в 1957 году в Грейт-Нек, Нью-Йорк. В ноябре 2011 года он занял 35-е место в списке 400 самых богатых людей Америки Forbes. В настоящее время его состояние оценивается в 8,3 миллиарда долларов! Почему сегодня он один из самых известных трейдеров?

Он известен своими сверхъестественными способностями зарабатывать деньги в любых рыночных условиях. Журнал BusinessWeek назвал Коэна «самым влиятельным трейдером на Уолл-стрит». Он является основателем SAC Capital Partners.

Он изучал экономику в Пенсильванском университете, играл в покер и заинтересовался фондовым рынком. В 1978 году Коэн устроился на работу в Gruntal, где в первый же день заработал для компании 8000 долларов. Будучи ведущим дэй-трейдером, Коэн зарабатывал для организации около 100 000 долларов в день. К 1984 году он управлял портфелем в 75 миллионов долларов и группой из шести трейдеров. На его счету были транзакции, которые помогли Gruntal покрыть убытки, понесенные из-за операций других трейдеров.

В 1992 году после ухода из Gruntal Коэн открыл хедж-фонд SAC Capital Partners, вложив туда 20 миллионов долларов собственных средств (сегодня компания управляет более чем 12 миллиардами долларов). В то время индустрия хедж-фондов была еще относительно небольшой, а бычий рынок 1990-х годов только разогревался.

Штат SAC Capital Partners сейчас насчитывает более 600 человек. Тем не менее Коэн по-прежнему сам совершает много сделок. Он начинает свой рабочий день в 8 утра и отслеживает графики рынка на своих мониторах, предлагая идеи сотрудникам. Около 15% прибыли компании получается от выполняемых им операций!

5. Марк Минервини: чистая стоимость – ничто, я просто хочу быть лучшим трейдером

Что делает Марка Минервини одним из лучших трейдеров в мире? В первый год он получил 128% прибыли, а за пять лет – 220% – и все это с несколькими тысячами долларов в кармане. Минервини является автором нескольких полезных книг, например «Думай и торгуй как чемпион: секреты, правила и грубая правда мастера фондового рынка».

Минервини говорит, что успех в трейдинге заключается не в поиске самой низкой точки, а в том, чтобы войти в тренд.

Проведя почти десять лет в бесконечной аналитической работе и накопив богатый торговый опыт, Марк разработал свою собственную четкую методологию. В середине 94-го, полагаясь на лояльность выбранной стратегии, достоинства которой были ясно продемонстрированы неуклонно растущей прибылью, Минервини объединил существующие разрозненные счета в один.

До этого момента Минервини работал над несколькими счетами, которые помогали сравнивать результаты различных подходов к инвестированию. Сегодня, спустя пять с половиной лет после открытия счета, его прибыль без преувеличения можно назвать потрясающей.

Как ни странно, Минервини удалось существенно увеличить капитал, сохранив риск на минимально возможном уровне: падение наблюдалось всего за один квартал и составило всего 1%.

В 2000 году Минервини стал основателем собственного хедж-фонда – Quantech Fund LP. В то же время он является председателем Quantech Research Group, аналитической компании, которая осуществляет подбор акций в интересах институциональных клиентов в соответствии с методологией, разработанной Минервини. Днем Минервини управляет капиталом инвесторов, ночью – сидит за компьютером, изучая характеристики компаний и акций.

Минервини, безусловно, один из лучших биржевых трейдеров, у которого можно учиться, и вот что он рекомендует:

- Проверка трендов важнее, чем покупка по самой низкой цене.

- Работайте с крупными компаниями.

- Когда рыночная ситуация осложняется, следует снизить риски и ожидания прибыли.

6. Загадочная стратегия Джорджа Сороса

Личность Джорджа Сороса уже стала легендой среди любителей трейдинга. Это, несомненно, самый успешный топ-трейдер. Он известен как один из лучших трейдеров в истории по прозвищу «человек, который обанкротил Банк Англии». У него одна из самых успешных историй внутридневных трейдеров: одна транзакция на 1 000 000 000 долларов.

После окончания Лондонской школы экономики и политических наук Сорос начал свою профессиональную карьеру в Quantum Fund, основанном в 1969 году, где он провел несколько прибыльных операций. В результате прибыль компании соответствовала годовому доходу, зафиксированному McDonald’s в 1996 году. Однако самые прибыльные сделки в карьере Сороса были с фунтом стерлингов. В 1992 году Сорос стал одним из лучших внутридневных трейдеров, получив чистую прибыль в 200 миллионов долларов всего за месяц.

Сорос написал несколько книг, в том числе «Алхимию финансов», где он объясняет свою теорию рефлексивности, которая, по его словам, помогла ему добиться успеха в трейдинге.

Тем не менее полная правда о причине финансового успеха Джорджа Сороса не раскрывается в его книгах, поскольку не содержит теории о функционировании фондового рынка. На самом деле его инвестиционная философия сильно отличается от теории рефлексивности. Лучший способ раскрыть некоторые из его секретов – прочитать интервью New Money Monsters с Джоном Трейном, в котором Сорос сделал следующее заявление:

Мой подход работает не потому, что я делаю правильные прогнозы, а потому, что он позволяет мне исправлять неправильные прогнозы.

Это интересный момент, о котором следует помнить, если вы хотите стать ведущим трейдером. Несколько трейдеров Форекс, которые работали с Соросом, опубликовали некоторые из своих инвестиционных стратегий. Один из них – Джеймс Маркес, бывший директор по инвестициям:

Стратегия Сороса может показаться странной, неправильной и противоречащей правилам. Он продавал дешево и покупал дорого, что можно понять только в связи с его заявленной миссией: иметь возможность вернуться и отыграться в другой день.

Другой инвестиционный директор Сороса, Алан Рафаэль, сказал, что Сорос никогда не спорит, а если он совершает ошибку, то признает ее и обдумывает.

Ниже приведены основные советы, которые могут служить основой для разработки стратегии в соответствии с принципами Сороса:

- Отложите в сторону гипотезы и теории, дающие полное представление о том, как функционируют рынки. Получение выгоды во многом зависит от знания точек выхода и правильного определения размера транзакций.

- Определите стратегию, которая имеет смысл, вместо того чтобы принимать несколько спонтанных решений.

- Уделяйте больше внимания точкам выхода и размерам ордеров, даже если они кажутся заманчивыми.

- Неважно, дает ли ваша стратегия обратный эффект, вы должны рассматривать неудачу как силу и ограничивать потери, чтобы однажды вы не проснулись банкротом.

7. Билл Липшуц: Торгуй как сумасшедший или уходи

Липшуц начал торговать на фондовом рынке, когда учился в Корнельском университете в Нью-Йорке. Он получил в наследство 12 000 долларов в виде акций и вложил эти деньги в более 100 акций. Эти вложения помогли ему найти более выгодный способ использования полученных средств.

В это время Липшуц изучал финансовые рынки в библиотеке Корнелла и начал торговать. Ему удалось превратить 12 000 долларов в 250 000 долларов. Однако его успех был недолгим, так как одна совершенная ошибка стоила ему почти всех заработанных денег. Липшуц задумался над этой ошибкой, которая оказалась частью ценного опыта, который помог ему в будущем.

Незадолго до окончания учебы в Корнелле Билл Липшуц снова начал торговать и постепенно увеличивал размер своего счета. Тогда он решил полностью посвятить себя карьере трейдера. В 1984 году он присоединился к Salomon Brothers и присоединился к недавно сформированному подразделению Forex. Год спустя он принес банку прибыль в размере 300 миллионов долларов.

В 1990 году Липшуц стал президентом North Tower Group, дочерней компании Merrill Lynch. Затем он основал Rowayton Capital Management, которая в 1995 году преобразовалась в Hathersage Capital Management. Этот фонд специализируется на торговле валютами стран Большой десятки (G10) и все еще действует на момент написания.

У Билла необычный девиз: Торгуй как сумасшедший или оставайся прежним. Билл получает огромное удовольствие от зарабатывания денег на безумной скорости. Тем не менее все это связано с тяжелой работой. Трейдер, как известно, может наблюдать за всеми рынками одновременно с помощью монитора, установленного рядом с его кроватью, чтобы он мог все анализировать круглосуточно. В конце концов, чтобы заработать 300 миллионов долларов всего за один год, человеку нужно очень много работать.

Билл Липшуц создал эффективную стратегию трейдинга и управления рисками, основанную на глубоком анализе. Его основные принципы следующие:

- Время – причина риска. Профессиональные игроки могут следить за несколькими торговыми операциями по валютным парам.

- Вам не обязательно становиться богатым на Форекс. Каждый трейдер учится на своих ошибках, и Билл Липшуц не исключение. Однажды он потерял 250 000 займов за 5 дней, но это его не остановило.

- Будьте одержимы сделками. Билл Липшуц считает, что большинству трейдеров не удается прибыльно работать на валютном рынке не потому, что им не хватает способностей, навыков или опыта, а потому, что им не хватает страсти к трейдингу. Денежная мотивация неверна; получение прибыли или убытка является «побочным эффектом азартных игр» на обмене валюты.

- Почувствуйте боль потери. У каждого трейдера бывают периоды, когда он несет только убытки, но главное – не отступать. В такие моменты трейдер начинает более внимательно относиться к деньгам, просчитывать и анализировать действия.

- Разделите капитал. Золотое правило выдающегося трейдера – никогда не концентрировать капитал в одной сделке. Следование этому правилу снижает риск выгорания до минимально возможного уровня.

- Не оставляйте позицию открытой при непонятных движениях рынка. Позицию следует увеличивать, когда можно с высокой степенью вероятности прогнозировать динамику экономических показателей и поведение цен.

- Сделайте это вовремя. Принцип любой деловой активности – чем больше работаешь, тем больше прибыль. Но при торговле на валютном рынке ситуация обратная. Вы не сможете сделать открытую позицию более прибыльной, приложив усилия. Трейдер должен инвестировать в процесс подготовки – изучение информации для анализа.

Подведем итог

Итак, что делает биржевых трейдеров лучшими? Они преданы и одержимы своим делом и никогда не сдаются. Истории этих чрезвычайно успешных биржевых трейдеров доказывают, что нет победы без проигрыша (или многих потерь), но ошибки способствуют росту.

Сможете повторить их достижения? При должной самоотдаче возможно все. Необязательно иметь на своем банковском счете миллионы долларов. Начните с демо-счета, исследуйте рынок и читайте блоги успешных трейдеров, чтобы следить за тем, что происходит в финансовой сфере.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Кванты: математические гении, завоевавшие Уолл-стрит

На современном фондовом рынке бал правят не «олдскульные» трейдеры, вроде знаменитого Гордона Гекко. Теперь биржи находятся под властью математических гениев, которые используют суперкомпьютеры для получения прибыли. Таких людей называют квантами.

Журналисты The Telegraph разбирались в том, несут они добро или зло для финансового рынка. Мы представляем вашему вниманию основные мысли этого материала.

В семь минут второго в обед 23 апреля 2013 года в ленте новостей появился твит вашингтонского агентства Associated Press. Его содержание: «Срочно: два взрыва в Белом доме. Барак Обама ранен». Аккаунт агентства взломали хакеры, называющие себя «Сирийской электронной армией». Но буквально в доли секунды этот был отмечен на сотнях компьютеров трейдеров на Wall Street.

На всех этих машинах установлена программа для сканирования любых сообщений по ключевым словам. Например, «взрыв», «Белый дом» и «Обама». Трейдеры посходили с ума. В течение последующих нескольких секунд индекс Доу Джонса упал на 140 пунктов, капитал в $200 млрд просто «утек».

Через несколько минут мистификацию разоблачили, и рынок вернулся к своим прежним показателям. Но для многих сам факт того, что фейковый твит может иметь такие серьезные последствия, показался невероятным. Так, кто в итоге управляет Wall Street, люди или машины?

Если вы полагаете, что все еще люди, то вы безнадежно отстали от жизни. Последнее десятилетие здесь случился настоящий технологический прорыв. Прежний тип трейдера с его зализанными назад волосами и кожаным портфелем за $5 тыс. канул в небытие. Его заменили мощные машины, способные мгновенно анализировать огромные объемы данных и продавать и покупать акции с невиданной доселе быстротой. Посмотрите на зал, где сидят трейдеры. Больше нет скачущих и кричащих в трубку мужчин. Вы увидите ряды артистической наружности граждан, тихо сидящих у экранов, мониторящих показатели рынка. Порядка 70% сделок на Wall Street теперь проходят через специальный софт. Математические гении, которые и написали все эти программы, отныне – они здесь самые умные.

Первый свой набег на финансовый мир математики предприняли еще в конце 60-х. Все началось с публикации в 1967 книги «Обыграть рынок» Эдварда Торпа (Edward Thorp, “Beat the Market”), профессора математики в Калифорнийском университете. В ней автор описывал метод, который поможет делать деньги на рынке акций, опробованный им на игре в блэкджек в казино. Сама система оказалась настолько хороша собой, что многие игровые дома поменяли правила. Метод был довольно прост и эффективен: продавать ценные бумаги по одной цене, а затем выкупать их обратно по сниженной цене. В 1974 Торп организовал хедж-фонд и продолжил терроризировать рынок своими идеями.

Эдвард Торп (Time & Life Pictures/Getty Images)

Одновременно с этим, обстоятельства начали складываться не в пользу людей, занимающихся чистой наукой. После высадки на Луну в 1969, американское правительство урезало государственную поддержку науки, чтобы перебросить все силы на войну во Вьетнаме.

«Целое поколение физиков бросило свои университеты и ринулось на рынок акций, к тому моменту находившийся в глубокой депрессии, — рассказывает Джеймс Оуен Везерол (James Owen Weatherall), автор «Физики денег». Ребятам нужно было на что-то жить и многие из них решили податься в финансисты».

Похожая история произошла в Британии, когда после развала СССР, в страну хлынул поток ученых из стран Варшавского договора. Они принесли с собой новые методы анализа и стойкое убеждение, что компьютеры могут сделать настоящую революцию в деле предсказания поведения рынка. Так зародилась новая отрасль знаний – количественный анализ. Начали ее педантичные математики со всклоченными бородами и отсутствием вкуса к принятому стилю в одежде джентльмена.

Джим Симонс (Jim Simons), математик, внесший существенный вклад в разработку теории струн, для этих ребят был живой легендой. Никто не мог подумать, что этот ученый когда-нибудь снизойдет со своих космических вершин к бренным проблемам Уолл-стрит. Но в 1982 он основал весьма успешную компанию по управлению хедж-фондами — Renaissance Technologies. Один из таких фондов Medallion принес невероятные 2478,6% прибыли за 10 лет. Это больше, чем какой-либо другой хедж-фонд на планете, включая фонд Quantum Джорджа Сороса.

Джим Симмонс (AP)

Сложный, совершенно секретный алгоритм, который принес компании успех, продолжал делать свое дело и в нулевых, пока существовал фонд. Прибыль с Medallion, составляла около 40% годовых, что сделало Симонса одним из самых богатых людей на планете с состоянием более $10 млрд.

Из двухсот сотрудников компании, работающих в здании, похожем на форт на Лонг-Айленде, треть имеет докторскую степень в математике, физике или статистике. Renaissance как-то назвали собранием лучших умов в физике и математике в мире. Они не принимают на работу ребят с Уолл-стрит. Степень в финансовых науках также считают бесполезной.

Не удивительно, что финансисты старой школы в итоге возненавидели квантов. Не только потому, что те спихнули их с вершины горы, дело в разнице культур и мировосприятия. Один из брокеров, работающих с хедж-фондами, в своем блоге так описывал опыт работы с квантами: «Они не ведут непринужденных бесед. Я научился даже не пытаться начать невинный разговор о погоде, пока еду с кем-нибудь из них в лифте — они не понимают, что такую тему можно обсуждать просто так. Они уверены, что ты задаешь какой-то серьезный вопрос о погодных условиях, которые могут на что-то повлиять. То де самое и с шутками — ответом может быть лишь отсутствующий взгляд».

Но чем на самом деле занимаются специалисты в области количественного анализа?

Патрик Бойл и Джесс Макдугал (Patrick Boyle и Jesse McDougall) управляют своим хедж-фондом из таун-хауса на Айлингтоне. Их офис расположен рядом с этническим кафе, чьи посетители, наверное, ненавидят капитализм так же сильно, как любят здоровую экологичную пищу. Рабочее время они проводят в небольшой комнатушке с тремя мониторами. Их день начинается в 7 и заканчивается ближе к 23.00. «Мониторы у нас повсюду, даже на кухне и в гостиной», — говорит Бойл. – «Мы можем просматривать показатели за обедом, входить в систему удаленно, если вечером нас нет дома». Он показал журналисту Telegraph график, на котором отражается деятельность фонда. Их кривая не опускается настолько же глубоко, при падении рынка в целом, и растет быстрее, чем растет индекс FTSE.

Как у них это получается?

«Это математика», — уверяет Бойл. – «Мы покупаем данные рынка ценных бумаг и анализируем их. Это похоже на прогноз погоды. Например, мы можем с уверенность в 65%, что рынок будет расти до закрытия. Так что с вероятностью более 50% наши краткосрочные действия на рынке будут удачными».

На вопрос, кто написал программу, которую они использую, Бойл отвечает «Я». Следующий вопрос: «Как вы это сделали. «Постепенно», — отвечает он.

Сама программа, может быть, писалась и долго, но скорость транзакций, которую она обеспечивает, впечатляет. Многие кванты используют подход высокочастотного трейдинга. Он подразумевает проведение большого числа сделок за короткий период времени. «За доли секунды стоимость может меняться на цент. Повторите операцию тысячу раз на каждой из сотни сделок, и вы получите хорошие деньги», — говорит Макдугал.

Для того чтобы глубже погрузиться в тему, журналисты встретились с Саймоном Джонсом (Simon Jones), который до недавнего времени руководил отделом по количественному анализу в одном крупном банке. В свои 36 лет.

«Я работал с самыми лучшими спецами в своем деле. Мы собирали их по всему миру: из Китая, России, Индии. У нас очень высоконкурентная среда», — рассказал он. – «Предположим, я заметил, что при повышении индекса Доу, наш британский FTSE тоже идет вверх. На этом можно делать деньги. Для этого нужно получать информацию из Нью-Йорка и отправлять обратно решение по операциям, но покупать свой FTSE раньше, чем кто-либо другой».

В этом случае скорость играет первостепенную роль. Значит, начинается гонка провайдеров. В 2010 году Spread Networks протянула кабель от Нью-Йорка до Чикаго через Аллеганские горы, который выигрывал что-то около 1/1000 доли секунды времени при передаче информации между фондовыми биржами.

Для того чтобы заполучить подобное средство связи между Лондоном и Нью-Йорком, банк, в котором работал Джонс, должен был выложить порядка $50 млн. «Это бы дало нам преимущество перед остальными игроками в 6/1000 доли секунды», — говорит он.

Это игра со временем может быть вещью не очень надежной. «Уорен Баффет держит, к примеру, акции Coca-Cola, когда они идут вниз, он говорит, что не сбрасывает их, потому что уверен, что они снова поднимутся», — поясняет Джонс. – «Но ребята, работающие с HFT, их интересует только следующая миллисекунда. Но, когда слишком много народа начинает паниковать по поводу следующей миллисекунды, тогда и происходит крушение всех надежд».

Нечто похожее произошло 6 мая 2010. В этот день на нью-йоркской бирже было настолько много сделок, что трейдерские линии не справлялись с нагрузкой, и торги решили временно заморозить. Между 14.30 и 15.00 индекс Доу Джонса потерял и вернул назад примерно $1 трлн. В этот день, к примеру, акции управляющей компании Accenture упали почти до нуля, а акции Apple выросли до $100 тыс. (Мы писали об этом сбое здесь).

«Никто не знал, чего ждать, и что делать в такой ситуации. И это было ужасно», — вспоминает аналитик, работавший в тот день с HFT-системой на бирже Дэйв Лоер (Dave Lauer).

Для него в этот день прозвучал звонок. «Я увидел, как соревнование, кто быстрее, делает состояние вещей весьма хрупким», — рассказал он. В последующие годы ему пришлось сделать непростой выбор, в семье ожидалось пополнение. «Я тогда подумал, как я буду объяснять ребенку, чем я зарабатываю на жизнь?», — отметил Дейв. Он оставил свою прежнюю работу и дал показания Сенатскому комитету, в котором заявил, что кризис был спровоцирован высокочастотными трейдерами.

Частично те неприятности, что случились 6 мая, можно объяснить стратегией, которой придерживаются HFT-трейдеры, когда делают фиктивные предложения о покупке или продаже, чтобы стимулировать своих конкурентов. В этот день было заявлено сделок на продажу 19,4 млрд акций, но только сотни миллионов действительно были проданы. Большая часть была активна в течение сотой доли секунды. Так трейдеры проверяли почву.

Разумна ли такая система, приводящая рынок в состояние нестабильности? Обоснованы ли были все инвестиции в гонку за временем и новые технологии? Бизнес-партнер Баффета Чарльз Мангер (Charlie Munger) описал HFT как «по существу, дьявольское изобретение». «Это легализует практику опережающих сделок», — отметил он. Для обычных инвесторов система действительно не несет никакой выгоды.

Однако большая часть квантов отказывается видеть в своей работе опасность для рынка, хотя некоторые из них и высказывают определенные опасения.

«Некоторые ребята, которые приходят торговать на рынок, имея за плечами опыт чистой науки, привыкли решать конкретные задачи. Многие из них полагают, что способны найти формулу, которая идеально опишет работу рынка. Это поиски философского камня, в жизни такое невозможно», — поясняет Патрик Бойл. Проблема, по его словам, в том, что за цифрами и графиками, перестают видеть людей.

После 16 лет работы в лондонском Сити, Саймон Джонс планирует начать путешествовать. «На работе квантом можно неплохо подняться. Но иногда я задумываюсь о вкладе, который я мог бы сделать в развитие общества», — считает он. Джонс говорит, что вместе со своими коллегами — ярчайшими умами современности — работал дни и ночи, но лишь для того, чтобы стать богаче.

«В итоге это наносит урон по тем отраслям, из которых вышли все эти ученые — физика, химия, здравоохранение. Если бы за поиск лекарства от рака платили столько же, сколько в лондонском Сити, это лекарство уже давно было бы найдено».

Кто проигрывает на фондовом рынке?

Е сли вы помните, в докризисные годы реклама инвестиций на финансовых рынках была достаточно агрессивной. И вот в один прекрасный день вы решились «вложить свои деньги в акции крупнейших российских предприятий». Вы приходите в офис брокерской компании, и милые девушки, приятные юноши объясняют вам, как легко и быстро вы преумножите свой капитал. Вы открываете счет и просите своего трейдера купить «самых перспективных акций». «Ноу проблем, — отвечает вам молодой человек в хорошем итальянском костюме. — Сейчас на рынке как раз произошла коррекция и цены очень привлекательны». И действительно, за две последующие недели после покупки ваш портфель дорожает на вполне приличные 20%, ни в одном приличном банке депозит не приносит столько за год.

Но вдруг все в одночасье меняется: рынок начинает падать, цены уходят все ниже и ниже, и, когда ваша прибыль обнуляется, вам приходит мысль все продать. Вы делитесь этой мыслью с трейдером, но он объясняет, что все нормально, и даже приводит аргументы про четвертую «подволну» третьей волны Эллиота. Вы на время успокаиваетесь: понятно, что с вашими вложениями ничего плохого случиться не может — это всего лишь четвертая «подволна». Дальше начинает твориться непонятное: рынок уходит вниз еще на 20%, вы снова звоните трейдеру в итальянском костюме, но он советует невообразимое — продать все акции по текущим ценам. Как же так, возмущаетесь вы, я покупал не для того, чтобы терять деньги, — и естественно пренебрегаете этим советом. Мировые рынки акций и сырья продолжают падать все ниже и ниже, российский рынок следует за всем миром, только в многократно ускоренном темпе, за определенной чертой вам становится все это безразлично — вы перешли некоторый болевой порог. Итог ваших инвестиций плачевен: от первоначальных денег осталось порядка 20%.

Примерно такая судьба постигла людей, пришедших на российский фондовый рынок на излете семи тучных лет нефтяного благополучия. Кто эти люди, купившие «по хаям», что они чувствуют сейчас и что собираются делать в дальнейшем? Какие выводы они извлекли из своих ошибок и что им можно посоветовать?

С трудом удалось встретиться с некоторыми из них, еще труднее было вызвать их на откровенный разговор: никто не хочет вспоминать о своих ошибках и признавать в разговоре с посторонними, что потерпел неудачу. Попробую вычленить некоторые группы этих людей, не претендуя на полноту как классификации, так и описания.

Это люди пенсионного возраста, имеющие некоторые сбережения, зачастую даже получившие акции в процессе приватизации и затем продавшие их «слишком дешево». Главным источником сведений, побудивших этих людей прийти на фондовый рынок, как ни странно, является телеканал РБК. Трудно не начать кусать локти, видя в бегущей строке 350 руб. за акции «Газпрома», например, которые ты продал по 20–40 руб. Эти люди не рассчитывали на сверхдоходность, по их словам, они думали получать примерно 30% годовых и рассматривали фондовый рынок как альтернативу вкладам в Сбербанке с его 8–10%.

Основная стратегия инвестирования этой группы — «купил и держи», некоторые из них поддавались искушению начать торговать более активно, следуя рекомендациям аналитиков. Так как вплоть до июня 2008 года эти рекомендации в основном были «покупать», то их опыт нельзя назвать успешным. Итог инвестирования этих людей не очень хорош: стоимость портфелей упала, как и индекс ММВБ, примерно в два раза. Теперь все их надежды связаны с восстановлением цен на акции к докризисному уровню, и там при возможности выйти в ноль они, скорее всего, ей воспользуются.

Гламурные менеджеры.

Эта группа состоит из молодых людей, «поймавших удачу за хвост». Они имели высокооплачиваемую работу, были в курсе всех «модных тенденций». Игра на фондовом рынке была для них такой же частью имиджа, как дизайнерская одежда, мощная машина или телефон последней модели. Доходность, которую они ожидали получить, начиналась от 10% в месяц, а верхний предел терялся в созвездии Тельца. Вкусив первых успехов на растущем рынке они уже строили планы бросить опостылевшую работу в офисе, где недавно закрыл доступ на «Одноклассники.ру», уехать на Гоа и оттуда торговать на фондовом рынке, в перерывах между купанием и сексом. Эту группу характеризовали активная торговля, крайние степени амбициозности и безрассудности, частое использование «кредитного плеча» и редкое — «Я никогда не продаю акции в минус» — типичное высказывание представителя данной группы. Но законы рынка суровы: если вы «не продаете акции в минус», за вас это сделает брокер при наступлении Итог инвестирования этой группы — ноль на счете.

Предприниматели по жизни.

Эта группа состоит из людей, имеющих собственный бизнес, который, однако, или исчерпал возможности расширения, или не приносит прежней доходности. Игра на фондовом рынке для таких людей — средство диверсификации своих источников доходов. Люди по природе своей неглупые: они в начале торговли не вкладывали в рынок значительных для себя сумм. Зачастую после первых неудач даже пытались овладеть азами теханализа и системной торговли, покупали готовые механические торговые системы, но энергия, бьющая через край, не давала дисциплинированно выполнять сигналы МТС . «Я такой богатый — значит, я очень умный» — вот образ мысли этих людей. Но торговля на фондовом рынке достаточно сильно отличается от бизнеса в реальном секторе. И личные качества удачного бизнесмена, особенно в нашей стране, не всегда соответствуют портрету удачного трейдера. Люди из этой группы при падении котировок повторили судьбу «гламурных менеджеров»: отсутствие стопов, «разбавление» (усреднение) с использованием кредитного плеча, и вот вам результат — тот же ноль или 10–20 % остатка на счете.

Магнаты недвижимости.

Это люди, пришедшие на фондовый рынок с рынка недвижимости, который перестал приносить прежнюю высокую доходность. Аппетиты магнатов были также весьма высоки — 100% годовых, не меньше. Люди, знакомые с тем, какие возможности предоставляет кредитование для увеличения доходности, на фондовом рынке тоже с удовольствием использовали кредитное плечо. Работавшие в условиях безоткатного роста и заставшие стагнацию, но не падение на своей основной работе, они перенесли свои представления, что рынки могут только расти, и на фондовый рынок. А жизнь, как теперь известно, и там и там оказалась разнообразнее. Результат — остаток 10–20% первоначального счета.

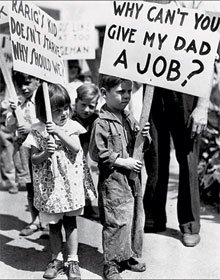

Многие сравнивают нынешний кризис с Великой депрессией в США 30−х годов, и, наверно, было бы интересно узнать мнение американцев, торговавших тогда на бирже, но вряд ли мы найдем из них живыми. Однако в России уже были аналогичные периоды (1995–1998), и люди, которые торговали тогда на фондовом рынке, еще живы и некоторые до сих пор торгуют.

Первый совет, который дают эти люди сегодня, — следует понять, что без системного подхода, без выработки понимания, какую акцию по какому сигналу вы хотите купить, а по какому — будете продавать, не стоит соваться на фондовый рынок. Следование советам аналитиков, гонка за новостями, эмоциональные решения продать большой просадки или купить, потому что акция безудержно растет, — все это прямой путь к убыткам. Большинство долгожителей на фондовом рынке сами применяют технический анализ и рекомендуют его другим, причем выработка решений должна быть как можно более «зарегламентирована». В идеале самим трейдером должна быть написана механическая торговая система.

Второе — не стоит сейчас фиксировать убытки, просто продав оставшиеся акции. Их можно использовать для своеобразного шорта, стараясь продавать подороже и откупать дешевле. Но самое главное — «убытки разум дают», и надо приложить все силы для «конвертации» больших потерь в соответствующее «прибавление» ума. Или вообще не заниматься инвестициями на фондовом рынке.

Источник: «D`» №15-16 (78-79) / 18 августа 2009

Автор: Алексей Иванов, автор «Эксперт Урал»

Следи за самыми горячими финансовыми новостями в нашем телеграм канале Пульс денег

Источник https://ardma.net/finansy/treyding/luchshiye-treydery-mira/

Источник https://habr.com/ru/company/iticapital/blog/389979/

Источник https://buffett.ru/actions/kto-proigryvaet-na-fondovom-rynke/