Простыми словами о корреляции Bitcoin с фондовым рынком

Корреляция — это статистическая взаимосвязь двух или более величин, параметров, значений. На фондовом рынке коррелирующими называют те инструменты, цены которых изменяются в одном направлении.

То есть, если один актив дорожает, то дорожает и второй, и наоборот. Это пример положительной корреляции. Существует также и отрицательная корреляция: при увеличении цены одного актива, цена второго снижается.

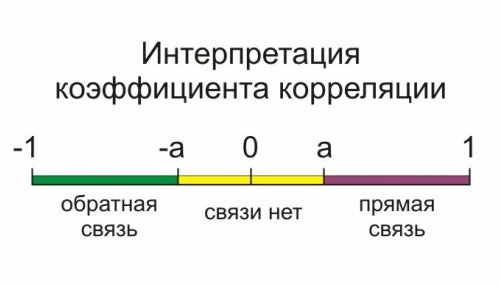

Очевидно, что корреляция может быть сильнее или слабее, силу обычно измеряют в процентах. Традиционно считается, что корреляция до 50% — это слабая взаимосвязь, 50%-70% — средняя, 70%-100% — сильная.

Биткоин появился в начале 2009 года. Истинные мотивы создателя первой криптовалюты доподлинно неизвестны, но по факту BTC явился своеобразным ответом на разворачивающийся структурно-экономический мировой кризис. Это во многом был ответ на появление признаков начала глобальной рецессии, на начало политики количественного смягчения, на начало бесконтрольной эмиссии денег центральными банками, контролирующими мировые резервные валюты, на надувание финансовых пузырей по всему миру.

Принято считать, что текущий кризис, в эпицентре которого мы сейчас (июнь 2022 года) находимся, начался в 2008 году. Я бы, как экономист, все-таки искал первые кирпичи фундамента этого кризиса все-таки в 70-х годах, а то и раньше, но это тема для совсем другой статьи, вернемся к крипте.

Биткоин стал альтернативой традиционным финансам и в первое время стал привлекать игроков, инвестирующих в инструменты с высокой степенью риска. Капитализация крипто рынка была микроскопической, институциональные инвесторы и крупный капитал не обращали серьезного внимания на новый «хайп», а даже если и обращали, то на первых парах не знали, как этот актив оценить, потому что он не укладывался ни в какие традиционные классификации. Корреляции между биткоином и традиционными фондовыми рынками на тот момент можно сказать, что не было.

Ситуация резко поменялась в 2020 году, начался очередной бычий цикл биткоина, институциональные инвесторы освоились в теме криптовалют и капитал с традиционных фондовых рынков стал прибывать на крипто рынок. С этого момента и можно говорить о появлении корреляции биткоина и фондового рынка.

Все очень просто. Понимая взаимосвязь активов между собой, мы с высокой вероятностью можем прогнозировать дальнейшее движение цены того или иного актива.

Биткоин в своем жизненном крипто пути проходил различные стадии. Он был «хайпом», и в него вкладывались гики и фанатики. Он был «цифровым золотом», и в него бежали инвесторы с целью хеджирования рисков на падающем фондовом рынке. С развитием процессов «масс-адопшен» со временем биткоин начал превращаться пусть в рисковый, в чем-то специфичный, но во многом обычный актив фондового рынка.

Этому способствовал вход на крипто рынок капитала с фондового рынка. Различные инвестиционные фонды, крупные компании (давно существующие на рынке или вновь создаваемые) вошли на крипто рынок. Капитализация взлетела до максимума, в моменте приближаясь к 3 триллионам долларов.

Вошли новые крупные инвесторы, появились их паттерны и стратегии торговли и инвестирования, появились их аналитические инструменты, роботы, алгоритмы и т.д. Таким образом биткоин стал с 2020 года таким же финансовым инструментом, как все остальные, просто с повышенным риском. С этого момента мы имеем высокую корреляцию с фондовым рынком.

Важно еще то, что капитализация всего крипто рынка и биткоина в частности ничтожна по сравнению с мировым фондовым рынком, поэтому биткоин теперь повторяет движения базовых индексов, которые являются для него «поводырями».

Важно, что традиционные рынки падают. Биткоин, являясь теперь частью традиционной фонды также обречен на падение. Не будем подробно останавливаться на том, почему и насколько глубоко еще упадут традиционные рынки, важно то, что падение продолжится, и до начала восстановления пройдет еще очень много времени. Таким образом традиционная фонда тянет BTC с собой на дно.

Реальная перспектива выжить только одна — это серьезная капитуляция продаж, это выход огромной части фондов и компаний из крипто рынка, фиксация их убытков. Крипта должна вытряхнуть этих «старых» игроков с рынка, привлечь «новых» и начать новый бычий цикл (скорее всего традиционно с фазы консолидации).

В период смены цикла по биткоину мы скорее всего будем наблюдать не просто раскорреляцию с фондой, а обратную корреляцию, т.е. фондовые рынки продолжат падение, а биткоин начнет полноценный разворот.

Отдельной вопрос — это оценка точек капитуляции. Большой капитал может позволить себе перетерпеть серьезные просадки, поэтому вполне может оказаться, что цели по дну текущего медвежьего забега биткоина могут быть сильно ниже 15к и даже 10к.

Если вы управляете крупным капиталом, вы должны были уже давно убежать из биткоина, если нет — срочно бегите, спасайте то, что осталось. Как альтернатива — шортите в ужасе, пока BTC не достигнет дна.

Если вы частный инвестор и у вас на счету меньше 1 BTC — не парьтесь, просто переждите этот идеальный шторм и цена восстановится. Плохая новость в том, что восстановление может не быть быстрым, на восстановление (до уровней, на которых многие покупали биткоин) могут уйти годы.

Это были мои мысли на тему корреляции криптовалют, в частности биткоина с традиционной фондой. Это не финансовая рекомендация, это то, как я вижу рынок. Более оперативная информация, поиск точек входа в рынок и сделки онлайн — в Telegram-канале, ссылку на который вы можете найти в описании профиля.

Ниже приведу несколько графиков для наглядной демонстрации корреляции биткоина с фондовыми рынками.

Что такое корреляция на фондовом рынке

Одним из самых простых способов прогнозирования движения цен на активы на биржевом рынке считается прогноз на основе корреляции.

Что такое корреляция?

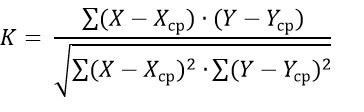

Корреляция – это статистическая связь между двумя и более величинами, она позволяет оценить изменение одной величины при изменении другой. Её значения располагаются в коридоре от -1 до +1, где -1 является обратной корреляцией, т.е. изменение одной величины не влияет на изменение другой, а +1 – прямой, здесь изменение одной величины влияет на изменение другой.

Ее можно взять в различных источниках через интернет (сервисы по расчету и в Excel функция CORREL), у своего брокера (индикаторы и графики) или посчитать вручную:

K – это коэффициент корреляции; X и Xср – значения первой величины на момент оценки и среднее; Y и Yср – значения второй величины и ее среднее.

При прямой корреляция движение цен активов происходит в одном направлении. К примеру, нефть и ценные бумаги нефтяных компаний.

Обратная (отрицательная) корреляция – это движение активов в противоположные стороны. К примеру, из-за привязки индекса РТС к доллару, движения их цен часто имеют обратную корреляцию, заметную обычно на коротких таймфреймах графиков.

Основное значение имеет сам коэффициент корреляции, но при анализе не только активов, но и изменений на них со стороны внешних факторов, используется еще два типа корреляции – линейная и нелинейная.

Y = a+bX линейное уравнение, где a и b – это коэффициенты, а X и Y – связанные величины. Конечно, может быть и больше величин, но математика просит не плодить сущностей сверх необходимого. Как можно заметить, нелинейная связь описывается не с помощью линейного уравнения, а уравнения параболы или другой кривой.

Примеров ложной корреляции на фондовом рынке очень много, а некоторые становятся мемами и известны за пределами рынка. Осьминог Пауль показал яркий пример корреляции для спортивного мира при выборе победителей, в США импорт нефти и потребление курицы имеют корреляцию 0,89, а в России выступление чиновников о стабилизации ситуации связано с падением рубля.

Корреляция в трейдинге.

С практической точки зрения, можно вести торговлю на основе корреляции активов. Обычно движение цен активов с прямой или обратной корреляцией происходит не моментально, а с некоторой задержкой. Например, зная, что между обыкновенными и привилегированными акциями компании есть положительная корреляция и движение цены привилегированных акций происходит с небольшой задержкой, можно выставить условные заявки в торговом терминале таким образом, что в момент выхода важной новости будет совершена сделка с привилегированными акциями при движении обыкновенных акций в ту или иную сторону.

Аналогичный пример можно привести и для обратной корреляции. Зная, что между ценами на нефть и парой доллар-рубль существует обратная кореляция, мы можем перед выходом важной новости по нефти выставить условные заявки на покупку доллара при падении цены на нефть (нужно уточнить уровень цены на нефть который послужит сигналом системе) и на продажу доллара при росте цены нефти.

Несанкционированное копирование, распространение, а также публикация материалов сайта в любых целях запрещены. Брокерские услуги предоставляются ООО «АЛОР +» на основании Лицензии № 077-04827-100000 от 13.03.2001 г., выдана Федеральной службой по финансовым рынкам без ограничения срока действия.

Депозитарные услуги предоставляются ООО «АЛОР +» на основании Лицензии № 077-10965-000100 от 22.01.2008 г., выдана Федеральной службой по финансовым рынкам без ограничения срока действия.

Представленная на настоящем сайте информация носит ознакомительный характер, не является и не должна рассматриваться в качестве предложения или совета по покупке либо продаже ценных бумаг/контрактов/валюты, иных предлагаемых ООО «АЛОР +» (далее — Компания) инвестиционных продуктов. Сведения о ставках доходности, результатах инвестиционных решений являются индикативными, представлены исключительно для наглядности и не должны рассматриваться в качестве гарантий или обещаний в будущем эффективности деятельности (доходности вложений). Результаты инвестиционных решений клиента зависят от множества факторов, в том числе от суммы вложений, выбранного тарифного плана, сложившейся рыночной ситуации. Проведение операций типа «шорт» сопряжено с дополнительными рисками изменения цены финансового инструмента, что может привести к потере денежных средств.

По общему правилу, если иное не установлено законодательством Российской Федерации или договором с клиентом, сделки и иные операции с ценными бумагами/контрактами/валютой, иными предлагаемыми Компанией инвестиционными продуктами осуществляются Компанией на основании и в соответствии с условиями подаваемых клиентом поручений.

При подаче поручений клиенту следует самостоятельно оценить целесообразность, экономическую обоснованность, юридические и иные последствия, риски и выгоды от сделки или иной операции с ценными бумагами/контрактами/валютой, иными предлагаемыми Компанией инвестиционными продуктами, принимая решения исключительно своей волей и в своем интересе, в том числе предварительно изучив условия заключенных с Компанией договоров и ознакомившись с предупреждением о рисках, связанных с проведением операций на рынке ценных бумаг и срочном рынке (Приложение 5 к Регламенту брокерского обслуживания Компании).

По любым возникающим вопросам, а также в случае необходимости получения дополнительной информации просьба обращаться к сотрудникам Компании по указанным выше телефонам и адресам.

Корреляция активов на финансовых рынках

Начнем с такого примера. Вы наполняете свой инвестиционный портфель различными инструментами (акциями, облигациями, чем-то еще), но неожиданно замечаете, что в процессе инвестирования все результаты движутся преимущественно в одну сторону. Т.е. вы получаете либо заметную доходность, либо существенный убыток.

Если первая ситуация нас радует, то вторая сильно печалит и мы начинаем задумываться, все ли сделали правильно. И хотя убытки, даже порой затяжные, это неизбежная ситуация реального инвестирования, при составлении нашего портфеля действительно была допущена ошибка, исправление которой поможет заметно улучшить суммарную доходность. Причем решение в данной ситуации представляется достаточно очевидным — портфель должен состоять из активов, которые ведут себя по возможности независимо друг от друга, хотя каждый по отдельности способен быть источником денежного потока.

Корреляция описывается числом в интервале от 1 до -1. Единица со знаком плюс означает абсолютно идентичное движение активов (к такой ситуации, например, близки котировки USD/RUB и EUR/RUB), и в этом случае говорят о полной или максимальной положительной корреляции. Минус один описывает полностью противоположенное поведение, когда рост одного актива всегда вызывает убыток другого — это максимально отрицательная корреляция. Оба варианта скорее идеальные случаи, так что отрицательной корреляцией считается любое негативное значение.

Значение около нуля говорит об отсутствии зависимости между котировками. Т.е. в общем корреляция рассчитывается на основании эмпирических данных — подобная функция есть в Экселе — и поэтому зависит от интервала рассмотрения активов. Корреляция финансовых инструментов имеется как на форекс, так и на фондовом рынке — рассмотрим их отдельно.

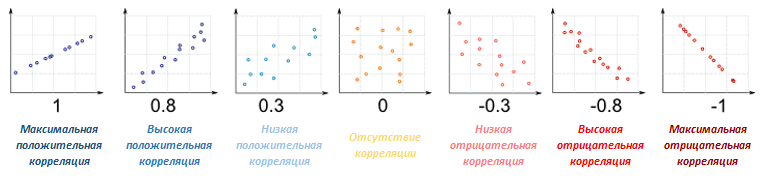

Корреляция на рынке форекс

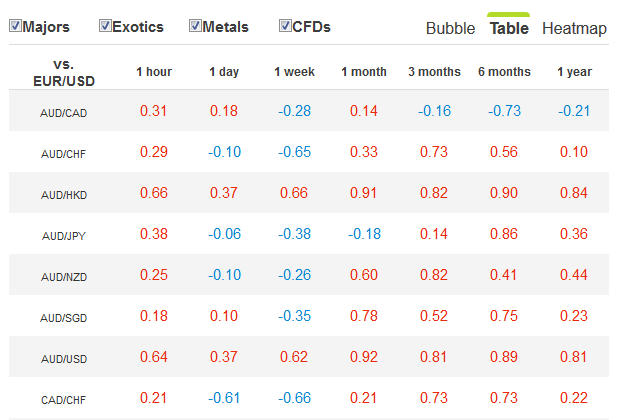

На форекс представлено не такое уж большое число значимых соотношений — семь главных валютных пар уже охватят около 80% валютного рынка. Однако при хаотичном изменении котировок говорить о каком-то постоянном значении коэффициента корреляции валютных пар не приходится — оно полностью зависит от выбранного диапазона. Для иллюстрации этого подойдут две ссылки. Вот первая https://www.home.saxo/insights/tools/fx-correlations-table/tool-details :

Как видно, на настоящий момент тут можно оценить коэффициенты корреляции почти за три года. Причем над таблицей слева находится ползунок, перемещая который можно увидеть, как менялась корреляция валютных пар с периода отсчета (сейчас это 17 ноября 2012) до произвольной даты в течение последнего года. При перемещении этого ползунка будет заметно, что ряд валют не только сильно меняет свое значение, но порой изменяется и сам знак корреляции.

Аналогично можно выбрать периоды за последние 30 и 90 дней — почти наверняка многие показатели в ячейках не будут иметь ничего общего с прежними значениями. Кроме того, очень наглядно корреляция на форекс показана здесь: https://www1.oanda.com/lang/ru/forex-trading/analysis/currency-correlation :

Видно, что в большинстве случаев в течение года валютные пары меняли не только величину, но и знак корреляции к выбранной для сравнения паре (евро/доллар) на противоположенный. Щелчком по другой валютной паре в таблице можно выбрать ее в качестве эталона сравнения.

Корреляция на фондовом рынке

Переходя к фондовому рынку, в первую очередь необходимо обратить внимание на несравненно большее число инструментов, поскольку в принципе каждую акцию (и облигацию) можно рассматривать как отдельный актив. Таблица корреляции каждой акции друг к другу только на американском рынке привела бы к совершенно астрономическим цифрам — слава богу, в распоряжении инвестора есть такой инструмент как ETF, который помогает вложиться в произвольный индекс, отражающий экономику целого государства или даже региона, например Европы.

ETF позволяет широко диверсифицировать капитал — например, биржевой фонд с тикером SPY включает в себя 500 акций компаний США. Но не менее важным является то, что имея простой инструмент для вложения мы можем сравнить индексы различных стран друг с другом (пример — американский S&P500, российский РТС, немецкий DAX и др.) и на выходе получить относительную простую таблицу с достаточно ясными возможностями для инвестирования.

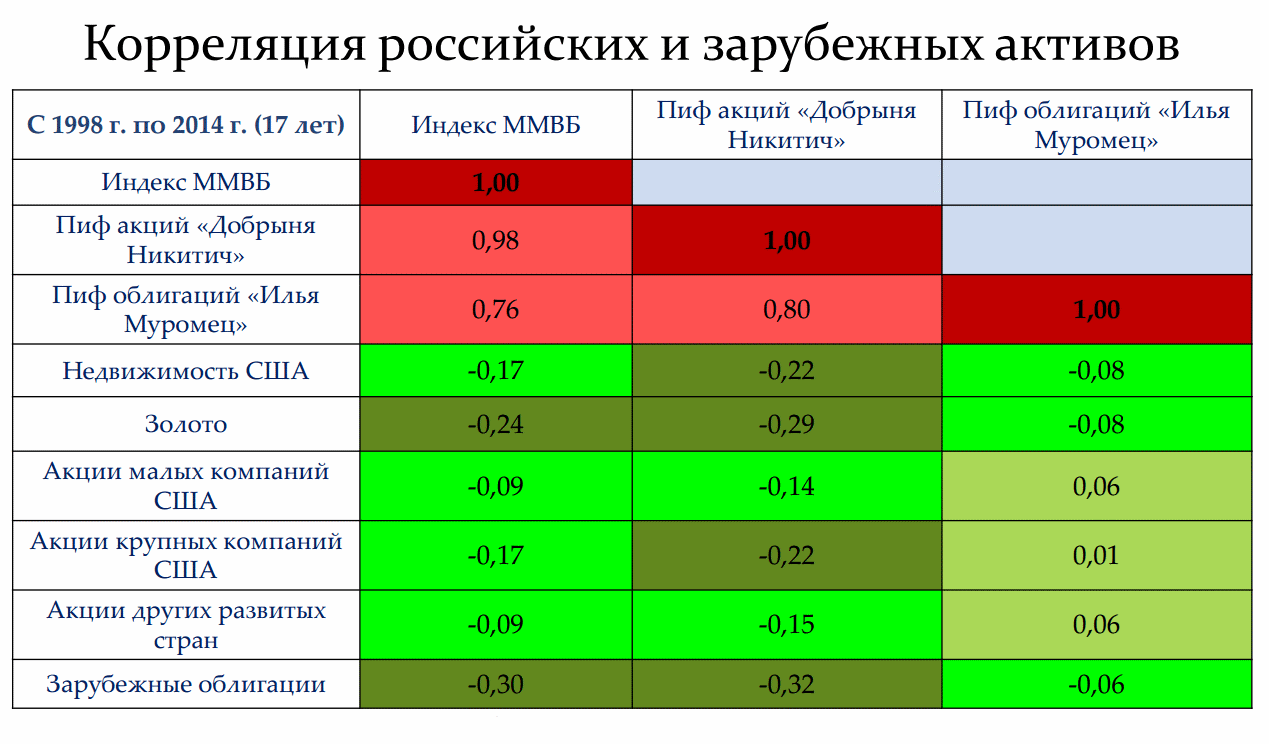

Ложка (и немалая) дегтя в том, что и на фондовом рынке коэффициенты корреляции финансовых инструментов не отличаются постоянством. Однако, в отличие от валютных пар, эти изменения обычно происходят медленнее и находятся в менее широком диапазоне (как будет показано ниже, историческая корреляция американских акций и облигаций с 1930 года описывалась интервалом от +0.5 до -0.5). Рассмотрим корреляцию российских и зарубежных активов (расчеты Сергея Наумова):

Здесь приведена корреляция российских и зарубежных активов на периоде в 17 лет до 2014 года. Из нее видно, что например российские акции и облигации имеют высокую корреляцию друг с другом (их котировки движутся как правило в одном направлении), тогда как золото и зарубежные облигации имели к российским акциям скорее противоположенное движение, т.е. отрицательную корреляцию.

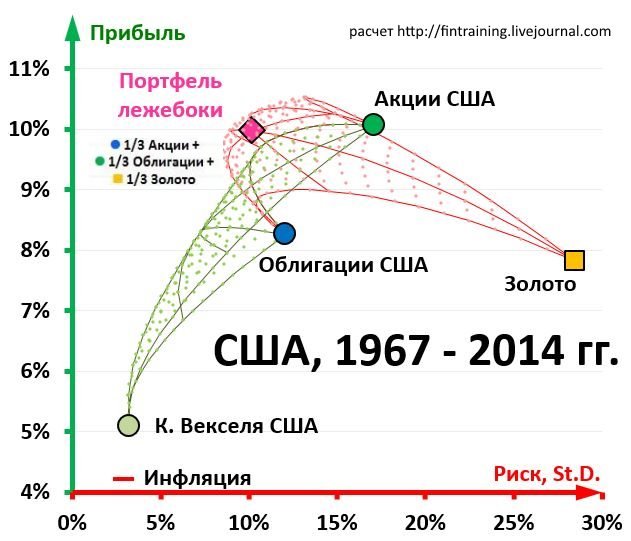

Следовательно, разбавляя американские активы российскими с включением доли золота, можно было бы на первый взгляд добиться сглаживания доходности — однако на практике мы получили бы не просто более ровную кривую, а заметный дополнительный бонус. Посмотрим на таблицу ниже:

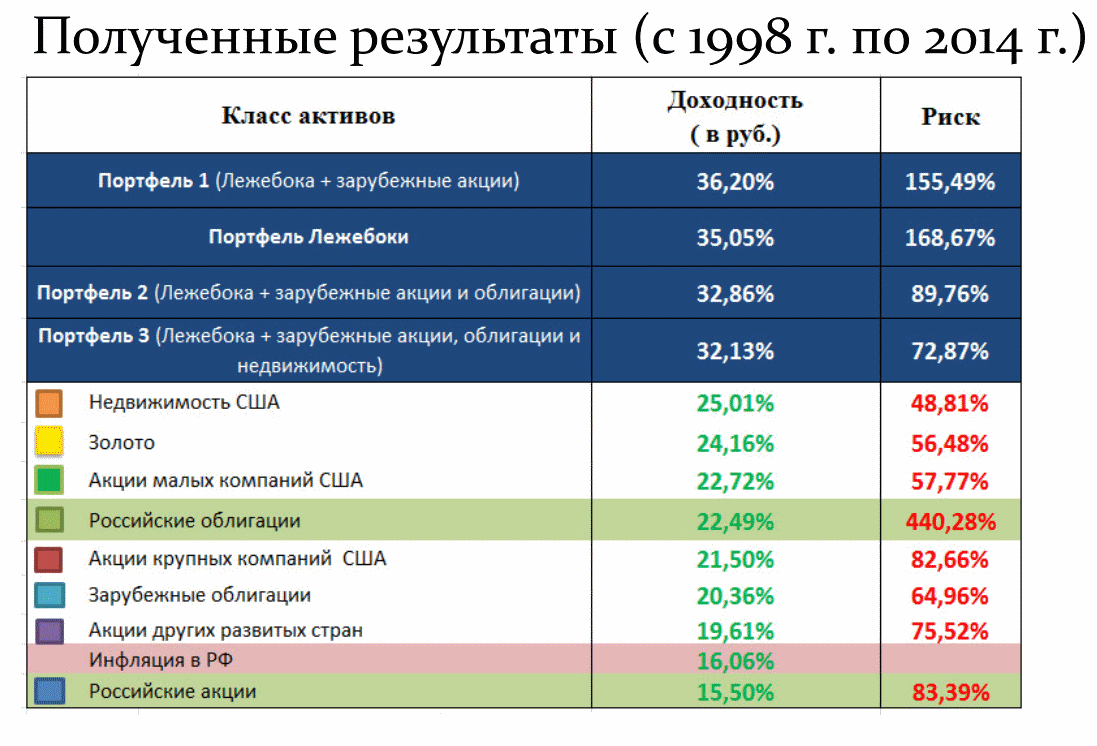

Так называемый «портфель лежебоки» — это портфель, включающий равные доли российских акций, облигаций и золота. При этом сравнивая доходность всех четырех портфелей можно увидеть, что она оказалась заметно выше, чем просто арифметическое среднее активов по отдельности! Как такое возможно?

Объяснение этому было дано еще в начале 50-х годов Г. Марковицем, который 30 лет спустя получил за свою теорию Нобелевскую премию — а сама теория стала основой портфельного инвестирования, наряду с понятием о корреляции активов. Согласитесь, что получать в течение 17 лет доходность на уровне 35% в год не позволяет ни один банк — такие предложения делаются лишь откровенными пирамидами. Тем не менее следующий слайд, берущий те же активы, но за другой период, хорошо иллюстрирует высказывание, как прошлая доходность не гарантирует будущей:

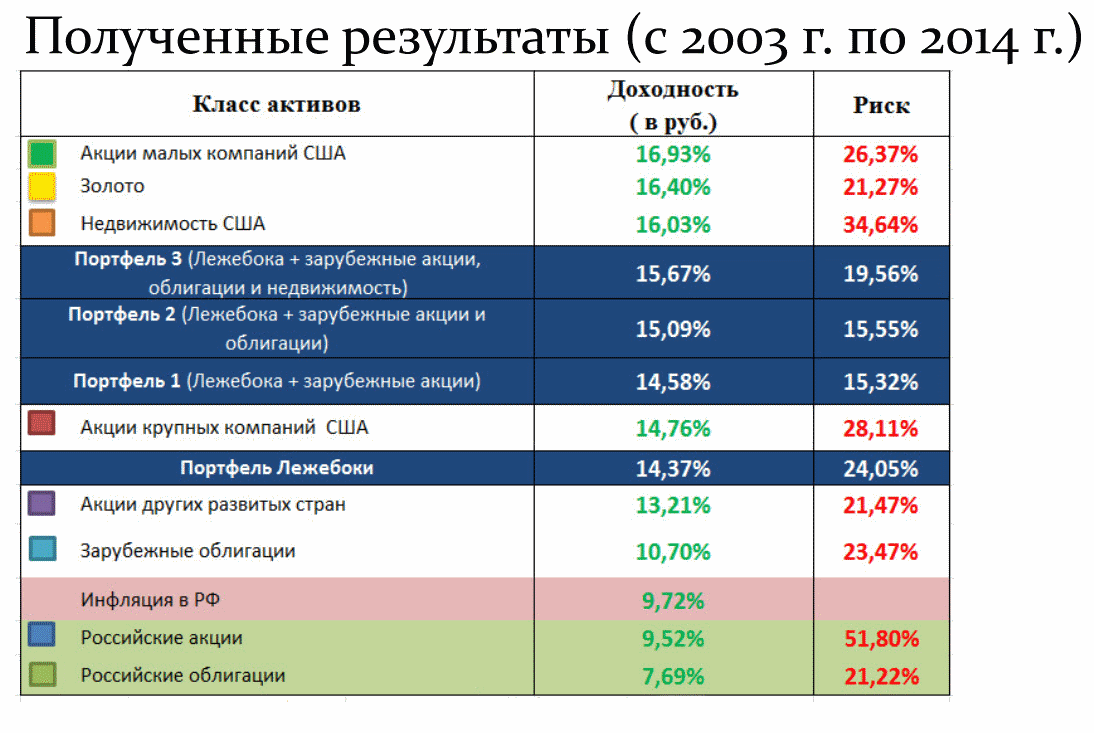

Как видно, здесь доходность портфелей представляет уже скорее среднее значение, хотя и лежащее гораздо ближе к верхней границе, чем к нижней; причем риски в этом случае оказываются ниже, чем в прошлой таблице. Откуда такие расхождения? В плане доходности стоит вспомнить огромный рывок российского рынка в 1999 году, когда паи облигаций выросли на невероятные 1800% — и вплоть до 2008 года российский рынок почти непрерывно рос, давая по несколько десятков процентов годовых.

Основной пик пришелся именно на 1999-2000 год. Однако после кризиса 2008 года последовала почти обратная ситуация — несколько восстановившись в 2009 году, в следующие годы даже рублевый индекс ММВБ не сумел достичь своего максимума, а номинированный в долларах РТС и вовсе после декабря 2014 отправился почти к уровню просадки 2008 года. Следовательно, несмотря на отрицательную корреляцию к американскому, российский рынок просто оказался не самым удачным активом, который с 2003 по 2014 годы показал среднюю доходность даже чуть ниже инфляции.

И это является важным фактором, который необходимо учесть — только нулевая или отрицательная корреляция не обеспечит кумулятивный эффект, если хотя бы один из активов будет показывать стагнацию или тем более негативную доходность. Идея именно в том, что в целом доходны оба актива, но проявляется это в разные периоды времени. Поэтому если в качестве развивающегося рынка в дополнение к американскому и европейскому добавлять российские активы, то нужно иметь в виду, что должный эффект, показанный в первой таблице, проявится лишь в случае возобновления роста.

Следовательно, нужно не только учитывать корреляцию, но и в идеальном случае представлять экономические возможности своих активов. При этом на американском рынке аналогичный портфель за почти 50 лет показал те же результаты, что и акции, однако с заметно меньшим риском:

Если же рассмотреть те же данные с 1925 года, то картина немного изменится: хотя доходность по акциям останется почти на том же уровне (9%, т.е. только на 10% меньше), но золото даст результат, близкий к 5% (что меньше почти на 40%). Соответственно, пострадает и портфельный результат: американский «лежебока» с 1925 года даст доходность лишь немногим более 7%, уже заметнее уступая акциям. Поэтому вывод ожидаем: волшебного портфеля нет, а российский лежебока в ближайшие годы скорее всего будет постепенно терять свой громадный отрыв, приближаясь к средним рыночным значениям.

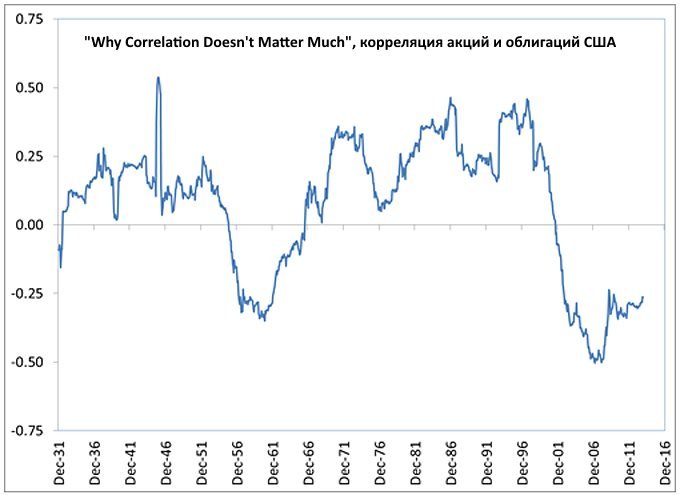

Зависимость корреляции от времени

Как уже упоминалось выше, корреляция не является константой и сама меняется в зависимости от времени. К примеру, корреляция между акциями США и пятилетними гос. облигациями с 1926 по 2013 годы была равна 0.07 — т.е. зависимость почти не прослеживалась. Однако на истории корреляция колебалась от -0,5 до +0,5, причем в XX веке после Великой Депрессии она находилась в отрицательной зоне лишь с середины 50-х по середину 60-х годов. В период с 1970-1985 корреляция акций и облигаций была равна 0.3%, тогда как с 2002-2013 обратной по знаку:

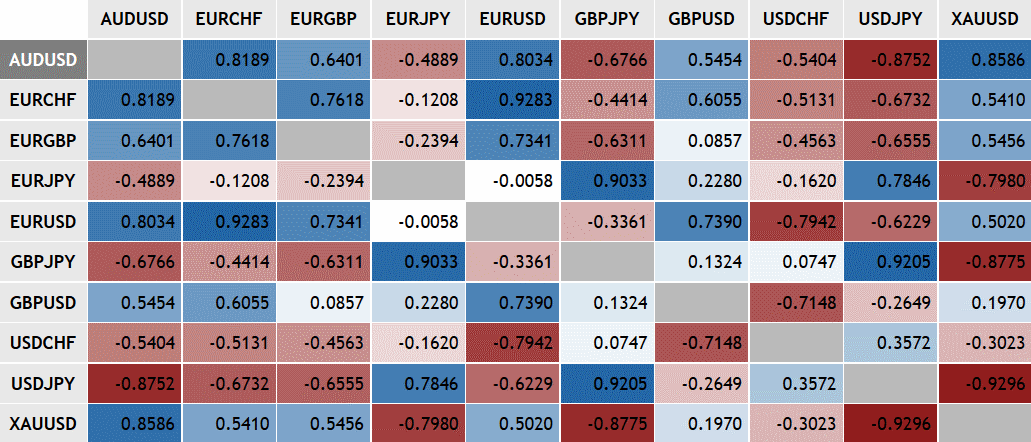

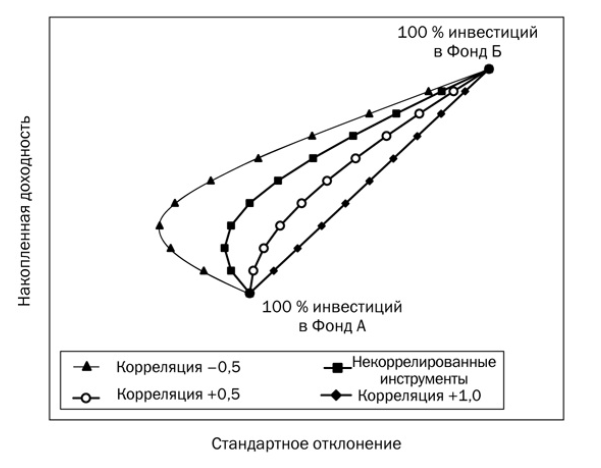

Таким образом, задача поиска доходности зависит от двух неизвестных: корреляции и доходности активов на рассматриваемом промежутке, причем эта доходность достигается с различным риском (отклонением от среднего значения). Отрицательная корреляция в общем случае позволяет достигать большей доходности с меньшим риском по сравнению с менее доходным активом:

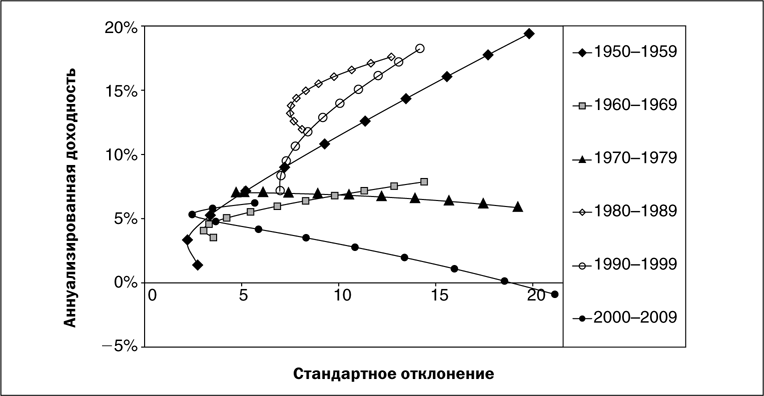

Фонд А — менее волатильный и менее доходный актив (облигации), фонд Б — более волатильный и доходный (акции). Стандартное отклонение определяет размах колебаний относительно среднего значения актива. Такое соотношение, как на рисунке выше, наблюдается на длинной истории — однако в пределах десятилетий может довольно сильно меняться:

Видно, что на протяжении 2000-2009 годов американские акции даже ушли в минус, в результате чего кривая получила движение вниз, а не вверх. Следовательно, корреляция ничего не говорит об абсолютной доходности — первая может мало меняться на протяжении 20 лет, однако результаты одинаковых портфелей на следующих друг за другом 10-летних промежутках разойдутся.

Так, в кризисные 70-е и растущие 80-е корреляция американских акций и 5-летних облигаций была в среднем одинакова (около 0.25), однако доходность портфеля 50 на 50 во втором случае была 15% годовых, а в первом лишь около 7%. Ниже отдельно показаны наилучшее и наихудшее американское десятилетие с 1950 года:

Как видим, отрицательная корреляция с 2000 года явилась причиной заметного выгиба кривой влево, в результате чего 5% доходности могли быть достигнуты с очень низким риском. Несомненно важным для инвестора является и корреляция других активов — в первую очередь американского и европейского рынков, стран Азии и пр. Детальный подход показывает разницу в их движениях — и следовательно, необходимость учитывать в своем портфеле рынки разных стран.

Источник https://vc.ru/finance/446066-prostymi-slovami-o-korrelyacii-bitcoin-s-fondovym-rynkom

Источник https://www.alorbroker.ru/blog/korrelyaciya-na-fondovom-rynke

Источник https://investprofit.info/korrelyatsiya-aktivov/