8 причин начать инвестировать

За неполный 2020 год россияне открыли 1,8 млн брокерских счетов. А общее количество частных инвесторов на Московской бирже составило 6,7 млн — около 4,4% населения страны.

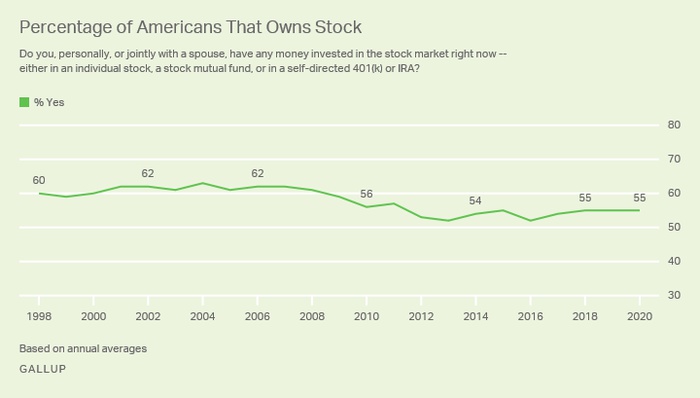

До показателей США, где вовлеченность граждан в инвестиции достигает 55%, еще далеко. Но финансовая грамотность в России постепенно растет, а люди все чаще задумываются об эффективном использовании своего капитала.

В этом материале — причины, почему важно начать инвестировать уже сейчас.

Низкие процентные ставки

В последние годы уровень инфляции очень низкий — в Евросоюзе и США из-за этого ключевые ставки снизились до нулевых и даже отрицательных.

Для граждан это значит, что доходность вкладов тоже снижается. В России сейчас невозможно найти вклады с доходностью выше 5,5%.

Фондовый рынок предлагает доходность выше: крупнейшие российские компании обычно платят 7—8% годовых в виде дивидендов

Индивидуальный инвестиционный счет

Государство поощряет россиян, которые решаются инвестировать, и придумало индивидуальные инвестиционные счета (ИИС), по которым положены налоговые вычеты.

Например, ИИС с вычетом типа А позволяет дополнительно возвращать 13% от вложенных денег за счет уплаченного вашим работодателем НДФЛ.

Таким образом, сумма до 400 000 Р , которую инвестор положил в течение года на ИИС, гарантированно даст 13% прибыли. И это помимо дохода, который приносят активы

⚙️ Сложный процент

Время играет на инвестора, и главная причина этому — сложный процент. Это если доход от инвестиций не тратить на кофе, а тоже инвестировать. Так создается эффект снежного кома.

Допустим, мы вложили 100 Р и получили 10% годовых. На второй год мы получим 10% уже от 110 Р . Через 12 лет первоначальный капитал утроится. Без сложного процента этот процесс занял бы 20 лет

Брокерская доступность

Развитие технологий привело к тому, что инвестировать стало легко. Это раньше нужно было ногами идти на биржу или звонить брокеру, чтобы совершить сделку, — а теперь достаточно смартфона и интернета.

Даже открыть брокерский счет зачастую можно удаленно, с помощью подтверждения по СМС

Низкий порог входа

Стоимость ценных бумаг начинается от 500—1000 Р , а есть даже те, что стоят несколько рублей, — и это не значит, что они плохие.

А биржевые фонды, позволяют разом охватить широкий набор активов. Например, покупая акцию фонда FXIT, инвестор вкладывает сразу в десятки передовых ИТ-компаний , среди которых Apple, Microsoft, Intel, IBM.

Фонды открывают доступ также к различным финансовым инструментам: акции, облигации, золото и другие

Ликвидность

Это означает, что актив можно быстро купить или продать, а затем вывести деньги с брокерского счета.

Пример актива с низкой ликвидностью — недвижимость: продать квартиру по рыночной цене может быть непросто. Придется нанимать риелтора или снижать стоимость — а это уже невыгодно.

Популярные инструменты на фондовом рынке можно купить или продать мгновенно — по рыночной цене, без скидок и риелторов

Валютные операции

В обменном пункте или в банке вы покупаете валюту через посредника — появляются дополнительные комиссии и больший спред — разница между ценой покупки и продажи актива.

На брокерском счете можно покупать валюту самостоятельно по текущему биржевому курсу и с минимальным спредом

Ответственность за свое будущее

Никто не знает, сколько пенсионных реформ ждет нас за ближайшие 20—30 лет и какая нам будет положена пенсия от государства.

Поэтому многие инвестируют как раз для того, чтобы получать стабильный пассивный доход и пораньше выйти на пенсию

С чего начать

Мы создали бесплатный курс по инвестициям — как раз для новичков. Объясняем самые азы и помогаем сделать первые шаги на бирже

Почитайте наши материалы про инвестиции для начинающих:

Меня сподвигло отсутствие выбора. Если зарабатываешь больше чем тратишь и не имеешь долгов и обязательств, ты инвестируешь просто по-умолчанию

Антон, а ты попробуй инвестировать, когда тратишь больше чем зарабатываешь — вот где весело))

Антон, прочитал как Наибулина

На самом деле инвестирование это ещё и очень интересное занятие, особенно если раньше близко с этим не сталкивался

Макс, меня это тоже увлекает, как игра прям)

Во всех этих статьях с призывом скорее бежать и открывать инвестиционный счет обычно обходят стороной один вопрос, какой процент инвесторов в итоге уходит в минус или в минимальный плюс, ниже банального депозита. как было написано в одной книге, таких около 90%. по крайней мере среди тех, кто активно пытается зарабатывать на бирже, а не просто покупает и хранит акции. если эта цифра не верна, с удовольствием посмотрю на правильные цифры )

Брокеру то понятно, неважно, зарабатывает клиент или теряет, брокер зарабатывает в любом случае. типа истории с пифами, когда рисуют ожидаемую доходность в сколько-то процентов, но свой процент берут независимо от достижения результата — и берут даже, если паи ушли в минус

Как инвестиции повышают нашу экономику

В нулевые хотелось чего-то более управляемого и осязаемого. Люди стремились купить недвижимость (если в Москве, так вообще шик) и сдавать ее — вот такие нехитрые дивиденды. Также популярен был, как ни странно, банковский депозит, чаще в рублях, и инвестиции в свой бизнес. И то, и другое было в глазах большинства людей не так рискованно, как иметь дело с брокерами и этими непонятными скачущими графиками, как в голливудском кино.

Конечно, речь сейчас идет о массовом рынке, обывателях. В это же время начинают появляться и те, кто в будущем станет заниматься инвестициями профессионально. Чаще — это выходцы из банковского сектора. Банки ограничивали сотрудникам возможность заниматься коммерческой деятельностью, поэтому последние искали выход на бирже.

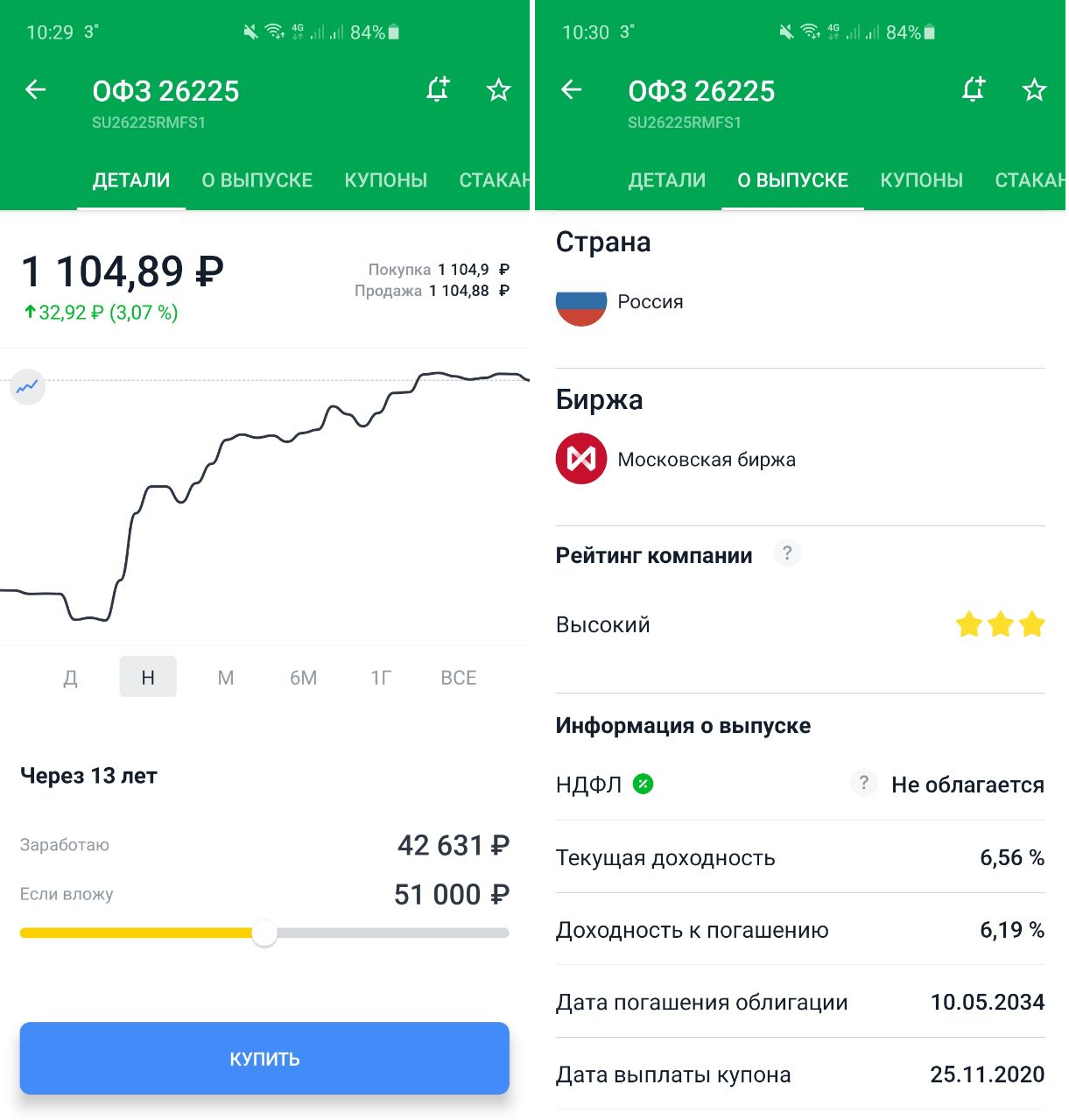

В чем вообще концепция фондовых рынков? Для того, кто покупает — это возможность отдать X денег и потом получить X+n, либо получать X+m с определенной периодичностью. Причем это можно делать как медленно, но надежно (вклады в банке или облигации федерального займа), так и быстро, но с большими рисками (например, перепродажа акций частных компаний). Для того, кто размещает акции, это возможность быстро привлекать деньги в экономику. Неважно — экономику предприятия или государства. Соответственно, чем выше развита культура инвестирования в стране, тем лучше ее экономике.

Таким образом, у фондового рынка как института есть идеальное состояние — когда в инвестировании занято как можно больше людей, и не только профессионалов, но и обывателей. Сбережения не лежат в чулках и под матрасами, а направляются в экономику.

Если сравнивать российский фондовый рынок с таковым в США, европейских или развитых азиатских странах, то у нас пока все в зачатке.

Например, в России инвестициями в фондовый рынок в 2020 году занимается 5,5% населения, то есть восемь млн человек. Звучит, вроде, неплохо, но, например, в Японии акции есть у 39% населения, а в США — у 55%. То есть общее население РФ меньше, чем количество американцев, которые занимаются инвестициями. Просто занимательное сравнение:

Как менялось количество владельцев акций в США с 1998 по 2020

Почему дела в РФ обстоят именно так? Дело и в уровне благосостояния, которое, вы сами знаете как, поменялось с 2014 года, и в уровне доверия самому институту фондового рынка и теме инвестирования.

У нас есть страх, что нас опять обманут, потому что мы помним махинации с приватизацией в девяностых, а потом эти толпы брокеров в начале нулевых. Открывались целые компании, которые втягивали людей в игру на форексе, но фактически работали в формате сетевого маркетинга. С тех пор у россиян стойкая аллергия на все эти разговоры про «начать можно даже с тысячи рублей».

Поэтому сейчас у финансовых организаций, которые хотят развивать направление инвестирования, по сути, три больших задачи:

- Создать экономические условия для того, чтобы подтолкнуть людей заниматься инвестициями.

- Образовывать население, повышать уровень финансовой грамотности.

- Давать простые, понятные и безопасные инструменты для инвестирования. Хотя бы в режиме «я только попробовать» — это уже большой прорыв для рынка. Это будет начало той самой культуры инвестирования, которая есть там, но которой пока нет здесь.

Как в нас пытаются развить культуру инвестиций сейчас

Если вы немного касались темы инвестиций лет 10 назад, то видели примерно такие интерфейсы:

_CWwwsT2.png.700x374_q95.jpg)

Это WebQUIK — терминал для трейдинга

Да, для профессионалов это был нормальный софт, но он никогда не решил бы задачу сделать инвестирование занятием для всех. Для обывателя интерфейс был слишком сложным, а сейчас его воспринимать даже труднее, чем тогда, потому что у любого человека в кармане есть удобные мобильные приложения с продуманным юзабилити и привычные сайты, где тоже все хорошо с UX/UI. Далеко не каждый будет готов разбираться в таком табличном интерфейсе и жить на форумах.

Терминалы вроде MetaTrader и QUIK начали свой путь как устанавливаемые программы для Windows. Когда интернет распространился повсеместно, их решили перенести в веб-приложения, но без адаптации UX/UI.

Терминал QUIK и его веб-версию почти все банки (Сбер, ПСБ, БКС, ВТБ) до сих пор предлагают как инструмент для профессионального инвестирования, а вот для массового рынка им пришлось разработать новые приложения.

Рост домашнего инвестирования в России пришелся на 2017-2018 годы. Снизились банковские ставки по вкладам, и люди начали искать другие варианты. Следом на это наложился и фантастический рост акций технологических компаний. Можно было купить акцию Tesla в начале 2019 года за $50 и продать ее в конце 2020 года за $3 тыс. (в старых ценах). Бум случился в 2020 — с января по ноябрь количество частных инвесторов выросло более чем в два раза.

Также с 2015 года развивалась тема ИИС (индивидуальных инвестиционных счетов) — можно было сделать вклад и в следующем году получить возврат: например, с 400 тыс. вернуть 52 тыс. рублей. Или же можно было получить льготу по налогам — все доходы, которые приходили от инвестиций, не облагались подоходным налогом вообще. С 2017 сумма возможного вклада увеличилась до 1 млн.

Эти изменения на рынке создавали почву для того, чтобы как можно больше людей пошли в трейдинг и инвестиции. Но нужно было плотнее поработать с населением, поэтому началась активная агитация.

Первое направление — это работа с финансовой грамотностью. Свои образовательные порталы запустили «Банк России», Сбер, «Тинькофф», «Московская биржа» и не только. Их задачи были шире: работать с финансовой грамотностью, учить распознавать мошенников и заниматься накоплениями не по методу «в чулок и под матрас».

Второе направление, в котором продолжают действовать инвестиционные платформы, — привлечение новых пользователей. Как через мягкие форматы вроде тех же курсов по инвестициям, так и путем прямых продаж через холодные звонки.

И все это тоже подготовка для главного изменения — банки перезапустили инструменты для работы с инвестициями.

RB.RU организует встречу проекта Founders’ Mondays для начинающих и опытных предпринимателей. Дважды в месяц по понедельникам.

Как поменялись инструменты за последние пару лет

Одним из первых брокеров, который начал двигать рынок частного инвестирования в России, стал БКС. На его платформе первое время работал в том числе и «Тинькофф» — сейчас у них свое приложение, своего рода новый стандарт для отрасли.

Не будем приводить здесь интерфейсы всех мобильных приложений или сравнивать их между собой. Важно другое — наконец-то произошел качественный сдвиг в инструментарии. У простых пользователей, непрофессионалов, появилась возможность приобщиться к теме инвестиций. При этом они имеют под рукой привычный стандарт юзабилити, и их даже не обязывают рисковать собственными средствами: у тебя есть виртуальный счет, на котором ты можешь поэкспериментировать и оценить работу приложения.

Практически любое современное приложение делает ставку на простоту и юзабилити

Аналогичные решения есть и в США, хотя там в целом более консервативный финансовый рынок: люди до сих пор пользуются чековыми книжками, а операции с ценными бумагами предпочитают доверять брокерам, а не торговать самостоятельно через приложение. Можете посмотреть приложение Robinhood.

UX/UI современных мобильных приложений для частных инвесторов — это, безусловно, их сильная сторона. Что еще предстоит доработать?

Тренды развития брокеров

Сейчас можно увидеть несколько направлений, в которых развиваются инструменты для частного инвестирования, запущенные банками.

- Интеграция брокерских приложений и экосистемы банка. Чтобы можно было переводить деньги в любом направлении мгновенно и без комиссии, привязать карту. И делать это в пределах одного приложения. Реализовано много где, но с разным успехом. Важно работать в этом направлении потому, что бесшовный пользовательский опыт — глобальный тренд проектирования онлайн-сервисов, так что банковские приложения не должны быть исключением.

- Бесшовный опыт пользователя. Недавно ЦБ выпустил стандарты открытых API для финтеха. Участие в инициативе добровольное, но если все игроки подключатся, то приложения для инвестиций станут еще удобнее. Например, пользователь сможет скачать себе одно приложение-агрегатор и управлять через него счетами в разных банках или, например, привязать счет «Альфа-Банка» и оплачивать через него покупку акций в «Тинькофф Инвестициях».

- Развитие приложений для новичков. Они ориентированы на тех, кто не имеет больших накоплений и не рассматривает инвестиции как источник дохода. Для них это возможность попробовать свои силы в качестве инвестора, получить реальный опыт. У таких приложений, как правило, сильно урезанный функционал, но благодаря этому самый низкий порог вхождения. Можете посмотреть на Yammi от «Яндекса» или «МТС Инвестиции».

- Про безопасность. Здесь речь в основном о дополнительной защите при выводе средств, особенно крупных сумм. Такое решение реализовано с обычными банковскими картами: при попытке потратить или снять за раз больше установленной суммы вы получаете звонок сотрудника банка. Подтверждаете свою личность — и только тогда совершаете операцию.

Кроме того, раз мы говорим о привлечении массового пользователя и работе над репутацией, нужно еще надежнее застраховать его от неудач. Например, ввести интеллектуальные алгоритмы отслеживания сделок и исключить те случаи, когда пользователь импульсивно скупает акции Apple на все деньги или совершает еще какие-то нетипичные для себя движения. Он может просто войти в азарт, как в казино, а итог мы все знаем — негативный опыт инвестирования и удаленное приложение. ИИ уже помогает Сберу персонализировать приложения, оценивать кредитные риски — почему бы не заставить его работать и на безопасность.

Вместо заключения

Сегодня практически каждый банк уже запустил или планирует запустить инвестиционную платформу. Они есть у Сбера, ВТБ, «Тинькофф-Банка», «Открытия», БКС и других игроков. Мотивация банков понятна — расширение спектра услуг и привлечение дополнительных активов. Сейчас, пока в экономике застой и доходы населения опять упали, нужно делать ставку на более простые продукты, не требующие больших вложений — что и происходит.

Вместе с тем важно не отпугнуть новых пользователей этой простотой. Например, в приложениях наподобие Yammi пользователь выбирает из ограниченного количества фондов — пользователям, которым понравится инвестировать, со временем захочется большей гибкости. Этим сервисам также стоит работать с финансовой грамотностью населения и открыто объяснять все риски.

Инвестиции — что это и с чего начать инвестировать

С каждым годом инвестирование набирает всё большую популярность. Узнаем в статье, что такое инвестиции, какие виды существуют и как начать инвестировать, если вы новичок на фондовом рынке и обладаете небольшим стартовым капиталом.

Что такое инвестиции и как они работают — простыми словами, на примере

Если говорить простыми словами, инвестиции в экономике — это вложение денежных средств с целью получения дохода или сохранения капитала.

Заниматься инвестированием могут как юридические лица (компании), так и физические. Если человек инвестирует собственные деньги, то его называют частным инвестором. Цель подобных инвестиций направлена именно на получение дополнительного дохода.

Примером частных инвестиций для начинающих физических лиц может служить покупка ценных бумаг, недвижимого имущества, открытие банковского вклада или инвестирование в стартапы.

Виды инвестиций

Рассмотрим подробнее, какие основные виды инвестиций существуют на рынке.

По объекту вложений

По объекту инвестирования выделяют:

- Реальные инвестиции. Представляют собой покупку реального капитала: земли, недвижимости, производственных мощностей.

- Венчурные инвестиции. Это инвестиции в компании, находящиеся на ранних стадиях своего развития. Такие компании ещё называются стартапами.

- Спекулятивные инвестиции. К ним можно отнести покупку иностранной валюты, краткосрочных ценных бумаг (до одного года), производных финансовых инструментов (фьючерсов, опционов).

- Портфельные (финансовые) инвестиции. Это краткосрочное или долгосрочное вложение капитала в ценные бумаги предприятий, драгоценные металлы, валюту.

- Интеллектуальные инвестиции. Представляют собой инвестиции в самообразование, новые технологии и патенты.

Каждый из вышеперечисленных объектов инвестиций имеет свои особенности и требует разного подхода.

По срокам

В зависимости от срока, инвестиции бывают:

- Краткосрочными. До 1 года. Наиболее подходящие объекты инвестиций: банковский вклад, иностранная валюта, ценные бумаги (акции, фьючерс, опцион).

- Среднесрочными. От 1 до 5 лет. К ним относят акции, облигации и банковские депозиты.

- Долгосрочными. Более 5 лет. Чаще всего на такой большой срок капитал инвестируют в недвижимость, производство и ценные бумаги ради получения дивидендов.

На практике начинающие инвесторы склонны выбирать первый вариант вложения, так как желают быстро вернуть инвестированные средства и получить прибыль.

По степени риска

В первую очередь инвестиции направлены на получение прибыли. При этом различные способы инвестирования обеспечивают разные гарантии получения дохода. Но во всех случаях всегда существует риск того, что вместо прибыли инвестор получит убыток.

По степени риска инвестиции классифицируются на:

- Консервативные. Уровень риска низкий.

- Умеренные. Средний уровень риска.

- Агрессивные. Инвестиции с высоким риском.

Существует экономическое правило, которое необходимо принять каждому начинающему инвестору: чем выше потенциальная доходность, тем больше риск инвестиций.

По форме собственности

По форме собственности инвестиции могут быть:

- Частными. Инвестируемый капитал принадлежит физическим или юридическим лицам без участия правительства.

- Государственными. Инвестированием занимаются государственные органы и компании.

- Смешанными. Подразумевается объединение капиталов юридических и физических лиц, государственных отечественных и зарубежных компаний, инвестиционных фондов.

- Иностранными. Другими словами, это вложение иностранного капитала в отечественную экономику.

Как правило, разнообразие инвестиций по форме собственности возможно только в странах со смешанной или рыночной экономикой.

Куда лучше вложить деньги начинающему инвестору

Вопрос приумножения капитала важен для новичков. Вариантов, куда инвестировать деньги начинающему инвестору, множество. Рассмотрим основные из них.

Акции

Акция — ценная бумага, дающая её владельцу право на получение доли прибыли компании в виде дивидендов, участие в управлении акционерным обществом и получение его имущества в случае банкротства предприятия.

Инвестор может заработать двумя способами: получить дивиденды или просто продать бумагу по цене выше её покупки. Если компания растёт и показывает положительную финансовую отчётность, её акции дорожают, и наоборот. Однако на стоимость бумаги может влиять и множество других факторов: экономическая и политическая обстановка, курсы валют, новости от конкурентов и т. д.

Наиболее подходящими ценными бумаги для начинающих инвесторов являются «голубые фишки».

Голубые фишки — акции крупных и надёжных компаний в своей отрасли со стабильными финансовыми результатами и регулярными дивидендами. Например, акции Газпрома, Лукойла, Яндекса, Роснефти.

Облигации

Облигация — долговая ценная бумага, при покупке которой инвестор получает регулярный купонный доход от эмитента и номинальную стоимость самой облигации в конце срока её обращения.

При покупке облигации инвестор всегда знает её доходность и срок обращения. Если же сравнивать долговую бумагу с банковским вкладом, то облигация чаще всего имеет более высокую доходность.

Фонды

Покупка активов через специализированные инвестиционные фонды считается более безопасным вариантом вложения средств для начинающего инвестора, чем прямое приобретение ценных бумаг.

Инвестируя в инвестиционные фонды, можно купить паи ПИФа или акции ETF-фонда.

Паевой инвестиционный фонд (ПИФ) — это объединение капитала инвесторов с целью получения дохода под доверительным руководством управляющей компании.

Пай — доля в ПИФ, дающая право на получение части прибыли фонда соразмерно количеству паёв во владении.

Биржевой инвестиционный фонд (ETF) — фонд, зарегистрированный вне пределов России и инвестирующий в иностранные ценные бумаги. Стать акционером ETF-фонда можно, если акции обращаются на российском фондовом рынке.

Преимущества инвестирования в фонды:

- Низкий порог входа. От 1000 рублей.

- Диверсификация инвестиционных рисков.

- Профессиональное управление капиталом.

- Высокая ликвидность бумаги.

Заработать на вложениях в фонды можно, если продать пай или акцию дороже цены её покупки.

Валюта

Инвестирование в иностранную валюту предполагает покупку валюты одной страны при одновременной продаже другой.

Купить доллар США, евро, китайский юань или другую валюту — это сравнительно надёжный, ликвидный и доступный для многих способ вложения денежных средств. Официально приобрести валюту можно в банке или на фондовом рынке. Наиболее выгодно купить её по биржевому курсу. Поэтому пользуйтесь услугами брокера, так как в отделениях банка валюта всегда продаётся с определённой наценкой.

Какие бывают стратегии в инвестировании и что выбрать новичку

Инвестиционная стратегия представляет собой план распределения капитала инвестора между различными биржевыми инструментами с целью получения прибыли.

Выбор стратегии инвестирования имеет определяющее значение. От неё зависит риск и доходность инвестиционного портфеля. Среди наиболее популярных стратегий выделяют:

- Консервативную. Отличается низкой доходностью, так как деньги вкладываются в такие надёжные инструменты, как ОФЗ, драгоценные металлы, ПИФы акций голубых фишек, облигации с низким уровнем риска. Средняя доходность консервативной стратегии колеблется от 5 до 12% годовых.

- Умеренную. Умеренная стратегия инвестирования предполагает получение доходности до 25% в год. При такой стратегии инвесторы по-прежнему вкладывают капитал в надёжные активы, но уже со средним уровнем риска. Например, в высокодоходные ETF-фонды или в акции крупнейших предприятий, но при этом не входящих в список голубых фишек.

- Агрессивную. Отличается самым высоким уровнем доходности по сравнению с остальными двумя стратегиями. При использовании агрессивного подхода к инвестированию нередко доходность может превышать 50% годовых. Как правило, добиться подобной доходности помогают инвестиции в стартапы, в недооценённые ценные бумаги мелких предприятий или покупка сложных производных инструментов (фьючерсы, опционы).

Так как начинающий инвестор не имеет опыта при работе с ценными бумагами, наиболее подходящая для него стратегия — это консервативный вариант инвестирования.

Ни одна стратегия не гарантирует получения желаемого дохода. Не забывайте о том, что стоимость ценных бумаг может не только расти, но и снижаться.

Как начать инвестировать с нуля — пошаговые инструкции

Чтобы разобраться, как инвестировать деньги, инвестор должен обладать специализированными знаниями. Однако пошаговый план позволит всем желающим начать инвестировать и попробовать зарабатывать на фондовом рынке.

1. Поставить цель

Цель инвестирования — конечный результат, который ожидает получить инвестор от вложений свободных средств. От постановки цели зависит срок инвестирования, стратегия, сумма капитала и то, какие инвестиционные инструменты стоит использовать для достижения цели.

Сама же цель может быть любой: накопить на образование ребёнку через 5 лет, уберечь капитал от инфляции, сформировать пассивный доход, купить недвижимость и т. д.

2. Пройти обучение

Существует несколько способов, как научиться инвестировать разумно:

- Получить высшее экономическое образование.

- Пройти платные/бесплатные курсы по финансовой грамотности.

- Прочитать книги по инвестициям.

Важно! Наличие исключительно теоретических знаний не позволит вам достичь успеха на инвестиционном поприще и стать разумным инвестором. Только в совокупности с практическим опытом инвестор сможет понять, каким образом и в какие инструменты инвестировать, объективно соотнося между собой уровень доходности и риск.

3. Определить сумму

В зависимости от объекта вложений капитала, сумма первоначальных инвестиций будет отличаться. Например, покупка недвижимости обойдётся инвестору в несколько миллионов рублей, а купить ценные бумаги на бирже можно и на 1000 рублей.

При этом отдавайте себе отчёт в том, что при вложении маленькой суммы в ценные бумаги вы не ощутите существенный доход от инвестиций. Оптимальным вариантом считается вложение в биржевые инструменты при капитале от 100 тысяч рублей.

4. Выбрать инструмент и стратегию

Опираясь на цель, желаемую доходность и срок инвестирования, необходимо выбрать инструмент и стратегию вложения средств.

Среди стратегий инвестирования ранее нами было рассмотрено три типа: консервативная, умеренная, прогрессивная. От выбора стратегии зависит и набор инструментов в нашем инвестиционном портфеле.

- Консервативный подход — ОФЗ, акции и корпоративные облигации голубых фишек, драгметаллы.

- Умеренный подход. Помимо активов при консервативной стратегии, включаем в инвестиционный портфель ценные бумаги малых и средних предприятий со средним уровнем риска и доходные фонды ETF.

- Агрессивный подход — высокодоходные облигации с низким кредитным рейтингом, акции недооценённых и быстроразвивающихся компаний, производные ценные бумаги (фьючерсы и опционы).

Инвестиционный портфель — набор материальных активов, собранных таким образом, чтобы доход от них соответствовал определённым целям и стратегии инвестора.

Как правильно инвестировать и каких ошибок избегать

По законодательству частное лицо не имеет прямого доступа к биржевым площадкам. Чтобы начать торговать на фондовом рынке, необходимо сперва открыть счёт в брокерской компании и пополнить его.

К лучшим брокерам России в 2022 году относят ФИНАМ, Открытие Брокер, БКС Брокер, Фридом Финанс, Тинькофф Инвестиции.

После открытия и пополнения счёта необходимо сформировать инвестиционную стратегию и покупать только определённые ценные бумаги на рынке. Чтобы процесс инвестирования вас не разочаровал, ознакомьтесь со списком наиболее распространённых ошибок среди начинающих инвесторов:

- Отсутствие диверсификации. Диверсификация — распределение средств в портфеле между разными группами активов с целью снижения рисков. Если капитал не будет распределён по различным типам активов, обращающихся в разных странах и в различных отраслях, есть риск полной потери средств.

- Покупка исключительно высокодоходных ценных бумаг. Доходность и риск имеют прямую зависимость между собой. Чем выше прибыль, тем больше потенциальных рисков несут в себе такие инвестиции. Компания, предлагающая облигации под 8% годовых с высоким кредитным рейтингом, более надёжная, чем та, что продает долговые бумаги под 15% с низким рейтингом. Причина в том, что второй компании деньги нужны сильнее. Соответственно, она повышает доходность ради привлечения большего количества инвесторов.

- Желание быстро заработать. Помимо роста, стоимость ценных бумаг может сильно снижаться и оставаться на низком уровне пару лет. Заработать десятки процентов годовых потенциально возможно, однако риск потери капитала при этом также крайне высок.

- Импульсивное поведение. Начинающий инвестор хочет извлекать прибыль из каждого роста стоимости ценной бумаги. Более того, в случае снижения цены он может даже продать все свои активы. Покупать и продавать ценные бумаги стоит, придерживаясь ранее сформированной стратегии. Если не следовать ей, возрастает вероятность полной потери капитала, так как хаотичные действия на рынке почти всегда приводят к колоссальным финансовым убыткам.

Если вы не можете по различным причинам самостоятельно заниматься инвестициями, тогда обратитесь за помощью к профессиональным управляющим. Как правило, многие брокеры предоставляют инвесторам не только доступ к биржевым площадкам, но и сами услуги по управлению капиталом.

Плюсы и минусы инвестиций

В экономике нет однозначных ответов на вопросы, как грамотно инвестировать и куда выгоднее всего вкладывать деньги. Рассмотрим преимущества и недостатки наиболее популярных методов инвестирования.

Финансовый инструмент

Плюсы инвестиций

Минусы инвестиций

- Низкий уровень риска

- Низкий порог вхождения

- Отсутствие затрат по управлению счётом

- Низкая доходность

- Слабая ликвидность (при досрочном расторжении договора почти полная потеря процентов)

- Высокий уровень доходности

- Низкий риск потери капитала

- Низкая ликвидность

- Высокий порог входа в рынок

- Большие затраты на управление имуществом

- Высокая ликвидность

- Низкий порог входа

- Небольшие издержки при торговле

- Высокий уровень риска

- Необходимо иметь определённые знания

- Высокая ликвидность

- Низкий порог входа

- Максимальная диверсификация

- Необходимо понимать специфику работы с ценными бумагами

- Высокий риск потери капитала

- Профессиональное управление капиталом

- Нет необходимости самостоятельно разбираться в инвестировании

Доходность ниже, чем покупка подобных активов напрямую

Как можно заметить, от выбора инвестиционного инструмента зависят такие основные показатели, как ликвидность, порог входа, уровень риска, доходность и издержки по управлению капиталом. Поэтому выбор объекта инвестирования должен определяться целями и стратегией вложения средств.

Чтобы научиться грамотно инвестировать, можно пройти специализированные курсы от ведущих брокеров России или прочитать книги по инвестированию.

Начинающим инвесторам больше всего подойдут книги Роберта Кийосаки «Богатый папа, бедный папа» и Бенджамина Грэхема «Разумный инвестор».

Можно, но с определёнными ограничениями. По российскому законодательству ребёнок до 18 лет может совершать экономические инвестиции только с письменного согласия законного представителя.

Доход от инвестирования состоит из множества факторов. При этом нет гарантий, что вы будете в плюсе. Годовая прибыль может составить как +10%, так и −20%.

Источник https://journal.tinkoff.ru/short/reasons-to-invest/

Источник https://rb.ru/opinion/chastnoe-investirovanie-trendy/

Источник https://www.vbr.ru/investicii/help/investicii/investicii-chto-ehto-i-s-chego-nachat-investirovat/