Как открыть свой бизнес с нуля: идеи и пошаговая инструкция для начала своего дела

Собственное дело с доходами выше среднего – мечта любого человека с предпринимательской жилкой. Но что делать в условиях ограниченного бюджета? Как действовать с самого начала, когда нет четкого плана, понимания рынка и нюансов запуска коммерческого проекта?

Мы решили подробно разобрать все эти вопросы в сегодняшней статье. Из нее вы почерпнете интересные и выгодные бизнес-идеи, поймете, в каком направлении лучше развиваться, где брать деньги на старте и каких ошибок стоит избегать. В конце дадим пошаговый план с универсальными рекомендациями, который пригодится при открытии практически любого вида бизнеса.

Какой бизнес можно открыть, если бюджет минимален?

Для начала представим несколько весомых аргументов в пользу ведения собственного дела:

- начинать с нуля можно и нужно. Это реально даже без влиятельных связей и специального образования. Все, что необходимо – идея, желание действовать, впитывать в себя новую информацию и приспосабливаться к меняющимся тенденциям рынка;

- основная проблема для новичков – решение финансовых вопросов. Однако найти стартовый капитал сейчас не так уж и сложно. Особенно, когда правильно подобраны модель и формат ведения бизнеса;

- идти в предприниматели стоит и без опыта. Этот недостаток легко компенсируется, если работать в той сфере, которая перекликается с собственными интересами;

- аренда офиса и прием сотрудников, которым нужно выплачивать заработную плату – не обязательное условие. Действовать можно прямо из дома, вполне обходясь своими силами на первых порах.

При минимальном бюджете следует выбирать простую, уже испробованную другими бизнес-идею. Главное, чтобы на продукт был спрос. Даже если это будет высококонкурентная ниша, можно попробовать отстроиться особым позиционированием. В целом лучше смотреть в сторону ниш со средним уровнем конкуренции.

Масштаб поначалу разумнее планировать ограниченный, поскольку крупные проекты, так же, как и нестандартные бизнес-идеи, чаще всего требуют немалых денежных вливаний.

С точки зрения формата есть 2 основных варианта:

- Небольшая розничная точка.

- Интернет-магазин.

Идея подбирается в зависимости от выбранного формата. Это может быть производство или продажа материальных товаров, реализация каких-либо работ или услуг.

Предлагаем рассматривать такие товары под продажу:

- продукция из Китая;

- фруктовые корзины и пивные букеты;

- аксессуары для смартфонов; ;

- стоковые вещи;

- различные продукты питания; .

Бизнес по продаже перечисленных категорий продукции возможно запустить с минимальными вложениями. Спрос на них достаточно высокий.

В сфере услуг на данный момент востребованы:

- грузоперевозки;

- клининг;

- индивидуальный пошив одежды и сумок на заказ; ;

- различные тематические курсы;

- фотосъемки;

- изготовление картин;

- декорация залов; , еды;

- одежда, автомобили напрокат;

- печать на кружках, футболках.

Производство можно организовать и в домашних условиях. Например, выращивать овощи, фрукты или цветы в теплицах, делать мыло. Еще варианты – создавать оригинальные украшения, готовить варенье, джемы или маринады, сыр, выпекать торты.

Преимущества работы в электронной коммерции

Учитывая текущую обстановку в мире, оптимальным форматом ведения бизнеса сейчас является интернет-магазин. Он дает множество преимуществ, как опытным, так и начинающим предпринимателям:

- возможность быстрого старта при условии минимальных вложений. Товары можно закупать у дропшиппинг-поставщиков по факту заказа. По сравнению со стационарной розничной точкой на запуск идет минимум затрат. Здесь не требуются разрешения и свидетельства от госорганов и местной администрации;

- относительно низкие расходы на содержание. На первых порах в электронной коммерции можно обходиться без офиса, склада, большого количества наемных сотрудников. Также исключаются затраты на оформление торгового зала: нужен только минимальный контент и бюджетная платформа, на которой будет работать сайт;

- гибкость и мобильность. Управлять онлайн-бизнесом возможно с любой точки мира. Он дает свободу перемещения, не привязывает к определенному месту и времени;

- неограниченный территориальный охват. Интернет-магазины охватывают гораздо больше потенциальной аудитории. Через них можно продавать, не ограничиваясь одним регионом или страной;

- большой ассортимент. На виртуальных витринах легко разместить любое количество товаров. Достаточно заключить договоры с несколькими поставщиками и загружать позиции на сайт;

- ведение аналитики. В интернете проще отслеживать статистику: узнавать сколько посетителей заходит на сайт, что смотрят и чаще всего покупают, в каком количестве. Эти данные фиксируются сервисами веб-аналитики. Зная их, предприниматель может увеличивать продажи, подстраивая свое предложение под текущие запросы и потребности покупателей;

- доступность дополнительных сервисов. В интернет-магазине можно повысить уровень обслуживания, не прикладывая к этому особых усилий. Речь о различных дополнительных функциях и услугах: сравнении отдельных товаров, рекомендательных блоков с похожими и сопутствующими продуктами, покупке в один клик, разных вариантах оплаты и доставки, простой форме заказа.

Плюсы своего интернет-магазина

Где взять деньги для старта?

Стартовый капитал, пусть и минимальный, понадобится для реализации любой бизнес-идеи. Если планируется продажа товара, нужно будет закупить хотя бы небольшую тестовую партию, арендовать помещение, создать сайт. Для производства, даже в домашних условиях, необходимо сырье и оборудование. Для оказания услуг – соответствующие инструменты и материалы. На все это потребуются деньги.

Где их найти:

- занять у близких или друзей. Это наиболее выгодный вариант, так как можно взять в долг нужную сумму без процентов, а потом отблагодарить за помощь небольшим презентом. Если такой возможности нет, идем дальше;

- оформить кредит. Для этого нужно промониторить все существующие предложения, сравнить условия и выбрать выгодную ставку для малого бизнеса. Оптимальный выход из положения – кредитная карта или кредитование на специальных условиях от государства. В интернете есть много рейтингов, в которых сравниваются ставки по различным банковским программам;

- получить грант. Такую помощь предоставляют государство и разные фонды поддержки начинающих предпринимателей. Чтобы стать претендентом на грант, нужно поискать информацию об актуальных программах в сети, составить бизнес-план и подать заявку;

- продать собственность. Крайний вариант, но тоже имеет место быть. Некоторые, например, продают автомобиль и вкладывают вырученные деньги в запуск бизнеса. При правильном подходе через некоторое время вложения с лихвой окупаются, поэтому можно будет без проблем купить новое авто.

Если с финансами совсем туго, рекомендуем подумать о работе на заказ с предоплатой или по системе дропшиппинга.

Дропшиппинг – бизнес-модель, в которой продавец выполняет роль посредника между производителем и конечным потребителем. Он собирает заказы, формирует заявки, передает необходимую информацию поставщикам. Далее поставщики комплектуют заказ и отправляют его напрямую покупателю, не указывая своих данных. Продавец-дропшиппер получает прибыль в виде наценки к оптовой стоимости. Такая схема предусматривает минимум вложений. По ней работают многие компании.

С чего начать свой бизнес: пошаговый план запуска

Формулируем идею

Начинать нужно с поиска стоящей идеи. Возможные варианты мы рассматривали выше. Выбирайте то, что больше резонирует с вашими интересами и увлечениями, вдохновляет и вызывает желание действовать. Придумывать что-то сверхновое и уникальное не стоит. Целесообразнее взять уже проверенный вариант, найти в нем недочеты и улучшить. Заходить на сформированный рынок проще всего.

Выбирая бизнес-идею, необходимо учитывать:

- Сферу деятельности. Предварительно проанализируйте спрос в территориальных пределах, которые будет охватывать проект. Определите, в каком направлении зашкаливает конкуренция, а что развито слабо. Выбирайте нишу, потенциально прибыльную и максимально интересную для себя, чтобы было желание в ней развиваться.

- Цели. Подумайте, какого конечного результата хотите достичь – обогащение, популярность и успешность, власть. Стремиться нужно не к чему-то одному, а работать комплексно, не ждать «золотых гор», адекватно оценивать ситуацию, принимать взвешенные решения.

- Качество. Фокусируйтесь не на количестве, а на качестве выбранного товара или услуги. Иначе репутация компании безнадежно испортится на самом старте, будет много претензий и жалоб со стороны покупателей.

С минимальными вложениями лучше открывать микробизнес и отказаться от глобальных масштабных идей.

Анализируем рынок

После выбора идеи и ниши нужно тщательно проанализировать рынок:

- узнать, насколько востребован продукт сейчас, влияет ли на продажи фактор сезонности;

- оценить конкуренцию, выявить слабые и сильные стороны конкурентов, сформулировать собственные отличия;

- исследовать цены и состав ассортимента;

- определить целевую аудиторию проекта, разделить ее на сегменты, изучить потребности, интересы, желания потенциальных покупателей.

Это поможет понять, существует ли спрос на товар.

Вся информация, полученная в процессе анализа, должна учитываться в будущей стратегии. Брать данные можно в аналитических отчетах, исследованиях маркетологов, в сервисах Google Trends и «Яндекс.Вордстат», отраслевых публикациях.

Еще варианты – заняться шоппингом и проанализировать работу конкурентов, став тайным покупателем, организовать собственное исследование с помощью телефонных опросов, анкетирование по email или в мессенджерах.

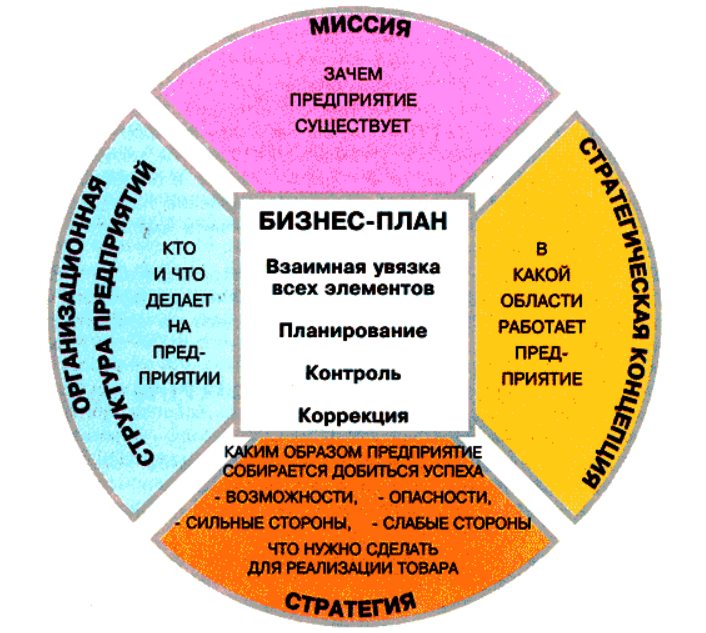

Составляем бизнес-план

Следующий шаг – написание бизнес-плана. Он намечает вектор развития компании в будущем, помогает планировать пути достижения целей, дает возможность избежать вероятных рисков и подводных камней. Это базовый документ для оценки предпринимательской инициативы, пошаговая инструкция, в которой расписаны все этапы запуска собственного дела.

В бизнес-план включают следующую информацию:

- глобальные и локальные цели открытия проекта;

- количество потенциальных покупателей товара/услуги;

- оптимальные способы привлечения клиентов;

- приоритетные показатели эффективности бизнеса;

- объем первоначальных вложений и инвестиций, которые необходимы в первый год работы;

- прогнозируемый размер выручки.

Чтобы сэкономить, постарайтесь написать бизнес-план самостоятельно на основе статистических данных и фактов. Для этого воспользуйтесь рекомендациями экспертов или готовыми примерами и шаблонами, которые есть в открытом доступе. Главная задача – грамотно адаптировать их к своей нише.

Основные разделы бизнес-плана:

- Вступление в виде развернутого описания проекта с общим резюме, перспективами, сроками реализации.

- Описание товара или услуги, включая выбранную ценовую политику.

- Обзор рынка сбыта – анализ ниши и конкурентов, основные тенденции отрасли, прогнозы экспертов.

- Маркетинговый план с описанием конкурентных преимуществ, рекламной стратегии продвижения, анализа целевой аудитории и каналов ее привлечения. Также прописываются УТП и позиционирование.

- Организационная структура. Здесь указывается организационно-правовая форма бизнеса, распределяется ответственность между владельцами, определяется ассортимент, основные и резервные поставщики, кадровый состав.

- Финансовая часть. Сюда входят перспективы прибыльности проекта, учет расходов, описание источников финансирования, порядок действий на случай незапланированных трат, расчет точки безубыточности.

- Факторы риска и способы их устранения. Например, есть риск закупки некачественной продукции. Значит, прописываем решения: запрашивать у поставщика тестовые образцы, требовать сертификаты качества.

Создавать бизнес-план нужно в той форме, с которой будет удобно работать в дальнейшем. Все цифры и средние значения следует рассчитывать индивидуально, а не брать из готовых шаблонов.

Регистрируем проект

Независимо от того, какой бизнес вы открываете с нуля, его необходимо официально зарегистрировать.

Первый шаг – определиться с видом организационно-правовой формы:

- ИП. Предполагает простую отчетность и понятный учет, быструю регистрацию с небольшой пошлиной, возможность работать в любом регионе. Вся получаемая прибыль является личной собственностью предпринимателя. При необходимости ИП без проблем закрывается. Минусы – ограничения на отдельные виды торговли (алкоголь, медицинские препараты, яды и прочее), обязательные страховые взносы, ответственность личным имуществом.

- ООО. Предусматривает несколько собственников, ответственность по уставному капиталу, возможность осуществлять любые виды деятельности. Минусы – высокие регистрационные затраты, сложный учет, дополнительный налог 13%, проблемная ликвидация.

Самый простой и популярный формат для малого бизнеса – ИП. Особенно, если речь идет о довольно ограниченных возможностях на старте в плане финансов. Его основное преимущество – минимум первоначальных затрат. К тому же, для создания интернет-магазина никаких специальных разрешений и лицензий не требуется.

Чтобы зарегистрировать ИП, достаточно подготовить паспорт и ИНН, заполнить заявление, оплатить госпошлину и подать документы в налоговую службу по месту прописки. Пройти процедуру можно также в онлайн через портал Госуслуг. Регистрация подтверждается в течение 3-х рабочих дней, после чего предпринимателю выдается выписка из ЕГРИП.

Для некоторых видов деятельности, помимо заявления с пакетом документов, необходимо подавать дополнительное уведомление. Это касается сфер:

- общепита;

- косметологии;

- ветеринарных и гостиничных услуг.

Решаем вопросы с налогами и отчетностью

Второй шаг после регистрации – выбрать схему налогообложения. От нее будут зависеть формы отчетности и объем налоговой нагрузки. По умолчанию применяется общая система. Но она невыгодна для ИП: на ней платится НДС, налог на доходы, ведется сложный учет и осуществляется много проверок.

Поэтому при открытии своего маленького бизнеса с нуля лучше переходить на спецрежим с одним налогом или льготной ставкой. Причем делать это нужно сразу.

Чтобы не ошибиться с выбором, стоит заранее проконсультироваться с бухгалтером, специалистом налоговой инспекции или изучить законы самостоятельно. Принять правильное решение без подготовки сложно, а ошибки чреваты высокими налоговыми ставками и штрафами.

Варианты спецрежимов:

- упрощенная система. Налог платится с дохода либо разницы между прибылью и затратами. Декларация подается раз в году, есть ограничения на оборот, количество персонала, виды деятельности;

- патентная система. Патент покупается на год или несколько месяцев. Налог не зависит от дохода, отчетности нет, но право на патент могут забирать в случае просрочки очередной оплаты. Подходит не для всех регионов и видов деятельности;

- единый налог, который платится от вмененного дохода. Этот режим можно применять с другими, декларация предоставляется каждый квартал.

Самое главное на спецрежимах – следить за сроками подачи документации. Из-за просрочек предпринимателей нередко переводят на общие основания налогообложения.

Тестируем идею

Далее следует проверка боем. Важно провести быстрое тестирование идеи: собрать минимальный ассортимент, запустить сайт, дать небольшую рекламу и попробовать получить первые продажи. Этот этап необходим для изучения спроса на практике. Чтобы быстрее стартануть, не стоит зацикливаться на доработках и постоянно откладывать запуск. Нужно начинать с тем, что есть, проверять идею в действии и постепенно совершенствовать проект по ходу его развития.

Если первые результаты не соответствуют ожиданиям, пересмотрите план, проанализируйте вероятные ошибки. Лучше всего увидеть их на старте, а затем быстро внести нужные корректировки или пересмотреть малоперспективную идею.

Немного рекомендаций по запуску магазина с нуля:

- делайте сайт на платформе, адаптированной под особенности ecommerce. Это гораздо проще и выгоднее, чем заказывать разработку у программиста или в профессиональной веб-студии. Отличный вариант – платформа для интернет-магазинов InSales. На ней есть все необходимые инструменты для эффективного ведения бизнеса;

- найдите 2-3 проверенных поставщиков и начинайте закупки с небольших тестовых партий. Хороший альтернативный вариант для быстрого и недорогого старта – дропшиппинг. Чтобы сэкономить на доставке, рассматривайте поставщиков, которые расположены максимально близко к вашей местности;

- не сливайте много денег в платные рекламные каналы. Перед тем, как планировать маркетинговый бюджет, протестируйте разные форматы и постарайтесь определить, что работает в нише эффективнее всего.

Развиваем и продвигаем бизнес

Если выбранная идея оказалась рабочей и пошли первые продажи, начинайте активно вкладывать силы в дальнейшее развитие и продвижение. Чистая прибыль должна быть выше нуля. Тогда можно ставить более глобальные цели и реинвестировать доходы в:

- улучшение сайта, доработку функционала и дизайна;

- аренду или увеличение офиса и склада;

- закупку оборудования;

- найм квалифицированного персонала;

- расширение ассортимента.

Отдельным пунктом идет продвижение. Прежде всего, это планирование маркетинговых стратегий и запуск рекламных кампаний, которые жизненно необходимы для привлечения новых покупателей и наращивания клиентской базы. Подключайте весь возможный рекламный потенциал и по максимуму присутствуйте в местах, где есть целевая аудитория.

Минимальный набор действий для продвижения:

- постепенно, по мере финансовых возможностей, запускать контекстную рекламу, таргет, email-маркетинг, размещаться на прайс-агрегаторах;

- заниматься SEO-оптимизацией сайта, которая улучшает видимость в поисковых системах и способствует привлечению бесплатного органического трафика;

- создавать и активно вести страницы компании в популярных социальных сетях.

Также можно пробовать продвигаться через ведение блога, вирусную рекламу, обмен ссылками и статьями. Кроме того, важно фиксировать результаты текущих маркетинговых активностей и отсеивать методы, которые не приносят значимого эффекта.

Типичные ошибки новичков

Многие новички, которые хотят открыть бизнес с нуля практически без денег, допускают похожие ошибки:

- Придумывают много самооправданий и отговорок. Самые частые убеждения, препятствующие на старте – это дорого, а у меня нет денег; нет времени; это сложно и страшно; нет связей; на рынке нет места, все идеи уже реализованы; не хочу рисковать; не умею вести бизнес. Нужно отбрасывать страхи и действовать, иначе никак.

- Уделяют мало внимания деталям. Обычно начинающие предприниматели отталкиваются от базовых представлений о проекте и личной мотивации. Следует мыслить шире и не сводить планирование к минимальным подсчетам.

- Некорректно ставят цели. Ставя цель, стоит понимать, что добиться всего и сразу не выйдет. Из целей вытекают KPI – ключевые показатели эффективности, на которые вы будете ориентироваться в процессе работы. Поэтому необходимо четко ответить на вопрос, зачем вам нужен бизнес. Формулировки по типу хочу обеспечить себе старость или стать свободным человеком, не подходят.

- Игнорируют этап составления бизнес-плана. Финансы любят счет. Если не просчитывать прибыльность вложений, можно быстро прогореть и разориться.

- Не исследуют рынок. Действовать, как придется, в бизнесе нельзя. Нужно регулярно анализировать ситуацию (даже после выхода на рынок), быть в курсе изменений и трендов, соответствовать текущим запросам и потребностям аудитории. Это поможет предотвратить грубые ошибки, найти новые пути для развития и масштабирования.

Заключение

Оптимальное решение для новичков, которые хотят открыть бизнес с нуля и при этом обойтись минимальными вложениями – интернет-магазин на платформе InSales. Внутри нее есть все необходимое для продаж: мощный функционал, готовые и уникальные дизайны, сотни интеграций. Остается только выбрать подходящую бизнес-идею и пройти все этапы, описанные в пошаговом плане запуска.

Привлечение средств

На открытие бизнеса нужны деньги. Если собственного капитала не хватает, за финансированием можно обратиться к банкам, инвесторам и просто неравнодушным людям. Рассказываем, как найти инвестиции, когда ваш бизнес только на старте.

Инвестиции

Это вложения с целью получить прибыль. Банки, выдавая кредит, тоже инвестируют в ваш бизнес и получают прибыль в виде процентов. В этом случае речь идёт о долговом финансировании, или об инвестировании без участия в собственности. Существует также инвестирование с участием в собственности: инвестор вкладывает свои деньги и получает либо пакет акций предприятия, либо долю в уставном капитале.

В некоторых случаях компании ищут не просто инвестора, а человека, который может вложить не только деньги, но и экспертные знания. В инвестиционном бизнесе таких людей называют бизнес-ангелами: они помогают бизнесу своим опытом и капиталом, а в обмен получают долю в компании. Такая концепция больше интересна технологическим стартапам, но вы можете взять на вооружение идею о том, что к более опытным предпринимателям стоит обращаться не только за деньгами, но и советами. Используйте любой шанс усовершенствовать бизнес-процессы.

Помимо инвестора финансирование может предоставить инвестиционный фонд. Он формируется при помощи вкладов участников: частных лиц, банков, коммерческих компаний. Не все фонды выделяют деньги. Часть из них предоставляет гарантии по кредитам, что позволяет снизить кредитную ставку. Узнайте, какие фонды поддерживают малый бизнес в вашей отрасли. Как и бизнес-ангелы, фонды готовы помогать бизнесу на стадии идеи, если она хороша.

Как подать заявку на получение инвестиций

Чтобы привлечь средства, продемонстрируйте свои сильные стороны продукта и докажите, что фирма способна приносить прибыль. Помогут отзывы первых клиентов, успешные кейсы и продуманная презентация. Для инвестора обычно готовят краткое резюме проекта, а для фондов ― расширенный пакет документов.

Вот что он включает:

- описание проекта,

- презентация,

- копии уставных документов (если зарегистрировано юрлицо),

- смета расходов,

- оценка стоимости проекта,

- целевые показатели эффективности,

- финансовая модель,

- инвестиционное соглашение (term-sheet) об основных условиях сделки.

В описании укажите владельцев бизнеса и их вклад любого характера: оригинальные идеи, знание секретной технологии и др. Рассказывая о расположении пекарни или кондитерской, дайте характеристику району, где она находится: кто живёт здесь, насколько далеко от центра города, какая здесь инфраструктура и как она будет развиваться в будущем. Сообщите, насколько помещения оснащены всем необходимым, и спланируйте, что улучшить в будущем.

Для оценки стоимости проекта проведите исследование и соберите как можно больше информации о вашей нише: какое место вы рассчитываете занять на рынке. С этим поможет Общероссийский классификатор деятельности, сайты органов государственной статистики (ФНС, Росстат), тематические СМИ и интернет-порталы.

Чтобы определить целевые показатели эффективности, найдите пекарню или кондитерскую, похожую на вашу, в своём городе или регионе. Опросите потенциальных клиентов, а потом зафиксируйте результаты в бизнес-плане. В качестве итога — выделите целевой сегмент аудитории и постарайтесь спрогнозировать выход на другие аудитории.

В описании финансовой модели укажите:

- источники финансирования,

- объём продаж,

- расписание платежей,

- прямые и косвенные затраты,

- анализ денежных потоков,

- чистую прибыль и точку ROI — порог рентабельности,

- прогноз роста.

Включите в этот раздел все расходы: постоянные — например, на аренду помещения, и переменные — на оборудование и т. п. Спрогнозируйте выручку, чистую прибыль и валовую маржу — процентную разницу между выручкой и общей стоимостью продаж. Приведите в виде графика данные помесячного анализа денежных потоков: сколько придётся заплатить поставщикам и за аренду, сколько уйдёт на зарплату.

Прогнозируя рост, составьте позитивные и негативные сценарии. Перечислите типичные факторы риска, а также сильные и слабые стороны самой компании, и выработайте стратегии на случаи нежелательного развития событий.

Если вы договорились о сделке с инвестором, её условия будут прописаны в term sheet — соглашении о намерениях.

Коллективное финансирование

Предприниматели обращаются к коллективному, или народному, финансированию для решения разных задач. В частности можно собрать средства на открытие бизнеса. Правила привлечения денег указаны в законе «О привлечении инвестиций с использованием инвестиционных платформ. ».

Есть несколько способов народного финансирования, все они с приставкой «крауд»: crowd в переводе с английского — «толпа». Кроме того, все варианты связаны с посредниками — краудплатформами. Среди них: Planeta, Kikstarter, Penenza, OZON.Invest.

Основные принципы привлечения народных средств:

- Персональное обращение с просьбой о финансировании к донорам, спонсорам, благотворителям. Для краудфандинга особенно важно транслировать ценности бизнеса, чтобы люди могли оценить, насколько им близки ваши идеи.

- Активность: нужно самим выходить на потенциальных спонсоров и доноров. Например, вы можете написать инвестору в соцсетях, сразу приложив презентацию проекта.

- Диверсификация: чем разнообразнее источники финансирования, тем стабильнее будет финансирование организации.

- Положительный имидж организации: инвесторы и доноры смотрят в том числе на репутацию компании.

- Эффективность — соотношение расходов на краудкампании с полученным результатом. Затраты не должны превышать объём и качество полученных ресурсов.

Краудфандинг

Финансирование бизнеса, творческих проектов — например, выпуск музыкального альбома или благотворительных инициатив. Частные лица жертвуют свои средства, а в обмен получают вознаграждение. Оно может быть двух видов:

- материальное: DVD, книги, купон на скидку, мерч;

- нематериальное: видеообращение, «вечный билет» — право бесплатного посещения, благодарность на официальном сайте и др.

В некоторых случаях возможно безвозмездное финансирование. Тех, кто жертвует свои средства, называют донорами.

Собирать деньги может организация или просто человек, в любом случае краудплатформа попросит предоставить документы. Для юрлица это заверенные руководителем или уполномоченным лицом копии свидетельств ОГРН и ИНН. Для индивидуального предпринимателя — заверенные им копии свидетельств ОГРНИП и ИНН.

У разных сервисов разные условия размещения проектов. Например, по правилам платформы Planeta вы не можете запускать один и тот же проект одновременно на нескольких краудплощадках. Правила сбора средств тоже различаются, кто-то работает по принципу «всё или ничего»: если к запланированной дате вы не соберёте нужную сумму, все деньги вернутся инвесторам. А кто-то разрешает забрать любую собранную сумму. Также есть площадки, где нужно собрать минимум 50% для вывода средств.

Но все сервисы объединяет одно ― везде нужно максимально интересно презентовать свою идею. Наибольший отклик среди бизнес-проектов получают те, которые связаны с социально значимыми инициативами.

Краудлендинг

Это кредитование компаний (юрлиц и ИП) физическими лицами, которые получают прибыль за счёт процентов. Займы оформляются без участия банков и других финансовых институтов ― через краудплатформу. Это онлайн-сервис, где предприниматели подают заявку на получение кредита, а инвесторы выбирают проекты для финансирования.

Платформа при этом занимается скорингом, проверяет документы заёмщиков и инвесторов, сопровождает сделку юридически, распределяет финансы и возвращает кредиторскую задолженность. Сервис берёт за свои услуги фиксированную комиссию или процент от каждого займа. Сумма займа, его срок и другие нюансы регламентируют закон и правила конкретной платформы. Так, Ozon.Invest предоставляет займы от 100 000 до 5 миллионов рублей, Поток ― от 100 000 до 20 миллионов рублей.

Краудинвестинг

Краудинвестинг, или акционерный краудфандинг, ― это финансирование компаний (юрлиц и ИП) физическими лицами в обмен на процент от прибыли или долю в бизнесе. Иногда платформы объединяют краудлендинг и краудинвестинг. Например, сервис StartTrack предлагает инвесторам несколько видов частного финансирования — займы, продажу доли в ООО, выпуск акций и облигаций.

Такой путь финансирования подходит не для любой организации — тут важны и время её существования (обычно минимум год), и оборот, и инвестиционная привлекательность. Поэтому рекомендовать этот вариант привлечения инвестиций начинающим предпринимателям сложно.

Таблица 1. Сравнение способов коллективного финансирования

Подготовить описание своего проекта или его идеи.

Указать необходимую для сбора сумму и вознаграждение.

Разместить на краудфандинговой площадке.

Дождаться перевода средств в случае успешного закрытия сбора.

Зарегистрироваться на краудлендинговой площадке.

Заполнить заявку и предоставить документы о компании.

Подписать кредитный договор онлайн.

Получить деньги на расчётный счёт в любом банке.

Зарегистрироваться на краудинвестинговой площадке.

Заполнить заявку и предоставить документы о компании.

Согласовать инвестиционный меморандум.

Встретиться с инвесторами лично или онлайн.

Получить деньги на расчётный счёт в любом банке.

Скорость: минимальный срок получения инвестиций ― час.

Простота: иногда достаточно банковской выписки.

Можно получить финансирование, даже если вам отказал банк.

Государственная и региональная поддержка

Поищите на региональных сайтах Минэкономики и Минэкономразвития информацию о финансовой, имущественной поддержке, грантах и гарантиях кредитования для предприятий из разных отраслей.

Варианты господдержки бизнеса:

- Субсидии от центра занятости. Центр оказывает единовременную финансовую помощь в открытии собственного дела. Но чтобы на неё рассчитывать, нужно быть официальным безработным. Обычно деньги выделяются на подготовку документов: оплату госпошлины, совершение нотариальных действий при госрегистрации и др.

- Гранты. Они предоставляются как начинающим, так и опытным предпринимателям в форме софинансирования или на безвозвратной и безвозмездной основах.

- Программы поддержки бизнеса федерального и регионального уровня. Одни предусматривают скидки на аренду помещений, другие ― на программы обучения персонала. Подробности поможет узнать бизнес-навигатор МСП и сайт Минэкономразвития .

- Субсидии на возмещение процентов по кредиту. Условия получения субсидии нужно уточнять в регионах. Так выглядят требования к субъектам МСП в Москве.

Кредиты

Если потребительский кредит берут физические лица в личных целях, например чтобы купить что-то дорогостоящее, то бизнес-кредит выдают предприятиям. Наличие ИП или юрлица в этом случае ― одно из ключевых условий. Обычно банки требуют, чтобы с момента регистрации ИП или юрлица прошло минимум 3–6 месяцев (для сезонных бизнесов — 12 месяцев). Это стоит учитывать, планируя своё дело ― в один день открыть бизнес и получить кредит не получится.

Какими бывают бизнес-кредиты:

- Разовый кредит: вся сумма зачисляется на счёт заёмщика. Кроме неё он возвращает банку фиксированный процент.

- Кредитная линия: средства можно одалживать у банка несколько раз на протяжении установленного срока и в пределах определённой суммы — кредитного лимита.

- Овердрафт: кредит на операционные расходы. Услуга позволяет банку списывать со счёта предпринимателя или организации больше денег, чем там есть.

- Лизинг, или финансовая аренда. Предприниматель берёт в пользование на долгий срок технику, транспорт или оборудование, регулярно платит за то, чем пользуется, а потом выкупает по остаточной стоимости.

- Кредитные бизнес-карты. Используются для оплаты покупок и услуг. Погасить кредит можно переводом с расчётного счёта, наличными в банкомате или кассе банка.

- Факторинг.

Вы можете взять как целевой кредит, так и нецелевой. В первом случае заёмные деньги нужно расходовать на конкретную задачу, например, покупку оборудования. Во втором случае вы вправе тратить заёмные деньги по своему усмотрению и не предоставлять документы. Но ставки по таким кредитам обычно выше, а суммы меньше.

Условия досрочного погашения кредита прописывают в договоре с банком. Раньше срока можно погасить весь заём целиком или постепенно вносить суммы, превышающие ежемесячный платёж, чтобы снизить переплату по кредиту.

Если вы открываете заведение на кредитные деньги, желательно иметь какую-то подушку безопасности, хотя бы на два-три месяца аренды, а также просчитать закупку продуктов. Можно договориться с компаниями и взять отсрочку, к примеру, на две недели, но для этого вы должен быть уже зарегистрирован бизнес. Сделайте закупку на минимальную сумму, проработайте блюда перед открытием, и уже потом можно стартовать.

Мы набрали потребительских кредитов и открывались довольно тяжело, денег не хватало. Мы занимали деньги у близких, договорились с поставщиками об отсрочке ― у меня были знакомые в этой сфере.

Этапы оформления кредита

Открытие счёта

Если у вас есть расчётный счёт, стоит ознакомиться с кредитной линейкой банка, где он открыт. Как правило, к своим клиентам банки относятся лояльнее и могут предложить выгодные условия кредитования, например сниженные ставки.

Сбор документов

Список документов зависит от конкретного банка, но вот что точно потребуется:

- заполненная анкета с данными о компании, включая её организационно-правовую форму, годовую выручку и дату регистрации;

- учредительные и регистрационные документы юридического лица или ИП: паспорт, устав и решение о назначении на должность, свидетельство о государственной регистрации ИП или юрлица, выписка из ЕГРИП или ЕГРЮЛ;

- финансовая отчётность: бухгалтерский баланс, декларации по НДС и налогу на прибыль. Если речь о новом бизнесе и отчётности пока нет, потребуется бизнес-план.

Банк может запросить хозяйственные документы, если кредит выдают под конкретную категорию расходов. Например, для факторинга продавцу нужно предоставить договоры, акты и накладные, чтобы подтвердить отгрузку.

Ознакомление с условиями

Процентные ставки банки определяют с учётом рисков и собственной маржи. Когда договор уже действует, кредитор не имеет права в одностороннем порядке менять ставки, но есть исключения. Например, если такое условие указано в действующем соглашении.

Подписание документов

Как правило, подать заявку на кредит и загрузить все необходимые документы можно онлайн.

Получение денежных средств

Если заявка одобрена, банк переводит деньги на расчётный счёт. Если нет, причины отказа обычно не раскрываются. Банк может отказать, если у предприятия нет кредитной истории либо она плохая, а также если посчитает бизнес-идею недостаточно перспективной. Чем моложе компания, тем выше риски для банка.

Если банк отказал в выдаче кредита для вашего личного проекта, попробуйте оформить заём на франшизу. Это разрешение вести бизнес от лица существующего бренда и использовать его наработки: имя и дизайн, технологии, корпоративные стандарты. Франшизы есть, например, у кафе-пекарен Cinnabon и «Хлеб Насущный» . В случае с франшизой банк смотрит даже не на учредителей, а на популярность и востребованность среди покупателей отдельно взятой торговой марки.

Есть идея нет денег как открыть бизнес

Возможностей найти финансирование на ранней стадии проекта не так уж и мало. Важно понимать, какие из них подойдут вам, каковы их плюсы и минусы.

1. Классический FFF (friends, family and fools)

Говоря по-русски — знакомые с деньгами, семья и люди, не имеющие венчурного опыта, но желающие инвестировать в стартап.

Где искать первых и вторых — понятно без особых объяснений. Последние — это скорее друзья друзей, и их сложно рекомендовать. Помимо отсутствия у них опыта, есть риск получить в совладельцы компании людей, далеких от ваших ценностей или понимания рискованности венчурных инвестиций.

Мы сами начинали проект NappyClub на девять миллионов рублей, предоставленных друзьями. Это, конечно, серьезная сумма, и она позволила на первоначальном этапе протестировать больше стратегий. В большинстве случаев друзья и знакомые готовы одолжить до миллиона рублей. Но часто этого достаточно для формирования минимального продукта (MVP) и тестирования бизнес-модели.

Безусловное преимущество — то, что данный тип инвесторов изначально лояльней и не требует сложных процедур оформления сделок, прописывания KPI, детальных отчетов и презентаций. Основные риски — испортить отношения с близкими людьми, в случае если стартап не взлетит. И это может быть очень больно как для вас, так и для них. Чтобы подстраховаться, важно на самом старте предельно четко обрисовать, что вы планируете сделать на полученные деньги и какие сценарии развития событий возможны вплоть до полной потери денег.

2. Бизнес-ангелы

Профессиональные или стремящиеся к этому частные инвесторы. Вкладывают личные деньги — как правило, на ранних стадиях развития проектов. Крупнейших из них вы можете найти, погуглив рейтинг российских бизнес-ангелов. Как правило, у себя в соцсетях они сами пишут, как лучше с ними связаться. Остальные обитают на выставках стартапов, хакатонах и прочих тематических мероприятиях. И здесь важно суметь быстро и качественно рассказать о проекте.

Будьте вежливы, лаконичны и не спорьте. Эти люди как минимум уже заработали достаточно денег для того, чтобы их инвестировать. А как максимум — видели и участвовали в сотнях проектов и могут быстро оценить, какие из них взлетят, а какие нет.

Ну и наконец, если ангелов во плоти поблизости не видно, можно попробовать поискать их на специализированных мировых площадках, вроде Angel List, Startup Point или Pitch Book. Так в свое время поступил знакомый мне билетный сервис Ticketforevent.com, получив финансирование для выхода на новый рынок.

3. Классический краудфандинг

Это сбор денег на реализацию проекта от большого числа мелких инвесторов, заинтересованных в вашем продукте. Другими словами — с миру по нитке. Существуют профессиональные площадки, на которых можно разместить описание проекта и где уже есть аудитория желающих профинансировать стартап: российский BoomStarter и международные Kickstarter, Indiegogo, Fig.

Пока краудфандинг не очень популярен в России как метод финансирования бизнесовых проектов. В основном хорошие сборы показывают социальные и благотворительные инициативы. На глобальных площадках и аудитория больше, и стартапы посерьезнее. Там есть проекты, собравшие и десяток миллионов долларов, такие, как игра Kingdom Death: Monster или походный холодильник Coolest Cooler.

Если решите попробовать, будьте готовы потратить до полугода на подготовку рекламной кампании.

И важно понимать, что без большого коммьюнити, известного имени фаундера или гуру маркетинга в команде шансы собрать серьезное финансирование на таких площадках стремятся к нулю.

Альтернативный вариант — бросить клич на весь мир через социальные сети и блоги. Если у вас много лояльных подписчиков, то это может получиться. Так, например, сделал Федор Овчинников, привлекая первичные инвестиции в «Додо Пицца».

4. Краудфандинг через займы

Например, через сервисы «Альфа Поток» и StartTrack. Подходящий вариант, если у проекта уже есть продажи. Такие площадки собирают пул небольших инвесторов, готовых давать синдицированные займы стартапам. Процентные ставки выше банковских, сроки меньше, но зато не требуется обеспечение и оформление проходит сравнительно быстро.

Подходит для проектов с высокой оборачиваемостью и соответствующей доходностью, но без основных активов.

5. Обычный заем с залогом собственного имущества

Это, конечно, хардкор и риск потери всего, если стартап не раскрутится. Но если есть уверенность в своих силах, такой вариант — на мой взгляд, самый правильный и серьезно поднимет авторитет в глазах инвесторов на дальнейших стадиях финансирования.

Я сам, как управляющий партнер небольшого инвестфонда, при прочих равных выберу ребят, которые поставили на карту успеха проекта свои деньги и активы.

В таком случае они будут, во-первых, гораздо ответственнее относиться к расходам, во-вторых, бороться за проект до конца.

Если суммы большие, а проект предполагает приобретение основных активов, которые можно использовать в качестве залога, целесообразно рассмотреть программы проектного финансирования от банков. Для этого понадобится защитить перед банком детальный финансовый и бизнес-план.

6. Подписка клиентов на товар до появления B2C-продукта

В этом случае производство или закупка осуществляются тогда, когда наберется достаточная для старта сумма. Похоже на краудфандинг, но не требует специальных площадок или большой известности в соцсетях. По сути, речь идет о предварительных продажах.

Этот способ очень любят использовать девелоперы, продавая будущие квартиры на стадии проектной документации. В отличие от некоторых плохих девелоперов, всегда выполняйте обещания или возвращайте деньги.

Для продуктовых стартапов можно сделать лендинг и собирать подписку на заказы с отложенной поставкой или использовать механизм совместных покупок (сбор суммы, достаточной на оптовую партию, для получения скидки за объем). Большие средства таким образом не собрать, но для заказа тестовой партии может хватить. Заодно и спрос протестируете, до реальных затрат.

7. Получение проектного финансирования от потенциальных клиентов

Если у вас В2В-стартап (основные клиенты — компании, а не физлица), попробуйте пойти за финансированием к крупным компаниям, которые могут быть заинтересованы в вашем продукте.

Никто не обещает, что это будет легко. И чтобы все получилось, продукт должен быть уникальным или увеличивающим маржинальность бизнеса потенциальных клиентов.

Важно иметь в наличии тестовые образцы и хорошо просчитанную с точки зрения финансов и реализуемости презентацию.

В Штатах такие истории очень распространены. Так, Билл Гейтс начинал многомиллиардную и всеми нежно любимую Microsoft, получив финансирование на MS-DOS от IBM еще до наличия продукта.

У нас компании осторожнее. Но если у вас есть опыт, имя в отрасли, а продукт нужен компании и его проще сделать вашими руками -— шансы есть.

8. Получение финансирования от производства

Может сработать, если у вас стартап про продажу продукции, а производителям интересно выйти на новые рынки или охватить новую аудиторию.

На первый взгляд, такой способ может показаться практически нереализуемым. Но это не так. Мы сами успешно его использовали. Наши подгузники производятся на несколько азиатских заводах, которые работают с премиальными европейскими и японскими марками типа BASF и Sumitomo.

В 2017 году мы расширяли ассортимент, вводили новые трусики, и производство было так заинтересовано в выходе на российский рынок, что нам удалось добиться отсрочки в оплате, позволяющей рассчитываться с выручки от реализации товара.

9. Обмен долей стартапа через опционы на необходимые услуги

Финансирование стартапа нужно для получения определенных услуг, позволяющих его развивать. Почему бы не исключить из этой цепочки деньги? Если у вас достаточно сильная репутация и перспективный проект, вы всегда можете расплатиться долями в компании. Главное, не забывайте про формулу клифа и вестинга для сотрудников (гугл поможет).

Способ подходит только тем, кому потенциальные подрядчики или сотрудники могут доверять на сто процентов. И это одна из причин всегда работать на честное имя — оно прокормит и без денег.

Некогда Facebook расплатился своими акциями за оформление нового офиса. Марк Цукерберг получил граффити модного художника. А художник Дэвид Чжоу — долю, которая при выходе Facebook на IPO стала стоить $200 миллионов.

10. Акселераторы

Это наше все, ведь в отличие от ангелов, стартап-акселераторы могут не только профинансировать создание MVP, но и научить бизнес-процессам, поставить продажи, а потом представить инвесторам поздних стадий.

В России наиболее известный акселератор — это ФРИИ, на западе — Y-combinator, 500 startups и TechStars, в Азии — SOSV и Chinaccelerator. Цель акселератора — ускорить тестовый период стартапа, научив основателей проверять бизнес-гипотезы, продавать и в итоге понимать, взлетит ли идея. Причем занимает это всего 3-6 месяцев. Плюс у акселераторов всегда большой круг инвесторов-партнеров, которые готовы подхватить проекты на более «взрослых» стадиях финансирования.

ФРИИ, например, за инвестиции 2,5 миллиона рублей берет долю в 7% от проекта. Хорошая это сделка или плохая — решать вам, но акселераторы точно могут многому научить.

11. Гранты и конкурсы

Еще один инструмент, позволяющий лучшим из проектов получать финансирование. Гранты, как правило, направлены на ускорение развития отдельных отраслей или технологических направлений. Не требуют оплаты, но требуют победы в конкурсе и четкого следования программе использования после получения финансирования. С точки зрения гибкости — это минус, поскольку у вас не получится резко изменить направление развития стартапа. Но с точки зрения стоимости денег — это безусловный лидер, потому что не нужно отдавать ни доли, ни сами гранты, ни проценты за их пользование.

Будьте аккуратнее с государственными конкурсами и грантами, поскольку все очень бюрократизировано. Но существуют и коммерческие: от крупных компаний, университетов (Иннополис) или венчурных гигантов. Есть также площадки-агрегаторы, где проще искать информацию, вроде rsci.ru.

Мы гранты не использовали. Но один из наших портфельных проектов Avatrip.com получал грант по программе StartFellows от главы фонда DST Юрия Мильнера и создателя ВК Павла Дурова. Рекомендую выбирать те гранты, под которые ваш проект максимально подходит, и четко придерживаться всех условий участия в конкурсной заявке, поскольку именно по ним осуществляется отбор кандидатов.

12. Венчурные фонды и фонды прямых инвестиций

То, с чего многие начинают, хотя, на мой взгляд, правильней этим заканчивать, когда все остальные способы получения денег уже использованы. За инвестиции фонда вы отдадите существенную долю в бизнесе и часть контроля над ним. Чем позже вы это сделаете, тем лучше будет оценка бизнеса и большая часть его останется у вас.

Поэтому к венчурным фондам имеет смысл идти только после нахождения работающей бизнес-модели, с пониманием своей экономики и убедительными историческими метриками развития бизнеса.

Фонды интересует сильная команда, подтвердившая свою компетентность, большой рынок и потенциал для быстрого роста капитализации проекта. Соответственно, такие деньги целесообразны для получения финансового рычага на ускоренное масштабирование.

Список российских венчурных фондов легко найти, погуглив рейтинги, составляемые многими бизнес-изданиями. Рекомендую изучить их портфель, чтобы понять, инвестируют ли они в бизнесы, подобные вашему. Полезно почитать интервью управляющих фонда, узнать как они отбирают проекты, что считают важным. Лучше, если при первом контакте ваш проект представит кто-то, с кем они уже работали. Но если нет прямых контактов, можно писать или оставлять заявки по тем каналам, которые указаны на сайте.

Альтернативный вариант — поучаствовать в целевых мероприятиях: венчурных конференциях, выставках, хакатонах. Нередко фонды проводят там питч-сессии для стартапов или изучают участников экспозиции. Так, на одной из венчурных конференций наш портфельный проект Expopromoter познакомился с крупным российским фондом и получил предложение об инвестировании.

13. ICO или Tokensale

То, что год назад было новым и прорывным способом получения инвестиций, теперь превратилось в сомнительную историю, которой избегает большинство классических фондов. Изначально ICO проводилось только проектами, связанными с блокчейном. Но на пике популярности и легких сборов многие стартапы научились прикручивать ярлык блокчейна к чему угодно и собирать деньги на дейтинги, котиков, песочные карьеры и другие увлекательные цели.

В случае с ICO важно понимать ряд вещей. Во-первых, чтобы собрать много денег на что-нибудь ненужное, нужно сначала потратить много денег. Если в начале 2017 года стоимость проведения ICO-кампании была $20-50 тысяч, то сейчас сумма начинается от $500 тысяч. А листинг на крупных биржах, без которого не будет ликвидности токенов проекта, стоит миллионы долларов.

Во-вторых, существуют огромные юридические риски. В большинстве стран до сих пор нет понятного законодательства, регулирующего ICO.

Всегда есть вероятность, даже действуя максимально благонадежно, в результате ICO столкнуться с законом. Как, например, случилось в Китае, где в сентябре 2017 года центральный банк написал директиву, по которой отменял все проведенные раньше ICO и требовал вернуть собранные деньги. Довольно сложно представить, как местные предприниматели их возвращали, с учетом того, что на ICO может тратиться до 20% собранных средств в виде различных комиссий.

В-третьих, ICO — публичное мероприятие. Успешно проведя его, вы рассказываете всему миру, у кого появились деньги, которые государство деньгами не считает и не защищает. Про издержки личной встречи с тысячей расстроенных инвесторов в случае неудачи проекта можно не говорить.

В общем, если вы из реального блокчейна, то и сами все знаете, а если нет — то лучше не стоит.

Личный опыт

Выбор конкретного варианта развития зависит от особенностей стартапа. Исходя из своего десятилетнего опыта в инвестициях, могу сказать, что можно эффективно комбинировать различные способы получения финансирования.

Именно так мы поступили в случае с NappyClub. Начинали на вложения друзей и ангельские инвестиции, таким образом протестировали бизнес-модель. Далее получили финансовое плечо от производства, где размещали заказы, позволившее расширить линейку продукции. Когда появились ощутимые продажи, увеличивали оборотный капитал уже займами.

Не обязательно пытаться закрыть все и сразу одним источником, лучше двигаться поступательно, в соответствии с этапами развития стартапа. Сначала — получить средства, которых будет достаточно для создания минимального продукта и проверки идеи. Когда появятся первые результаты, финансирование будет привлекать проще. Это самый логичный и дешевый вариант.

За прямыми инвестициями от фондов сразу спешить не стоит, поскольку при переложении на стоимость капитала они самые дорогие. Лучше сначала вырастить бизнес и уже потом идти с нормальной оценкой и понятной моделью к фондам.

Источник https://www.insales.ru/blogs/university/kak-otkryt-svoy-biznes-s-nulya

Источник https://www.sberbank.ru/ru/s_m_business/pro_business/gde-vzyat-dengi-na-razvitie-biznesa/

Источник https://rb.ru/opinion/13-sposobov/