Как и когда покупать и продавать криптовалюту: ордера, их логика и ваша логика в их отношении

Довольно часто мне в личные сообщения пишут пользователи с просьбой дать рекомендацию или совет по торговле. Разумеется, этого сделать я не могу. Но вот что могу — так это помочь новичку понять, как работают инструменты биржи, как использовать ордера. И как в целом выстраивать логику в их отношении.

С этого и начну.

Осторожно, полезный лонгрид на 1 700 слов!:)

Сегодня давайте разберем, как выставлять три самых распространенных типа ордеров. Поговорим и о том, какими здесь могут быть цели. Затронем стратегию и таймфреймы. Ключи к пониманию, как их стоит или не стоит оформлять. Фиат и некоторые детали по работе бирж с ним. Для примера в материале будут скрины и возможности биржи WhiteBIT. Это для моего личного удобства. По сути, ордера мало чем отличаются от площадки к площадке.

Ордер — это ваш личный заказ на покупку или продажу криптовалюты.

Каждая монета / актив на бирже криптовалют может выставляться в паре с определенным активом. В паре — значит, монету можно купить за актив или валюту, что в паре. Аналогично и продать.

С какими именно криптовалютами торгуется тот же, скажем, лайткоин, зависит от биржи. Например, на WhiteBIT, где свои трейдерские навыки оттачиваю в частности я, эта монета идет в паре с биткоином, тезером и долларом (об использовании фиата (валюты) в сделках опишу чуть ниже, здесь есть свои нюансы). На других площадках могут быть и другие.

Если трейдер закреплен на одной площадке, но у него нет активов для конкретной пары, то можно конвертировать криптовалюту в криптовалюту. Для этого на WhiteBIT я использую инструмент «Обмен”. Пользователи бинэнс знают, что это можно сделать через режим “Конвертация».

Важно то, что в какой то момент может быть не самое удачное время для обмена актива. Стоит обращать внимание на показатель суточного роста. Его можно посмотреть либо на агрегаторе типа CoinMarketCap, либо на главной странице биржи, либо непосредственно в режиме «Обмен» — тут видна 24-часовая динамика. И далее по логике — если в данный момент прирост цены высокий, покупать его для конвертации — не самое удачное время. Как правило, на повышении цены — продают, а на понижении — покупают. Исключение — это шорт и лонг позиции, там свои нюансы. Но эти понятия пока затрагивать не будем.

Цены на криптовалюты изменяются ежесекундно. В этом их фундаментальное отличие от традиционных фондовых рынков. Криптовалюты продаются 24/7, в случае с ценными бумагами, рынок может «уходить на выходные»: торги останавливаются в определенный час и день и точно так же стартуют в понедельник.

Соответственно. В ситуации с криптовалютами довольно сложно определить факторы, которые могут повлиять на движение их цены. Для традиционных активов мы знаем, что трейдеры активно готовятся к понедельнику с учетом новостей, которые были на неделе и предположительно произойдут в момент, когда рынок откроется. С криптовалютами все иначе. Здесь котировки могут взлететь или упасть, потому что некий человек сделал какое-то очередное заявление в три часа ночи:)

Отсюда вернемся к стратегии. Условно их можно разделить на две: активная и пассивная торговля. Активная — это и скальпинг (торговля на очень коротких временных промежутках — таймфреймах), внутридневная на часовых и четырехчасовых графиках (самые распространенные таймфреймы среди трейдеров), дневная (таймфрейм — день) и так далее.

Таймфрейм — это временной интервал, за который группируются котировки на ценовом графике. То есть таймфрейм в 15 минут собирает в одну свечу действия трейдеров, показывает цены открытия и закрытия позиций за эти 15 минут.

Пассивная — это периодический выход в торговлю для ребалансировки портфеля криптовалют. Представим, что у вас есть биткоин, эфир и кардано. В какой то момент цена по одному активу «просела”, соответственно, ваш объем актива стоит меньше и вы в убытках. В это время по другому активу произошел рост, и здесь вы в прибыли. Соответственно, нужно “перелить» активы в актив, чтобы выйти в баланс по исходной сумме.

Задача инвестора что в активном, что в пассивном режиме — найти оптимальные для себя точки вхождения в сделку. Чтобы определить такую точку, нужно опираться на поведение трейдеров в течение определенного промежутка времени. Куда двигалась цена, какие графические паттерны отыгрывала монета. Исходя из этого — какими могут быть цены в ближайшее время или в долгосрочной перспективе (поведение может повторяться, часто случается, что за определенным «рисунком» на графике также следует определенный рисунок).

Рыночный ордер — тот, который срабатывает мгновенно. Он минует остальные предложения рынка, и коррелирует с ними только в одной точке — в последней цене покупки или продажи.

Например, вы хотите litecoin купить, сейчас и за доллары. В зеленом поле — это правило для всех торговых площадок — на покупку, в красном — на продажу. Отталкиваясь от того, сколько готовы инвестировать, вводите сумму в поле «Всего». Ордер попадает в очередь и тут же выполняется по последней цене продажи.

Все ордера, кроме этого, сначала попадают в биржевой стакан. Биржевой стакан, соответственно, это перечень всех оставленных на текущий момент заявок на покупку или продажу. Напишите в комментариях, интересна ли вам тема чтения стакана? Если будет спрос, я напишу по этой теме отдельный материал.

Секрет или ключ, тут как хотите, рыночного ордера заключается в том, что его цель — моментальная операция. И здесь действительно важно знать, каким было ценовое отклонение по активу в последние сутки, час, полчаса.

Нужно понимать, зачем вам сейчас быстрая покупка. В принципе, она может быть полезна, если вы действуете на долгосрок — купите и будете холдить до момента, пока цена, на ваш взгляд, не достигнет нужного пика, чтобы продать.

Также очень важная деталь: рынок по конкретному активу может быть ликвидным, или нет. Ликвидный рынок — тот, на котором «сидят” многие трейдеры: происходит активная покупка / продажа. Понять ликвидность можно как минимум по стакану заявок и истории торгов (на WhiteBIT называется «Глубина” и “История торгов» соответственно. На каких то площадках история носит название “Сделки на рынке»). Низколиквидные монеты и токены сложнее продать и купить по той цене, которую вы хотите, потому что спрос и предложение на них меньший, соответственно, менее разнообразны предложения.

Например, я иногда использую его для покупки-продажи-покупки. Но без понимания того, куда будет двигаться цена, этот маневр лучше не проделывать. Ну и логично, что покупка на низах, продажи на росте, и снова покупки на низах. Профит — разница между затраченными и вырученными средствами.

Для такого торгового поведения опытные игроки торгуют с кредитным плечом. Делая свои наблюдения касательно цены, они берут займ у биржи, тем самым увеличивая объем, которым торгуют сами, продают или покупают, возвращая из вырученных средств заемные средства. Ключевое здесь «опытные трейдеры» (!). Хоть я рекомендаций не даю, но не рекомендую лезть в торговлю с кредитным плечом, пока вы глубоко не изучили рынок, ценообразование и инструменты биржи.

Здесь моментальная покупка или продажа в принципе исключаются, хотя оформить его по текущей цене вы и можете. Просто в этом нет смысла. Потому что задача трейдера, который пользуется этим типом ордера — купить или продать по той цене, которую он хочет, а не той, которую ему предлагает рынок.

Соответственно, сначала он должен понять, какую цену он видит для себя оптимальной, чтобы по итогу выйти в прибыль. Также понять, куда будет двигаться цена в более-менее долгосрочной перспективе.

Итак, Limit ордер — тот, в котором вы можете указать количество активов, которые хотите купить или продать, и цену, по которой он будет выполняться.

Не удивляйтесь, если активы будут заходить на счет частями. Тем более, если речь о больших объемах. Заявка будет исполняться по мере поступления оптимального для вас предложения.

Пример логики. Сейчас курс биткоина падает. Но впоследствии, гипотетически, я уверена, он будет расти. Потому я хочу дождаться еще более низкой, оптимальной для себя, цены, и купить. Оформляю ордер на покупку. Прописываю ориентировочную цену активации (цену, которая появится на рынке предложений) и количество, и в тот момент, когда цены снизятся и на рынке появится соответствующее моему запросу предложение, заявка исполнится.

Но больше для этих целей подходит как раз следующий тип ордера.

Вы хотите купить биткоин по рыночной цене, но мы же не всегда уверены, куда будет двигаться цена актива, верно? Потому здесь можно установить стоимость, по достижении которой ордер активируется. И количество, включая комиссионные 0,1% WhiteBIT.

Например, трейдер решил, что хочет купить на удержание. Выставив цену и количество, пусть даже разительно отличающуюся от той, которая актуальна на моменте сейчас, он может оформить ордер и, условно говоря, забыть, пусть исполняется.

Ключевое: здесь вы мыслите не количеством покупаемых монет, а количеством средств, которые намерены потратить.

Для того, чтобы торговать виртуальными активами на биржах, нужно:

- Завести свои средства на счет (в случае, если вы используете централизованную криптобиржу);

- Использовать свой кошелек для криптовалют, не переводя средства на аккаунт биржи (в случае, если вы используете децентрализованную платформу. Она выступает peer-to-peer, то есть только посредником).

Децентрализованные платформы не дают возможности покупать или продавать криптовалюту за фиатные средства. То есть доллар, рубли, гривны, евро и так далее. Централизованные, наоборот, дают такую возможность.

Наверняка этим вопросом вы также задаетесь? Investopedia выделяет несколько принципов оценки рынка, которые могут быть полезны, когда вы составляете свой прогноз криптовалют.

В первую очередь — принцип «петли положительного влияния». Он заключается в том, что не стоит идти против тренда. Считается, что рынок скорее будет идти в уже заданном направлении, и только резкие факторы влияния могут изменить эту тенденцию. Оптимально. В идеальном мире, скажем так.

Исходя из этого принципа, оценивая рынок актива инвесторы предпочитают вкладывать в те, в которые вкладываются и другие. Поэтому, анализируя монету, я смотрю число ежедневно активных, нулевых и новых адресов, на которых он находится.

Например, сейчас Bitcoin вырос в цене (сегодня как раз был новый ATH). По статистике мы видим, что за последнюю неделю на 16,39% упало количество адресов с нулевым балансом в биткоине. Логично — даже минимальные суммы на счетах стали более профитными. При этом снизилось число ежедневно активных адресов (на 7,6%) и упало количество новых адресов (на 5,19%). О чем это может говорить с точки зрения настроений рынка? О том, что, во-первых, цена поднялась и немногие могут позволить себе биткоин (если говорить о розничных трейдерах, а не крупных инвесторах и китах). Во-вторых, рынок актива сейчас не спекулятивного характера.

Также оптимально смотреть и на показатель волатильности. На последнем росте биткоина (ориентировочно с начала июня) волатильность стабильно снижалась. Это говорит о том, что актив также не был спекулятивным.

Вместе с тем, как пишет IntoTheBlock, периоды высокой волатильности могут сигнализировать о предстоящем возврате цены к среднему значению, низкой — к прорывам в любом направлении.

На этом пока все!

Мнение читателей может не совпадать со мнением автора. Это мой личный опыт и рассуждения. Которые в том числе не являются торговой рекомендацие!

Что такое отложенные ордера. Почему это важно и полезно

В торговле криптовалютой главными задачами считаются минимизация убытков и фиксация прибыли. Для этого трейдеры применяют специальные инструменты, которые принято называть отложенными ордерами. Их можно поделить на стоп-ордера и лимитные ордера. Они позволяют совершить сделку в автоматическом режиме, когда на рынке сложится ситуация, устраивающая трейдера. Таким образом, можно не сидеть часами у монитора в ожидании удачных условий для сделки.

Что такое лимитный ордер

Лимитный ордер всегда имеет верхнюю или нижнюю границу стоимости, объяснил директор по развитию платформы TradingView в России Виталий Кирпичев. По его словам, такой ордер используют, когда трейдер готов ждать необходимой ему цены, принимая риск, что такой ордер может и не исполниться.

«Когда вы ставите лимитный ордер: купить биткоин по $50 тыс. это означает, что вы готовы купить монету по цене не выше $50 тыс. По какой цене вы в итоге купите, будет зависеть от рынка. То есть вы сможете купить актив либо по $50 тыс., либо ниже $50 тыс., либо вообще не купить», — пояснил эксперт.

Лимитный ордер на продажу действует аналогичным образом, добавил Кирпичев. Если разместить лимитный ордер на продажу биткоина по $60 тыс., то он сработает только в двух случаях: когда стоимость монеты достигнет заданной отметки, либо когда ее превысит.

Что такое стоп-ордер

Стоп-ордер называют также условным ордером, то есть ордером, который выставляется при определенном условии — если цена достигнет установленного уровня, отмечает Кирпичев. По его словам, инструмент можно использовать, чтобы выйти из уже открытой позиции и зафиксировать прибыль.

«Например, если мы хотим купить биткоин по $50 тыс., а он торгуется по $55 тыс., будет достаточно поставить простой лимитный ордер на покупку. Но если мы захотим продать монету, только когда цена превысит $60 тыс., то лимитный ордер по $60 тыс. уже не подойдет, так как он сразу исполнится по текущим заявкам на продажу по $55 тыс.» — отметил директор по развитию платформы TradingView в России.

Стоп-ордера также используют для ограничения убытка, добавил CEO Cryptorg.exchange Андрей Подолян. По его словам, этот инструмент срабатывает, если цена актива пошла в противоположную сторону от нужной. Выставляя стоп-ордер, трейдер устанавливает убыток, на который готов пойти, отметил Подолян.

Эффективный подход

С помощью использования стоп-ордера можно применять стратегию безубыточной торговли, но для этого нужно хорошо понимать работу торговых терминалов, подчеркивает Подолян. В качестве примера эксперт привел ситуацию, в котором трейдер купил биткоин по $50 тыс., а затем цена цифровой монеты достигла $55 тыс. В таком случае Подолян рекомендует выставить «защитный» стоп-ордер на уровне $52 тыс., чтобы гарантированно получить прибыль и не уйти в минус, даже если биткоин подешевеет.

«Я часто пользуюсь именно таким методом защиты своих позиций», — добавил CEO Cryptorg.exchange.

В трейдинге очень важна дисциплина, и если вы открыли позицию, нужно всегда использовать стоп-ордера, рекомендует Виталий Кирпичев.

Когда не нужны отложенные ордера

Не использовать отложенные ордера Андрей Подолян советует только в случае, если есть уверенность в росте определенного актива и его покупка происходит с целью выйти в прибыль в долгосрочной перспективе. Такого же мнения придерживается Виталий Кирпичев, но он в любом случае рекомендует при открытии долгосрочной позиции отвечать себе на вопрос, когда выходить из этой позиции и при каких условиях.

«В трейдинге есть разные тактики, кто-то работает со стоп-ордерами кто-то без, это не значит, что торгуя без стоп-ордеров нельзя заработать. Долгосрочные инвесторы как правило торгуют без этого инструмента, активные трейдеры пользуются отложенными ордерами, это вопрос тактики», — добавил Подолян.

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Главные понятия в трейдинге: валютная пара, биржевой стакан, ордер и другие

После ознакомления с ключевыми особенностями и принципами криптотрейдинга, самое время ознакомиться с терминологией.

Среди основных терминов криптотрейдинга: валютная пара; бид, аск и спред; биржевой стакан; длинные и короткие позиции; ордера, а также основные их виды и т. д.

Что такое валютная пара?

Валютная пара — соотношение двух валют, которое показывает сколько денежных единиц одной валюты стоит единица другой валюты.

Например, в паре ETH/BTC вы покупаете криптовалюту Ethereum, расплачиваясь за нее биткоином. Первую валюту в паре называют базовой, а вторую — котируемой. Таким образом, валютная пара показывает, сколько необходимо котируемой валюты, чтобы купить одну единицу базовой.

Бид, аск и спред

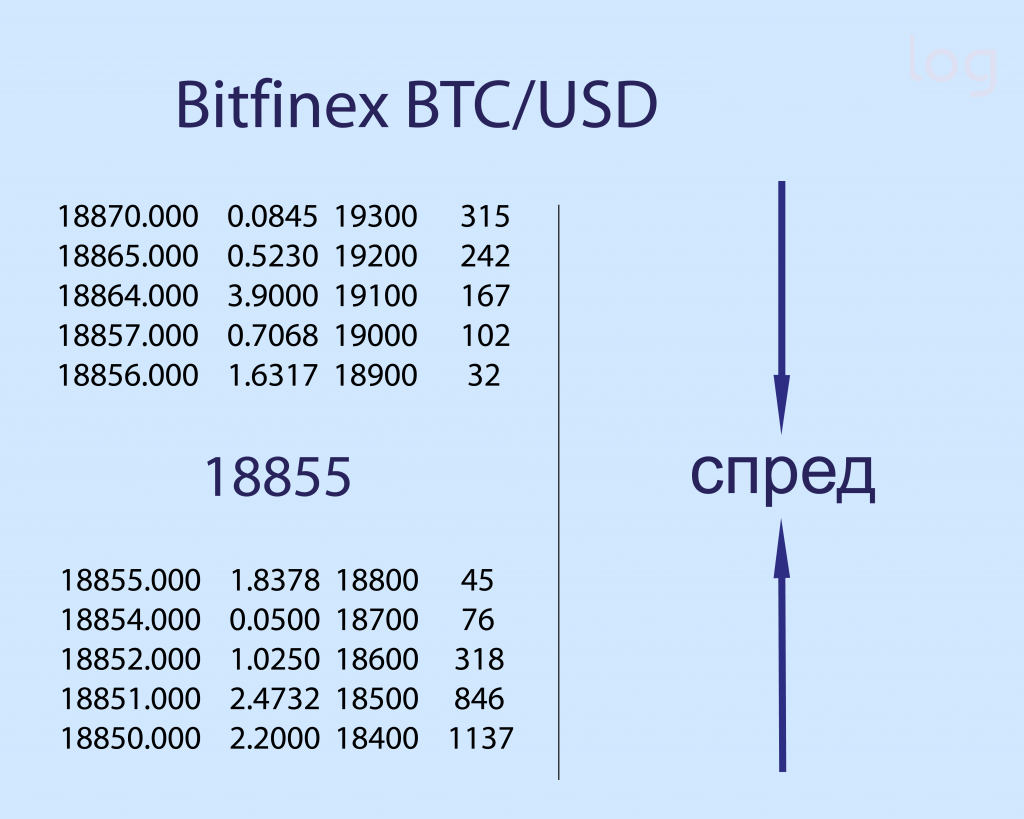

Бид (Bid) — цена, которую готов заплатить покупатель актива. Аск (Ask) — цена, по которой продавец готов продать актив. Спред (Spread) — разница между ценами аск и бид.

Простыми словами, на любом рынке покупатель называет цену, по которой он готов купить что-либо (бид), а продавец — по которой готов продать что-либо (аск). Это похоже на ситуацию на обычном продуктовом рынке, когда какой-нибудь любитель поторговаться называет более низкую цену, а продавец отстаивает более высокую. При этом оба стремятся максимизировать свою выгоду.

В ходе торгов продавец может немного снизить цену. Под натиском продавца, покупатель может несколько отступить и согласиться купить с уже не такой большой, но все же скидкой. В процессе торгов постепенно бид и аск приближаются к точке соприкосновения — равновесной цене. Спред сужается. Когда продавец и покупатель соглашаются в цене, которую следует заплатить, и цене, по которой надо продать товар, совершается сделка (т. е. бид становится равным аску).

Происходящие на криптобирже процессы принципиально ничем не отличаются от тех, что описаны выше, в типично «базарной» схеме. В большинстве случаев продавец не желает расставаться с активами по текущей, не самой выгодной для него, цене и предпочитает лимитные ордера, исполняющиеся не сразу.

Желающий купить криптовалюту трейдер обычно не стремится это делать по текущей рыночной цене. Он выставляет интересную для себя цену бид, а продающий трейдер — цену аск. По сути, происходит обычный торг.

Например, если текущая рыночная цена какого-нибудь коина составляет $1, то вполне вероятно, что цена аск достигнет $1,02, а цена бид — $0,98 (или даже меньше, в зависимости от ликвидности монеты).

Спреды обычно невелики на крупных площадках, где ежедневно вращаются большие объемы криптоактивов. Многое также зависит от ликвидности самой цифровой валюты. Например, на крупной площадке спред у криптовалюты Ethereum будет, скорее всего, уже, чем у какой-нибудь YOYOW или Eidoo.

Биржевой стакан

Этим понятием называют цифровое отображение установленных трейдерами текущих ордеров на покупку и продажу. Биржевой стакан имеет вид таблицы, где в реальном времени отображаются заявки на покупку и продажу актива.

Чтобы совершить биржевую сделку, трейдер выставляет ордер с указанием параметров будущей сделки: покупка или продажа, требуемый объем актива и желаемая цена. Сделка исполняется при обнаружении биржевой системой встречной заявки, которая полностью удовлетворяет указанным в ордере требованиям.

Если какое-то время нет соответствующей встречной заявки, приказ вносится в «книгу ордеров». Отображаясь в биржевом стакане, приказ начинает ждать встречной заявки.

Биржевой стакан (торговая площадка Bitfinex; данные на 17.12.2017)

Стрелка вниз на скриншоте выше показывает отсортированные в порядке уменьшения цены аск; стрелка вверх — нарастающие и приближающиеся к равновесной цене «биды». Когда стрелки, условно говоря, сталкиваются между собой — сделка исполняется.

Разница между «самыми выгодными» ценами покупателя и «лучшими» ценами продавца образуют спред. Как говорилось выше, величина спреда может меняться в зависимости от различных обстоятельств.

Длинные и короткие позиции

На языке трейдеров, длинная позиция (‘Long’) — покупка актива в ожидании роста его цены.

Короткая позиция (‘Short’) — это когда трейдер продает актив, ожидая снижения его курса. Открытие коротких позиций возможно только при торговле «с плечом». Такой функционал представлен, в частности, на фьючерсной бирже BitMEX, а также в секции маржинальной торговли (Margin Trading) на бирже Poloniex (аналогичный раздел есть на Bitfinex и многих других торговых площадках).

Виды ордеров

Ордер (биржевая заявка, приказ, Order) — это созданное клиентом поручение бирже осуществить операцию по купле-продаже криптовалюты на определенных условиях.

В биржевой торговле используется несколько типов приказов. По типу исполнения различают рыночные, отложенные и лимитные ордера.

Рыночный ордер (Market Order) исполняется сразу после поступления на биржу, по наилучшей текущей цене, если для него есть соответствующий обратный лимитный ордер.

Например, для исполнения рыночного ордера на покупку (Market Buy) требуется наличие лимитного ордера на продажу (Sell Limit). Для исполнения рыночного ордера на продажу (Market Sell) требуется наличие лимитного ордера на покупку (Buy Limit). Рыночный ордер на покупку исполняется по цене Ask, а рыночный ордер на продажу — по цене Bid.

Другими словами, рыночные ордера исполняются по наилучшей цене, пока не исчерпается количество единиц актива по этой цене (Order quantity)

Отложенный ордер (Pending order) — тип ордера, параметры открытия которого устанавливаются заранее.

Отложенный ордер исполняется только тогда, когда есть условия для его исполнения. Например: текущая рыночная цена — 8000 USD за 1 BTC. Выставляем ордер Take Profit — при достижении цены 10 000 USD продать 1 BTC по цене 9 990 USD.

Данная ситуация означает, что на текущий момент лимитный приказ еще не сформирован на бирже и в стакане его нет. Однако он «висит» в торговом терминале и ждет момента, когда цена последней сделки (last price) достигнет 10 000 USD.

Лимитный ордер (Limit Order) — это заявка на покупку или продажу определенного количества актива по указанной цене.

Например, трейдер купил 100 определенных токенов по $20 за штуку. Он ожидает, что рынок продолжит рост и монета достигнет уровня $25. Поскольку трейдер не может (или не хочет) постоянно контролировать свои позиции, он принимает решение зафиксировать прибыль на уровне $24.50. Для этого он устанавливает лимитный ордер на продажу 100 этих токенов. Если их курс достигнет отметки $24.50, то лимитный приказ будет выполнен и трейдер получит прибыль. Без учета торговых комиссий биржи она составит: 100*(24.50–20)= $450.

Лимитная заявка может легко быть исполнена сразу же, если по этой цене есть встречный ордер (по сути, выходит ситуация как в случае с рыночным ордером).

Лимитный ордер на покупку (Buy Limit) выставляется по цене, которая ниже текущей рыночной. Трейдер использует этот ордер, если надеется, что цена будет сначала падать, а потом, отскочив от уровня поддержки, начнет расти.

Лимитный ордер на продажу (Sell Limit) — заявка на продажу по указанной цене. Sell Limit выставляется по цене выше текущей рыночной. Таким образом, трейдер использует этот ордер, когда надеется, что цена будет сначала расти, но потом, достигнув заданного уровня, развернется и начнет падать (т. е. рассчитывает на отскок вниз от уровня сопротивления).

Стоп-ордер (Stop Order) — это заявка на покупку или продажу определенного количества криптовалюты, когда ее цена достигает некоторой отметки.

Стоп-ордер на покупку (Buy Stop) — это заявка на покупку по указанной цене или выше. Трейдер использует этот ордер, когда надеется, что растущая цена, преодолев заданный уровень сопротивления, все же продолжит рост. Buy Stop выставляется по цене, которая выше текущей рыночной. Как только цена последней сделки станет равна или превысит заданную в ордере Buy Stop цену, он тут же превращается в рыночный ордер на покупку. Для срабатывания ордера Buy Stop необходимо, чтобы цена Ask оказалась равна или превысила цену, указанную в этом ордере.

Стоп-ордер на продажу (Sell Stop) — заявка на продажу актива по указанной цене или ниже. Трейдер использует этот ордер, когда надеется, что цена, при своем нисходящем движении, достигнув заданного уровня, продолжит падение. Sell Stop выставляется по цене, которая ниже текущей рыночной.

Другими словами, как только цена последней сделки станет равна или меньше цены, указанной в Sell Stop, ордер тут же превращается в рыночный. Для срабатывания Sell Stop необходимо, чтобы цена Bid оказалась равна или меньше той цены, которая задана в данном ордере.

Стоп-ордер используют как для открытия позиции, так и для выхода из нее. В последнем случае стоп-ордер используется в качестве защитного ордера, ограничивающего убытки (Stop Loss; стоп-лосс). При этом ордер Buy Stop обеспечивает хеджирование короткой позиции (продажи), а Sell Stop — защиту длинной позиции (покупки).

Также любой ордер на бирже может быть исполнен не полностью, а частично (или даже совсем не исполниться). Для исполнения ордера нужна противоположная заявка, а ее может не оказаться на текущий момент, или ее размера может не хватить для полного исполнения. Так, на бирже Bitfinex есть возможность выставлять ордера типа Fill-Or-Kill (FOK, «выполни или аннулируй»). Такой ордер означает, что приказ должен быть немедленно исполнен или отменен. При этом, частичное закрытие или открытие позиции по ордеру FOK не допускается — заявка может быть исполнена только в заявленном объеме.

Глоссарий к статье

Быки — игроки, пытающиеся заработать на росте курса актива. Когда быки доминируют на рынке (покупки превышают продажи), курс актива растет.

Медведи — те, кто зарабатывают на падении. Активно продавая, медведи «заваливают» курс вниз.

Кит — обычно опытный и состоятельный участник рынка, способный своими крупными ордерами существенно повлиять на цену актива и даже рынок в целом.

Фиат — национальные валюты различных стран (американский доллар, евро, рубль, гривна, китайский юань и т. д.).

Тренд — действующее в течение определенного времени однонаправленное движение цены. Другими словами, это хорошо просматриваемый на графике участок роста или падения цены. Тренды бывают восходящими (бычьими), нисходящими (медвежьими) и боковыми (флэт, «боковик»).

Туземун («To the Moon») — когда цена резко растет, будто летит «на Луну».

Слив — очень резкое падение курса (момент, когда склонные к панике хомяки распродают купленные на хаях активы; опытные инвесторы в это время «подставляют ведра», выставляя лимитные ордера на покупку).

Поддержка — уровень цены, при котором в рынок входят покупатели. При движении вниз цена упирается в «пол». В этой точке в рынок входит некоторое количество покупателей. Последние на некоторое время перехватывают преимущество у продавцов и сдерживают дальнейшее снижение цены.

Сопротивление — такой уровень цены актива, при котором растущее предложение не дает цене подняться выше. По мере приближения к уровню сопротивления, быки все меньше стремятся покупать, а медведи продают еще активнее, чем раньше. Уровень сопротивления означает место потенциального прекращения роста цены и вероятного разворота вниз.

Памп (Pump) — «накачивание» актива крупными объемами покупок, чтобы вызвать интенсивный рост его цены. Памп обычно привлекает полчища «хомяков», которые заходят на рынок и до последнего поддерживают восходящее движение цены. Обычно памп сменяется дампом.

Дамп (Dump), то же, что и слив — стремительное движение вниз цены актива, вызванное активной фиксацией прибыли от пампа.

Шорт (Short, короткая позиция) — открытие позиции на продажу. Используется при торговле с плечом. Основанием для открытия короткой позиции является ожидание снижения цены актива.

Лонг (Long, длинная позиция) — открытие позиции на продажу в надежде на рост цены актива.

Волатильность — колебания цены актива. Высокая волатильность подразумевает широкие возможности для получения прибыли, однако также предполагает повышенные риски.

Take Profit — тип ордера, предназначенный для закрытия позиции согласно правилам исполнения лимитных ордеров. Используется для получения прибыли при достижении ценой актива прогнозируемого уровня.

Stop Loss (стоп-лосс, «лось») — ордер, предназначенный для минимизации потерь в случае, если цена актива движется в убыточном направлении. Если цена инструмента достигнет уровня Stop Loss, позиция полностью закроется автоматически. Такой ордер всегда связан с открытой позицией либо с отложенным ордером.

Источник https://vc.ru/crypto/316867-kak-i-kogda-pokupat-i-prodavat-kriptovalyutu-ordera-ih-logika-i-vasha-logika-v-ih-otnoshenii

Источник https://www.rbc.ru/crypto/news/605485309a7947e7610ac21c

Источник https://medium.com/crypto-hunters/%D0%B3%D0%BB%D0%B0%D0%B2%D0%BD%D1%8B%D0%B5-%D0%BF%D0%BE%D0%BD%D1%8F%D1%82%D0%B8%D1%8F-%D0%B2-%D1%82%D1%80%D0%B5%D0%B9%D0%B4%D0%B8%D0%BD%D0%B3%D0%B5-%D0%B2%D0%B0%D0%BB%D1%8E%D1%82%D0%BD%D0%B0%D1%8F-%D0%BF%D0%B0%D1%80%D0%B0-%D0%B1%D0%B8%D1%80%D0%B6%D0%B5%D0%B2%D0%BE%D0%B9-%D1%81%D1%82%D0%B0%D0%BA%D0%B0%D0%BD-%D0%BE%D1%80%D0%B4%D0%B5%D1%80-%D0%B8-%D0%B4%D1%80%D1%83%D0%B3%D0%B8%D0%B5-310a95b32949