Ипотечное кредитование в ВТБ 24 — новое жилье с ВТБ

ВТБ 24 – это один из немногих крупных и надежных банков. Он предлагает своим клиентам различные услуги, особой популярностью из которых пользуются кредиты.

Ипотечное кредитование оформляется на очень выгодных для клиентов условиях. Большой выбор банковских продуктов позволяет сделать правильный выбор и подобрать тот вариант, который максимально будет удовлетворять потребностям клиента. Условия приемлемые, прозрачные. Нет никаких скрытых платежей и комиссий.

Ипотечные программы

Новостройка

Купить квартиру в новостройке – это воплощение любой мечты в реальность. Условия программы таковы:

- выдача от 600 тыс. до 60 млн. рублей;

- ставка по договору составляет от 9,1% годовых;

- срок действия договора — до 30 лет;

- первая оплата — от 10% стоимости квартиры;

- полное страхование.

- необязательно иметь постоянную прописку в месте функционирования подразделения банка;

- подтвердить свой доход можно удобным способом: справкой по форме 2-НДФЛ или по форме банка;

- возможен учет созаемщиков (до 4 человек);

- возможен учет прибыли как по основному месту работы, так и по совместительству.

Более детальную информацию возможно получить у менеджера ВТБ. Для получения кредита необходимо подать заявку на ипотечное кредитование. В течение нескольких часов после этого с клиентом связывается менеджер для консультации и назначения встречи в подходящее время. С собой нужно иметь пакет документов. Ответ поступает в течение 1-5 суток.

Специальные программы кредитования, предлагаемые для покупки новостройки:

| Цель кредита | Сумма кредита | Ставка | Первый взнос | |

| «Победа над формальностями» | Ипотека без подтверждения дохода по 2 документам | До 30 млн. рублей | От 8,9% | От 30% |

| «Больше метров – ниже ставка» | Программа, дающая возможность купить квартиру за меньшие деньги, но с большей площадью | До 60 млн. рублей | 8,9% | От 20% |

Банком аккредитовано более 10 000 новостроек. На сайте можно посмотреть все предложения от партнеров. Договор подписывается как с банком, так и с застройщиком.

Вторичное жилье

Вторичное жилье – это уже готовая квартира, куда можно въехать и жить. Условия данной программы таковы:

- размер кредита от 600 тыс. до 60 млн. рублей;

- ставка по выбранному продукту — от 9,1% годовых;

- срок действия соглашения — до 30 лет;

- первая оплата в размере от 10%;

- полная страховка.

Специальные программы кредитования на покупку вторичного жилья:

| Цель оформления | Размер кредита | Ставка | Первая оплата | |

| «Победа над формальностями» | Ипотека без подтверждения дохода по 2 документам | До 30 млн. рублей | От 8,9% | От 30% |

| «Больше метров – ниже ставка» | Программа, дающая возможность купить квартиру за меньшие деньги, но с большей площадью | До 60 млн. рублей | 8,9% | От 20% |

Покупка «вторички» в ВТБ 24 – это просто, выгодно и надежно.

Больше метров – ниже ставка

Ставка по программе понижена на 0,7% при покупке апартаментов площадью от 65 кв.м. Условия таковы:

- выдаваемые средства — от 600 тыс. рублей до 60 млн. рублей;

- ставка по продукту — от 8,9% годовых;

- действие соглашения — до 30 лет;

- комплексное страхование;

- первая оплата в размере от 20% от стоимости покупаемой квартиры.

Очень выгодное предложение, позволяющее получить еще пару метров в подарок.

Победа над формальностями

Это получение ипотеки всего по двум документам. Условия предложения таковы:

- выдаваемые средства — от 600 тыс. рублей до 60 млн. рублей;

- ставка при покупке квартиры более 65 кв.м. – от 8,9%;

- переплата по ипотеке при приобретении другой недвижимости — от 9,6%;

- при перекредитовании ипотеки процентная ставка от 9,3%;

- срок действия соглашения — до 20 лет;

- первая оплата при покупке «вторички» — не менее 40%; при покупке новостроя — не менее 30%;

- комплексное страхование;

- использование материнского капитала для оплаты первого взноса не предусмотрено.

- не требуется подтверждать свои доходы;

- не нужна постоянная регистрация в месте функционирования подразделения банка.

Ипотека для военных

Военнослужащие заемщики могут оформить ипотеку на более лояльных условиях с пониженной ставкой.

- на накопительный счет участника НИС (накопительно-ипотечной системы) государством перечисляются индексируемые взносы;

- после трех лет участия накопленные средства возможно использовать в качестве первого взноса;

- погашение задолженности в течение всего срока будет происходить за счет взносов НИС;

- размер ипотеки — до 2,345 млн. рублей;

- процентная ставка — 9,3% годовых (при выходе клиента из НИС ставка становится 9,6%);

- период кредитования — до 20 лет, но не позднее достижения заемщиком 45 лет на момент закрытия договора;

- первый взнос — от 15% стоимости квартиры.

Заемщику нужно быть участником НИС. Оформление ипотеки происходит без подтверждения платежеспособности клиента.

Военнослужащие получают приятные бонусы для оформления кредитного договора.

Под залог недвижимости

Программа рассчитана для финансирования больших трат под залог личной недвижимости. Условия данной кредитной программы следующие:

- гарантией по договору является квартира в многоквартирном доме, расположенном в черте города;

- залоговая квартира может быть как в собственности самого обратившегося, так и супруга, с оформлением поручительства;

- постоянная процентная ставка на весь срок действия соглашения — от 11,1% годовых;

- валюта – российские рубли;

- без оплаты комиссии за оформление договора;

- досрочный возврат задолженности без штрафов и ограничений;

- размер ипотеки может быть не более 50% от суммы закладываемой квартиры;

- период кредитования — до 20 лет;

- размер ипотеки — до 15 млн рублей.

Все вопросы для уточнения условий можно задать сотруднику банка.

Рефинансирование ипотеки

ВТБ 24 дает возможность перевести ипотеку из другого банка. ВТБ 24 оформляет договоры на более выгодных условиях:

- постоянная ставка процента в течение всего период действия договора — от 8,8% годовых;

- валюта – российские рубли;

- выдаваемые средства —до 30 млн. рублей;

- срок действия договора — до 30 лет;

- сумма кредита не должна превышать 80% от стоимости квартиры (при оформлении по 2 документам – не более 50%);

- нет комиссии за оформление кредита;

- досрочный возврат задолженности без штрафных санкций.

- необязательно иметь постоянную прописку в месте функционирования подразделения банка;

- допускается учет совместного дохода до 4 созаемщиков;

- возможно подтверждение дохода справкой по форме 2-НДФЛ или по форме банка;

- учитывается доход не только по основному месту работы, но и по совместительству.

| Цель финансирования | Процентная ставка | Размер по договору | Первая оплата | |

| «Победа над формальностями» | Рефинансирование ипотеки без справки о доходах | 9,3% | До 30 млн. | —- |

Залоговая недвижимость

Это программа покупки жилья, которое находится у банка в залоге и выставлено на продажу. Условия по кредиту таковы:

- возможна покупка квартиры в новострое или вторичного жилья;

- выдаваемые средства — от 600 тыс. рублей до 60 млн. рублей;

- процентная ставка составляет 9,6% годовых;

- срок действия соглашения — до 30 лет;

- первая оплата — от 20% стоимости покупаемой недвижимости;

- полная страховка.

- необязательно наличие постоянной прописки в месте функционирования подразделения банка;

- подтверждение доходов справкой по форме 2-НДФЛ или по форме банка;

- учитывается прибыль не только по основному месту работы, но и по совместительству.

Но в учет берется не более двух источников дохода.

Ипотека с господдержкой

Условия программы кредитования с господдержкой:

- ставка по программе на льготный период – 6%;

- ставка после завершения льготного периода – ключевая ставка ЦБ РФ на момент подписания соглашения;

- полное страхование.

Длительность льготного периода составляет:

- 3 года при рождении второго малыша с 01.01.18 по 31.12.22;

- 5 лет при рождении 3 ребенка с 01.01.18 по 31.13.22;

- 8 лет при рождении 2 и 3 ребенка в период с 01.01.18 по 31.13.22.

Размер кредита также различен:

- жилые помещения в Москве – 1,5-8 млн. рублей;

- жилые помещения в Московской области и Санкт-Петербурге – 1-8 млн. рублей;

- жилые квартиры в Ленинградской области — от 600 тыс. до 8 млн. рублей;

- для остальных кредитов — от 500 тыс. до 3 млн. рублей.

Первоначальный взнос от 20%. Период кредитования — от года до 30 лет.

- необязательна прописка в месте функционирования подразделения банка;

- учитывается совместная прибыль до 4 созаемщиков;

- подтверждение получения зарплаты справкой по форме 2-НДФЛ или по форме банка;

- учитывается доход как на основном месте работы, так и по совместительству.

Но банк принимает во внимание не более 2 источников дохода.

Кредитование железнодорожников

Для данной категории граждан действуют особые льготные условия, согласно которым:

- ставка по кредиту — 10,5%, из которых заемщик оплачивает только 2% (8,5% выплачивает РЖД);

- выдаваемая сумма — от 300 тыс. до 15 млн. рублей;

- срок действия соглашения — до 25 лет;

- размер кредита – 30-90% от стоимости квартиры (молодым заемщикам до 100%).

Оформление ипотеки от ВТБ 24 требует участия поручителя. Таковым выступает работодатель сотрудника. Залоговым имуществом является само приобретаемое жилье. Обязательным условием банка является страхование заемщика от потери трудоспособности либо от смерти.

- острая необходимость в жилье;

- отсутствие ранее оформленных кредитов;

- опыт работы не менее 3 лет;

- гражданство РФ;

- возраст от 21 до 65 лет;

- оплата по кредиту не должна составлять более 50% дохода обратившегося.

Более детальные условия по ипотечному кредитованию железнодорожников можно получить у сотрудника банка.

Какие необходимы документы?

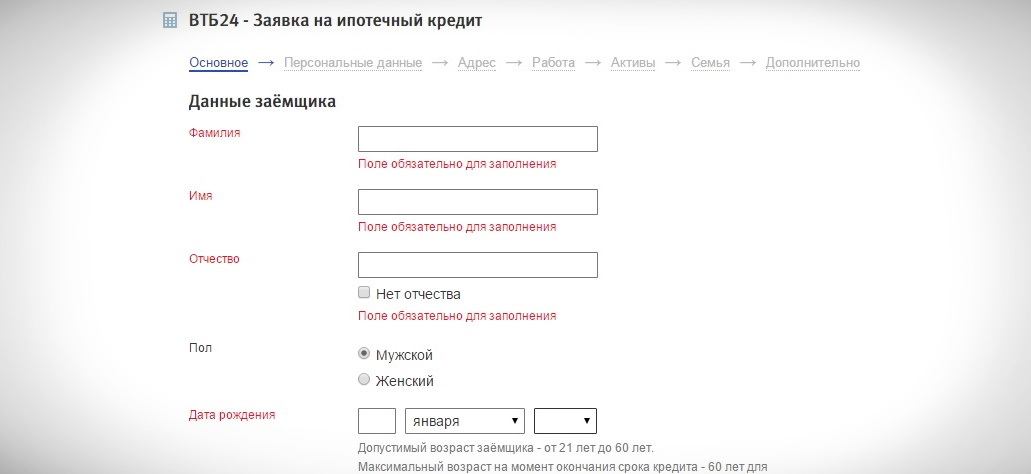

Для оформления кредита заемщику и (при необходимости) поручителю следует представить такие документы:

- паспорт Российской Федерации;

- анкету-заявление;

- оригиналы свидетельств о рождении детей с отметкой о гражданстве РФ;

- СНИЛС;

- справку о заработной плате 2-НДФЛ или по форме банка за последний год

- ксерокс трудовой книжки, подписанный работодателем;

- мужчинам до 27 лет — военный билет.

Если оформляется кредит по двум бумагам, то нужно иметь только паспорт РФ и СНИЛС.

При рассмотрении заявки банк имеет право запросить любой другой нужный документ. Перед сбором всех бумаг следует проконсультироваться с ипотечным менеджером.

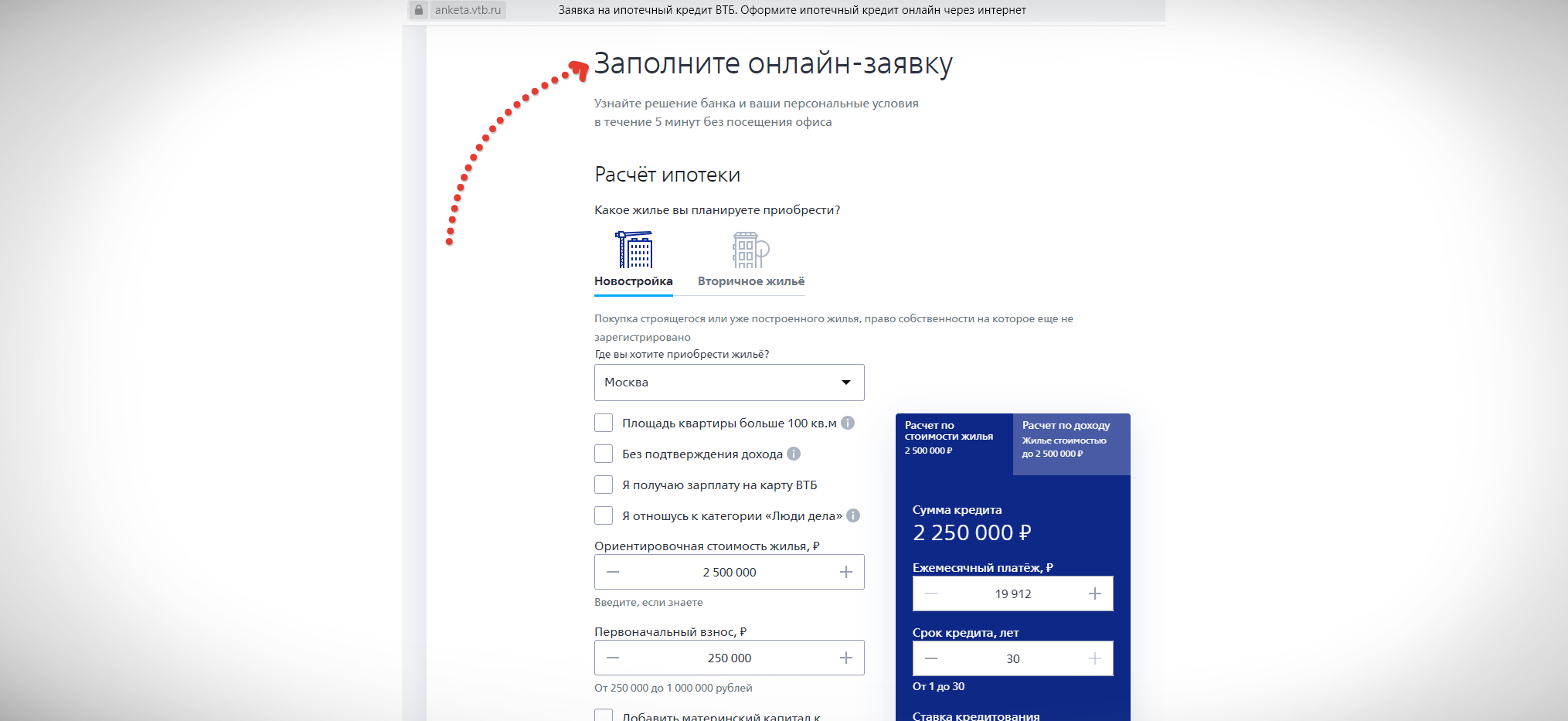

Калькулятор расчета ипотеки, и как оформить ипотеку?

Рассчитать ипотеку можно воспользовавшись ипотечным калькулятором на нашем сайте.

Подать заявку можно в ипотечном отделе банковского офиса, либо через интернет. Второй вариант значительно упрощает процесс оформления заявки и помогает сэкономить время. Для того чтобы подать заявку в режиме онлайн, нужно следовать простой инструкции:

- Перейти на официальный ресурс банка ВТБ 24 https://www.vtb.ru/.

- Далее перейти в раздел «Частным лицам» — «Ипотека».

- Очень внимательно изучить все предложения банка и выбрать нужную программу. Нажать на «Оформить заявку».

- Заполнить анкету, указав ФИО, номер телефона, адрес электронной почты, дату рождения, сведения о работе.

Обязательно указать, получает ли заемщик заработную плату в ВТБ 24. Эта категория заемщиков имеет льготные условия. После отправки анкеты в банк в течение нескольких часов клиенту перезванивает специалист для уточнения данных. Для оформления самого кредита потребуется обратиться в ипотечный офис ВТБ. Решение по заявке принимается в течение нескольких суток после того, как клиент предъявит полный пакет документов.

Преимущества и недостатки ипотечного кредитования в ВТБ 24

При оформлении ипотеки в ВТБ для клиентов существует множество положительных сторон:

- оперативное рассмотрение заявок;

- качество обслуживания на высшем уровне;

- большой выбор кредитных программ;

- наличие льготных условий;

- низкие процентные ставки по сравнению с другими банками;

- оповещения в виде СМС о размере ежемесячного платежа;

- досрочный возврат задолженности без пени.

Несмотря на все плюсы, можно отметить также и минусы ипотечного кредитования:

- оформление залогового имущества;

- обязательное страхование жизни клиента;

- возможность приобретения имущества только у аккредитованного заемщика.

Но, по сравнению с другими банками, ВТБ тем не менее имеет больше преимуществ.

Досрочное погашение ипотеки

Клиент имеет полное право на внесение большего количества средств по кредиту. Банк позволяет как частичное, так и полное преждевременное погашение долга. Для этого в обязательном порядке нужно написать заявление с указанием даты внесения средств. Такое заявление следует подавать за сутки. Важно верно указывать все даты, так как при несоблюдении сроков операция произведена не будет. По этой причине будут учтены все проценты по ипотеке за оставшиеся месяцы.

После того, как будет совершено частичное досрочное погашение задолженности, остаток долга банк пересчитает на оставшиеся месяцы.

Если говорить о полном возврате средств, то в этом случае нужно обращаться в офис для получения сведений о размере задолженности с указанием точной даты возврата средств. Очень выгодно погасить долг по ипотечному соглашению преждевременно, так как:

- устраняется обременение с квартиры, и она становится полной собственностью заемщика;

- чем раньше вернут задолженность, тем меньше процентов будет начислено клиенту.

Но также отмечаются и некоторые негативные моменты, например, с ростом инфляции растет и сумма долга.

Заблаговременный возврат можно осуществить одним из методов:

- обратиться в офис и написать заявление на досрочное расторжение договора;

- в автоматическом режиме через сотрудника технической поддержки.

Отличительная черта преждевременного внесения средств – это возможность определения, куда направить списанные средства. С их помощью можно уменьшить период действия соглашения или понизить ежемесячные выплаты.

Частичное погашение

Внести досрочно частичную сумму можно до 19.00, и это прописано в соглашении. Предоставляемые способы оплаты:

- через личный кабинет при помощи карточки;

- через кассира в офисе;

- при помощи перевода со счета другой организации.

Порядок досрочного частичного возврата таков:

- За сутки посетить офис и написать заявление о желании преждевременного возврата долга. В нем указывается точная сумма к оплате.

- При наличии просрочки погасить ее необходимо за сутки.

- При несвоевременном внесении средств, то есть после 19-00, заявление расторгается и может быть начислена пеня.

В этом случае нужно обращаться к специалистам банка.

Полное досрочное погашение

Если есть желание вернуть полную сумму задолженности, то это можно сделать в любое время. Достаточно просто обратиться в офис и заплатить нужную сумму средств. При помощи интернет-банкинга можно уточнить сумму задолженности. Для закрытия договора ипотеки нужно:

- написать заявление с указанием того, что сумма остатка полностью внесена;

- к счету привязывается карта, которая должна быть закрыта после того, как заемщик полностью внесет деньги, и они будут списаны;

- оплатить долг в указанные сроки.

Заемщику будет отослано от банка письмо об отсутствии задолженности по кредиту, которое следует сохранять. Обычно соглашение подписывается со страховкой.

При досрочном погашении клиент имеет право обратиться в страховую организацию за получением неизрасходованных средств.

Заключение

В ВТБ 24 свои особенности ипотечного кредитования. Но он является крупным и надежным банком, что вызывает у клиентов доверие. Для уточнения любых вопросов по программам ипотеки достаточно обратиться в центр ипотечного кредитования или позвонить на горячую линию банка. Компетентные сотрудники смогут ответить на все интересующие вопросы.

Обзор ипотечных программ от ВТБ банка

ВТБ – один из самых надёжных крупных банков в России, который предлагает несколько интересных ипотечных проектов. При обращении в кредитную организацию ради займа денег на жильё клиент получает прозрачные условия. Скрытых процентов нет. Но процедура оформления ипотеки имеет свои нюансы.

Что ВТБ предлагает купить в ипотеку?

ВТБ выделяет ипотечные средства не на всё жильё. В официальных документах обозначены чёткие требования к типу площадей.

Допустимые типы недвижимости

Компания предлагает своим клиентам приобрести:

- квартиру;

- апартаменты;

- таунхаус;

- жилой дом.

Или долю во всех перечисленных типах недвижимости.

В качестве ипотечного жилья банк не рассматривает:

- коммерческие помещения и те, что имеют статус «нежилое здание»;

- дома, которые не предназначены для регулярного проживания;

- объекты недвижимости за пределами России, где нет офиса ВТБ;

- обременённые жилые площади;

- дома и квартиры с недопустимой планировкой.

Требования к жилью

Кредитная организация выдвигает ряд требований к жилой недвижимости, которая подходит под ипотеку. Объект должен:

- соответствовать санитарно-техническим нормам;

- быть оснащён отоплением, электричеством, водоснабжением, канализацией и водопроводом;

- иметь кухню или кухонный блок + санузел.

К каждому отдельному типу недвижимости выдвигаются дополнительные требования:

- Квартира или апартаменты не должны быть:

- аварийным жильём;

- объектом, который подлежит сносу;

- изношены более чем на 65%;

- находиться в доме, где стены состоят из дерева;

- размещены в общежитии или гостиничном доме.

- не располагается в совокупности однотипных таунхаусов и подключён к одной системе коммуникаций;

- был построен и введён в эксплуатацию раньше 1995 года;

- возведён не из кирпича или бетона, в т. ч. из материалов на основе бетона.

- располагаться отдельно;

- земельный участок и сам дом должны принадлежать продавцу на праве собственности;

- площадь – не меньше 60 кв. м;

- материал стен – бетон;

- год возведения – не больше 20 лет до даты составления договора купли-продажи;

- есть окна и двери;

- в доме присутствуют все инженерные коммуникации;

- объект недвижимости находится на расстоянии не более 30 км от поселения, где есть отделение ВТБ.

Даже если жилое помещение отвечает всем требованиям, банк может отказать в выдаче ипотеки клиентам, которые хотят приобрести жильё, в следующих регионах:

- городском округе г. Норильска;

- Таймырском районе Красноярского края;

- г. Магадан и Магаданской области.

Условия кредитования

Подавляющее количество людей обращаются к ипотечному кредитованию в ВТБ банке из-за выгодных предложений. Стандартные условия займа описаны ниже.

Процентные ставки

Если брать ипотеку по основным программам, т. е. без государственной поддержки, процентная ставка равна 8,9% годовых. Предусмотрены скидки и надбавки:

- первый взнос меньше 20% – ставка выше на 1% (кроме случаев, когда используется материнский капитал);

- отказ от страхования – плюс ещё 1%;

- первый взнос составил 50% от стоимости недвижимости – процентная ставка составляет 7,9%;

- зарплатные клиенты получают дополнительные привилегии (какие именно, решает банк в момент рассмотрения заявки);

- чем больше квадратных метров имеет недвижимость, тем меньше ставка, но не менее 7,9%, при этом первоначальный внос обязательно должен быть равен 20%.

Документы, подтверждающие доход, на процентную ставку никак не влияют.

Сроки

ВТБ банк выдаёт деньги на приобретение жилья не более чем на 30 лет. Минимальные сроки устанавливаются в индивидуальном порядке.

Максимальная сумма, которую можно получить от ВТБ, – 60 млн руб. Если клиент не в силах предоставить все документы для подтверждения своего дохода, банк выдаёт не более 30 млн руб.

Выдача ипотеки в ВТБ осуществляется исключительно под залог приобретаемого объекта недвижимости и с привлечением до 4-х поручителей.

Страхование

Чтобы получить одобрение, заёмщик оформляет комплексное страхование ипотечных рисков:

- Страхование недвижимости как залогового объекта. Обязательная статья, иначе поступает отказ.

- Страхование жизни и здоровья заёмщика. Оформляется по желанию, но ВТБ просит оформлять при любых ипотечных кредитах.

- Страхование титула остаётся на усмотрение клиента. Обязательно требуется только при покупке квартиры на вторичном рынке или при рефинансировании.

Какие программы предлагает банк?

ВТБ предлагает ряд программ ипотеки с государственной поддержкой. По ним ставка ниже, а условия лояльнее.

Льготное ипотечное кредитование описано в таблице:

Программа Ставка Срок Сумма Первоначальный взнос Особенность программы Ипотека с господдержкой 2020 от 6,1% до 30 лет в зависимости от региона (от 30 млн руб. до 60 млн руб.) от 15% приобрести жильё можно только у юридического лица Вторичное жильё от 7,4% до 30 лет до 60 млн руб. от 15% под действие программы подпадают все объекты недвижимости из списка тех, что предлагает приобрести ВТБ Новостройка от 7,4% до 30 лет до 60 млн руб. от 10% покупка строящегося или уже построенного жилья, право собственности на которое ещё не зарегистрировано Рефинансирование ипотеки от 8% до 30 лет до 30 млн руб. от 15% перевод ипотеки в ВТБ с иного банка Дальневосточная ипотека 1% до 20 лет до 6 млн руб. от 15% ставка – 1% на весь срок кредита

молодым семьям и родителям с детьмиПобеда над формальностями от 7,4% до 20 лет до 30 млн руб. от 15% ипотека без подтверждения дохода Плюсы и минусы ипотечного кредитования в ВТБ

На основании статистических данных можно выделить такие плюсы ипотеки в банке ВТБ:

- большое количество ипотечных программ;

- процентные ставки не высокие;

- длительный срок кредитования;

- быстрое решение по заявке;

- можно погасить ипотеку досрочно.

Минусы тоже имеются:

- жёсткие требования к потенциальному клиенту, которым не все желающие соответствуют;

- если отказаться от страхования жизни и здоровья, процентная ставка повышается;

- после подписания договора заёмщик оплачивает комиссионный взнос в размере нескольких тысяч рублей (точная сумма определяется банком на основании стоимости приобретаемого жилья).

Как оформить ипотеку в ВТБ?

Чтобы получить ипотечный займ от ВТБ банка, выполните несколько последовательных действий. Они являются обязательными.

Требования к заёмщику

Первое, чем предстоит заняться потенциальному обладателю ипотеки, – ознакомиться с требованиями, которые ВТБ выдвигает к заёмщику:

- Гражданство РФ.

- Возраст от 21 года до 65 лет. К моменту полного погашения займа клиент банка должен быть моложе 75 лет. Пенсионерам ипотеку не одобряют.

- Постоянная занятость на территории России. Общий стаж рабочей деятельности должен превышать полгода на последнем месте работы.

- Представители мужского пола, которым нет 27 лет, предоставляют военный билет либо документ, подтверждающий факт непригодности к военной службе.

Иностранцы могут оформить ипотеку в ВТБ банке, если легально находятся в России, имеют регистрацию и постоянную работу.

Необходимые документы

Перед тем, как начинать формировать заявку на получение ипотеки, заёмщик собирает пакет документов. Он состоит из:

- Паспорта гражданина РФ. Для иностранцев – документа, который подтверждает личность, по образцу его государства с переводом на русский язык.

- Второго документа – СНИЛС. Или ИНН для тех, кто не обязан иметь СНИЛС в соответствии с законодательством РФ (к примеру, военнослужащие).

- Бумаги, подтверждающие занятость. Это могут быть:

- 2-НДФЛ;

- справка по форме банка;

- налоговая декларация за последние 2 года;

- копия трудовой книжки (подходит выписка с электронной книги).

Как подать заявку на ипотечный кредит?

Для оформления ипотеки в ВТБ банке предварительно оставьте заявку для дальнейшего рассмотрения. Сделать это можно несколькими способами:

- на официальном сайте кредитной организации;

- в офисе компании.

Решение банка, независимо от способа подачи заявки, получают только через 5-7 дней.

При формировании онлайн-заявки алгоритм действий следующий:

- Зайдите на официальный веб-сайт ВТБ vtb.ru.

- В верхнем меню найдите раздел «Частным лицам», далее «Ипотека».

- Ознакомьтесь с программами, которые предлагает банк. Выберите лучший для вас вариант.

- Произведите расчёт и перейдите к формированию заявки.

- Появится стандартная форма анкеты для заявки на получение ипотеки. Укажите:

- личные данные;

- информацию о регистрации;

- сведения о работе и ранее выданных кредитах.

- Отправьте форму.

Сотрудник банка после получения вашей заявки перезвонит вам, уточнит правильность введённых данных и назначит встречу в офисе компании.

Если вы приняли решение сформировать анкету-заявление в отделении банка, выполните ряд действий:

- Выберите подразделение, которое вам удобно посетить.

- Соберите пакет документов и отправляйтесь в офис. Если не знаете, какие именно документы брать с собой, позвоните на горячую линию банка (8 800 100 24 24) и задайте вопрос оператору.

- Далее, придя в банк, обратитесь к специалисту, который работает исключительно с ипотечными клиентами. Он выдаст вам бланк анкеты. Заполните её (данные берите из своих документов).

- Ипотечный менеджер проверит внесённую в заявку информацию и предоставленные бумаги.

- Если ошибок не обнаружено, обращение отправляется на рассмотрение.

Вам могут позвонить и попросить предоставить дополнительные документы (например, информацию о занятости за последние 5 лет или копию трудового договора).

Если заявка одобрена, на телефон приходит SMS-оповещение или поступает звонок. Заключить ипотечный договор возможно только в отделении банка.

Процедура оформления

После одобрения заявки алгоритм действий следующий:

- Переходите к поиску жилья. В процессе могут быть задействованы третьи лица – банк или риелтор.

- По завершении подбора вам как заёмщику предстоит оценить приобретаемую недвижимость. Сумма ипотеки не должна превышать 85-100% от стоимости объекта. Порядок кредитования предусматривает составление двух отчётов по оценке (один направляется в банк, второй остаётся у вас).

- Определитесь со страховой компанией и возьмите письмо, которое подтверждает, что компания готова предоставить свои услуги. На всё это выделяется 4 месяца.

- Отнесите документы в отделение банка. В том числе бумаги на недвижимость. В течение 3-7 дней ВТБ даёт окончательный ответ и определяет размер займа.

- В день сделки подпишите договор приобретения жилой площади, ипотечный договор. Передайте документы на регистрацию в отделение МФЦ.

Через 9 дней право собственности регистрируется на заёмщика, обременение – на ВТБ. После этого банк переводит деньги продавцу.

Как оплачивать ипотеку?

ВТБ не ограничивает своих клиентов в плане погашения ипотеки. Можно вносить платежи по графику или же погасить долг досрочно.

Внесение платежей

Для внесения платежей банк выдаёт заёмщику дебетовую карту. С неё происходит ежемесячное списание. Дата выбирается в момент подписания договора – 2 или 15 число. Пополняют счёт пластика несколькими способами:

- через оператора в кассе банка;

- в банкомате ВТБ, в котором предусмотрен приём наличных средств;

- через терминал при помощи пластиковой карты, с которой переводится платёж;

- в личном кабинете ВТБ Онлайн;

- в отделении Почты России.

Досрочное погашение

Погашают ипотеку досрочно одним из способов:

- Полное закрытие долга. Заблаговременно оповестите банк о своём намерении закрыть ипотечный кредит. Иначе с карты спишется только запланированный платёж. Внесите всю сумму оставшегося долга, перед этим сделав перерасчёт уже выплаченных процентов.

- Частичное досрочное погашение. Сначала напишите заявление-обращение в отделении ВТБ (образец можно посмотреть тут). Вы можете выбрать, как распределятся ваши средства:

- снизится размер ежемесячного платежа;

- уменьшится срок пользования ипотекой.

Во втором случае размер платежа останется таким же.

Штрафы за просрочку

За каждый день просрочки по ипотеке ВТБ начисляет пени в размере 0,1-1% от общей суммы задолженности. При неоплате меры воздействия таковы:

- Направляется уведомление о задолженности.

- Клиента приглашают в банк и вместе ищут пути решения проблемы.

- Подача кредитором искового заявления в судебные органы, если вопрос не удалось урегулировать мирным путём.

- Изъятие объекта недвижимости.

Чтобы избежать штрафов, рекомендуется вносить хотя бы часть денег.

Отзывы заёмщиков

Потапова Светлана, Лобня, 36 лет, бухгалтер. Брала ипотеку в ВТБ и ничего плохого сказать не могу. Работники стараются всё сделать быстро и качественно. Нет подводных камней, всё предельно понятно.

Иванова Ольга, Москва, 29 лет, технолог. Оформляла рефинансирование. Всё прошло гладко и быстро, никаких проблем не возникло. Единственный минус – очень сложно дозвониться до оператора через номер горячей линии.

Уразов Руслан, Петрозаводск, 41 год, инженер. Уже давно плачу ипотеку, взятую в ВТБ. В этом году решил попробовать снизить ставку. Банк рассмотрел заявку, в течение месяца поступил положительный ответ. Теперь ставка ниже.

Ипотека в ВТБ банке – это выгодное решение для каждого. Процентная ставка не высокая, всегда есть возможность получить скидку. Отдельные категории граждан могут получить заём по государственной программе. Перечень документов не большой. А зарплатные клиенты обладают незначительными привилегиями.

Источник https://vtbpro.com/ipoteka/ipoteca-vtb-24/

Источник https://infobanking.ru/ipoteka-v-vtb-banke/

Источник