Не долларом единым: может ли юань стать альтернативой?

В связи с геополитической ситуацией российские и западные инвесторы начали массово уходить из рубля и рублёвых активов. Положение усугубляет отказ западных стран от покупки российских энергоносителей: США и Канада уже заявили об этом, а Евросоюз пока ищет пути компенсации дефицита предложения.

Уход от рубля провоцирует рост спроса на зарубежные валюты. Самыми ликвидными считаются доллар и евро, но в связи с последними отграничениями ЦБ РФ (до сентября 2022 г. нельзя снимать более 10 тыс. долл.) и введённой комиссии (12% от суммы сделки с долларами, евро и фунтами) интерес инвесторов сместился на китайский юань.

Плюсы и минусы китайской валюты

Китайская валюта менее ликвидна и более волатильна, чем европейская или американская, но сейчас имеет преимущество перед долларом и евро за счёт отсутствия комиссии в 12%. Кроме того, ситуация с ликвидностью может измениться.

Законодателями моды на юань стали попавшие под санкции компании, которые начали обращаться к национальной валюте Китая, пытаясь сохранить свои средства в условиях изоляции от привычной глобальной финансовой системы. Основной особенностью юаня можно считать низкую волатильность. Индекс волатильности в паре доллар/рубль находится на уровне 60 пунктов, в то время как в паре доллар/юань — на уровне 20 пунктов. Поэтому диверсификация с использованием юаня может быть оправдана.

Юань пока находится вне санкционного поля боя, однако риск ограничения транзакций и конверсии присутствует. Ещё одним нюансом покупки юаня является особенность китайской экономики — она полностью зависит от решений регулятора Поднебесной, а они не всегда направлены на поддержание курса национальной валюты.

Перспективы юаня

В условиях неопределённости юань может постепенно укрепить свои позиции в качестве «тихой гавани» для инвестиций, что делает его более привлекательным. Кроме того, в результате последних событий, когда США заблокировали резервы российского ЦБ, многие регуляторы поняли, что и их резервы могут попасть под такие же ограничения, раз прецедент уже есть. В СМИ всё чаще стали появляться заголовки со словом «дедолларизация». Однако темпы сдвига на восток — в сторону «юанизации» — могут быть не очень быстрыми.

Несмотря на давние разговоры о необходимости избавиться от монополии доллара и небольшие подвижки в этом вопросе, ситуация изменилась мало. Ещё в 2019 г. Россия и Китай договорились об увеличении доли расчётов в национальных валютах, стимулируя банки подключаться к российской или китайской платёжным системам. Но, несмотря на все усилия, позиция американской валюты тверда — на неё приходится 75–80% всего торгового оборота. Тем не менее доля юаня показывает положительную динамику — за последние пять лет в российском экспорте она выросла с 3 до 6,2%, а в импорте — с 3,2 до 20,1%. Чтобы популяризировать юань среди российского бизнеса и обычных граждан, потребуется минимум три года непрерывной и плотной работы. Только в таком случае повысится ликвидность и доступность валюты, а следом за этим — её популярность.

При этом китайская экономика сильно зависит от экспорта, а экономическая ситуация в мире, стагфляция, не играет на руку китайскому экспорту. Поэтому рост юаня по отношению к доллару в начале 2022 г. не гарантирует благоприятное завершение года. И даже наоборот — юань может растерять полученные позиции.

Кроме того, Вашингтон уже неоднократно заявлял, что Пекин ждут последствия, если он попытается помочь России компенсировать потери от западных санкций. Поэтому юань может выступить в большей мере как валюта для спекуляций, чем для сбережений.

Юань на бирже

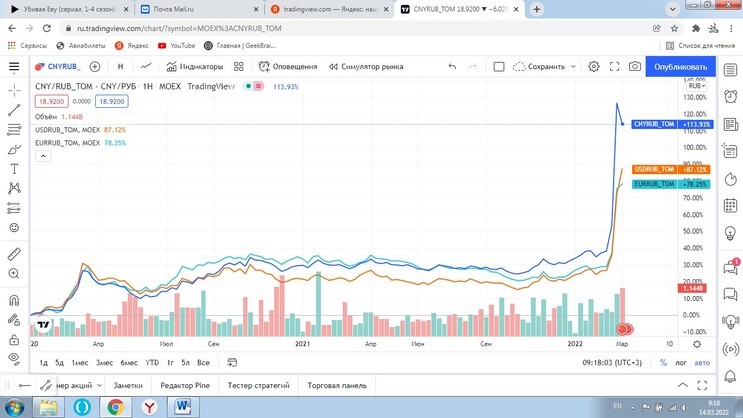

Динамика курса юаня частично повторяет динамку курса доллара и евро, только более сдержанно. Однако если говорить об изменении стоимости с начала 2020 г., то юань вырос быстрее конкурентов. В частности, юань увеличился на 114% против доллара и евро, которые выросли на 87% и 78% соответственно. Это нетипичное изменение стоимости для китайской валюты, но и последние несколько лет были весьма необычными из-за пандемии.

Где купить и хранить юани

Если вы решите диверсифицировать свою валютную корзину и купить юань, то это можно сделать на бирже или через банк.

Покупать на бирже более выгодно, так как банковский курс обмена валют на 10–20% выше биржевого. При этом российские банки уже начинают предлагать вклады в юанях со ставкой до 8%. Правда, открыть счёт онлайн можно от 100 юаней или в офисе банка — от 500 юаней.

Для покупки юаней через биржу можно воспользоваться ИИС или обычным брокерским счётом. Попросите у своего брокера найти валютную пару CNY/RUB — покупка юаней за рубли. Однако не все брокеры предоставляют доступ к данной валюте.

Также для каждой валютной пары предусмотрены варианты: TOD и TOM, которые означают TODAY и TOMORROW соответственно. То есть расчёты по сделке будут проводиться по завершении текущего или следующего торгового дня. Юани торгуются лотами по 1000 единиц, то есть по текущему курсу 1000 юаней обойдётся вам около 19 820 руб. плюс комиссия брокера.

В качестве альтернативы самому юаню можно также рассмотреть фонды на китайские акции. Сейчас их всего три — FXCN, GPBC и AKCN.

Хранить юани можно как на брокерском счёте, так и на вкладе или в виде наличности. Чтобы снять наличные юани, их нужно заказать заранее, так как банки пока не готовы к наплыву клиентов, а ранее юань не пользовался большим спросом.

Какие возможности открылись для иностранных инвесторов на рынке капитала Китая

В 1980 г. китайской компании Yizheng Chemical Fibers очень нужны были деньги для реализации амбициозного плана – строительства большого завода по производству химических волокон. Государственные финансовые организации не смогли профинансировать этот проект. Не найдя инвестиций на местном рынке, Yizheng выпустила международный облигационный заем на $50 млн и стала первой китайской компанией, вышедшей на глобальный долговой рынок.

Сегодня, почти 40 лет спустя, иностранные инвесторы сами приходят в Китай. И мы уверены, что, несмотря на напряженность в сфере глобальной торговли, интерес к китайскому рынку сохранится.

Многие годы считалось, что инвестировать в Китай сложно, так как все финансовые операции здесь жестко контролируются государством. Хотя страна занимает третье место в мире по размеру долгового рынка и второе – по размеру фондового, доля зарубежных инвесторов на них остается чрезвычайно низкой. Иностранцы контролируют чуть более 2% рынка внутренних облигаций и около 7% находящихся в свободном обращении акций категории A. Китайский рынок облигаций начал открываться внешнему миру около 10 лет назад, но, несмотря на свой огромный размер ($12 трлн) и выгодную доходность (по сравнению с такими регионами с низкими процентными ставками, как США, Япония и Европа), по-прежнему недостаточно представлен в глобальных инвестиционных портфелях.

Однако реформы последних лет изменили ситуацию – для иностранных инвесторов открылись более легкие пути.

Облигации и акции компаний из КНР включаются в основные мировые индексы, а рынки капитала медленно, но верно становятся частью глобального инвестиционного потока. Например, после запуска программы «Квалифицированный иностранный институциональный инвестор» в 2014 г. открылась инвестиционная платформа Stock Connect, связывающая Шанхай и Гонконг. Она дала возможность иностранным инвесторам приобретать акции компаний, котирующиеся на Шанхайской бирже, через Гонконг. Спустя два года такая же возможность появилась и у Шэньчжэньской биржи.

С 1 апреля 2019 г. номинированные в юанях облигации правительства и государственно-частных банков Китая включены в глобальный сводный индекс Bloomberg Barclays Global Aggregate. Он отслеживает бумаги общей стоимостью около $2,5 трлн и является одним из ключевых индексов мирового долгового рынка.

В 2018 г. международные инвесторы приобрели китайские облигации более чем на $81 млрд, выведя Китай на первое место в мире по иностранным инвестициям на развивающихся облигационных рынках. Глобальный аналитический департамент HSBC прогнозирует, что к ноябрю 2020 г. к ним добавится еще $150 млрд. Кроме того, $600 млрд в ближайшие 5–10 лет иностранцы могут вложить в акции китайских компаний.

Включение китайских бумаг в глобальные индексы означает, что управляющие активами во всем мире, использующие эти индексы в качестве эталона при инвестировании от имени пенсионных и суверенных фондов и страховых компаний, должны будут приобретать китайские облигации и акции, чтобы синхронизировать свои показатели.

Важно, что инвесторам дается возможность приобрести долю в экономике, растущей за счет высоких технологий и все больше ориентированной на потребителя, что способствует увеличению среднего класса и появлению многообещающих историй успеха в целом ряде секторов. Хотя экономический рост замедлился с некогда двузначных показателей до прошлогодних 6,6%, эта прибавка к ВВП Китая все равно эквивалентна размеру экономики таких стран в 2018 г., как Испания или Австралия.

Китайские власти признают, что открытие рынков капитала для иностранцев способствует дальнейшему росту экономики, помогая местным предприятиям диверсифицировать источники капитала. Это поддерживает очень важный для Китая процесс постепенной замены банков на фондовый рынок в качестве главного источника долгосрочного финансирования. Такие реформы отвечают долгосрочным интересам Китая.

Китайский подход к реформам, реализуемый в последние 40 лет, предполагает постепенность. Это относится и к процессу либерализации рынков капитала. У инвесторов еще остаются вопросы относительно ликвидности рынка, способности оценивать свои портфели, подходов к регулированию, кредитных рейтингов и рисков дефолта. Им, естественно, нужно время, чтобы освоиться на новом рынке. Однако Китай уже продемонстрировал приверженность курсу на открытие рынков капитала, и это должно вселять уверенность в будущем. Будет ошибкой упустить возможности, которые создает одна из крупнейших экономик мира.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Стоит ли и как инвестировать в Китай

В Британском центре экономических и деловых исследований считают, что уже в 2028 году экономика Китая станет самой крупной в мире. Сейчас КНР растет быстрее Соединенных Штатов и Европы и первой восстановилась после первых волн пандемии. На фоне этого инвестирование в Китай кажется перспективным.

В этой статье расскажу, действительно ли выгодно держать в портфеле китайские акции и как лучше это делать.

Почему стоит покупать китайские акции

Многие большие корпорации держат свое производство в Китае по причине дешевой рабочей силы. Но модель «фабрика мира» теряет эффективность из-за торговых войн, роста зарплат в стране и нарушения цепочек поставок во время пандемии. Постепенно компании выводят производство из Китая в другие страны.

Обнаружив такие неприятные изменения, китайские власти сосредоточились на собственных инновациях. Особенно на электрокарах, зеленой энергетике, роботизации, интернете вещей. Государство поддерживает IT-компании в этих сферах, поэтому они становятся привлекательными для инвесторов. Среди быстрорастущих компаний — Li Auto, NIO, Tencent, Alibaba, JD.com, Baidu.

Также Китай старается контролировать пузыри на фондовом рынке. Власти специально сократили монетарные стимулы, чтобы избежать перегрева рынка. Для сравнения: США продолжает печатать деньги и наращивать ликвидность на рынке, чем способствует инфляции и обвалу акций.

Пока инфляция в США и России будет укрепляться, китайский юань вырастет по отношению к доллару и рублю. Это еще один повод инвестировать в Китай. К тому же многие китайские акции скорректировались до очень привлекательных цен, когда подешевели на 20-40%.

В чем риски инвестирования в Китай

Инвестирование в Китай становится опасным в основном из-за политики китайских властей. Можно выделить пять крупных причин, которые настораживают:

- Конфликты США и Китая. Кризис в отношениях этих стран длится давно, и США даже наложили запрет на американские инвестиции в 59 китайских компаний, которые имеют отношение к обороне и разведке.

- Непрозрачность отчетности китайских компаний. Компании часто меняют свою структуру и принципы работы, не уведомляя инвесторов.

- Социалистический строй и повышенный контроль государства над экономикой. Законы ориентируются на курс партии, а куда партия повернет завтра — предугадать невозможно.

- Большой внутренний долг Китая. Он второй по величине после США. Неспособность уплатить долг ведет к дефолтам и кризисам.

- Ограничения законодательства КНР в отношении иностранных инвесторов. Так как инвестировать в китайские компании напрямую нельзя, при покупке акций вы становитесь не прямым владельцем доли компании, а получаете долю в офшорной компании-посреднике. Такая структура называется VIE, юридически она усложняет защиту прав инвесторов.

Почему лучше инвестировать в Китай через фонды

Из-за непредсказуемости и жесткости действий китайских властей пострадала уже не одна перспективная китайская компания. Здесь не считаются с экономическими выгодами отдельных компаний (и даже целых секторов), и уж тем более — с интересами инвесторов.

Недавний пример: сектор образовательных услуг. Власти запланировали перевести образовательные компании в некоммерческие и запретить привлекать частный капитал. В результате летом акции New Oriental Education упали на 87% за 2 дня, акции TAL Education — на 70% за день.

Можно вспомнить историю с давлением государства на Alibaba, из-за чего ее акции сильно потеряли в цене.

В целом, регулятор решил жестко ограничить деятельность IT-гигантов

А совсем недавно в Китае объявили об ограничениях для игорного бизнеса.

Чтобы защититься от рисков вложения в отдельные компании, безопаснее инвестировать в Китай через фонды ETF (Exchange Traded Funds). Это инвестиционные фонды с ценными бумагами сразу множества компаний.

Фонды бывают отраслевые, страновые, развитых и развивающихся рынков и т. д. Сами по себе они не дают гарантий безопасности, но позволяют распределить средства по разным акциям, уменьшая риск проблем отдельных компаний. Паи таких фондов можно купить на бирже.

Конкретно в Китай лучше всего инвестировать через фонды на широкий рынок (когда в фонде бумаги компаний из разных отраслей), а не через отраслевые. Да, такой способ убавит доходность по сравнению с покупкой отдельных акций, но при этом снизит вышеперечисленные риски.

Чем удобен фонд FXCN и как в него вкладываться

Для российских инвесторов выбор фондов для безопасного инвестирования в Китай невелик. Самый популярный — фонд FXCN от международной финансовой компании FinEx.

В фонде FXCN большинство компаний — из отрасли товаров повседневного спроса, телекоммуникаций, финансового сектора

Фонд FXCN включает в себя акции большинства крупных компаний Китая, преимущественно в сфере технологий и финансов. Его индекс Solative GBS China ex A-Shares Large & Mid Cap USD Index NTR отслеживает стоимость акций 184 крупнейших китайских компаний.

Вот топ-5 компаний в составе FXCN и их доля в нем:

- Alibaba — 20,54%.

- Tencent — 15,47%.

- Meituan — 3,81%.

- JD.com — 3,26%.

- China Construction Bank — 2,76%.

За последние 5 лет доходность фонда составила 62%. Его волатильность (изменчивость цены) в годовом измерении — около 20%. Источник: Московская биржа

Комиссия фонда за управление является средней по рынку — 0,9%. Фонд продается за рубли, но у некоторых брокеров доступен и за доллары. Сейчас один пай фонда оценивается чуть дороже 3 000 рублей.

Плюсы фонда:

- Хорошая возможность для разделения инвестиций по странам: чем больше стран в вашем портфеле, тем меньше риски.

- Единственный подобный фонд, доступный в РФ для любых категорий инвесторов.

- Достаточно высокая доходность.

- Те риски инвестирования в Китай, о которых вы прочитали выше. Основной из них — повышенный контроль государства над экономикой.

- Большая зависимость стоимости фонда от цены акций крупнейших компаний Alibaba и Tencent, так как вместе они составляют целых 36% фонда.

- Фонд создали в Ирландии, и защита инвестора будет не так проста, как в ситуации с российскими ETF.

Как раз сейчас фонд просел более чем на треть от своего февральского максимума, и цена для входа весьма привлекательна. Можно начинать покупать, но входить постепенно, лесенкой, так как возможна еще бóльшая просадка.

Если же все-таки инвестировать в отдельные акции, то стоит выбирать только компании, уже хорошо скорректировавшиеся по цене, вроде Alibaba, Vipshop, Baidu. Но и в этом случае нужно распределять вложения по отраслям.

Вывод: чего ждать от китайской экономики

Китайская экономика перспективна, а цены на китайские ценные бумаги сейчас привлекательны. Конечно, риски есть.

Как раз сейчас решается судьба одного из крупнейших застройщиков Китая Evergrande. Компания оказалась на грани банкротства и может утянуть вниз весь строительный сектор КНР, что плохо повлияет на экономику страны. Но власти понимают, какие последствия может вызвать коллапс такого гиганта и стараются этого не допустить. Центробанк Китая уже начал вливать деньги в систему, чтобы сгладить негативный эффект.

А буквально на днях представители Комиссии по регулированию ценных бумаг Китая провели закрытую встречу с ведущими американскими банкирами и передали, что правительство заинтересовано в иностранных инвесторах.

Если вы учитываете риски и выделяете под китайские акции только 10-15% портфеля, то это хорошая возможность вложиться в растущую экономику. А чтобы не зависеть от судьбы конкретной компании, лучше покупать не акции, а фонды на китайские ценные бумаги.

Источник https://journal.open-broker.ru/investments/mozhet-li-yuan-stat-alternativoj/

Источник https://www.vedomosti.ru/finance/blogs/2019/07/11/806379-vozmozhnosti-inostrannih-kapitala-kitaya

Источник https://life.akbars.ru/tpost/0hzdhugds1-stoit-li-i-kak-investirovat-v-kitai