Как инвестору выбрать правильные облигации, и когда стоит их покупать

Доходность по облигациям из-за роста ставок в последние месяцы значительно выросла — и с учетом растущей неопределенности на рынке акций многие инвесторы начали обращать внимание на долговой рынок.

Резкий рост инфляции вынудил ЦБ перейти к более жесткой денежно-кредитной политике (ДКП). В результате за последние три месяца доходность однолетних ОФЗ выросла на 1,85 п. п., десятилетних — на 1,35. Это, в свою очередь, транслировалось в давление на рынки корпоративного долга. На рынке преобладают пессимистичные настроения, это может оказывать дополнительное негативное давление: цены могут еще упасть, а доходности, соответственно, вырасти.

Первичный рынок практически не активен. В октябре, после того как продолжился цикл повышения ставки ЦБ, размещения практически пропали. На рынок буквально вышла пара эмитентов, но спрос достаточно слабый, особенно на высокодоходные бумаги. Заходить ли инвесторам на рынок, зависит от того, какую они хотят получить доходность и с каким риском. Инвестор, который готов взять на себя немного кредитного риска по сравнению с депозитом, чтобы повысить доходность, может купить облигацию с доходностью около 10% годовых. Сейчас такую доходность дают даже некоторые эмитенты первого эшелона, например, «АФК Система». Во втором эшелоне — уже доходность выше 10%, в третьем — выше 12–13%. Естественно, с каждым эшелоном риски повышаются пропорционально.

На текущем рынке мне нравятся облигации компаний «Вита Лайн», ЭТС, Positive Technologies, G-Group, «Брусника», Henderson и «Славянск-ЭКО». Это все второй эшелон с хорошим кредитным качеством, где сейчас можно зафиксировать доходность в диапазоне 12–13%.

Инвесторам с горизонтом инвестирования от года и больше, которые не хотят иметь ценовую волатильность в портфеле, стоит подождать окончания цикла ужесточения политики ЦБ в следующем году, чтобы активно закупаться: на носу декабрьское заседание, где может быть увеличена ставка. И, скорее всего, регулятор будет и дальше ориентироваться на инфляцию. Если инфляция так и не замедлится, мы увидим повышение и в феврале, хотя и, вероятно, не такое радикальное, как в последние месяцы.

Долларовые облигации

Давление на рынок со стороны жесткой ДКП также характерно и для американского рынка облигаций, но с более запоздалым эффектом, потому что в России ЦБ перешел к росту ставки в марте, а американский центробанк еще думает, когда начать этот процесс. Сейчас мы пока имеем только комментарии относительно сворачивания программы количественного смягчения, которые на этой неделе дал глава ФРС Джером Пауэлл.

Тем не менее рынки уже чувствуют на себе инфляционное давление. К примеру, рынок облигаций со спекулятивными рейтингами в США показал в ноябре худший результат за последний год по общей доходности. И в целом за год, скорее всего, в данном сегменте мы увидим доходность с учетом купонов в районе 1,5–2% в долларах в лучшем случае. На следующий год ожидания также не очень оптимистичные — высоких доходностей в долларах ждать не стоит.

В сегменте развивающихся рынков доходности долларовых облигаций более интересны, особенно после недавней коррекции. Там можно найти бумаги с доходностью 6–8% годовых, но они имеют достаточно высокий риск. Например, в нефтегазовом секторе есть относительно слабые эмитенты: небольшие локальные игроки, облигации которых торгуются с доходностью 6–9%, к примеру, бразильская Petro Rio и колумбийские Frontera Energy и SierraCol Energy. Они могут подойти инвесторам с высокой толерантностью к риску.

Среди более надежных можно выделить облигации «Газпрома» с погашением в 2028 году, которые сейчас дают доходность 3,5% годовых в долларах. Для тех, кто ищет более интересные варианты, можно посмотреть субординированный долг компании, который дает 4% годовых с колл-опционом в 2025 году. Но это немного повышает риск из-за того, что это «младший» долг, то есть его владельцы получают средства позже владельцев «старшего» долга. Кроме того, есть риск того, что они могут отменить купоны по своему усмотрению, и риск, связанный с тем, что технически выпуск является бессрочным.

Как выбирать облигации

Каждый инвестор может составить для себя определенный порядок действий при выборе облигаций.

Я бы начинал с того, известна компания инвестору или нет. Уровень надежности «Газпрома» или Сбербанка будет несравнимо выше, чем, к примеру, у небольших региональных лизинговых компаний, которые торгуются с доходностью 14–15% годовых.

Долговому инвестору нужно понять, насколько он комфортен с бизнесом компании. К примеру, есть модель небольших нефтетрейдеров, где, на мой взгляд, очень много рисков, или сектор микрофинансовых организаций, в истории которого было много случаев мошенничества и дефолтов эмитентов, — я в такие бизнесы стараюсь не лезть. При этом аптечные сети или сети продуктовых магазинов, по моему мнению, являются самым лакомым куском для инвесторов, потому что это наиболее защищенный бизнес с долговой точки зрения со стабильным денежным потоком и хорошей прогнозируемостью бизнеса.

Далее можно посмотреть, что пишут про компании рейтинговые агентства, которые дают очень хорошие краткие отчеты по основным моментам, на которые инвесторам стоит обращать внимание.

Но нужно провести работу со своей стороны, посмотреть основные финансовые метрики. Инвестору, который не хочет глубоко погружаться, пороговыми значениями могут послужить:

выручка больше 4 млрд рублей;

EBITDA в районе 1 млрд рублей;

соотношение долга к EBITDA не больше 3;

соотношение собственного капитала к активам на уровне 25% и больше;

соотношение EBITDA или операционной прибыли к процентным платежам на уровне 2х и больше.

Из финансовой модели можно посмотреть, насколько компания может сама выплачивать свои долги. Анализируются графики погашений: нет ли там каких-то концентрированных с точки зрения выплат лет, которые могут серьезно надавить на ликвидность компании. Важно понимать, что у эмитента достаточно денег не только для того, чтобы расплачиваться с долгами, но и для того, чтобы поддерживать свою текущую операционную деятельность.

Чем хуже компания, тем больше работы надо проделать, чтобы понять, насколько компания кредитоспособна. В случае с компаниями третьего эшелона в идеале надо пообщаться с менеджментом самой компании, попробовать найти отчеты селлсайдов — они есть в открытом доступе у некоторых брокеров и инвестбанков — которые могут сказать что-то новое про компанию.

В конце концов, инвестору нужно банально задать себе вопрос, что может пойти не так. Например, сейчас развивается история с падением котировок облигаций «МаксимаТелеком», инвесторы уже начинают беспокоиться. Ее котировки провалились вообще без каких-либо новостей — скорее всего, какой-то крупный инвестор решил выйти на неликвидном рынке, что спровоцировало каскад продаж. Есть также слухи, что это эффект после «Роснано». В похожей ситуации надо задать вопрос: хватит ли компании ликвидности, чтобы пережить эту волатильность, особенно если весь долг компании представлен облигациями. Если ответ «нет», то надо продавать. Если у нее есть кредитные линии в банках, есть кэш в большом объеме или ожидается существенная разгрузка оборотного капитала, то можно комфортно держать. Но, безусловно, в моменты распродаж такого рода это далеко не все, что нужно понимать относительно компании.

В целом ситуация в «МаксимаТелеком» за полгода существенно не поменялась, за исключением того, что они стали более сдержанны в своих планах роста. Сама компания также выпустила заявление, в котором сообщила, что намеревается придерживаться исполнения всех долговых обязательств. В таких ситуациях ключевую роль играет то, насколько хорошо инвестор знает и понимает бизнес компании. Инвесторы, которые покупали облигации компании, просто посмотрев на рейтинг BBB+ (российская шкала), будут нервно продавать облигации, потому что не захотят повторения истории с «Роснано». Инвесторы, которые детально изучили компанию, будут держать облигации и спокойно пересиживать просадку.

Подбор облигаций в инвестиционный портфель

Отбор облигаций для своего портфеля — не настолько простая задача, как может показаться на первый взгляд. Это парадоксально для новичка на фондовом рынке, но максимально доступная ставка купонной доходности не является главным критерием при выборе облигации. Причина этого — в рыночном ценообразовании облигаций, они практически никогда не продаются по номиналу. Именно этот дисконт, или премия, приводит к тому, что при покупке облигаций на открытом рынке вы практически никогда не получите доходность, равную ставке купонной доходности. Из-за этого инвесторы обычно пользуются таким параметром, как доходность к погашению (простая или эффективная).

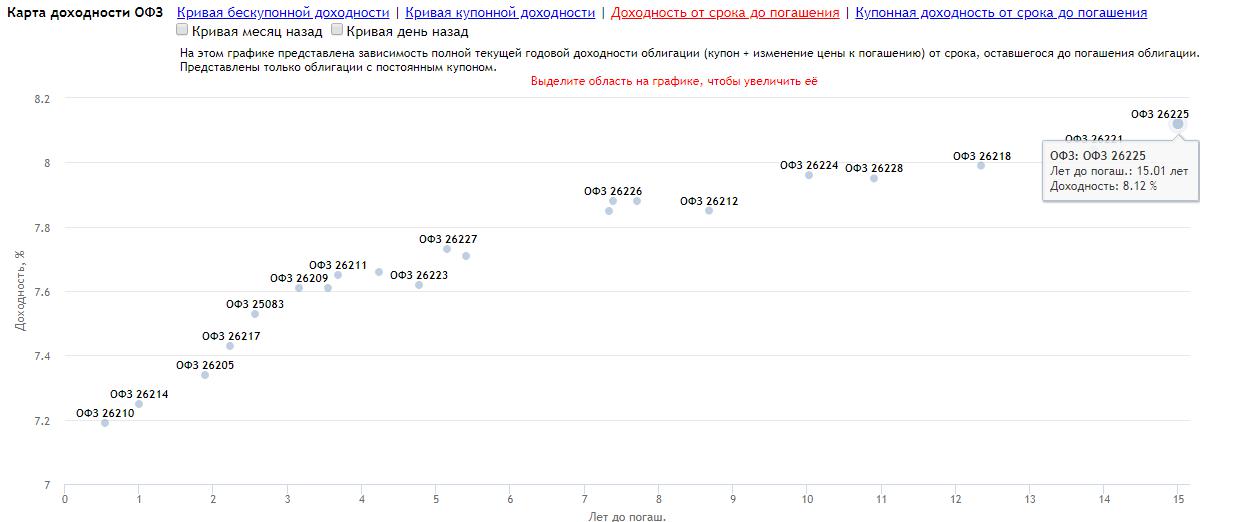

С учётом этого нюанса может показаться логичным выбор облигаций на основании доходности к погашению. Тем более, существуют информационные сервисы, которые могут выдавать списки облигаций, отсортированных по этому параметру. Некоторые даже предоставляют результаты поисков в виде наглядной диаграммы.

Если посмотреть на рисунок, то можно прийти к выводу, что самой доходной покупкой будет ОФЗ-26225. Для случая, когда вы можете ждать 15 лет погашения облигации, это может быть неплохим выбором. Если ваши финансовые цели имеют горизонт менее 15 лет, то лучше подобрать другие облигации.

Хотя облигации и рассматриваются как консервативный инструмент, их надёжность в полной мере проявляется в момент погашения — вы всегда знаете, сколько денег вы получите. Никаких поправок на рыночные колебания делать не нужно. Конечно, существует риск дефолта эмитента, но мы это рассматривать не будем. Если вы захотите продать ценные бумаги до даты погашения, то вполне вероятна ситуация, что придётся продавать по невыгодным ценам, и вы не вернёте первоначальные вложения.

Причина этого в том, что цены на облигации зависят от ставок Центробанка. При этом зависимость обратная: если Центробанк повышает ставки, то цены на облигации падают. Например, если ЦБ РФ поднимет ставку на один процентный пункт (с 7,75% до 8,75%), то цена на ОФЗ-26225 может упасть на 5% (цифры условные) — для облигаций это очень большое изменение цены. Но и это ещё не всё. Те ставки доходности к погашению, которые вы видите на диаграмме, — это не жёстко заданные величины, они отражают общие ожидания инвесторов по доходности в данный момент и могут изменяться со временем. А это тоже отражается на цене облигации.

Всех этих сложностей, связанных с колебаниями цен на облигации, можно избежать, если изначально подбирать облигации с подходящим сроком погашения. Для этого я использую сервис Rusbonds.ru.

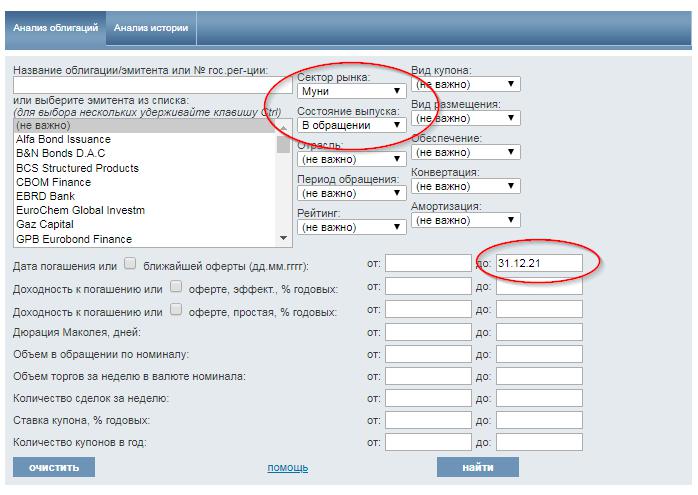

Когда мне нужно подобрать облигации для моего портфеля, я пользуюсь разделом « Анализ облигаций ». Например, у меня есть ИИС, по которому трёхлетний срок истекает в декабре 2021 года, и я смогу его закрыть без штрафных санкций со стороны налоговой инспекции. Поэтому в форме поиска облигаций я ставлю ограничение по дате погашения.

Обязательно ставьте «Состояние выпуска» — «В обращении»! В этом случае результаты поиска не будут замусорены погашенными и только готовящимся выпусками. Вы увидите только те облигации, которые торгуются на рынке в данный момент. «Сектор рынка» установите в зависимости от вашего уровня терпимости к риску.

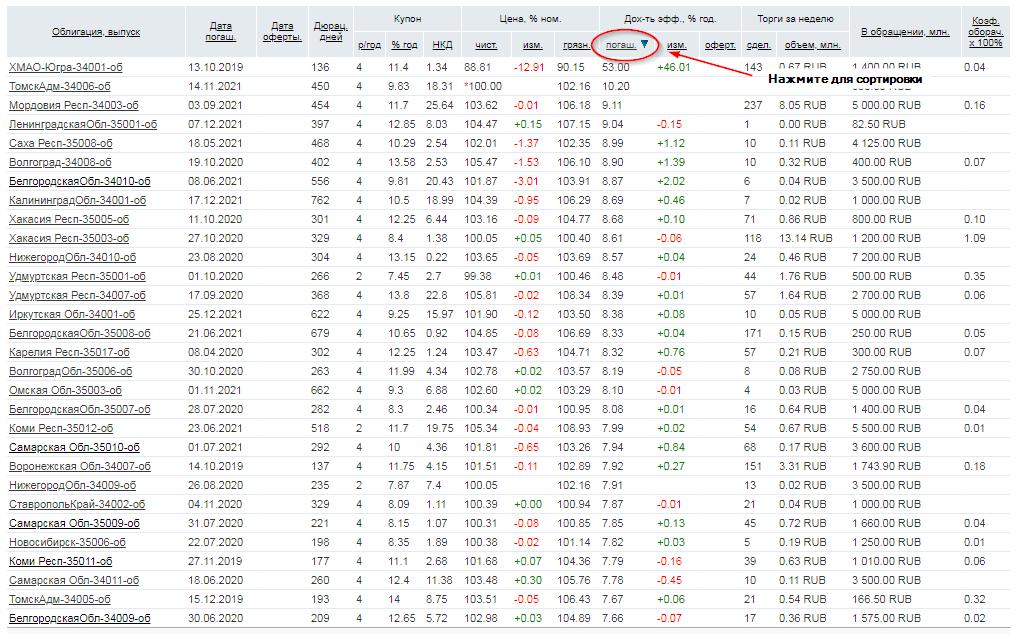

Можно заполнить и остальные поля, но я обычно так не делаю. Просто нажимаю кнопку «Найти», сортирую результаты поиска по доходности и анализирую предложенные выпуски.

Ставкам доходности к погашению, которые показывает Rusbonds, не всегда можно доверять, т.к. для расчётов не всегда используются текущие рыночные котировки. Ещё одна сложность в том, что сервис отображает эффективную доходность к погашению, а я при выборе облигаций ориентируюсь на простую. С другой стороны, они коррелируют друг с другом, поэтому для сортировки можно пользоваться функционалом Rusbonds.

Когда получен список потенциальных кандидатов на покупку, нужно исключить заведомо неподходящие выпуски, которые я не буду детально анализировать. Начинаю проверять по списку сверху вниз.

Сразу можно отсеять выпуски, у которых доходность к погашению (не путайте со ставкой купонной доходности) выше удвоенной ключевой ставки ЦБ РФ. В июне 2019 г. ставка ЦБ была 7,75%, удвоенная — 15,5%. Если вы видите доходность выше верхней планки, то это либо ошибка расчётов, либо дефолтная облигация. Дефолтные облигации лучше обойти стороной, а если мы встречаем ошибку расчётов, то лучше зайти в терминал и проверить рыночные котировки данного выпуска. У ОФЗ и субфедеральных облигаций вероятность дефолта минимальная, поэтому практически во всех случаях это будет ошибка расчётов.

Также нужно установить нижнюю планку доходности. Для себя я установил минимальную доходность, равную ставке ЦБ РФ. В принципе, минимальную и максимальную доходности можно установить прямо в форме поиска, но Rusbonds позволяет фильтровать по эффективной доходности, а я отбираю облигации в портфель на основании простой доходности к погашению. Поэтому предпочитаю фильтровать выпуски вручную.

Теперь можно перебирать облигации по списку и проверять простую доходность к погашению с помощью облигационного калькулятора. Поскольку параметры выпуска приходится вводить вручную, то педантичный отбор по списку может быть очень утомительным и отнять много времени. Для себя я выработал несложный алгоритм, который позволит приблизительно оценить доходность облигаций при помощи несложных вычислений в уме.

Независимо от того, какую ставку доходности показывает Rusbonds, я всегда проверяю с помощью облигационного калькулятора выпуски, по которым ставка купонной доходности выше ставки ЦБ на 1,5-2 процентных пункта. Сервис не всегда показывает актуальные рыночные котировки облигаций, поэтому выпуски с высокими ставками купона имеет смысл проверять всегда.

После того, как проанализировали список и отобрали наиболее доходные облигации, можно приступать к покупкам.

Как приблизительно оценить доходность облигаций при помощи несложных вычислений

Данный алгоритм подойдёт для выпусков со сроком погашения до четырёх лет. Вам необходимо складывать и вычитать в уме числа в пределах 20 и делить на 2, 3, 4 числа в пределах 20. Также потребуется округлять числа.

- Определяете размер премии/дисконта к номиналу облигации.

Проверим с помощью данного алгоритма выпуск «КалининградОбл-34001» (см. скриншот выше). Ставка купонной доходности — 10,5% годовых. Погашение в декабре 2021 года. По данным Rusbonds, цена облигации — 104,39. Размер премии — 4,39, количество лет до погашения — 2,5, округлим до двух (хотя по правилам математики нужно округлять до трёх, но у нас в приоритете сейчас простота и скорость расчётов). Делим размер премии на количество лет до погашения: 4,39 / 2 ≈ 2,2. У нас премия к номиналу, поэтому вычитаем 2,2 из 10,5. Получаем 8,3. Это и есть приблизительная оценка простой доходности к погашению.

Купить облигации

Облигации — это ценные бумаги, инвестиции в которые позволяют получить большую по сравнению с вкладами прибыль. Здесь можно сравнить облигации российских и иностранных компаний, выбрать лучшие облигации с высоким доходом и купить их онлайн, оставив заявку на сайте.

Инвестирование в облигации — один из видов получения стабильного пассивного дохода. Этот вид ценных бумаг крайне востребован среди инвесторов. В сравнении с акциями облигации обладают меньшей доходностью, но уровень их надежности выше, если учитывать риски любой инвестиционной деятельности.

Что такое облигации?

Облигация — это ценная бумага, представляющая собой договор займа. По условиям этого соглашения одна сторона (эмитент) берет у другой стороны (инвестора) денежные средства в долг под оговоренный процент. При этом эмитент гарантирует возвратить деньги к концу срока действия договора займа.

Вложение в облигации доступно физическому лицу, имеющему действующий брокерский счет. Для работы с данным видом ценных бумаг достаточно пополнить счет минимум на 1 тыс. рублей.

Чем облигации отличаются от вкладов?

Покупка облигаций и размещение средств на банковских вкладах — два инструмента пассивного заработка, имеющие кардинальные различия. В обоих случаях физическое лицо дает свои деньги под проценты, рассчитывая получить прибыль. Процент по облигациям — это купон, а возврат первоначальной суммы — номинал.

По облигациям доходность выше, чем по вкладам — при работе с вкладами банки делают отчисления в АСВ, а также выполняют различные нормативы по резервированию средств. С другой стороны, вклады надежнее, так как участвуют в системе обязательного страхования.

Отличия также заключаются в налогообложении. Налог с вкладов уплачивается в том случае, если вкладчик за год заработал больше, чем 1 000 000 рублей х на ключевую ставку ЦБ РФ, действующую на 1 января того же года. Налог платится с суммы превышения. Что касается облигаций, то НДФЛ с купонов по ним уплачивается в любом случае, независимо от вложенных сумм и доходности.

Разница в открытии. Для покупки облигаций необходимо иметь брокерский счет, терминал для компьютера или мобильное приложение. Для размещения денег на вкладе достаточно одного визита в банк: никаких дополнительных требований нет.

Чем облигации отличаются от акций?

Акции и облигации — ценные бумаги, инвестирование в которые может принести пассивный доход инвестору. Их принципиальные отличия заключаются в следующем:

- Наименование владельца: по акциям — собственник компании, по облигациям — кредитор.

- Прибыль: по акциям — не гарантирована и не фиксирована, по облигациям — гарантирована и фиксирована.

- Доходность: по акциям — потенциально высокая, по облигациям — низкая.

- Участие в деятельности компании: по акциям — да (с исключениями), по облигациям — нет (с исключениями).

- Риски: по акциям — высокий, по облигациям — низкий.

- Сроки: акции — бессрочные, облигации — срочные.

Акция — это долевая бумага, с покупкой которой инвестор становится собственником компании. Облигация — это долговая бумага, не предполагающая приобретение прав на долю в компании. В первом случае эмитентами выступают акционерные общества, а во втором — государственные и муниципальные организации, коммерческие предприятия.

Каких видов бывают облигации?

Всего принято выделять 7 признаков, в соответствии с которыми классифицируются облигации. В их числе:

- Варианты выплаты — дисконтные и процентные.

- Срок погашения — долгосрочные, среднесрочные, краткосрочные.

- Эмитент — облигации выпускаются государственными и муниципальными компаниями, корпорациями, частными коммерческими компаниями.

- Конвертируемость — конвертируемые и неконвертируемые.

- Обеспеченность — обеспеченные и необеспеченные залогом.

Также облигации отличаются в зависимости от валюты. Они бывают валютными и рублевыми. Последним классификатором признается вариант обращения — свободный или ограниченный.

Какой бывает доходность облигаций?

Доходность облигаций складывается из нескольких составляющих. Основные из них: реальная разница между погашением и покупкой и доходы от купона. Доход по облигации зависит от ряда факторов. Среди них: цена покупки; срок, в течение которого инвестор держал облигации; способы распределения купонных отчислений; темп роста котировок; момент и условия погашения долговых бумаг.

Показатели доходности можно посмотреть на Московской Бирже. Для этого необходимо открыть раздел «Долговой рынок» и воспользоваться облигационным калькулятором. Работая с облигациями, начинающие инвесторы должны помнить, что величина их доходности находится состоит в обратной зависимости от их цены: чем ниже цена облигации, тем большим по ней будет доход в момент продажи или погашения.

Срок действия облигаций

Один из обязательных параметров облигации — срок ее действия. Под этим параметром понимается временной отрезок, по истечении которого эмитент обязуется погасить (выкупить) долговые бумаги.

На практике принято различать три вида облигаций в зависимости от срока погашения: краткосрочные, среднесрочные, долгосрочные. Точные сроки могут варьироваться от 1 года до 30 лет. В РФ этот показатель короче — 1-7 лет.

Как заработать на облигациях?

Покупка облигаций приносит инвестору доход, так как он дает предприятию деньги под проценты. Номинальная стоимость облигаций на российском рынке — 1 тыс. рублей. Инвестор может купить долговые бумаги по любой цене (дешевле цена — выше доходность), но если он продержит их до момента погашения, то получит прибыль в размере номинальной стоимости. Пример:

Физическое лицо приобрело 10 облигаций, стоимость которых составила 7 тыс. рублей.

Продержав ценные бумаги до момента погашения, инвестор получает уже 10 тыс. рублей — по 1 тыс. рублей (номинал) за каждую облигацию.

На примере видно, что намного выгоднее покупать долговые бумаги, когда цена на них ниже номинальной стоимости. К 3 тыс. рублей дохода следует добавить и купонный доход, который инвестор получает раз в квартал или полгода в виде процентов.

На что обращать внимание при выборе?

Единой и верной для всех случаев стратегии не существует. Любая инвестиционная деятельность связана с рисками, и даже самые надежные государственные корпорации могут оказаться на грани дефолта. В то же время, при правильном подходе, риски остаться в убытке можно снизить, насколько это возможно. При выборе следует опираться на следующие параметры:

- Доходность — оценивается при помощи облигационного калькулятора.

- Надежность — наиболее безопасными считаются долговые бумаги, выпущенные государственными и муниципальными органами.

- Кредитоспособность выбранного эмитента — можно воспользоваться данными рейтинговых агентств: чем выше рейтинг, тем надежнее эмитент.

- Ликвидность — чем чаще ценные бумаги эмитента участвуют в торгах, тем легче и быстрее их можно будет продать.

Покупать облигации в Российской Федерации физические лица могут при помощи трех инструментов: брокерский счет, индивидуальный инвестиционный счет (ИИС), паевой инвестиционный счет (ПИФ). Для удобства клиентов брокерские компании разрабатывают специальное программное обеспечение или мобильные приложения, при помощи которых инвестор может совершать операции по купле-продаже облигаций.

Как выплачивается купон?

Если инвестор продержал ценные бумаги до момента выплаты купона, доход с процентов осядет на его банковском или брокерском счете — эти подробности оговариваются непосредственно с брокером. Периодичность выплат устанавливается эмитентом: один раз в 3-6 месяцев.

Часто задаваемые вопросы

С 1 января 2021 года налогообложение распространяется на все виды доходов, полученных с облигаций, включая дисконт и купонный доход. Ставка для резидентов — 13%, для нерезидентов — 30%. При этом действуют вычеты и льготы в сегменте ИИС.

Источник https://investfuture.ru/articles/id/kak-investoru-vybrat-pravilnye-obligacii-i-kogda-stoit-ih-pokupat

Источник https://journal.open-broker.ru/investments/podbor-obligacij-v-investicionnyj-portfel/

Источник https://bankiros.ru/investments/bonds