Мани-менеджмент на Форекс

Школа трейдинга Редактор: Татьяна Захарченко 8260 12 мин Аудио

Новички часто недооценивают важность торгового объема, а между тем, неверно выбранный лот для сделки способен сделать убыточной любую торговую систему. Несмотря на то, что система дает больше прибыльных сделок, чем убыточных — то есть имеет положительное матожидание, неверно рассчитанный торговый лот легко нивелирует все ее преимущества.

Сегодня поговорим о мани-менеджменте на Форекс. То есть о том, как уберечь свой депозит от потерь.

Что такое лот на рынке форекс

Объемы сделок на форексе измеряются в лотах.

Рассмотрим на примере валютной пары EURUSD.

Первая валюта пары – EUR – называется базовой, вторая – USD – валютой котировки (или котируемой). Значит, один стандартный лот на EURUSD – это сделка на 100 000 евро. Нажимая buy при одном лоте, мы покупаем 100 000 евро за доллары США (количество этих долларов зависит от курса валюты). Если же мы нажмем sell при том же одном лоте, мы продадим 100 000 евро за соответствующее курсу количество долларов США.

Базовая валюта котировки всегда стоит в валютной паре первой, котируемая — второй.

Как рассчитать и выставить размер лота

При открытии ордера (торговой сделки) трейдер самостоятельно указывает размер открываемой позиции. Проще говоря, указывает, сколько средств с его торгового счета будет задействовано в сделке.

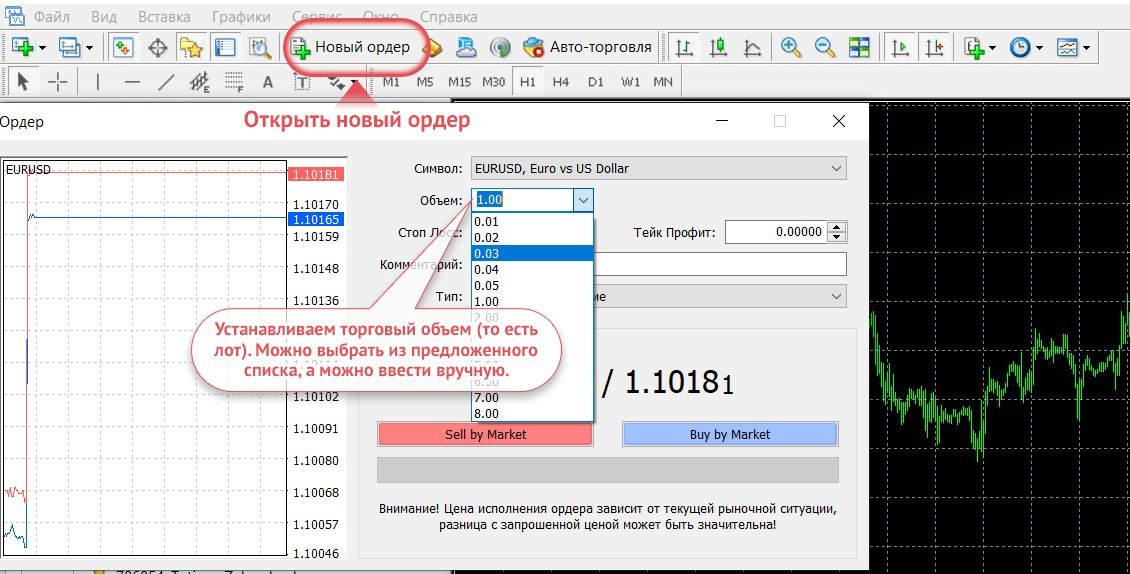

Для этого нажимаем в верхней панели Метатрейдера кнопку “открыть новый ордер”. После чего появляется окошко, в котором устанавливаем нужный нам объем, предложенный из списка, либо же выставляем вручную нужное значение.

Приведем пример. Мы хотим купить или продать пару EURUSD одним лотом при курсе 1,2 (то есть за 1 евро платим 1.2 доллара). Это значит, что на депозите должно быть 100 000*1,2 = 120 000 долларов США.

Понятно, что не все трейдеры имеют возможность торговать такими объемами, и в основном такие крупные операции на рынке совершают крупные игроки. Однако форекс брокеры предоставляют трейдеру кредитное плечо, которое позволяет открыть сделку с гораздо меньшей суммой на депозите.

Если кредитное плечо 1:100, значит, эту сделку можно открыть, имея на депозите 120 000/100 = 1 200 долларов. Сделка закроется автоматически, как только у трейдера не хватит депозита ее поддерживать (если цена пойдет против сделки).

Сегодня брокеры могут дать любое плечо, даже 1:1000 и больше. Хотя, практической ценности от такого громадного плеча нет, использовав его на всю, вы легко потеряете депозит при малейшем движении цены против вас (об этом ниже).

Дробные лоты

Трейдеру не обязательно открывать сделку одним целым лотом и больше. Сейчас любой брокер дает возможность торговать даже 0,01 лотом. На том же примере по паре EURUSD при курсе 1,2 на сделку 0,01 лота понадобится $1200. Если у вас на депозите нет столько денег, можно открыть сделку таким объемом с кредитным плечом: например, при плече 1:100 понадобится всего $12 (1 200 * 0.01).

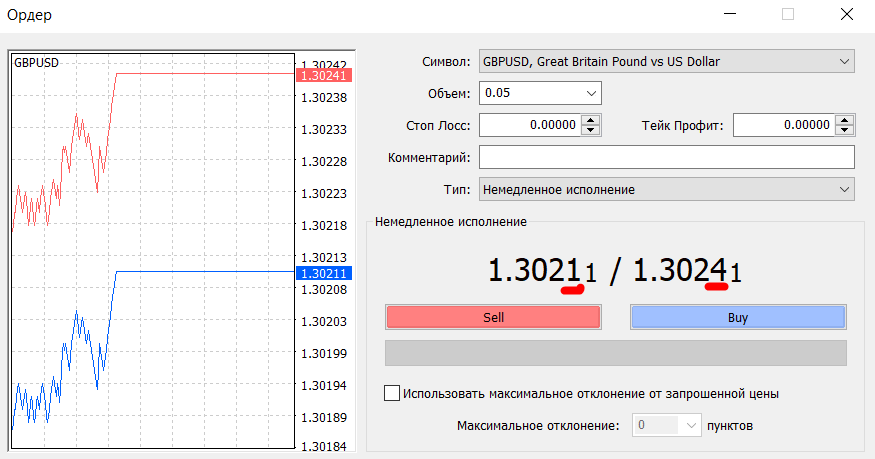

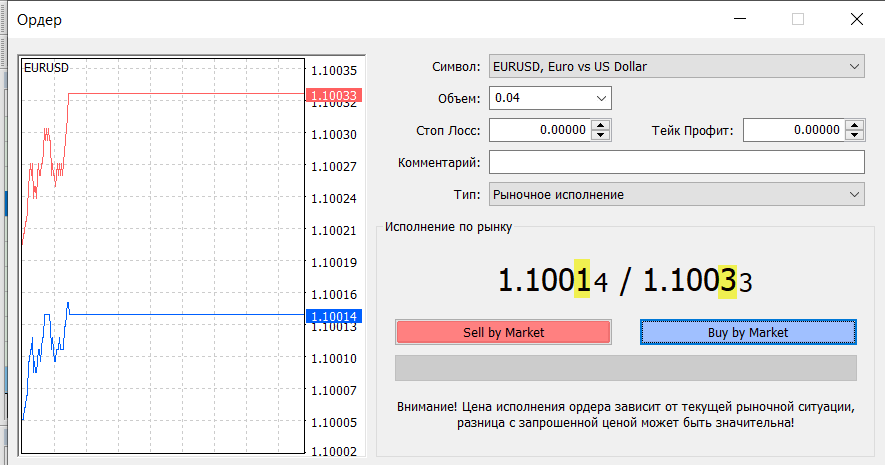

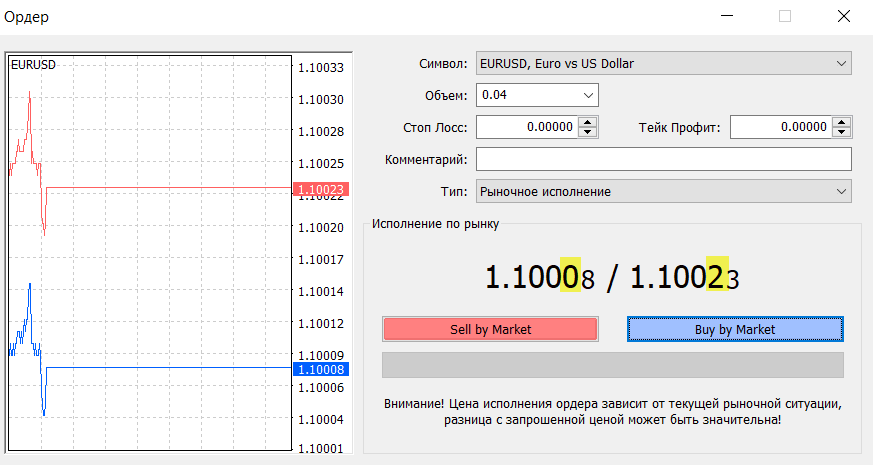

Что такое пункт цены на форекс

Сейчас в терминалах Metatrader котировки пятизначные, то есть 5 цифр после запятой. Ранее они были четырехзначными. Так вот, когда цена изменяется на одну четвертую цифру после запятой, говорят, что цена изменилась на 1 пункт (например было 1.3021 стало 1.3020 или 1.3022).

Если котировки пятизначные, то один пункт у нас будет при изменении цены на последние 10 цифр (1,31100 и 1.31110 — это изменение цены на один пункт на пятизначных котировках). Если цена пары EURUSD от 1,2000 упала до 1,1900, говорят, что цена упала на сто пунктов или фигуру.

Отсюда мы можем посчитать разницу залога по сделке при плече 1:100 для одного стандартного лота. Если при курсе 1,2000 она была $1200, то при 1,1900 достаточно $1190. На самом деле, немного больше — стоит учитывать еще спред и комиссию брокера.

Давайте посчитаем, сколько заработает трейдер, если он купит пару EURUSD одним лотом по курсу 1,200, а она вырастет в цене к 1,2100. При курсе 1,2000 один лот стоил $120 000, а при 1,2100 уже $121 000. То есть разница в цене составляет $1000 — это и есть прибыль трейдера, если цена пойдет в его сторону на 100 пунктов, и он зафиксирует прибыль.

Тут мы вводим еще одно понятие — стоимость пункта. При одном стандартном лоте у нас получилось 1000/100=10 долларов. На любой паре, где на втором месте стоит USD, стоимость пункта будет такой же.

Стоимость пункта важна в торговле, так как трейдер, открывая сделку, должен понимать, чем он рискует и сколько может заработать в случае удачного исхода. В большинстве торговых систем для фиксации прибыли или убытков выставляются стоп-лоссы и тейк-профиты. Зная расстояние до них от текущей цены, а также стоимость одного пункта, несложно посчитать потенциальную прибыль или убыток.

Как посчитать стоимость пункта по разным валютным парам

Есть валютные пары, где на втором месте стоит другая валюта и вообще не присутствует доллар США. Как тогда узнать стоимость пункта? Тут все несколько сложнее — стоимость пункта так и останется равной 10, но не долларов США, а в той валюте, которая стоит на втором месте в паре (котируемой).

Например, если мы возьмем пару USDCAD, то стоимость одного пункта цены будет равна десяти канадским долларам. Если вам нужно выразить ее в долларах США, просто переводите по текущему курсу.

А теперь представим, что мы захотели использовать кредитное плечо 1:1000 на полную по паре EURUSD. Это значит, что, имея на счету всего $120, мы можем открыть сделку одним лотом при курсе 1,2. Стоимость пункта $10. Получается, что при движении цены против нас на 12 пунктов мы потеряем 12 * 10 = $120, то есть весь депозит (а с учетом спреда и комиссий, даже меньшее количество пунктов нас “обанкротит”). Брокер автоматически закроет сделку, чтобы не терять свои деньги, которые были предоставлены в виде кредитного плеча. А нам для дальнейшей торговли нужно будет снова пополнять счет.

Причем не важно, какая сумма будет на депозите — хоть $100 000. Если задействовать кредитное плечо 1:1000 полностью, вся она будет потеряна при том же изменении цены.

Важно: на 10-20 пунктов цена может иногда измениться и за несколько секунд! Вы даже понять ничего не успеете, а депозит уже будет потерян.

Но может случиться и хуже. На сильно волатильном рынке возможны проскальзывания цены. И если трейдер задействовал все средства, открыв крупный объем при наличии немалого по размеру кредитного плеча, на счете может наступить margin call — главный кошмар трейдера — из-за уменьшения свободной маржи.

Ранее брокеры звонили клиенту и извещали о необходимости пополнить счет для поддержания открытых сделок. Сейчас все происходит автоматически — трейдер видит красную графу в терминале, и если он не успеет пополнить счет, наступает stop out (принудительное закрытие открытых позиций в Metatrader).

При проскальзывании может получиться отрицательный баланс счета. Почти все брокеры его списывают, но есть и те, кто загоняет трейдера в долг. То есть мало того, что трейдер потерял депозит, он еще и остался должен брокеру. Кстати, данный момент отражен в клиентском соглашении у брокера на сайте — внимательно его читайте, прежде чем остановить свой выбор на конкретной компании.

Именно потому мы говорим, что практической ценности от плеча 1:1000 нет. Конечно, можно возразить, что если цена продвинется в нашу сторону на те же 12 пунктов, депозит будет удвоен. Но это уже вряд ли можно назвать торговлей — больше похоже в игру на удачу. Ведь точно спрогнозировать такое незначительное движение цены просто невозможно.

Риск на одну сделку

Безусловно, все торгующие хотят очень быстро заработать. Поэтому совершают сделки большими объемами относительно размера депозита, забывая о риске его потерять.

Важно помнить: насколько хороша ни была бы ваша торговая система, убыточные сделки все равно будут, при этом вы никогда не будете знать заранее, какая же сделка окончится потерей.

Это особенность трейдинга — трейдер получает прибыль только за счет того, что общая прибыль превышает общий убыток по его сделкам. Но не известно, как будут чередоваться прибыльные и убыточные сделки. Следовательно, если выбрать слишком большой лот, то может случится так, что, когда придет череда прибыльных сделок, торговать будет не с чем — депозита не останется.

Нужно всегда выбирать такой объем торгового лота, чтобы депозит с легкостью пережил просадку, и прибыльные сделки снова вывели его в плюс.

Для этого в трейдинге есть такое понятие, как риск на одну сделку — измеряется он в процентах. Например, если требуемый риск на одну сделку 5%, то в случае срабатывания стоп-лосса трейдер потеряет не более 5% от депозита.

О том, что такое стоп-лосс, тейк-профит, рыночные и отложенные ордера и как их выставлять, читайте в нашей статье.

Как отрегулировать возможные потери по сделке?

Риск на одну сделку зависит от размера депозита, стоп-лосса и торгового лота. Например, у нас депозит $1000. Значит, при риске на сделку в 5% мы должны потерять на стоп-лоссе не более $50.

Размер депозита — величина постоянная, стоп-лосс задается правилами торговой системы, и менять его размер нельзя. Значит, отрегулировать нужные потери мы может только размером торгового лота.

Формула будет выглядеть так:

Т.Объем = (Депозит * Риск в процентах * 0,01) / (Разм.Ст.Лосса * Ст.Пункта)

- Т.Объем – объём открываемой сделки,

- Разм.Ст.Лосса – размер стоп-лосса в пунктах, то есть расстояние от уровня открытия сделки до уровня установки стоп-лосса,

- Ст.Пункта – стоимость одного пункта на данной валютной паре при одном стандартном лоте,

- Депозит – размер депозита,

- Риск в процентах – риск на одну сделку.

Получив сигнал на сделку с уровнем для стоп-лосса, трейдер быстро сможет посчитать, каким торговым объемом может открыть ее.

Пример. Торговая система подала сигнал на вход в рынок. Депозит у нас $1000, стоп-лосс по сделке — 50 пунктов. Считаем по вышеописанной формуле:

Х= (1000 * 5 * 0,01) / (50 * 10), получаем Х=0,1

То есть, объем лота выставляем не больше чем 0,1, чтобы риск не превысил 5% от депозита.

Но еще есть спред и, возможно, комиссии — их тоже нужно учитывать. Если для примера взять спред 1 пункт, то формула будет выглядеть вот так:

Х= (1000 * 5 * 0,01) / (49 * 10) получаем Х= 0.098.

Значит, открываем не белее 0.09 лота.

Все эти вычисления можно делать при помощи различных роботов и скриптов для терминала Metatrader. Вы лишь задаете риск на сделку и уровень стоп-лосса, а робот, зная размер депозита, открывает сделку нужным объемом.

Какого размера должен быть риск на одну сделку?

На этот вопрос нет однозначного ответа — для каждой торговой системы риск на одну сделку свой. Причем, его размер — величина постоянная: если вы уже выбрали определенное значение риска (как выбирать, мы рассмотрим ниже) для своей торговой системы, то должны соблюдать его во всех сделках.

Размер риска зависит от соотношения прибыльных и убыточных сделок торговой системы. То есть трейдер должен знать, какой процент убыточных сделок дает его торговая система на длительном промежутке времени.

Определить это соотношение можно на этапе тестирования торговой системы. Обычно, это делается, когда торговая система только создается. На длительных участках истории трейдер проверяет все торговые сигналы и считает, сколько из них окончились бы убытком.

Чем больше процент убыточных сделок дает торговая система, тем меньший риск на сделку стоит задавать для нее.

Насколько бы не было хорошим соотношение прибыльных и убыточных сделок, мы не рекомендуем задавать риск на сделку больше 3%. Даже если ваша система дает только 10% убыточных сделок (а это неправдоподобно малый процент).

Конечно, если риск больше, то и прибыль в случае удачного исхода будет больше. Но ведь нельзя предугадать, как будут чередоваться прибыльные и убыточные сделки. Допустим, на рынке наступил критический момент для торговой системы, и она дала 10 стопов подряд — при 3% риска на сделку это уже 30% потерь, а это критическое значение для депозита. Так что, лучше перестраховаться.

Такая система вполне может быть прибыльной, если половина сделок заканчивается убытком: для этого нужно, чтобы размер тейк-профита был больше размера стоп-лосса — тогда половина прибыльных сделок перекроют убытки.

По нашим наблюдениям, большинство торговых систем как раз и показывают приблизительно соотношение по сделкам 50 на 50, +/-10%. Если система показывает 60 прибыльных сделок при 40 убыточных — это норма. 70 на 30 — очень хороший показатель, 80 на 20 — вообще отличный, а 90 на 10 — эталонный, который, к сожалению, вряд ли достижим.

Вывод: риск на одну сделку мы можем изменять в пределах 1-3% в зависимости от соотношения прибыльных и убыточных сделок.

Соотношение прибыльных и убыточных сделок может быть и хуже — например, 40% к 60%. И такая система тоже может быть прибыльной, если имеет хорошее соотношение стопа к профиту. В этом случае трейдер уменьшает риск на одну сделку — он уже будет >1%.

Несколько рекомендаций новичкам

- Если вы новичок, мы не рекомендуем задавать риск на одну сделку более 1% от депозита. Каким бы хорошим ни было соотношение прибыльных и убыточных сделок по вашей системе.

- Трейдерам которые только начинают свой путь на Форекс, мы рекомендуем сперва отточить навыки на демо-счете, и только после этого пробовать торговать на реальном счете.

- Важно запомнить, что торговый лот рассчитывается не исходя из суммы потенциальной прибыли — а от суммы возможного убытка.

- И конечно, всегда используйте стоп-лосс для ограничения убытков.

Редактор материала Татьяна Захарченко Трейдинг-эксперт (опыт 10 лет) С 2011 года в индустрии финансовых рынков как трейдер. Практикую скальпинг, разгонные стратегии. Среднесрочные, долгосрочные реже.

Расчёт размера лота и его влияние на торговлю

Здравствуйте, дорогие друзья! В трейдинге одна из составляющих успеха – правильный риск-менеджмент. Что толку от того, что вы умеете определять неплохие точки для входа, если всю прибыль вы потом сливаете за 1-2 сделки? В риск-менеджменте расчет лота Forex играет не последнюю роль. Вы должны понимать, исходя из каких соображений подбирается объем сделки и как это делается. На этом сегодня остановимся подробнее.

Помимо Форекса затронем и фондовый рынок. На нем объем позиции зависит от конкретной площадки и бумаг компании. Тем, кто собирается начинать работать с акциями, это нужно учитывать.

Лот на Форекс

Термин этот обозначает объем позиции. Условились считать, что 1 лот равен 100 тыс. единиц базовой валюты в паре (базовая – та валюта, которая идет на первом месте в обозначении валютной пары). Примеры:

- 1 лот по EURUSD равен €100 000 или $113 630 (курс евро к доллару на момент подготовки материала – 1,1363).

- 1 лот по GBPUSD равен уже £100 000, с учетом текущего курса $1 = 1,3203 в долларах лот составит $132 030.

- по USDJPY все проще – лот равен $100 000.

- По кроссу, например, AUDNZD 1 лот обозначает 100 000 австралийских долларов, с учетом курса AUD к американцу эта сумма равна $70 757.

Дробные единицы

Помимо стандартного объема в 100 тыс. единиц валюты используются и дробные его значения:

- Мини. Что касается того, какому объему валюты на Форекс равен мини лот, то по сравнению со стандартным или классическим он снижен в 10 раз и равен 10 000 единицам базовой валюты.

- Микро – единица объема в этом случае снижена до 1000.

С тем, чтобы снизить входной порог, брокеры позволяют торговать с плечом, то есть используются заемные средства, которые компания на время выдает трейдеру. На сайте скоро появится статья о том, как использовать кредитное плечо, рекомендую с ней ознакомиться.

Брокеры открывают так называемые центовые счета с тем, чтобы трейдеры могли потренироваться торговать реальными деньгами без крупных вложений. Для наглядности приведу характеристики сделки на продажу объемом 1 лот для обычного, мини и микро-счета по паре EURUSD. Как видите, все показатели просто уменьшаются в 10 и в 100 раз соответственно. С одной стороны, получаем меньшую нагрузку на депозит, с другой – профит тоже уменьшается.

Метод подбора безопасного лота

Новичкам я постоянно советую сначала ставить во главу угла не прибыль, а надежность торговли. Это значит, что на старте, да и потом тоже нужно снизить риск до минимума, желательно в пределах 1-2% от депозита на сделку.

В примере разберем, как рассчитать безопасный лот для одной и той же сделки для депозитов в $200 и $1000. Точка входа показана ниже – покупаем на ретесте поддержки после разворотного паттерна.

Исходные данные

- SL – 52 пункта, курс USDJPY на момент расчетов составляет 111,85. Тип счета классический.

- Депозиты – $200 и $1000.

- Допустимый риск по сделке – 2% от депозита.

- Нужно выполнить расчет лота на Форекс – определить максимальный объем, при котором для этих условий не будет нарушен манименеджмент.

Порядок действий

- Определяем допустимые потери в валюте депозита. Для нашего примера SL в деньгах составляет 0,02 х 200 = $4 и 0,02 х $1000 = $20.

- Один пункт при таких условиях должен стоить не более 4/52 = $0,077 и $0,385 для депозитов $200 и $1000 соответственно.

- Из формулы для расчета цены пункта выводим зависимость для определения максимально допустимого объема.

Point Value = Lot x Pips / Exchange rate to dollar

Из нее получаем:

Lot = Point Value x Exchange rate to dollar/Pips

В нашем примере для депозита в $200 максимально допустимый объем по сделке составит:

Lot = 0,077 x 111,85 / 0,01 = $861,245 или 0,0086 лота.

Для депозита в $1000 по той же формуле объем составит:

Lot = 0,385 х 111,85 / 0,01 = $4306,22 или 0,043 ≈ 0,04 лота.

Возникает проблема – минимальный объем брокер установил на отметке 0,01, а для депозита в $200 он должен быть 0,0086. Так что придется либо стоп уменьшить, либо пропустить сигнал, либо пополнить счет. Как вариант – подойдет и небольшое нарушение ММ, но с этого слив депозита и начинается. Малые отступления от правил со временем превращаются в полное их игнорирование. Рекомендую прочесть мой ликбез о маржин колле, чтобы понимать всю опасность нарушения манименеджмента.

Я умышленно показал максимально подробный расчет. После небольшой практики прикидывать объем сделки сможете чуть ли не в уме. Но теорию понимать нужно. На видео ниже – еще пара примеров с вычислениями.

Как облегчить расчеты?

Для удобства трейдеров брокеры на своих сайтах размещают онлайн-калькуляторы. Коротко пройдусь по функционалу каждого из них.

Начать торговать с Forex4you

Открыть центовый счёт в Exness

Открой счет в Amarkets

Как задать объем сделки в МетаТрейдере

Этот параметр указывается в поле настроек ордера:

Если активирован режим торговли в 1 клик, то объем указывается в левом верхнем углу. Соответствующее поле находится между кнопками Buy и Sell.

Не забывайте при торговле учитывать разницу между ценами Бид и Аск. Прочтите пост про спред при покупке актива, там этот вопрос разбирается детальнее.

Лучшие брокеры с минимальным спредом и проскальзываниями

Ниже перечислю 2 компании с хорошими для торговли условиями.

Exness

Есть счета Cent, Mini, Classic, ECN, кредитное плечо регулируется в широком диапазоне. Помимо десятков валютных пар доступна торговля CFD на крипту и другие инструменты. Комиссия на ECN счетах $25 с проторгованного миллиона, спред по мажорам очень узкий, в часы пиковой активности меньше пункта.

Открыть центовый счёт в Exness

AMarkets

Выделяют счета Standard, Fixed, ECN (от $200), Institutional (от $100 000). Спред чуть выше, чем у Exness, по мажорам не опускается ниже 1,3-1,5 пунктов. Торговля ведется валютными парами, есть CFD на крипту, металлы, индексы и прочие инструменты.

Начать работу с Amarkets

Отмечу и очень быстрое исполнение у обеих компаний. Проскальзываний практически нет.

Объемы на фондовой бирже

Что такое лот на Форекс разобрались, теперь выясним, что он обозначает при работе с акциями. Разница в том, что его величина не фиксирована, зависит она от:

- Площадки. Например, на AMEX, NYSE, CME, NASDAQ объем лота фиксирован и составляет 100 акций. На ММВБ после 2011 г. в него может входить 1, 100, 1000 бумаг.

- Сколько акций в лоте, зависит от их стоимости. Чем дешевле бумаги, тем больше их в лоте.

Эта информация указывается в описании бумаги. Выше – пример для Сбербанка, в 1 Lot входит 10 акций.

Бумага Интер РАО дешевле Сбербанка. Поэтому в 1 Lot входит уже 1000 акций:

На фондовом рынке, как и на Форекс, возможна торговля неполными лотами. Так что трейдер и здесь может регулировать риски.

Брокеры для работы на фондовом рынке

Начинать работать на бирже лучше с проверенным брокером. Предлагаю остановить свой выбор на одной из следующих компаний:

- БКС – лучший выбор для российского рынка. Помимо бумаг РФ работать можно и с рынком США. Отмечу единый счет, с которого работа ведется через QUIK, торговать можно бумагами российских и более 800 американских эмитентов (через биржу Петербурга ). Комиссия при этом составляет 0,07% при обороте до $15 000 и понижается с ростом оборота. Можно работать и на Форекс, а депозит в этом случае составляет от $1. Кредитное плечо 1:1-1:200. Возможна работа с ETF.

Открыть счет онлайн в БКС

Открыть счёт для рынка США на just2trade

Знакомство с фондовым рынком начинайте с одной из этих компаний – не прогадаете.

Резюме

Понимание того, что из себя представляет лот в трейдинге необходимо, чтобы адекватно выстраивать свой риск-менеджмент. Это позволит в каждой сделке просчитывать объем так, чтобы соблюдался манименеджмент, а стоп выставлять без нарушения стратегии.

С фондовым рынком дела обстоят так же. Разница лишь в том, что лот исчисляется определенным количеством акций, а не единицами базовой валюты. Если остались вопросы по расчету объемов сделок – с радостью отвечу на них в комментариях. Не стесняйтесь спрашивать то, что кажется непонятным. Не забывайте подписываться на обновления моего блога. Материалы выходят регулярно, а подписка гарантирует, что вы не пропустите очередную публикацию. На этом прощаюсь с вами, всего хорошего и до скорой встречи!

If you have found a spelling error, please, notify us by selecting that text and tap on selected text.

Как рассчитать торговый лот для открытия ордера на Форекс?

Немаловажное значение в трейдерской деятельности имеет такое понятие, как лот. В этой теме рассмотрим понятие торгового лота на Форекс, а также опишем методы его расчета.

Что такое торговый лот?

Лот (от английского lot) — это объем операции обмена валют на рынке Форекс, установленный мировыми стандартами. 1 лот всегда составляет 100 000 базовых единиц валютной пары.

Так, по валютной паре USD/CAD 1 лот равняется 100 000 USD, поскольку базовой валютой пары является Доллар США. Если же возьмем такой инструмент, как EUR/USD, то 1 лот составляет 100 000 EUR или, в пересчете по текущему курсу, 137 000 USD (курс EUR/USD равен 1,3700, 1 лот = 100 000 * 1,3700).

Для открытия позиций на сумму от 100 000 USD, то есть от 1 лота и более, требуется достаточно большая сумма средств на депозите или кредитное плечо, поэтому такими суммами чаще всего оперируют крупные фонды и различные финансовые институты. Что же касается частных спекулянтов, обладающих небольшими торговыми капиталами, то брокерские компании предоставляют для них возможность использовать дробные лоты.

Для стандартных долларовых счетов:

- Стандартный лот (или целый) — 100 000 единиц базовой валюты пары, объем обозначен 1.

- Мини лот — 10 000 единиц, объем составляет 0,1.

- Микро лот — 1 000 единиц, объем составляет 0,01.

Для центовых счетов:

- Предусматривается та же градация, но все суммы измеряются в центах.

Поскольку все операции на межбанковском рынке Форекс осуществляются целыми лотами, работающие с ритейл-клиентами брокерские компании автоматически аккумулируют дробные лоты в пул и выводят их на рынок совокупным объемом. Такой подход позволяет любому трейдеру совершать операции с валютами независимо от размера своего торгового капитала.

Как рассчитать лот на Форекс?

При открытии позиции трейдер должен рассчитать ее оптимальный объем, то есть величину в лотах, которая позволит депозиту сохранять устойчивость при возникновении колебаний котировок против открытой позиции. Ордер не должен закрыться по Stop Out при малейшем ценовом откате.

Для расчета объема открываемой позиции, прежде всего, следует определиться с двумя основными составляющими:

- Размер предельно допустимого риска на одну открываемую позицию.

- Уровень Стоп Лосс в пунктах от точки входа.

Кроме того, для проведения расчета используются такие показатели:

- Размер депозита.

- Стоимость 1 пункта цены при стандартном лоте.

Существует ряд методов расчета оптимального размера лота на Форекс, мы рассмотрим 3 из них. В примере будем использовать следующие данные:

- Депозит — 2 000 USD.

- Валютная пара — GBP/USD (стоимость 1 пункта при ордере в 1 лот — 10 USD).

- Предельно допустимый риск на 1 сделку — 3%.

- Длина стопа — 100 пунктов (количество пунктов от точки открытия сделки до уровня Стоп Лосс).

- Кредитное плечо — 1:100.

Все расчеты проводятся для торгового счета с базовой валютой USD.

Метод стандартного лота

Этот способ предусматривает, что фиксированный размер лота выбирается один раз и торговля ведется только с этим рабочим объемом позиции. При использовании этого способа следует учитывать, что:

- При значительном увеличении лота возрастает риск и величина потерь.

- Чрезмерное уменьшение приводит к неэффективности использования средств.

В таком случае рекомендуемый объем для нашего примера должен составлять не более 10% от максимально возможного. Максимальный лот по данной паре составляет 1,2, значит, фиксированный лот должен быть не более 0,12.

Расчет выглядит так:

- 2 000 USD * 100 (размер плеча) = 200 000 USD (капитал для совершения торговых операций в долларах).

- 200 000 USD / 164 190 USD (100 000 GBP по текущему курсу Доллара США 1,6419) = 1,21 (максимально возможный объем в лотах).

- 1,21 * 10% = 0,12.

Метод расчета от фиксированной суммы риска

Размер лота определяется исходя из максимальной суммы риска на одну сделку. При открытии ордера выбирается такой объем позиции, при которой потери не превысят максимально установленную величину. Для этого находится сумма риска, которая в нашем примере составляет 60 USD. Далее определяется количество пунктов до стопа — 100, то есть максимальная стоимость 100 пунктов должна составлять не более 60 USD. Размер лота должен быть таков, чтобы сумма полученных потерь не превышала заданную величину риска. Данный расчет позволит максимизировать прибыль при жестком ограничении потерь.

- 2 000 USD * 3% = 60 USD (максимальный размер риска).

- 60 USD / 100 (пунктов) = 0,6 USD (максимальная стоимость 1 пункта).

- 0,6 USD / 10 USD (стоимость 1 пункта целого лота) = 0,06 (максимальный размер лота при заданном уровне потерь).

В этом случае также следует учитывать изменение величины депозита. То есть корректировать расчет, исходя из текущего баланса счета. Если депозит в процессе торговли поднялся до 2 500 USD, то и максимальный риск составляет уже 75 USD (2 500 USD * 3%), тогда лот будет равен 0,07. При уменьшении депозита до 1800 USD максимальный риск составит 54 USD, а объем позиции — 0,05.

Метод расчета на основе уровня залоговых средств или загрузки депозита

Данный способ отталкивается от постулата, что максимальная загрузка депозита не должна превышать 15% от его величины. По условиям нашего примера мы можем открывать сделки до тех пор, пока залоговые средства не составят 300 USD.

В таком случае объем открываемой позиции по паре GBP/USD не может превышать 30 000 USD, а максимальный лот составит 0,18.

- 2 000 USD * 15% (загрузка депозита) = 300 USD (максимальный залог в долларах).

- 300 USD * 100 (кредитное плечо) = 30 000 USD (объем позиции с учетом кредитного плеча).

- 30 000 USD / 164 190 USD (100 000 GBP по текущему курсу Доллара США 1,6419) = 0,18 (максимально возможный объем в лотах).

В данных примерах мы рассмотрели простые варианты расчета размера лота на Форекс при торговле одним инструментом. В действительности трейдер далеко не всегда пользуется одним инструментом и открывает только один ордер.

Поэтому расчеты следует проводить с поправкой на количество открываемых позиций, а также на общий допустимый риск на весь депозит.

А в третьем случае распределять объем залоговых средств между количеством открываемых ордеров.

Для облегчения задачи трейдера, а также чтобы не запутаться в расчетах, вы всегда можете найти на просторах Интернета скрипты для расчетов объема лота, которые запускаются непосредственно в торговой платформе, или же воспользоваться онлайн-калькулятором, которые предлагают брокерские компании и другие профильные сервисы.

Рекомендации начинающим трейдерам

Новичкам критически важно не завышать объемы сделок, даже если вы уверены в результате на 100%. Ниже мы предложим несколько полезных советов, которые помогут снизить уровень возможных потерь:

- Во время расчета размера лота, нельзя округлять получившийся результат в большую сторону. Округление должно происходить только в меньшую сторону. Пример: при расчете лота вы получили значение 0.728. При корректном округлении ваш результат будет 0.72.

- Тестировать выбранную торговую стратегию на исторических данных, что помогает определить оптимальную среднюю величину ордера Стоп Лосс. Это упрощает расчет, так как больше не придется подставлять новые значения. Меняться будут лишь размер депозита и уровень рисков, остальные данные известны.

- При расчете уровней Стоп Лосс обязательно необходимо учитывать размер спреда актива. То есть если вы выставляет стоп-ордер на 30, а величина спреда по данному торговому инструменту – 2, то Стоп Лосс следует выставлять на 32.

Дмитрий Гурковский

Возглавлял лабораторию технического и фундаментального анализа финансовых рынков в НИИ Прикладного системного анализа. В настоящее время руководит Аналитическим отделом компании RoboForex и ведёт раздел ежедневных обзоров по уровням Фибоначчи для клиентов компании.

Источник https://ru.brokers.best/schools/loty-ob-emy-torgovyy-oborot.html

Источник https://guide-investor.com/foreks/lot/

Источник https://blog.roboforex.com/ru/blog/2019/09/17/kak-rasschitat-torgovyj-lot-dlja-otkry/