Если продать бизнес как платить налоги

Содержание:

- Налоговое резидентсво: основные аспекты;

- Утратили резидентство. Как платить налоги?

- Что нужно учитывать при релокации бизнеса и сотрудников;

- Открыли контролируемую иностранную компанию: что нужно знать;

- Валютное резидентство: основные аспекты.

Налоговое резидентство: основные аспекты

Порядок определения налогового резидентства

В России человек признается налоговым резидентом, если он пробыл на территории страны в общей сумме более 183 дней за один календарный год (положение 2 статьи 207 НК РФ).

Резидентство юридических лиц регулируется статьей 246.2 НК РФ. Организации присваивается этот статус в трех случаях:

- Юридическое лицо зарегистрировано на территории России;

- Головной офис организации находится в России или руководящие лица осуществляют управление в РФ;

- Данный статус присвоен в соответствии с международным договором.

При этом управляющими в статье признаются такие действия, как стратегическое планирование, ведение отчетности (финансовой или управленческой), проведение внутреннего аудита, управление рисками и тому подобное.

Как перестать быть налоговым резидентом в России?

Человек утратит этот статус автоматически, если находится за границей более шести месяцев (183 дней) в году суммарно. Налоговый кодекс не содержит положений, которые обязывали бы лицо сообщать об этом.

Однако не стоит забывать, что при неверном расчете налога с целью его уменьшения (в том числе и расчете налога по ставке резидента) предусмотрен штраф в размере 20% от всей его суммы (статья 122 НК РФ).

Заявление «О непризнании налоговым резидентом РФ» можно подать в случае если человек получил иностранное резидентство. Отправить его нужно в ФНС, приложив к нему подтверждающий документ.

Инструкцию о том, как подтвердить налоговое резидентство России, читайте в первой части материала RB.RU.

Кто и как проверяет статус резидента?

Общей системы сбора данных для контроля за резидентством физлиц в России не существует. Налоговая получает информацию о нахождении человека в стране от налоговых агентов — работодателей, заказчиков, брокеров и так далее.

В случае если ФНС разыскивает должника, служба может запросить сведения о пересечении границы конкретным человеком.

Напомним, что пока человек является налоговым резидентом России, он обязан уведомлять налоговую об открытии банковских счетов за рубежом и движениях средств на этих счетах. Именно эти данные могут заинтересовать ФНС, и она потребует подтвердить информацию о статусе резидента.

Также у России осуществляется автоматический обмен финансовой информацией с 79 странами, и эти страны также могут привлечь лицо к ответственности за налоговые нарушения.

Утратили резидентство. Как платить налоги?

Какая налоговая ставка для нерезидентов?

Базовая ставка по подоходному налогу для физических и юридических лиц-резидентов установлена в размере 13-15% и 20% соответственно.

Для лиц-нерезидентов налоговая ставка составляет 30%.

Какие налоги платят физлица-нерезиденты?

Налогообложению со стороны России для нерезидентов подлежат только те доходы, которые считаются полученными на территории страны. Это могут быть:

- Доходы от дивидендов;

- Сдача в аренду или продажа недвижимости / земельного участка / транспортного средства и так далее;

- Доходы от вкладов в российских банках;

- Выигрыш в лотерее / рекламной акции / конкурсе и так далее (при этом иностранный выигрыш будет учитываться налоговыми системами обеих стран).

О том, какие налоги платят физлица и компании-резиденты в России, читайте в статье: «Налоговый резидент в 2022 году: разбираемся с понятиями».

Как платят налоги индивидуальные предприниматели-нерезиденты?

Индивидуальный предприниматель — это физическое лицо, осуществляющее предпринимательскую деятельность и зарегистрированное без образования юрлица.

ИП платит не налог на прибыль (как делают юрлица), а НДФЛ. Если предприниматель утратил резидентство, к нему применяются те же правила, что и к физлицу — ставка НДФЛ повышается до 30%, но налогом облагаются только доходы из России.

При этом ИП вправе применять специальные режимы налогообложения даже после утраты резидентства (Письмо № 03-11-11/147 от 21.05.2010). Напомним, что специальные налоговые режимы позволяют ИП не платить НДС, налог на используемое в бизнесе имущество и НДФЛ (но только по доходу от деятельности, на которую применяется спецрежим).

Как платят налоги самозанятые-нерезиденты?

Объясняет Иван Суворов, советник по правовым вопросам Юридической группы «Совет»:

По законодательству РФ самозанятые — это физические лица, которые самостоятельно осуществляют предпринимательскую деятельность без открытия юридического лица и получения статуса индивидуального предпринимателя.

В силу положений закона они не обязаны платить страховые взносы, а их налоги ограничиваются выплатами в 4% и 6% с дохода при расчетах с физическими и юридическими лицами соответственно.

Таким образом, это лица с особым статусом, который позволяет работать без уплаты страховых взносов.

В письме Минфина России от 20.01.2020 г. № 03-11-11/2644 указано, что возможность применения налогоплательщиком специального налогового режима НПД не ставится в зависимость от наличия или отсутствия у налогоплательщика статуса налогового резидента Российской Федерации.

Если самозанятый является нерезидентом, его налоговая ставка при работе с физлицами и организациями не меняется.

Как доначислисть налог после утраты резидентства?

По завершении года определяется окончательный налоговый статус физлица исходя из количества дней, проведенных в РФ за период с 1 января по 31 декабря. Срок подачи декларации по НДФЛ — 30 апреля года, следующего за отчетным.

По общему правилу, установленному абзацем 2 пункта 1 статьи 81 Налогового кодекса Российской Федерации, при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию.

Срок представления уточненной декларации законодательством не установлен, поэтому её можно направить в налоговый орган в любое время после обнаружения ошибки (искажения). Ошибка будет считаться исправленной, только если налогоплательщик подал уточняющую декларацию.

Рассмотрим пример, где человек утратил статус налогового резидента в 2022 году. В таком случае, вне зависимости от периода, когда он перестал являться резидентом (январь или ноябрь — значение не имеет), весь налог за 2022 год будет считаться по ставке в 30%.

Все что нужно ему сделать — подать декларацию в 2023 году с рассчетом по этой ставке. Напомним, что налоговый период по НДФЛ — календарный год. То есть даже если человек утратил статус в феврале 2022 года, это не имеет значения — декларация в 2022 году подается за 2021 по ставке для резидентов.

Как нерезиденту платить НДФЛ с продажи недвижимости?

Недвижимость принято разделять на жилую, нежилую (коммерческую) и земельные наделы. По закону продажа недвижимости считается доходом, а значит, облагается налогом по базовой ставке — 13 и 20% для физических и юридических лиц-резидентов соответственно. Для нерезидентов (и физических и юридических лиц) эта ставка установлена в размере 30%.

Однако даже если человек уехал из России, потерял статус резидента и решил продать свою квартиру/дом/коммерческое помещение, это далеко не всегда означает, что ему придется заплатить 30% налога.

Налог не нужно платить в любом из следующих случаев (статья 217.1 НК РФ):

- Лицо стало собственником до 2016 года и недвижимость находится в его владении более трех лет;

- Лицо стало собственником после 2016 года и недвижимость находится в его владении более пяти лет;

- Лицо унаследовало имущество и оно находится в его владении более трех лет;

- Недвижимость была продана за меньшую сумму, чем приобретена, но не менее чем за 70% кадастровой стоимости (Узнать кадастровую стоимость можно здесь, достаточно ввести адрес объекта);

- Имущество было продано по той же цене, что и приобретено, и эта сумма не меньше 70% кадастровой стоимости.

Напомним, что НДФЛ облагается не вся сумма с продажи недвижимости, а только доход. Так, если квартира была куплена за пять миллионов, а продана за семь, то под НДФЛ попадают два миллиона.

Также нерезиденты не имеют права на имущественный вычет.

Декларация по такому доходу подается по форме 3-НДФЛ не позднее 30 апреля года, следующего за годом сделки, и налог должен быть уплачен не позднее 15 июля.

Как платить налог с продажи транспорта?

Налог с продажи транспортного средства исчисляется по той же ставке, что и с продажи недвижимости, для нерезидентов — 30%. При этом условия, при которых продажа не подлежит налогообложению, отличаются.

От НДФЛ продажа транспортного средства освобождается в следующих случаях:

- Транспорт был продан по цене менее 250 тысяч рублей (вне зависимости от срока нахождения в собственности);

- Транспорт находится в собственности более трех лет;

- Транспорт был продан дешевле или за ту же сумму, за которую был приобретен (налога нет, но подавать декларацию все равно необходимо).

Вычетов для нерезидентов также не предусмотрено, декларация подается по аналогичному принципу.

Как облагаются налогом проценты по банковским вкладам?

Налог на проценты по банковским вкладам ввели относительно недавно — 1 января 2021 года.

Правда, уже в 2022 году его пришлось отменить. Как сообщили «РИА Новости», 22 марта этого года в рамках антикризисных мер поддержки Госдума отменила НДФЛ на процентные доходы по вкладам за 2021-2023 годы.

Для лиц-нерезидентов налоговая ставка на проценты по банковским вкладам в России установлена в размере 13% или 15%, если доход по ним превышает 5 млн (пункт 3 статьи 224 НК РФ).

Объясняем, как рассчитывался налог до его временной отмены.

Общая формула расчета выглядит следующим образом:

(Фактический доход по вкладам в рублях — освобожденный от налога процентный доход) * 13%.

Освобожденный от налога процентный доход = ключевая ставка ЦБ на начало календарного года (в 2021 — 4,25%, в 2022 — 8,5%) * 1 млн руб. В 2022 году освобожденный доход составил бы 85 тысяч рублей.

Фактический доход — это сумма вклада * процентную ставку, под которую вклад открывался. Например, человек открывает вклад на 2 млн рублей под 5% годовых. Фактический доход составит 100 тысяч.

Если подставить данные из примера в формулу, то получим (100 000 — 85 000) * 13%. Заплатить с такого дохода нужно было бы 1 950 рублей.

Не облагаются налогом два типа вкладов:

- С процентной ставкой, не превышающей 1% за весь период;

- Счета эскроу Специальный счет для безопасного проведения расчетов между покупателем и продавцом .

Налог распространялся и на валютные вклады. Доход в валюте пересчитывался в рубли по курсу ЦБ на момент выплаты процентов.

Как платить налоги с дивидендов?

Дивиденды — это часть прибыли определенной компании, которая распределяется среди лиц-держателей акций этой самой компании.

Дивиденды российских компаний признаются доходом, получаемым на территории России. Сами организации, которые их выплачивают, берут на себя функцию налогового агента — то есть самостоятельно исчисляют и удерживают НДФЛ в 13% с дохода лица-резидента.

Налоговая ставка с дохода в виде дивидендов для лиц-нерезидентов является исключением из общего правила и составляет не 30, а 15% (пункт 3 статьи 224 НК РФ).

Как уже было сказано выше, компания, выплачивающая дивиденды, сама удерживает налог, поэтому лицу-получателю декларировать такой доход не нужно.

О том, как получить налоговую отсрочку, читайте в первой части нашего материала и в статье «Как законно отсрочить уплату налогов в 2022 году».

Что нужно учитывать при релокации

Основатель утратил статус резидента. Как ему получать прибыль со своей российской компании?

Объясняет Иван Суворов, советник по правовым вопросам Юридической группы «Совет»:

Дивидендами в целях налогообложения признается как прибыль акционеров в акционерных обществах, так и прибыль участников обществ с ограниченной ответственностью. При выплате дивидендов такая организация является налоговым агентом. Её основная функция состоит в удержании суммы налогов из дохода налогоплательщика.

В случае, когда получателем дивидендов является физическое лицо-нерезидент России, организация должна удержать с него НДФЛ по ставке 15%. Такие правила применяются и к учредителям компаний, утратившим статус налогового резидента РФ.

При этом необходимо обращать внимание — заключено ли между РФ и иностранным государством, резидентом которого стал учредитель компании, соглашение об избежании двойного налогообложения. В зависимости от условий такого соглашения, ставка может быть изменена, как правило, в сторону уменьшения.

Важно учитывать, что нормы международного договора в этом контексте играют ключевую роль и при наличии разных ставок в налоговом законодательстве РФ и в международном договоре необходимо применять международный договор.

Компанию «релоцировали» — открыли юрлицо и счета в другой стране. Как быть с российскими сотрудниками?

Если сотрудник, налоговый резидент, работает на иностранную компанию, то ему необходимо будет самостоятельно рассчитать и уплачивать подоходный налог — он будет исчисляться по базовой налоговой ставке в 13%.

Более того, иностранный работодатель, который не имеет в России филиала или представительства, не будет платить за российского работника страховые взносы с сумм выплаченного вознаграждения.

Если в другой стране создается новая компания, в том числе регистрируется новое юрлицо — с работником нужно заключать новое соглашение, которое по содержанию может не отличаться от предыдущего. Само собой, за исключением части, связанной с налогами и социальными обязательствами.

Как быть, если сотрудник переехал и стал нерезидентом?

В первую очередь нужно зафиксировать перевод на дистанционный формат работы.

Работник может быть переведен на дистанционный режим работы двумя способами: по собственному желанию или по инициативе работодателя. Второй вариант реализовывается значительно дольше, поэтому использовать его Иван Суворов не рекомендует.

Для того, чтобы работник перевелся на «дистанционку» по собственному желанию, он должен направить работодателю соответствующее заявление: на электронную почту работодателя в виде скана и оригинал — почтой. Эксперт рекомендует сразу же включать в заявление просьбу почтовые расходы возместить за счет работодателя.

Пример заявления о переводе на дистанционную работу. Источник: law.ru

После получения заявления от работника работодатель в течение трех дней обязан направить работнику подписанное дополнительное соглашение к трудовому договору.

В соглашении обязательно необходимо указать:

- Способ выполнения трудовой функции (периодически или непрерывно);

- Срок перевода, если с работником был заключен срочный трудовой договор;

- Изменения в размере оплаты труда, если сотрудник утратил право на применение к нему районных коэффициентов.

Дополнительно эксперт рекомендует приложить приказ о переводе сотрудника на дистанционный режим работы. Все эти документы работник должен подписать и направить работодателю обратным письмом.

Налог на доход физического лица-нерезидента, которое ещё не перевели на дистанционный режим работы, уплачивает работодатель. Налоговая ставка составит 30%, но лишь за тот период, пока работник не станет «дистанционным».

Дополнительно о том, как оформить трудовые отношения с сотрудником при релокации, читайте в статье «Инструкция: как удаленщикам платить налоги при переезде за границу».

С момента подписания соответствующего дополнительного соглашения к трудовому договору считается, что перечисляемая сотруднику заработная плата не подлежит налогообложению в соответствии с российским законодательством.

Соответственно, дистанционный работник, проживающий за границей, будет обязан самостоятельно исчислять и уплачивать налоги по местным ставкам в той стране, где он получил налоговое резидентство.

Открыли контролируемую иностранную компанию: что нужно знать

Что такое КИК?

Контролируемая иностранная компания (КИК) — организация, которая сама не является налоговым резидентом РФ, но ее часть принадлежит налоговым резидентам России. В НК РФ это понятие закреплено в Главе 3.4.

Лицо можно считать контролирующим в одном из трех случаев (пункты 3 и 3.1 статьи 25.13 НК РФ):

- Оно владеет долей этой компании в размере 25% или более;

- Доля владения этого лица составляет более 10%, но всем владельцам, являющимся налоговыми резидентами России, принадлежит более 50% этой компании;

- Если была проведена редомициляция (то есть перерегистрация компании в другой стране) и лицу принадлежат более 15% КИК.

При этом для физического лица суммируются все доли в компании, принадлежащие его супругу и несовершеннолетним детям.

Чем Иностранная структура без образования юридического лица отличается от КИК?

Ключевое отличие такой структуры, как можно понять из названия, это отсутствие зарегистрированного юридического лица. В качестве примера ИСБОЮЛ выступают фонды, трасты, товарищества и другие формы осуществления доверительного управления и коллективных инвестиций.

При этом ИСБОЮЛ также могут облагаться налогами, а об их учреждении, контроле и праве на доход налогоплательщики обязаны сообщать по аналогии с КИК.

Контролирующим лицом такой организации является ее учредитель.

Исключениями являются случаи, при которых учредитель не получает и не распоряжается хотя бы частично прибылью структуры и не сохраняет за собой право на ее имущество (соблюдаться должны все условия).

Если контролирующим лицом не является учредитель, то им признается тот, кто имеет право на доход (хотя бы частичный) и имущество организации.

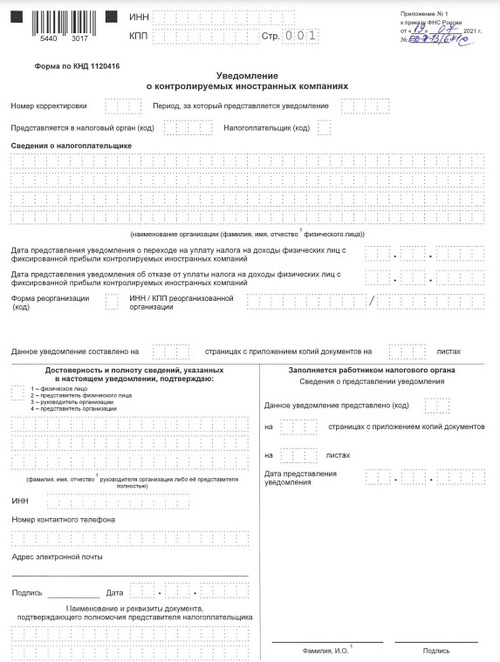

Как отчитываться о КИК?

Как было написано выше, вне зависимости от структуры, необходимо уведомлять налоговый орган о своем участии или контролирующей деятельности в иностранной компании (статья 25.14 НК РФ). Делать это лица обязаны ежегодно.

Юрлица-налогоплательщики предоставляют уведомление не позднее 20 марта, физлица — не позднее 30 апреля. За просрочку будет наложен штраф в размере 500 тысяч рублей.

Первая страница уведомления о КИК

К уведомлению необходимо прикладывать финансовую отчетность в качестве подтверждения размера прибыли. За ее отсутствие — штраф 500 тысяч рублей.

В некоторых случаях также необходимо прикладывать аудиторское заключение. Преимущественно его необходимость зависит от страны, в юрисдикции которой находится КИК. За его отсутствие — штраф 500 тысяч рублей.

Отдельно нужно уведомлять налоговую, если в структуре организации произошла какая-либо сделка — организация была учреждена, в ней продали или приобрели долю, были изменены адрес или название компании.

Подавать такое уведомление нужно в течение трех месяцев с момента этой самой сделки. Штраф за просрочку — 50 тысяч рублей.

Если лицо утратило статус налогового резидента, но на момент совершения сделки им являлось, то уведомить налоговую о ней все равно нужно — не позднее 1 марта года, следующего за годом совершения сделки.

О прекращении участия в КИК уведомляют также в течение трех месяцев.

Как упростить отчетность по КИК?

С 2021 года у физических лиц появилась возможность исчислять налог с фиксированной прибыли КИК. С выбором такого варианта налогообложения можно не прикладывать к уведомлению о КИК финансовую отчетность и аудиторское заключение (но само уведомление отправлять все равно придется).

Что такое Фиксированная прибыль КИК?

Режим, позволяющий упростить отчетность по КИК для физических лиц.

Сумма фиксированной прибыли КИК с 2021 года определена в размере 34 млн рублей. То есть НДФЛ к исчислению составит 15% от этой суммы — 5,1 млн рублей.

Важно отметить, что предприниматель, который переходит на этот режим, будет обязан следовать ему в течение пяти лет (если перешел в 2021, то трех лет) — то есть ежегодно платить пять миллионов рублей подоходного налога с деятельности КИК.

Отказаться от режима можно только по истечении этих пяти лет или если сумма налога с фиксированной прибыли будет увеличена на законодательном уровне.

По какой ставке платить налог на нефиксированную прибыль КИК?

По обычной базовой ставке на доход — 13-15% для физлиц и 20% для юрлиц.

Валютное резидентство: основные аспекты

Кто такие валютные резиденты?

Статус валютного резидента присваивается всем гражданам РФ и лицам, имеющим ВНЖ страны. Налоговое резидентство другого государства не влияет на наличие валютного резидентства РФ.

От статуса валютного резидента зависит степень применения к лицу валютного законодательства и контроля. Органами такого контроля являются Правительство, Центробанк, ФТС и ФНС.

Валютные резиденты обязаны сообщать об открытии счетов и вкладов в иностранных банках, а также ежегодно подавать отчет о движении средств. Эти требования не применяются к лицам, находящимся на территории России суммарно более 183 дней в году (часть 8 статья 12 Федерального закона «О валютном регулировании и валютном контроле»).

Какие валютные ограничения действуют на сегодняшний день?

Рассказывает Иван Суворов, Советник по правовым вопросам Юридической группы «Совет»:

- Налоговые резиденты России и дружественных стран вправе ежемесячно переводить за границу (как на свои счета, так и на счета третьих лиц) не более $150 тысяч или соответствующий эквивалент в другой валюте.

- Если перевод осуществляется через компании, которые оказывают услуги по переводу денег без открытия счета, то лимит на перевод составляет $10 тысяч или соответствующий эквивалент в другой валюте в месяц (для резидентов РФ и нерезидентов из дружественных стран).

- Для российских организаций и ИП предусмотрен лимит 30% на авансовый платеж по некоторым видам контрактов. Так, авансовый платеж в пользу нерезидентов может осуществляться только в пределах 30% от суммы обязательств, предусмотренных по каждому контракту резидента следующего вида:

- Контракты, условиями которых предусмотрено оказание нерезидентом услуг;

- Контракты, условиями которых предусмотрено выполнение нерезидентом работ, передача нерезидентом информации, результатов интеллектуальной деятельности, в том числе исключительных прав на них.

Ограничения при покупке недвижимости:

- Если получатель — юридическое лицо-нерезидент России, можно перевести деньги за покупку недвижимости, в том числе по договору долевого участия. Недвижимость можно покупать в любой стране.

- Если получатель — физическое лицо-нерезидент России, а недвижимость находится за границей, то условия перевода зависят от страны:

- Нерезиденту дружественной страны можно отправить за покупку недвижимости не более $50 тысяч или эквивалент в другой валюте за календарный месяц;

- Нерезиденту недружественной страны переводить деньги за недвижимость сейчас нельзя.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

Продажа готового бизнеса

Способ продажи зависит от того, что стороны считают бизнесом. Можно продать юридическое лицо, весь имущественный комплекс предприятия или распродать имущество по частям.

Продажа юридического лица. Продажа юридического лица — передача контроля над компанией. То есть реализация акций или долей в уставном капитале.

Этот способ продажи бизнеса удобен для обеих сторон. Продавец передает компанию со всем имуществом и больше не задумывается о связанных с ней проблемах. Покупатель, в свою очередь, приобретает бизнес, полностью готовый к работе.

Продажа имущественного комплекса. Если же воспринимать бизнес, как набор активов, то можно продать предприятие как имущественный комплекс. При этом новый собственник получает здания, оборудование, материалы и права на товарные знаки. К нему переходит и вся задолженность предприятия кроме налоговой.

Но, продав все имущество, собственники юридического лица сохраняют контроль над компанией и могут заниматься другими видами деятельности.

Продажа имущества по частям. В этом случае стороны заключают несколько договоров купли-продажи: например, отдельно на недвижимость, оборудование, транспорт, запасы сырья или товаров.

Продажу активов по отдельности удобно использовать, когда покупатель хочет купить бизнес, но ему не нужно все оборудование и сырье или он не хочет разбираться в расчетах с контрагентами.

Важно: Для юридических лиц подходят все перечисленные варианты. ИП может продать только активы по частям.

Физическое лицо. При продаже долей в ООО или акций физические лица платят НДФЛ по ставке 13%. Если вы налоговый резидент РФ, то есть живете в стране более 183 дней в году, то можете сделать имущественный вычет. Вычесть из выручки от продажи документально подтвержденные:

- расходы на покупку акций или долей при создании общества;

Если невозможно подтвердить расходы на приобретение акций или долей, то можно воспользоваться фиксированным вычетом — 250 000 ₽.

Юридическое лицо. Платит при продаже акций или долей налог на прибыль, ставка — 20%. Чтобы определить налоговую базу, из выручки от продажи вычитают стоимость покупки и расходы на сделку. Например, услуги посредников или нотариуса.

Начислять НДС не требуется: в данном случае не возникает облагаемая база по этому налогу. Других обязательных платежей при продаже готового бизнеса с помощью смены собственника нет.

Важно: Если доли или акции были в собственности более пяти лет, то при продаже налоги платить не нужно. Это правило распространяется и на юридических, и на физических лиц. Еще ННП или НДФЛ не нужно платить, если подтвержденные расходы превышают цену продажи.

К способу часто прибегают крупные компании, у которых несколько видов деятельности. После продажи имущественного комплекса собственники сохраняют контроль над организацией и могут заниматься другими направлениями бизнеса.

При продаже бизнеса как имущественного комплекса продавец платит НДС и налог на прибыль.

Налог на добавленную стоимость. Для НДС доход считают отдельно по каждому объекту. Но на практике готовые бизнесы оценивают не только по стоимости имущества, но и по другим критериям. Например, качество управления, деловые связи, квалификация сотрудников.

Поэтому цена предприятия в целом не равна совокупной стоимости отдельных зданий или станков. Если бизнес работает успешно, то его рыночная цена выше балансовой, компания убыточна и плохо управляется — напротив, ниже.

Чтобы учесть этот момент, для расчета НДС стоимость каждого актива умножают на поправочный коэффициент. Его считают так: делят фактическую цену продажи на балансовую стоимость активов.

При продаже имущественного комплекса применяют специальную ставку НДС — 16,67%. Датой отгрузки для начисления налога считают день государственной регистрации права покупателя на имущественный комплекс.

Если же продавец получил аванс, то платит с него налог по стандартной ставке 20%, а в дату смены собственника может предъявить эту сумму к вычету.

Если же в собственности компании есть товары, которые облагаются по льготной ставке 10%, то к ним тоже применяют ставку 16,67%. Чтобы сэкономить на НДС, можно не включать такие товары в имущественный комплекс и оформить продажу отдельным договором.

Налог на прибыль. Чтобы определить доход для налога на прибыль, нужно из цены продажи вычесть чистые активы. Их рассчитывают так: из стоимости активов вычитают связанные с ними обязательства.

В Налоговом кодексе РФ нет указаний на то, как именно оценивать чистые активы. Поэтому продавец может использовать как балансовую, так и рыночную цену. В последнем случае требуется подтверждение — отчет независимого оценщика.

Также продавец может вычесть из базы по ННП расходы, которые потребовались для продажи имущества: например, на оценку или регистрацию сделки. Для этого в договоре указывают, что все перечисленные виды расходов несет продавец.

Налогообложение операций при продаже бизнеса

Продажа собственного бизнеса для многих может стать выходом в кризисные времена. Но, согласитесь трудно смириться с мыслью о том, что собственный бизнес больше тебе не принадлежит. Однако, если Вы все-таки решились на подобный шаг, Вас можно поздравить! Отношение к собственному делу как к высоколиквидному активу, а не как к неотъемлемой части жизни, — признак зрелого собственника.

В данной статье я хочу рассказать о наиболее распространенных способах продажи бизнеса и налогообложении подобных операций между юридическими лицами.

1. Продажа акций (долей).

Продажа акций осуществляется на основании договора купли-продажи, после чего в реестр акционеров вносится соответствующая запись.

При продаже доли стороны составляют в письменном виде договор, на основании которого вносятся изменения в учредительные документы фирмы.

В правовом смысле продажа акций (долей) представляет собой передачу новому собственнику всех прав прежних собственников в отношении хозяйственного общества. То есть, у самого хозяйственного общества никаких налоговых последствий не возникает, поскольку у общества только меняется собственник. А вот у прежних собственников, являющихся продавцами акций (долей), налоговые последствия возникают.

Полученный от продажи акций (долей) доход продавец обязан учесть при исчислении налога на прибыль.

При этом если продается доля в уставном капитале, то у организации-продавца налогооблагаемый доход уменьшается на цену приобретения данных имущественных прав (долей, паев) и на сумму расходов, связанных с их приобретением и реализацией (подпункт 2.1 пункта 1 статьи 268 Налогового кодекса РФ, далее – НК РФ). Согласно подпункту 10 пункта 7 статьи 272 НК РФ такие расходы признаются на дату реализации доли.

Если же организация продает принадлежащие ей акции, то есть ценные бумаги, то налоговая база по налогу на прибыль будет определяться в порядке, установленном статьей 280 НК РФ: доходы организации-продавца от такой операции определяются исходя из цены реализации акций.

При этом организация-продавец при определении налоговой базы по налогу на прибыль сможет учесть расходы в виде цены приобретения ценной бумаги (включая расходы на ее приобретение) и затрат на ее реализацию (абзац четвертый пункта 2 статьи 280 НК РФ).

Необходимо также учитывать, что налоговая база определяется налогоплательщиком отдельно по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг, и отдельно по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг. Если организация при реализации ценных бумаг получит убыток, то такой убыток может быть отнесен только на уменьшение прибыли от продажи ценных бумаг.

Налоговая база по налогу на добавленную стоимость не возникает, поскольку операции по реализации как долей в уставном (складочном) капитале организаций, так и ценных бумаг, в силу подпункта 12 пункта 2 статьи 149 НК РФ не подлежат налогообложению НДС.

Организация-покупатель впоследствии также сможет учесть расходы на приобретение акций (долей) при их выбытии (подпункт 2.1 пункта 1 статьи 268, подпункт 10 пункта 7 статьи 272, абзац четвертый пункта 2 статьи 280 НК РФ).

Таким образом, при использовании данного способа продажи бизнеса у организации-продавца возникают налоговые последствия в виде обязанности уплатить налог на прибыль по ставке 20%, при этом налоговая база исчисляется как разница между выручкой от продажи акций (долей) и стоимостью их приобретения. Иных налоговых последствий не возникает.

У организации-покупателя в момент покупки налоговых последствий не возникает. При этом к покупателю переходят в полном объеме все права собственника в отношении хозяйственного общества. Хозяйственное общество сохраняет за собой на принадлежащие ему средства индивидуализации и право заниматься лицензируемыми видами деятельности (при наличии у него соответствующих лицензий), соответственно покупателю не потребуется оформлять новое разрешение на занятие определенными видами деятельности. В то же время отрицательным моментом будет являться то обстоятельство, что у хозяйственного общества сохраняется обязанность погасить задолженность по налогам и сборам и кредиторскую задолженность (при ее наличии). В то же время отсутствует обязанность по уведомлению кредиторов о состоявшейся продаже акций (долей).

2. Продажа предприятия как имущественного комплекса.

Продажа предприятия как имущественного комплекса предполагает передачу покупателю:

- всех видов имущества, предназначенного для деятельности предприятия, в том числе земельного участка, зданий, сооружений, оборудования, инвентаря, сырья, готовой продукции;

- дебиторской и кредиторской задолженности предприятия по его гражданско-правовым обязательствам;

- права требования на основании обязательств, в которых продавец выступает в качестве кредитора;

- права на товарный знак и другие средства индивидуализации продавца и производимых им товаров, а также принадлежащие продавцу на основании лицензии права на использование таких средств индивидуализации.

- лицензию на право заниматься определенным видом деятельности (пункт 3 статьи 559 Гражданского кодекса РФ – далее ГК РФ), поскольку такое право неразрывно связано с личностью;

- задолженность по налогам и сборам (действующее налоговое законодательство не предусматривает прекращения или передачи обязательств организации по налогам и сборам в случае продажи предприятия как имущественного комплекса – пункт 3 статьи 44 НК РФ).

При этом прежний собственник имущественного комплекса продолжает оставаться акционером (участником) прежнего юридического лица, и это юридическое лицо вправе осуществлять иные виды деятельности.

Поскольку в состав предприятия как предмета продажи входят различные объекты, то и налогообложение операций по продаже предприятия как имущественного комплекса предусматривает ряд особенностей.

2.1. Налог на добавленную стоимость.

Особенности определения налоговой базы при реализации предприятия в целом как имущественного комплекса определены статьей 158 НК РФ.

Налоговая база при реализации предприятия в целом как имущественного комплекса определяется отдельно по каждому из видов активов предприятия (пункт 1 статьи 158 НК РФ) в соответствии с правилами главы 21 НК РФ в зависимости от вида имущества, при этом цена каждого вида имущества принимается равной произведению его балансовой стоимости на поправочный коэффициент (пункт 3 статьи 158 НК РФ).

Для целей налогообложения НДС в случае, если предприятие реализуется по цене ниже его балансовой стоимости, применяется поправочный коэффициент, рассчитанный как отношение цены реализации предприятия к балансовой стоимости указанного имущества.

Если же цена реализации предприятия окажется выше его балансовой стоимости, то применяется поправочный коэффициент рассчитанный как отношение цены реализации предприятия, уменьшенной на балансовую стоимость дебиторской задолженности (и на стоимость ценных бумаг, если не принято решение об их переоценке), к балансовой стоимости реализованного имущества, уменьшенной на балансовую стоимость дебиторской задолженности (и на стоимость ценных бумаг, если не принято решение об их переоценке). В этом случае поправочный коэффициент не применяется к сумме дебиторской задолженности и стоимости ценных бумаг.

При продаже предприятия по балансовой стоимости поправочный коэффициент не применяется.

По каждому виду имущества, реализация которого облагается налогом, применяется расчетная налоговая ставка в размере 15,25% (пункт 4 статьи 158 НК РФ). Данная ставка не применяется к имуществу, реализация которого не облагается НДС.

Внимание: даже если в составе имущественного комплекса имеются товары, реализация которых облагается НДС по ставке 10%, продавец обязан применить расчетную налоговую ставку 15,25%.

Момент определения налоговой базы зависит от порядка расчетов с покупателем.

По общему правилу (пункт 1 статьи 167 НК РФ) моментом определения налоговой базы по НДС является наиболее ранняя из следующих дат:

- день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

- день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

- на дату государственной регистрации перехода права собственности к покупателю (если до момента государственной регистрации покупателем не производилась оплата/частичная оплата);

- на момент поступления предварительной оплаты (либо аванса).

Пунктом 4 статьи 158 НК РФ предусмотрена обязанность продавца предприятия составить сводный счет-фактуру с указанием в графе «Всего с НДС» цены, по которой предприятие продано. При этом в сводном счете-фактуре выделяются в самостоятельные позиции основные средства, нематериальные активы, прочие виды имущества, сумма дебиторской задолженности, стоимость ценных бумаг и другие позиции активов баланса. Кроме того, в целях более точного определения налогооблагаемого объекта в самостоятельные позиции должны быть выделены и те виды имущества, реализация которых не подлежит налогообложению (освобождается от налогообложения). В то же время в договоре купли-продажи предприятия указывается цена имущественного комплекса в целом. Также к сводному счету-фактуре должен быть приложен акт инвентаризации.

Внимание: к ценам реализации имущества, указываемым отдельными строками в сводном счете-фактуре, не применяются положения статьи 40 НК РФ.

В соответствии со статьей 171 НК РФ вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг) на территории РФ в отношении товаров (работ, услуг), приобретаемых для осуществления операций, признаваемых объектами налогообложения в соответствии с главой 21 НК РФ. В соответствии с пунктом 1 статьи 172 НК РФ налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), после принятия на учет указанных товаров (работ, услуг) и при наличии соответствующих первичных документов.

Внимание: организация-покупатель, освобожденная от обязанностей налогоплательщика в соответствии со статьей 145 НК РФ либо применяющая специальные налоговые режимы (систему налогообложения для сельскохозяйственных товаропроизводителей, упрощенную систему налогообложения, либо систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности) не вправе применять налоговый вычет по НДС.

Таким образом, организация-покупатель вправе применить налоговый вычет по НДС, предъявленному ему при приобретении предприятия при условии:

- приобретения предприятия для осуществления операций, признаваемых объектами обложения НДС;

- наличия счетов-фактур, подтверждающих факт приобретения предприятия и соответствующих первичных документов;

- принятия имущества (активов) к учету.

2.2. Налог на прибыль организаций.

Доходами, облагаемыми налогом на прибыль, являются полученные доходы, уменьшенные на величину произведенных расходов.

С 1 января 2008 года установлены новые правила налогообложения сделок купли-приобретения предприятия как имущественного комплекса. Новой статьей 268.1 НК РФ определен порядок налогового учета доходов и расходов при приобретении предприятия как имущественного комплекса.

Пунктом 1 статьи 268.1 НК РФ установлено, что в целях налогообложения прибыли разница между ценой приобретения предприятия как имущественного комплекса и стоимостью чистых активов предприятия (активы за вычетом обязательств) признается расходом (доходом) налогоплательщика.

Выручка от реализации предприятия учитывается у продавца в составе доходов от реализации товаров (работ, услуг) и имущественных прав (подпункт 1 пункта 1 статьи 249 НК РФ) и признается в учете продавца согласно выбранному организацией методу учета доходов и расходов.

Расходами являются остаточная стоимость основных средств и нематериальных активов, определенная на основании данных налогового учета, а также себестоимость материальных ресурсов, ценных бумаг, прочего имущества, величина дебиторской задолженности.

Продавец может рассчитать налогооблагаемую прибыль по предприятию в целом, так как главой 25 НК РФ не предусмотрено, что продавец должен определять облагаемую базу по налогу на прибыль отдельно по каждому активу, реализуемому в составе предприятия. Данный подход представляется возможным в том случае, если предприятие реализуется по цене большей или равной балансовой стоимости.

Однако цена реализации предприятия может быть и меньше балансовой стоимости реализуемого имущества (активов).

Соответственно данная сделка может быть рассмотрена как совокупность операций по реализации различных активов, входящих в состав имущественного комплекса. Учитывая, что нормы главы 25 НК РФ по-разному определяет налоговую базу при продаже различных видов активов, то при продаже различных видов активов в составе имущественного комплекса, необходимо применять положения норм главы 25 НК РФ, в зависимости от того, к какому виду имущества или имущественных прав относятся данные активы.

Внимание: поскольку в договоре купли-продажи указывается единая цена предприятия как имущественного комплекса, а способ определения стоимости активов с использованием поправочных коэффициентов может привести к некорректному определению стоимости различных видов активов, то стоимость отдельных активов может оказаться заниженной, а стоимость другой части активов – завышенной.

Наиболее целесообразным представляется следующий вариант действий налогоплательщика: в договоре купли-продажи указывается стоимость каждого вида активов таким образом, чтобы итоговая сумма совпадала с ценой продажи предприятия.

В то же время необходимо учитывать, что при исчислении налоговой базы по налогу на прибыль положения статьи 40 НК РФ могут применяться. Соответственно, при наличии предусмотренных данной статьей оснований (например, при взаимозависимости продавца и покупателя) налоговым органом могут быть применены правила определения рыночной цены сделки.

Отрицательный результат от продажи отдельных активов может быть признан в налоговом учете продавца. Убыток, полученный продавцом от реализации предприятия как имущественного комплекса, признается расходом продавца, учитываемым в целях налогообложения прибыли в следующем порядке (пункт 4 статьи 268.1, статья 283 НК РФ):

- перенос убытка на будущее осуществляется в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток.

- сумму полученного в предыдущем налоговом периоде убытка налогоплательщик вправе перенести на текущий налоговый период.

- При реализации амортизируемого имущества убыток включается в состав прочих расходов, связанных с производством и реализацией, в течение срока, определяемого как разница между сроком полезного использования такого имущества и фактическим сроком его эксплуатации до момента реализации. Однако это возможно только в том случае, если после продажи предприятия организация планирует получать доходы.

- Убытки от реализации ценных бумаг и приобретенных прав требования можно будет учесть только в случае, если в дальнейшем организация получит доход от аналогичных операций.

Также организация-продавец вправе признать затраты, непосредственно связанные с продажей предприятия как имущественного комплекса и прекращением деятельности, например, такие как:

- расходы на инвентаризацию имущества;

- расходы на составление передаточного акта;

- расходы на услуги аудитора;

- расходы на выплату штрафных санкций кредиторам;

- расходы по увольнению работников.

Внимание: Если договором купли-продажи обязанность произвести такие расходы возложена на покупателя, то продавец не сможет учесть данные затраты при исчислении налога на прибыль.

Кроме того, расходы, связанные с деятельностью продаваемого предприятия, произведенные организацией-продавцом после передачи предприятия покупателю, могут быть признаны для целей налогообложения только в том случае, если покупатель выплачивает за это продавцу вознаграждение.

Организация-покупатель для целей налогообложения прибыли учитывает возникший в результате приобретения предприятия как имущественного комплекса доход (расход) которым признается положительная (отрицательная) разница между ценой приобретения предприятия по такой сделке и его чистыми активами (активами за вычетом обязательств).

Величина превышения цены покупки предприятия как имущественного комплекса над стоимостью его чистых активов в налоговом законодательстве квалифицируется как надбавка к цене, которую уплачивает покупатель в ожидании будущих экономических выгод (абзац второй пункта 1 статьи 268.1 НК РФ).

Величину превышения стоимости чистых активов предприятия как имущественного комплекса над ценой его покупки рассматривается в качестве скидки с цены, предоставляемой покупателю в связи с отсутствием факторов наличия стабильных покупателей, репутации качества, навыков маркетинга и сбыта, деловых связей, опыта управления, уровня квалификации персонала и с учетом других факторов (абзац третий пункта 1 статьи 268.1 НК РФ).

Стоимость чистых активов покупаемого предприятия для целей налогообложения прибыли определяется на основании передаточного акта, а при приобретении предприятия в порядке приватизации или по конкурсу вместо величины чистых активов используется оценочная (начальная) стоимость предприятия (пункт 2 статьи 268.1 НК РФ).

В соответствии с пунктом 3 статьи 268.1 НК РФ сумма уплачиваемой покупателем надбавки (получаемой скидки) учитывается в целях налогообложения в следующем порядке:

- надбавка, уплачиваемая покупателем предприятия как имущественного комплекса, признается расходом равномерно в течение пяти лет начиная с месяца, следующего за месяцем государственной регистрации права собственности покупателя на предприятие как имущественный комплекс;

- скидка, получаемая покупателем предприятия как имущественного комплекса, признается доходом в том месяце, в котором осуществлена государственная регистрация перехода права собственности на предприятие как имущественный комплекс.

2.3. Налог на имущество

Согласно пункту 1 статьи 374 НК РФ объектом налогообложения для российских организаций признается движимое и недвижимое имущество, в соответствии с установленным порядком ведения бухгалтерского учета учитываемое на балансе в качестве объектов основных средств.

Таким образом, начисление налога на имущество прекращается с момента выбытия активов из состава имущества предприятия – с момента передачи активов покупателю по акту приема-передачи.

По основным средствам, переход права собственности на которые подлежит государственной регистрации, выбытие актива и списание его из регистров бухгалтерского учета также будет достаточным основанием для прекращения начисления налога на имущество у организации-продавца.

В то же время обязанность начисления и уплаты налога на имущество с момента принятия к учету объектов основных средств возникает у организации-покупателя.

При использовании данного способа продажи бизнеса у организации-продавца возникают следующие налоговые последствия:

- обязанность исчислить и уплатить НДС по расчетной ставке 15,25%;

- обязанность исчислить и уплатить налог на прибыль по ставке 24%.

- право на применение налогового вычета по НДС (при соблюдении условий для применения такого вычета);

- обязанность отразить доход (расход) в виде положительной (отрицательной) разницы между ценой приобретения предприятия и его чистыми активами (активами за вычетом обязательств);

- право на амортизационную премию по принятым к учету объектам основных средств;

- обязанность уплачивать налог на имущество с момента принятия к учету подлежащих налогообложению активов по акту приема-передачи.

Таким образом, можно констатировать, что продажа предприятия как имущественного комплекса для организации-продавца является весьма длительной, трудоемкой, затратной и достаточно рискованной, в том числе и в целях налогообложения. Поэтому такой способ реализации бизнеса как продажа 100% акций (долей) для организации-продавца будет предпочтительнее.

Источник https://rb.ru/analytics/loss-of-tax-resident-status/

Источник https://life.akbars.ru/b/kak-vigodno-prodat-biznes/1

Источник https://www.klerk.ru/buh/articles/142853/