ВТБ Мои Инвестиции: анализ брокера, тарифы, обзор приложения

Банк ВТБ попал под эти санкции. Что важно знать:

Стоит ли открыть брокерский счет или ИИС в ВТБ Брокер в этом году? В данной статье мы рассмотрим тарифы на брокерское обслуживание, нюансы открытия счета, способы пополнения/снятия средств.

Брокер ВТБ считается неплохим вариантом, чтобы начать долгосрочное инвестирование, а также местом для открытия инвестиционного портфеля на фондовом рынке. Через приложение ВТБ мои инвестиции можно покупать на бирже ценные бумаги как отечественного, так и зарубежного типа. При этом покупку можно совершать на обычный брокерский счет, так и на ИИС. Клиентам сотрудничающим с ВТБ доступны акции на Мосбирже и зарубежных площадках, от облигаций до БПИФов. О каких особенностях сотрудничества нужно помнить, рассмотрим далее.

Открытие счета

Кроме классического варианта − похода в офис, открывать можно через интернет-банк или напрямую через ВТБ инвестиции. Процесс через приложение не сложный, все прошло без проблем. Единственное что доступ к СПб бирже был предоставлен не сразу, то есть доступ к покупке иностранных акций не закрыт. Нужно было позвонить в техническую поддержку, менеджер описал ситуацию и через день все работало.

Если верить ситуации и отзывам клиентов, открытие счета не всегда проходит гладко. И даже часто пользователям приходится посещать офис для открытия счета в ВТБ инвестициях. Для всех это не самый удобный вариант, кроме этого нужно отметить, что не все офис имеют возможность предоставлять такую услугу. ВТБ привилегии − это офисы, расположенные далеко не во всех районах городов, поэтому такой вариант практичный не для каждого клиента.

Важно брать во внимание, что дополнительные действия можно совершать исключительно через офис. Здесь даже в отличие от Сбербанка, Тинькофф, вы сможете не все опции совершать удаленно, нужен офис привилегия ВТБ. Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис.

Пополнение счета

Существует четыре варианта:

- ВТБ интернет-банк − если являетесь клиентом, в таком случае нет комиссионных издержек, деньги приходят быстро;

- межбанковский перевод, с другого банка. Комиссии нет, но перевод может занять до 3 рабочих дней;

- пополнение с карты любого банка через приложение. Есть комиссия;

- касса банка − валюта бесплатна в любых объемах, а в рублях до 30 тыс. рублей есть комиссия, свыше данной суммы комиссии нет.

Вывод средств

Сделать этого можно через ВТБ инвестиции кабинет. Потребуется указать счет, куда будут выводиться деньги, это могут быть внешние реквизиты. ВТБ пишет, что деньги приходят на счет, на следующий рабочий день до 18.00 по МСК, нужно брать в расчет режим торгов:

- акции, облигации торгуются в режиме Т+2;

- облигации федерального займа Т+1.

В приложении, когда вы продали активы, уже будет указана сумма, получена от продажи. Бирже нужно от 1 до 2 рабочих дней для завершения операции. Учтите это если вам нужно быстро вывести деньги. Также нужно обратить внимание, что если вы покупали или продавали валюту через брокерский счет, то если вы будете выводить сумму свыше 300 тыс. рублей может возникнуть комиссия 0,2%, но ее можно избежать, если деньги на брокерском счете отлежаться после совершения операции в течение 15 рабочих дней.

Когда есть счет в банке ВТБ и хотите обналичить средства, потребуется интернет-банк и карта ВТБ. Здесь есть момент − сотрудники банка будут рекомендовать мультикарту, комиссия за обслуживание 300 рублей в месяц, если вы пользовались картой. Но, можно оформить пакет услуг базовый, в рамках которого вам откроют три мастер счета в рублях, доллар, евро. И вы получите 1 бесплатную моментальную карту, по ней можно снимать наличные в банкоматах ВТБ, без комиссии лимит 100 тыс. рублей в день, и 600 тыс. в месяц, и также можно снимать через кассу, лимитов нет.

Доступные инструменты

Какие инструменты доступны через приложение ВТБ Инвестиции? Линейка широкая, кроме классических акций, облигаций можно купить еврооблигации (даже в евро), есть доступ к покупке акций через СПБ биржу, есть срочный рынок (фьючерсы, опционы), можно продавать валюту. Можно приобретать валюту не полным лотом, операция мгновенна, также можно делать прямой обмен евро на доллары. Еще можно покупать ETF и биржевые ПИФы непосредственно в валюте. Есть приложение стакан, доступны для выставления стопы и тейк-профит.

ИИС в ВТБ

С декабря 2019 года стало возможным покупать на ИИС иностранные активы, валюты. ВТБ не требует пополнять счет при открытии. Из преимуществ можно отметить перевод дивидендов на банковский счет, для того чтобы потом их забрасывать на ИИС, для повышения доходности. При закрытии ИИС можно переводить активы на брокерский счет.

Через приложение ВТБ предлагает подключить робоинвайзер от 1 тыс. долларов на счете. Портфель можно составить самостоятельно, учтите, что робоинвайзер работает с лета 2019 года, и отсутствует статистики по результативности.

ВТБ предлагает подключить услугу персонального советника. Услуга не всегда актуальна и эффективна. ВТБ двигает свои биржевые ПИФы, у брокера есть 5 штук, и продает без комиссионных издержек.

ВТБ инвестиции тарифы

По умолчанию всем присваивается новый тариф − мой онлайн. По которому комиссия брокера за сделки 0,05% от суммы. Комиссия биржи за сделки 0,01% от суммы, и комиссия за обслуживание 0 рублей ежемесячно. 150 рублей оплата возникает, если вы подаете заявки голосом или в офисе. Этот тариф считается самым адекватным приложением на рынке.

Следует понимать, что ВТБ поставил за цель увеличить клиентскую базу, поэтому привлекает выгодными тарифами.

Есть тариф инвестор стандарт, который подходит для тех, кто совершает редкие сделки, но на большие объемы. Комиссия пониже 0,04% за сделки, за сделки бирже 0.01% и 150 рублей в месяц, если была заключена минимум 1 сделка.

Третий тариф − профессиональный стандарт. Комиссия зависит от дневного оборота.

Минусы ВТБ

Теперь рассмотрим недостатки ВТБ инвестиции, о которых говорят пользователи.

- Открытие счета. Несмотря на то, что это крупный банк, сотрудники не обладают должным уровнем компетенции. Инфраструктура не самая мобильная, быстрая, поэтому есть существенные недостатки.

- Техническая поддержка работает сносно. Робот-чат работает некорректно.

Обзор приложения

По функционалу софт нормальный, если сравнивать с другими приложениями от брокеров. Рассмотрим функционал, портфель показывает текущий портфель, если кликнуть на кошелек, можно провести необходимую операцию: перевод, вывод/ввод.

Далее если кликнуть на значок валюты, можно пересчитать портфель в другом денежном эквиваленте. Кнопка с сообщением показывает историю всех уведомлений. Ключевой недостаток приложение − отсутствие информации о размере комиссии при проведении операции. Предстоит самостоятельно считать, это не самый удобный способ.

Касательно портфеля, если открыть фондовый рынок можно заметить какие именно инструменты лежат в нем. Есть валюта, активы: акции, облигации, ETF-фонды. Есть график выплаты купонов, что очень удобно. Далее если кликнуть на нижнее меню на лампочку, откроются идеи для инвестиций. При желании их можно отфильтровать. Будьте крайне аккуратными с идеями.

Далее значок чата, это виртуальный помощник. Лупа − это перечень доступных активов и котировок. Если нажать на три точки, здесь дополнительно откроются опции, настройки, подключение роботов, управление уведомлениями.

Если открыть акцию карточки, будет представлен график, в виде линейного, свечного. Не очень удобно, что ТФ по графику 1 год, больше историю посмотреть нельзя. Далее указывается секция, указывается стоимость текущая, изменяемая, все наглядно, история дивидендных выплат, есть палочка настроения трейдеров. Через настроение трейдеров можно перейти на стакан. В процессе покупки выставляйте не рыночную стоимость, а собственную. Если вы покупаете неликвидные инструменты, получается не самая выгодная цена операции.

Если коротко подбивать итог, можно сказать что ВТБ не самый худший вариант, но, несмотря на это, стремится, есть к чему. Приложение выполнено не самым идеальным образом, особенно если говорить о функционале и дизайне софта. При этом тарифные планы и условия сотрудничества неплохие.

ВТБ Инвестиции: тарифы

Чтоб начать инвестировать через брокера ВТБ необходимо создать брокерский счёт. Это можно сделать с помощью нескольких удобных способов. Сколько же стоит открытие счёта? В данной статье мы рассмотрим представленные тарифы и все нюансы работы с брокером.

Классификация комиссий

Все комиссии и списания отображаются в брокерском отчёте, с которым может ознакомится в любой время инвестор. Предусмотрены следующие виды комиссий:

- брокерская;

- биржевая;

- за вывод и пополнение денежных средств;

- маржинальное кредитование;

- перевод ценных бумаг;

- корпоративные действия.

Ежедневно будет списываться комиссия за расчёт по сделкам с 7-ми вечера прошлого дня до 7-ми вечера текущего. Сумма будет блокироваться на счёте для списания в расчётный день.

Комиссия на срочном рынке будет равной 1 рубль=1 контракт. Биржевая комиссия будет заметно отличатся в зависимости от биржевых инструментов.

Денежные средства за обслуживание брокерского счёта списываются 1 раз в месяц при условии, что клиент совершил хотя бы одну сделку на платформе. Это произойдёт в первый день сделки до 7-ми вечера или на следующий день после закрытия торгов.

Тарифные планы в зависимости от пакета услуг

Как узнать свой тариф

Для просмотра своего тарифного плана можно с помощью приложения «Мои инвестиции» или «ВТБ-онлайн». После регистрации клиента и заключении брокерского договора подключается тариф «Мой онлайн».

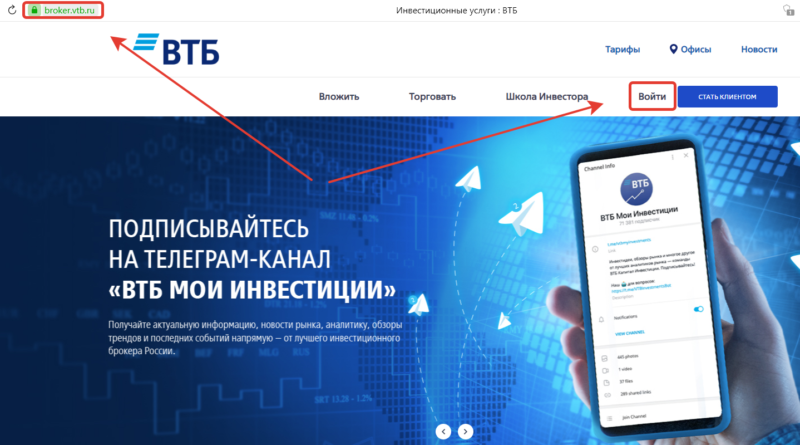

Чтоб узнать, какой тариф у вас необходимо:

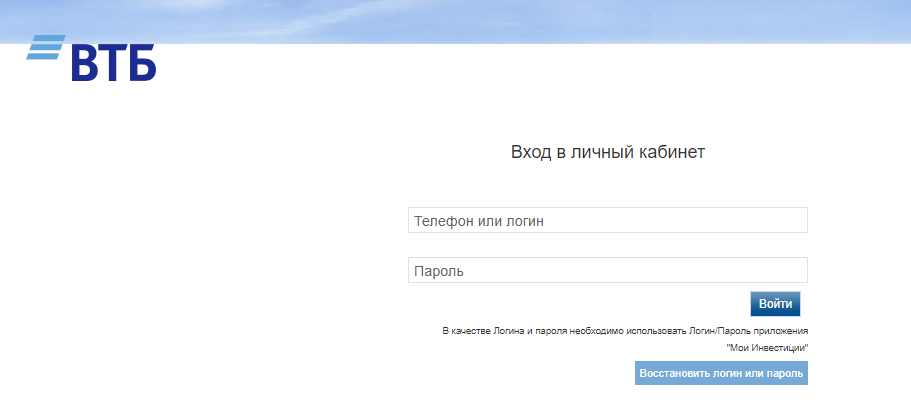

- Открыть приложение;

- Зайти в личный кабинет;

- Открыть раздел настроек;

- Перейти в «личные анкетные данные»;

- Ознакомится с подключенным тарифным планом.

Смена тарифного плана

Сменить тариф можно в любом банковском отделении или самостоятельно через удобное приложение для мобильных устройств «ВТБ.Мои инвестиции». Для этого инвесторы потребуется:

- Открыть мобильное приложение;

- Авторизоваться в личном аккаунте с помощью логина и пароля;

- Перейти в раздел «Распоряжения»;

- Нажать на клавишу «Запрос на изменение тарифа»;

- Подать поручение, выбрав ваш номер соглашения и новый тарифный план;

- Подтвердить действие на странице с помощью электронной подписи или смс-подтверждения.

Тариф изменится и начнёт работать на следующий день после подачи поручения.

В качестве исключения, клиенты, у которых подключена услуга персонального советника, смогут перейти на новый тарифный пакет с 1-го числа следующего месяца.

Базовые тарифы ВТБ Инвестиции

По умолчанию каждому новому инвестору после открытия счёта присваивается тариф «Мой онлайн», который по мнению ВТБД считается самым выгодным и удобным. Поменять его можно самостоятельно, выбрав один из представленных.

Мой онлайн

- Ежемесячное обслуживание составит — 0 рублей;

- Комиссия брокера со сделки — 0,05%;

- Комиссия биржи за сделки — 0,01%;

- За голосовые заявки придётся заплатить 150 рублей/месяц.

Инвестор стандарт

- Брокерская комиссия составит 0,04%;

- Биржевая комиссия остаётся на том же уровне 0,01%;

- За обслуживание счёта ежемесячно будет списываться 150 рублей, при условии заключения хотя бы одной сделки.

Профессиональный стандарт

- до 1 миллиона рублей — 0,047%;

- от миллиона до 5000000 — 0,029%;

- от 10000000 до 50000000 миллионов — 0,021%;

- от 50000000 до 100000000 рублей — 0,0195%;

- сумма свыше 100000000 рублей — 0,015%.

Тарифы для владельцев пакета «Привилегия»

В тарифных пакетах «Привилегия» представлена бесплатная аналитика, вывести средства можно как с основного, так и со срочного рынка.

Инвестор привилегия

- Комиссия брокера за совершение сделок составляет 0,037%;

- Ежемесячное обслуживание брокерского счёта составляет 150 рублей при условии совершения хотя бы одной сделки в течение месяца;

- Биржевой процент составляет 0,01% от каждой сделки;

- Комиссия за сделки с валютой составляет: если сделка на сумму до 999 у.е. — 50 рублей, если свыше этой суммы —0,015%.

Профессиональный привилегия

- до миллиона — 0,042%;

- от 1000000 до 5000000 рублей — 0,027%;

- от 5000000 до 10000000 рублей —0,024%;

- от 10000000 до 50000000 рублей — 0,02%;

- от 50-ти миллионов до 100 миллионов — 0,018%;

- свыше 100 милионнов — 0,014%.

Для клиентов с пакетом «Прайм»

Инвестор прайм

- Брокер будет взымать за свои услуги 0,034% от суммы совершённых сделок;

- Комиссия биржи неизменна и составляет 0,01%;

- Биржевая коммиссия за сделки с валютой по 1000 у.е. от 1-го до 50-ти лотов — 50 рублей сделка, если больше — 0,015%.

- Ежемесячное обслуживание составляет 150 рублей.

Профессиональный прайм

- до миллиона — 0,042%;

- от 1000000 до 5000000 — 0,026%;

- от 5000000 до 10000000 — 0,022%;

- от 10000000 до 50000000 —0,018%;

- от 50-ти миллионов до 100 миллионов — 0,015%;

- свыше ста миллионов — 0,012%.

Скидки

Скидки и привилегии предусмотрены для инвесторов, которые имеют в своём инвестиционном портфеле акции компании ВТБ. Это не только неплохой вклад своих денег, то и получение дополнительных скидок на обслуживание брокерского счёта инвестора. Акции ВТБ — это вклад в лидирующие позиции финансовой группы банковского сектора.

Для акционеров ВТБ обслуживание брокерского счёта будет зависеть от количества акций ВТБ на счету:

- акции до 1,5 миллиона — 105 рублей в месяц;

- имеется от 1,5 до 45 миллионов акций — 60 рублей за месяц;

- свыше 45 миллонов акций — 30 рублей.

Какой тариф выбрать

Выбор тарифного плана будет зависеть от ваших знаний и умений, а так же поставленных целей. Если вы не хотите совершать большое количество сделок, то любите играть по-крупному, то вам нужно присматриваться к профессиональным тарифам прайм и привилегия.

Новичкам достаточно тарифа, который устанавливает ВТБ по умолчанию. «Мой онлайн» не только удобный, но и выгодный в обслуживании. Это отличное начало для старта своей инвестиционной деятельности.

Наличие собственного приложения «Мои инвестиции» позволяет заключать сделки с любом удобном месте: в транспорте, в офисе компании, лёжа дома на диване. Тарифные планы разработаны под все типы инвестирования, поэтому найти удобный пакет не составит труда. Многим новичкам рекомендуется перед началом торговли ознакомиться с аналитикой и идеями для инвестирования.

ВТБ Инвестиции: тарифы

Одним из основных направлений деятельности финансового холдинга ВТБ выступает предоставление брокерских услуг. Для этого создана компания ВТБ Брокер и разработано приложение «ВТБ Мои Инвестиции». Численность клиентов постоянно растет, что позволило ВТБ Брокер войти в число лидеров отечественного инвестиционного рынка.

Содержание [Скрыть]

- Виды комиссий брокера ВТБ

- От чего зависит тариф ВТБ Брокер

- Как узнать свой тариф

- Как сменить тариф на другой

- Базовые тарифы на брокерское обслуживание ВТБ Инвестиции

- Тарифы ВТБ Инвестиции для владельцев пакета «Привилегия»

- Тарифы ВТБ Инвестиции для владельцев пакета «Прайм»

- Условия списания комиссии брокера ВТБ

- Скидки и бонусы

- Какой тариф в ВТБ Инвестиции выбрать

- FAQ

- Какие тарифы предусмотрены правилами обслуживания ВТБ Брокер?

- Какие тарифы установлены по умолчанию?

- Имеет ли смысл использовать специальные тарифы из серии «Привилегия» и «Прайм»?

- Как выбрать тариф для брокерского обслуживания в ВТБ Инвестиции?

- Вывод

Результатом такого развития событий стала актуальность вопроса о том, каковы тарифы ВТБ Инвестиции на брокерское обслуживание.

Поэтому имеет смысл ответить на него максимально подробно.

Виды комиссий брокера ВТБ

Для начала необходимо отметить немаловажный нюанс. В течение нескольких последних лет наименование подразделения ВТБ, отвечающего за брокерские услуги, неоднократно менялось. Поэтому названия «ВТБ Инвестиции» и «ВТБ Брокер» используются на практике одинаково часто и означают одно и тоже. Сказанное в полной мере касается и тарифов на брокерское обслуживание.

По состоянию на начало 2022 года в рамках тарифов ВТБ Инвестиции действуют несколько видов комиссий:

- за сделки с акциями, облигациями, другими ценными бумагами (далее сокращенно – ц/б), а также валютой;

- за расчеты по операциям (после подведения итогов от сделки);

- дополнительно – комиссия биржи (взимается по правилам биржи для операций с разными активами).

От чего зависит тариф ВТБ Брокер

Тариф ВТБ Брокера определяется клиентом при открытии брокерского счета. По умолчанию подключается «Мой онлайн» в базовом варианте. Для клиентов, пользующихся привилегированным пакетом услуг ВТБ, автоматически подключается другой тариф – «Инвестор привилегия».

Условия каждого, как и комиссия «ВТБ Брокера» за разные операции, подробнее описаны ниже.

Как узнать свой тариф

Самый простой способ получить нужную информацию предусматривает следующие действия клиента брокерской компании:

- открытие приложения «ВТБ Мои Инвестиции»;

- переход в раздел «Прочее»;

- последовательная активация подразделов «Профиль» и «Тариф».

Аналогичного результата можно добиться с помощью личного кабинета пользователя на сайте ВТБ Брокер. Для этого необходимо:

- зайти на интернет-ресурс компании;

- авторизоваться в ЛК;

- перейти в раздел «Настройки»;

- активировать подраздел меню с личными анкетными данными.

Как сменить тариф на другой

Для смены тарифа на брокерское обслуживание используется одни из двух способов. Первый предусматривает применение функционала личного кабинета инвестора. Чтобы решить поставленную задачу, необходимо:

- авторизоваться в системе;

- перейти в раздел «Распоряжения»;

- активировать опции: сначала «Запрос на изменение тарифа», а затем «Подать поручение»;

- ввести номер действующего соглашения;

- выбрать новый вариант тарифа на обслуживание физических лиц;

- подтвердить необходимость внесения изменений в подразделе меню «Подать поручение».

Второй способ изменить действующий брокерский тариф на другой, более интересный для клиента, предполагает посещение офиса банка ВТБ. В этом случае потребуется обратиться к одному из сотрудников финансового учреждения и предоставить паспорт для подтверждения личности. Далее нужно заполнить поручение на смену тарифа, которая произойдет на следующий после обращения день.

Базовые тарифы на брокерское обслуживание ВТБ Инвестиции

ВТБ предлагает потенциальным инвесторам три группы тарифных планов – в зависимости от статуса клиента. Каждая делится на два вида. К первой относятся базовые тарифы на обслуживание, доступные любому клиенту ВТБ – Мой онлайн и Профессиональный стандарт.

| Вид комиссии | Кто берет комиссию | Наименование тарифного плана | |

| Мой онлайн | Профессиональный стандарт | ||

| За операции с валютой и ц/б | Брокер | 0,05% | От 0,0472% до 0,015% (в зависимости от суммы операций) |

| За операции с ц/б | Биржа | Не менее 0,01% | |

| За операции с валютой с ранжированием в у. е. | Биржа | 0,0015% (минимум 1 руб.) | |

| За операции с валютой с ранжированием в тыс. у. е. | Биржа | 50 руб. за сделку (до 50 операций) | |

Тарифы ВТБ Инвестиции для владельцев пакета «Привилегия»

Тарифный план доступен клиентам ВТБ, подписанным на пакет услуги «Привилегия».

Он устанавливается для этой категории инвесторов автоматически, но может быть изменен на обычный описанным выше способом.

| Вид комиссии | Кто берет комиссию | Наименование тарифного плана | |

| Мой онлайн привилегия | Профессиональный привилегия | ||

| За операции с валютой и ц/б | Брокер | 0,04% | От 0,04248% до 0,01440% (в зависимости от суммы операций) |

| За операции с ц/б | Биржа | Не менее 0,01% | |

| За операции с валютой с ранжированием в у. е. | Биржа | 0,0015% (минимум 1 руб.) | |

| За операции с валютой с ранжированием в тыс. у. е. | Биржа | 50 руб. за сделку (до 50 операций) | |

Тарифы ВТБ Инвестиции для владельцев пакета «Прайм»

В отношении этого тарифного плана справедливо сказанное про «Привилегию». Но только применительно к другому премиальному пакету услуг под названием «Прайм».

Важным дополнением к описанным выше тарифам выступает возможность проведения сделок с некоторыми инвестиционными активами без взимания комиссии. Полный их список размещен на соответствующей странице официального сайта ВТБ Брокера.

Он включает ОФЗ-н и различные продукты, разработанные ВТБ, например, ОПИФ, БПИФ и т.д.

Условия списания комиссии брокера ВТБ

Правилами ВТБ Инвестиции предусматривается списание комиссии непосредственно в расчетный день по конкретной операции. При этом под операционным днем понимается время с 19:00 прошлого до 19:00 текущего дня. Сумма комиссии блокируется до окончания подведения итогов за указанные временной период.

Ее списание происходит по окончании операционного дня.

Скидки и бонусы

Условиями ВТБ Брокера предусмотрены дополнительные преференции для клиентов компании. Они включают:

- бесплатное подключение к программе для трейдинга Quik;

- льготную комиссию для владельцев ценных бумаг ВТБ;

- дополнительное снижение тарифов для крупных акционеров (с количеством акций от 1,5 млн.)

Какой тариф в ВТБ Инвестиции выбрать

Выбор тарифа зависит от статуса клиента и его инвестиционной стратегии. Подписчикам пакетов «Привилегия» и Прайм» рекомендуется использовать тарифные планы, разработанные специально для них.

При выборе между вариантами «Мой онлайн» и «Профессиональный» нужно обращать внимание на запланированный объем инвестиций и интенсивность совершаемых операций. Для активных инвесторов лучше подходит второй вид тарифов.

Новичкам имеет смысл начать с первого, что позволит освоиться на инвестиционном рынке и выработать оптимальную стратегию. Тем более – сменить тариф несложно и не требует много времени.

Какие тарифы предусмотрены правилами обслуживания ВТБ Брокер?

Компанией разработаны три группы тарифов по статусу клиента (Базовый, Привилегия, Прайм), каждая из которых делится еще на два (Мой онлайн и Профессиональный).

Какие тарифы установлены по умолчанию?

При открытии брокерского счета рядовому клиенту подключается тариф Базовый Мой онлайн. Для пользователей пакетов услуг «Привилегия» и «Прайм» — соответственно, Мой онлайн привилегия и Мой онлайн прайм.

Имеет ли смысл использовать специальные тарифы из серии «Привилегия» и «Прайм»?

Да, это выгодно клиентам, так как предусматривает льготный размер комиссии, заметно более низкий, чем на базовых тарифах.

Как выбрать тариф для брокерского обслуживания в ВТБ Инвестиции?

Выбор зависит от статуса инвестора и активности его инвестиционной деятельности. Новичкам имеет смысл остановится на тарифе Мой онлайн, более опытным участникам рынка – на Профессиональном.

Источник https://investfuture.ru/edu/articles/vtb-moi-investitsii-analiz-brokere-tarify-obzor-prilozhenija

Источник https://pro-vtbinvest.online/vtb-investitsii-tarify

Источник https://vtb-gid.com/investicii-tarify/