Введение в технический анализ на фондовом рынке: как читать графики + рабочие методы

Сегодня я расскажу о том, что такое технический анализ фондового рынка. Почему он так популярен? Что изучает этот аналитический метод? Как научиться не только читать фондовые графики, но и грамотно использовать это умение на практике? Как ориентироваться в биржевых стаканах и лавировать свои сделки сквозь постоянный поток ордеров? Какие существуют индикаторы, как с ними работать?

Будет еще масса интересного и полезного как для трейдеров, так и для инвесторов. Приглашаю погрузиться в мир графических моделей и математических закономерностей фондового рынка.

Что такое технический анализ и зачем он нужен

Технический анализ фондового рынка – это изучение динамики биржевых цен. Метод позволяет выявить закономерности, применять эти знания, точно входить в позиции и, соответственно, больше зарабатывать. Принято считать, что технический анализ – это исключительно визуальное восприятие графиков.

Но на самом деле он включает в себя анализ объемов, сделок, текущих ордеров и вообще любой технической информации о биржевых торгах, которую участники фондового рынка способны получить.

Краткая история появления

Технический анализ фондовых рынков далеко не новая история: используется он уже очень давно. Еще в XVII веке Жозеф де ла Вега применял его для прогнозирования фондового рынка Голландии, а в Японии по этим же принципам проводили анализ цены на рис.

Однако, в том виде, в котором он существует сейчас, технический анализ появился в конце XIX века благодаря Чарльзу Доу и Эдварду Джонсу.

Сейчас, с появлением компьютерных технологий, методы анализа цен фондовых инструментов все время совершенствуются, но базовые принципы остаются прежними.

Что изучает ТА

Используя графические паттерны, объемы торгов, активность участников и прочие моменты, технический аналитик пытается выявить устойчивые тренды, найти уровни реального сопротивления и поддержки, а также возможные точки разворота рыночных тенденций.

Работает или не работает теханализ

Безоговорочная актуальность технического анализа находится под большим вопросом . Но я бы сказал так: для разных периодов работает разный технический анализ. Нужно понимать, что на фондовых рынках все-таки преобладают фундаментальные условия, но технические факторы помогают найти более удачную точку для формирования позиций.

Полагаться исключительно на технический метод изучения рыночных цен я бы не рекомендовал, и это подтверждено статистикой, с которой как раз тесно связан технический анализ. Но есть и другие устоявшиеся мнения на этот счет, о них я расскажу далее.

Почему так популярен среди трейдеров

Приемы технического анализа универсальны, их можно использовать не только на фондовом рынке России, но и для анализа китайских акций, или фьючерсов на концентрат апельсинового сока, или чего бы то ни было еще. Подкупает простота применения: даже если трейдер работает со сложными техническими индикаторами, они все вшиты в торговый софт и абсолютно понятны в использовании.

Кроме того, на сегодня существует огромное количество рекламы, которая подогревается феноменальными историями успеха трейдеров, использующих технический анализ.

Преимущества и недостатки

Действительно, одно из преимуществ технического анализа — универсальность применения для разных рынков — как российского, так и любого другого. Еще один плюс заключается в том, что принципы работы одинаковы для разных таймфремов, т.е. неважно, смотрите вы 5-минутные графики или анализируете недельные данные фондовых рынков.

К недостаткам относится высокая степень субъективности и отсутствие реальных факторов оценки активов. Чемпион по инвестированию, гуру фондовых рынков Уоррен Баффет очень хорошо охарактеризовал проблемы теханализа следующей фразой:

«Я понял, что технический анализ не работает, когда перевернул график, и он показал тот же самый технический анализ».

Основные принципы ТА

Существуют три основных принципа, которые учитываются при анализе изменений рыночных котировок на фондовом рынке. Первый говорит о рыночной эффективности, второй о трендовой направленности цены, а третий о том, что закономерности обязаны повторятся. Теперь о каждом подробнее.

Цена учитывает все

Смысл этой теории в том, что вся поступающая на фондовый рынок информация моментально учитывается в стоимости актива. Поэтому прогнозировать ее относительно новостных потоков не имеет смысла: нужно абстрагироваться от фундаментальных условий и сосредоточиться на прошлой динамике рыночных цен.

Цены двигаются тенденциями

Здесь идея в том, что фондовые рынки двигаются исключительно в рамках трендовых движений. При этом, если на недельном графике трейдер видит растущую тенденцию, значит, она будет превалировать над той, что проявилась на дневном или часовом таймфрейме.

История всегда повторяется

Участники фондового рынка всегда подвержены одним и тем же эмоциональным аспектам, страху и жадности. Поэтому закономерности, которые были выявлены на прошлых периодах, должны повторяться и в будущем, формируя определенные циклы.

Анализ технический и фундаментальный: в чем отличия

Фундаментальный анализ в большей степени сконцентрирован на определении справедливой внутренней стоимости базового актива, и только потом – на сравнении получившегося результата с рыночной ценой. Такой способ больше применим для формирования мнения о долгосрочных перспективах той или иной компании на фондовом рынке.

Технический метод, напротив, более спекулятивен, он использует рыночную цену как базовую характеристику в своем анализе. После чего пытается определить, в какую сторону будут двигаться котировки от конкретной точки.

Методы теханализа (графические и математические)

Методы оценки рыночных котировок могут подразделяться в зависимости от объекта исследования, например стакан заявок, объемы, анализ классических паттернов или свечных итераций. Чтобы убрать кашу из головы, расскажу о каждом конкретном методе отдельно.

Классический теханализ – графический анализ

Метод базируется на постулате цикличности фондового рынка. Чтобы структурировать визуальные модели, их стали разделять по ценовым формациям, или паттернам. У каждой такой формации на фондовом рынке существуют свои правила формирования. Конечно, амплитуды ценовых колебаний всегда разные и не повторяются в полной идентичности, однако условия определения графических моделей достаточно четко описаны.

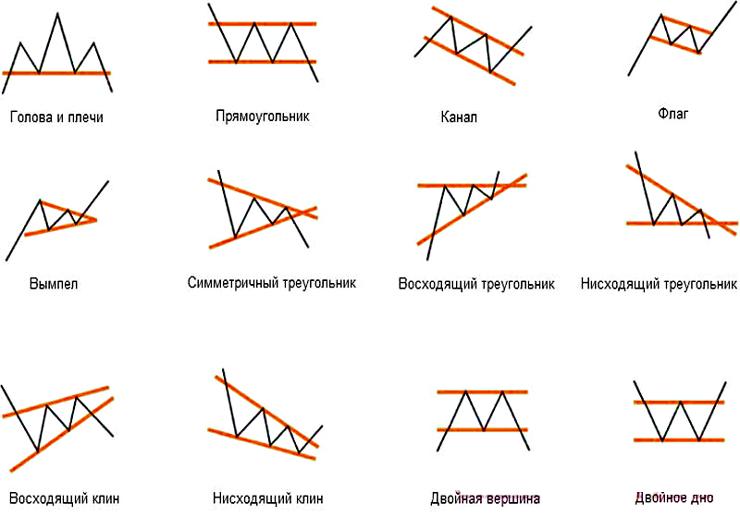

Наиболее распространены «торговые каналы», «голова и плечи», «двойная вершина», «флаг», «вымпел», «консолидация» и др.

Анализ японских свечей

При анализе фондового рынка чаще всего используются именно японские свечи. Предмет исследования здесь — формирование различных комбинаций из двух или более японских свечей. При прогнозировании движения цен фондовых рынков используются как простейшие комбинации вроде «поглощения», «Харами» или «утренней звезды», которые встречаются очень часто, так и сложные модели, включающие в себя множество свечей и условий подтверждения.

Их пример — «крепость», «медвежий трехлинейный прорыв», «заканчивающееся бычья или медвежья игра с Гэпом» и др.

Индикаторный анализ

По названию понятно, что этот аналитический метод предусматривает использование индикаторов. Сами индикаторы строятся на основании математических и статистических моделей. Они могут учитывать, объемы, продолжительности тенденций, средневзвешенные показатели торгов, количество и резкость совершения сделок, а также многие другие факторы. Все это между собой комбинируется, переплетается и выстраивается в виде некой визуальной модели. По своим свойствам они могут подразделяться на множество групп, о которых я также расскажу отдельно.

Волновой анализ волны Элиотта

Этот анализ технической картины фондовых рынков назван в честь Ральфа Нельсона Эллиотта — основоположника этого направления.

Проанализировав огромное количество графиков, он выделил, что рыночные колебания почти всегда чередуются, принимая форму волн. Эти волны он поделил на коррекционные и движущие. А дальше установил, что большинство тенденций включают в себя 5-волновую модель, где 3 являются движущими, а 2 — коррекционными.

Анализ объема

Раньше этот вид технического анализа, по крайней мере, среди участников фондового рынка РФ, обходился стороной, но сейчас получил довольно широкое признание. Объем торгов – это количество совершенных сделок за определенный период. В классическом виде объем торгов исследуется по вертикальному методу, т.е. анализируются сделки относительно момента времени.

Однако встречается кластерный, или горизонтальный метод, когда объемы рассматриваются относительно ценовых уровней.

Стаканный

Вид предполагает аналитическую работу с биржевым стаканом котировок. Стакан представляет собой открытый аукцион, где на условиях анонимности участники фондового рынка предлагают купить и продать отдельные инструменты по конкретным ценам. Трейдеры стараются отследить необычные заявки во время торгов, на основе этого принимая решение о сделке.

Однако, на фондовом рынке стакан котировок не всегда обладает достаточной информативностью, так как многие крупные заявки формируются в виде так называемые айсбергов или через специальные пулы.

Тренды и их типы

Тренд — это устойчивое направление движения рыночных цен. На фондовом графике может существовать различное количество тенденций, но трендом будет именно превалирующая модель движения. Он может быть двух видов: медвежий (нисходящий) или бычий (восходящий). Если преимущественное направление не установлено, то рынок не имеет тренда, а находится в стагнации или консолидации.

Волнообразные тренды

Если говорить о принципах формирования волн Эллиота, то как раз сейчас. Тренды на фондовых рынках не развиваются как молния, они движутся в сопровождении постоянных коррекционных движений, причем это могут быть как микродвижения, так и серьезные откаты. Если волнообразная модель нарушается, то технические аналитики говорят о возможной смене тренда.

Длительность тренда

Технический анализ фондовых рынков в соответствии с теорий Чарльза Доу подразделяет тренды на кратко- , средне- и долгосрочные. Чтобы попасть в первую категорию и при этом считаться трендом, достаточно продержаться несколько недель. Во вторую группу попадают направленные движения от месяца до полугода, долгосрочным признаются те, что существуют на фондовом рынке более 6 месяцев.

Линии трендов

Линии тренда — один из самых простых технических инструментов. По сути, это прямая черта, которая проходит по нижним точкам локальных минимумов при восходящем движении и по верхним точкам локальным максимумам при медвежьем тренде.

Каналы

Это одна из модификаций использования линий трендов. Чтобы очертить канал, необходимо к основной трендовой полосе добавить такую же параллельную линию, но с другой стороны ценового диапазона. Таким образом, ограничиваются уровни возможной волатильности и дается представление о торговом канале.

Поддержка и сопротивление

Технической поддержкой и сопротивлением на фондовом рынке могут признаваться локальные экстремумы или любые другие точки либо диапазоны цен, в которых встречалось давление продавцов или повышение стремление покупателей приобрести инструмент.

Магия круглых чисел

Это некие психологические уровни, которые очень быстро бросаются в глаза. Например, уровень в 100 или 200 руб. по акции всегда будет привлекать внимание большего количества трейдеров, чем цена 34 или 67 руб. Статистически доказано, что на таких точках объемы торгов сильно возрастают. Однако будут ли преобладать покупки или продажи — вопрос закрытый, ведь каждый участник фондового рынка преследует свои цели.

Смена ролей

Пробитие одного из технически важных уровней, как правило, меняет роль этого уровня на противоположную. Предположим, на графике было круглое сопротивление в 100 руб. за акцию, которое оберегало медвежьи позиции. После его прохождения оно становится поддержкой, которая будет стоять на стороне быков. То же самое относится и к линиям тренда.

Канал поддержки и сопротивления

Это диапазон ценовой волатильности, который ограничивается линиями поддержки и сопротивления. Многие трейдеры часто выстраивают свою стратегию именно внутри таких технических каналов, покупая от его нижних границ и фиксируясь возле верхних пределов.

Объемы

Объемы торгов на фондовом рынке — это количество лотов акций, сделки с которыми были совершены за конкретный период времени. Анализ объемов помогает определить, насколько важны те или иные формации технического анализа, сформированные в ходе торговых сессий.

Как читать объемы у Tradingview

Как правило, объемы помещаются в нижней части графиков. Они представляют собой гистограмму, каждый столбик которой отвечает на отдельный временной промежуток. Т.е. если выбрать 5-минутный таймфрейм графика, то показатель объемов будет учитывать количество акций или лотов за каждые отчетные 5 минут времени. Размер столбиков варьируется от размера сделок: чем больше объем, тем выше полоска. Если объемная шкала располагается на вертикальной части графика, с тем же принципом можно проводить анализ объемов относительно ценовых уровней фондовых инструментов.

Другие источники объемов

Для технического анализа объемов на фондовом рынке можно использовать альтернативные способы получения информации, например ленту сделок. Она дает возможность видеть все потоки сделок и вычленять интересные моменты из общей картины. Сюда же отнесу объемные индикаторы, такие как осциляторы объема и др.

Дивергенция по объемам

Дивергенция — это расхождение между динамикой объемов и котировок. Чтобы пришло понимание, что это, можно представить простую ситуацию, когда цена обновляет максимум, а показатель объемов нет, т.е. новый экстремум установлен меньшими объемами, чем предыдущий. Это значит, что пик тенденции уже пройден ранее, и с каждым дальнейшим движением переломный момент становится более вероятным.

Объемы и фигуры

Связь объемов с графическими формациями довольно просто характеризуется. Объемы частично подтверждают действительность паттернов. Если техническая фигура сформирована на значительно повышенном объеме, то значимость такой формации будет выше, чем у той, которая не сопровождалась увеличением объема.

Виды графиков

Существует несколько общепринятых видов визуального восприятия биржевых цен фондовых инструментов. Среди них основными — свечные, линейные, барные графики. Трейдерам без проблем доступны любой из представленных видов, но чаще используются свечные конфигурации. Для полноты картины я расскажу про каждый из способов визуализации цен на фондовом рынке.

Свечной график

Японские графики представляют собой набор свечей. Каждая из них показывает цену открытия и закрытия, а также минимальную и максимальную цену за отчетный период. Для обозначения различий в направлении движения цены свечи окрашиваются в разные цвета. Чаще всего белый у растущих свечей и черный у падающих.

Линейный график

Линейный график знаком большинству обывателей. Это одна линия, которая последовательно соединяет усредненные точки движения биржевых котировок на фондовом рынке. Этот вид графиков признается наименее информативным, однако он более удобен для визуального определения общих тенденций.

Техническая суть барных графиков по своему функционалу идентична свечам, но иллюстрируется немного иначе. Каждый бар отражает биржевые котировки за определенный период. Выглядит он как вертикальная линия, слева отображается фреска, которая говорит, по какой цене было открытие, а справа изображено закрытие. Размер бара — это диапазон цены за временной интервал.

Фигуры технического анализа

Технический анализ фондовых рынков насчитывает огромное количество различных фигур и формаций. Сейчас я подробно расскажу об основных и наиболее часто используемых из них.

Голова и плечи

В техническом анализе считается, что появление этой фигуры предшествует развороту рыночной тенденции на фондовом рынке. Выглядит она как три вершины, из которых боковые (плечи) находятся ниже (или выше в зависимости от прошлого направления цены), чем та, что располагается посередине (голова). Линия, проведенная по локальным экстремумам, называется шеей. Она и есть тот уровень, пробитие которого говорит о смене тенденции.

Фигура чашка

Это трендовая фигура технического анализа. Она может возникать после направленного движения и визуально напоминает чашку с ручкой. Важно, чтобы движение цены при формировании этого паттерна не было резким и на графике сформировалось именно дугообразное основание чаши, после чего происходит небольшая коррекция — ручка, — а дальше пробой верхнего уровня и устремление цены по направлению основного тренда. Как и другие паттерны, этот можно применять в зеркальном виде.

Двойная вершина, обычная и перевернутая

Это разворотный инструмент технического анализа. Очень легко представляется и интерпретируется на графике как две следующих друг за другом вершины в случае восходящего движения или два дна в случае нисходящей тенденции. После завершения формации предполагается, что цена пойдет в противоположном направлении относительно прошлого тренда.

Треугольник

Такие фигуры технического анализа, как треугольники, встречаются на фондовых рынках с завидной регулярностью. Помимо того, что они различаются относительно направления цены, также они бывают симметричного вида. По характеру движения универсальны, т.е. в зависимости от своего типа могут указывать как на продолжение тенденции, так и на ее разворот.

Симметричный треугольник

Фигура образуется на пересечении двух линий тренда, а направление пробоя указывает дальнейший предполагаемый путь цены.

Нисходящий треугольник

Нисходящий треугольник формируется как пересечение линии сопротивления и трендовой линии после медвежьей тенденции.

Восходящий треугольник

Восходящий треугольник может образоваться после бычьей тенденции. Его иллюстрация — это состыковка линии сопротивления и тренда.

Фигура флаг

Такой технический паттерн появляется на фондовом рынке после сильных направленных движений цены: образуется узкое флэтовое движение в сторону коррекционного отката, пробитие которого будет сигнализировать о продолжении основной тенденции.

Фигура вымпел

Еще одна трендовая техническая фигура фондового рынка. Очень похожа по своей структуре и характеристикам на формацию флаг: так же возникает после импульсного движения цены, но в момент коррекция диапазон этой фигуры начинает постепенно сужаться, а после пробития предполагается продолжение основной тенденции. Работает зеркально как в одном, так и в другом направлении.

Фигура клин

Визуально похожий паттерн на вымпел и флаг, но клин — разворотный инструмент технического анализа. На графике такая фигура представлена в виде конусообразного движения в сторону основной тенденции с постепенно уменьшающимся диапазоном волатильности. Выход из диапазона в противоположную тренду сторону говорит о смене тенденции.

Тройная вершина или дно

Я уже говорил о двойной вершине. В принципе, здесь тот же самый случай, но если рынок после второй конфигурации не нарастил движение в противоположном тенденции направлении, то можно дождаться подтверждения в качестве третьей вершины или дна.

Фигура блюдце

Такая формация очень похожа на техническую фигуру чашки, однако та работает по тренду, а этот паттерн, наоборот, помогает определить разворотную точку. Заметить эту модель можно, когда на фондовом рынке есть какая-то преобладающая тенденция, после этого начинается плавный разворот, формируя на графике то самое округлое дно блюдца. Такая конфигурация не имеет четких сигналов перемены тенденции, что несколько затрудняет работу с ней. На практике паттерн встречается довольно редко.

Скользящие средние

Скользящие средние, или, как их еще называют, мувинги, (от англ. Moving Average) – самый распространенный технический индикатор, применяемый на фондовом рынке. По сути это усредненные показатели рыночных котировок в зависимости от числа периодов. Как правило, они отображаются прямо поверх графика цены в виде линии. С их помощью более точно определяют общую направленность рыночной тенденции, а также находят конкретные точки входа в рынок.

Виды скользящих средних

Мувинги подразделяются в зависимости от выбранного коэффициента усреднения, например, они могут быть 15- или 200-дневными, или может быть выбран любой произвольный коэффициент. Также они различаются по параметрам пересечения, сейчас трейдерам доступны: простые, экспоненциальные, сглаженные, линейно-взвешенные. В большем числе случаев участники фондового рынки используют первые два вида.

Использование скользящих средних

Если технический индикатор усреднения используется в одиночку, то, как правило, он служит для визуального определения тенденций на фондовом рынке. Но можно использовать мувинги для определения точек разворота котировок, с помощью средних с разными временными коэффициентами. Для этого создаются сразу две скользящие линии, одна из которых отражает короткий интервал усреднения (15–50), а вторая скорректирована на длинном периоде (150–200).

Сигналом, что направление движения цен на фондовом рынке изменится, будет служить пересечение быстрого мувинга более медленным.

Какие скользящие средние использовать

Каждый инвестор либо трейдер подбирает эти показатели для себя. Важно понимать, как происходит расчет: если выбран простой мувинг с периодом 10, то цена в каждой точке скользящей линии усредняется за последние 10 свечей или баров, на последующем периоде 1 свеча сбрасывается из расчета, включается вновь сформированная, и т.д. Такой индикатор теряет информативность анализа в периоды рыночных всплесков, так как обычная скользяшка дает каждой свече одинаковые условия независимо от того, насколько она далеко находится от общего рыночного диапазона.

Экспоненциальные мувинги могут решить эту проблему, поэтому при выборе коэффициента с коротким периодом лучше использовать именно этот тип скользящих средних. Самые распространенные в использовании периоды — 12, 21, 150, 200 и 365.

Индикаторы

Технически индикатор фондового рынка – это математический алгоритм, который включает в себя различные статистические данные о ходе биржевых торгов на фондовом рынке и выдает это в понятном визуальном представлении. Индикаторы подразделяются относительно целей, объектов исследования. Сейчас я расскажу о самых распространенных и важных из них.

Осцилляторные индикаторы

Технические осцилляторы – это показатели рыночной волатильности, условия по которым могут изменяться с течением времени. Один из самых востребованных на фондовом рынке — индикатор этого типа под названием Rate of change (ROC). Он помогает определить скорость динамики тренда. Главный его плюс в том, что он в некотором роде немного опережают рынок. В практическом смысле это значит, что максимальный уровень индикации инструмента будет достигнут раньше, чем возможный разворот рыночного тренда, а трейдер успеет занять правильную позицию до смены тенденции на фондовом рынке.

Зоны повышенного риска изменения тренда в таком техническом индикаторе принято называть перекупленностью и перепроданностью.

Существуют другие типы осцилляторов, такие как стохастики, но о них я расскажу отдельно.

Пересечения и дивергенции

Я уже касался понятия дивергенции и пересечений скользящих средних немного ранее. Чтобы грамотнее и эффективнее использовать такие рыночные итерации в своем анализе, трейдеру предлагаются специальные технические индикаторы типа MACD (Moving Average Convergence-Divergence). Забегая вперед, скажу, что этот индикатор за счет комбинирования сигналов с дивергенцией дает очень сильные торговые сигналы на фондовом рынке.

Популярные индикаторы

На первом месте популярности среди технических индикаторов у участников фондового рынки находятся скользящие средние, причем разных типов, периодов. Они обязательны в арсенале почти каждого трейдера на фондовом рынке. На втором месте располагаются стохастические осцилляторы, они используются немного реже мувингов, но все равно их применяют регулярно. Третье место в сердцах трейдеров и избранных инструментах анализа их терминалов занимает RSI, или технический индикатор относительной силы.

Accumulation distribution, A/D

Здесь речь идет о техническом индикаторе накопления / распределения. Его разработал один из успешных деятелей финансовой индустрии Марк Чайкин. Этот инструмент в большей части основан на анализе объемов, его цель — нахождение дисбаланса между продавцами и покупателями. Если говорить о его расчете более подробно, то при вычислении A/D сначала отнимается минимум за день от цены закрытия, потом этот показатель делится на разницу от дневных экстремумов и умножается на дневной объем торгов. Он представлен в виде обычной кривой линии, которая располагается под графиком цен. A/D отлично показывает, когда рыночные тренды подтверждаются объемами, а когда нет. Нужно учитывать, что этот технический индикатор становится неинформативным для анализа, когда на фондовом рынке наблюдается сильная турбулентность в ценах.

Average directional index, ADX

Этот технический инструмент пришел к нам из 1978 года, его основатель — Уэллс Уайлдер. ADX создан, чтобы определять силу восходящих и нисходящих тенденций на фондовом рынке. В привычном виде он располагается под графиком цены. Это пересечение нескольких линий разных цветов. В случае, когда линия +DI находится выше –DI, на рынке преобладает сильные покупательские настроения. Если наоборот, то взял власть медвежий тренд.

Aroon

Этот технический индикатор относится к осцилляторам. Визуально он иллюстрируется в виде двух линий. Используется он также для анализа определения силы тренда на фондовом рынке. Его основателем признается Тушар Ченд, американский изобретатель. Анализ фондового рынка с помощью этого индикатора до боли прост: когда оранжевая линия, характеризующая силу восходящего движения, устремляемся вверх, значит, на рынке преобладают бычьи настроения. Если же синяя линия вырывает первенство и стремится к показателю в 100 единиц, то рынок можно считать медвежьим.

Основателем этого инструмента считается Джаральд Аппель, который многое сделал для технического анализа. Расчет MACD строится на основании двух скользящих средних, с помощью которых можно проводить эффективный анализ рыночных направлений и понимать, где располагаются возможные разворотные точки. Этот технический помощник может представляться в виде системы линий или гистограммы. Если при анализе рынка наблюдается бурный рост цен, а MACD это не подтверждает, то наблюдается дивергенция, и скоро можно ожидать смены направления тренда.

Этот инструмент анализа относительной силы рыночных настроений на фондовом рынке, как и ADX, был разработан Уэллсом Уайлдером. Он показывает отношение усредненного роста цены актива к среднему падению его котировок за выбранный период времени. RSI отличается высоким уровнем информационной емкости. Также трейдеры выбирают его для анализа из-за простоты использования и отсутствия сложных настроек. При этом он может очерчивать зоны перекупленности и перепроданности, а также показывать наличие дивергенции. Визуально выглядит, как одна кривая линия.

On balance volume, OBV

Впервые упоминание об этом индикаторе было опубликовано Джо Гранвиллем. Этот индикатор довольно прост в своем алгоритме расчета: OBV суммирует объемы рыночных торгов при росте и вычитает их при падении. Поэтому в ходе его анализа используются как отрицательная, так и положительная область. Считается, что когда OBV растет, а цена актива стоит на месте, то скоро можно ожидать серьезного повышения волатильности на фондовом рынке.

Стохастик

Первым такой технический инструмент в ходе своего анализа начал использовать знаменитый трейдер Джордж Лейн. Цель стохастика — определить силу направления импульса цены и предугадать разворот в котировках с помощью коррекции в силе импульса. Стохастик выглядит как кривая линия, а отражается как процентная величина. Чем он ближе к 100 %, тем больше вероятность смены восходящей тенденции.

Свечной анализ (прайс экшн)

Price Action подразумевает анализ свечных комбинаций. При этом каждая из свечей в ряде должна отвечать определенным характеристикам. Этот метод технического анализа может свидетельствовать о смене тренда или формировании определенного паттерна. Наиболее популярны разворотные Пин-бары, молоты, утренние звезды, внутренние бары и т.д. Наряду с этим несколько простых моделей могут кооперироваться между собой и составлять более сложные технические структуры, такие как комбинация пин и внутренного бара.

Пример ТА на бирже

Это часовой график на акции Сбербанка. С точки зрения технического анализа на этом фондовом инструменте наблюдаются как разные технические фигуры, так и смена направления устойчивой тенденции после формирования двойной вершины. Благодаря техническому индикатору MACD четко прослеживается дивергенция. Наверняка внимательные инвесторы также заметили, что стохастик показывал технические зоны перегретости перед большинством коррекционных движений.

Заключение

Технический анализ фондовых рынков выглядит довольно заманчиво. Однако его отдельное применение, согласно статистике, не способно приносить прибыль на длинном горизонте использования. Поэтому инвестор или трейдер не должен обвешивать весь монитор индикаторами и разрисовывать весь график разнонаправленными линиями в ожидании чуда. Вместо этого лучше постараться научится совмещать прелести технического анализа с сильными сторонами фундаментального подхода, тогда фондовый рынок заиграет в других красках и предоставит возможности абсолютно иного порядка.

Надеюсь, было интересно, а главное, полезно. Обязательно подписывайтесь на статьи и делитесь ими в соцсетях.

24 августа 2019

Частный инвестор с 8-летним опытом, личным портфелем на 1 000 000 рублей. Главный редактор портала greedisgood.one.

Технический анализ рынка

На фондовом рынке существует легенда, что существует Грааль. Так называют чудодейственный секретный способ извлечения профита на бирже. Предполагается, что есть секретный метод, когда все сделки можно закрывать с прибылью. Если на первый взгляд кажется, что ничего сложного нет в закрытии большинства сделок в плюс, то вы еще мало на рынке.

Вероятность роста или падения акции всегда 50/50. Но есть трейдеры и аналитики, которые изучают рынок очень досконально. Таким образом они пытаются найти предпосылки, чтобы предугадать движение цены. Поэтому такие гуру могут сделать перевес в пользу прибыльных сделок, например 70% против 30%.

И в этом месте все аналитики и трейдеры разделяются на два лагеря. Первые из них используют технический анализ, а вторые фундаментальный анализ. Разница в подходах довольно существенная. Приверженцы теханализа пытаются найти закономерности на графиках и предугадать дальнейший тренд цены.

Сторонники фундаментального анализа утверждают, что движение можно предугадать, если изучить отчетности компании, показатели долга, прибыли и другие мультипликаторы. Как правило каждая из сторон лагеря отрицает существование фундаментального анализа и теханализа соответственно.

Фигуры технического анализа

Переходя к более предметному обсуждению методологии анализа технических фигур без знаний геометрии не обойтись. Ниже на картинке представлена только небольшая часть фигур технического анализа. Как же это работает? На первый взгляд все довольно просто. Необходимо на графике любой акции, валюты или фьючерса найти определенную закономерность. Например, вы нашли фигуру двойная вершина, значит тренд пойдет вниз. И этот момент самый удачный, чтобы продать акции по высокой цене. Или же открыть шорт с игрой на понижение. А может быть вы обнаружили линию сопротивления, значит цена выше не пойдет и будет откат.

Но на практике не все так просто. На исторических данных можно нарисовать много фигур технического анализа. Гораздо сложнее в онлайн режиме распознать, что отрисовывается на графике фигура голова и плечи. Ведь когда фигура уже полностью очевидна и цена ушла, то смысла в техническом анализе нет. Самый сложный момент именно в том, чтобы под конец формирования фигуры убедиться, что это точно паттерн. Поэтому успешных трейдеров, кто стабильно зарабатывает на теханализе не так много.

Фигуры технического анализа

Если проверить работоспособность стратегии торговли по фигурам технического анализа, то конечно результат будет. Вопрос в том, сколько раз вам будет казаться что вот-вот фигура вырисовывается, но это не она. А вы уже успели купить инструмент на бирже. Поэтому количество ложных срабатываний будет играть существенную роль в статистике. Ведь 50/50 можно и наугад заходить в позицию. Но вот грамотно применить знания теханализа и хотя бы 60/40 пропорцию сделать это уже успех. Далее остается только с помощью матожидания, если пропорция 60% успешных против 40% неуспешных трейдов — вы всегда будете в профите.

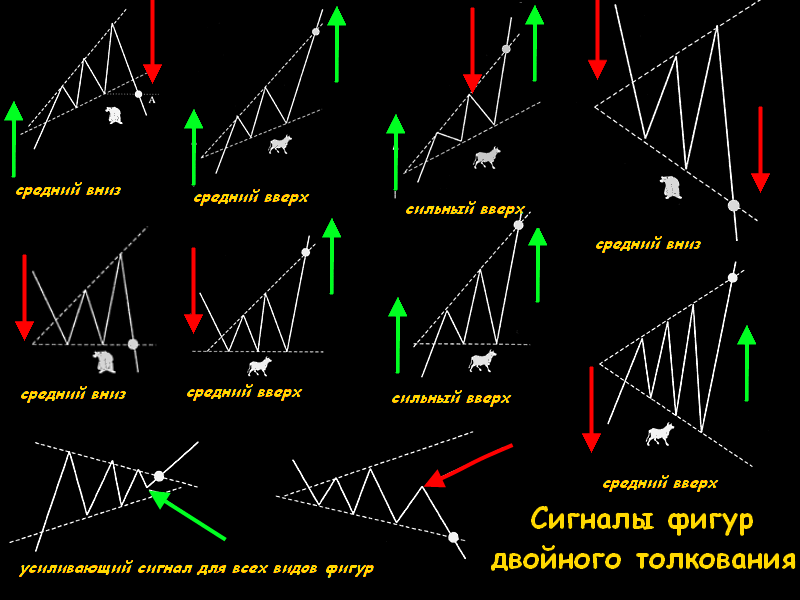

Сигнаы фигур теханализа

Где пройти обучение

На просторах интернета очень много курсов от якобы успешных трейдеров. Зачастую подобные курсы могут стоить от 30 000 рублей. Иногда стоимость курса может достигать 100 000 рулей. Конечно, главный вопрос здесь в том стоит ли покупать такой курс. Всегда возникает резонный вопрос — зачем успешному трейдеру тратить время и продавать курсы по 30 тысяч?! Вопрос актуальный и большинство трейдеров отвечает, что им просто хочется поделиться знаниями успеха. Некоторые из них также присматривают себе учеников трейдеров, чтобы предоставить капитал в управление.

Также можно найти обучающие курсы по техническому анализу у брокеров. Но далеко не у всех. Часть информации зачастую бесплатная. Но мое мнение — лучше просто изучить теорию. Например, есть много бесплатных книг по техническому анализу. Прочитать 100 страниц и запомнить 10 основных фигур теханализа не так сложно. Учитывая, что все таки Грааля не существует (вероятно), то подход к торговле нужны искать индивидуально. У всех инвесторов разный склад ума, разное отношение к риску и аппетит к прибыль. Поэтому не существует универсальных прибыльных правил торговли на бирже.

Однако чего я точно не советую — сразу оплачивать какой-либо платный курс от гуру трейдера. Во-первых, это не совсем чистый и добросовестный полигон. Во-вторых, если трейдер обещает гарантированно зарабатывать от 100% годовых после его курса — сразу бегите. На фондовом рынке не бывает гарантий и фиксированных процентов. Всегда есть определенные риски. Поэтому лучше начать впитывать бесплатную информацию с тематических сайтов.

Начинающий трейдер

Технический анализ акций для начинающих заключается в распознавании уровней поддержи и сопротивления в первую очередь. Потому, что фигуры вроде вымпела или голова и плечи более сложные для восприятия. Таким образом достаточно провести линию по максимумам или минимумам за прошлые периоды. И появится ориентир от какой цены котировка может отскочить вниз.

Однако моя рекомендация, помимо теханализа еще хорошо применять фундаментальный анализ. Таким образом у вас будет дополнительный фактор, который поможет найти идеальную точку входа. Тем более изучение фундаментального анализа помогает проникнуть в детали компании. И более всесторонне её изучить, чтобы решение о включении её в инвестиционный портфель было рациональным.

техническийанализ

Всем привет, с вами @TraderSTI Мы обсудили торговые сетапа на сегодняшний день на BINANCE:BTCPERP Приятного просмотра. ДИСКЛЕЙМЕР: Мнение автора может не совпадать с вашим! Помните об этом и учтите в своих торговых сделках. Если вам нравятся мои обзоры и помогают понимать и оценивать текущую ситуацию по рынку — подписывайтесь на канал, ставьте лайки и.

В этой идее разберем теоретические основы фигуры «Клин» По своему внешнему виду, по специфике формирования и по логике движения фигура «Клин» напоминает «Симметричный треугольник». Но в отличие от треугольника, модель клин имеет определенный наклон. Очень часто я вижу то, что эту фигуру путают с фигурой симметричный треугольник, или симметричный треугольник.

Всем привет. Спасибо за такой большой фидбек по прошлым идеям по урокам. Очень много сообщений и комментариев получил) Действительно рад, что это все является полезным материалом:) Поэтому сегодня разберем еще две фигуры Технического анализа — Флаг и Вымпел . Так же довольно популярные фигуры и очень часто можно встретить их на графиках. Начнем Для начала.

Всем привет. Продолжаем разбирать базовы фигуры технического анализа и сегодня поговорим о довольной популярной фигуре: «Голова и Плечи» Голова и плечи (ГиП) — наверное одна из самый действенных фигур и демонстрирует очень понятную логику движения цены на рынке. Данная фигура относится к числу разворотных , поэтому должна возникать только при явном тренде.

Всем привет. Сегодня хочу разробрать, наверное, самую популярную фигуру Технического Анализа — Треугольник. Фигура очень простая, логика ее формирования так же довольно понятная, но новички нередко допускают ошибки. Поэтому здесь я подробно распишу все нюансы. Начнем Как легко можно понять по названию, формирование данного паттерна происходит тогда, когда цена.

Многие меня спрашивают, что такое FVG, почему я постоянно пишу о нем? Почему постоянно я его указываю на графике своем? Да почему же он практически всегда отрабатывает у тебя? Что это такое? И т.д. Давайте я вам отвечу на вопрос этот. FVG или он же IMB (Imbalance) — Это свеча, в которой мы наблюдаем импульс, FVG можно трактовать как своеобразный ГЭП, который.

Чтобы определить момент для покупки используйте ценовые уровни как базовый инструмент. – Если статья вам полезна и упростит работу, дайте знать – поставьте лайк или отправьте друзьям, поддержите мой первый опыт в обучении. – Подписывайтесь, чтобы не пропустить следующий выпуск. Рынок создает моменты от которых идет сильная покупка и сильная продажа. Это.

Всем большой привет! Уже давно не было моих видео — обучений! Нужно исправляться. Рассказала вам про MACD. Постаралась кратко и информативно, как я люблю! MACD — конвергенция, дивергенция скользящих средних, или схождение расхождение скользящих средних. Стандартные настройки 12, 26, 9. Что значат эти цифры узнаете из видео Это структура индикатора MACD. Я.

Добрый день, друзья! Продолжаю обновлять нашу рубрику #ОсновныеФигурыТехническогоАнализа и сегодня хотел бы рассказать Вам о фигуре — Восходящий клин. Восходящий клин (англ. rising wedge ) — очень популярная разновидность фигур технического анализа, которая образуется на колеблющемся графике, и обуславливается сужающейся амплитудой. Часто используются не только.

Всем привет с вами @TraderSTI Сегодня мы рассмотрим проект JASMY. BINANCE:JASMYUSDT , является компанией, которая разрабатывает и предоставляет платформу IoT «Jasmy Platform». Когда все вещи будут подключены к Интернету, «одежда, еда, жилье и машины», которые тесно связаны с жизнью людей, все кардинально изменится. Миссия — предоставить инфраструктуру для среды.

Bitcoin обзор рынка на 22.04. 2022 @TraderSTI Ставка финансирования — Весь рынок шортит Биржевые потоки — На момент записи медвежьи Кредитное плече на всех биржах — завышено до предела Индикатор страха и жадности BTC — Отметка 27 «СТРАХ» Недельный график BINANCE:BTCUSDT Зона поддержки выдерживает падение Дневной график BINANCE:BTCUSDT .

Всем привет с вами технический аналитик TraderSTI Сегодня разбираем криптовалюту Matic, проведем разбор предыдущего тренда и найдем зону накопления Я бы хотел начать свой анализ, выбрав старший торговый период TM* 1D Начнем с базы: Мы заметили бычий забег, который образовал восходящий клин на старшем TM*. Мы отчетливо видим 4 точки, где цена тестировала.

Отметил и озвучил все необходимое по монете SOL , а также, указал безопасный long на solana . Безопасный long по моему риск менеджменту Solana находится в нисходящем канале на более глобальном таймфрейме 1D. Выход с этого нисходящего канала приведет к новому бычьему булрану. Я предлагаю взять длинную позицию на BINANCE:SOLUSDT и попробовать отторговать.

Отметил и озвучил все необходимое по BINANCE:BTCPERP , а также, указал безопасный short и long на bitcoin . Безопасный по моему риск менеджменту😉 Учитывая, что мы находимся под зоной сопротивления short будет более оправдан тем более если ниже у нас нет проторгованной плотности. Приятного просмотра. ДИСКЛЕЙМЕР: Мнение автора может не совпадать с вашим.

Всем привет, друзья! Сегодня решил записать небольшой видео урок по фигуре Вымпел, как по ней можно работать, на что стоит ориентироваться. Показал на примере лонга по эфиру, надеюсь вам понравиться такой формат! Если да, то ставьте лайк и пишите в комментариях, какую фигуру стоит разобрать следующей!

«All exchange Funding Rate»– очень интересная метрика, если начать углубляться в понятие отрицательной положительной ставки финансирования (funding rates). Теория: Для того, чтобы понять эту метрику нужно ознакомиться с понятием бессрочного свопа и того, чем он отличается от фьючерсных контрактов, так как их часто путают. Если кратко, фьючерный контракт, как.

Влияют ли фундаментальные новости на движение цены на криптовалютном рынке? Рассмотрим на примере ADA. На сколько сильно влияет новостной фон на движение цены на криптовалютном рынке? Предполагаю, что многие новички не раз задавались этим вопросом, ведь многие крипто-блогеры часто смело заявляют о том, что «торгуют на новостях», другие, наоборот, твердят о.

Чтобы цена пошла вверх после покупки с большей вероятностью используйте «Комбинацию сигналов». Английское слово SetUp. – Если статья вам полезна и упростит работу, поставьте лайк или отправьте друзьям, поддержите мой первый опыт в обучении. – Подписывайтесь, чтобы не пропустить следующий выпуск. Если ориентироваться на один индикатор или фактор, то ситуация.

Источник https://greedisgood.one/tehnicheskiy-analiz-fondovogo-rynka

Источник https://investor-portfel.ru/technik/

Источник https://ru.tradingview.com/education/%D1%82%D0%B5%D1%85%D0%BD%D0%B8%D1%87%D0%B5%D1%81%D0%BA%D0%B8%D0%B9%D0%B0%D0%BD%D0%B0%D0%BB%D0%B8%D0%B7/