От рассвета до заката. Премаркет, постмаркет — что это и почему важно. Версия 1.0

Утром на бирже звенит звонок, возвещая о начале торгов. Вечером тот же звон сигнализирует о закрытии. Так выглядит «расписание работы» биржи в классическом представлении. Но на современном фондовом рынке можно торговать и до, и после звонка — разбираемся, что такое премаркет и постмаркет, какие периоды торгов существуют и какую выгоду от этого может получить инвестор.

Премаркет — аукцион открытия. Время перед началом основных торгов, когда в биржевом стакане собираются заявки на покупку и продажу. Собранные данные используются в специальном алгоритме биржи для определения цены открытия. Основная торговая сессия — основное время проведения торгов на бирже. Постмаркет — аукцион закрытия. Время после закрытия основных торгов, в течение которого определяется цена закрытия.

Аукционы открытия и закрытия созданы для минимизации манипулирования ценой первой и последней сделки.

Бирже они нужны, чтобы снять нагрузку на торговую систему в первые минуты торгов и определить цену открытия основной сессии. А для инвесторов аукционы могут стать инструментом выгодных сделок, чтобы реализовать стратегию после изменений, которые произошли в мире, стране или компании, когда основные торги были закрыты.

Пока не началась основная торговая сессия, могут появиться факторы, влияющие на движение цены. Например, между торговыми сессиями могут публиковаться новости, отчеты, заявления менеджмента компаний и т.д. Так, в США отчет о рабочих местах и многие другие экономические индикаторы, которые задают тон биржевой торговли, публикуются в 8:30, за час до начала торгов в Нью-Йорке.

Компании часто публикуют финансовые отчеты до или после закрытия основных торгов, чтобы сгладить их влияние во время основной сессии. Ко времени открытия торгов цена может стабилизироваться, а розничные инвесторы могут изменить свою стратегию, опираясь на новые данные.

С помощью аукционов инвесторы «отыгрывают» данные изменения в биржевых активах.

Однако торговля вне основного времени имеет свои риски и ограничения, вот основные из них:

- Может наблюдаться низкая ликвидность, так как трейдеров на рынке гораздо меньше, чем в основные часы торгов

- Большие спреды между ценами покупки и продажи

- Высокая волатильность

Участвовать в аукционах открытия и закрытия не обязательно. Но ко времени открытия основной сессии инвестору стоит ознакомиться с данными премаркета и быть в курсе новостей, которые произошли, пока биржа была закрыта. Эта информация помогает понять тенденции на рынке.

На основном рынке Московской биржи премаркет проводится с 9:50 до 10:00 МСК, а постмаркет — с 18:40 до 18:50. Цена формируется таким образом, чтобы обеспечить заключение сделок с наибольшим количеством ценных бумаг. Инвесторы видят информацию о 20 лучших заявках (10 заявок на покупку и 10 заявок на продажу). Во время аукциона открытия рыночные заявки имеют наивысший приоритет исполнения по сравнению с лимитными заявками.

Однако на рынке есть вечерняя торговая сессия. В ней также присутствует премаркет, но нет постмаркета. Торги производятся только самыми ликвидными инструментами, полный список можно найти на сайте биржи. Вечерняя сессия не является предторговой следующего рабочего дня.

Здесь и далее в таблицах указывается московское время.

На российском рынке также есть валютная площадка и срочный рынок. На этих площадках нет аукциона открытия или закрытия, однако время торгов больше, чем на Мосбирже. Ранее Московская биржа сообщила, что в начале марта для срочного и валютного рынка планируется ввести утреннюю сессию. Торги будут проводиться с 7:00 до 23:50, то есть общее время торговой сессии составляет почти 17 часов. Американский рынок

На американских площадках премаркет длится пять часов и тридцать минут, а постмаркет —четыре часа. Это значительно дольше, чем на российском рынке, и одна из причин — стремление бирж стать привлекательнее для инвесторов. То есть, когда биржа предоставляет больше времени для торгов, инвесторы не перейдут на другие площадки для совершения операций.

СПБ биржа — это непрямой выход на рынок США. Если сказать просто, то биржа собирает заявки и обрабатывает их уже на американских биржах. Таким образом, инвестор получает высокую ликвидность, но она ниже, чем на NYSE, NASDAQ или других рынках. Зато с помощью СПБ биржи можно легко получить доступ на американские рынки: не требуется статус квалифицированного инвестора, котировки максимально приближены к «оригиналу», а торги проводятся в удобное для российского инвестора время.

В первой половине дня, с 10:00 до 14:30/15:30 МСК (летнее/зимнее время), ликвидность формируют российские участники рынка, алготрейдеры и маркет-мейкеры. Цена открытия формируется маркет-мейкерами на основе цены закрытия на рынках США. Они также следят за формированием цены таким образом, чтобы она были схожа с котировками американских площадок.

С открытием американского рынка, в 14:30/15:30, к внутренней ликвидности добавляются котировки ведущих американских площадок.

Что такое дополнительная ликвидность

При отправке заявок на СПБ биржу инвесторы получают их исполнение по наилучшим ценам. При определении наилучшей цены учитываются варианты, предложенные не только на Санкт-Петербургской Бирже, но и на биржах США. Эта система называется дополнительной ликвидностью.

Если заявка подана:

- С 10:00 до 14:30/15:30 (летнее/зимнее время), то она не попадает в период дополнительной ликвидности.

- После 14:30/15:30 (летнее/зимнее время), то она попадает в период дополнительной ликвидности от контрагента.

Таким образом, на СПБ бирже не выделяется премаркета, поэтому ликвидность на рынке и движение цены могут быть «заторможены». График курса акции на СПБ бирже может отличаться от «оригинала» — это также связано с особенностями проведения торгов и отсутствием ликвидности в некоторые часы.

Именно поэтому, чтобы получить наиболее выгодные условия сделки, важно знать, в какое время проводятся торги. Биржа не рекомендует выставление рыночных заявок до 17:30 МСК. Инвестор может комбинировать данные о новостях и движениях цены во время аукциона закрытия на американских площадках, чтобы составить стратегию уже на СПБ бирже.

- Аукционы открытия и закрытия созданы для увеличения торгового времени, формирования цен открытия и закрытия. Также в этот период совершают операции крупные фонды — если появились события, которые в будущем могут повлиять на движение котировок.

- На американском рынке торги на премаркете и постмаркете лучше развиты за счет большей длительности. На российском рынке зачастую используется Срочный рынок, чтобы исполнить торговую стратегию, пока не открылся основной рынок.

Если инвестор обладает определенной информацией, которая появилась во время закрытия основных торгов и может повлиять на цену, то ее можно использовать для совершения сделок.

Например: компания опубликовала отчет, информация в котором спровоцирует рост/снижение цены. Можно открыть позицию во время премаркета или постмаркета по выгодной цене и получить профит за счет гэпа на открытии основной сессии, когда на рынок придет большее количество инвесторов.

Методика трейдинга: что такое pre-market

Как трейдеру и инвестору вам желательно следить за тем:

а) где были большие движения

б) где будут большие движения

Большие движения = большие возможности.

Я лично часто пользуюсь для этого двумя сайтами:

Сначала смотрим на лидеров роста-падения. Потом — на pre-market.

После этого cпускаемся на уровень ниже: начинаем копаться в новостях и разбираться, что происходит с этими компаниями.

Почитав о новостях, формируем план: если произойдет «а», то делаем «б». Или заранее выставляем лимитные ордера со стопами. В течение самой сессии можно даже не торговать! Поставили утром ордера, забыли, вечером проверили. А дальше — по новой: где были большие движения, где будут.

Что такое pre-market в Америке?

Особенно актуально с этим разобраться в виду того, что Московская Биржа планирует введение утренней торговой сессии на срочном и валютном рынке. Запуск утренней сессии, начинающейся в 7:00 мск, намечен на первый квартал 2021 года.

Pre-market – период торговли перед основной сессией. Отличается сниженными объемами и ликвидностью.

Pre-market сессия в Нью Йорке проходит с 04:00 a.m. по 09:30 a.m. (время местное).

Основная сессия в Нью-Йорке проходит с 09:30 a.m. по 04:00 p.m.

Post-market сессия в Нью-Йорке проходит с 04:00 p.m. по 08:00 p.m.

Исторически многие биржи постепенно расширяли временной период, в течение которого ведется торговля. Это происходило, потому что с закрытием одной биржи весь объем торговли перетекал к другой, а биржи конкурировали между собой, и каждая хотела «оттянуть» объем на себя.

Сначала были введены вечерние сессии (after-hours trading, или post-market session), потом был введен pre-market trading с 08:00 по 09:30, потом с 04:00 до 09:30.

На pre-market сессии обычно большие спрэды (разница бидами и офферами), поэтому торговать там довольно опасно. Можно столкнуться с большим проскальзыванием (slippage). То есть, если вы вошли в позицию на pre-market и выставили стоп, ваш стоп в виду тонкой ликвидности может исполниться очень плохо. Весь трейдинг на pre-market и post-market происходит в основном через лимитные ордера.

В основном брокеры подключаются к торговле с 08:00 a.m.

Многие финансовые отчеты выходят в pre-market и post-market сессии.

Pre-market неплохо использовать в качестве проекции, но нередко рост на pre-market сессии испаряется в первые же минуты основной сессии. То есть pre-market зачастую бывает обманчивым, вводит в заблуждение.

Pre-Market: как устроен рынок предварительных заявок

Торги на фондовых биржах осуществляются в установленное время. Например, в Нью-Йорке биржа работает с 9:30 до 16:00, в Лондоне – с 8:00 до 16:30, а в Москве – с 10:00 до 18:45. Именно в это время проводится основная торговая сессия, то есть заключается большая часть сделок по купле/продаже ценных бумаг.

Но существует и дополнительное время торгов, которое позволяет совершать сделки до официального открытия биржи. Оно называется Pre-Market, что дословно переводится как «до рынка», и также известно как предторговый период.

Что такое премаркет?

Итак, премаркет это предварительный сбор заявок, которые делаются до начала открытия биржи. На Московской бирже Pre-Market проводится за 15 минут до начала основной сессии. В это время происходит подача заявок на покупку и продажу ценных бумаг в биржевой стакан. При совпадении цены спроса и предложения ордер будет закрываться.

За 30 секунд до открытия рынка прием ордеров прекращается и по полученным заявкам рассчитывается цена актива, по которой начнутся торги – цена открытия. Она определяется как стоимость актива, обеспечивающая максимальное количество сделок.

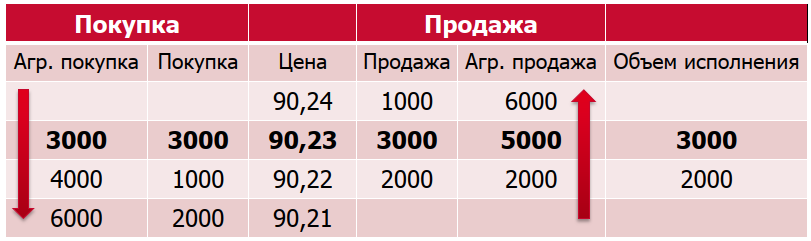

Чтобы понять, как это работает, рассмотрим таблицу.

| Предложение по покупке актива (шт) | Цена актива (руб) | Предложение по продаже актива (шт) | Объем исполнения |

| 4 000 | 98 | 0 | 0 |

| 3 000 | 99 | 3 000 | 3 000 |

| 2 000 | 100 | 3 500 | 2 000 |

| 500 | 101 | 4 000 | 500 |

То есть, в данном случае цена открытия будет 99 руб., так как именно при этой стоимости актива обеспечивается максимальный объем закрытия ордеров. Если максимальный объем исполнения достигается при двух различных ценах, то цена открытия определяется как среднеарифметическое двух цен.

Неисполненные заявки переносятся в основную сессию. Сделки по ним заключаются по цене, указанной в премаркете.

Скринеры премаркет

На активность торгов на Pre-Market влияют новости о компании, которые становятся доступны участникам рынка в то время, когда биржа закрыта для основных торгов. Это могут быть опубликованные финансовые отчеты, информация о слиянии компаний, сведения о полученной прибыли или планируемых дивидендах и т.д. Поэтому даже те участники, которые не выставляют заявки на этом рынке сами, часто следят за предрыночной торговой активностью, чтобы судить о силе и направлении тренда в преддверии очередной торговой сессии. Помочь в этом могут различные бесплатные скринеры, например:

- Yahoo Finance Stock Screener

- Fidelity Stock Screener

- Finviz

- MarketWatch Stock Screener

- CNBC Stock Screener

- Zacks

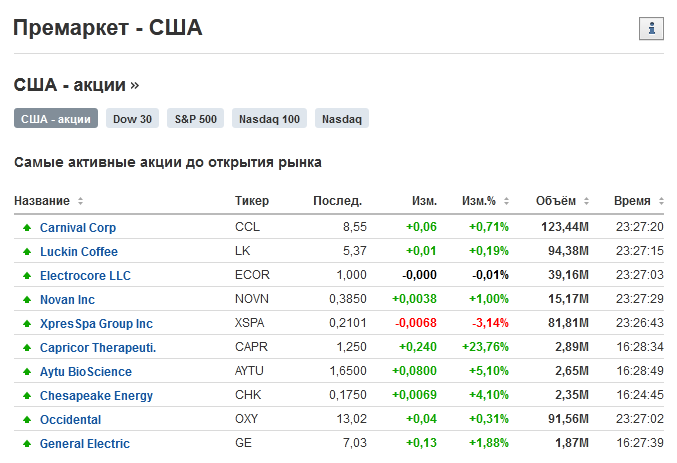

Ниже представлен текущий скрин с investing.com на премаркет США:

Если объем покупки акций превышает нормальный, это указывает на то, что инвесторы поддерживают восходящий тренд, и что акции при открытии биржи скорее всего будут двигаться вверх. Тенденция к снижению цен с большим объемом сигнализирует о вероятном нисходящем тренде, причем высокий объем торгов также может указывать на разворот котировок. Таким образом, Premarket это одновременно и рынок, и индикатор его стартового поведения с неплохой точностью.

Особенности торгов на премаркете

Проведение торгов до начала основной сессии отличается следующими особенностями:

- можно подавать только лимитные заявки;

- участник торгов не имеет информации о предложениях других трейдеров;

- ценовой диапазон заявки не должен отличаться более чем на 10% в большую или меньшую сторону от цены закрытия прошлого дня

Риск торговли на Pre-Market

Торговля до открытия рынка сопряжена с повышенным риском. К таким рискам относят:

- пониженную ликвидность – отсутствие открытой информации приводит к небольшому количеству заявок;

- ценовые разрывы – большая разница между ценой спроса и предложения вызывает затруднения в исполнении сделки по выставленной цене;

- высокую волатильность – из-за недостаточности информации по заявкам могут быть заметные колебания цены

Эти пункты означают, что после открытия основной торговой сессии стоимость актива может существенно измениться в первые несколько минут торгов вплоть до разрыва котировок. Это явление носит название гэп и более выражено у акций, чем у курсов валют. Таким образом, участник, подавший заявку на премаркете «вслепую», может понести значительные убытки.

Также существует риск соперничества трейдера с крупными профессиональными организациями, которые могут иметь доступ к корпоративной информации, не доступной частному участнику рынка. Инсайд на рынке запрещен, но тем не менее понятно, что наличие личных знакомств в компании может дать по ней более объективную картину, чем сводки отчетов.

Для чего и кому нужен Pre-Market

Премаркет выгоден всем участникам торгов. С его помощью решаются следующие задачи:

- определяется цена открытия

- снимается нагрузка с торговых систем в первые минуты сессии

Чтобы лучше понять смысл торговли на премаркете, рассмотрим пример. Компания XYZ опубликовала квартальный отчет о прибыли, прежде чем рынок открылся для регулярных торгов. Результаты компании разочаровали ожидания инвесторов. Участник рынка, который имеет долю в компании XYZ, также имеет доступ к торговле в предрыночные торговые часы.

Объявление убытков / недополучение прибыли компании как правило отражается на цене акций. В данном случае ожидания инвесторов не оправдываются, поэтому вполне вероятно, что цена акций снизится. Теперь у трейдера есть доступ к торговле до того, как рынок откроется, что позволяет ему быстро среагировать на негативные новости о доходах компании. Таким образом, он может попробовать выставить свои акции на продажу по текущей цене в премаркете и надеяться, что сделка закроется.

PreMarket и IPO

Помимо заявок по рыночным активам, можно заранее приобрести ценные бумаги, которые только готовятся к первичному размещению на бирже. До начала выхода на рынок бумаги часто торгуются со значительной скидкой, иногда достигающей 10% от номинальной стоимости. Это делается для привлечения интереса потенциальных инвесторов. Такие инвестиции обычно имеют высокий порог входа, так что интересны крупным игрокам – венчурным фондам, инвестиционным банкам, хедж-фондам и т.д.

Однако есть и так называемые IPO-брокеры, которые позволяют подавать заявки и более мелким участникам рынка, выделяя под них ограниченный объем предложения. Если заявка не исполняется или исполняется частично, деньги возвращаются на счет инвестора.

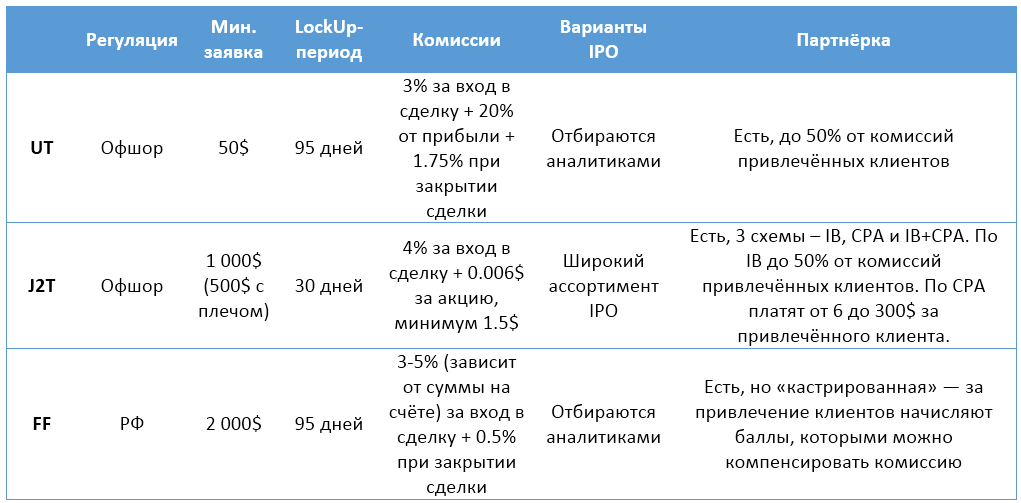

Три основных игрока на рынке IPO-брокеров это: United Traders , Just2trade и Фридом Финанс . Инвестиции в IPO с их помощью предполагают так называемый LockUp-период, в течение которого выйти из сделки можно только о штрафом порядка 10-20%. Считается он от момента старта торгов ценной бумаги на бирже. Условия всех компаний можно свести в таблицу:

Оценивая эти предложения можно сказать, что условия включают в себя довольно большие комиссии 4-5% от суммы сделки, которые брокер получит в любом случае. При этом компании как рискуют своей репутацией в данном секторе, выбирая интересные на их взгляд предложения, так и предоставляют сделать это инвесторам.

Партнерское вознаграждение как обычно указывает на конфликт интересов — компания и партнер получат гарантированную прибыль, пришедший по партнерке может оказаться в минусе. Свое мнение насчет IPO, а также способ, которым при желании можно попробовать на нем заработать, я озвучивал в этой статье.

Как получить доступ к торговле на Pre-Market

Фондовая биржа не ограничивает участников рынка на торги в премаркете. В связи с тем, что торговля активами вне основной сессии сопряжена с повышенными рисками, «по умолчанию» она не доступна на всех брокерских счетах. Чтобы начать торговать в премаркете можно поступить одним из двух способов:

- позвонить брокеру и попросить его активировать возможность такой торговли

- самостоятельно активировать функцию в личном кабинете

Следует помнить, что не все ценные бумаги можно купить/продать на Pre-Market. В этот период обращаются ОФЗ, акции и паи. Аналогично и на зарубежных биржах в данной секции появляются не все акции компаний.

Премаркет США

Нью-Йоркская фондовая биржа начала торговлю во внебиржевое время в июне 1991 года, увеличив время торговли на час. В России премаркет появился относительно недавно. Дата первых торгов: июнь 2015 г.

Торговля активами вне основной сессии на российских и зарубежных биржах немного отличаются. Во первых, время внебиржевой сессии на американских биржах значительно дольше, чем на Мосбирже. В среднем премаркет длится от 1 до 1,5 часов, причем существует дополнительная, менее важная и более длинная секция. На Азиатских биржах премаркет длится всего лишь 10 минут – с 6:15 до 6:25 по местному времени.

Во вторых, неисполненные ордера не переносятся на основную сессию. При этом участники рынка также могут подать только лимитные заявки, но существует ограничение по количеству акций в заказе – 25 000. Зарубежные брокеры могут устанавливать дополнительные правила для премаркета.

Чем премаркет отличается от постмаркета

Противоположное премаркету сессия – After-Market или Past-Market, что дословно переводится как после рынка. То есть это проведение торгов по окончанию основной торговой сессии. Служит постмаркет для завершения обработки заявок, поступивших в момент завершения торговой сессии.

Заявки, поданные в постмаркете, не переносятся на следующую сессию. Если ордер не удовлетворен по результатам «послеторговой» сессии, то он убирается с торгов.

Во время After-Market также формируется цена закрытия для торгуемых активов. Сравнение проведение торгов на премаркете и постмаркете представлено в таблице.

| Критерий | Pre-Market | After-Market |

| Когда проводятся торги | До открытия биржи | После закрытия биржи |

| Вид заявок | Лимитированный | Рыночные |

| По какому принципу закрываются ордера | Удовлетворение наибольшего объема | В порядке очередности |

| Цена заявки | ±10% от цены закрытия | Совпадает со средневзвешенной ценой последних 15 минут сессии |

| Время проведения | 15 минут | 5 минут |

| Информация о других заявках в стакане | Не доступна | Доступна |

| Перенос заявок на основную сессию | Да | Нет |

Вывод

Premarket это необходимый функционал биржи для определения цены торгов наступающего дня. Значительное расхождение цен поданных заявок с ценой закрытия нередко приводит к ценовым разрывам по торгуемым активам в первые минуты работы биржи (как правило, по акциям). В результате перенос заявок в основную сессию может быстро сгенерировать как заметную прибыль, так и убыток. Но это совершенно не нужно инвесторам, приобретающим активы на длительную перспективу.

Источник https://vc.ru/bcs/207257-ot-rassveta-do-zakata-premarket-postmarket-chto-eto-i-pochemu-vazhno-versiya-1-0

Источник https://smart-lab.ru/blog/640047.php

Источник https://investprofit.info/pre-market/