Куда вложить деньги

«Куда вложить деньги?» – вопрос с множеством постоянно меняющихся ответов. Некоторые из них мы сейчас перечислим исходя из реальных возможностей среднего обывателя в 2020 год. Куда инвестировать – останется личным выбором, опишем только основные возможности, риски и предполагаемый доход.

Но прежде определимся с понятиями:

- – это вложение денег (или других активов) способом приносящим его владельцу какой-то пассивный (т.е. без труда) доход.

- Если дохода нет – это просто сбережения. Если сумма вложения уменьшается – то потери.

К чему это отступление? Чтобы не путать инвестиции и, например, обещания заработка в сети, когда нужно и внести средства, и работать.

Куда вложить деньги для получения пассивного дохода?

Назовем некоторые проверенные варианты, подходящие под наше определение инвестиций.

Банковские депозиты

Способ известный, надежный и даже гарантированный государством. Хотя в последние годы депозиты приносят все меньше, по ним назначают отрицательные ставки, т.е. это фактически хранение денег в банке за плату

Но когда ставка по депозиту превышает инфляцию, такое вложение становится весьма надежной инвестицией, т.к. возврат депозита гарантирован не только банком, но в определенной степени государством.

В чем достоинство депозитов?

- депозит легко открыть, в любом банковском отделении или онлайн;

- обычно клиент заранее знает доход от банковского вклада;

- вклад не требует вообще никаких усилий от владельца денег.

Покупка облигаций

Покупка облигаций во многом альтернатива банковским вкладам. По сути облигации это долговые расписки, выпущенные какой-то организацией или государственным органом. Лицо, выпустившее облигацию, обязуется выкупить ее обратно по более высокой цене.

Для удобства разница между первоначальной и конечной ценой выражается в процентах. Есть также дисконтные облигации, которые продают со скидкой (дисконтом), а выкупают по полной цене. Существует множество других аспектов выпуска, обращения и заработка на облигациях, но сейчас назовем только два, важных для частных инвесторов.

- Преимущество облигаций в том, что их можно перепродавать другим лицам.

- Рыночная цена облигаций меняется, потому можно зарабатывать на спекуляциях этими бумагами.

- Но облигации, в отличие от вкладов, не гарантированы государством.

Самую низкую доходность обычно имеют облигации государственных органов, для Западной Европы и Северной Америки реальны ставки до 2-5%. Но эти облигации являются и самыми надежными.

Наибольший доход можно получить по облигациям коммерческих предприятий, но риск по ним существенно выше.

Покупка акций

Акции – это ценные бумаги, дающие права на долю в собственности коммерческого предприятия (акционерного общества), право на управление этим предприятием и часть дохода от него. Акциями владеют многие, но реальные права собственности и управления оказываются у тех, кто имеет контрольный пакет или крупную долю в общем объеме акций. Прочих акционеров называют миноритарными, их выгода состоит главным образом в получении дохода на каждую акцию.

Доход по акциям обычно выше дохода по облигациям, но у стабильно работающих компаний он не так уж и велик. К примеру – у Эпл чуть ниже 6%. Максимальный доход приносят акции только выходящих на рынок, растущих фирм.

Недвижимость

Недвижимость всегда считалась стабильным вариантом сохранения капитала. В типовые квартиры закладывается запас прочности на 100-150 лет эксплуатации; дома, при своевременном ремонте, бывают еще долговечнее. Жилье в более-менее благополучных населенных пунктах всегда востребовано, т.е. может быть продано по какой-то рыночной цене.

Но является ли покупка недвижимости инвестицией или это просто сбережение?

Жилая и нежилая недвижимость: дома, квартиры и пр. становится инвестицией в двух случаях:

- когда ее можно сдать в аренду и получать доход от этого;

- когда недвижимость растет в цене.

В долгосрочном периоде недвижимость дорожает, потому что дешевеют деньги (инфляция). При экономическом росте это происходит быстрее. Цена аренды обычно меняется вслед за продажными ценами.

Чтоб заработать следует вкладывать в недвижимость крупную сумму, и обычно надолго.

Инвестиционные фонды

Инвестиционный фонд – это способ привлечения денег клиентов для совместного вложения в ценные бумаги, акции и другие приносящие прибыль проекты. Фонд вкладывает деньги в чужие активы, эти активы приносят прибыль, которая достается вкладчикам фонда.

Непосредственно инвестициями занимаются профессиональные управляющие и берут за это определенную плату (комиссию). Потому вложения в инвестиционный фонд менее доходны, чем прямая покупка тех же активов, но в большинстве случаев надежнее.

Задумываться об услугах инвестиционного фонда стоит тем, кто готов вложить хотя бы 30-50 тыс. долл. на длительный срок. Чтобы влиять на работу инвестиционного фонда следует вложить значительную сумму, чаще миллионы долларов или евро.

Exchange Traded Fund

Однако некоторые фонды работают на открытом рынке. В частности – ETF (Exchange Traded Fund). Они, как и другие фонды, вкладывают средства в ценные бумаги: акции, облигации и разного рода обязательства. Затем ETF выпускают свои акции, которые по цене и доходности повторяют средний индекс бумаг из своего инвестиционного портфеля. Так ETF покупающий акции высокотехнологичных компаний приносит средний доход по акциям этих компаний.

Вложения в небанковские кредитные организации

Вложения в разного рода фонды взаимного кредита и другие подобные предприятия трудно описать несколькими словами, т.к. это могут быть очень разные организации.

Это могут быть объединения жителей какого-то населенного пункта. Но часто это организации, дающие взаймы физическим лицам и предпринимателям. Их заемщики из групп риска, с плохой кредитной историей, шатким финансовым положением, которые не могут получить банковский кредит.

Единственное, что можно сказать о таких вложениях – обещанный доход по ним выше, чем при других инвестициях, говорят о 15-20% в год. Больший доход это просто плата за риск.

Покупка иностранной валюты

Покупка и владение иностранной валютой дивидендов не приносит. Однако в момент потрясений на валютном рынке и кризисах в экономике, денежные единицы разных стран по-разному меняются в цене. В определенные периоды удавалось заработать, купив швейцарский франк или японскую йену. Бывает выгодно покупать валюту развивающихся государств в момент падения. Если эти страны успешно преодолевают кризис, то их валюта может быстро вырасти к доллару и евро на 10-15%.

Однако считать наличную валюту инвестицией можно было бы только в том случае, если бы она постоянно дорожала по отношению ко всем другим валютам и товарам. Чего на практике не случается.

Покупка золота и драгоценностей

Можно золото, серебро и платину в слитках, специальные инвестиционные монеты из этих металлов и аттестованные бриллианты.

Однако цена золота внутри страны зависит от мировых цен на этот металл. В начале января 2000 года стоимость золота на Лондонской бирже была чуть выше 282 долл. за унцию, а в конце декабря 2019 года – почти 1 515 долл. Более чем в 5 раз. Сейчас эта разница еще выше. Но золото может подешеветь, тогда купившие его оказываются в убытках на годы вперед. То же касается и других драгоценностей.

Вряд ли будет инвестицией покупка ювелирных изделий. Если они не являются антиквариатом и не имеют ценности для коллекционеров, то продавать их придется гораздо дешевле цены покупки. Драгоценные металлы, из которых делают украшения, могут составлять половину цены изделия или меньше.

Другие варианты инвестиций

Есть еще масса заслуживающих внимания вариантов инвестиций, но большинству начинающих инвесторов они не подойдут. Это операции на биржах и небиржевых рынках, Форекс, бинарные опционы, криптовалюты, токены и др.

Всеми этими способами можно заработать немалые суммы, но везде нужны знания, личные усилия или наем профессионалов, которые сделают всю работу.

Куда вложить 5000 долларов?

С такой суммой проще искать варианты пассивного дохода, вроде покупки нескольких облигаций или акций.

Можно попробовать вложиться в инвестиционный фонд. Но это будет скорее работа на перспективу, больших доходов такие суммы не обещают, особенно если фонд выбирает консервативную стратегию, вкладывается в надежные активы с невысоким доходом.

Можно купить акции ETF или другие акции. Есть шанс заработать много если это окажутся акции быстро растущей новой компании.

Куда вложить 10 000 долларов?

Десять тысяч могут дать прибыль на облигациях и сравнительно больший доход от вложения в ETF. На эту сумму можно выгодно купить золото при падении цен, хотя здесь вряд ли будет быстрый доход.

- Предполагаемая чистая доходность консервативных инвестиций, скорее всего, не будет выше 5% при долгосрочном вложении всей суммы. Жить на проценты не получится, но хватит для «подушки безопасности на черный день».

- С 10 000 долларов можно попробовать более агрессивные стратегии – самостоятельно или через доверенное лицо покупать ценные бумаги при падении цены и продавать на подъеме.

Куда вложить 50 000 – 100 000 долларов?

С такой суммой можно делать все рассказанное в предыдущих вариантах. Однако появляются и другие возможности:

- 50 тысяч можно вложить в инвестиционный фонд с лучшими условиями.

- Можно искать варианты вложения в недвижимость, и получать доход от аренды.

- 50 тысяч долларов это сумма, с которой можно выходить на Форекс и не потерять все на первых же сделках.

- На 50 тысяч можно покупать акции ради перепродажи и дивидендов.

Два последних варианта из области рискованных инвестиций, но доход от 50-100 тысяч долларов уже позволяет что-то платить консультантам, а это снижает риски.

Однако заработать на 50-100 тысячах долларах быстро, много и с умеренным риском, не удастся. Для масштабных спекуляций нужны гораздо большие суммы.

Куда вложиться белорусу: депозит, недвижимость, ценные бумаги или золото

Оставаясь один на один с суммой денег N, перед каждым встаёт вопрос: оставить деньги под подушкой или инвестировать и получать пассивный доход? Сегодня попробуем ответить на него вместе с финансовым директором Альфа-Банка Никитой Гуляевым и директором департамента инвестиций Павлом Корзиком. Для этого посмотрим на результаты 2020 года и доходность каждого доступного белорусам вида сбережений за этот период — депозита, недвижимости, ценных бумаг и золота.

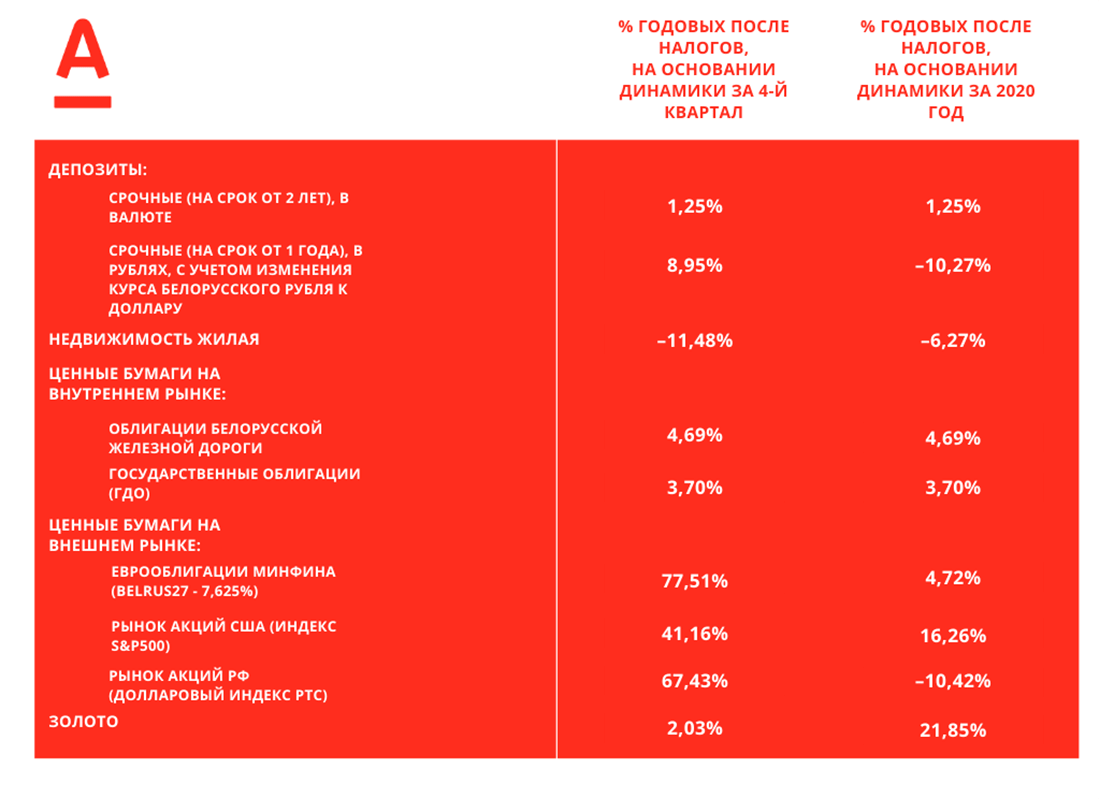

Сразу скажем, что мы сознательно ограничили круг инструментов для инвестирования, исключив откровенно спекулятивные, неликвидные или нетрадиционные варианты вложений, которые не подходят большинству рациональных инвесторов. В приведённых расчётах предполагается, что инвестор вложил средства в каждый из анализируемых инструментов 01.01.2020 (доходность за 2020-й) или 01.10.2020 (доходность за 4-й квартал 2020-го).

Мы живём в глобальном мире, и на фоне либерализации валютного законодательства белорусам сегодня доступно много вариантов инвестиций, в том числе на внешних рынках. Давайте посмотрим на динамику всего 2020 года и отдельно на 4-й квартал 2020-го, а после прокомментируем каждый из пунктов.

Для сопоставимости все значения доходности приведены в долларовом эквиваленте:

Ставки по длинным валютным вкладам продолжили свой рост и по вновь привлекаемым депозитам увеличились в среднем до 1,75%. В моделируемой нами ситуации гипотетического вклада, открытого 1 января 2020 года, никаких изменений для вкладчика не произошло — годовой доход составил чуть более 1%.

Доходность по рублёвым депозитам в четвертом квартале составила 8,95% годовых в долларовом эквиваленте, что обусловлено стабилизацией курса рубля. Тем не менее, доходность рублёвых депозитов по итогам 2020 года находится в отрицательной зоне и равна –10% — из-за ослабления рубля на 25% за год. В целом, на 2021 год мы не исключаем возможность роста привлекательности рублёвых вложений — как за счёт стабилизации курса белорусского рубля, так и за счёт сохранения относительно высоких ставок по вновь привлекаемым депозитам.

Мы продолжаем придерживаться мнения, озвученного ранее: к возможности получения положительной доходности от инвестиций в белорусскую недвижимость в условиях турбулентности на мировых финансовых рынках следует относиться скептически. В 4-м квартале 2020 года цены на недвижимость продолжили и даже ускорили падение, обеспечив доходность в минус 11% годовых за квартал. Ставки аренды «инвестиционного» жилья, демонстрировавшие положительную динамику в 3-м квартале, снизились на 3% и вернулись к весенним минимумам. Итог 2020 года — минус 6% годовых.

Облигации на внутреннем рынке особых сюрпризов не преподнесли — из-за отсутствия вторичного рынка. Если в 3-м квартале стабильная доходность по облигациям БелЖД обеспечила внутренним долговым корпоративным инструментам попадание в топ-3 по доходности, то ралли внешних рынков в 4 квартале оставило этот вид вложений позади. Однако в целом нельзя не отметить, что волатильность вложений на зарубежных рынках в 2020 году привела к тому, что доходность и надёжность облигаций на внутреннем рынке выглядит удовлетворительно.

Четвертый квартал был позитивным для зарубежных финансовых рынков. И это несмотря на стремительное развитие второй волны COVID-19. Главной новостью стал старт вакцинации от коронавируса. Вакцины сразу нескольких компаний и лабораторий — Pfizer, BioNTech, Moderna, AstraZeneca — были одобрены для применения на всех континентах. Это вселило надежду на скорую победу над пандемией и восстановление мировой экономики.

В отличие от 3 квартала, когда наибольшую доходность принесли инвестиции в бумаги на развитых рынках, в 4 квартале на первые позиции вышли развивающиеся рынки. Это, прежде всего, связано с началом вакцинации, которая активировала режим Risk-On, что подразумевает переориентацию вложений на более рискованные вложения в развивающихся странах. Второй причиной являются нулевые ключевые ставки в развитых странах, что обусловило отрицательные доходности для консервативных вложений в ЕС, США и Японии.

Акции, депозиты и крипта? Куда вкладывать деньги в период высокой инфляции

В период нестабильной экономической ситуации и, как следствие, высоких темпов инфляции, кажется, что деньги лучше держать поближе к сердцу. На случай переезда, покупки-продажи имущества и пр. Тем не менее, гораздо спокойнее, когда этим “сердцем” является не матрас кровати, а проверенные площадки, которые помогут не только сохранить вложения, но и заработать.

О том, куда лучше всего сейчас вкладывать накопления, МТБлог поговорил исполнительным директором компании EXANTE Александром Шкутом, CFA.

От чего зависит вариант инвестиций?

В первую очередь эксперт обращает внимание, что у белорусов сейчас есть определенные сложности с инвестиционными инструментами.

– Например, не так просто открыть счета в зарубежных банках или брокерские счета для покупки иностранных активов, в целом любые транзакции с валютой сейчас подвержены различным рискам санкционной направленности. Плюс высокая инфляция и долларе, и в евро. Приближается мировая рецессия (замедление темпов экономического роста – ред.). Вопрос лишь в том, насколько быстро она наступит: в ближайшее время или в перспективе года.

Несмотря на это, некоторые инвестиционные инструменты могут быть действенными. Выбор способа вложений зависит от следующих факторов:

- Горизонт инвестирования. Проще говоря, когда вы ожидаете возвращения инвестиций: деньги должны трансформироваться в деньги в любой момент или это делается с перспективой в несколько лет.

- Степень риска.

Куда сейчас лучше всего вкладывать деньги?

Фондовый рынок. Этот вариант Александр Шкут советует тем, у кого инвестиционный горизонт длинный.

– Покупать лучше широкий фондовый индекс, не стоит заниматься выбором отдельных акций. Согласно исследованиям, угадать здесь невозможно. Лучше взять какой-нибудь диверсифицированный актив, например, S&P 500, который включает 500 крупнейших транснациональных компаний, или индекс на весь мир. И покупать индекс лучше всего посредством Exchange Traded Fund (ETF), поскольку это позволит сформировать портфель с наименьшим количеством комиссий. Достаточно сложно определить “дно” рынка, но чаще всего оно наступает при снижении инфляционных ожиданий, когда процентные ставки мировых центробанков будут на пике, сейчас они пока что поднимаются. Фондовые индексы действуют на опережение, и их динамика зависит от ожиданий инвесторов. Рынок сейчас падает и, вероятно, достигнет максимального снижения в пик рецессии, приблизительно в IV квартале этого года или I-II 2023-го.

Долгосрочная ожидаемая доходность от покупки широкого портфеля акций –примерно 8-15% годовых в долларах, в последние годы она увеличивалась за счет низкой стоимости денег. С началом рецессии ожидаемая доходность на среднесрочном горизонте может увеличиться в два-три раза за счет эффекта низкой базы.

Инвестируйте надежно с MTBankFX. Средства клиентов находятся под защитой банка с 27-летней репутацией. Вы сможете быстро, в течение 24 часов, вывести свои деньги на карты МТБанка. Мы обеспечиваем чистые котировки и ликвидность по технологии ECN. Подробности работы на инвестиционной площадке можно почитать здесь

Банковский вклад

Это более консервативный вариант с коротким горизонтом инвестирования и небольшой толерантностью к риску.

– Нужно рассматривать ситуацию конкретного человека, а точнее, в чем у него доход. Например, человек получает доход в белорусских рублях. Я бы рекомендовал открывать не один, а несколько депозитов в рублях с возможностью пополнения. В чем логика? Допустим, он положил деньги на 5-месячный депозит, и на это время они у него заморожены. А если у него их открыто несколько, он может при окончании старого депозита перекладывать деньги на новые в течение года. Так сохраняется высокая ставка и снижается срок с 5 месяцев до 2 недель. Таким образом можно регулировать свою ликвидность.

По такому же принципу можно работать и с валютными депозитами. Только важно тщательно следить за курсами валют.

Крипта?

Эксперт отмечает, что этот вариант более устойчивый к внешним политическим и санкционным событиям. Поэтому есть смысл инвестировать в криптовалюту. Однако это должна быть небольшая часть инвестиционного портфеля (до 10%) и уверенность в площадках, где вы ее покупаете.

“Я бы посоветовал реализовывать одну из двух стратегий вложения в криптовалюту:

- Использовать устоявшуюся криптовалюту, например, биткоин или эфириум. Купить и положить в “холодный кошелек”, то есть, грубо говоря, забыть лет на 5, пока она не вырастет в цене на несколько сотен процентов.

- Работать с децентрализованными финансами (DeFi). Принцип похож на банковский депозит: покупаете криптовалюту и отдаете ее под проценты, которые есть на рынке – от 3 до 20% годовых. Однако важно это делать на проверенных платформах, чтобы избежать инфраструктурных рисков и потерь вложений”.

Куда не надо вкладывать деньги?

Драгоценные металлы

Александр Шкут поясняет: сейчас не самое лучшее время покупать золото, поскольку оно не приносит денежный поток и дивидендов.

– Но золото дорожает, когда становится много денег. Потому что деньги печатают, а золото ограничено. Мы же находимся в ситуации ужесточения денежно-кредитной политики во всех странах, то есть денег будет становится все меньше. Соответственно, и подорожания драгоценных металлов также не будет как минимум до окончания цикла ужесточения кредитно-денежной политики. А это минимум полгода-год. Золото можно использовать, как вариант сохранения денег, добавить свою инвестиционную корзину 5-10% таких активов. Но, так или иначе, делать это нужно не сейчас. Предпосылок, что золото сильно подорожает, в краткосрочной перспективе нет, а вот подешеветь оно может запросто.

Недвижимость

– Это вообще совершенно другой класс активов, и сейчас точно не время покупать недвижимость. Тем более в Беларуси или России, где в долгосрочной перспективе цены точно будут падать.

А вот зарубежная недвижимость – более интересный с точки зрения инвестиций вариант. Да, высокой доходности там не будет, однако точно можно будет перекрывать инфляцию. Но сейчас цены на недвижимость за границей очень высокие и пока что не снижаются. Процентные ставки на ипотеку растут и в Европе, и США. С наступлением рецессии цены на недвижимость снизятся на 20-30%, и перед очередным циклом понижения ставок придет время инвестировать в недвижимость.

В такие моменты, как сейчас, особенно важно найти сбережениям хорошее применение. Высоких вам доходов!

Источник https://myfin.by/wiki/term/kuda-vlozhit-dengi

Источник https://www.alfabank.by/about/articles/main/investments-results-2020/

Источник https://mtblog.mtbank.by/aktsii-depozity-i-kripta-kuda-vkladyvat-dengi-v-period-vysokoj-inflyatsii/