Как заработать миллионы на инвестициях

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

- Положить средства до востребования

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

RB.RU организует встречу проекта Founders’ Mondays для начинающих и опытных предпринимателей. Дважды в месяц по понедельникам.

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Порог входа. От 1000 рублей.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

- Купить квартиру для сдачи в аренду. Здесь все просто: покупаете жилье (как готовое так и строящееся), при необходимости делаете ремонт, покупаете мебель и затем сдаете в аренду. Чтобы не «прогореть», лучше выбирать небольшие квартиры (студии, однушки), которые располагаются в хорошей локации, рядом с метро. Такие объекты всегда пользуются высоким спросом.

- Вложиться в строительство с надеждой продать готовый объект дороже. В этом случае важно оценивать локацию, надежность застройщика, инфраструктуру и самое главное цену покупки и возможную цену продажи.

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

- Торговая недвижимость (Street Retail)

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

Акции

В этом случае вы покупаете долю в компании и становитесь её соучредителем. Получить прибыль можно двумя способами.

Компания раз в год (иногда чаще) распределяет часть прибыли между акционерами. Чтобы стабильно получать доход, нужно выбирать устойчивые компании, которые регулярно платят дивиденды. Например, рассматривать нефтегазовый, банковский, коммунальный сектор, телекоммуникационные компании или ритейл.

Нюанс в том, что решения по выплате дивидендов принимают крупные акционеры (мажоритарии), которым принадлежит основная часть акций компании. Поэтому частный инвестор находится в полной зависимости от них и вынужден довериться данным акционерам и надеяться, что его права как миноритария не будут ущемлены.

Чтобы избежать таких рисков, при покупке акций надо ориентироваться на дивидендных аристократов — компании, которые на протяжении нескольких лет стабильно выплачивают и увеличивают дивидендные выплаты. Также лучше обращаться внимания на компании, у которых нет крупных акционеров, которым принадлежит 20-50% компании.

- За счет постоянной торговли акциями (трейдинг)

В этом случае инвестор пытается купить акции дешевле, а продать дороже. Однако если на первый взгляд это кажется несложным, на практике более 90% начинающих инвесторов теряют свои деньги.

Стоимость акций постоянно меняется, поэтому этот способ более рискованный, чем просто получать дивиденды. Интернет пестрит от предложений от различных «гуру инвестиций», готовых научить любого желающего зарабатывать на трейдинге по 100% в день, но если бы это было правдой — самыми богатыми инвесторами в мире были бы именно они, а не Уоррен Баффет, зарабатывающий около 15% на протяжении нескольких десятков лет.

Бесплатный сыр бывает только в мышеловке, а в инвестициях нет доходности без риска, и чем выше возможная доходность, тем больше риски.

Порог входа. От десяти тыс. рублей.

Доходность. Если получать прибыль за счет дивидендов, в среднем, 5%. За последние десять лет в самых стабильных компаниях в секторах генерации, коммунальных услуг и телекоммуникаций — около 7-8% годовых. Если заниматься трейдингом, можно как заработать 100% прибыли, так и потерять почти всю сумму инвестиций.

Риски. С дивидендами риск один — иногда выплаты могут снизиться или вовсе исчезнуть из-за низких финансовых показателей компании или решения крупных акционеров. С трейдингом риск потерять свои инвестиции намного выше, так как цена акций может идти как вверх, так и вниз.

Как подстраховаться. Лучше купить диверсифицированный портфель стабильных надежных компаний, которые торгуются по адекватным ценам с точки зрения мультипликаторов. Не гнаться за рискованными бумагами вроде Tesla и не пытаться спекулировать. Еще один способ — купить индекс акций, содержащий в себе сразу множество акций, что позволяет получить мгновенную диверсификацию портфеля.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

- P2P (peer to peer). Когда вкладчик и заемщик — физлица.

- P2B (peer to business). Когда частное лицо инвестирует в бизнес.

В зависимости от способа распределения дохода:

- Роялти. Инвестор получает доход в виде процентов от будущей прибыли.

- Народный займ. Физлица занимают деньги компаниям, а те возвращают их с процентами.

- Акционерный краудфандинг. Инвестор получает акции компании. В итоге становится совладельцем с правом на участие в управлении и дивиденды.

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

Например, в 2017 году рекордная стоимость биткойна — около $20 тыс. В течение следующих трех лет она теряла в цене и в первом квартале 2020 года стоила около $4 тыс. В 2021 году курс дошел почти до $65 тыс.

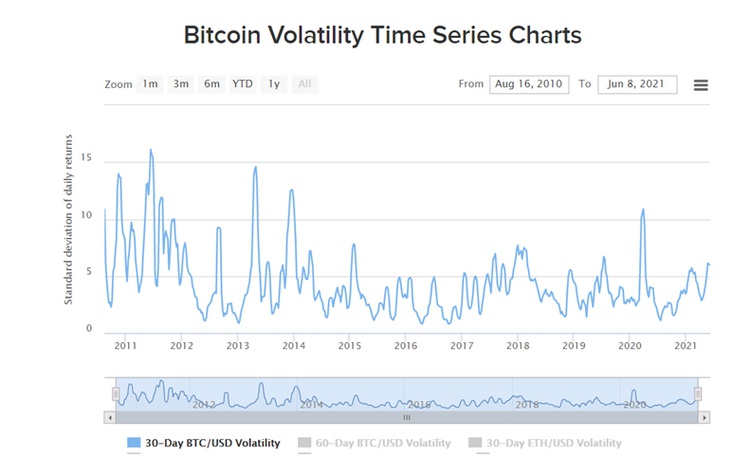

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

Куда стоит вложиться в 2021 году

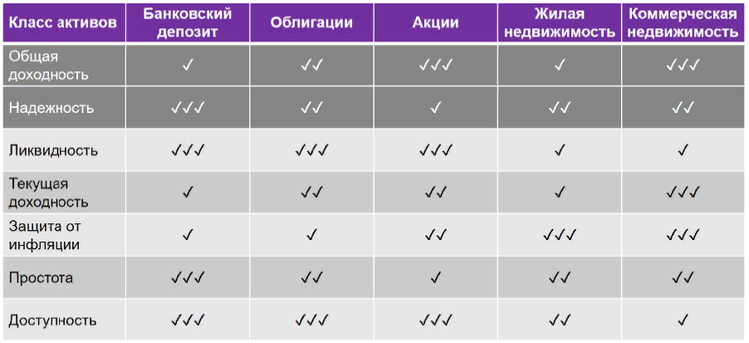

Выбирая, куда инвестировать средства, стоит обращать внимание на семь важных критериев. Их мы привели в таблице ниже:

Если ваша цель — долгосрочный рост капитала и получение регулярного дохода, то лучше всего выбрать акции и коммерческую недвижимость. Если хотите максимально застраховаться и получать хоть и низкий, но очень стабильный доход — облигации и жилая недвижимость.

Вкладывая средства в недвижимость, тем более в коммерческую (более доходный, но более сложный вариант), не стоит слепо доверять обещаниям брокеров или застройщиков. Важно досконально изучить выбранный объект, чтобы понимать все возможные риски. Наиболее надежным вариантом будет отдать все в руки профессионалов.

Однако и в этом случае следует сначала проверить организацию, которая занимается инвестициями в коммерческую недвижимость, и только потом доверять ей средства. Насколько грамотные специалисты работают в компании? Какой анализ проводится перед покупкой каждого объекта? На чем основаны прогнозы компании? Какие результаты показали уже купленные ранее объекты? Как структурируются инвестиции?

Не стесняйтесь задавать вопросы, «докапывайтесь» до истины. Начните инвестиции с небольшой суммы и увеличивайте чек только после положительных результатов. Опытный инвестор всегда идет в любую сделку «с открытыми глазами», имея максимум информации и понимая все риски.

Как с помощью биржевой торговли превратить 10 тысяч в один миллион рублей?

В данной статье описан способ «от 10 тысяч до миллиона с помощью биржевой торговли». На прочтение материала у вас уйдет около 10 минут, после чего вы сможете определить, подходит вам биржевая торговля или нет.

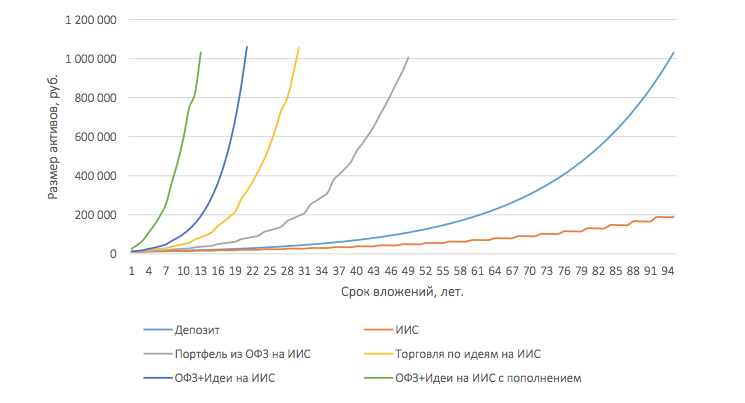

Заработать миллион, имея 10 тысяч на старте, реально. Даже если 10 тысяч рублей — это вся сумма, которую вы готовы инвестировать в ближайшие 95 лет. Срок зависит от ваших финансовых знаний и терпения. Сравним все решения с обыкновенным депозитом, как с самым примитивным финансовым инструментом. При ставке депозита в 5% годовых и при прочих равных (допустим, ставка не изменится в ближайшие 50-100 лет) вам понадобится 95 лет, чтобы достичь цели. Дети ваших внуков скажут вам спасибо.

Рассмотрим прочие варианты.

Индивидуальный инвестиционный счёт (ИИС) — инструмент для чуть более продвинутых граждан РФ, который можно открыть в любой брокерской или управляющей компании и некоторых банках. Он позволяет вернуть 13% от вложенной суммы, но не более 52 тысяч рублей ежегодно. Однако вывести деньги со счёта можно только через 3 года. Если просто один раз положить деньги на счёт (нерациональное использование преимуществ счёта), то вы превращаете 13% годовых 4% годовых (13% делим на три года), т.к. во второй и третий годы вы не вносите ни копейки и возврат вам делать не с чего. В таком случае, вам и 95 лет не хватит, лучше положить 10 тысяч на депозит в банке. Риск нулевой.

Больше информации об ИИС.

Портфель из ОФЗ — облигаций федерального займа. Собрать некий портфель из биржевых инструментов на ИИС гораздо выгоднее, чем депозит или описанное выше использование ИИС. Допустим, вы очень боитесь «всего этого непонятного и страшного» фондового рынка, но вам сосед/ брат/ консультант сказал, что есть «безопасные инструменты», и вы хотите в них вложиться. Инструменты действительно есть — это облигации федерального займа (напр. ОФЗ-46020), которые, в среднем, приносят порядка 7,5% годовых. Кладёте 10 тысяч на счёт, покупаете на все деньги ОФЗ и забываете про портфель на 3 года. Через три года закрываете позиции, выводите все с ИИС и снова вкладываете, чтобы получить налоговый возврат на сумму вложений. Всего 49 лет и —вуаля — получите ваш миллион. Риск минимален.

Больше информации про ОФЗ.

Торговля с аналитической поддержкой на счёте ИИС. Многие брокеры сейчас поддерживают благосостояние своих клиентов инвестиционными идеями, предлагая им рассмотреть возможность инвестирования в определённые инструменты. Если пользоваться хотя бы половиной идей «Открытие Брокер», то согласно статистике последних 3 лет, можно рассчитывать на прибыль в 14-15% годовых. Добавьте к этому возврат 13% налога за использование ИИС. Вы получите миллион из 10 тысяч без каких-либо пополнений за 30 лет. Риск возрастает. Так как не все инструменты из инвестиционных идей — это «безопасные» ОФЗ. Есть возможность и «пролететь», т.к. никто не гарантирует вам доходности. Казалось бы, что может «обвалить» акции Сбербанка? Инвестируйте! Но введение очередных санкций в феврале—марте 2018 года снизили стоимость акций на 25%.

Вы можете получать актуальные инвестиционные

идеи аналитиков «Открытие Брокер». Рекомендации с «точками входа»

и целями по цене поступают по email и SMS.

ОФЗ + инвестиционные идеи на ИИС. Совместив последние две опции, мы можем получить миллион за 21 год инвестиций. Логика следующая: вы сразу покупаете ОФЗ (например, ОФЗ-46020) на все деньги, потом ждёте выхода инвестиционных идей и исполняете их, закрывая позиции по ОФЗ. Т.е. вышла 11 января идея купить акции «Протек» по 107 рублей, значит, мы продаём столько ОФЗ, сколько нужно, чтобы купить лот. Ниже вы увидите портфель, который пересматривался согласно вышедшим инвестидеям в «Открытие Брокер». Несмотря на то, что периодически случались и убыточные идеи (например, АФК «Система», которая сильно испортила картину многим инвесторам), портфель принёс существенную прибыль.

Разумеется, скорость достижения цели зависит от того, как много ресурсов вы готовы на это потратить. Например, если пополнять счёт на 10 тысяч рублей ежегодно, то миллион вы получите уже через 13 лет. Чем больше стартовая сумма и сумма ежегодного пополнения, тем короче срок достижения цели.

Но самое важное в процессе инвестирования совсем не стартовая сумма или сумма последующих пополнений. Важно отношение к процессу и дисциплина. Результат будет успешным у тех, кто будет придерживаться выбранной стратегии. Есть несколько простых способов «не накосячить»: смотреть портфель, только когда выходит новая инвестиционная идея, или раз в месяц в определённую дату. Важно спокойно переносить просадки, когда активы сокращаются, т.к. цена биржевого инструмента падает, и отскоки, когда происходит резкий скачок цены биржевого инструмента.

Используйте возможности по максимуму, будьте последовательны, и вы непременно добьётесь результата!

P.S.: Благодарю за помощь в подготовке материалов для статьи Кононова Александра Сергеевича, менеджера Отдела продаж «Открытие Брокер», г. Ульяновск.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как превратить 3000 рублей в миллион? Сравниваем варианты инвестиций

Очень многие люди сейчас интересуются инвестициями. Это естественно: за последние 10 лет в стране появилось немного «лишних» денег, экономическая грамотность населения растет, да и ни один выпуск новостей не обходится без обзора финансовых рынков. Поэтому растет число желающих принимать активное участие в процессах перераспределения капиталов, получая на этом свой процент.

Самые простые схемы долгосрочных инвестиций — это депозит в банке, вложения в ценные бумаги и покупка драгоценных металлов. Однако любые инвестиции сопряжены с риском, и не каждый готов этот риск на себя брать. Отсюда можно выделить четвертый вариант распоряжения своими деньгами — хранить «под подушкой».

Давайте рассмотрим, что случится с нашими деньгами в каждой из ситуаций. Допустим, что на протяжении последних 10 лет, т.е. с 2002 года, некий частный инвестор каждый месяц вкладывает определенную сумму денег (например, процент от зарплаты) в выбранный им инструмент. Возьмем символические 3000 рублей. Итак.

Первый вариант — депозит в банке

Банковский вклад сегодня, пожалуй, один из самых популярных способов сберегать деньги. Один из самых надежных и стабильных. Но процентные ставки по вкладам в нашей стране с каждым годом меняются, причем с довольно большой скоростью. Если в 2002 году на рынке были предложения до 20% годовых на долгосрочные вложения в рублях, то сейчас самые надежные банки могут предложить и 4-8%, в зависимости от условий вклада.

Для нашей ситуации возьмем некоторые абстрактные данные по ставкам, близкие к средним предложениям крупнейших банков и отражающие динамику за последние 10 лет. Для простоты расчета условия вклада будут следующими: пополняемый вклад на 3 года с ежегодной капитализацией процентов, который открывается заново на новых условиях по истечении срока. Т.е. по заданным условиям вклад открывается в начале 2002 года сроком на 3 года (по 2005 г.). После истечения срока открываем депозит заново, на сумму, накопленную за прошедшее время, но уже по условиям 2005 года и продолжаем ежемесячно вносить по 3000 рублей. И так далее в течение 10 лет.

Итак, на первые 3 года (с 2002 по 2005) ставка составит 17%, на вторую трехлетку — 12%, на третью — 10% и на последний год — 8%. С такими параметрами к началу 2012 года на счете в банке мы бы имели порядка 630 тысяч рублей (а начинали 10 лет назад с трех!).

Однако здесь можно говорить об огромном количестве вариаций и параметров условий вкладов. Так, например, ставки, возможно, был шанс найти и попривлекательнее, а в начале 2009 года можно было открыть более выгодный вклад, чем в начале 2008, как в нашем примере. Для чистоты эксперимента, давайте немного изменим параметры и идеализируем ситуацию. Все ставки будут увеличены на 2% (т.е. в 2002 году мы открываем вклад под 19%, в 2005 — под 14%, в 2008 — под 12%, в 2011 — под 10%), а капитализация будет проходить ежемесячно. В этом случае сумма, по истечении 10 лет, составила бы 715 тыс. рублей, что на 13% больше.

Второй вариант — покупка ценных бумаг

Не будем строить сложных стратегий по формированию инвестиционных портфелей с хеджированием на срочном и валютном рынках, а просто каждый месяц в пропорциональных долях будем покупать акции, входящие в индекс ММВБ.

Если перейти сразу к результатам, то по истечении 10 лет инвестирования у нас на счете будет порядка 740 тыс. рублей, обеспеченные лишь ростом курсовой стоимости акций. Однако, помимо этого, возможность заработать на фондовом рынке дают и дивиденды, выплачиваемые акционерам с прибыли компаний. Если прибавить примерный объем полученных за рассматриваемый период дивидендов, то сумма возрастает до 830 тыс. рублей. Эта сумма на 30% больше нашего предполагаемого депозита по первоначальным условиям. При инвестициях в ценные бумаги размер счета превышал наш целевой уровень банковского депозита (через 10 лет) уже на 5й — 6й год, однако финансовый кризис 2008 года, после которого российские индексы до сих пор не могут вернуться к своим максимумам, существенно подпортил карты игрокам этого рынка. Тем не менее, как мы видим, даже столь сильный экономический коллапс сохраняет за нестабильным фондовым рынком преимущество перед депозитом.

график индекса ММВБ за 10 лет

Третий вариант — вложение в драгоценные металлы

Ни для кого не секрет, что самым популярным драгоценным металлом является золото, в него мы и будем вкладывать ежемесячно по 3000 рублей на протяжении 10 лет с 2002 года. Доходность по этому инструменту от года к году более стабильна, чем по рынку акций, однако риск намного больше, чем по депозиту. В целом, сочетание этих факторов и дало нам «золотую середину», ведь ежемесячные вложения в золото позволили бы частному инвестору за 10 лет стать миллионером. Сумма на счете была бы примерно равна 1 миллиону рублей.

график изменения цены на золото за 10 лет

Четвертый вариант — хранить деньги «под подушкой»

Для многих этот вариант кажется самым безопасным и надежным способом сбережений. Путем нехитрых вычислений можно сказать, что за 10 лет таким образом удалось бы скопить 360 тысяч рублей.

Враг сбережений

Разумеется, с точки зрения чисто экономической, когда речь идет о деньгах и длительном промежутке времени, нельзя сравнивать абсолютные цифры по результатам инвестиционной деятельности. Причина проста — инфляция. Для подсчета реального дохода необходимо дисконтировать все генерируемые денежные потоки на величину инфляции, хотя бы официальной. Однако в условии того, что параметры инвестирования для всех примеров были одинаковы, для общего понимания картины сделанного сравнения будет достаточно.

Тем не менее, не будем ограничиваться лишь наличием абсолютных данных по объему накопленных сбережений, посчитаем процентную доходность за 10 лет по каждому из представленных инструментов, для более наглядного сравнения. Для удобства немного изменим начальные параметры. Будем не ежемесячно вкладывать средства, а единоразово, в начале 2002 года вложим по 3000 в банк, акции, входящие в индекс ММВБ, и золото. После этого никаких дополнительных вложений на протяжении 10 лет мы не делаем. Банковский депозит по первоначальным условиям превратил бы нашу сумму в 9700, а по более идеализированным условиям — в 11500. Вложение в акции за 10 лет позволило бы нам иметь сумму в размере порядка 21000, а золото бы увеличило наш счет до 16800. Если перевести это в проценты, то представленные варианты обеспечили бы следующую доходность за период соответственно: 223% (285% — в идеале), 591% и 460%. Для удобства, сведем полученные результаты в общую таблицу.

Здесь явно напрашивается вопрос, откуда такая разница? Ведь итоговая сумма при аннуитетных вложениях в акции и депозит имеет сопоставимый размер, но доходность за 10 лет на фондовом рынке вдвое больше? Каким данным верить? Ответ прост: в любых ситуациях относительные данные по доходности всегда являются более репрезентативными. Портит всю красоту картины непостоянность фондового рынка, ведь во время спада страдают не только уже накопленные к тому моменту средства, но и «съедается» объем вновь вносимых денег, в то время, как депозит и вложения в золото продолжают приносить доход по обеим позициям. Накладывая этот факт на то, что пополнение нашего счета происходит постепенно, то и получается, что абсолютная доходность существенно размывается. Когда же дело касается единовременных вложений, то значение имеет лишь прирост в процентах, а в этом плане фондовый рынок существенно выигрывает у «конкурентов».

Выводы из проделанного эксперимента можно сделать простые: подчас крайне тяжело или даже невозможно определить перспективы тех или иных видов инвестиций, а уж тем более сопоставить показатели риск/доходность для грамотного выбора объекта инвестирования. И в то же время хранить деньги «под подушкой» тоже не выход (сбережения будут обесцениваться инфляцией). Следует соблюдать основное правило любого инвестора — диверсификация вложений. Другими словами, не стоит «складывать все яйца в одну корзину», и это позволит не только сохранить средства от инфляции, но и преумножить их, пополнив ряды частных инвесторов на российском рынке.

Леонид Прокопкин

Эксперт БКС Экспресс

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Какие бумаги растут именно сейчас

Премаркет. Доверие подорвано

Goldman Sachs: нефть может подорожать до $140 уже летом

Рынок падал, а они выросли. Кто стал лидером роста и почему

Рынок видеоигр. В какие акции играть лучше всего

Облигации с доходностью до 17%. Где их искать

Российская экономика: взгляд на III квартал

Импорт возвращается: как это повлияет на акции и рубль

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2022. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник https://rb.ru/opinion/7-passive-income/

Источник https://journal.open-broker.ru/inside/kak-s-pomosh-yu-birzhevoj-torgovli-prevratit-tysyach-vodinmillion-rublej/

Источник https://bcs-express.ru/novosti-i-analitika/kak-prevratit-3000-rubley-v-million-sravnivaem-varianty-investiciy