Фондовый рынок Российской империи. Часть I

Становление и развитие российского фондового рынка связано с выпуском внешних и внутренних государственных займов, общественных займов, а также акций и облигаций частных торгово-промышленных предприятий. В истории рынка ценных бумаг России можно выделить несколько этапов.

Первый этап, протекавший с начала XVIII до начала XIX в., определялся возникновением общих (товарных) бирж, на которых лишь в незначительных размерах, чаще при совершении товарных операций, фрахтовании судов и пр., заключались сделки по покупке-продаже векселей и валюты. Именно эти первые биржевые вексельные и валютные сделки положили начало зарождения фондовой торговли в России.

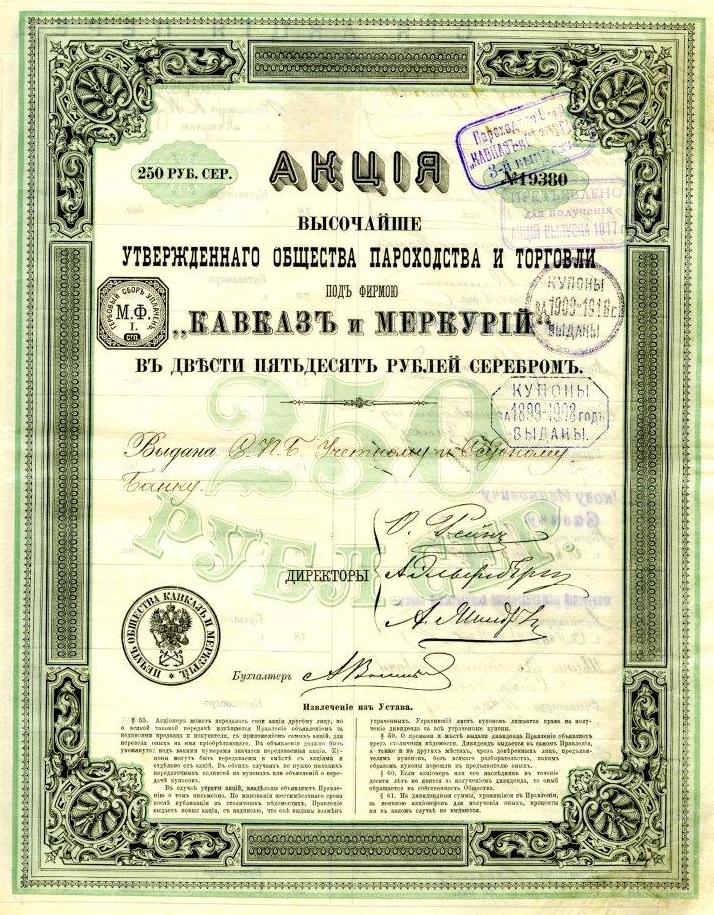

Следующий, второй этап хронологически можно ограничить рамками начала XIX в. — середины 1870-х гг. Это было время формирования российского фондового рынка, выпуска первых ценных бумаг (в виде внутренних государственных займов, акций железных дорог, коммерческих банков и промышленных предприятий), их появление в обращении на биржах России и Европы.

В этот период предпринимались первые попытки правительственного регулирования фондовой биржей, осуществлялись разработки биржевого и акционерного законодательства. В этот период ценными бумагами заинтересовались широкие слои русского общества, принявшие активное участие в биржевом и акционерном увлечении второй половины 1850-х гг., а затем биржевой спекуляции конца 1860-х — середины 1870-х гг.

К концу 1860 — началу 1870-х годов на российском фондовом рынке появилось достаточное количество различных бумажных ценностей, постоянно возраставшее за счёт выпуска ценных бумаг государством и частными торгово-промышленными предприятиями. Сумма разного рода фондов, акций и облигаций достигла к 1870 г. только по номинальной цене около 3 млрд руб. Примерно половину всей массы бумаг (1 553 369 916 руб.) составляли только государственные ценности. За десять лет, с 1860 по 1870 г., было учреждено 156 акционерных компаний — почти столько же, сколько с 1799 по 1860 г. (166). В 1888 г. в Российской империи насчиталось 1089 акционерных компаний. Этот этап завершился первым в России значительным биржевым крахом.

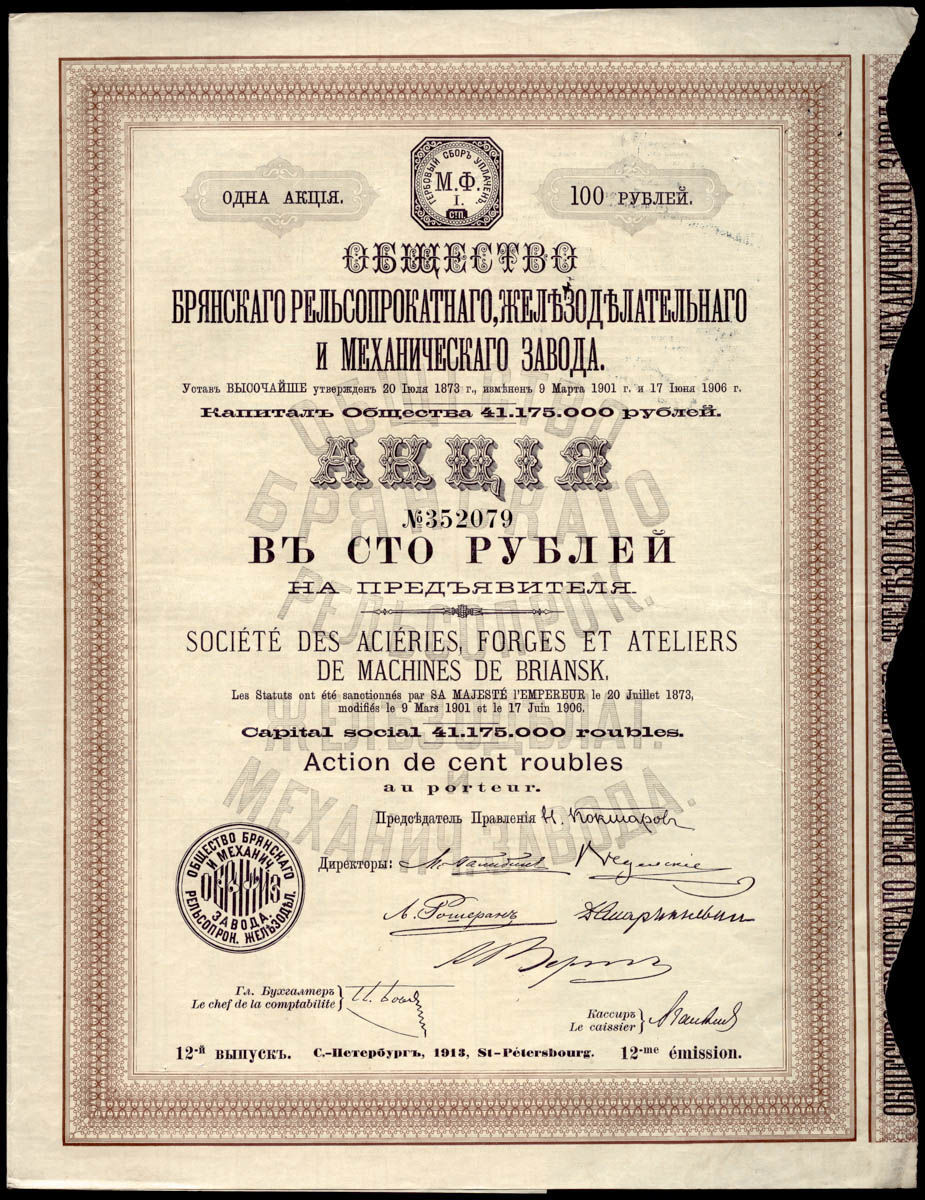

Третий этап охватывает период от биржевого кризиса середины 1870-х гг. до следующего кризиса конца 1890-х гг. В это время фондовый рынок пополняется новыми выпусками разного рода биржевых ценностей, особенно акциями банков и торгово-промышленных предприятий, с которыми с 1893 г. официально разрешается заключать сделки на определённый срок. Характерной особенностью 1880–1890-х гг. является активизация биржевой деятельности частных коммерческих банков, а фондовая торговля начинает преобладать над товарной. Рынок ценных бумаг в России постепенно приобретает европейский вид, русские ценности становятся объектом многочисленных сделок на иностранных биржах.

Четвертый этап длился с начала XX в. до октября 1917 г. — время двух войн и трех революций. В начале XX в. рынок ценных бумаг становится емким и разнообразным. Рост крупного акционерного производства сделал невозможным расширение существующих предприятий и создание новых без участия фондовой биржи, которая стала определять направление промышленного развития страны. Разумеется, что распределительная роль здесь принадлежала крупным коммерческим банкам. Однако значение самой биржи как резервуара свободных капиталов от этого не уменьшилось. Регулирование денежных и кредитных отношений, постоянный рост акционерных предприятий сделали биржу необходимым фактором всего народного хозяйства страны. Количество ежегодно выпускаемых ценных бумаг предполагало участие самого широкого контингента лиц. Среди них выделялись две основные группы. Одни покупали бумаги для помещения своих сбережений в прочное и доходное дело, другие стремились при помощи биржевых оборотов умножить свой доход от операций с ценными бумагами.

Биржевая реформа Сергея Юльевича Витте, осуществленная в 1900–1902 гг., окончательно отделила фондовую биржу от товарной, тем самым закрепив постоянную зависимость Петербургской фондовой биржи от Министерства финансов. В этот относительно короткий отрезок времени российский фондовый рынок пережил сильнейший кризис начала 1900-х годов, биржевой подъем и ажиотаж 1909–1912 гг., биржевую панику и депрессию 1913–1914 гг., закрытие биржевых собраний накануне Первой мировой войны и новый ажиотаж 1916–1917 гг., протекавший в годы войны и двух революций — Февральской и Октябрьской. Возобновление сначала полулегальных, а после и официальных биржевых собраний свидетельствовало о необходимой потребности в функционировании фондового рынка, его деятельности даже во время мировой войны и нарушения многих экономических и политических связей.

История фондового рынка

Фондовый рынок представляет собой рынок, на котором происходят торги ценными бумагами (акциями, облигациями и их производными).

Рынок ценных бумаг является совокупностью экономических отношений в сфере выпуска и обращения ценных бумаг, которые осуществляются всеми его субъектами.

Субъекты фондового рынка:

- эмитенты,

- инвесторы,

- профессиональные участники.

Собственники осуществляют выпуск ценных бумаг с целью формирования уставного капитала, привлечения совместно с традиционными банковскими кредитами дополнительных денежных средств. Самым крупным заемщиком в сфере фондового рынка можно считать государство, также потребности в инвестициях наблюдаются в корпоративной сфере, у промышленных предприятий и коммерческих фирм.

Свободный оборот ценных бумаг и функционирование регулируемого фондового рынка — необходимый элемент, который требуется для отлаженной работы и эффективного функционирования хозяйственной сферы любой страны, которая идет по пути развития и увеличения своего благосостояния. Рынок ценных бумаг — финансовый институт, с наиболее эффективным, быстрым и качественным перераспределением капитала в экономике государства, контролем и управлением ее входящими и исходящими денежным потоком.

Появление фондовых рынков

Впервые фондовый рынок (биржа) был создан в 16 веке, при этом родоначальником существующих в современном мире бирж можно считать торговую площадку, созданную в 1531 году в Антверпене.

На этой площадке осуществлялись операции в сфере хозяйства:

- Покупка товаров,

- Продажа товаров,

- Обмен валюты,

- Учет денежных и расчетных документов и др.

В нашей стране история фондового рынка в целом схожа с европейским сценарием, то есть первые рынки ценных бумаг появились на месте ярмарок, на которых купцы осуществляли торги, вступая в экономические отношения с другими купцами и обмениваясь новостями. Торговцами создавались площадки, которые очень похожи на современные, исключая техническую часть.

Готовые работы на аналогичную тему

Развитие фондовых бирж

Появление фондового рынка было предопределено появлением рынков государственных ценных бумаг, что происходило в 15-16 веках. Первая биржа была образована в Брюгге в 1531 году итальянскими купцами. Большое внимание на этой бирже было уделено клиентам иностранных государств, поэтому данная биржа постепенно обретает мировое значение.

В конце 1556 года в Антверпене создается рынок, на котором осуществлялся выпуск долговых облигаций с целью привлечения средств на расходы государства.

Первая половина 16 века ознаменовалась развитием подобных рынков, что послужило появлению фондовых бирж. В процессе развития биржевой инфраструктуры и техники постепенно вводятся определения биржевого курса и биржевого бюллетеня.

Впервые официальный список, в котором были указаны курсы ценных бумаг, был представлен в 1592 г. в Брюгге, что имело историческое значение. С этого времени фондовые биржи официально признаются как организации, специализирующиеся на торгах ценными бумагами мирового масштаба.

В 1611 г. в Нидерландах создается товарно-сырьевая биржа, посредством которой ведется торговля ценными бумагами. На данный рынок в дальнейшем перемещается центр биржевой индустрии. Это произошло по причине того, что на Амстердамской бирже впервые появляются ценные бумаги (акции) негосударственного характера.

Первый участник, который выпустил собственные акции к обращению на бирже, — Ост-Индская торговая компания, которая самая первая объявила о публичном участии в прибылях.

Постепенно нидерландская биржа становится важнейшим местом торговых операций по акциям Ост-Индской компании, при этом возрастающий интерес к ней сделал биржу самой популярной в мире.

На этой бирже впервые выпустили бюллетень, который включал в себя более 20 наименований акций различных предприятий и нескольких британских государственных облигаций. В это же время в Амстердаме проводится большое количество финансовых операций безналичного расчета.

Таким образом, начало формирования спекулятивной отрасли в биржевой индустрии было положено благодаря заключению срочных контрактов.

Европейские фондовые рынки

Французская фондовая биржа создается в Париже в результате решения правительства в 1724 г. Характерная особенность Парижской биржи — отсутствие гласного объявления курсов акций и организация специальной площадки открытого озвучивания курсов ценных бумаг. Участвовать в сделках разрешили только официальным маклерам, а правовым регулятором выступило французское правительство.

Рисунок 2. История создания фондового рынка Европы. Автор24 — интернет-биржа студенческих работ

Одновременно с появлением биржи в Амстердаме и Антверпене с большой скоростью образовались рынки и в других европейских государствах. На начало $XVIII$ века в Англии появились акционерные общества и компании, которые осуществляли выпуск своих акций на биржу. Одновременно с развитием биржевых отношений появился и «уличный» рынок, на котором заключение сделок происходит буквально на улицах города между брокерами.

В Англии широкую известность получила торговля акциями, которая впоследствии приводит к появлению Лондонской биржи в 1773 г.

Развитие фондовых рынков

В результате подписания соглашения нью-йоркскими брокерами в 1792 г. создается Нью-Йоркская фондовая биржа.

Быстрое развитие банковской и транспортной сферы стало отличным стимулом для увеличения и эволюции фондового рынка по причине участия в нем государственных учреждений, в том числе и муниципальных предприятий.

В конце $XIX$ века в связи с развитием акционерной собственности акции становятся одними из самых популярных инвестиционных инструментов у участников фондового рынка.

По причине стремительного технологичного развития в 20 веке в биржевую систему прочно внедряются новые технологии, которые позволили увеличить качество обслуживания участников рынка.

Внедрение и развитие компьютерных технологий сделало доступными все финансовые мировые рынки для каждого желающего принять участие в торгах ценными бумагами.

Как устроен фондовый рынок: полный гид для начинающего инвестора

В 2021 году оборот инвестиций составил больше 1 квадриллиона рублей на российском фондовом рынке. Что это за рынок и каковы его особенности, кто и с кем проводит сделки, почему эти сделки безопасны — в статье.

Фондовый рынок — это место, на котором покупают и продают ценные бумаги: акции, облигации и паи биржевых фондов. Поэтому его еще называют рынком ценных бумаг.

Что такое фондовый рынок

По задачам он похож на любой другой рынок — сводит вместе покупателей и продавцов и обеспечивает им безопасную сделку по рыночной цене. Эта цена формируется в результате спроса и предложения. Если бумага подорожала, значит, спрос на нее превысил предложение участников торгов. Если подешевела, значит, желающих ее продать больше, чем желающих купить.

Для фондового рынка характерна чуткость — бумаги практически мгновенно реагируют на новости. Например, в начале апреля 2022 года стало известно, что Илон Маск стал крупнейшим акционером Twitter. После этой новости стоимость акций компании резко выросла.

4 марта акций Twitter выросли на 28% за торговый день. Источник данных: приложение Газпромбанк Инвестиции

Кто есть кто на фондовом рынке

Большая часть операции фондового рынка происходят на фондовой бирже. Именно на ней лежат функции организатора необходимой инфраструктуры для торгов: биржа разрабатывает правила и следит за безопасностью сделок.

В торгах с ценными бумагами участвуют покупатели, продавцы и профессиональные участники рынка.

Чтобы попасть на биржу, инвестору нужен посредник. Таким посредником выступает брокер, именно он передает бирже все поручения инвестора о покупке или продаже бумаги. Поэтому инвестор сначала выбирает брокера — проверяет наличие лицензии, финансовую информацию и изучает отзывы. Потом подписывает с брокером договор, открывает у него счет и пополняет его деньгами. Эти деньги будут списываться при покупке бумаг и удержании комиссии брокера.

Кроме передачи поручений на биржу, в некоторых случаях брокер рассчитывает и удерживает налог на прибыль с операций, обычно он составляет 13%. Подробнее о налогообложении на фондовом рынке — в статье Как платить налоги на доходы от инвестиций и экономить.

Как ведут себя инвесторы на рынке

Инвестор покупает и продает бумаги с помощью брокера в рабочие часы биржи. Обычно сделки происходят в приложении брокера за считаные минуты, но за видимой частью скрывается сложный и хорошо отлаженный процесс:

- Инвестор принимает решение о покупке или продаже через приложение брокера.

- Брокер передает заявку инвестора в электронную систему биржи.

- Система сверяет параметры сделки у покупателя и продавца.

- Делается клиринг: биржа все проверяет и оформляет сделку.

- Происходит сделка: покупатель забирает бумаги, а продавец — деньги.

- В депозитарии появляется запись о сделке, которая подтверждает право собственности инвестора.

Регистратор вносит бумагу и владельца в реестр, который чаще всего используется при заключении внебиржевых сделок. А для инвестора работает депозитарий, который хранит и учитывает активы по каждому клиенту. Сколько бумаг есть у инвестора, какие он проводил сделки — вся информация собрана в депозитарии.

Любая операция на бирже строго фиксируется, поэтому инвестор всегда знает, сколько у него бумаг и в каком количестве.

Компании-эмитенты проходят сложные проверки и процедуры, чтобы выпустить свои ценные бумаги на рынок. Этот процесс называется листингом, и биржа тщательно следит, чтобы эмитент и его бумаги соответствовали всем требованиям. Подробнее об этом процессе можно узнать из статьи Как биржа оценивает надежность ценных бумаг.

Самые популярные активы и их доходность

Активы отличаются друг от друга по своей сути, рискам и доходности.

Акции — ценные бумаги, подтверждающие долю инвестора в уставном капитале компании. Покупая акции, он становится владельцем небольшой части бизнеса. На акциях можно заработать, покупая дешевле, а продавая дороже; а еще некоторые эмитенты платят дивиденды. Подробно об этом активе — в статье Что такое акции и как они появляются. Акции считаются высокорисковым активом, но могут принести более высокую доходность, нежели облигации.

Облигации — это своего рода долговые расписки. Покупая облигацию, инвестор как бы дает свои деньги в долг эмитенту. Через установленный заранее срок эмитент возвращает долг, а до срока погашения выплачивает проценты по облигациям — купоны. Этот актив считается надежнее акций, может регулярно приносить фиксированную доходность. Что такое облигации и как рассчитать их доходность — в статье Как инвестировать в облигации.

Паи биржевых фондов — это ценная бумага, подтверждающая долю инвестора в праве собственности на имущество, составляющее паевый инвестиционный фонд. В состав фонда может входить различное имущество, в том числе готовые портфели, иногда состоящие из десятков ценных бумаг разных компаний. В этом случае инвестор получает возможность инвестировать сразу во все бумаги, входящие в состав фонда. О том, как работают фонды, — в статье Что такое инвестиционные фонды.

В каталоге сервиса Газпромбанк Инвестиции нужную бумагу можно найти по названию самой бумаги или эмитента, тикеру или ISIN — международному идентификационному коду. Источник данных: приложение Газпромбанк Инвестиции

Как считать доходность активов

Чтобы оценить эффективность своих вложений, инвестор оценивает доходность — сколько ему принес каждый вложенный рубль. Она рассчитывается по формуле:

Доходность инвестиций = 100% х (Стоимость бумаг в конце периода + Сумма полученных дивидендов или процентов – Стоимость бумаг в начале периода – Комиссии – Налоги) / Стоимость бумаг в начале периода

Допустим, инвестиции составили 100 000 рублей. Через год стоимость портфеля выросла до 110 000 рублей, а еще инвестор получил 5000 рублей дивидендов. Комиссия брокеру составила 500 рублей, а налоги на дивиденды и прибыль — 13%.

Сначала рассчитаем прибыль: (110 000 + 5000 – 100 000 – 500) х (100% — 13%) = 12 615 рублей. Доходность инвестиций составит: 100% х 12615 / 100 000 = 12,6%.

Инвестируя в ценные бумаги, важно помнить о рисках: доходность большинства инструментов может превышать проценты по депозитам, но никто ее не гарантирует. Кроме того, инвестиции на фондовом рынке не страхуются государством.

Кто следит за фондовым рынком: регулятор и законы

За всеми сделками на фондовом рынке наблюдает государственный регулятор. Он защищает интересы инвесторов и контролирует, чтобы участники торгов соблюдали правила — соответствовали всем требованиям законодательства, работали на основании лицензий и регулярно публиковали свою отчетность для инвесторов. Также регулятор расследует нарушения, штрафует и лишает лицензии недобросовестных участников рынка.

В России таким регулятором выступает Банк России, на его сайте можно найти все нормативные документы.

Основной закон фондового рынка — Федеральный закон № 39-ФЗ от 22.04.1996 «О рынке ценных бумаг». В нем описаны права, обязанности и требования к участникам рынка, ответственность за нарушения. Также здесь подробно расписаны правила выпуска и торговли ценными бумагами, принципы прозрачности и открытости деятельности эмитентов.

Функционирование фондового рынка регламентируется и другими законами:

- регулирует взаимоотношения между профессиональными участниками торгов и ответственность за достоверность данных компаний-эмитентов: отчетности, исках, судебных процессах. Еще закон рассказывает, что делать инвестору, если организация предоставила недостоверные данные. описывает правила лицензирования и проведения торгов. дает детальное описание этим терминам и описывает наказания за подобные действия.

Кроме перечисленных законов есть и другие законодательные акты. Все они направлены на то, чтобы рынок ценных бумаг работал по правилам, а инвестор был максимально защищен от мошенничества.

Как оценивают фондовый рынок

Фондовый рынок оценивают по динамике его индекса. У каждой биржи есть свой индекс, в России это индексы Московской биржи: МОЕХ и РТС. Индекс Мосбиржи формируется на основе 50 акций наиболее значимых компаний из разных секторов экономики. По состоянию на 25.02.2022 индекс включает в себя акции более 40 компаний. РТС по структуре повторяет индекс Мосбиржи, но номинирован в долларах США.

График индекса Московской биржи за пять лет. По нему можно оценить, в какие периоды российский фондовый рынок рос, а в какие падал. Источник данных: ru.tradingview.com

Подробнее о главных индексах в России в статьях — Индекс Мосбиржи: какие акции в него входят и для чего он нужен и Что такое индекс РТС и что он значит для инвестора.

Кратко

- На фондовом рынке инвестор может купить или продать ценные бумаги, а эмитент — выпустить их и привлечь инвестиции.

- Действия всех участников торгов регламентированы законодательством и контролируются биржей и регулятором.

- Преимущества инвестиций в фондовый рынок — низкий порог входа, простота совершения сделок и безопасность.

Данный справочный и аналитический материал подготовлен компанией ООО «ГПБ Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «ГПБ Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «ГПБ Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

- Регистрация

- Вход

- Блог

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Огонь»

- Демосчет

- Безопасность

Общество с ограниченной ответственностью «ГПБ Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности N045-14007-100000, выданной Банком России 25.01.2017, а так же лицензии на осуществление дилерской деятельности N045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами N045-14085-001000 и лицензии на осуществление депозитарной деятельности N045-14086-000100, выданных Банком России 08.04.2020.ООО «ГПБ Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «ГПБ Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «ГПБ Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «ГПБ Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Источник https://journal.open-broker.ru/history/fondovyj-rynok-rossijskoj-imperii-chast-i/

Источник https://spravochnick.ru/rynok_cennyh_bumag/torgovlya_na_fondovom_rynke/istoriya_fondovogo_rynka/

Источник https://gazprombank.investments/blog/education/stock-market-guide/