Финансовая грамотность в быту: как оптимизировать активы и пассивы семьи Статьи редакции

Глава из книги Анастасии Тарасовой «Сам себе финансист».

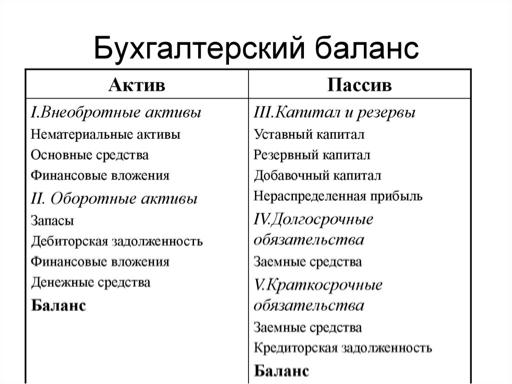

Активы и пассивы — две составляющие бухгалтерского баланса. Активы — это ресурсы, которые потенциально принесут экономическую выгоду. А пассивы — это совокупность всех обязательств. То есть активы — это всё имущество компании, а пассивы — денежные средства, за счёт которых имущество было сформировано.

Попробуем перенести эту бухгалтерскую терминологию в нашу с вами сферу интересов — в личные финансы. В таком случае активы — это то, что у вас есть, а пассивы — то, что вы должны.

К активам можно отнести банковские депозиты, инвестиции, наличные деньги, некоторые предметы домашней обстановки, автомобили и недвижимость. К пассивам — кредиты в банках, займы в микрофинансовых организациях, рассрочки, долги соседям.

Однако есть ещё одна теория, популяризированная Робертом Кийосаки. Согласно ей, недвижимость и автомобили, которыми пользуетесь лично вы, — это пассивы. Так как вы тратите деньги на их обслуживание, не получая никакой материальной выгоды, а наоборот, уходя в минус. Если же у вас есть квартира под сдачу или автомобиль, который арендует друг-таксист, — это будут активы, ведь они приносят прибыль.

Мне не очень близок такой подход. Я склонна считать активом то, что можно продать и превратить в деньги. Либо сами по себе деньги. Вы вольны выбрать любую теорию, которая покажется вам вернее и логичнее. На принципах построения семейного бюджета это скажется не сильно.

Предлагаю вам составить «бухгалтерский баланс» своей семьи, определив, сколько у вас активов, а сколько пассивов. Такие расчёты помогут понять, в каком финансовом положении вы находитесь. Помните вопросы в начале книги, где мы находили отправную точку А? Баланс тоже поможет понять, как у вас идут дела.

В левую колонку заносим активы, в правую — пассивы. Суммируем каждую колонку отдельно, а потом вычитаем из суммы активов сумму пассивов. Получившаяся сумма и есть результат баланса. Положительное число вышло? Отлично. Отрицательное — есть на чем поработать. Каков бы ни был результат, расстраиваться не стоит. Анализируем и оптимизируем. Как? Об этом ниже.

- Запишите все свои активы и пассивы.

- Посчитайте, сколько вы «стоите» с этой точки зрения.

Об активах и пассивах с теоретической точки зрения мы поговорили, теперь давайте перейдём к практике. На реальных примерах всегда проще. Возьмём условную семью Сидоровых, у которых на данный момент есть следующее имущество и обязательства:

- Банковский депозит в размере 300 тысяч рублей, ставка 10% годовых, ежегодный доход 30 тысяч рублей.

- Квартира, доставшаяся от бабушки, которую Сидоровы сдают. Примерная стоимость квартиры — два миллиона рублей, сдают её за 12 тысяч рублей в месяц, доходность квартиры — 7,2% годовых.

- Квартира, в которой Сидоровы живут. Она стоит семь миллионов рублей. Коммунальные платежи — десять тысяч ежемесячно, что даёт отрицательную доходность два процента в год.

- Машина стоимостью 600 тысяч рублей. Её ежегодное обслуживание обходится в 72 тысячи рублей или минус 12% годовых.

- Гараж стоимостью 400 тысяч рублей в гаражном кооперативе. Ежегодные взносы — 15 тысяч рублей или 3,75% годовых.

- Потребительский кредит под 22% годовых на сумму 120 тысяч рублей.

Обратите внимание, что квартиру, в которой проживают, машину и гараж Сидоровы предпочли считать пассивами. Но мы уже с вами договорились, что такой подход возможен, поэтому давайте посмотрим на ситуацию с этой точки зрения.

При таком раскладе активов и пассивов получается, что ежегодно Сидоровы имеют доход в размере 174 тысяч рублей и расход в размере 233 тысяч рублей. Минус 59 тысяч рублей ежегодно. Не очень-то выгодная ситуация.

Как вы думаете, что можно изменить? Прежде чем дать ответ на этот вопрос, хочу обозначить имеющиеся варианты оптимизации активов и пассивов:

- ненужное — продаём, сдаём, меняем;

- увеличиваем рентабельность тех активов, которые решено не продавать;

- уменьшаем стоимость содержания активов и пассивов.

Как это выглядит на практике? Давайте посмотрим на примере Сидоровых. Прежде чем читать дальше, подумайте, как бы поступили вы? Внимательно изучите таблицу. Как можно перетасовать имущество и долги, чтобы улучшить ситуацию?

Однозначно нужно гасить потребительский кредит. Но за счёт чего? Снять депозит? Пожалуй, нет. Предлагаю продать гараж. При своей небольшой стоимости он достаточно дорог в обслуживании, а сдать гараж сейчас, в эру подземных паркингов и домовых парковок, непросто.

Хорошо, гараж продали, кредит закрыли. После продажи гаража осталось 280 тысяч рублей. Как ими логичнее распорядиться? Не торопитесь с ответом, обратите внимание на остальное имущество. Как и его можно задействовать?

На мой взгляд, можно потратить 100 тысяч рублей на то, чтобы освежить «бабушкин» ремонт в сдаваемой квартире. Это позволит сдать её уже не за 12 тысяч рублей в месяц, а за 16 тысяч рублей. То есть доходность вырастет с 7,2% годовых до 9,6%.

Оставшиеся 180 тысяч рублей положим на новый депозит. Ставок по 10% уже нет, максимально возможная — 9,5%, но и это неплохо. Какую картину активов и пассивов получают Сидоровы теперь?

Остались условные пассивы — квартира, в которой семья живёт, и машина. Суммарно в год они отнимут из семейного бюджета 192 тысячи рублей.

В активах теперь два депозита — на 300 тысяч рублей и на 180 тысяч рублей. И освежённая «бабушкина» квартира. Суммарно в год активы в измененном варианте приносят 239 тысяч рублей.

Так мы с вами превратили 59 тысяч рублей ежегодного убытка в 47 тысяч рублей чистой прибыли, которую также можно реинвестировать и постепенно увеличивать.

Крайне важно, чтобы ваши активы соответствовали сегодняшнему и завтрашнему дню. Без оглядки в прошлое. Деньги, квартиры, машины — всё это просто средства для жизни. Не стоит организовывать свою жизнь вокруг материального.

Например, у вас большая квартира в старом доме в центре. Да, высокие потолки, но нет лифта. Дети выросли и живут отдельно, а вы еле-еле тянете коммунальные платежи. Зачем вам такое жильё? Почему бы квартиру не продать? А взамен купить новостройку рядом с детьми. Разницу между покупкой и продажей можно инвестировать в банк и получить прибавку к пенсии за счёт процентов по депозиту. А можно купить дачу. Да много чего можно.

Главное не бояться и быть честным с самим собой. Проанализируйте свои активы. Соответствуют ли они вашей жизни сегодня и перспективам завтра? Что можно изменить, чтобы развернуть ситуацию в свою пользу? Не цепляйтесь за вещи, они созданы лишь для удобства. А если вещь приносит дискомфорт, зачем она вам?

- Подумайте, как можно оптимизировать ваши активы и пассивы.

С оптимизацией пассивов дела обстоят немного сложнее, чем с оптимизацией активов. Причина тому — великое разнообразие долгов, которые человек может нажить с течением времени. Банковские кредиты, рассрочки, займы в микрофинансовых организациях, кредитные карты, долги родственникам и друзьям.

Часто всё это накапливается, как снежный ком, и давит на вас, мешая жить. Но мы с вами помним, что деньги — это лишь средство, а все проблемы решаемы. Поэтому давайте разбираться, что делать с кредитами и как их правильно оптимизировать.

Кредит — это вообще плохо или хорошо? Не можете однозначно ответить? Ладно, задам другой вопрос. Молоток — это хорошо? Молоток — это просто строительный инструмент. Им можно забивать гвозди, например, и тем самым что-то создавать. А можно промахнуться и попасть себе по пальцу.

Такая же история и с кредитами. Вы можете получить финансовую помощь и решить свою задачу, а можете создать ещё большие проблемы. Важно понимать, что помощь эта будет, конечно, не бесплатной. Банкиры тоже хотят заработать себе на хлеб. И едят его в итоге еще и с черной икрой, но это уже благодаря нашей финансовой неграмотности. Давайте исправляться.

Будем отталкиваться от того, что кредит у вашей семьи есть. И может, даже не один, и в разных вариациях: кредитная карта, потребительский кредит и ипотека. Вопрос: с чего начать? Как избавиться от долгов? И стоит ли вообще досрочно гасить кредиты?

Самый дорогой вариант получить заёмные средства, если действовать не по правилам. Прошу вас запомнить раз и навсегда: кредитная карта — отличная вещь. Но только для дисциплинированных людей, которые закрывают долг по карте в беспроцентный период.

Как только вы эту черту перешли и начали капать проценты, кредитка превращается в бомбу замедленного действия. Если вы вносите на карту только минимальный платёж — от долга вы не избавитесь ещё очень-очень долго, так как почти весь этот платёж — проценты по кредиту.

Быстро и с минимальными потерями погасить долг по кредитке можно двумя способами:

- Ежемесячно вносить на карту хотя бы на 30% больше ежемесячного платежа. Что позволит быстрее гасить основной долг, а не только покрывать проценты.

- Взять потребительский кредит и погасить им долг по кредитной карте. Процентная ставка по обычному кредиту будет ниже в два, а то и в три раза. Вы уменьшите и сумму переплаты по процентам, и размер ежемесячного платежа.

Тут всё зависит от процентной ставки, срока и суммы кредита. Чем выше ставка и меньше срок кредита, тем выгоднее погасить его пораньше. Поскольку (как и в случае с кредиткой) львиная доля ваших ежемесячных платежей в начале срока кредита уходит на проценты. Ещё можно раздраженно вспомнить про банкиров и чёрную икру.

А вот если кредит уже почти выплачен, то подумайте: стоит ли рвать жилы и гасить его раньше времени? Почти всё, что вы вносите, идёт на покрытие основного долга. И вполне может быть, что «свободные» деньги можно использовать с большей пользой.

Ещё хочу акцентировать ваше внимание вот на каком моменте. Да, кредит — это просто инструмент. Да, если вы в трезвом уме и твёрдой памяти и понимаете, под какой процент берёте деньги и как будете выплачивать долг, берите кредиты. Но. Хочу внести немного здравого смысла.

Есть категории товаров, которые не стоит брать в кредит, как бы вам этого ни хотелось. Например, дорогие смартфоны, ноутбуки, шубы. Нежелательно справлять в кредит свадьбы и юбилеи. То есть речь идёт о предметах роскоши. Разумеется, понятие «роскошь» для каждого своё, но, думаю, вы меня поняли.

Кредит — это не инструмент для бедных, как может показаться. Это инструмент для вполне обеспеченных людей. И если вы не можете позволить себе покупку того же смартфона или шубы просто так, откладывая пару месяцев на это деньги, то давайте посмотрим правде в лицо. Вы и в кредит не сможете себе эти покупки позволить. А даже если и напряжетесь, стоит ли игра свеч?

Банки и магазины играют с нами злую шутку, постоянно убеждая в том, что именно этот товар нужно купить прямо сейчас. Завтра может быть поздно. Слышали слоган BMW? «Зависть соседа в подарок к машине». Чувствуете, как нами пытаются манипулировать? Подумайте об этом на досуге.

Пожалуй, единственный вид кредитов, которым действительно стоит пользоваться. Во-первых, потому что мало кто может позволить себе покупку недвижимости за наличные средства. Во-вторых, из-за относительно невысоких ставок по ипотеке, которые к тому же имеют тенденцию на дальнейшее снижение ввиду текущей политики Центробанка.

Как выгодно выплатить ипотеку? Делать это досрочно или нет? Если да, то уменьшать срок или платёж? Давайте разберём на примере ипотеки в один миллион рублей на десять лет, под 12%, ежемесячный платеж — 16130 рублей.

Если выплачивать ипотечный кредит весь срок по графику — переплата составит 936 тысяч рублей, и квартира обойдется вам почти в два раза дороже. Теперь просчитаем варианты с досрочным погашением:

- Уменьшаем срок кредита. Вносить ежемесячно будем плюс десять тысяч рублей к платежу. В таком случае кредит будет закрыт через четыре с половиной года, переплата составит 378 тысяч рублей.

- Уменьшаем ежемесячный платёж. Также вносим сверху по десять тысяч рублей каждый месяц. Кредит будет погашен через шесть с половиной лет, переплата составит 479 тысяч рублей.

- Смешанный вариант. Вы уменьшаете платёж, но доносите ежемесячно десять тысяч рублей и разницу между платежом в прошлом месяце и в этом месяце. Так, например, первый месяц ипотеки платим 16130 + 10000, во второй месяц платёж составит уже 15970, и мы платим 15970 + 10000 + (16130 – 15970) и так далее по нарастающей каждый месяц. Вычитаем всегда из 16130, то есть начальной суммы. В таком случае кредит будет погашен через четыре года и четыре месяца, на два месяца раньше первого варианта. Переплата составит 379 тысяч рублей.

Вывод можно сделать следующий: самый выгодный вариант погашения — уменьшение срока кредита. Если банк не позволяет уменьшать срок (а такое бывает), то нужно уменьшать платёж, но при этом руководствоваться смешанным вариантом погашения. Что делать, если кредитов у вас много? Как поскорее избавиться от этого «рабства»? В помощь вам два основных инструмента — рефинансирование и реструктуризация.

Рефинансирование — это повторное кредитование заёмщика с целью погашения ранее полученных кредитов. Говоря простым языком, вы берёте новый кредит на погашение старых.

Допустим, у вас есть:

- автокредит на 600 тысяч рублей на три года под 18% годовых, ежемесячный платеж 21700 рублей;

- кредитная карта с задолженностью 70 тысяч рублей под 36% годовых, ежемесячный платеж семь тысяч рублей;

- потребительский кредит на телевизор на 80 тысяч рублей на один год под 24% годовых, ежемесячный платеж 7560 рублей. Общая сумма задолженности — 750 тысяч рублей, ежемесячный суммарный платёж — 36260 рублей. Находим банк, который рефинансирует вас под 15,9% годовых сроком на три года. То есть банк погашает все ваши кредиты, а взамен выдаёт вам один новый. Банку это выгодно тем, что он как бы переманивает вас у конкурентов, предлагая меньшую процентную ставку. Сумма задолженности остается та же — 750 тысяч, а вот ежемесячный платёж становится 26330 рублей, почти на десять тысяч рублей в месяц меньше.

И самый интересный момент. Получив эти дополнительные десять тысяч рублей в месяц, которые раньше вы платили банкам, важно не начать их тратить. А каждый месяц пускать на досрочное погашение нового большого кредита. Чем это выгодно?

Если вы будете погашать новый кредит все 36 месяцев в размере только минимального платежа, переплата составит 198 тысяч рублей. Если же досрочно гасить по десять тысяч рублей в месяц плюсом к минимальному платежу, направляя их на уменьшение срока кредита, то от долга вы избавитесь за 24 месяца (на год раньше) и переплатите 135 тысяч рублей (на 63 тысячи рублей меньше).

Реструктуризация — это изменение суммы или срока уже имеющегося кредита, то есть вы не получаете новый кредит, а меняете условия выплаты текущей задолженности. Реструктуризация отлично подходит тем, кто оказался в сложной жизненной ситуации. И рады бы погашать кредит, но полностью платёж не тянете, например.

Допустим, у вас есть ипотека. Взяли вы её на 15 лет, сумма долга — 2,5 млн рублей под 12,9%, ежемесячный платёж 31460 рублей. Какое-то время вы погашали кредит, выплатили полмиллиона рублей, всё было хорошо, но потом вмешались обстоятельства, и платить стало затруднительно.

Вы обращаетесь в банк, запрашиваете реструктуризацию, и ваш кредит как бы начинается заново. Срок тот же — 15 лет, только исходная сумма будет уже два миллиона рублей, а ставка не 12,9%, а 12%, так как за это время ставки по ипотеке чуть снизились. Новый ежемесячный платеж будет составлять 24 тысячи рублей. Почти на 7500 рублей меньше, чем был. Уже жить легче.

Важно понимать, что прибегать к реструктуризации долгов только потому, что вам хочется платить меньше, не стоит. Ведь в итоге вы заплатите банку больше процентов, чем планировалось изначально, так как продлится срок кредита и проценты поначалу будут составлять большую часть платежа.

Реструктуризация — это экстренная помощь в трудных ситуациях. Крайний вариант для тех, кто совсем запутался в кредитах, испортил свою кредитную историю, и нет никаких способов из ситуации выйти — банкротство физических лиц.

Однако и тут нужно осознавать, что это не игрушки, а серьёзная процедура, которая всё равно повлечёт за собой выплату долгов. Не получится признать себя банкротом и избавиться от всех финансовых обязательств. Будет распродаваться ваше имущество, будет конкурсный управляющий, который возьмёт деньги за свои услуги.

Процедура эта достаточно долгая — занимает до нескольких лет. И если выяснится, что банкротство было фиктивным, долги вы выплатить могли, но не захотели — административная или уголовная ответственность не заставит себя ждать.

Поэтому я, как и в предыдущих главах, призываю вас активно включать голову, когда вы что-то делаете. И нести ответственность за свои действия, а не уподобляться страусам.

Резюмируя же оптимизацию пассивов, хочу ещё раз сказать, что нет безвыходных ситуаций. Всё поправимо. И пусть негативный опыт переплат по кредитам, если он у вас есть, станет толчком для финансового развития и самосовершенствования.

- Есть ли у вас кредиты и другие долги?

- Подумайте, как вы можете их оптимизировать.

Автомобиль — это актив. Дальше не стал читать.

По российским нормативам это актив, по Кийосаки это пассив

Все верно, если машина не приносит прибыль, расходы на не считаются пассивами.

Не читал статью, но хочу вот что сказать. Когда появляется какой-то материал, не важно какой и не важно кем он написан, вот всегда-всегда будут те кто скажут что это чушь.

Насчет финансовой грамотности меня не особо это заботит, а вот по теме медицины например, когда ты читаешь очередную статью от вроде как эксперта, и уже думаешь что «ну вот же, я понял как это все работает!», спускаешься в комментарии и находишь кучу сообщений типа что это бред) И так печально становится, где же истина)

Ну и да, вот комменты в стиле «дальше не читал» как-то настораживают. Так как я сам не являюсь экспертом по многим тематикам, и сложно разобраться, сразу думаешь: так это реально автор дилетант, или комментатор дилетант) И сидишь чешешь репу) потому что сами статьи, как правило, хорошо все и логично описывают, ноо это только снаружи. Опять таки, сужу больше про всякие книги про мозг, гормоны и прочее. Там вообще хрен поймешь что как работает, и знает ли кто-нибудь на самом деле истину

Что такое актив и пассив в инвестировании и в управлении личными финансами

Всем привет! Сегодня расскажем, что такое актив и пассив в инвестировании и в управлении личными деньгами.

Понятия активов и пассивов применяются не только в бухгалтерском учете. Они присутствуют и в повседневной жизни любого человека.

Балансируя активами и пассивами можно добиться материального благополучия.

Что это такое

Если объяснять простыми словами, активами считается все, что приносит человеку доходы и прибыль (положительные денежные потоки).

Пассивами называют все то, что забирает деньги – (отрицательные денежные потоки).

В повседневной жизни важно балансировать активами и пассивами, стремиться, чтобы расходы не были больше доходов, и управлять личным бюджетом.

Понятие активов и пассивов на примерах

Актив – это вложения денег, времени, усилий, которые приносят постоянную прибыль или на протяжении определенного периода возрастают в цене.

Активы могут быть финансовыми (инвестиции, вложение денег), материальными (недвижимость, транспортные средства) и нематериальными (навыки, опыт, знания).

Популярными активами считаются:

- недвижимое имущество. Становится активом, если сдается в аренду. Стоимость недвижимости имеет тенденцию к росту.

- депозиты, вклады, накопительные счета. Приносят прибыль в виде начисления процентов.

- ценные бумаги, облигации и акции. Инвестиции в ценные бумаги при грамотном управлении приносят прибыль в виде дивидендов, процентов, купонов и пр.

- кредиты на развитие бизнеса. При правильном вложении кредитных денег, эти средства могут приносить активы.

- иные активы, растущие в цене. Сюда относятся драгоценные металлы, камни, раритетные монеты, книги, картины, марки и пр.

- паевые инвестиционные фонды (ПИФы). Средства передают в управление брокерам, получающим свой процент за определенную работу.

- на потребительские цели, ипотека;

- недвижимость, транспортные средства, дорогостоящая техника, используемые для личных целей;

- деньги, взятые в долг у физических лиц, для удовлетворения собственных нужд;

- бизнес, не приносящий доходы.

Как пассив превратить в актив

Сдаваемое в аренду жилье из пассива превращается в актив. Сама по себе недвижимость является пассивом, поскольку требует постоянных расходов – оплата коммунальных услуг, проведение ремонта, налоги и пр.

Когда квартира сдается в аренду, все расходы берут на себя арендаторы. Помимо этого они оплачивают проживание, что приносит прибыль владельцам недвижимости.

Если говорить просто, активы делают людей богаче, пассивы же, напротив – беднее. Приведем примеры активов и пассивов в жизни людей разных социальных групп.

В жизни бедных людей активы отсутствуют. Как правило, расходы превышают доходы. Эти люди живут от зарплаты до зарплаты и постоянно кому-то должны.

Люди, относящиеся к среднему классу, балансируют доходы и расходы. Беда среднего класса в том, что из потребности растут быстрее доходов.

У таких людей тоже встречается много пассивов, приобретенных из-за неправильного управления личными финансами.

Богатые люди становятся такими, потому что постоянно приобретают активы и стараются избавиться от пассивов. Богатые никогда не расходуют больше, чем зарабатывают.

Как добиться баланса

Следует добиваться, чтобы расходы не превышали доходов. Скажем, общий доход в месяц составляет 60 тыс. рублей.

На пассивы ежемесячно уходит 50 тыс. рублей. Остаток (10 тыс. рублей) и есть баланс.

Чтобы баланс был приведен в порядок, нужно проделать ряд действий:

- Выписать все свои ежемесячные расходы на лист бумаги.

- Провести анализ расходов, подумать от чего можно отказаться без ущерба для качества жизни. Отказать от излишеств.

- Определить положительные финансовые потоки (активы), источники доходов, их общую сумму в месяц.

- Рассчитать ежемесячный баланс.

- Подумать об увеличении баланса.

Первоначальной целью может быть достижение прибыли в соотношении актив/пассив в размере 10%.

Постепенно разницу между активами и пассивами нужно увеличивать, вкладывая свободные средства в активы.

Это на сегодня все.

Не забудьте поделиться публикацией с друзьями в социальных сетях, написать комментарий, поставить оценку. Подпишитесь на обновления блога.

Активы и пассивы в бухгалтерском балансе

Конец каждого квартала финансового года сулит появлением в новостных лентах заголовков типа «Компания Х отчиталась за N-период». Открывать эти отчёты многие боятся, так как не совсем их понимают. Поэтому сегодня давайте разберём, что такое балансовый отчёт, или бухгалтерский баланс, и почему именно его стоит анализировать в первую очередь.

Многие, кто хоть немного знаком с бухгалтерией, или те, кто читал книги Р. Кийосаки, знакомы с понятиями «Активы» и «Пассивы». Однако в разном контексте они имеют разные значения. Когда вы открываете отчётность, первую станицу занимает бухгалтерский баланс.

Именно он несёт в себе основную информацию и условно разделён на две части: «I. Активы» — это то, чем владеет компания, и «II. Пассивы» — это источники, формирующие активы. Рассмотрим подробнее каждое из понятий.

I. АКТИВЫ

Активы — это имущество предприятия (имущественное и неимущественное), которым оно распоряжается в ходе осуществления своей деятельности для получения прибыли.

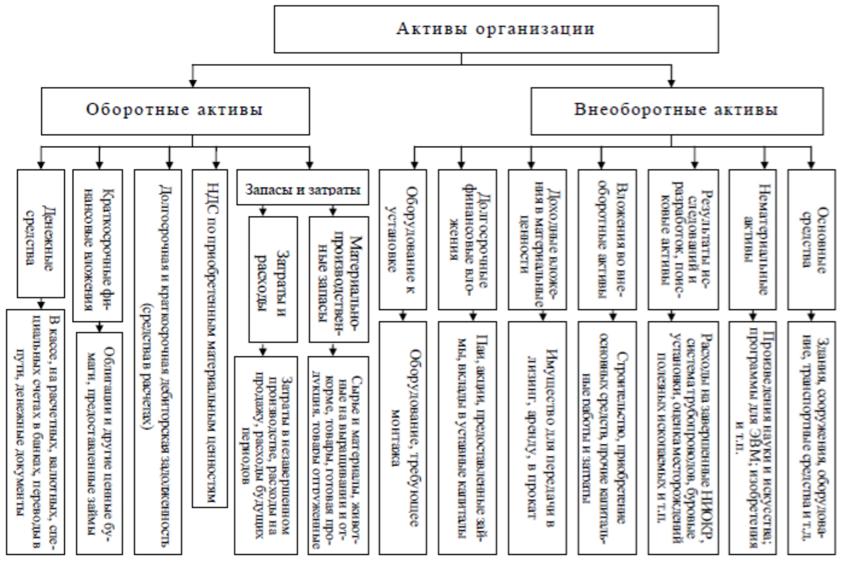

Активы делятся на оборотные и внеоборотные.

- Оборотные активы — это те активы, срок полезного использования которых не более одного года.

Таким образом, оборотные активы — это то, что тратится для осуществления текущей экономической и производственной деятельности, например, материалы, сырьё, денежные средства, товарно-материальные ценности и так далее. Представьте себе, что оборотные активы на стройке — это доски и кирпичи, то есть то, что будет израсходовано в ближайшее время, а в будущем поможет завершить стройку и принести прибыль от продажи.

Внеоборотные активы — это то, что будет использовано не ранее чем через год, например, проекты, патенты, результаты исследований и разработок, инвестиции в дочерние и независимые предприятия. То есть то, что помогает компании вести текущую деятельность, или то, что принесёт прибыль в будущем. Вернёмся к примеру со стройкой, внеоборотные активы на стройке — это проект объекта, строительная техника и т.д.

В оборотных активах вы также можете заметить строку «Краткосрочная и долгосрочная дебиторская задолженность», это задолженность, которую имеют перед организацией её контрагенты.

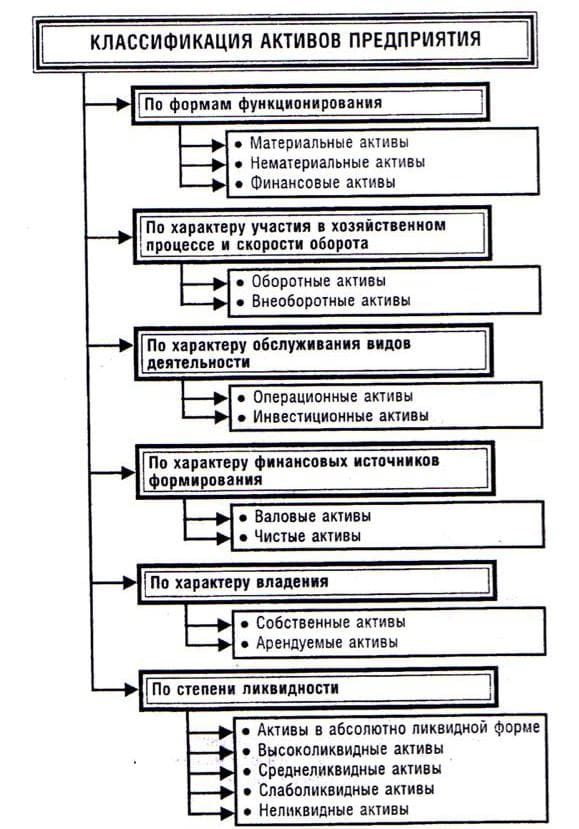

Кроме классификации активов на оборотные и внеоборотные, то есть по скорости оборачиваемости, существует ещё классификация по формам функционирования, по характеру обслуживания видов деятельности, по характеру формирования финансовых источников, а также по степени ликвидности и характеру владения.

Для нас наиболее актуальны активы, классифицируемые по скорости оборота и по степени ликвидности.

В свою очередь они тоже подразделяются на несколько видов.

- А1 — активы в абсолютно ликвидной форме, они же — высоколиквидные: денежные средства на банковских счетах и депозитах, наличные деньги и ценные бумаги;

Иногда вы можете встретить и ещё некоторые.

- Проблемные активы — это активы, которые проблемно реализовать по причине финансового или юридического обременения, например, имущество в залоге или под арестом.

Научитесь анализировать показатели компаний

II. ПАССИВЫ

Пассивы — это источники, формирующие активы. Основная классификация пассивов заключается в разделении их на «Капитал и Резервы» и на обязательства, которые в свою очередь делят на «Краткосрочные обязательства» и «Долгосрочные обязательства». Капитал и резервы — это собственные средства, к ним относятся уставной и добавочный капитал, нераспределённая прибыль и сформированные организацией фонды, например, резервный фонд.

Долгосрочные обязательства включают в себя следующее.

- Займы и кредиты — это суммы заимствованных средств, которые требуют погашения более чем через год после подписания сторонами договора.

Краткосрочные обязательства — это обязательства, срок исполнения которых менее двенадцати месяцев. К ним относятся обязательства перед персоналом, государственными внебюджетными фондами, поставщиками и подрядчиками, а также обязательства по налогам и сборам.

Взаимодействие активов и пассивов

В бухгалтерском балансе существует принцип, согласно которому суммарные показатели активов и пассивов должны быть равны. Такое равенство обусловлено тем, что при осуществлении деятельности любая запись осуществляется одновременно в дебете и кредите. Данный метод двойной записи работает просто. Например, компания оплатила стоимость кирпича, в активах сумма добавилась, а в пассивах уменьшилась, то есть деньги превратились в кирпич, который затем в качестве оборотного актива принесёт прибыль от продажи помещения, которое строится.

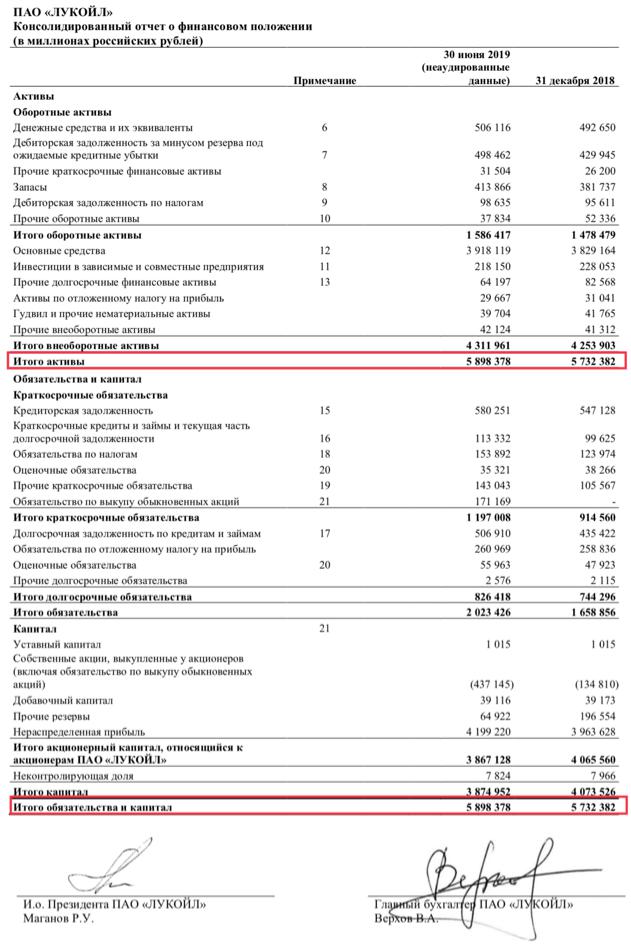

Анализ бухгалтерского баланса — это важная часть при выборе объекта инвестирования, ведь именно благодаря ему вы можете заранее увидеть проблемы в компании, определить её платёжеспособность и финансовую устойчивость. На следующем рисунке отчётливо виден рост как активов, так и пассивов, однако последние растут не за счёт увеличения обязательств, а за счёт роста капитала.

Иногда, например, как в отчётности «Лукойла», пассивы определяются как «Итого обязательства и капитал», и теперь вы знаете почему. Для закрепления материала я предлагаю вам уже самостоятельно проанализировать страницу с бухгалтерским балансом «Лукойла», особо любопытные могут рассмотреть отдельно каждый показатель. Отчётность вы можете найти на официальном сайте компании.

Но предварительно поясню:

- Денежные средства и их эквиваленты — это высоколиквидные активы.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Источник https://vc.ru/books/30882-finansovaya-gramotnost-v-bytu-kak-optimizirovat-aktivy-i-passivy-semi

Источник https://onlinebankir.ru/chto-takoe-aktiv-i-passiv-v-investirovanii-i-v-upravlenii-lichnymi-finansami/

Источник https://journal.open-broker.ru/investments/aktivy-i-passivy-v-buhgalterskom-balanse/