Фонд долгосрочных прямых инвестиций

Фонд прямых инвестиций простыми словами: эффективность и перспективы

Фонд прямых инвестиций – одна из наиболее выгодных форм вложений средств для получения высокого и стабильного дохода. Как вариант паевого инвестиционного фонда являются хорошей альтернативой банковским депозитам, особенно в долгосрочной перспективе.

Private Equity Fund или фонд прямых инвестиций – это законодательно регулируемая форма коллективных инвестиций путем выкупа контрольного пакета акций (или долговых обязательств) компаний, не прошедших процедуру публичной эмиссии (IPO). Средний срок инвестиций составляет 5-7 лет.

Прямые инвестиции представляют собой один из вариантов паевых инвестиционных фондов, основной целью которых является получение дохода от размещения средств инвесторов (пайщиков):

Общие характеристики фондов PE и ПИФ:

- в большинстве стран, включая РФ, деятельность регламентируется одинаковыми законодательными актами;

- инвесторы получают именные инвестиционные паи, количество которых пропорционально сумме вложенных средств;

- льготное налогообложение − налоговые выплаты по доходу на прибыль наступают только в момент ее получения (после реализации инвестиционных паев), если их текущая рыночная цена превышает номинальную;

- более высокий риск потери средств по сравнению с инструментами фиксированной доходности (облигациями) или государственными ценными бумагами (казначейские обязательства).

Различия:

- фонд прямых инвестиций не может вкладывать средства в акции или доли публичных компаний, а также акционерных обществ;

- в отличие от ПИФ, прямая инвестиция всегда предусматривает право влиять на деятельность компании путем стратегического контроля или участия в совете директоров через блокирующий пакет акций;

- запрещены прямые инвестиции в государственные предприятия и ценные бумаги;

- участники PEF могут иметь разный вес в принятии решений, который определяется исключительно уставными документами фонда;

Отличия прямых и венчурных инвестиций

По выбору объектов вложения средств, организационной структуре, методам анализа и планируемой доходности, прямые инвестиции часто отождествляют с венчурными фондами, но данное сравнение не будет корректным, так как имеется несколько существенных различий:

- В отличие от венчурных, прямые инвесторы не могут быть учредителями и приобретать ценные бумаги из первичной эмиссии. Вложение средств, производится исключительно покупкой дополнительных выпусков акций или облигаций.

- Новые компании или стартапы (start up) обычно не являются приоритетными для PEF вложений. Чаще всего, дополнительно капитализируются компании, уже присутствующие на рынке, с устойчивой организационной, производственной и сбытовой структурой, нуждающиеся только в увеличении оборотных средств или окончании финансирования новых технологий. Но подобная практика не исключает варианты сотрудничества и с перспективными startup;

- Венчурные вложения могут осуществляться суммами, не позволяющими участвовать в оперативном управлении, тогда как прямые фонды законодательно обязаны выбрать один из двух вариантов:

- иметь своего представителя в совете директоров (не менее 10% объема акций);

- блокирующий (25% + 1) или контрольный (50% +1) пакет акций.

Организационная структура

Стандартной формой организации фонда прямых инвестиций является общество или товарищества с ограниченной ответственностью (LPA в международной классификации), срок деятельности которого ограничен и обычно составляет 7-10 лет. Учредители делятся на две группы:

- генеральный (управляющий) партнер (англ. General Partners, GP) – участие в оперативном управлении и принятии финансовых решений;

- ограниченный (лимитированный, Limited Partners, LP) – крупные, обычно институциональные, инвесторы такие как пенсионные, страховые, хеджевые и частные фонды, или другие инвесторы, не имеющие блокирующего голоса.

В ряде стран может отсутствовать понятие «инвестиционное партнерство», которое в мировой деловой практике законодательно разграничивает частные вложения от институциональных или портфельных. Это может создавать трудности в работе за пределами страны регистрации. Например, в РФ подобная деятельность относятся к разделу «ПИФ для квалифицированных инвесторов», в которых паи не могут быть проданы или переданы третьим лицам. Также, законодатель может квалифицировать фонд как венчурный, несмотря на принципиальные различия, описанные в разделе выше, устанавливать ограничения на сроки и объемы выплат, подробную финансовую отчетность, которая во многих случаях не нужна.

Порядок привлечения и размещения средств

Международная классификация относит к прямым вложения, при которых инвестор приобретает не менее 10% уставного капитала через доэмиссию акций или облигации.

Фонды прямых инвестиций могут осуществлять вложения напрямую или через портфельные компании, что является наиболее распространенной практикой среди фондов США и Европы. Хорошо диверсифицированный «портфель» из акции и долей компаний из разных секторов экономики позволяет значительно снизить риски потерь и не требует создания отдельного подразделения анализа и контроля

Частные деньги могут инвестироваться целенаправленно, особенно, если менеджмент состоит из квалифицированных специалистов в определенной области или средства аккумулируются под заранее выбранный список компаний. Это позволяет принимать решения не только на базе стандартных оценочных методик, таких как EBITDA, но и на основании инсайдерской информации, что, кроме получения высокого дохода, дает возможность:

- приобрести «проблемные» банковские и залоговые активы компании с существенным дисконтом;

- не обращать внимания на текущую долговую нагрузку в случае хороших перспектив увеличения денежного оборота в будущем;

- найти компании со значительной неоодоцененностью («мусорные» акции) или уникальными технологиями;

- работать на «нишевых» рынках, которые обладают малой реакцией на макроэкономические изменения;

- купленные долговые обязательства могут быть использованы как дополнительный капитал (левередж, leveraged buy-out, LBO) в портфельных вложениях;

Распределение прибыли

С точки зрения сроков прибыли, фонды PEF разделяются на симметричные, в которых доход выплачивается только после продажи имеющихся ценных бумаг, и асимметричные, где инвесторы имеют разные сроки получения прибыли, потому что передают свои паи другим учредителям по цене выше приобретения.

Основной проблемой точного расчета текущей операционной цены является ограниченная ликвидность обеспечивающих ее ценных бумаг. Именно они, в первую очередь, подтверждают право контроля и управления, но не могут быть напрямую реализованы через биржевой и внебиржевой рынок, что повышает риск вложений в фонд прямых инвестиций. Простыми словами, получить максимальный доход возможно только через продажу объекта инвестиций:

- новому стратегическому инвестору или Private Equity Fund;

- запуск процедуры IPO и выход акций в свободное биржевое обращение. В случае хороших финансовых показателей самый выгодный вариант с точки зрения прибыли;

- выкуп контрольного или блокирующего пакета менеджментом компании за счет собственных (Buy-In Management Buy-Out, BIMBO − совместный управленческий выкуп) или заемных (Leveraged Buy-Out, LBO) средств.

Регулирование и деятельность в РФ

Основным документом, регламентирующим деятельность фондов прямого инвестирования в РФ, является Федеральный Закон №156-Ф3 «Об инвестиционных фондах», традиционно для стран СНГ устанавливающий более жесткие, по сравнению с США и Европой, нормы деятельности в части финансовой отчетности и независимого аудита.

За последние два года наблюдается резкий рост активности и объемов инвестиций, значительную роль в этом процессе выполняют государственные программы поддержки инвестиционного рынка. Так по итогам 2015 года прирост венчурных и прямых инвестиций в экономику РФ составил 97% по сравнению с 2014 г., а в целом рынок прямых (PE) и венчурных (VE) инвестиций оценивается в 24,7 млрд. долларов, даже с учетом девальвации рубля.

Отдельно необходимо выделить Российский Фонд Прямых Инвестиций (РФПИ) созданный правительством РФ в 2011 г. для инвестиций в стратегические отрасли и предприятия с капиталом более 10 млрд. долларов.

Фонд прямых инвестиций

В условиях современной рыночной экономики большинство предприятий принадлежат частным лицам. Значимая часть капитала, поддерживающего деятельность компаний, поступает также из частных источников. Вопрос о том, как зарегистрировать инвестиционный фонд встает все чаще, многие видят в этом возможность эффективно вложить финансы. Крупные производственные фирмы приватизированы. Происходит ситуация, в которой просить помощи у государства больше нет возможности. Именно поэтому прямые долгосрочные инвестиции становятся единственным приемлемым выходом для предпринимателей. Но концепция создания фонда имеет ряд нюансов.

На данный момент рейтинг фондов, работающих на российском рынке, пополнился зарубежными учреждениями:

- Baring Vostok Capital Partners. Значимые сделки: Яндекс, СТС.

- Delta Private Equity Partners. Значимые инвестиции: SPAR Moscow Holding.

- United Capital Partners. Значимые инвестиции: INCITY, ВКонтакте, УралМаш.

- Russia Partners. Значимые инвестиции: MTV, EuroCEMENT.

Но самым основным инвестором является Российский Фонд Прямых Инвестиций. Его капитал насчитывает более 10 миллиардов долларов.

Для чего необходим фонд прямых инвестиций

Само понятие инвестиций в России встречается часто – это совокупность вложений капитала в определенную отрасль (сельское хозяйство, транспорт, промышленность, высокие технологии). Они необходимы, чтобы поддерживать работоспособность предприятия, модернизировать или заменять оборудование, проводить реконструкцию. Фонд прямых инвестиций на данный момент является самым стабильно развивающимся. Это выгодное вложение средств с последующим получением прибыли.

Стоит отметить, что фонд прямых инвестиций – ответвление паевого инвестиционного фонда. Основной целью является доход с вложенных средств. Но прямое инвестирование имеет ряд особенностей:

- ФПИ не имеет возможности вкладывать средства в покупку акций публичной компании, а также акционерных обществ.

- Инвесторы способны влиять на работу организации, проводить контроль, вносить предложения, блокировать решения совета директоров контрольным пакетом акций.

- Прямые инвестиции не могут быть вложены в госучреждения или ценные бумаги.

- Вес принимаемых решений у участников ФИП может быть разный. Он определяется исключительно внутренним уставом фонда.

Развитие фондов прямых инвестиций только набирает обороты. Нестабильная экономическая ситуация заставляет задуматься о вложении средств в преуспевающие проекты. Именно поэтому стартапы не вызываю большого интереса у фондов прямых инвестиций, так как нет гарантии доходности.

Как создать инвестиционный фонд

Разобравшись в тонкостях самой терминологии, можно приступать к разработке концепции создания фонда прямых инвестиций. Как и любой финансовый проект, задача несет в себе определенные риски.

Важно! Начинающим инвесторам стоит попробовать силы на вложении в акции и ценные бумаги, облигации крупных компаний, госучреждений. Такое решение наверняка будет прибыльным, беспроигрышным. После этого можно задуматься о регистрации фонда прямых инвестиций. Во-первых, появится багаж знаний, опыт. Во-вторых, прибавится уверенности.

С чего начать: выбор ниши

Главенствующим решением перед созданием фонда прямых инвестиций станет выбор сферы, в которую учредители фонда будут готовы вложить собственные финансы. Лучше всего обратить внимание, еще до формального документального подтверждения регистрации, на популярные на данный момент направления. Только профессионал сможет оценить риски, найти слабые и сильные стороны определенной сферы или предприятия, создать программу реструктуризации, внести коррективы в работу.

Основатель фонда, он же генеральный директор, должен сотрудничать с инвестиционным консультантом – профессионалом, занимающимся операциям с акциями не публичных компаний. Как правило, инвестиционный фонд управляет несколькими проектами прямого инвестирования сроком в 10 лет. Каждые 3-5 лет необходимо создавать новые проекты по мере полного финансирования существующих.

Важно! При решении стать участником фонда необходимо действовать методом исключения. Постепенно вычеркивая из списка организации не подходящие по одному или нескольким параметрам. Не стоит искать плюсы, лучше акцентировать внимание на большом количестве рисков.

Чаще всего фонды прямого инвестирования вкладывают финансы в портфельные компании – объект осуществления деятельности фонда с целью получения доли или полного пакета акций. Таким образом, риск минимизируется, а возможность получения быстрой и высокой прибыли возрастает.

Концепция создания ФПИ

В целом формат регистрации выглядит следующим образом:

- Регистрация фонда в ФСФР ЦБ. Необходимо предоставить персональные данные учредителей, заявление и Правила доверительного управления. Срок на рассмотрение не более 30 дней.

- Утверждение регламента фонда. Сюда входят признание участников квалифицированными инвесторами, внутренний учет имущества, учетная политика, фиксация стоимости активов ПИФ и регламент регулирования прав голосов акционеров.

- Прохождение аккредитации квалифицированных инвесторов. Необходим только в случае создания ПИФ для таких лиц.

- Открытие счета. Данная операция производится сразу после подачи все документов и регистрации в ФСФР ЦБ. Без счета депо запрещено принимать средства от инвесторов.

- Открытие транзитного, текущего, расчетного и лицевых счетов для каждого покупателя паев.

- Завершающий этап формирования – включение внесенных активов после оплаты инвесторами.

- Регламент выдачи инвесторам-вкладчикам паев.

- Передача данных об изменении правил доверительного управления в СФР ЦБ РФ.

- Государственная регистрация.

Кажется, что процедура регистрации этого бизнеса не сложная. К тому же от государства прямые инвесторы не просят финансирования. То есть являются частными вкладчиками. Далее к инвестированию могут быть привлечены коммерческие банки, сторонние организации. Для фонда прямых инвестиций закрытого типа это редкость, но ради долгосрочных инвестиций такое допускается.

Узнать о том как работает фонд прямых инвестиций, вы можете из видео:

Что такое фонд прямых инвестиций

Финансовые средства, вложенные крупномасштабно в активы организации или непосредственно для развития производства, признаются прямыми инвестициями. Для этого капиталовложение должно быть настолько крупным, чтобы инвестирующая сторона смогла установить эффективный контроль над управлением организацией. При таком масштабном инвестировании вкладывающая деньги сторона имеет прямой интерес к долговременности развития и успешности функционирования организации.

Куда и как инвестируют

Прямое инвестирование имеет целью приобрести акции компании, причем приобретаемая их часть должна быть контрольным пакетом. Таким образом, инвестируемая фирма переходит под контроль фонда прямых инвестиций. Для этого распространено создание фондов, специализирующихся именно в данном направлении деятельности.

Организации, занимающиеся прямым инвестированием, направляя свою деятельность на воплощение в жизнь наиболее значимых направлений экономики страны, являются посредниками между компаниями, нуждающимися в финансовых средствах для развития либо реализации определенного крупномасштабного проекта, и компаниями, желающими предоставить денежные средства в нужном количестве. Данная связь обуславливает востребованность прямого инвестирования в современных условиях.

По своей сути, фонды прямых инвестиций предельно схожи по деятельности с венчурными фондами. Их сближает инвестирование компаний непубличного характера, проведение финансирования посредством эмиссии ценных бумаг, последующая их продажа и получение запланированной прибыли. Несмотря на тождественность, фонды прямых инвестиций регламентируются более строго и имеют ряд установленных признаков ограничительного характера.

Рассматривая различия, в рамках указанных фондов можно отметить следующие моменты:

- Фонды прямых инвестиций занимаются финансированием акционерных обществ любого типа посредством покупки акций, которые выпущены дополнительно, а венчурные фонды, вместе с тем, правомерно могут вливать финансовые средства в организации с другими формами хозяйствования.

Таким образом, компания, финансируемая при помощи фонда прямого развития, получает денежные средства за выпуск акций, проведенный дополнительно, и переходит под управление фонда. Руководство действиями акционерного общества осуществляется администрированием посредством совета директоров, главной их задачей при этом становится увеличение в разы капитализации приобретенного акционерного общества.

В отличие от венчурных, занимающихся также финансированием начинающих компаний, фонды, занимающиеся прямыми инвестициями, имеют своей целью проведение финансовых вливаний в развитые и долгое время функционирующие организации. Главным образом, таковыми признаются компании с выработанными связями и технологиями, которые при этом испытывают дефицит финансовых средств для своего расширения. При этом, проводя прямые инвестиции, фондам не разрешено являться учредителями и принимать участие в первоначальном размещении ценных бумаг. Данные требования делают возможным только финансирование существующих, а не создающихся компаний.

- Фонды прямых инвестиций ставят целью приобретение у объекта инвестирования контролирующего пакета акций, получения контроля над ним. При этом руководство над объектом переходит к лицам, управляющим самим фондом. Венчурные фонды не принимают участие в прямом руководстве инвестируемой ими компанией, а приобретаемый пакет акций не превышает четверти всего его объема, но при этом фонд имеет право блокирования решений, принимаемых руководством компании.

Обозначенные схемы финансирования не являются жесткими, и поэтому существуют фонды обоих видов, которые не стараются ограничиваться данными установками.

При проведении прямого инвестирования фонды, принимая решение о вложении финансовых средств в ту или иную организацию, обязаны рассматривать пути выхода из нее в будущем. Такими путями могут являться IPO, MBO, а также продажа принадлежащего фонду пакета акций.

Паевые фонды

Паевые инвестиционные фонды, проводящие прямое инвестирование, могут включать в свой состав:

- денежные активы в российских рублях;

- ценные бумаги российских АО, при этом государственное регистрирование облигаций проводится без регистрирования проспекта эмиссии;

- ценные бумаги, выпущенные государством.

Являясь довольно доходными, паевые фонды, занимающиеся прямым инвестированием, будут подразумевать повышенный риск для вложения финансовых средств. Рассматривая частного инвестора, необходимо отметить высокие требования для вхождения в рассматриваемые фонды. Данная ситуация возникла вследствие ориентирования паевых инвестиционных фондов, занимающихся прямым инвестированием, на крупных инвесторов: в основном к ним относятся компании, занимающиеся страхованием, пенсионные фонды негосударственной формы собственности и подобные.

В соответствии с действующим законодательством в России, срок деятельности паевых инвестиционных фондов закрытого характера не может превышать 15 лет. Вместе с этим прямые инвестиции носят долгосрочный характер, не обеспечивая владельцам паев мгновенной прибыли. Рассматривая инвестиции, сроки деятельности паевых фондов и то, что они не могут выкупить долю вкладчика по его требованию, получить прибыль становится проблематично.

Основные проблемы фондов прямого инвестирования

Проблемы, возникающие при осуществлении своих функций у этих фондов, в основном связаны с ограниченностью числа пригодных для инвестирования компаний. Их количество в Российской Федерации не располагает возможностями для расширения деятельности фондов прямого инвестирования.

Исходя из практических соображений, целью которых является получение прибыли, фонды должны вложить свои финансовые средства в как можно большее число компаний. Это происходит вследствие большого риска финансовых потерь для средств, инвестированных в небольшое количество организаций.

Также немаловажным фактором, влияющим на развитие института прямых инвестиций, является низкая активность в области инвестирования, сложившаяся в силу исторических, общественных и межгосударственных проблем.

Существенной проблемой развития института прямого инвестирования является препятствие в виде коррупционной деятельности, доходящей до верхних эшелонов власти, влияющей на распределение финансовых средств, оформление соответствующей документации и выбор инвестиционных проектов приоритетного характера.

Аналитики, общавшиеся на международном форуме, рассматривая указанные проблемы, оценивая сложившуюся ситуацию на рассматриваемом поле деятельности, указывают на недостаточность прямого инвестирования, что, в свою очередь, влияет на динамику развития.

Государственный фонд инвестиций

Руководствуясь инициативой органов исполнительной власти , в 2011 году был создан Российский фонд прямых инвестиций ( РФПИ ). Его приоритетной целью названо осуществление прямого инвестирования в российские компании , лидирующие в своей области либо показывающие хорошие перспективы для развития .

Также фонд старается привлекать финансовые средства ведущих международных инвесторов , выступая с ними соинвестором , что благоприятно сказывается на общем развитии инвестиционной обстановки в России .

У Российского фонда прямых инвестиций РФПИ в настоящее время лидирующее положение среди фондов суверенного характера, представленных на мировом рынке. В сферу деятельности указанной организации входит привлечение как финансовых, так и стратегических соинвесторов.

Это осуществляется путем идентификации и дальнейшей реализации наиболее выгодных среди имеющихся возможностей. При этом качество и стабильность фонда обеспечены государственным участием.

Завершая, можно сказать, что рынок прямого инвестирования в Российской Федерации отличает положительный и динамичный рост. Наблюдается образование собственных новых фондов, занимающихся прямым инвестированием, на внутренний рынок страны приходят зарубежные организации, повышается интерес к проведению серьезных инвестиционных проектов.

Однако рынок прямых инвестиций не показывает роста в крупных масштабах, что позволило бы динамично развивать внутреннюю экономику страны.

Список российских фондов прямых инвестиций — проверенных временем и новых

Самым надёжным и безопасным видом инвестирования являются банковские депозиты. При этом, если вкладываться в наиболее крупные финучреждения, особенно в государственные, риск потери денег минимален. Однако и прибыльность депозитов невысокая, часто она едва покрывает уровень инфляции.

Если для вас важно не только сохранить свои накопления, но и приумножить их, банки — неподходящий вариант. А вот инвестирование в фондовый рынок, то есть в рынок акций — это как раз то, что позволит хорошо. Правда, и риски здесь отнюдь не нулевые.

Что такое фонд прямых инвестиций

Покупка акций на фондовой бирже с целью их последующей перепродажи по более высокой цене — самый очевидный и распространенный вид инвестирования в акции. Однако проблема в том, что на бирже торгуются ценные бумаги уже известных стабильных компаний, которые прошли стадию взрывного роста и теперь развиваются в умеренном темпе или стоят на месте.

Гораздо выгоднее покупать акции тех компаний, которые находятся в самом начале своего бурного роста и еще не прошли процедуру публичного размещения акций на бирже, общепринято именуемую аббревиатурой IPO. Но поскольку их ценные бумаги еще не торгуются на биржах, для их покупки приходится использовать другие, менее известные инструменты, в частности – фонды прямых инвестиций (далее PEF — Private Equity Fund).

PEF представляет собой особую форму коллективного инвестирования в покупку крупного пакета акций (от 10%) или облигаций не прошедших IPO компаний. В отличие от обычных спекуляций на фондовой бирже, здесь акции покупаются на долгий срок, который часто превышает 5–7 лет.

Особенности функционирования PEF

По большому счету, PEF является разновидностью паевого инвестиционного фонда (ПИФ), так как основная его цель — получение прибыли путем размещения средств, предоставленных инвесторами-пайщиками. Поэтому между PEF и ПИФ есть очень много общих черт:

- оба вида инвестирования обычно регулируются одними и теми же законами;

- именной инвестиционный пай каждого инвестора пропорционален сумме его вложений;

- одинаковые принципы налогообложения — налоги платятся только по факту продажи акций и только при условии, что цена продажи превышает номинальную стоимость акций;

- повышенный риск в сравнении с облигациями и государственными ценными бумагами.

В то же время PEF обладают и рядом специфических черт, явно отличающих их от обычных ПИФ:

- PEF не работают с акциями публичных компаний и акционерных обществ;

- инвесторы всегда автоматически получают право влиять на принятие стратегических решений в управлении компанией;

- PEF не имеют права прямо инвестировать в акции государственных компаний и другие ценные бумаги, выпущенные государством;

- вес голосов участников PEF в принятии управленческих решений относительно развития компании зависит от того, что прописано в уставных документах самого фонда, а не от размеров доли инвестиций.

Помимо паевых инвестфондов, PEF часто сравнивают с венчурными фондами, поскольку здесь также имеется определенное сходство в вопросах выбора объектов инвестирования, в организационной структуре и уровне доходности.

Но и в данном случае параллель не будет четкой, поскольку некоторые принципиальные различия всё же имеются:

- Венчурные инвесторы могут по совместительству быть еще и учредителями компании, чьи акции приобретаются, и покупать бумаги из первичной эмиссии. Пайщикам PEF это запрещено, они покупают только акции и облигации из дополнительных эмиссий.

- PEF избегают покупки акций совсем новых компаний, отдавая предпочтения тем, что решили докапитализироваться, хотя уже какое-то время присутствуют на рынке, обладают устоявшейся организационной структурой и сформированной клиентской базой. В свою очередь, венчурные фонды довольно активно инвестируют в совсем новые стартапы.

- Для венчурных инвестиций типичны относительно небольшие суммы, не позволяющие влиять на управление компанией. А вот PEF по закону должны либо обзавестись собственным представителем в совете директоров (то есть иметь не менее 10% акций), либо должны покупать блокирующий (более четверти) или контрольный (более половины) пакет акций.

Как устроен PEF

В плане организационной структуры PEF представляет собой ООО, которое создается на конкретно оговоренный срок. Обычно это 7–10 лет. Учредители фонда делятся на две неравные категории:

- генеральный или управляющий партнер, который занимается фактическим управлением фондом;

- ограниченные партнеры, просто участвующие в инвестировании своими деньгами.

В роли ограниченных партнеров выступают различные крупные инвесторы. Зачастую это всевозможные частные либо хедж-фонды, а также страховые компании и пенсионные фонды.

Хотя в теории участником PEF на правах ограниченного партнера могут выступать как юридические, так и физические лица, на практике большинство фондов прямого инвестирования для физлиц недоступны из-за слишком высоких требований по минимальному объему вложений. В остальном же PEF выступает как типичная управляющая компания, которая распоряжается деньгами вкладчиков с их разрешения и в их же интересах.

В некоторых государствах также используется понятие «инвестиционное партнерство», с помощью которого в законе различают портфельные и частные вложения. Фонды, оперирующие такими понятиями, иногда могут сталкиваться с некоторыми трудностями при инвестировании за рубежом.

К примеру, в России такой вид деятельности регулируется разделом «ПИФ для квалифицированных инвесторов», запрещающим продавать или передавать паи третьим лицам. Кроме того, из-за различий в законодательстве отдельных государств, PEF, созданный по правилам страны своей регистрации, в другой стране может квалифицироваться как венчурный.

Процедура инвестирования через PEF

При всех различиях в законодательстве разных стран, общепринятое понимание таково: инвестиции в фонды прямых инвестиций — это покупка от 10% уставного капитала в виде дополнительно выпущенных акций либо облигаций.

Сами PEF могут инвестировать деньги пайщиков как напрямую, так и через портфельные компании, что является типичной практикой в США и Западной Европе. Качественно диверсифицировав вложения в акции предприятий из различных отраслей экономики, PEF в итоге получает низкий уровень риска. Это позволяет экономить на собственном экспертном бюро, занимающемся анализом и контролем инвестиций.

При этом деньги инвесторов могут как вкладываться целенаправленно, так и аккумулироваться для инвестирования в целый пакет компаний, определенных заранее. Выбор для инвестирования основывается как на стандартных оценочных методиках (например, EBITDA), так и на инсайдерской информации. Во втором случае можно сделать особенно удачное вложение:

- купить залоговые активы по существенно сниженной цене;

- купить акции «проблемной» компании, стоящей на пороге быстрого скачка;

- купить сильно недооцененные компании с очевидно высоким потенциалом;

- зайти на нишевый рынок, неинтересный крупным институциональным инвесторам, но дающий хорошую прибыль.

Принципы распределения прибыли в PEF

В настоящий момент существуют две основные схемы распределения прибыли между пайщиками PEF:

- Симметричная. Все вкладчики получают заработанные деньги строго после продажи ценных бумаг, приобретенных на их деньги.

- Асимметричная. Сроки выплат у вкладчиков разные и определяются правилами фонда.

Из-за того, что объект инвестирования обладает низкой ликвидностью, существуют определенные сложности с точным расчетом текущей стоимости пакета конкретного вкладчика. В этой связи возникают сложности как с досрочным выходом отдельного пайщика из проекта, так и с реализацией всего пакета, которым владеет PEF.

По истечении срока, на который создавался фонд, возникает вопрос, как именно конвертировать акции или облигации в живые деньги, из которых и будет выплачена прибыль пайщиков-инвесторов. Обычно PEF реализует один из следующих сценариев:

- Продажа всех акций новому стратегическому инвестору или другому PEF.

- Выход компании на IPO и продажа акций через фондовую биржу. Если за время со старта проекта компания, чьими акциями владеет фонд, добилась значительных финансовых успехов, выход на биржу является наиболее выгодным вариантом.

- Продажа акций менеджменту компании через механизмы BIMBO или в обмен на заемные средства.

Фонды прямых инвестиций в России

Деятельность PEF на территории РФ регламентирует Федеральный Закон №156-Ф3 «Об инвестиционных фондах». В отечественном законодательстве для данного типа организаций предусмотрены заметно более жесткие условия регулирования, нежели в США и странах Европы. Особенно в том, что касается финансовой отчетности и вопросов независимого аудита.

Как и многое другое, касающееся современных инструментов инвестирования, PEF мало знакомы рядовому отечественному инвестору. Тем не менее в последние годы PEF в нашей стране резко активизировали свою деятельность и нарастили объемы вложений. Этому в немалой степени способствовали государственные программы, направленные на поддержку рынка инвестиций.

И всё же, пока список отечественных фондов прямых инвестиций довольно короткий и включает следующие организации:

- Alfa Capital Partners;

- Baring Vostok Capital Partners;

- Delta Private Equity Partners;

- Mint Capital;

- Troika Capital Partners.

Отдельно стоит упомянуть Российский Фонд Прямых Инвестиций (РФПИ) — государственный PEF, созданный правительством еще в 2011 году. Этот фонд занимается вложениями в стратегические предприятия и важнейшие отрасли нашей экономики.

Закрытый паевой инвестиционный фонд: принципы работы

Закрытый паевой инвестиционный фонд (сокр. ЗПИФ) является эффективной формой коллективных инвестиций. С его помощью группа инвесторов (либо один) может саккумулировать необходимую сумму для достижения конкретной цели (открытие или расширение бизнеса, покупка недвижимости и т.д.). Интерес именно к этому инструменту коллективных инвестиций продиктован выгодным режимом налогообложения и свободой управления. А еще ЗПИФ обеспечивают высокий уровень защиты активов и отлично подходят для развития конкретных инвестиционных проектов.

Что такое Закрытый паевой инвестиционный фонд?

Закрытый паевой инвестиционный фонд – представляет собой фонд, который создают ограниченный круг инвесторов, преследующих конкретную цель. Именно им принадлежит все его имущество на праве общей долевой собственности.

Управление активами фонда возлагается на управляющую компанию путем заключения договора доверительного управления. На основании последнего инвесторы передают в ЗПИФ свои активы и денежные средства.

Главными документами, регулирующими деятельность закрытых фондов, являются:

- Правила доверительного управления – устанавливают условия управления активами;

- Инвестиционная декларация – в ней описаны основные направления и особенности инвестирования, активы с которыми работает фонд.

ЗПИФы обычно создаются с целью долгосрочных инвестиций и на определенный срок – от 3 до 15 лет. Причем в течение всего времени его функционирования, возврат паев не предусматривается. Инвесторы могут получить назад свои средства и активы только после завершения работы фонда. То есть, когда выполнена задача, для которой он был создан.

В течение срока функционирования ЗПИФа инвесторы также могут получать регулярный доход и продавать/передавать паи третьим лицам (мена, дарение, продажа и т.д.).

Отличительные черты ЗПИФ:

- не является юрлицом;

- пайщиками могут быть граждане и организации, резиденты и нерезиденты;

- не нужно постоянно поддерживать высокую ликвидность инвестиций в портфеле;

- паи формируются на длительный срок и не могут быть погашены в любой момент, а только при закрытии фонда;

- паи могут обращаться на фондовых биржах и продаваться третьим лицам напрямую, без посредников;

- паи оплачиваются как деньгами, так и имуществом;

- формируются с конкретной целью;

- отсутствует ограничение на долю в уставном капитале компаний в портфеле. Для сравнения обычные ПИФы не могут владеть долей в компании более 15% всего портфеля;

- управление осуществляют пайщики, все вопросы касательно деятельности ЗПИФ решаются на общем собрании пайщиков;

- инвестиционные паи ЗПИФ нельзя обменять на инвестиционные паи других фондов;

- упрощенная отчетность.

бесплатная консультация по

выбору юрисдикции и банка,

вопросам регистрации.

бесплатная консультация по выбору юрисдикции и банка, вопросам регистрации.

Свяжемся с вами в течение 10 минут

Свяжемся с вами в течение 10 минут

Принципы работы ЗПИФ

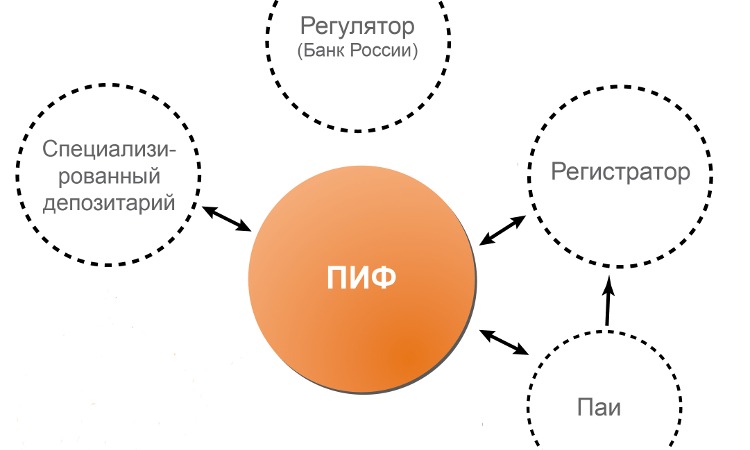

Инвестиционный фонд не ведет деятельность как самостоятельное юрлицо. Все функциональные задачи по управлению его активами и денежными средствами, контролем, оценкой, возлагаются на отдельные структуры:

- управляющую компанию;

- специализированный депозитарий;

- регистратора;

- аудитора;

- оценочную компанию.

Управляющая компания

Является главным распорядителем имущества ЗПИФ. На эту организацию возлагаются следующие функции:

- разрабатывает и согласовывает с инвесторами Правила доверительного управления;

- ведет учет активов и денежных средств;

- выдает паи в зависимости от взноса инвестора;

- проводит сделки активами;

- представляет интересы фонда в судебных процессах.

Специализированный депозитарий

Представляет собой независимую организацию с лицензией Центробанка, главной задачей которой является контроль за соблюдением законодательства управляющей компанией. Также в функциональные обязанности специализированного депозитария входит:

- согласование сделок с активами ЗПИФ;

- контроль над расходами;

- учет имущества и контроль над отчетностью.

Аудиторская компания

Компания или независимое лицо, имеющее аудиторскую лицензию. Главной задачей аудитора является периодический аудит отчетности ЗПИФ.

Оценочная компания

Оценщик – это лицо или организация, имеющая оценочную лицензию. Его задачей является независимая оценка активов, которые приобретаются фондом: недвижимость, ценные бумаги, транспорт и т.д.

Регистратор

Независимая компания, в функциональный обязанности которой входит — ведение реестра владельцев паев. Регистратор непосредственно ведет учет всех операций с паями (мена, продажа, дарение). Часто его задачи возлагаются на специализированный депозитарий.

Общее собрание инвесторов и инвестиционный комитет

Общее собрание – главный орган управления ЗПИФ. Он имеет право:

- изменять правила доверительного управления;

- увеличивать размер комиссии управляющей компании;

- изменять тип и категорию фонда;

- расширять перечень расходов фонда;

- менять управляющую компанию;

- принимать решение о досрочном прекращении фонда или наоборот – о пролонгировании срока его работы.

Образно говоря Общее собрание решает все вопросы связанные с функционированием ЗПИФ.

Инвестиционный комитет – представляет собой дополнительный орган, в который обычно входят квалифицированные инвесторы. Создается он как еще один орган контроля для утверждения крупных сделок с имуществом фонда.

Какие бывают ЗПИФ

В зависимости от направления инвестирования или целей создания, ЗПИФ формируются для:

- покупки акций российских и/или иностранных юрлиц;

- инвестирования в облигации заграничных и/или российских организаций;

- инвестирования в разные ценные бумаги;

- покупки недвижимости;

- инвестирования в недвижимость с целью сдачи в аренду;

- инвестиций в стартапы и новый бизнес (венчурные фонды);

- инвестиций в уже работающий бизнес (фонды прямых инвестиций);

- финансирования бизнеса и получения процентного дохода (кредитные);

- выдачи кредитов на покупку недвижимости (ипотечные).

Квалифицированные и неквалифицированные фонды

В свою очередь Указом Центробанка РФ от 05.09.2016 № 4129-У «О составе и структуре активов акционерных инвестиционных фондов и активов паевых инвестиционных фондов» ЗПИФ разделяют в зависимости от типа инвесторов на:

- квалифицированные – паи предназначены только для профессиональных участников рынка ценных бумаг: кредитные организации, акционерные фонды, страховщики, клиринговые организации и т.д.;

- неквалифицированные – все остальные.

Квалифицированные инвесторы могут создавать фонды следующих категорий:

- фонд финансовых инструментов – осуществляет управление ценными бумагами и производными инструментами, денежными средствами на счетах, открытых в российских и иностранных банках;

- фонд недвижимости – формируется за счет недвижимого имущества, прав на недвижимое имущество, производственных финансовых инструментов, средств на счетах;

- комбинированный фонд – в его состав входит любое имущество, кроме наличных денежных средств.

Неквалифицированные инвесторы в свою очередь могут формировать ЗПИФ таких категорий:

- фонд рыночных финансовых инструментов – сюда могут входить активы, допущенные к торгам на российских и иностранных биржах, паи открытых ПИФов, производные финансовых инструментов, деньги на счетах, депозитные сертификаты;

- фонд недвижимости – может формироваться за счет различных объектов недвижимости (коммерческих и жилых объектов, земельных участков), деньги на счетах, производственные финансовые инструменты.

В отличие от квалифицированных ЗПИФ, для неквалифицированных инвесторов устанавливаются ряд ограничений – концентрация активов на одно лицо юрлицо, ограничения по суммам и т.д.

Для чего нужны ЗПИФ

Закрытые паевые инвестиционные фонды отлично подходят для решения следующих задач:

- организация передачи наследства – инвестор может создать фонд с определенным наполнением активами, который в будущем будет передан в собственность наследникам;

- оптимизации налогообложения – фонд не является юрлицом и соответственно не платит налоги с прибыли, что позволяет инвесторам вести деятельность, не неся фискальной нагрузки и тем самым экономя средства;

- защиты активов и бизнеса – обязанности учета и хранения имущества ЗПИФ, а также контроля над ним возлагаются на специальный депозитарий. Данные об учредителях фонда не находятся в публичном доступе и не раскрываются управляющим. Взыскание по долгам управляющей компании не распространяется на имущество фонда;

- для привлечения инвестиций – ЗПИФ создаются под отдельный проект для объединения определенного круга инвесторов с конкретной целью. Имущество фонда является общим для всех участников.

Достоинства и недостатки ЗПИФ

Основные положительные стороны закрытых паевых инвестиционных фондов:

- большие возможности для инвестирования;

- управление деятельностью фонда полностью под контролем пайщиков;

- отсутствие налогообложения, налог платят только физлица-резиденты РФ при получении дохода (13%);

- для привлечения средств и активов не нужно создавать публичную компанию;

- разрешено получать финансирования под залог паев;

- обеспечение защиты активов от кредиторов – после передачи имущества в ЗПИФ его раздел или выделение в натуре запрещено;

- является альтернативной холдингу, как инструмента для управления активами.

Недостатками ЗПИФ, о которых необходимо учитывать, планируя создание фонда, относят:

- наличие инвестиционных рисков;

- высокая стоимость пая (нередко превышает несколько миллионов долларов США, однако все зависит от целей создания ЗПИФ);

Закрытый паевой инвестиционный фонд представляет собой достаточно сложный, но в то же время интересный инструмент для управления имуществом. С его помощью инвесторы могут собрать необходимую сумму средств для финансирования конкретного проекта, причем экономя на налогах и не регистрируя публичной компании. Однако самостоятельно создавать и использовать ЗПИФ не рекомендуется, так как можно наделать ошибок, которые только ухудшат эффективность бизнеса.

Обратившись к нам, вы получите не только качественную разностороннюю консультацию по вопросам управления активами, а и профессиональную помощь в создании эффективной бизнес-структуры. Обращайтесь к нам на электронную почту: info@offshore-pro.info, в онлайн-чат или звоните на указанные номера телефонов.

ЗПИФ платит налог на прибыль?

Нет, закрытые паевые инвестиционные фонды не являются юридическими лицами и поэтому освобождены от налогообложения прибыли. Последнее позволяет в полном объеме реинвестировать доход, получаемый от сделок с имуществом, до момента выплаты пайщикам.

Кто выступает налоговым агентом в ЗПИФ?

Расчет и оплата налога с пайщиков-физлиц осуществляется Управляющей компанией, юрлица же самостоятельно выполняют свои фискальные обязательства.

Ставки налога на доход с ЗПИФ?

Непосредственно фонд не несет никаких налоговых обязательств с полученной прибыли. Однако налоги обязаны платить пайщики с дохода получаемого от ЗПИФ. Он облагается налогом по ставкам: 13% — физлица-резиденты, 30% — физлица-нерезиденты, 20% — для юрлиц или в соответствии с соглашением об избежании двойного налогообложения (при наличии).

Читайте другие интересные статьи портала InternationalWealth.info:

Регистрация и администрирование иностранных инвестиционных фондов являются востребованными услугами для бизнесменов, которым необходимо организовать управление денежными средствами трех и более инвесторов в объемах, превышающих 3…

Вопросами учреждения, лицензирования и регулирования деятельности инвестиционных фондов в Великобритании занимается FCA – управление финансового надзора. В своих действиях орган руководствуется FSMA – «Законом о…

Мальтийские фонды прямых иностранных инвестиций – достаточно популярный финансовый инструмент, предполагающий выход на общеевропейский уровень. Регулирование фондов Мальты осуществляется MFSA (Управлением по регулированию и надзору…

Иностранные инвестиционные фонды являются инструментом для управления объединенными активами, с целью создания новых бизнес-проектов и дохода, превышающего стандартные ставки по депозитам в странах источника капитала.…

Спрос на инвестиционные фонды недвижимости в ОАЭ (более известные как «REIT») растет, поскольку семейные офисы и компании из сферы недвижимости стремятся извлечь выгоду из продолжающегося…

Португалия является солнечной страной на самом западе Европы, расположенной на берегу Атлантического океана. Несмотря на слабую экономику и местный рынок труда, Португалию стоит рассмотреть для…

10 июля 2018 года парламент Республики Кипр принял пакет законодательных норм о зарегистрированных альтернативных инвестиционных фондах (англ. Registered Alternative Investment Funds, сокр. RAIF). Этот тип…

Ни для кого не секрет, что жители Германии – народ бережливый и богатый. Но никто не ожидал, что настолько. По подсчетам немецкого центробанка, Deutsche Bundesbank,…

Источник https://robo6log.ru/investitsii/fond-dolgosrochnyh-pryamyh-investitsij.html

Источник https://internationalwealth.info/offshore-foundations-trusts/zakrytyy-paevoy-investitsionnyy-fond-printsipy-raboty/

Источник