Что можно получить за чеки «Имущество»

Наверняка многие помнят старые, потертые сертификаты с изображением Мирского замка и государственной символики 1991–1994 гг. Это имущественные приватизационные чеки «Имущество», которые были введены в обращение в Беларуси в 1993 г. в рамках «народной» ваучерной приватизации. Массовая приватизация в стране так и не состоялась, но именно благодаря чекам «Имущество» многие физические лица стали акционерами предприятий, на которых они работали, которые знали или которым доверяли.

Кто-то распорядился чеками «Имущества» успешно, кому-то повезло меньше, а у кого-то сертификаты все еще не использованы. Но это не означает, что теперь это просто бумага – обмен ИПЧ «Имущество» на акции белорусских предприятий идет до сих пор. Более того, постановлением Совмина от 28.02.2019 № 134 срок обращения ИПЧ «Имущество» продлен по 31.12.2020.

О том, как извлечь пользу из нереализованных чеков «Имущество», и пойдет речь в нашей статье.

Что такое ИПЧ «Имущество»

В 1993 г. был принят Закон «Об именных приватизационных чеках», согласно которому каждому гражданину, начиная с 16 лет, начислялось определенное количество чеков. Дополнительно начислялись чеки за трудовой стаж, детей до 16 лет, в случае смерти другого родителя или лишения его прав на ребенка, законному представителю за детей-сирот, инвалидам первой и второй групп, участникам ВОВ и приравненным к ним лицам, реабилитированным жертвам политических репрессий в СССР.

Главное назначение ИПЧ «Имущество» – дать возможность их держателям – простым гражданам Беларуси – участвовать в приватизации государственной собственности. Для этого чеки можно было обменять на акции предприятий–акционерных обществ, которые создавались в процессе приватизации.

Второй вариант использования чеков – передать их специальным фондам, которые смогли бы аккумулировать чеки для приобретения предприятий целиком на государственных аукционах, чтобы дальше управлять ими в интересах вверителей чеков.

Однако впоследствии программа чековой приватизации была значительно урезана, но в этом сокращенном виде продолжает действовать до сих пор.

Действуют ли чеки «Имущество» сейчас

Да, действуют, и сегодня чеками «Имущество» можно распорядиться следующим образом: обменять их на акции предприятий согласно определенному перечню, который формируется по территориальному принципу (по месту регистрации их владельца), или подарить близкому родственнику – чтобы уже тот, в свою очередь, мог обменять чеки на акции. Важное примечание: распорядиться чеками «Имущество» может только их владелец, указанный в сертификате. Если чеки оформлены на умершего родственника, по ним нужно вступать в наследство – другим способом распорядиться его чеками не получится. Через дарение можно собрать на одном человеке чеки всей семьи: например, жена собирает на себя чеки своих родителей, муж – своих, чтобы затем совместно поменять их на акции.

Кроме того, через дарение чеки «Имущество» можно передать родственнику с другим местом жительства – например, чтобы поменять их на предприятие, которого нет по месту регистрации первоначального владельца. Однако стоит помнить, что установлен лимит на обмен подаренных чеков: вы не можете обменять на акции свыше 250 чеков, полученных в результате дарения. Все операции по чекам «Имущество» (обмен на акции, дарение) осуществляются в отделениях ОАО «АСБ Беларусбанк». Правда, не в любом отделении, поэтому сначала лучше все выяснить по телефону, позвонив на короткий номер банка. А вот вступать в наследство придется через нотариуса, поэтому вначале нужно оценить затраты: если чеков мало, вряд ли эта операция имеет смысл.

Как поменять на акции

Допустим, вы нашли у себя чеки и хотите поменять их на акции. Что делать дальше? Прежде всего, выяснить, какие акции предлагаются к обмену по вашему месту жительства. Также нелишним будет узнать, какие предприятия предлагаются к обмену по месту жительства ближайших родственников, которым вы можете подарить чеки: так вы будете видеть все возможные варианты. Возьмите перечень предприятий в каждом отделении банка. Это можно сделать и удаленно – узнать по телефону, какое отделение банка обслуживает нужные вам адреса, и посмотреть списки на сайте ОАО «АСБ Беларусбанк».

Какие предприятия выбрать

Не ищите в списке «Беларуськалий», «Пеленг» и «Брестгазоаппарат» – крупных, прибыльных предприятий там нет. В основном, в перечне вы найдете небольшие малоизвестные организации с преобладающей долей государства – у него в собственности более 90% акций, не представляющих стратегического интереса для страны.

Всего в обмене чеков «Имущество» участвует 120 предприятий, по конкретному району список будет сформирован из 15–20 ОАО, приобретение акций которых может быть недоступно жителям других регионов. Чтобы выбрать лучшие варианты из имеющихся, необходимо проделать первичный анализ: отбраковать все убыточные предприятия по итогам двух последних лет, исключить предприятия с низкой обеспеченностью имуществом, узнать размер дивидендов за последний год.

Эту информацию можно найти на Едином портале финансовой информации, для доступа к которому достаточно иметь выход в интернет. Также следует помнить, что обмен чеков «Имущество» предусматривает норму обмена: в большинстве случаев меняют 1 чек на 1 акцию, но по некоторым предприятиям за 1 акцию с вас возьмут 3–4 чека, а в некоторых случаях даже больше. Это следует учитывать, когда вы сравниваете различные варианты обмена между собой.

В целом, это довольно пестрый список. Из 120 предприятий, предлагаемых к обмену, 20 – убыточны, 65 имеют прибыль меньше 0,1 руб. на акцию. 20 предприятий имеют обеспеченность имуществом меньше номинальной стоимости чека (0,44 р.), 42 – меньше 2 руб. По 21 предприятию не выплачиваются дивиденды, в 72 предприятиях дивиденды за 2018 г. составили меньше 0,15 руб.

Если у вас нет желания, сил и времени, чтобы изучать предприятия самостоятельно, мы предлагаем воспользоваться нашей таблицей, в которую мы включили лучшие, на наш взгляд, варианты – по итогам их деятельности в 2018 г. Однако не стоит забывать, что прошлые результаты не гарантируют аналогичных результатов в будущем. Наша выборка (см. таблицу) показывает лишь те предприятия, которые прошли первоначальный отбор с лучшими отметками. Обратите внимание на предприятия, отмеченные знаком «*»: выплаченные ими дивиденды превосходят полученную годовую прибыль, а значит, выплата производилась за несколько лет, и следующие дивиденды могут быть меньше.

Наименование

Норма обмена

Прибыль на акцию, руб.

Обеспеченность имуществом, руб.

Может я миллионер?

Разбирал гараж, недавно, нашел вот эти акции. Куплены в 90-е дедушкой и бабушкой. Что мне с ними делать не знаю. подскажите могу я с них денег поиметь (с акций).

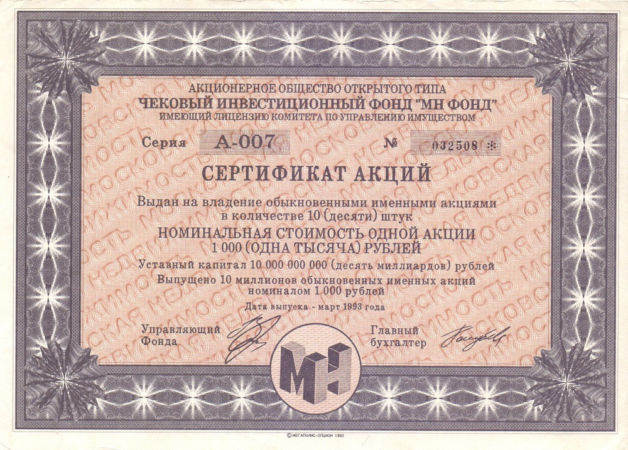

Акционерное общество открытого типа

чековый инвестиционный фонд

уставной капитал 20 000 000 000 рублей

номинальная стоимость 1000р «

P.s бабушка говорит дивиденды не получали. Типо им на работе вместо зп выдали они плюнули и забыли

Найдены возможные дубликаты

с них денег поиметь (с акций).

С них уже поимели.

и тех, кто их покупал)

Яндексом пользоваться не научили?

Ну как можно быть таким. Ты пост дольше писал.

Первая же страница выдачи

Как то в «Дока-пиццу» вложился , ну думаю хлеб то всегда нужен. Хрен там.

бумага-то хоть мягкая?

В фондмузей Ельцина отдай.

Они заплатят, как думаете? или ты имеешь ввиду благотворительный взнос?

Памятную табличку поставят с вами.

Да все музеи стараются на халяву все приобретать.

Эти фантики -наебантики печатали в те времена.

Мой пост — сарказм )

1. Акционерное общество открытого типа «Чековый инвестиционный фонд «АСКО-КАПИТАЛ» (АООТ ЧИФ «АСКО-КАПИТАЛ») — с 1993 г.

2. Открытое акционерное общество «Чековый инвестиционный фонд «АСКО-КАПИТАЛ» (ОАО ЧИФ «АСКО-КАПИТАЛ») — с 1997 г.

3. Открытое акционерное общество «Инновационный фонд «Аз-Капитал» (ОАО ИФ «Аз-Капитал») — с 1998 г.

Сведения об обществе: ОГРН: 1036603503133. ИНН: 6660005849. Адрес: 620041, Свердловская обл., г. Екатеринбург, Трамвайный пер., д. 15, оф. 101. Тел./факс: +7 (343) 341-56-93. Email: uk@azkapital.utk.ru. Адрес страницы раскрытия информации: www.ecki.ru (см. также). Смотреть в ЕГРЮЛ.

Сведения о держателе реестра: Открытое акционерное общество «Регистратор-Капитал» (ОАО «Регистратор-Капитал»). ИНН: 6659035711. ОГРН: 1026602947414. Адрес: Российская Федерация, 620027, г. Екатеринбург, ул. Дзержинского, д. 2, к. 27.

Ранее акционеры «Аско-Капитал» имели возможность обменять акции на инвестиционные паи Интервального паевого инвестиционного фонда смешанных инвестиций «Аз-Капитал» под управлением УК «Управляющая компания» (ссылка на описание ИПИФ). Есть вероятность того, что акции, которые не участвовали в обмене, были аннулированы.

О наличии акций, возможности их продажи и их цене, а также о проводившемся обмене акций на инвестиционные паи вам следует узнавать в ОАО ИФ «Аз-Капитал» по указанным выше контактам.

Исходя из текущей стоимости акций (предполагаю, что она очень мала) вам следует сделать вывод об экономической целесообразности действий с этими акциями. Обращаю ваше внимание, что бумажные свидетельства в настоящее время недействительны — права на ценные бумаги подтверждаются записями по счетам в депозитариях и реестрах акционеров. Они могут стать подтверждающим документом в специализированном регистраторе или у нотариуса, а также могут иметь некоторый интерес для коллекционеров.

Следует иметь в виду, что расходы, связанные со вступлением в наследство (услуги нотариуса) и перерегистрацией акций (услуги специализированного регистратора) могут оказаться значительно выше возможной стоимости акций.

http://www.nettrader.ru/questions/30705

иди к рыжему, он знает что с ними делать, обещал по «волге»

По данным ФСФР России АООТ ЧИФ «Инвест-Сервис» было зарегистрировано Московской регистрационной палатой за № 019.340 от 25.12.1992 (лицензия Госкомимущества Российской Федерации № 30 от 21.09.1994 аннулирована 03.08.1999 по истечении срока действия), преобразовано в ОАО «Инвест-Сервис». По юридическому адресу: 117970, г. Москва, ул. Житная, д. 14 ОАО «Инвест-Сервис» не располагается. Для установления местонахождения ОАО «Инвест-Сервис» Региональным отделением Федеральной службы по финансовым рынкам в Центральном федеральном округе был направлен запрос в ГУВД города Москвы. По сообщению ГУВД города Москвы проведенными оперативно-розыскными мероприятиями установить местонахождение и фактических руководителей ОАО «Инвест-Сервис» не представилось возможным.

если туалет маленький..ну может на обои хватит?

+ мне тоже интересно

Лицензию на ведение финансовой деятельности у данного ЧИФа отобрали еще 1999 году. Потом ЧИФ был преобразован в ОАО. И далее его судьба неизвестна. Юридического адреса точного нет. И розыск ничего не дал. Скорее всего, пропажа данного фонда была кому-то выгодна. Поэтому обращаться за возвратом своих денег Вам некуда. Сожалею.

Долю в роснано готов получить?

Ничего. у меня были акции одного крупного предприятия, купленные с ваучеров. Пару лет назад после реструктуризации предприятия они превратились в 740 рублей. Короче наебалово все это.

Чё такой лентяй? Слова в тэгах знаешь, а самому инфу не нарыть.

Секторы экономики в индексе S&P500

Собрать портфель, чтобы он повторял состав индекса S&P500 с правильными весами отдельных компаний – достаточно сложно. Но вполне по силам на начальном этапе собрать портфель с правильными весами секторов, которые представлены в индексе. К сожалению, мой портфель не является в этом плане примером для подражания, так как веса секторов в нем сильно отличаются от индексных.

До детального изучения вопроса секторов у меня в голове была полная каша. Я и подумать не мог, что Microsoft, Google и Amazon – это компании из 3-х различных (!) секторов. Казалось бы – это всё IT, но нет. Данный пост будет небольшим ликбезом для тех, кто думал также, как и я.

Итак, какие же секторы входят в S&P500 и какие доли они там занимают?

1. Technology – Информационные технологии

Это компании, разрабатывающие технологические продукты: электронику, компьютеры, программное обеспечение, компоненты, облачные и интернет сервисы и т.д. Это самый крупный сектор в индексе. Первые строчки S&P500 как раз занимают 2 технологических гиганта: Apple и Microsoft.

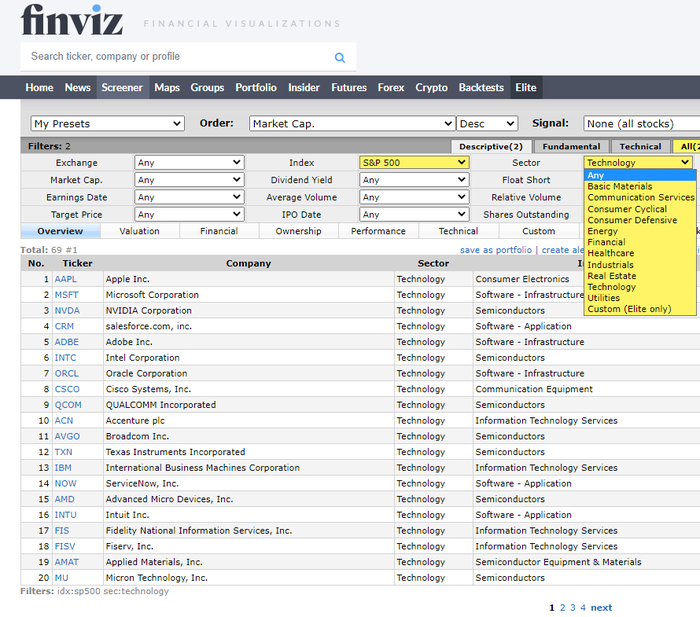

ТОП-20 крупнейших компаний сектора Technology:

• Доля в S&P500: 28,05%

• Доля в моем портфеле: 39,4%

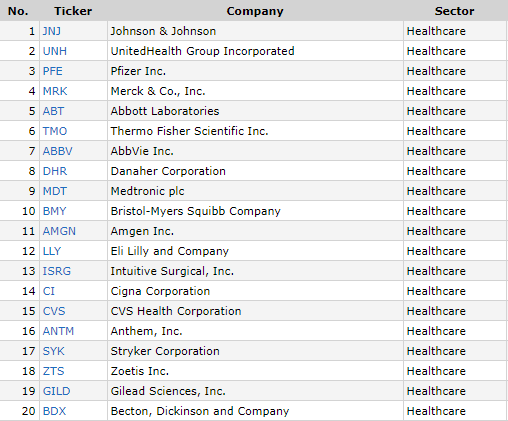

2. Healthcare – Здравоохранение

В данный сектор попадают компании, которые так или иначе связаны с медициной: предоставляют медицинские услуги, занимаются исследованиями в сфере биотехнологий, производят медицинское оборудование и лекарства.

Danaher (8-е место в секторе Healtcare) – отличное название для медицинской компании, которой не всё равно

ТОП-20 крупнейших компаний сектора Healthcare:

• Доля в S&P500: 14,18%

• Доля в моем портфеле: 10%

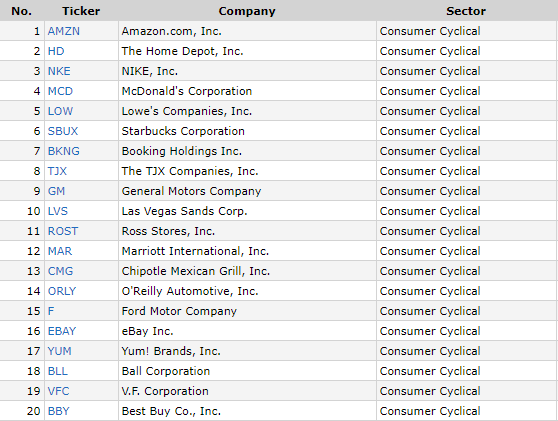

3. Consumer Discretionary – Потребительские товары вторичной необходимости

В состав данного сектора входят компании из следующих отраслей: медиа, ритейл, производство и продажа одежды, товары для дома, автомобильная промышленность и автозапчасти, отели, рестораны и развлечения, товары для отдыха, предметы роскоши, различные услуги, интернет-магазины. В общем это все те компании, от продукции которых можно временно отказаться при экономическом спаде.

Новые кроссовки Nike и стаканчик кофе из Starbucks – это то, без чего вы можете прожить, однако сектор потребительских товаров вторичной необходимости находится на 3-ем месте по весу в индексе S&P500. Лидер сектора – компания Amazon.

ТОП-20 крупнейших компаний сектора Consumer Discretionary:

• Доля в S&P500: 11,58%

• Доля в моем портфеле: 2,5%

4. Communication Services – Коммуникационные услуги

Это провайдеры мобильной связи, беспроводных и проводных услуг, медиа- и развлекательных сервисов, а также рекламные платформы, поисковики и социальные сети.

Такие компании, как Google и Facebook относятся именно к телекомам, а не к IT, как считают некоторые.

ТОП-20 крупнейших компаний сектора Communication Services:

• Доля в S&P500: 11,18%

• Доля в моем портфеле: 19,2%

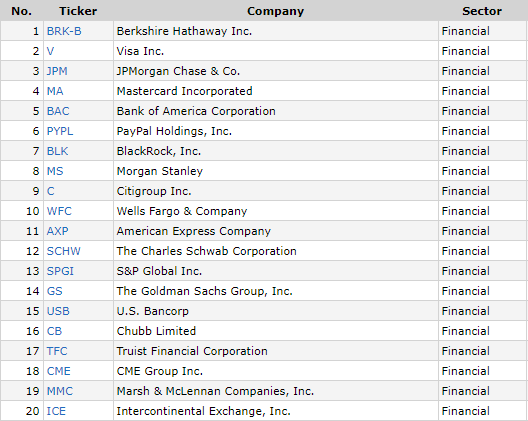

5. Financials – Финансовый сектор

Сектор состоит из банков, инвестиционных, страховых компаний, а также организаций, предоставляющих услуги бизнесу и розничным клиентам. Большая часть выручки сектора генерируется за счет кредитования и его производных. Соответственно, в периоды экономического бума и роста процентных ставок ФРС сектор процветает. Яркие представили этого сектора – платежные системы Visa и Mastercard, которыми мы пользуемся ежедневно.

Когда говорят об опасности инвестирования в одну компанию, пусть и очень крупную, обычно приводят в пример рухнувшего гиганта из финансового сектора – банк Lehman Brothers.

ТОП-20 крупнейших компаний сектора Financials:

• Доля в S&P500: 9,62%

• Доля в моем портфеле: 17,5%

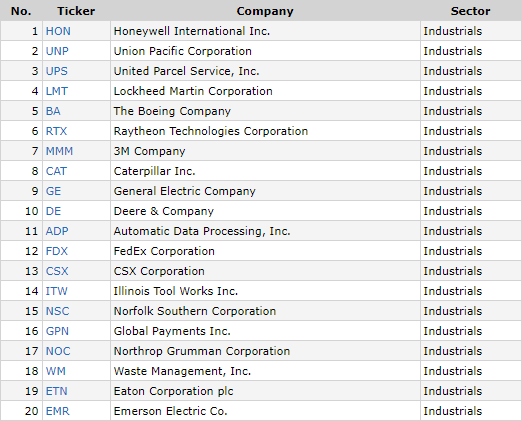

6. Industrials – Промышленный сектор

В этом секторе компании, которые производят тяжелую, сельскохозяйственную и строительную технику, станки, оборудование. Сюда же относится аэрокосмическая и оборонная промышленность, а также пассажирские, грузовые, морские перевозки, железные дороги и транспортная инфраструктура.

Наиболее известные представители сектора: Boeing, Caterpillar, FedEx.

ТОП-20 крупнейших компаний сектора Industrials:

• Доля в S&P500: 8,37%

• Доля в моем портфеле: 0%

7. Consumer Staples – Потребительские товары первой необходимости

К этому сектору относятся компании, предлагающие товары первой необходимости: продукты питания, напитки, товары для дома и личной гигиены. Как ни странно, но производители алкогольной и табачной продукции также находятся в этом секторе.

ТОП-20 крупнейших компаний сектора Consumer Staples:

• Доля в S&P500: 6,82%

• Доля в моем портфеле: 1,7%

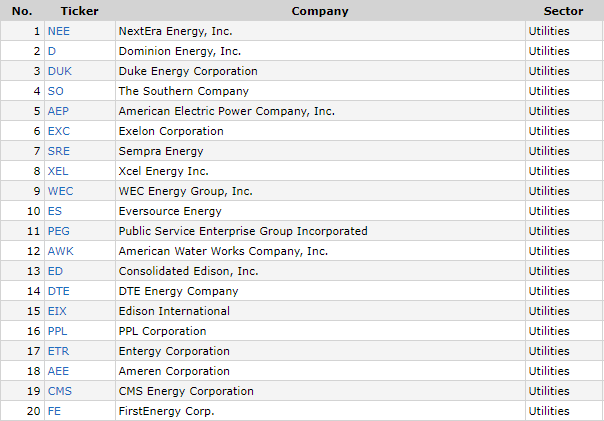

8. Utilities – Энергетика

В этом секторе компании, поставляющие электричество и предоставляющие коммунальные услуги. Компании из этого сектора можно считать “защитными”, так как даже во время кризиса люди обязаны оплачивать коммуналку. Сектор один из самых щедрых в части дивидендов. Для многих компании этого сектора неизвестны, так как они ориентированы преимущественно на внутреннего потребителя.

ТОП-20 крупнейших компаний сектора Utilities:

• Доля в S&P500: 3,07%

• Доля в моем портфеле: 7,2%

9. Materials — Сырьевой сектор

Компании этого сектора сосредоточены на добыче и переработке сырья, отличного от нефти и газа: металл, химия, лес и т.п.

ТОП-20 крупнейших компаний сектора Materials:

• Доля в S&P500: 2,68%

• Доля в моем портфеле: 0%

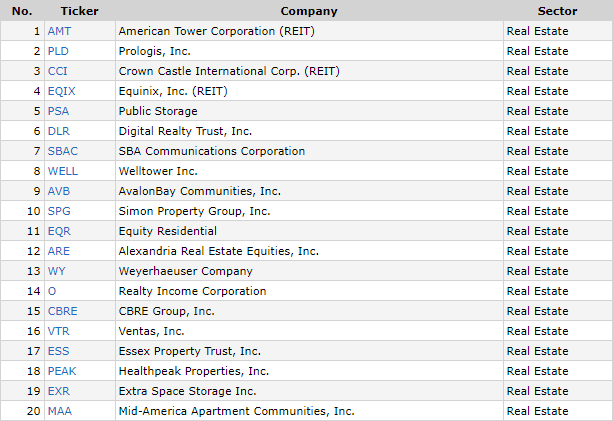

10. Real Estate – Недвижимость

В основном это фонды REIT, которые владеют недвижимостью и сдают её в аренду. Такие фонды, как правило, платят относительно высокие дивиденды.

ТОП-20 крупнейших компаний сектора Real Estate:

• Доля в S&P500: 2,55%

• Доля в моем портфеле: 0%

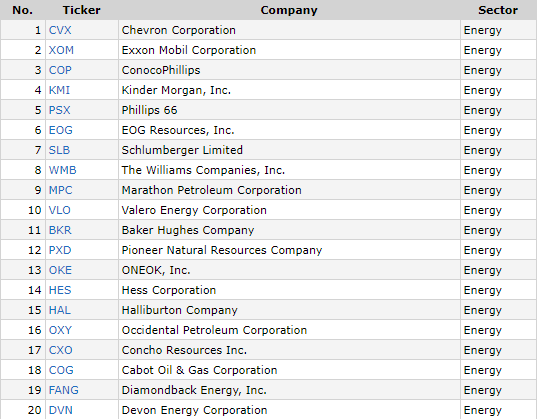

11. Energy – Нефть и газ

Сегодня это самый маленький сектор в индексе S&P500. Это компании, занимающиеся разведкой, добычей, переработкой и транспортировкой традиционного топлива (нефть и газ). Сюда же входят сервисные компании, которые предоставляют сопутствующие услуги и оборудование.

ТОП-20 крупнейших компаний сектора Energy:

• Доля в S&P500: 1,89%

• Доля в моем портфеле: 2,4%

Где смотреть актуальную информацию?

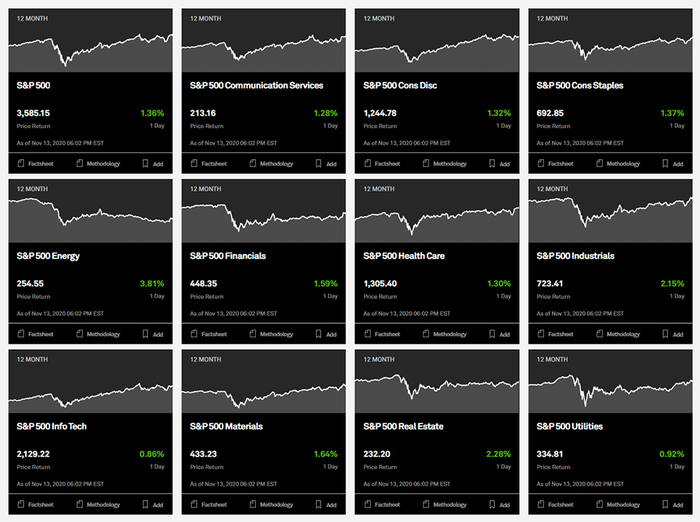

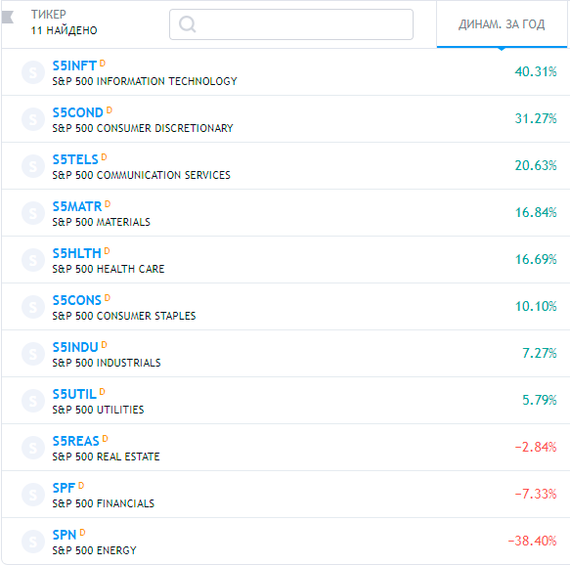

Все данные по долям секторов в данном посте актуальны на 06.11.2020. Самые свежие данные можно посмотреть на сайте spglobal.com. Там же можно найти графики роста всех этих секторов по отдельности. Можно наглядно увидеть кто в индексе слабое звено, а кто тащит “команду” вверх. Всего и индексе 11 секторов.

Графики это хорошо, но если хочется узнать конкретные цифры роста каждого сектора в отдельности, то можно воспользоваться сайтом ru.tradingview.com.

Для поиска и отбора компаний по секторам удобно пользоваться скринером на сайте finviz.com (скриншоты в этой статье как раз оттуда).

Теперь вы знаете какие сектора и в каком соотношении присутствуют в индексе S&P500.

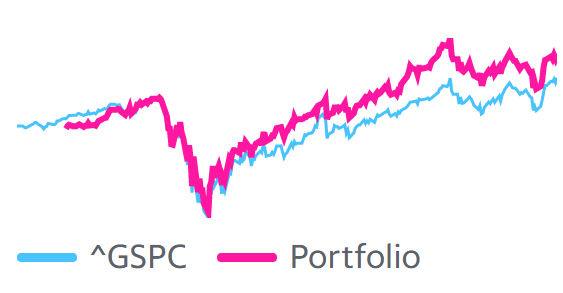

Мой портфель

У меня на данный момент большое несоответствие по весам секторов, но я не вижу в этом большой проблемы, так как на данный момент портфель ведет себя чуть лучше самого индекса (график из сервиса Yahoo Finance).

Такого результата удалось достичь за счет большой доли IT сектора, который показал хороший рост в этом году. Возможно в следующем году я займусь наращиванием долей в других секторах, ведь конечная моя цель – не пытаться обогнать индекс, а стараться максимально приблизиться к его доходности, покупая акции самостоятельно. Почему я не покупаю ETF я писал в отдельной статье.

Зачем я вообще все это делаю? Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне наиболее оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет. О своем опыте достижения этой амбициозной цели я пишу в своем блоге (и иногда дублирую свои посты на Пикабу). Если вам интересна эта тема, можете почитать множество интересных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

Ловкость рук и никакого мошенства?

Интересная ситуация возникла с гендиректором компании Pfizer, который всего за день стал богаче на $5.5 млн.

— в пятницу, 6 ноября, на закрытии рынков, цена акции Pfizer составляет $36,4;

— в воскресенье, 8 ноября, следует заявление о 90% эффективности вакцины, разработанной компанией;

— в понедельник, 9 ноября, цена акций взлетает на 24% — до $41,9 на пике;

— в этот момент гендиректор продаёт свой пакет акций;

— акции Pfizer начинают уверенно падать.

У регулятора — SEC — никаких вопросов не возникает, просто случайное совпадение, все в рамках закона.

Реальная сила «сложного процента». Дивидендная доходность 20%?

«Мы ожидаем, что большая часть нашего дохода будет приходить от сложного процента, а не от роста стоимости акций» (С)

Тему сложного процента я бы назвал одной из самых важных и трудных в понимании процесса инвестирования. А её глубокое понимание дает действительно сильную мотивацию к тому, чтобы создавать свой капитал. Пусть небольшой. Пусть по крупицам. Но это нужно делать.

Как правило, говоря о «сложном проценте» рассказывают о 10-12% годовых:

1 год — 10000*10%=11000

2 год – 11000*10%=12100

3 год – 12100*10%=13310

4 год – 13310*10%=14641

5 год – 14641*10%=16105

Мол, как круто работает сложный процент с годами. И на самом деле это правда. Это реально так работает. С одним НО! На рынке может быть сильный обвал, после которого рынок будет долго восстанавливаться или вообще лет 10 находиться в боковике.

Давайте проанализируем график с 1990 по 2013 год. Длинный период, 23 года.

В 90-х был классный рост, который видно невооруженным взглядом. Порядка 40% годовых. Расти — не хочу. Но затем — крах доткомов. 2 года рынок снижался и в итоге упал почти на 50%. После этого 6 лет рынок упорно восстанавливался и тут — БАМ! — мощный банковский кризис. Рынок падает ещё больше. Уже потери более 50%. И затем только спустя 4 года восстановился до значений 2000-го и пробил эту планку.

13 лет понадобилось на то, чтобы рынок вышел в плюс после пика 2000-го. 13! Итого за 13 лет рост на…6%. Посмотрите на график.

Так вот, 2 вопроса:

С чего вы взяли, что вы начнете свой путь с низов рынка, если сейчас он находится почти на своих исторических максимумах?

И с чего вы взяли, что чисто психологически вы переживете подобные падения?

13 лет рынок не мог преодолеть уровень двухтысячного года. И такое было и раньше. В 70-х годах 6 лет был боковик после обвала. Про Великую депрессию в 30-х я вообще молчу. И будет такое ещё не раз впереди. Потому что это рынок. Это нормально.

И именно по этой причине на рынке больше всего важна стратегия. И так важно понимать, ради чего вы инвестируете. Только при помощи четко прописанной стратегии на рынке можно заработать. Как один из вариантов, при том довольно хороших, подходит стратегия стоимостного инвестирования. И сюда входит не просто покупка хороших компаний по низкой цене. Как говорил Баффет, «намного лучше купить прекрасную компанию по средней цене, чем среднюю по отличной». Но при этом Баффет считает, что переплачивать – это плохо. Цена в любом случае должна быть разумной. Поэтому акции роста тоже вполне подходят под эту стратегию. Но только по разумной цене. И обязательно – платящие дивиденды.

Собственно говоря, дивиденды – это есть самая главная машина сложного процента.

Мало кто освещает эту тему, однако это очень важно для понимания. И именно по этой причине, я, например, не хочу вкладывать в акции роста, которые не платят дивиденды.

И давайте тут я просто покажу пару примеров. Мы возьмем несколько компаний. Apple, Intel и JPMorgan Chase. Это очень крупные компании, которые были такими и 10 лет назад. И при этом достаточно популярные. В чем суть?

Давайте возьмем, для начала, компанию Intel (NASDAQ:INTC). Сейчас цены на акции этой компании сильно упали. Но в 2010 году акции Intel стоили по 20 долларов. Так вот, если бы вы купили их тогда, то сейчас, дивидендная доходность относительно вложенных вами денег была бы в районе 6.6% годовых. В долларах. Неплохо, да?

Текущая дивидендная доходность — 2,9%. Выплаты в размере 1,32 долларов за год.

Цена приобретения 10 лет назад — 20 долларов. (На тот момент компания платила по 0,63 доллара за год).

Итого: 100/20*1,32=6.6% годовых.

А теперь давайте возьмем акции банка JPMorgan Chase (NYSE:JPM). В 2010 году акции стоили по 36 долларов. И если бы вы их купили тогда, то сейчас они приносили бы вам по 10% годовых только дивидендами. Опять же, относительно той вложенной суммы.

Текущая дивидендная доходность — 3,09%. Выплаты в размере 3,6 долларов за год.

Цена приобретения 10 лет назад — 36 долларов. (На тот момент компания платила по 0,2 доллара за год).

Итого: 100/36*3,6=10% годовых.

И акции Apple (NASDAQ:AAPL). В 2010 году они стоили по 9 долларов. И сейчас бы они вам приносили более 9% годовых дивидендами. Хотя на данный момент их дивидендная доходность менее 1%. И я уж молчу про то, насколько выросла компания.

Текущая дивидендная доходность — 0,71%. Выплаты в размере 0,82 доллара за год.

Цена приобретения 10 лет назад — 9 долларов. (На тот момент компания не платила дивиденды из-за политики).

Итого: 100/9*0,82=9,1% годовых.

Я это все к чему? Вкладывать нужно в мощные компании. Яркий пример Apple — это акция роста. Но не потому, что она каждый год удваивает прибыль. А потому, что политика компании заточена на рост капитализации. Повышение дивидендов, байбэки. То же самое и у остальных.

И это я говорю всего лишь про промежуток в 10 лет.

И именно в этом сила сложного процента. Ведь, если по приведенным выше расчетам вы видите только рост, то когда вам акции относительно вложенной суммы будут приносить по 10-15 процентов годовых в виде дивидендов, это вообще уже другое осознание.

По этой причине действительно стоит обращать внимание, во-первых, на цену вашей покупки. А во-вторых, на мощность бизнеса компании и ее политику относительно инвесторов. Например, выплачивает ли компания дивиденды? И если да, то как долго, и увеличивает ли она их на регулярной основе? А если это акции роста, как, например, Apple, то сколько ресурсов компания выделяет на рост капитализации? Это обратный выкуп акций, а отсюда вопрос, как дела у компании обстоят с ликвидностью? По большому счету, все крайне логично. Я сейчас готовлю статью о том, как оценивать стоимость и перспективы акций роста (ведь у них вечные проблемы с переоценкой). Это будет очень познавательно.

И так как выше я говорил о том, что регулярно приходят кризисы и обваливают капитализацию рынка, то вот вам ещё вопрос. Есть ли смысл покупать дорогие акции, которые потом будут стоить дешевле в моменте? Особенно, если учесть то, что рынок очень обширный, и найти хорошие и мощные компании, которые на данный момент недорогие — возможно.

Кстати, именно по этой причине Уоррен Баффет так долго владеет акциями. Вы понимаете, что многие ценные бумаги, которые он покупал ещё в 80-х годах, сейчас имеют дивидендную доходность больше, чем стоимость самих акций, по которой он их покупал? Подумайте об этом.

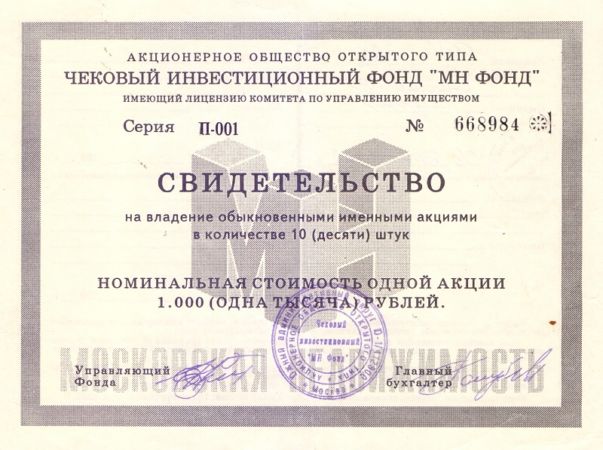

Инвестиционный фонд МН Фонд: как получить дивиденды сегодня?

Чековый фонд

Один из самых крупных ЧИФов, инвестиционный фонд МН Фонд, работает и в наше время. Предприятие было основано в 1993 году как чековый инвестиционный фонд, ЧИФ. Организации такого типа выкупали ваучеры и принимали реальные деньги в качестве инвестиций.

В начале 90-ых годов, на фоне запущенной программы приватизации и крайней нестабильности банков, этот подход был едва ли не единственным, позволяющим гражданам вкладывать свои средства.

Стоит отметить, что порой ваучеры не покупались людьми, а получались в качестве заработной платы. ЧИФы же предлагали за эти бумаги реальные, хоть и не большие деньги. В начала формирования акционерного общества, чеки выкупались в соотношении рубль за бумагу, что, конечно же, очень мало и не давало шансов на хорошую прибыль.

Модель вложений

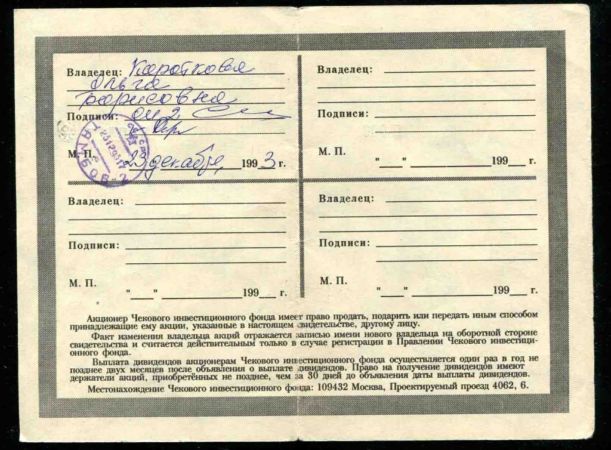

Интересен тот факт, что на руки инвестор получал не реальную ценную бумагу, а только сертификат, подтверждающий ее владение. Сегодня такой подход невозможен, но в 90-ые годы он был вполне применим.

Соответственно, требования инвестора по получению дивидендов или перепродажи сертификатов проходили через ряд посредников. Записи о выданных сертификатах хранились в независимых организациях, как сейчас, а в документации самого фонда.

На основании федерального закона от 22.05.1996, сертификаты на акции теряют юридическую силу и переходят в бездокументарную форму. По сути, это нововведение аннулировало все выданные сертификаты, а права собственности должны были быть переписаны в базу данных независимого регистратора. В отношении МН Фонда это ОАО Регистратор Р.О.С.Т.

Сегодня любые записи о владельцах ценных бумаг заносятся в депозитарий, который и учитывает все перемещения активов. По факту, пытаясь продать акцию, ее владелец просто меняет запись о владельце на покупателя в депозитарии.

История МН Фонда

- В 1993 году создается АООТ ЧИФ “МН Фонд”.

- В 1994 название меняется на АООТ ЧИФ “Московская недвижимость”.

- В 1997 году на ОАО “ЧИФ МН ФОНД”.

- С 1998-го – ОАО “МН Фонд”.

Именно под последним названием организация существует и по сей день. При этом, бумаги, начиная с 2011 года, котируются на торгах Московской Биржи, ММВБ. Но попав на торги, акции не имели хорошей ликвидности, отсутствовал спрос, то есть, эти бумаги сегодня мало кому нужны.

Всего эмитировано 75 миллионов акций, что вызывает эффект инфляции и крайне низкую стоимость бумаги. Среднее значение составляет 1 рубль 15 копеек и оно редко меняется, так как активных торгов не происходит.

Регистратор

Регистратор является ключевым лицом, способным подтвердить ваше право на участие в предприятии и разделению доходов от нее. Говоря простым языком, это независимая компания, которая ведет учет всех операций по бумагам и заносит в своей реестр новых владельцев.

Основным моментом работы регистрирующей компании является лицензия. Относительно МН Фонда, лицензия на осуществление работы по ведению и у чету реестра проходит под кодом N 10-000-1-00264 (бессрочная).

Эта организация, Р.О.С.Т., ведет записи относительно всех акционеров ПАО “МН-фонд” и их персональных данных. Информация о держателе бумаг фиксируется в реестре, на лицевом счете акционера.

Подробная информация об оформлении нормативных документах, заявках на внесение изменений, о порядке рассмотрения новых записей в реестр, например, в случае изменения персональных данных акционеров, о переоформлении прав собственности на акции в результате купли-продажи, дарения, наследования и другая информация по вопросам реестра, расположена в базе данных компании-регистратора.

Стоит ли продавать акции?

Если вы являетесь держателем акций АО МН Фонда, то в теории, вы можете их продать. Для этого вам необходимо зарегистрировать их на себя в депозитарии. Брокер вам с этим поможет.

После чего, открыв брокерский счет, вы должны получить доступ для торгов на Московской Бирже. Брокер может выполнить ваше поручение, если вы оставите письменную заявку, либо по телефону. Также вы можете получить самостоятельный доступ к размещению приказов, если установите торговый терминал от вашего брокера.

Затем, вы подаете приказ на продажу вашего пакета сертификатов компании. Но, стоит сказать сразу, спроса на них, откровенно говоря, нет. Большинство ЧИФов развалились, были переведены в офшоры со всеми средствами, либо просто переросли в паевые инвестиционные фонды.

Другая группа, как тот же МН, сменили вектор инвестирования и занимаются реализацией проектов по вложениям в недвижимость, участки и в другие варианты.

Выплата дивидендов

АОО МН Фонд выплачивал дивиденды, но они совсем маленькие. Общая совокупная прибыль компании составляет примерно 8 – 9 миллионов в год. Учитывая огромное количество акций, 75 миллионов, прибыль по дивидендам на одну бумагу просто крохотная.

В период с 2013 по 2016 год дивиденды не выплачивались вообще. Предыдущие годы были более продуктивные, но опять таки, получаемые деньги маленькие. Так, например, в 2005 году организация выплатила 11 копеек на квиток, в 2009 – 44 копейки.

Пока что, самая большая выплата была зафиксирована в 2012 году – 1 рубль 3 копейки на акцию. В общем, попытки получения дивидендов, если у вас нет какого-то реально крупного пакета из нескольких миллионов квитков, попросту нецелесообразны.

Как получить деньги?

Как и в любом случае с ценными бумагами, вы можете продать акции этого фонда, либо попытаться получить дивидендный доход. Если вас не пугают минимальные размеры прибыли и время, потраченное на их получение, то вы можете попробовать запросить деньги.

- Итак, на официальном сайте компании имеется раздел с документацией. Найдите в нем образец заявления на получение дивидендов по бумагам, заполните его, укажите правильные данные и отправьте в совет директоров.

- Зарегистрировавшись в качестве держателя ценных бумаг, подайте анкету, позволяющую вам войти в АО. Этот документ позволит организации зарегистрировать вас в качестве лица, являющегося держателем.

- После того, как вашу заявку рассмотрят и подтвердят, в депозитарий или в базу данных регистратора, будут внесены соответствующие записи. Основываясь на этих записях, а также на размере вашего пакета, компания будет привлекать вас к голосованию, а также выплачивать дивидендный доход, если решением совета директоров он будет утвержден.

- Проводить все это стоит только тогда, когда вы обладает большим объемом ценной документации, имеющую стоимость на фондовом рынке и способную создать вам неплохую сумму дивидендов.

Резюме

В качестве резюме стоит сказать, что получить средства по сертификатам МН-Фонда можно, но это займет слишком много времени и деньги не будут большими. Если у вас на руках одна-две бумаги, то вы можете либо продать их за несколько рублей, либо получить копейки в качестве дивидендов.

Вот только продажа на бирже будет практически невозможна из-за отсутствующего спроса на эти бумаги, а также из-за брокера, который может попросту не принять приказ на реализацию такой мелочи.

Источник https://biznes-depo.ru/investicii/chto-mozhno-poluchit-za-cheki-imushhestvo-ekonomicheskaya-gazeta/

Источник

Источник