Ипотечные программы по справке в свободной форме

Информация о ставках и условиях ипотечных продуктов в России предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Ипотека в банке со справкой позволяет с большей вероятностью получить одобрение и выгодные условия от финансового учреждения. Обычно кредит на квартиру берется на достаточно большую сумму, поэтому компания хочет иметь гаранты получения выплат.

Справка может предоставляться по государственной, банковской или в свободной форме. Первый вариант подходит для тех, кто берет ипотеку и получает зарплату полностью официально. Остальные справки позволят предоставить всю нужную информацию сотрудникам с неофициальным трудоустройствам или наличием «серой» части зарплаты.

Представленная справка влияет на предлагаемые финансовым учреждением проценты по ипотеке, срок и максимальную сумму кредитование. Наличие этого документа позволяет существенно повысить шанс вынесения положительного решения по вашей заявке.

Вопросы и ответы

Во многих банках можно оформить ипотеку со справкой в свободной форме. Она служит подтверждением дохода вместо 2-НДФЛ в том случае, если официальная часть доходов заемщика слишком мала.

Многие банки принимают справку в свободной форме у зарплатных клиентов или при оформлении ипотеки по двум документам. С полным списком организаций вы можете ознакомиться на Выберу.ру.

При оформлении ипотеки со справкой в свободной форме процентная ставка будет несколько выше – на 0,5%-1%. Такое повышение объясняется тем, что банк хочет свести к минимуму риски.

Отзывы об ипотеке

Здравствуйте! Хочется и пожаловаться и поблагодарить россельхозбанк за ипотеку. Около 1.5 месяцев назад подали заявку на ипотеку, двушку около Читать далее.

Здравствуйте! Хочется и пожаловаться и поблагодарить россельхозбанк за ипотеку. Около 1.5 месяцев назад подали заявку на ипотеку, двушку около котельников. Долго собирали нужные документы, а потом ещё около 3 недель ждали одобрения. Продавцы собирались уезжать за границу и мы еле-еле убедили их подождать. Слава богу всё кончилось хорошо, уже переехали, но за ожидание — минус звезда, уж извините. Скрыть

Отзыв полезен? 2 1 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Самое отвратительное обслуживание, работники глупые, ни вопрос ни проблему решить не могут, говорят заученные фраз, ужасней этого банка я еще не Читать далее.

Самое отвратительное обслуживание, работники глупые, ни вопрос ни проблему решить не могут, говорят заученные фраз, ужасней этого банка я еще не встречала. Прошу удалить мой личный номер телефона из рассылки смс рекламы, услуги вашего банка меня больше ни когда не заинтересуют. Научитесь работать с людьми для начала, а потом предлагайте услуги. Если реклама будет приходить я напишу заявление в суд на моральный ущерб, работники вашего банка и смс с рекламой довели меня до нервного срыва. надеюсь доступно излагаю, а ни как ваши сотрудники . Обслуживание -10 отвратительно, НЕ рекомендую. Скрыть

Отзыв полезен? 15 0 Комментарии 1 Пожаловаться на отзыв Ссылка на отзыв

Вот это ответ банка НА МОЙ ПРЕДЫДУЩИЙ ОТЗЫВ: «Добрый день! Проверили информацию. Сожалеем, что вам не подошли одобренные условия. К сожалению, мы Читать далее.

Вот это ответ банка НА МОЙ ПРЕДЫДУЩИЙ ОТЗЫВ: «Добрый день! Проверили информацию. Сожалеем, что вам не подошли одобренные условия. К сожалению, мы не можем повлиять на их изменение» ЕЩЕ РАЗ УБЕЖДАЮСЬ,ЧТО ЭТО УЖАСНЫЙ БАНК.ЛЮДИ,БУДЬТЕ БДИТЕЛЬНЫ.НИ В КОЕМ СЛУЧАЕ НЕ ИМЕЙТЕ ДЕЛО С ЭТИМ БАНКОМ. Скрыть

Что такое справка по форме банка для ипотеки и где ее получить? Образец документа

В некоторых ситуациях от заемщика требуют не официальную справку о доходах по форме 2-НДФЛ, а так называемую «Справку по форме банка». Она требуется чаще всего в тех случаях, когда заемщик не может подтвердить свой доход через налоговую — например, он занимается фрилансом или получает «серую зарплату».

О том, как ее взять, как выглядит данный документ и в каких случаях он нужен — в настоящей статье.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87 . Это быстро и бесплатно !

Что это за документ?

Справка по форме банка — это документ для ипотеки, служащий альтернативой «справке 2-НДФЛ». В отличие от официальной справки, данные о доходах заемщика получают не из налоговой службы, а сразу у источника доходов.

Например, если заемщик получает деньги за фриланс-услуги, оказываемые в интернете, сведения о доходе получают с помощью выписок с банковского счета, на которые приходят деньги. Этот доход по сути не облагается налогом, поэтому справку 2-НДФЛ получить невозможно; однако, без подтверждения платежеспособности клиента банк никогда ему не выдаст ипотечный займ. Именно в таких ситуациях и нужна «справка по форме банка».

Особой формы у данного документа нет. В его названии не зря содержатся слова «по форме банка»: дело в том, что форма документа у каждого банка своя. Но, несмотря на это, общее содержание бумаги у всех банков сходны. Это объясняется тем, что все банки преследуют примерно одни и те же цели: выяснить, какой доход у заемщика и как он может это подтвердить.

Как правило, какого-то четкого срока действия у справки нет. Причина этого заключается в том, что справка нужна только банку. Фактической юридической силы документ не имеет. Поэтому ни один норматив или федеральный закон не регламентирует срок актуальности справки — этим занимается исключительно банк, в который обратился клиент. Соответственно, в одном банке считается по внутреннему регламенту, что документ действителен в течение шести месяцев; в другом — в течение года.

Если рассчитывать срок действия в среднем, то банковские организации почти приравнивают данный документ к справке 2-НДФЛ — а значит, срок его действия не превышает три календарных месяца.

Это самая удобная цифра для банка. С одной стороны, если бы срок действия был больше, за 5-6 месяцев с момента, как была выписана справка, заемщик мог бы уже потерять указанный в документе доход.

С другой, если бы срок действия был бы ограничен одним месяцем, немногие заемщики смогли бы удовлетворить требования банка, ведь фрилансеры и получающие серую зарплату люди часто не имеют стабильный, равномерный источник дохода. Соответственно, требование банка предоставить «свежий» документ могли бы удовлетворить далеко не все клиенты.

Где брать и кто должен заполнять?

Существует два варианта:

- сведения, выданные на фирменном бланке предприятия-работодателя заемщика;

- сведения, указываемые на бланке банка.

В первом случае требуются подписи уполномоченных лиц организации и ее официальная печать. Соответственно, заполняют, выдают и заверяют данный документ в организации клиента. В таком случае руководитель предприятия несколько рискует, т. к. скрываемые от налоговых органов реальные доходы и зарплаты становятся известными третьим лицам.

Во втором случае все сведения указывает сам заемщик. Это особенно актуально для фрилансеров и тех, кто осуществляет предпринимательскую деятельность без регистрации в качестве ИП или другого юридического лица.

Справку берут за период 6 — 12 месяцев, предшествующие моменту обращения в банк. Точный период зависит от банка, в который обратился клиент. В документе необходимо перечислить сведения о среднем ежемесячном и итоговом годовом доходе заемщика — в этом смысле она ничем не отличается от справки 2-НДФЛ.

Банковские организации в обязательном порядке проверяют данные, указанные в документе. Если сведения указаны на фирменном бланке предприятия, как только справка попадает на рассмотрение в службу безопасности, будут осуществлены звонки на работу (точнее — в бухгалтерию предприятия), где будет уточнена информация о доходах клиента.

Более того, если заемщик имеет в банке-кредиторе банковский счет, по нему будет проведена проверка — сколько было сделано переводов, какую приблизительно сумму получает ежемесячно заемщик.

Если же заемщик предоставил данные на бланке банковской организации, ему придется самостоятельно предъявлять доказательства своей благонадежности и честности. Так, например, если заемщик регулярно получает деньги за свои фриланс-услуги на какой-либо банковский счет, выписку со счета понадобится предоставить сотрудникам банка. Далее они установят контакт с банком, в котором открыт счет заемщика, и уточнят, действительно ли он получает деньги, не является ли предоставленная им выписка подложным документом.

Структура документа

В целом структура повторяет официальную справку 2-НДФЛ:

- Сведения о самом работнике: его паспортные данные, занимаемая им вакантная должность.

- Сведения о финансовой состоятельности:

- указание трудового стажа в данной конкретной организации;

- доход за установленный банком период;

- размер отчислений в налоговую службу, если таковые были, а также иные платежи.

- название предприятия, а также его юридический и фактический адрес с почтовым индексом;

- телефоны для связи.

- ИНН и ОГРН;

- банковские реквизиты, в том числе расчетный, корреспондентский счет и БИК.

В обязательном порядке, если справка оформляется не фрилансеру, в конце справки должны быть поставлены подписи главного бухгалтера и руководителя организации с их расшифровкой. В некоторых ситуациях, если в штате отсутствует главбух, это указывается в справке — в таком случае одной лишь подписью руководителя банк удовлетворится.

- Скачать бланк справки по форме банка для ипотеки

- Скачать образец справки по форме банка для ипотеки

Зачем может потребоваться бумага?

Данный документ требуется в том случае, если клиент не может подтвердить свой доход официально.

- Во-первых, в постсоветских странах очень большое число работников получают так называемую «серую зарплату», когда в официальных документах зарплата указывается минимально возможного размера, а на деле человек получает значительно большую сумму. Тогда без справки по форме банка таким клиентам не обойтись.

- Во-вторых, с развитием интернета все больше граждан России, особенно среди молодежи, получают доход за оказание услуг через интернет. Такой доход почти не облагается налогом, за исключением обязательного НДС, включенный в стоимость реализуемых в экономике товаров.

Для ипотеки требуется оформление и предоставление и других документов, о которых мы писали в наших статьях. Читайте о том:

- нужно ли согласие супруга на ипотеку; ; и как ее оформить и зарегистрировать; , как его зарегистрировать и можно ли расторгнуть.

Плюсы и минусы

Плюсы:

- Когда человек не может подтвердить официальными методами свой доход, данный документ — практически единственная возможность получить займ. Если клиент не предоставит банку даже справку в «свободной форме», подтвердить платежеспособность будет нечем, а значит, банк будет значительно рисковать.

- Как правило, получить его значительно проще, чем справку 2-НДФЛ. Дело в том, что в некоторых случаях получить справку 2-НДФЛ возможно лишь с помощью прямого обращения в налоговые органы; справку по форме банка получить и заверить значительно проще.

Минус: из-за высокого риска для банка-кредитора, займы, предоставляемые по форме банка, зачастую отличаются более высокими процентными ставками, меньшими суммами займа и так далее.

Таким образом, справка по форме банка — это практически главная возможность получить ипотеку для тех, у кого «серая» зарплата или заработок в интернете. Именно по этой причине интерес к данной теме постоянно растет, и все большее число людей желает узнать, как именно получить справку, как ее заверить и так далее. На деле получить документ совсем нетрудно, как и проверить все сведения в нем — поэтому число ипотечных займов с участием справки по форме банка лишь растет, а не уменьшается.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8 (800) 350-29-87 (Москва)

8 (800) 350-29-87 (Санкт-Петербург)

Ипотека по справке банка

Доступная ипотека по справке банка – отличная альтернатива для граждан, чей работодатель выплачивает часть зарплаты в конверте. Для одобрения заявки заемщику необходимо подтвердить высокий уровень ежемесячного дохода. Справка свободной формы или по образцу банка, выданная владельцем бизнеса или бухгалтером, позволяет это сделать неформально без учета налоговых выплат.

Что дает справка по форме банка для ипотеки

Документ позволяет заемщику удостоверить уровень фактической заработной платы вне зависимости от ее легитимности. Вины в том, что работодатель не платит налог на зарплату в полном объеме, у сотрудника нет. Наоборот, он является заложником в ситуации, когда собственник бизнеса принял решение выплачивать серые зарплаты. Не всякий соискатель может найти работу со 100% официальным доходом, поэтому многие граждане вынуждены довольствоваться тем, что предлагает рынок труда.

Кредитование по справкам по форме банка для ипотеки идет полным ходом – более 90% организаций из ТОП-100 согласны выдать жилищный заем на основании такого документа. Терять деньги из-за проблем бизнеса с налогами финансовые учреждения не хотят. Типовой образец справки банка на ипотеку для заполнения бухгалтером можно загрузить с официальных сайтов всех ведущих банков. Однако не каждый руководитель предприятия согласится поставить подпись под таким документом.

Отказавшись от 2НДФЛ (скачать бланк) в пользу банковской справки, заемщик также может потерять в деньгах:

- процентная ставка по ипотеке будет немного выше;

- банк вправе увеличить размер первоначального взноса;

- лимит кредитования и срок выплат могут уменьшить.

Вот почему стоит все взвесить, прежде чем решить, какую бумагу представить кредитору.

Обязан ли работодатель выдать справку по форме банка

Перед тем как взять ипотеку по справке по форме банка, необходимо согласовать возможность выдачи документа с начальником или главным бухгалтером организации. Однако какой будет реакция руководителя неизвестно: многие компании экономят на налогах и скрывают факт выплаты черного заработка. Оформляя такую справку, руководство организации фактически признается в ведении на предприятии двойной бухгалтерии.

Рискует ли заемщик? Для клиента ипотека со справкой по форме банка – процедура безрисковая. Банк не станет делиться сведениями с официальными структурами, чтобы не потерять выгодного плательщика. Передача информации возможна лишь по судебному решению.

Какая информация указывается в справке

Начнем с того, что юридическая сила справки по форме банков сомнительна. Это скорее форма анкеты, включающая информацию, значимую для кредитора. При этом у каждого учреждения шаблон отличается.

На заметку. Требования к информации в справке зависят от параметров скоринговой программы, используемой банком при кредитовании. Финучреждение запрашивает только те сведения, которые необходимы для принятия решения по заявке.

Например, в Сбербанке у работодателя поинтересуются:

- личными сведениями сотрудника;

- названием и категорией его должности;

- длительностью работы на предприятии;

- реквизитами самого работодателя;

- телефонами руководителя, бухгалтера;

- ежемесячным доходом заемщика;

- удержаниями по налогам и сборам.

Для Альфа-Банка имеют значение данные паспорта сотрудника организации, а также сведения о доходах за каждый месяц за последние полгода. Налоговые отчисления заявителя кредитора не интересуют. Если вам необходимо оформить ссуду в ближайшее время, скачать справку по форме банка для ипотеки можно с официального ресурса.

Получив документ на руки, гражданину необходимо подавать заявку на кредит как можно быстрее. Оформление жилищного займа – процесс длительный, так как в сделке участвуют несколько сторон, необходимо время на поиск жилья, экспертизу, страхование, регистрацию собственности, а справка по форме банка для ипотеки актуальна только в течение месяца.

В каких банках можно оформить ипотеку по справке

Перед тем как взять ипотеку по справке банка, ознакомьтесь с действующими кредитными программами. Ведущие банки страны готовы рассмотреть заявку от платежеспособного клиента и предоставить ссуду на следующих условиях:

- Заем на готовое жилье одобрят в Сбербанке (скачать справку о доходах по форме банка). Тариф по кредиту составит от 9,1% за год кредитования, срок выплаты – до 360 месяцев, минимальная сумма – 0,3 млн. рублей.

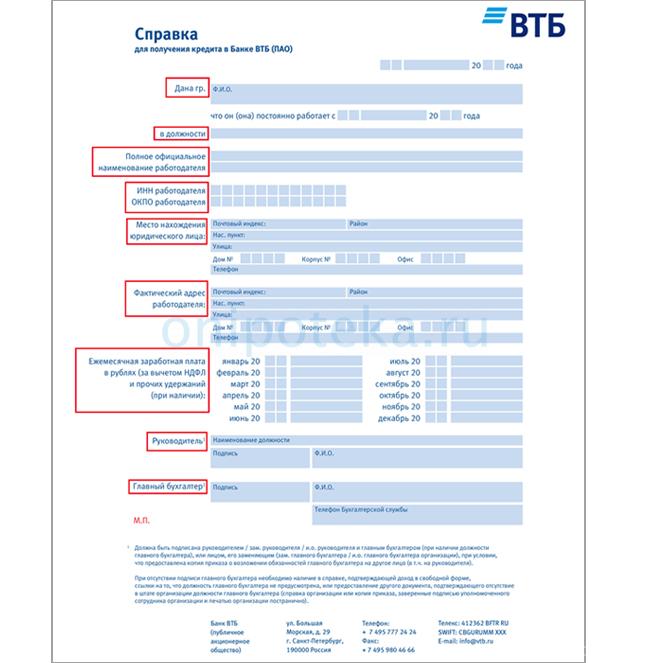

- Заверенная главным бухгалтером справка по форме банка для ипотеки потребуется клиентам ВТБ (скачать справку банка). На период до 360 месяцев предоставят от 0,6 млн рублей под 8,9%.

- Желающим купить квартиру в строящемся доме стоит обратиться в Альфа-Банк (скачать форму справки), где одобрят ипотеку за сутки под 9,39%. Размер займа составит 0,6-50 млн. рублей, продолжительность выплат – до 30 лет.

- Покупателя новостройки заинтересует программа Промсвязьбанка (скачать справку по форме банка) с ежегодной выплатой 8,8% годовых. На срок до 300 месяцев предоставят 0,5-30 млн. рублей.

- Тариф 9,75% предложит клиентам Россельхозбанк (скачать справку о доходах). Однако размер кредита будет небольшим – всего 0,1-3 млн. рублей, срок погашения – 12-360 месяцев.

Какие еще документы потребуются для оформления

Требования банков на ипотеку по справке банка однотипны. Заемщику необходимо подтвердить личность, постоянную занятость и уровень доходов. Для этого потребуются:

- паспорт гражданина РФ или другого государства;

- документ дополнительной идентификации – права, банковская карта, СНИЛС, ИНН;

- копия трудовой книжки, заверенная круглой синей печатью работодателя;

- при наличии – свидетельство о браке, разводе, рождении детей.

Исчерпывающий список необходимо уточнять у выбранного банка.

Всегда ли банк звонит работодателю

Тем, кто планирует сделать справку для ипотеки по форме банка через интернет или у знакомых, рекомендуем хорошо подумать. Ее оформление – не простая формальность. Проверка документа ведется тщательно, а ложь легко распознается сотрудниками службы безопасности. Если кредитор созвонится с работодателем и узнает про обман, клиента занесут в черный список, в займе откажут, а на восстановление репутации потребуются годы.

Как организация узнает, поддельная ли справка по форме банка для ипотеки или нет? Все документы из личного дела заемщика подвергаются тщательной проверке. В каждом банке работает отдел экономической безопасности, который специализируется на оценке кейсов потенциальных клиентов. Специалисты беседуют с руководителем организации, звонят бухгалтерам, задают каверзные вопросы заемщику, если у них возникают сомнения.

Одновременно с проверкой легитимности справки ведется анализ репутации заявителя, а все данные из анкеты проверяются на достоверность.

Стоит ли оформлять ипотеку по банковской справке или подать заявку с 2НДФЛ? С официальным документом кредит обойдется дешевле. Однако не у всех работников официальная зарплата позволяет взять ссуду на квартиру: иногда оформление справки по форме банка является единственной возможностью приобрести собственное жилье.

Источник https://www.vbr.ru/banki/ipoteka/spravka/

Источник https://urexpert.online/nedvizhimost/ipoteka/protsedura-oformleniya/dokumenty-dlya-ip/spravka-po-forme-banka.html

Источник https://onipoteka.ru/usloviya-ipoteki-v-bankax/ipoteka-po-spravke-banka.html