Ипотека

Простой и наиболее подходящий для вас вариант ипотечного займа в один клик. Выберите самое выгодное предложение и купите жилье своей мечты.

Народный рейтинг

Так посетители prodengi.kz оценивают качество сервиса.

Отзывы о банках и МФО

Оставляйте отзывы о банках и МФО. Комментируйте работу, продукты и услуги.

Всего отзывов: 0

Пожалуйста, оставьте свой отзыв о банке или МФО.

Он поможет миллионам пользователей сделать правильный выбор.

Ваше мнение очень важно для нас.

Мы в социальных сетях

Продукты и услуги

Банки и Компании

О проекте

Финансовый маркетплейс “Prodengi.kz” упрощает доступ к финансовым услугам и помогает распорядиться деньгами с умом. Когда нужен кредит, ипотека, кредитная карта, депозит или другой финансовый продукт, наши бесплатные сервисы помогут сравнить и выбрать оптимальное предложение банков или микрокредитных организаций — и без труда подать онлайн-заявку.

“Prodengi.kz” помогает в достижении личных и финансовых целей — и делает это для каждого.

Ипотека — 2021: ставки и переплата

В Казахстане действует несколько ипотечных программ, десятки рыночных предложений банков и система жилищных сбережений. Как понять, что лучше подходит? Давайте разбираться.

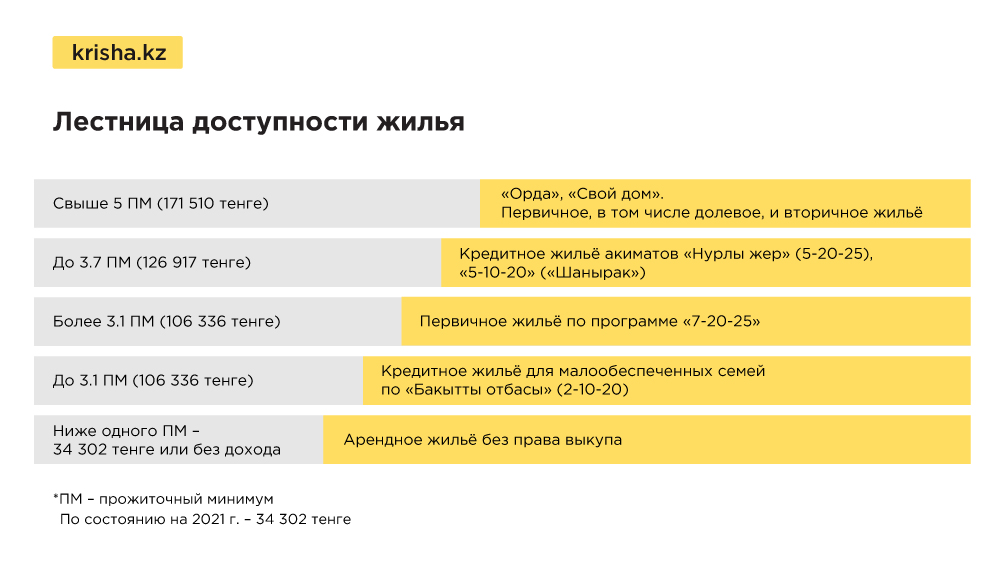

Лестница доступности жилья

В РК разработана лестница доступности жилья, которую можно разделить на два уровня.

Первый — для льготников, когда доход составляет до 3.1 прожиточного минимума (ПМ). Включает три ступени:

— арендное жильё без выкупа от акимата;

— кредитное — для малообеспеченных семей («Бакытты отбасы», «2-10-20»);

— кредитное жильё от акиматов («5-20-25»).

Второй уровень рассчитан на тех, чей доход превышает 3.1 ПМ (106 336 тенге). Им доступна ипотечная программа «7-20-25».

На зарабатывающих свыше 5 ПМ (171 510 тенге) ориентированы рыночные программы, например «Орда», предложения «Отбасы банка» и др.

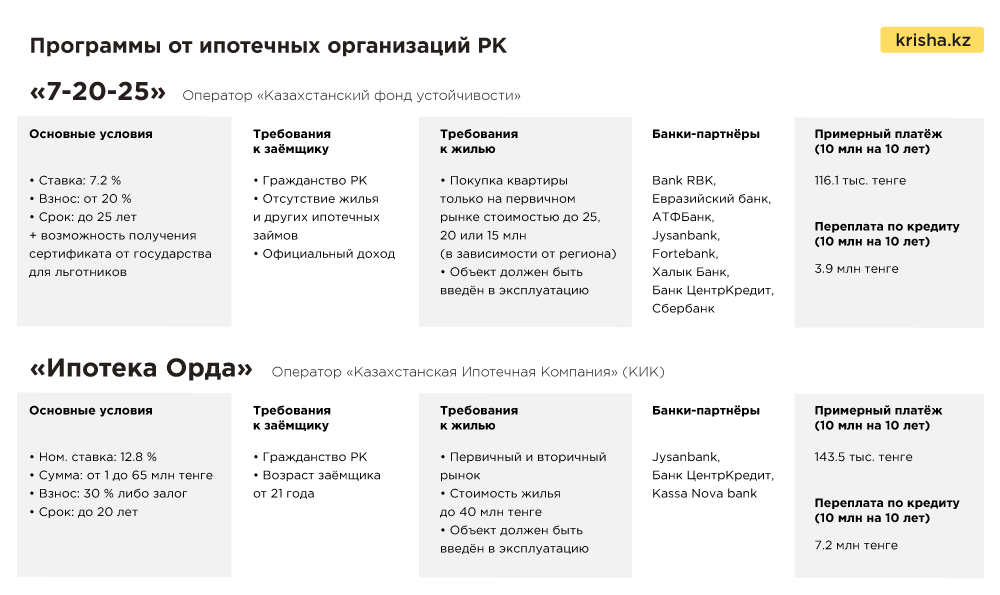

«7-20-25»

Оператор — Казахстанский фонд устойчивости.

Условия:

— Отсутствие жилья и других ипотечных займов.

— Официальный доход.

— Допускается только первичная недвижимость от застройщика. Объект должен быть сдан в эксплуатацию.

— Ставка — 7 %.

— Первоначальный взнос в размере от 20 % от цены квартиры.

— Срок кредитования — до 25 лет. Возможно досрочное погашение без штрафов.

— Максимальная стоимость квартиры в Нур-Султане, Алматы (и пригороде), Актау, Атырау и Шымкенте не должна превышать 25 млн тенге, в Караганде — 20 млн, в остальных регионах — 15 млн.

— Дополнительное залоговое обеспечение не требуется, однако если возникли проблемы с платёжеспособностью либо возраст подходит к пенсионному, требуется участие созаёмщиков.

— Получить кредит можно через Bank RBK, Евразийский банк, АТФБанк, Jysanbank, Fortebank, Халык Банк, Банк ЦентрКредит и Сбербанк.

Приблизительные расчёты

При покупке квартиры за 15 млн тенге первоначальный взнос равен 3 млн тенге. Сумма в кредит — 12 млн тенге. Если срок кредитования равен 25 годам, то ежемесячный платёж составит 84. 8 тыс. тенге. Общая переплата — 13. 4 млн тенге.

Из выделенных 1 трлн тенге на реализацию программы освоено 333.3 млрд. Предполагается, что до конца 2022 года «7-20-25» закроют.

Кому подходит

Для тех, у кого нет жилья и дополнительного залога, но есть накопления на первоначальный взнос и официальный стабильный доход. Есть также возможность получения сертификата от государства для льготников.

«Баспана Хит»

В июне 2021 года большинство банков прекратили приём заявок. Сейчас «Баспана Хит» доступна только для участников зарплатных проектов АТФБанк и Jysanbank.

Условия:

— Номинальная ставка по договорам банковского займа — 10.75 % (по состоянию на 24 июня).

— Первоначальный взнос — от 20 %.

— Срок ипотечного кредитования — до 15 лет.

— Максимальная стоимость вторичного жилья — до 25 млн тенге в Нур-Султане, Алматы, Актау, Атырау, первичного — 35 млн; 20 млн тенге на первичном и вторичном рынке в Караганде, до 15 млн — в других регионах.

— Объект должен быть введён в эксплуатацию.

«Орда»

Программа Казахстанской жилищной компании.

Условия:

— Купить можно первичное и вторичное жильё.

— Первоначальный взнос — от 30 %. В залог можно предоставить имеющуюся недвижимость.

— Срок кредитования — 20 лет.

— Максимальная сумма — до 65 млн тенге.

— Ставка вознаграждения — от 12.8 %.

— Банки-партнёры: Jysanbank, Банк ЦентрКредит и Kassa Nova bank.

Приблизительные расчёты

При полном подтверждении дохода и стоимости квартиры в 15 млн тенге первоначальный взнос составит 4.5 млн тенге. Размер ежемесячного платежа при 20-летнем сроке — более 115.6 тыс. тенге. Переплата — 17.2 млн тенге.

Кому подходит

— Платёжеспособным гражданам, желающим приобрести квартиру или дом.

— Заёмщикам, имеющим недвижимость, которая частично выступит в роли залога.

Ипотека от банков

На ипотечном рынке РК представлено порядка десяти банков, в каждом из которых есть несколько собственных жилищных продуктов. Заявленные на сайтах ставки варьируются от 11 до 30 %. Зачастую озвучиваются особые условия для «привилегированных заёмщиков» (клиенты банка, обеспеченные залогом и т. д.).

Приблизительные расчёты

Стоимость жилья — 15 млн. Из них 4.5 млн — первоначальный взнос. Сумма кредита — 10.5 млн. При ставке 20 % сроком на 20 лет ежемесячные взносы составят около 178.4 тыс. тенге. Переплата при этом достигнет 32.3 млн тенге.

Также банки рассматривают частичное подтверждение доходов, но ставка при этом увеличивается.

Кому подходит

— Платёжеспособному населению, когда нет возможности воспользоваться программами ипотечных организаций.

— Гражданам с видом на жительство (в некоторых банках).

— Приобретающим жильё на этапе строительства.

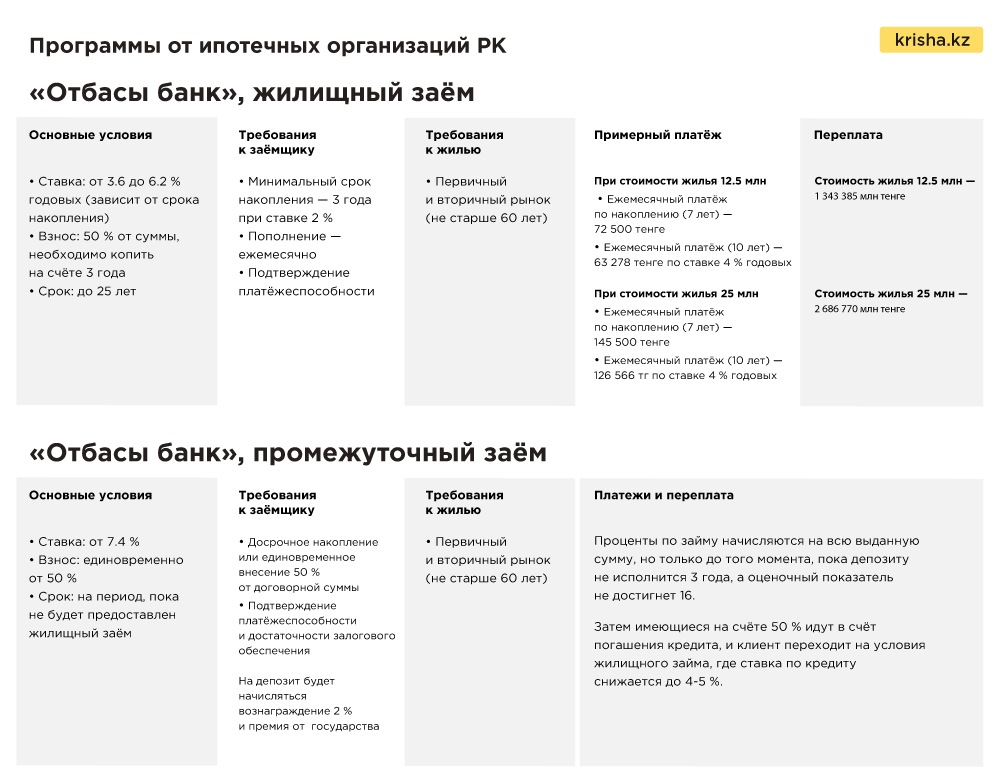

«Отбасы банк»

Бывшему Жилстройсбербанку принадлежит основной сегмент рынка — более 60 %. Объективно сопоставить условия с рыночными или льготными ипотечными программами трудно. Причина — специфика накопительной системы.

Условия

Существует два вида займа: жилищный и промежуточный.

Жилищный заём в пределах 4-5 % предоставляется тем, кто как минимум за три года накопил на депозите в «Отбасы банке» 50 % от стоимости жилья. Учтите, что на протяжении этого времени деньги лежат на депозите со ставкой 2 %. На счета начисляется госпремия в размере 20 %. Но премируются только 200 МРП — 583 400 тенге в 2021 году. Максимальный бонус составит 116 680 тенге.

Промежуточный, от 7.4 %, подойдёт тем, кто желает ускорить покупку. Здесь можно сразу внести на депозит 50 % от стоимости жилья. При этом проценты будут начисляться на всю сумму, пока депозиту не исполнится три года, а оценочный показатель (коэффициент дисциплины вкладчика) не выйдет на уровень 16 единиц. Достигнуть его можно при своевременном пополнении счёта (согласно договору). Быстро увеличить показатель можно, внося сумму досрочно, увеличивая размер платежа или накапливая более трёх лет.

Как только депозит отработает положенный срок, эта сумма пойдёт в счёт погашения долга, а процент вознаграждения снизится до заявленных 4-5 % (заём станет жилищным).

Проблема в том, что пока средства копятся в ЖССБК, потенциальному заёмщику приходится арендовать жильё, что добавляет расходов и затрудняет накопление.

Индивидуальные условия рекомендуем рассчитывать в отделениях банка. Просите менеджеров указывать эффективные, а не номинальные ставки.

Кому подходит

— Семьям, придерживающимся строгого финансового плана и имеющим квартиру.

— Для планомерного улучшения жилищных условий.

Также в этом году «Отбасы банк» запустил женскую ипотеку «Умай».

Изначально ставка составляет 12.2 %, но после накопления 50 % от суммы займа снижается до 3.6 %. Максимальный доход семьи должен составлять не более 320 000 тенге. Доступный размер кредита — 85 % от стоимости квартиры. Срок — 25 лет.

Советы

— При выборе ипотечной программы адекватно оцените возможности и проконсультируйтесь в нескольких банках.

— Просите сделать предварительные расчёты с учётом не номинальной, а годовой эффективной ставки вознаграждения (ГЭСВ). Это включая комиссии и различные допрасходы.

— Выбирая жильё, присмотрите несколько вариантов с разной стоимостью. Кредит на более дорогую квартиру могут не дать, а на чуть дешевле одобрят.

— Убедитесь, что кредитная история в порядке. Получать кредитные отчёты в онлайн-режиме можно через 1cb.kz и egov.kz.

— Заранее предусмотрите возможность привлечения созаёмщиков.

Ранее Krisha.kz рассказала, как получить квартиру по госпрограмме и какие льготы существуют для различных слоёв населения.

Калькулятор

В программе могут принять участие все вкладчики Банка с обязательными накоплениями в виде жилищных строительных сбережений на сберегательном счете в Банке в сумме не менее 500 000 (пятьсот тысяч) тенге в момент подачи заявления на участие в Программе «Свой дом».

- Возможность приобретения жилья по ценам ниже рыночных

- Нет требований по отсутствию жилья для участия в Программе

- Отсутствие требований к вкладчикам по обязательной двухлетней регистрации по месту приобретаемой недвижимости по г.г. Нур-Султан и Алматы

- Личное участие вкладчиков Банка в выборе объекта строительства

- Возможность покупки жилья вкладчиком Банка через долевое участие в жилищном строительстве

- Получение займов на приобретение жилья по ставкам кредитования от 3,5% до 9,5% годовых

- жилищные займы при накоплении в течение минимум 3 лет 50% и выше от стоимости приобретаемой недвижимости и достижения необходимого размера Оценочного показателя – 16%;

- Ставки вознаграждения:

жилищные займы (выдаются при условии накопления в течение трех лет 50% от стоимости приобретаемой недвижимости, а также достижения установленного значения Оценочного показателя) – от 3,5% до 5%; - Промежуточные займы при накоплении от 50% от стоимости приобретаемой недвижимости – от 7%;

- Предварительные займы (при наличии свободных средств в Банке) при накоплении от 20% от стоимости приобретаемой недвижимости – 7 %

- необходимо зарегистрироваться в Личном кабинете в Интернет-банкинге online.hcsbk.kz

- в соответствующем разделе подать заявку на участие в Программе «Свой дом»

- принять участие в голосовании за предложенный Объект строительства

- пройти процедуру определения платежеспособности (квалификации)

- ознакомиться с результатами распределения жилья

- пройти процедуру бронирования (при требовании Застройщика) жилья

- пройти процедуры, связанные с оформлением кредита и приобретением жилья

Первоначальный взнос при промежуточном займе не менее 50%

Первоначальный взнос при предварительном займе 20-50%

Полная жилищная выплата

Буду пополнять депозит

Ежемесячные взносы не требуются

Срок накопления/срок предварительного займа, мес:

Максимальная сумма займа 10 000 000 тенге

- Накопить и купить

- Купить жилье сразу

Жилищный заём

Для того, чтобы получить жилищный заем по ставке от 3,5% до 5% необходимо выполнить следующие условия:

- В течение 3-х лет регулярно пополнять депозит — платежная дисциплина влияет на сроки выдачи займа

- Накопить 50% от стоимости приобретаемого жилья — остальную часть Банк выдаст в виде жилищного займа на приемлемый для Вас срок.

Сумма накоплений :

0 ₸

Сумма займа :

0 ₸

- Минимальный период накопления — 3 года;

- Минимальная сумма накоплений — 50% от суммы приобретаемого жилья;

- Достижение необходимого значения коэффициента платежной дисциплины – минимальное значение – 16

- Подтверждение платежеспособности

- В размере разницы между договорной суммой и накопленными жилищными строительными сбережениями.

- Минимальная сумма — без ограничений.

- Максимальная совокупная сумма на одного заемщика 100 млн. тенге

- 3,5-5 процентов годовых, в зависимости от срока накопления, годовая эффективная ставка — от 3,6% до 6,2%.

- Фиксированныя, в течение всего действия договора

- Приобретаемая недвижимость

- Недвижимость, находящаяся в собственности заемщика или вещного поручителя

- Собственные накопленные жилстройсбережения

- Накопленные жилстройсбережения 3-го лица

График платежей

| Период | Ежемесячный платеж | Проценты | Основной долг | Остаток задолженности |

|---|

- Сумма накоплений :

0 ₸ - Сумма жилищного займа :

0 ₸ - Срок жилищного займа :

0 мес - Платеж по жилищному займу :

0 ₸/мес

В рамках государственных Программ и Программы «Свой дом», Банк продолжает выдавать предварительные жилищные займы.

Минимальная сумма накоплений на момент выдачи предварительного займа – 20% от стоимости жилья.

В период пользования предварительным жилищным займом заемщик погашает только вознаграждение по займу и одновременно осуществляет взносы на свой депозит до достижения 50% от договорной суммы.

По истечении срока накопления выплачиваются накопленные сбережения и жилищный заем, которые направляются на погашение предварительного жилищного займа

Условия

Сумма займа Сумма займа | В размере договорной суммы, минимальная сумма займа – 500 МРП, максимальная — 45 млн. тг. |

Срок займа Срок займа | От 3 лет до 8 лет, в зависимости от выбранной тарифной программы |

Обеспечение по займу Обеспечение по займу | Собственные накопленные жилстройсбережения и Приобретаемая недвижимость в виде квартир в многоквартирных домах/Недвижимость в виде квартир в многоквартирных домах, находящаяся в собственности заемщика или вещного поручителя / Накопленные жилстройсбережения 3-го лица/Накопления, поступающие в будущем. |

Валюта займа Валюта займа | Тенге |

Погашение займа Погашение займа | Ежемесячно. Погашение с отсрочкой платежа по основному долгу до срока получения основного жилищного займа. Погашение вознаграждения по займу осуществляется с одновременным накоплением сбережений. |

График платежей по жилищному кредиту

| Период | Ежемесячный платеж | Проценты | Основной долг | Остаток задолженности |

|---|---|---|---|---|

| Период | Ежемесячный платеж | Проценты | Основной долг | Остаток задолженности |

Промежуточный заём

Промежуточные жилищные займы предназначены для тех случаев, когда у вас нет возможности ждать несколько лет, что бы купить жилье, при этом вы уже накопили 50% от его стоимости

Для получения промежуточного жилищного займа необходимо открыть вклад в Банке с минимальным 3-летним сроком и внести 50% от стоимости жилья.

Сумма промежуточногозайма составит 100% от стоимости приобретаемого жилья

По истечении 3-х лет остаток долга по промежуточному займу будет погашен за счет Ваших сбережений, а так же выдачи жилищного займа.

Выберите наиболее подходящий для Вас способ погашения промежуточного займа:

Источник https://www.prodengi.kz/ipoteki

Источник https://m.krisha.kz/content/articles/2021/ipoteka-2021-stavki-i-pereplata

Источник https://hcsbk.kz/ru/calc/