Что такое своп (SWAP) на бирже Форекс

Своп (анг. swap — обмен) — под этим термином подразумевается некоторый процент, который начисляется (положительный своп) либо снимается (отрицательный своп) при переносе сделки на следующие сутки. При этом если сделка была закрыта в тот же день, то своп не начисляется.

Также следует учитывать, что в ночь со среды на четверг действует тройная ставка. Это связано с тем, что суббота и воскресение — не торговые дни, то есть сделка переносится сразу до следующей недели.

Как формируется Своп у сделок

Чтобы лучше разобраться в сути, представим упрощенную картину:

Возьмем валютную пару EUR/USD, если хотим купить евро, продав доллары. Для этого мы должны взять доллары в кредит, а потом обменять их на евро.

За кредит нужно будет отдать проценты, равные ключевой ставке (Ключевая ставка устанавливается Центробанком).

Допустим, для доллара это — 2%.

Итак, купив доллары и продав их за евро, наш долг кредиторам дополнительные 2% годовых.

Но евро тоже просто так лежать не будут: их отдадим в кредит под проценты, равные ключевой ставке для евро — 1%.

Однако это очень примитивное описание, не учитывающее отличия в ставках, которые предлагают конкретные Центральные банки, а также прочие условия вашего торгового счета.

В реальности брокер будет рассчитывать своп несколько сложнее.

Положительный или отрицательный своп у сделок

В указанном примере наш своп получился отрицательным, но может быть и обратная ситуация:

Возьмем пару USD/RUB. Мы хотим продать доллары и дальше остаться в рублях. У доллара ключевая ставка, 2%, а у рубля процентная ставка — 7%. Тогда: Swap = 7 — 2 = +5%.

Таким образом, при переносе сделки на следующий день вы получите доход +5% годовых в пересчете на один день.

Как рассчитать своп на Форекс

В общих чертах формула расчета свопа на Форексе выглядит так:

Формула расчета свопа

Swap = -1 × Размер_контракта × (Разница ставок + Ком.брокера) × Срок / 365д

Например, как рассчитывается своп на Форексе EUR/USD:

- Размер контракта = $100 000 = 1 лот

- Ставка EUR = 0%

- Ставка USD = 2.5% = 0.025

- Комиссия брокера = 1% = 0.01

- Срок = 1 день

Тогда, при продаже EUR:

Swap = -100 000 × ( 0 — 0.025 + 0.01 ) × 1 / 365 = $4.11

При покупке EUR:

Swap = -100 000 × ( 0.025 — 0 + 0.01 ) × 1 / 365 = -$9.59

Однако каждый Форекс-брокер высчитывает своп со своими комиссиями, или даже по своим формулам.

Как уменьшить своп на Форексе?

Как видно из приведенной выше формулы, от трейдера зависят только выбор валютной пары, тип сделки, и, конечно, выбор Форекс брокера, — других вариантов повлиять на размер свопа нет.

Также можно выбрать тип торгового счета вообще без свопа: читайте об этом ниже в разделе «Что делать при ведении долгосрочной торговли»)

Где найти своп в терминале Метатрейдер

Размер свопов можно узнать в терминале:

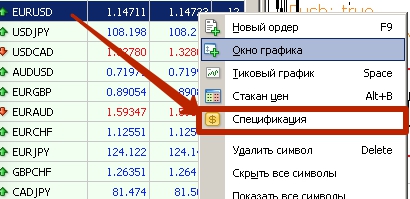

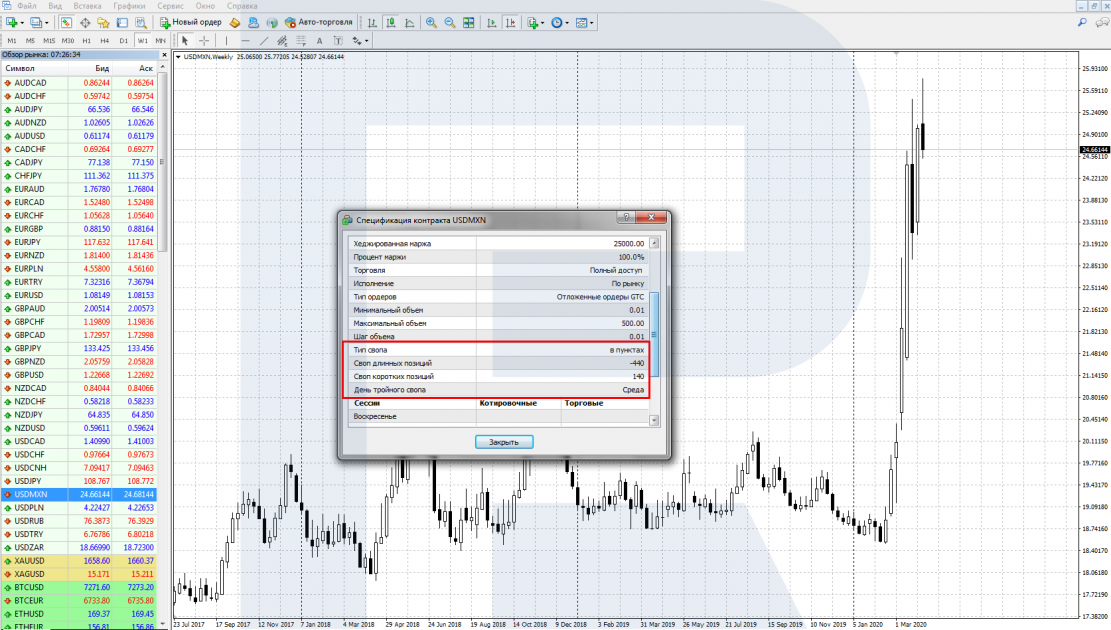

Например, в Metatrader 4 нужно открыть окно «Обзор рынка», нажать правую кнопку мыши на интересующую валютную пару и в появившейся вкладке выбрать «Спецификация контракта».

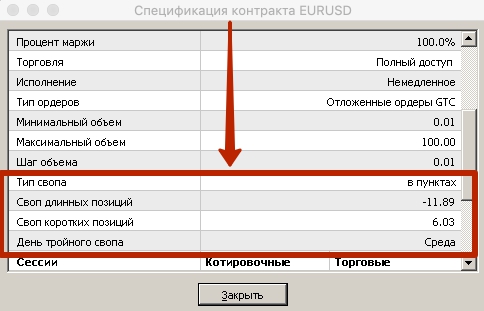

Скриншот 1. Спецификация EURUSD

Скриншот 2. Где найти своп в терминале Метатрейдер

Откроется окно с информацией о валютной паре, где среди прочих параметров будут «Своп длинных позиций» и «Своп коротких позиций».

Где посмотреть на свопы брокера

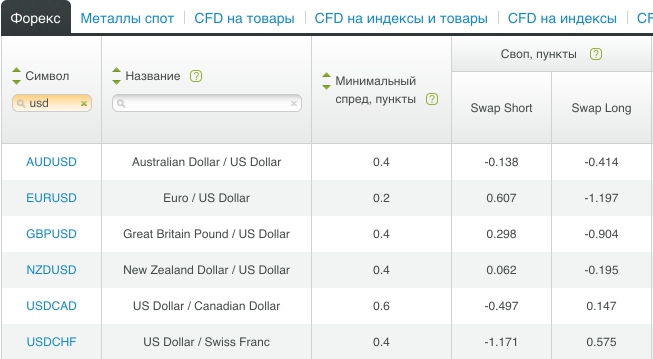

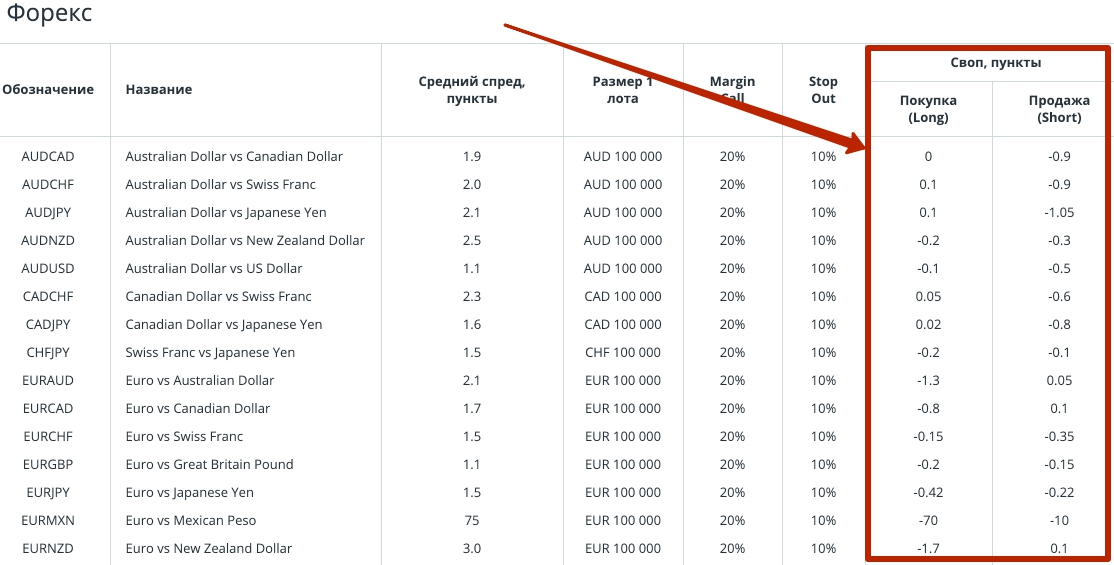

Конкретные swap для ваших сделок можно узнать на сайте Форекс-брокера, обычно они приводятся в виде таблицы свопов с разными Форекс парами.

Свопы в Альпари

Таблица 1. Размер свопов в Альпари

Свопы в Велтрейд

Таблица 2. Размер свопов в Weltrade

Также размер свопа показываться при открытии сделки, в зависимости от вашего торгового терминала.

Так как своп рассчитывается на основе процентных ставок, то его можно приблизительно рассчитать, сравнив процентные ставки необходимых валют.

Что делать при ведении долгосрочной торговли

При открытии сделок на длительные сроки своп может стать весьма ощутимым убытком, поэтому существуют специальные бессвоповые счета.

Еще они могут называться Исламские счета

Такие счета позволяют уменьшить расходы при отрицательных свопах, но и заработать на положительных в таком случае не удастся.

При этом брокер тоже не останется в убытке, и будет как-то компенсировать свои расходы, например, с помощью комиссии на открытие сделки.

Как можно заработать на свопах Форекс

Заработать на свопах не просто, но вполне возможно, для этого даже существует специальная стратегия — Carry Trade.

Ее суть в том, что выбирается валютная пара с большим положительным свопом, и открытая сделка удерживается в течение длительного срока.

Много таким образом едва ли заработаешь, но некоторое количество процентов получить возможно.

При этом существуют риски, что купленная валюта пойдет вниз, и потери значительно превысят скромные доходы. Использовать данную стратегию рекомендуется только опытным трейдерам.

Также может прийти в голову вопрос:

Можно ли заработать на Форекс свопах, если прямо перед переносом сделок открыть позицию с положительным свопом, а после его начисления закрыть сделку?

— Нет, потому что разница между ценой покупки и ценой продажи (спред) в таком случае всегда будет больше полученного дохода.

ПРИМЕРЫ СО СВОПАМИ В ТРЕЙДИНГЕ И ПРИНЦИП «ТЫ МНЕ — Я ТЕБЕ»

Своп в трейдинге — это термин, значение которого сводится к временному обмену любыми активами в процессе торговли на бирже. Трейдеры меняются определенным количеством активов на время, потом возвращают друг другу то, чем обменялись. Звучит несколько бессмысленно — это как два приятеля, которые поменялись равноценными автомобилями, чтобы покататься на машине друга, свою предоставить на время ему, а потом каждый возвращает чужое имущество в руки хозяина. Какой-то особой выгоды здесь не видно. В случае со свопами картина выглядит иначе — в подобном процессе обмена есть очень даже большой смысл. Простыми словами своп — это обоюдная выгода для обоих трейдеров. Он помогает увеличить сумму активов, хеджирует риски, дает возможность получить доступ к рынкам другой юрисдикции и соответственно прибыль. Если на первом этапе трейдеры обмениваются активами, то на втором происходит возврат, который является закрытием сделки.

КАКИЕ БЫВАЮТ СВОПЫ

Валютные свопы

Они улучшают структуру активов, позволяют финансировать различные операции, а также страхуют риски. Самая простая механика валютного свопа — это когда трейдеры временно обмениваются валютой. При первичном обмене они покупают друг у друга валюту на одну и ту же сумму и сразу договариваются о будущем возврате активов через конкретный промежуток времени. Естественно, что на дату закрытия сделки уже будет другой курс. Поэтому одна сторона получит прибыль от данной сделки, вторая — соответственно, убыток.

Свопы на форекс

Прибыль от разницы курса валют и величина прибыли/убытков будет существенной, если открыть сделку больше, чем на неделю. Причем серьезными потерями такой промежуток не угрожает при наличии достаточного кредитного плеча и видимых колебаний курса. Если вы занимаетесь внутридневной торговлей, то не имеете права держать открытой потенциально выгодную сделку из-за положительного свопа. По правилам вы должны все позиции закрыть в течение дня, иначе вас ждут штрафные санкции. Свопом на форексе считается сделка, которую брокер переносит на следующий день и получает за нее комиссию. Такое явление существует только на форексе. Но какой-то прибыли от него трейдеры обычно не имеют. Для расчета подобных свопов применяется специальная таблица брокера.

Есть два исключения на форексе, когда можно открыть безсвоповый счет:

- когда вы намерены торговать парами не самых ходовых валют

- или вы находитесь больше 3 месяцев на одной позиции.

Это ограничение оправдано тем, что только именно при одном из этих двух условий от свопа может получиться существенная прибыль или по закону противоположности значительный убыток (темную сторону луны никто не отменял). Когда вы регистрируетесь в системе и открываете счет для свопа, обязательно оставьте отметку в необходимой графе, чтобы вам не открыли стандартный трейдерский депозит.

Акционные свопы трейдинге

Свопы на акциях — это когда происходит обмен потоками платежей, при которых учитываются величина биржевого индекса и процентной ставки. Иначе говоря, здесь имеются в наличии две составляющих — непосредственно акции и фиксированные/плавающие процентные платежи. Свопы на акциях расширяют возможности инвесторов вливать капиталы в фондовые биржи развивающихся стран, к которым относится и Россия.

Свопы процентные

Это когда стороны обмениваются процентными ставками по кредиту. Простой пример процентного свопа — у одного трейдера ставка по проценту, трейдер хочет уменьшить риски и перейти на фиксированную. У другого трейдера фиксированная ставка, и он в ожидании снижения ставки желает перейти на плавающую. Две стороны договариваются об обмене ставки и от разницы ставок извлекают прибыль.

Свопы на сделках с драгоценными металлами

Это сделки, при которых покупают/продают драгметаллы, а потом торговая операция происходит в обратную сторону.

Кредитно-дефолтный своп

Данный инструмент является подстраховкой от возможных убытков при дефолте — он хеджирует риски от дефолта, отсюда и название. Такие свопы были оценены по достоинству трейдерами, которые сняли хорошую прибыль от кризиса 2008 года — именно тогда обрушились кредитные рынки.

КАКИМ ОБРАЗОМ СВОПЫ ХЕДЖИРУЮТ РИСКИ ТРЕЙДЕРОВ

Финансовые рынки трудны для освоения в том плане, что их трудно прогнозировать. Котировки валют и процентные ставки по разным инструментам всегда могут измениться в невыгодную для трейдера сторону. Риск того, что придется фиксировать потери от закрытой сделки слишком велик. Идея сделок со свопами дает шанс свести потери к минимуму. Когда два трейдера по свопам обмениваются активами и достигают договоренности о проведении обратной сделки и заранее фиксируют будущую цену обмена активов, они тем самым равномерно распределяют риски для обеих участвующих сторон. На высокую вероятность потерь влияет развитие рынка, своевременность контрактов, которые позволяют каким-то образом компенсировать большие скачки котировок или цен на активы.

А если применять свопы грамотно, можно существенно повысить прибыль от своих финансовых операций. Что надо знать о заключении своп-контракта:

- При обмене любыми активами в расчет надо брать их стоимостную переменную.

- Учитывайте, что при операции обмена обязательно будет комиссия — даже если сделка имеет невещественный характер.

- Составляя контракт, сразу указывайте дату обратной сделки.

Механика хеджирования рисков методом свопов сводится к тому, что предоставляются встречные кредиты с равнозначными суммами в разных валютах и одним сроком погашения.

КАК ИЗВЛЕКАЮТ ДОХОД ОТ СВОПОВ В РОССИИ

В России больше всего популярны кредитно-дефолтные свопы. Из-за отсутствия стабильности в экономике при стандартных сроках по кредитным обязательствам слишком высок риск того, что деньги обесценятся. Тем более, что кризис обычно касается всех участников — и заемщиков, и кредиторов. Степень риска зависит от того, в какой валюте оформляли кредит, какая была ситуация на внутренних финансовых рынках и международных. Курс иностранных валют по отношению к российскому рублю обычно резко меняется без видимых причин. Кредитно-дефолтные свопы в данном случае играют роль своеобразной страховки. Заинтересованная сторона регулярно или одноразово выплачивает определенную сумму ради того, чтобы когда случится дефолт, получить компенсацию (страховку), которая погасит убытки обесценивания денег и банкротства заемщика

Сделка может проходить в формате поставки физических активов, когда они выкупаются по заранее оговоренной стоимости при наступлении неблагоприятных событий. Дефолтные свопы гораздо выгоднее классической страховки — эксперты считают, что кредитными рисками легче управлять, чем валютными или процентными. Более рисковые сделки характерны для российских компаний, ведущими бизнес с иностранными партнерами.

Своп в трейдинге — это взаимовыгодная двухэтапная сделка, которая позволяет увеличить объем активов и будущую прибыль, страхует обоюдные риски. Свопы бывают процентные, кредитно-дефолтные, акционные, с драгметаллами и на форексе. Есть и другие, но это уже из разряда высшей математики. А мы пока рассматриваем базовые явления. По российскому законодательству трейдеры имеют право применять свопы на различных инструментах, но реально используют в торговле всего несколько. Самый популярный своп — кредитно-дефолтный. Прибыль от свопов формируется от разницы курсов валют или процентных ставок. Торговать на свопах очень непросто, надо оперировать сложными формулами, чтобы рассчитать стоимость инструмента. Без серьезного обучения в эту нишу трейдинга даже соваться не стоит, иначе наломаете дров и сольете депозит.

Если вы уже торгуете со свопами, то поделитесь опытом в комментариях — что из этого у вас хорошо получается, а с чем испытываете трудности? На какие вопросы о свопах ищете ответы? Пишите там же — обязательно ответим со всеми подробностями или запишем для вас отдельное видео на эту тему.

Объясняем простыми словами что такое Своп на Форекс: показываем на примерах

В этом обзоре мы разберем как работают свопы на Форекс. Свопы оказывают существенное влияние на динамику валютных пар и способны формировать долгосрочные тенденции на рынке.

Что такое свопы и как они работают?

Своп (Swap) на форекс – это операция начисления или снятия денежных средств за перенос открытой позиции на следующие сутки. На рынке форекс используется маржинальная система торговли, которая дает возможность с помощью кредитного плеча использовать в торговле заемные средства. Поэтому, при переносе позиции на следующий торговый день, в игру вступают правила межбанковского кредитования.

Свопы на Форекс напрямую зависят от величины учетных ставок Центральных банков по каждой валюте. Та валюта в валютной паре, которая покупается, можно сказать, кладется на депозит. Другая валюта, та что продается – берется в кредит. Чем больше разница в ставках у валют в одной паре – тем больше будут и свопы. В зависимости от того, покупаем ли мы валютную пару или продаем, за перенос позиции будет начисляться или списываться своп:

- Положительный своп – это своп, который начисляется трейдеру за каждый день переноса открытой позиции. Образуется в результате покупки валюты с высокой процентной ставкой против валюты с низкой ставкой. Например, при продаже валютной пары USD/MXN будет начисляться положительный своп. Мы продаем, имеющий низкую ставку доллар (ставка 0,25%) и покупаем мексиканский песо с высокой учетной ставкой (ставка 6,5%).

- Отрицательный своп – это своп, который списывается у трейдера за каждый день переноса открытой позиции. Образуется в результате покупки валюты с низкой процентной ставкой против валюты с высокой ставкой. Например – при покупке валютной пары USD/ZAR ежедневно будет списываться отрицательный своп. Мы покупаем имеющий низкую ставку доллар (ставка 0,25%) и продаем южноафриканский (ЮАР) рэнд с высокой учетной ставкой (ставка 5,25%).

Величина свопов зависит от разности процентных ставок по валютам и от условий, на которых ваш брокер работает с кредитными организациями. Поэтому величины свопов по валютным парам в брокерских компаниях могут существенно отличаться. По валютным парам, процентные ставки которых примерно равны, своп и на покупку, и на продажу может быть отрицательным.

Своп по валютным парам начисляется/списывается ежедневно (обычно в 0:00 по серверу). Есть одна особенность – при переходе со среды на четверг своп берется в тройном размере, а на выходных (с пятницы на понедельник) в однократном. Это связано с тем, что у отрытых в среду позиций дата валютирования (дата исполнения условий сделки по валютам) попадает на пятницу.

Если вы планируете держать открытую сделку достаточно долго, следует оценить влияние свопов на вашу позицию. Для этого нужно внимательно ознакомиться с величиной свопов на сайте вашей брокерской компании. В популярном торговом терминале MetaTrader 4 для того, чтобы увидеть величину свопов, нужно кликнуть правой кнопкой мыши на нужной валютной паре в окне «Обзор рынка» и выбрать в появившемся меню пункт «Спецификация».

Как можно зарабатывать на свопах?

Благодаря разнице в процентных ставках, свопы дают возможность получать дополнительную прибыль и способны даже формировать на рынке долгосрочные тренды. Стратегия торговли, основанная на получении прибыли с использованием положительных свопов, получила название Кэрри-трейдинг (Carry Trade). Суть кэрри-трейдинга заключается в удержании как можно дольше позиции с положительным свопом.

Для получения максимальных свопов выбирается валютная пара с большой разницей процентных ставок между входящими в нее валютами. Благодаря покупке высокодоходной валюты (с высокой процентной ставкой) против низкодоходной (с низкой процентной ставкой) можно получать за каждый день удержания такой позиции хороший положительный своп.

Кэрри-трейдинг актуален и довольно хорошо работает, когда на рынках все благополучно и стабильно, идет рост фондовых индексов. У инвесторов нет поводов для беспокойства, и они пользуются возможностью зарабатывать, вкладывая средства в высокодоходные валюты развивающихся рынков. Вложение инвесторами и трейдерами средств в высокодоходные валюты может стать причиной формирования долгосрочной тенденции.

В свое время (еще до кризиса 2008 года) популярным инструментом для кэрри-трейдинга была покупка валютной пары GBP/JPY (фунт стерлингов/японская йена). Британский фунт является одной из ведущих мировых валют и имел в то время довольно высокую процентную ставку в районе 5.0%. Японская йена является низкодоходной валютой и на протяжении многих лет имеет ставку около 0.0%.

Поэтому, благодаря покупке высокодоходного фунта против низкодоходной йены каждый день можно было получать довольно приличные положительные свопы. Это способствовало формированию долгосрочного восходящего тренда по паре GBP/JPY практически до начала кризиса 2008 года, когда Банку Англии пришлось в срочном порядке начать снижать процентную ставку, что привело к сворачиванию кэрри-трейдинга по этой паре.

Следует отметить, что торговля по стратегии Carry Trade подходит скорее для инвесторов или трейдеров с достаточно крупными депозитами. Для получения высокой прибыли от свопов нужно зайти в рынок достаточно крупной позицией и иметь солидный запас прочности, чтобы переждать возможные просадки. Для трейдеров с небольшими депозитами такая торговля связана с повышенными рисками потери средств из-за большого кредитного плеча и высокой рыночной волатильности.

Влияние кризисов на свопы

Как я уже отмечал выше, кэрри-трейдинг актуален тогда, когда на рынке царит оптимизм и ведущие фондовые индексы растут. Когда же на рынок приходит кризис – как это было в 2008 году или как в текущем 2020 году – кэрри-трейдинг теряет свою актуальность из-за стремительного падения валютных курсов. Инвесторы выходят из валют развивающихся стран и переходят в валюты – убежища.

Основной защитной валютой во время кризисов является доллар США (USD), его курс начинает расти по отношению к другим валютам. В меньшей степени к защитным валютам можно отнести швейцарский франк (CHF) и японскую йену (JPY), они тоже имеют свойство укрепляться во время кризисов. А вот высокодоходные валюты развивающихся стран и так называемые «сырьевые» валюты (AUD, NZD, CAD) в это время могут очень сильно упасть.

Рассмотрим для примера две высокодоходные валюты: мексиканский песо (MXN) и южноафриканский рэнд (ZAR). Эти валюты имеют довольно высокие процентные ставки, что делает их выгодным инструментом для заработка с помощью кэрри-трейдинга. Посмотрим на графики валютных пар USD/MXN и USD/ZAR – до начала текущего кризиса эти пары торговались в ограниченных диапазонах, слабость этих валют компенсировалась положительными свопами.

С началом текущего мирового кризиса в 2020 году, связанного с распространением коронавируса, мы видим на графиках стремительный рост доллара к этим валютам. Инвесторы стали быстро выводить средства из слабых валют, переводя их в доллары, что спровоцировало стремительное падение песо и рэнда против доллара. Даже наличие положительных свопов не сможет компенсировать потери от таких сильных падений валютных курсов во время кризиса.

Своп по валютной паре USD/MXN Своп по валютной паре USD/ZAR

Заключение

Свопы на Форекс дают возможность получать дополнительную прибыль, такая стратегия торговли называется кэрри-трейдинг. Эта стратегия актуальна в основном для крупных депозитов, поскольку нужно долго удерживать позицию и пережидать возможные просадки. Во время кризисов от кэрри-трейдинга лучше отказаться, так как стремительное падение курсов высокодоходных валют может принести серьезные убытки.

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Источник https://profxportal.com/swap-na-forex-svop/

Источник https://smart-lab.ru/blog/610731.php

Источник https://blog.roboforex.com/ru/blog/2020/04/07/kak-ispolzovat-svopy-na-foreks-primery/