Как читать бары на форексе

Краткая справка

Элемент графика для отображения биржевых котировок за определенный период времени (минуту, 5 минут, 15 минут, час, день и т.д.). Включает в себя цену валюты при открытии данного периода; цену валюты при закрытии периода, а также максимальную и минимальную цены в течение этого периода.

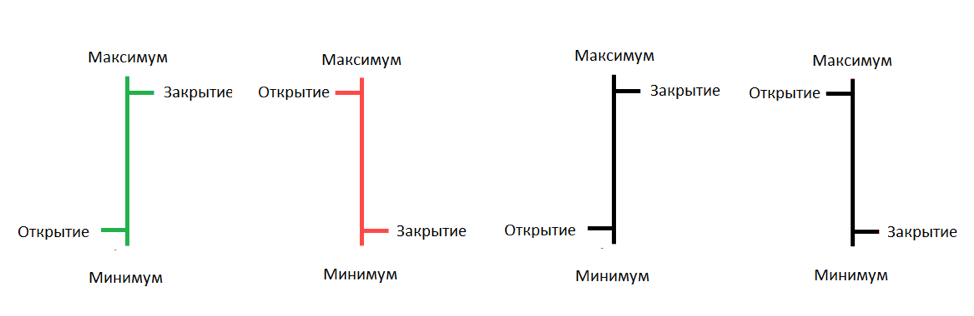

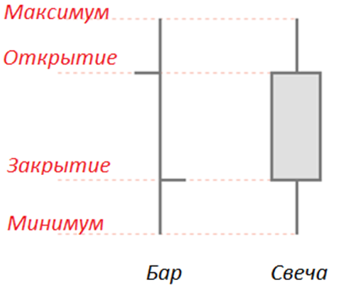

«Свеча» состоит из черного либо белого тела и верхней/нижней тени. Верхняя и нижняя граница тени отображают максимум и минимум цены за соответствующий период. Границы тела отображают цену открытия и закрытия. Бар отражает ту же информацию, что и «свеча», но отличается от нее отсутствием «тела». Изображается в виде вертикальной тени, на которой цена открытия за указанный период и цена закрытия за тот же период отображаются короткими горизонтальными черточками.

///////////////

Узнайте о графическом анализе японских свечей!

///////////////

Подробная справка (информация)

График бар Форекс (bar chart) – один из известных способов отображения изменения цены, используемый в графическом анализе валютной биржи. Несмотря на максимальную популярность японских свеч, графики баров продолжает использоваться определенным количеством трейдеров. Это можно объяснить особенностью восприятия, ведь фактически бары Форекс и японские свечи очень похожи в плане отображения информации, но немного по-другому строятся на графике.

Строение бара Форекс

График бар представляет собой вертикальную линию, которая показывает информацию об изменении цены в течение определенного периода времени (зависит от таймфрейма). На графике Б. отображаются последовательно, независимо от того, как меняется цена.

У Форекс бара имеется 4 важных показателя ценового движения:

— цена открытия (Open) – значение цены в самом начале временного периода. Отображается в виде небольшой горизонтальной черты слева от Б.

— цена закрытия (Close) – значение цены в самом конце временного периода. Отображается в виде небольшой горизонтальной черты справа от Б.

— верхняя граница (High) – максимальное значение цены, которая была достигнута на протяжении временного периода.

— нижняя граница (Low) – минимальное значение цены, которая была достигнута на протяжении временного периода.

Особенности графиков бара Форекс

Если сравнивать с линейным отображением цены, Б. являются более удобными и информативными, т.к. представляют информацию о цене в сжатом виде. Также на Б. графике трейдер может увидеть гэпы (gaps, ценовые разрывы). При небольших расстояниях между High и Low мы понимаем, что рыночная ситуация неопределенна, поэтому лучше воздержаться от входа в рынок.

Вместе с тем при необходимости анализа значительного количества временных периодов, которые представлены в виде Б., это будет сложной задачей. Уровни Open и Close могут отображаться довольно мелко, что неудобно для глаз. В данном случае можно воспользоваться масштабированием графика (или сменить таймфрейм) и переключением в режим японских свечей (читайте статью о том как использовать японские свечи)

Обычно трейдерами используются дневные (D1) или более короткие интервалы отображения изменений цены, при анализе длительных тенденций – недельные (W1) и месячные.

Для более удобного отображения ценовых колебаний можно изменить цвет Б. – “растущие” сделать светлыми, а падающие “темными”. Это можно сделать, нажав клавишу F8 или же выбрав пункт “Свойства” в контекстном меню при нажатии правой кнопки мыши на ценовом графике.

Подведем итоги.

Графики в виде баров имеют право на существование и могут оказать помощь определенной группе трейдеров в составлении прогноза движения валютной пары. Все же сегодня более привычным способом для большинства трейдеров остается график в виде японских свечей. Выбирайте то, что нравится именно вам и подходит вашему стилю торговли и помним, что прибыльность торговли очень сильно зависит от выбранного вами брокера! Также существуют пин бары Форекс, но о них как нибудь в другой раз.

///////////////

Читайте похожие записи: Торговая стратегия на основе внутреннего бара.

///////////////

Смотрите видеозапись — Как торговать пин бары

Баровый график или просто «бары»

Баровый график (англ. Bar chart), также OHLC-график или просто «бары», — тип графика, который отображает изменения цены актива в виде интервальных гистограмм (отрезков, столбцов, баров).

Наиболее широкое применение бары получили во второй половине прошлого века. Они оставались самым популярным типом отображения графиков цен вплоть до 90-х гг. Затем инициативу перехватили японские свечи, с помощью которых было удобнее отслеживать трендовые движения. Однако и сейчас некоторые, преимущественно американские трейдеры предпочитают для проведения технического анализа именно баровый график.

Бары иногда называют OHLC-графиком, так как он строится по четырём точкам интереса внутри рассматриваемого временного отрезка (времени экспирации):

— открытие ( o pen) — значение цены в начале тайм-фрейма. Отображается в виде горизонтальной черты слева от бара;

— максимум ( h igh) — максимальное ценовое значение, которое было достигнуто внутри тайм-фрейма;

— минимум ( l ow) — минимальное ценовое значение, которое было достигнуто внутри тайм-фрейма;

— закрытие ( c lose) — значение цены в конце тайм-фрейма. Отображается в виде горизонтальной черты справа от бара.

Таким образом, OHLC – это аббревиатура из первых букв точек построения.

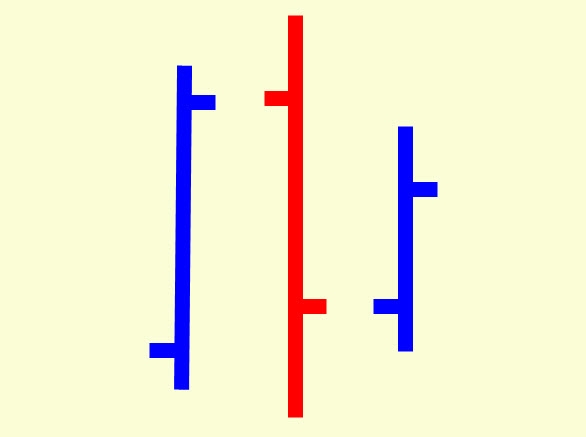

Изначально бары изображались одним цветом (чёрным), однако впоследствии цвет стал применяться для обозначения финального изменения цены. На платформе Olymp Trade зелёным цветом отображаются бары, которые закрылись выше котировки открытия, а красным цветом — те, что закрылись ниже.

Как выбрать тип графика на платформе

Для того, чтобы выбрать бары, как тип отображения изменения цены на нашей платформе, необходимо:

1) нажать на значок «Тип графика»;

2) выбрать график «Бары»;

3) выбрать необходимый тайм-фрейм.

Сравнение с графиком «Японские свечи»

Бары и японские свечи работают по одному и тому же интервальному принципу и строятся по четырём одинаковым точкам интереса. Таким образом происходит усреднение линейного графика в первом приближении, при этом свечи и бары выполняют функцию индикаторов. Однако конструктивно они показывают одни и те же ценовые значения, отсеивая лишние для анализа ценовые флюктуации.

Во всём этом легко убедиться, если настроить одинаковый масштаб на линейном графике, барах и японских свечах. Будет очевидно, что движение цены актива на них абсолютно идентично — вне зависимости от типа отображения графика.

Преимущества и недостатки

Преимущества использования барового графика аналогичны преимуществам использования японских свечей:

• позволяет определить наличие ценовых разрывов (гэпов);

• можно быстро оценить ситуацию внутри торгового периода – наличие значительных подъемов или падений цен (максимумов/минимумов).

Недостатки использования барового графика:

• невозможно определить характер движения цены внутри рассматриваемого периода – для этого следует переключаться на более низкий таймфрейм.

Типы отображения изменения цены

Кроме баров и японских свечей существует ещё несколько основных (и ряд производных от них) типов отображения цены:

— тиковый график;

— линейный (зонный) график;

— эквиобъемные графики (объемные японские свечи);

— пунктоцифровые график (крестики-нолики);

— график прорыва 3-х линий;

— график Ренко;

— график Каги.

Часть из них специфичны и относятся только к Forex-торговле (например, тиковый график строится по котировкам bid и ask), часть была популярна в прошлом, но сейчас редко используются («крестики-нолики», Ренко, Каги).

Основные типы графиков, применяемые на текущий момент в трейдинге – это линейный (зонный) график, бары и японские свечи.

Внутренний и внешний бар. Стратегии торговли price action

Одними из самых простых, и, в тоже время, эффективных рабочих стратегий на рынке, является торговля внутренних и внешних баров. Найти и идентифицировать внутренний и внешний бар на графике цены очень просто. В этом посте, я постараюсь развернуто дать ответ, как можно выстраивать свою стратегию торговли по этим паттернам.

Начну с определений. Во-первых, стоит заметить, что не важно, в каком виде отображается ваш график цены. В статье я буду использовать график в виде баров, но все нижесказанное будет применимо и к свечному графику. Т.к., для того, чтобы определить внутренний бар на графике или внешний, достаточно сравнить диапазон текущего бара с предыдущим.

Ну что ж, ближе к делу. В классической теории технического анализа, внутренние и внешние бары относят к разворотным формациям, которые находятся на экстремумах графика цены. Если вы слепо будете следовать этой концепции, то потерпите фиаско. Я торгую пробои внутренних и внешних баров, не уделяя особого значения, в какой точке движения они находятся. И это получается наиболее эффективно.

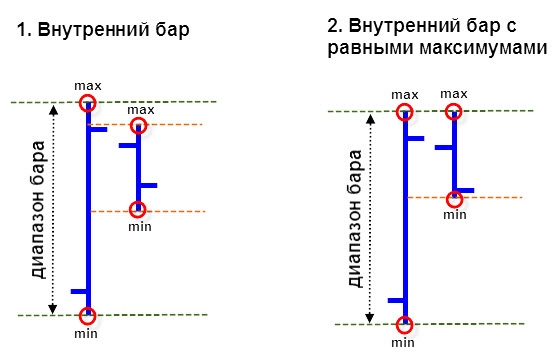

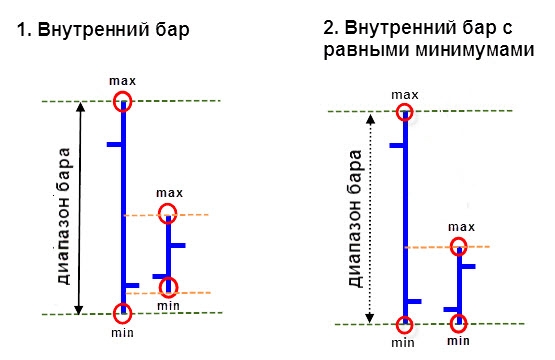

Внутренний бар — бар, диапазон которого полностью перекрывается диапазоном предыдущего бара.

Если записывать терминами данных бара/свечи, то выглядеть будет так:

(H ≤ Предыдущий H) и (L ≥ Предыдущий L).

! За исключением !, когда H и L обоих баров равны. Это будут просто равные бары, НЕ внутренние.

Подчеркиваю, важен диапазон. Какой при этом рассматриваемый бар и предыдущий, падающий или растущий, значения не имеет.

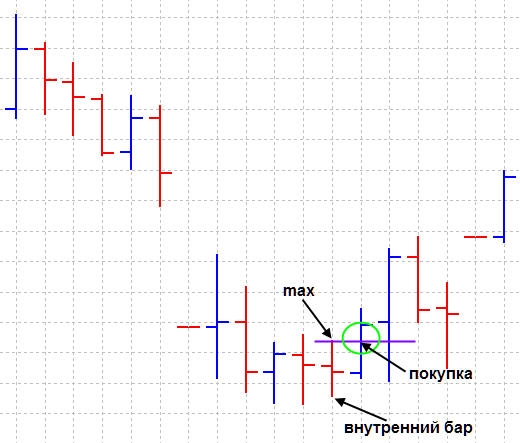

Графически внутренний бар выглядит так:

Аналогичные правила справедливы для ситуации, когда внутренний бар располагается в нижней части диапазона предыдущего бара:

Выше приведены лишь примеры. В независимости, в какой части диапазона предыдущего бара находится текущий бар, он все равно будет внутренним. Я искал зависимости, от расположения внутреннего бара относительно предыдущего, какой-то особой прогнозной значимости это не имеет.

Визуально, при беглом просмотре графика, равные минимумы или максимумы бывает не просто распознать. Но это очень принципиально! Поэтому, я рекомендую проверять мин/макс в окне данных, которое есть в любом торговом терминале. Т.к. разница хоть в один тик, отменяет условие формирования внутренней свечи.

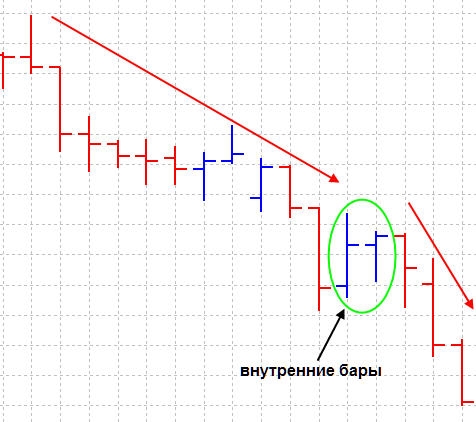

Бывает так, что внутренних баров встречается несколько, друг за другом, и каждый находится в диапазоне предыдущего:

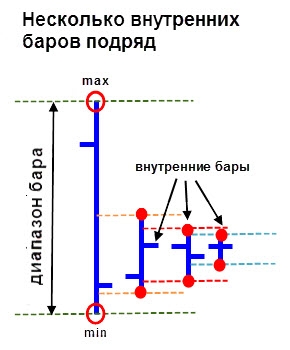

Чем же так привлекателен внутренний бар, а, особенно, группы внутренних баров? Часто, внутренние бары, если их рассмотреть приближенно на младших таймфреймах, выглядят в виде сужающихся формаций. В большинстве случаев, в виде треугольников. Иногда треугольники корявые, иногда идеальные. Вот пример:

На рисунке показан внутренний бар на дневном фрейме, и он же на таймфрейме 15 минут. Видно, как происходит пробой формации с последующей отработкой продажи. Сделки, как обычно, заключаются отложенными заявками на пробой.

Внутренние бары с равными максимумами, на младших таймфреймах, будут похожи на восходящие треугольники. Внутренние бары с равными минимумами — на нисходящие треугольники, соответственно. Такие бары встречаются не часто, но бывает. Теперь перейдем к стратегии, как торговать price action по внутренним барам.

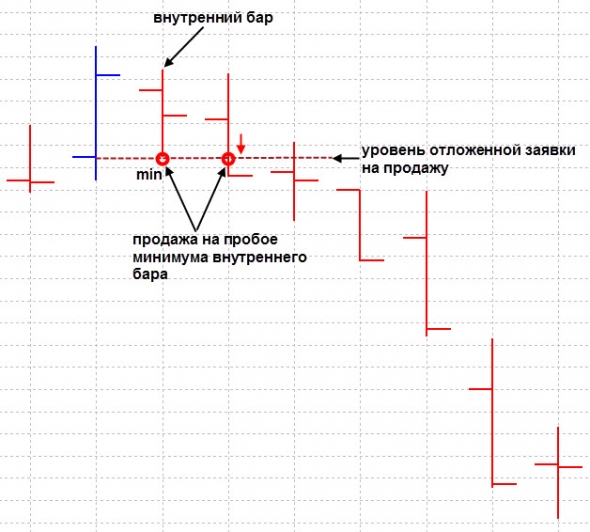

Стратегия торговли по внутренним барам

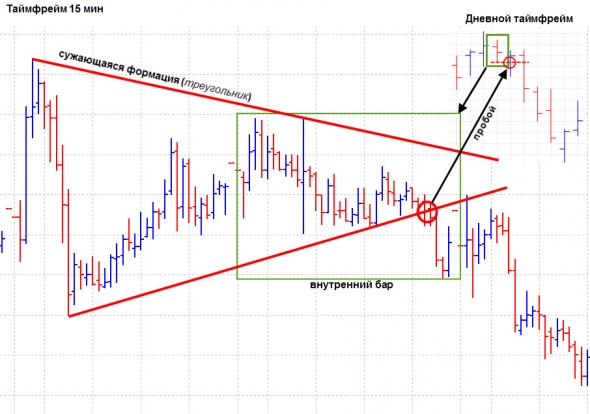

Как я уже говорил выше, по классическому ТА, внутренний бар — разворотный паттерн. Соответственно, должен торговаться пробой внутреннего бара, против предыдущего движения. Т.е., при появлении внутреннего бара на вершине восходящего движения, торгуется пробой его (бара) минимума. Вот как это выглядит:

- Идентифицируется внутренний бар.

- Выставляется отложенная заявка на продажу на 1 пп ниже минимума внутреннего бара.

- Вход.

Еще пример стратегии продажи внутреннего бара:

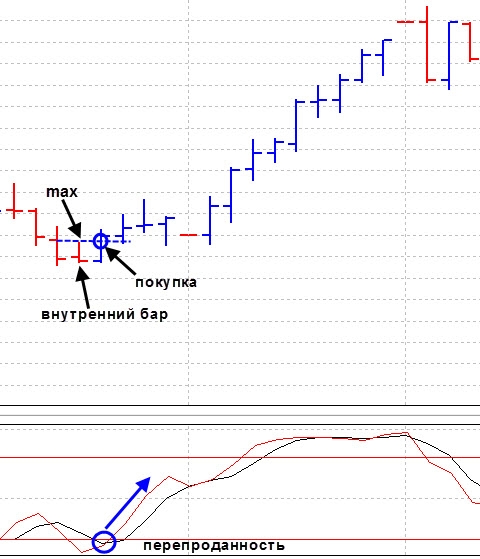

Все просто. Не сложно догадаться, что при нисходящем движении все наоборот:

- Идентификация внутреннего бара.

- Выставляется отложенная заявка на покупку на 1пп выше максимума внутреннего бара.

- Вход.

Еще пример стратегии покупки пробоя внутреннего бара:

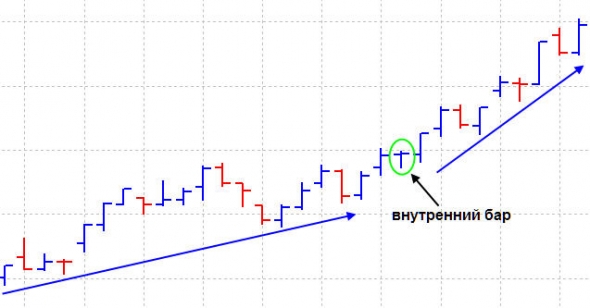

Это, что касается классики. На практике все наоборот. Внутренние бары могут быть на раз два пробиты и дальше, не разворачивая движение, а наоборот, еще больше ускоряя предыдущую тенденцию. Вот хорошая иллюстрация этого:

Цена растет. Вырисовывается тенденция. Появляется внутренний бар. Казалось бы, вот он — локальный максимум! Но цена пробивает внутренний бар наверх, и с ускорением уходит выше. Таких случаев полно.

Именно по этим соображениям, я торгую пробой внутреннего бара в ту сторону, в которую его пробьет, не зацикливаясь на правилах классического ТА. У меня в принципе, вся концепция торговли построена на подстраивании к рынку. Не важно, торгую я пробои баров или фигуры. На примере, о том, как я отрабатываю фигуры, можете ознакомиться в статье, в которой я постарался все подробно объяснить: Мои правила трейдинга. Стратегия торговли фигур технического анализ на примере.

Как на примере выше, все тоже самое справедливо для нисходящего тренда:

Цена падает. Формируется внутренний бар, который впоследствии пробивается вниз, и тренд получает дальнейшее импульсивное развитие.

Бывает, что после внутреннего бара цена консолидируется вокруг него. Далеко не всегда, после пробоя внутреннего бара, цена сразу начинает свое движение. У внутренних баров тоже существуют ложные пробои. Внутренние бары хороши еще тем, что сразу знаешь, куда ставить обоснованный стоп.

Обоснованными стопами я называю стопы, установленные у локальных максимумов и минимумов. Т.е. тех точек, которые «видит» рынок, а не ваши желания.

По стопам отдельная тема для разговора. Если интересно, как-нибудь напишу.

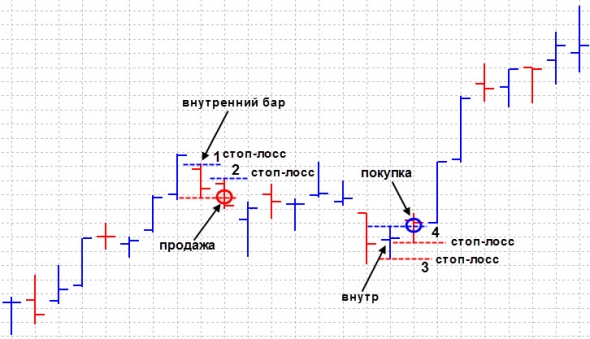

Правила установки стоп-лоссов при торговле внутренних баров

Если придерживаться концепции «обоснованного стопа», есть два очевидных варианта, где ставить стоп:

При продаже пробоя минимума внутреннего бара:

- Устанавливать стоп-лосс на максимум внутреннего бара.

- Устанавливать стоп-лосс на максимум пробойного бара.

При покупке пробоя максимума внутреннего бара:

- Устанавливать стоп-лосс на минимум внутреннего бара.

- Устанавливать стоп-лосс на минимум пробойного бара.

Описанное выше представлено на рисунке:

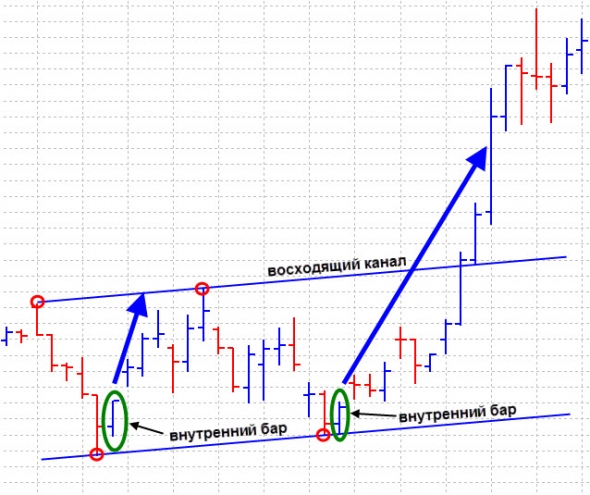

Очень хорошо, когда внутренний бар в разлиновке графика находится в составе какой-нибудь формации, в виде локального минимума или максимума. Этот факт в пользу того, что отскок с большой вероятностью состоится. Например:

На рисунке видно восходящий канал, поддержка которого сформирована из двух внутренних баров. Т.е., проведя параллельную прямую от сопротивления вниз, имея при этом один локальный максимум, и, получив второй, в виде внутреннего бара, можно спокойной торговать его пробой вверх. Тем самым, получится отличный вход, прямо на минимуме канала (пробой второго внутреннего бара).

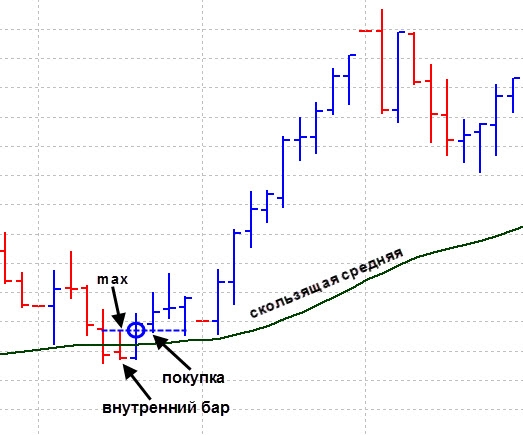

Тоже самое с индикаторами. Покажу на примере динамического уровня поддержки, в виде обычной, так всеми любимой, скользящей средней:

Хорошо видно, как сформировалось основание внутренним баром, с последующим пробоем наверх, и ускорением движения. Скользящая средняя взята, как самый простой пример. На других индикаторах, из трендовой группы, тоже можно попробовать, но не увлекайтесь

Отдельной группой можно выделить совместную работу внутренних баров и осцилляторов

Пример отработки покупки, при пробое внутреннего бара, и выхода осциллятора из зоны перепроданности

Алгоритм простой: идентифицируется внутренний бар. При окончании формирования внутреннего бара, осциллятор показывает разворот из зоны перепроданности. Дальше, все делается по правилам отработки покупки внутреннего бара, описанных выше. Тоже самое с продажей и выходом осциллятора из перекупленности:

Не обязательно использовать стохастик. Для такой стратегии торговли подойдет любой осциллятор.

Хорошо, если внутренние бары появляются на экстремумах, при торговле дивергенций и конвергенций. Это дает дополнительный сигнал в пользу отработки. Если вы не знаете, что такое дивергенции и конвергенции, рекомендую к прочтению мою статью, в которой я детально все расписал: Все о дивергенции и конвергенции в трейдинге.

Вот, как это выглядит на примере дивергенции:

С конвергенцией все с точностью наоборот.

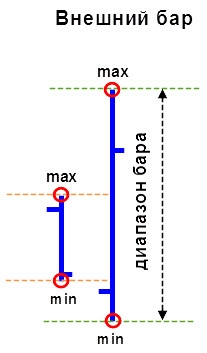

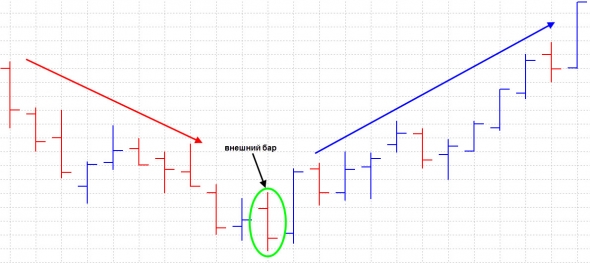

Внешний бар — бар, диапазон которого полностью перекрывает диапазон предыдущего бара.

Если записывать терминами данных бара/свечи, то выглядеть будет так:

Так же, как и у внутреннего бара, важен именно диапазон. Какой при этом рассматриваемый бар и предыдущий, падающий или растущий, значения не имеет.

Графически, внешний бар выглядит так:

Еще этот бар называют баром поглощения. Он как бы поглощает предыдущий.

В данном случае, внешний бар оказался локальным минимумом, после которого произошел разворот предыдущего движения. Проблема в торговле внешнего бара состоит в том, что если рассмотреть его структуру на младшем таймфрейме, получится расширяющаяся формация. Это одно из самого неудобного, что может появиться на графике цены. Волатильность растет, стопы срывает. Лучше пропускать торговлю внешних баров.

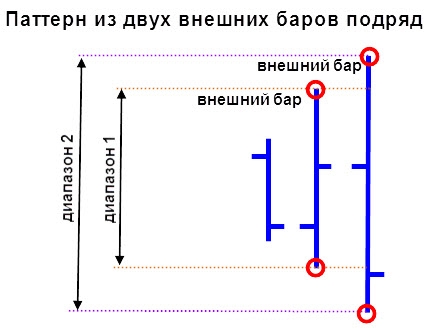

Нередко бывает так, что внешние бары встречаются группами:

Приведу пример из реальной торговли:

На примере показаны два таймфрейма: дневной, и он же, в разрезе 15 минут. Отчетливо видно расширяющийся треугольник. Выходы после пробоев расширяющихся треугольников, зачастую, бывают очень значительными. Но я предпочитаю ждать, чтобы избежать ситуации, когда за внешним баром рисуется следующий. На мой взгляд, лучше дождаться уровня, и взять его пробой.

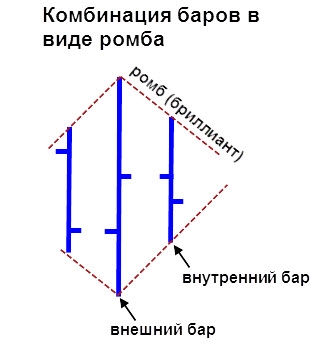

Может быть так, что после внешнего бара, опять последует внутренний(ие) бар(ы):

Исходя из этого примера, легко догадаться, что при рассмотрении данного паттерна, на младшем таймфрейме, будет ромб(бриллиант).

Источник http://blog-forex.org/grafik-barov.html

Источник https://stream-trader.ru/analiz/22-barovyy-grafik-ili-prosto-bary.html

Источник https://smart-lab.ru/blog/569909.php