Мани-менеджмент на Форекс

Школа трейдинга Редактор: Татьяна Захарченко 8261 12 мин Аудио

Новички часто недооценивают важность торгового объема, а между тем, неверно выбранный лот для сделки способен сделать убыточной любую торговую систему. Несмотря на то, что система дает больше прибыльных сделок, чем убыточных — то есть имеет положительное матожидание, неверно рассчитанный торговый лот легко нивелирует все ее преимущества.

Сегодня поговорим о мани-менеджменте на Форекс. То есть о том, как уберечь свой депозит от потерь.

Что такое лот на рынке форекс

Объемы сделок на форексе измеряются в лотах.

Рассмотрим на примере валютной пары EURUSD.

Первая валюта пары – EUR – называется базовой, вторая – USD – валютой котировки (или котируемой). Значит, один стандартный лот на EURUSD – это сделка на 100 000 евро. Нажимая buy при одном лоте, мы покупаем 100 000 евро за доллары США (количество этих долларов зависит от курса валюты). Если же мы нажмем sell при том же одном лоте, мы продадим 100 000 евро за соответствующее курсу количество долларов США.

Базовая валюта котировки всегда стоит в валютной паре первой, котируемая — второй.

Как рассчитать и выставить размер лота

При открытии ордера (торговой сделки) трейдер самостоятельно указывает размер открываемой позиции. Проще говоря, указывает, сколько средств с его торгового счета будет задействовано в сделке.

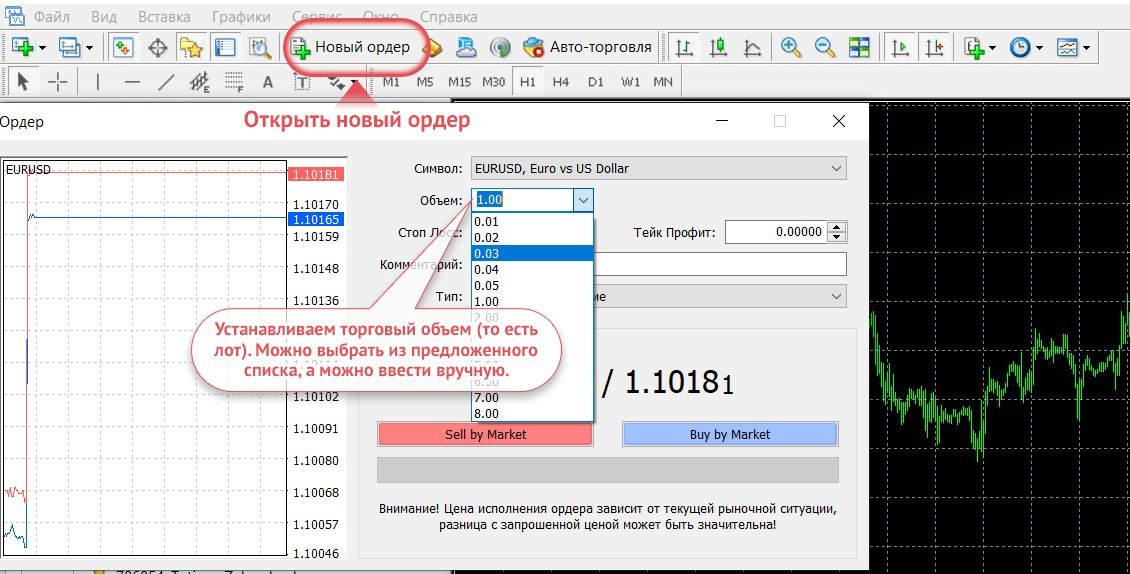

Для этого нажимаем в верхней панели Метатрейдера кнопку “открыть новый ордер”. После чего появляется окошко, в котором устанавливаем нужный нам объем, предложенный из списка, либо же выставляем вручную нужное значение.

Приведем пример. Мы хотим купить или продать пару EURUSD одним лотом при курсе 1,2 (то есть за 1 евро платим 1.2 доллара). Это значит, что на депозите должно быть 100 000*1,2 = 120 000 долларов США.

Понятно, что не все трейдеры имеют возможность торговать такими объемами, и в основном такие крупные операции на рынке совершают крупные игроки. Однако форекс брокеры предоставляют трейдеру кредитное плечо, которое позволяет открыть сделку с гораздо меньшей суммой на депозите.

Если кредитное плечо 1:100, значит, эту сделку можно открыть, имея на депозите 120 000/100 = 1 200 долларов. Сделка закроется автоматически, как только у трейдера не хватит депозита ее поддерживать (если цена пойдет против сделки).

Сегодня брокеры могут дать любое плечо, даже 1:1000 и больше. Хотя, практической ценности от такого громадного плеча нет, использовав его на всю, вы легко потеряете депозит при малейшем движении цены против вас (об этом ниже).

Дробные лоты

Трейдеру не обязательно открывать сделку одним целым лотом и больше. Сейчас любой брокер дает возможность торговать даже 0,01 лотом. На том же примере по паре EURUSD при курсе 1,2 на сделку 0,01 лота понадобится $1200. Если у вас на депозите нет столько денег, можно открыть сделку таким объемом с кредитным плечом: например, при плече 1:100 понадобится всего $12 (1 200 * 0.01).

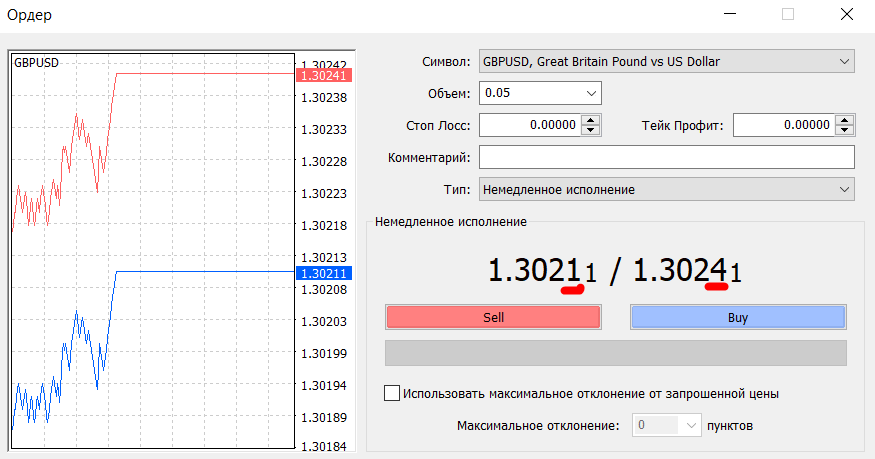

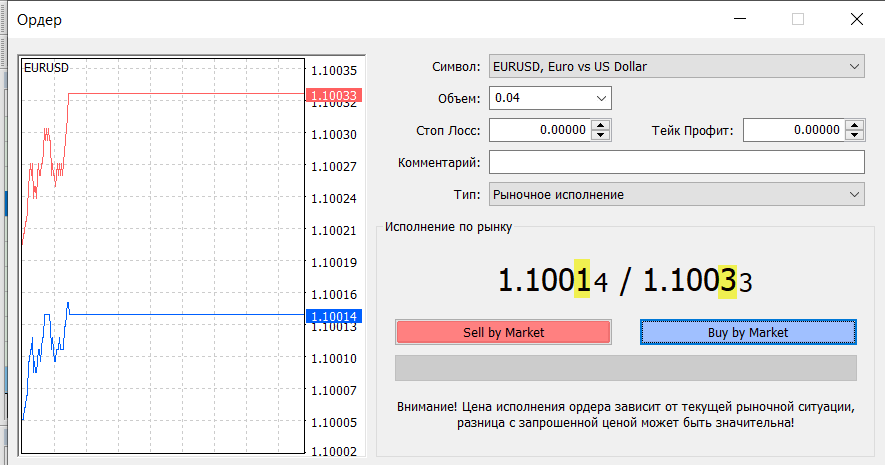

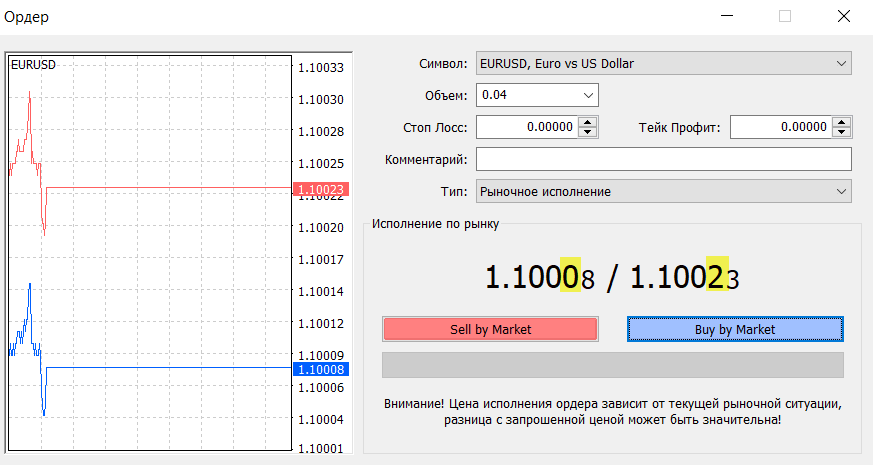

Что такое пункт цены на форекс

Сейчас в терминалах Metatrader котировки пятизначные, то есть 5 цифр после запятой. Ранее они были четырехзначными. Так вот, когда цена изменяется на одну четвертую цифру после запятой, говорят, что цена изменилась на 1 пункт (например было 1.3021 стало 1.3020 или 1.3022).

Если котировки пятизначные, то один пункт у нас будет при изменении цены на последние 10 цифр (1,31100 и 1.31110 — это изменение цены на один пункт на пятизначных котировках). Если цена пары EURUSD от 1,2000 упала до 1,1900, говорят, что цена упала на сто пунктов или фигуру.

Отсюда мы можем посчитать разницу залога по сделке при плече 1:100 для одного стандартного лота. Если при курсе 1,2000 она была $1200, то при 1,1900 достаточно $1190. На самом деле, немного больше — стоит учитывать еще спред и комиссию брокера.

Давайте посчитаем, сколько заработает трейдер, если он купит пару EURUSD одним лотом по курсу 1,200, а она вырастет в цене к 1,2100. При курсе 1,2000 один лот стоил $120 000, а при 1,2100 уже $121 000. То есть разница в цене составляет $1000 — это и есть прибыль трейдера, если цена пойдет в его сторону на 100 пунктов, и он зафиксирует прибыль.

Тут мы вводим еще одно понятие — стоимость пункта. При одном стандартном лоте у нас получилось 1000/100=10 долларов. На любой паре, где на втором месте стоит USD, стоимость пункта будет такой же.

Стоимость пункта важна в торговле, так как трейдер, открывая сделку, должен понимать, чем он рискует и сколько может заработать в случае удачного исхода. В большинстве торговых систем для фиксации прибыли или убытков выставляются стоп-лоссы и тейк-профиты. Зная расстояние до них от текущей цены, а также стоимость одного пункта, несложно посчитать потенциальную прибыль или убыток.

Как посчитать стоимость пункта по разным валютным парам

Есть валютные пары, где на втором месте стоит другая валюта и вообще не присутствует доллар США. Как тогда узнать стоимость пункта? Тут все несколько сложнее — стоимость пункта так и останется равной 10, но не долларов США, а в той валюте, которая стоит на втором месте в паре (котируемой).

Например, если мы возьмем пару USDCAD, то стоимость одного пункта цены будет равна десяти канадским долларам. Если вам нужно выразить ее в долларах США, просто переводите по текущему курсу.

А теперь представим, что мы захотели использовать кредитное плечо 1:1000 на полную по паре EURUSD. Это значит, что, имея на счету всего $120, мы можем открыть сделку одним лотом при курсе 1,2. Стоимость пункта $10. Получается, что при движении цены против нас на 12 пунктов мы потеряем 12 * 10 = $120, то есть весь депозит (а с учетом спреда и комиссий, даже меньшее количество пунктов нас “обанкротит”). Брокер автоматически закроет сделку, чтобы не терять свои деньги, которые были предоставлены в виде кредитного плеча. А нам для дальнейшей торговли нужно будет снова пополнять счет.

Причем не важно, какая сумма будет на депозите — хоть $100 000. Если задействовать кредитное плечо 1:1000 полностью, вся она будет потеряна при том же изменении цены.

Важно: на 10-20 пунктов цена может иногда измениться и за несколько секунд! Вы даже понять ничего не успеете, а депозит уже будет потерян.

Но может случиться и хуже. На сильно волатильном рынке возможны проскальзывания цены. И если трейдер задействовал все средства, открыв крупный объем при наличии немалого по размеру кредитного плеча, на счете может наступить margin call — главный кошмар трейдера — из-за уменьшения свободной маржи.

Ранее брокеры звонили клиенту и извещали о необходимости пополнить счет для поддержания открытых сделок. Сейчас все происходит автоматически — трейдер видит красную графу в терминале, и если он не успеет пополнить счет, наступает stop out (принудительное закрытие открытых позиций в Metatrader).

При проскальзывании может получиться отрицательный баланс счета. Почти все брокеры его списывают, но есть и те, кто загоняет трейдера в долг. То есть мало того, что трейдер потерял депозит, он еще и остался должен брокеру. Кстати, данный момент отражен в клиентском соглашении у брокера на сайте — внимательно его читайте, прежде чем остановить свой выбор на конкретной компании.

Именно потому мы говорим, что практической ценности от плеча 1:1000 нет. Конечно, можно возразить, что если цена продвинется в нашу сторону на те же 12 пунктов, депозит будет удвоен. Но это уже вряд ли можно назвать торговлей — больше похоже в игру на удачу. Ведь точно спрогнозировать такое незначительное движение цены просто невозможно.

Риск на одну сделку

Безусловно, все торгующие хотят очень быстро заработать. Поэтому совершают сделки большими объемами относительно размера депозита, забывая о риске его потерять.

Важно помнить: насколько хороша ни была бы ваша торговая система, убыточные сделки все равно будут, при этом вы никогда не будете знать заранее, какая же сделка окончится потерей.

Это особенность трейдинга — трейдер получает прибыль только за счет того, что общая прибыль превышает общий убыток по его сделкам. Но не известно, как будут чередоваться прибыльные и убыточные сделки. Следовательно, если выбрать слишком большой лот, то может случится так, что, когда придет череда прибыльных сделок, торговать будет не с чем — депозита не останется.

Нужно всегда выбирать такой объем торгового лота, чтобы депозит с легкостью пережил просадку, и прибыльные сделки снова вывели его в плюс.

Для этого в трейдинге есть такое понятие, как риск на одну сделку — измеряется он в процентах. Например, если требуемый риск на одну сделку 5%, то в случае срабатывания стоп-лосса трейдер потеряет не более 5% от депозита.

О том, что такое стоп-лосс, тейк-профит, рыночные и отложенные ордера и как их выставлять, читайте в нашей статье.

Как отрегулировать возможные потери по сделке?

Риск на одну сделку зависит от размера депозита, стоп-лосса и торгового лота. Например, у нас депозит $1000. Значит, при риске на сделку в 5% мы должны потерять на стоп-лоссе не более $50.

Размер депозита — величина постоянная, стоп-лосс задается правилами торговой системы, и менять его размер нельзя. Значит, отрегулировать нужные потери мы может только размером торгового лота.

Формула будет выглядеть так:

Т.Объем = (Депозит * Риск в процентах * 0,01) / (Разм.Ст.Лосса * Ст.Пункта)

- Т.Объем – объём открываемой сделки,

- Разм.Ст.Лосса – размер стоп-лосса в пунктах, то есть расстояние от уровня открытия сделки до уровня установки стоп-лосса,

- Ст.Пункта – стоимость одного пункта на данной валютной паре при одном стандартном лоте,

- Депозит – размер депозита,

- Риск в процентах – риск на одну сделку.

Получив сигнал на сделку с уровнем для стоп-лосса, трейдер быстро сможет посчитать, каким торговым объемом может открыть ее.

Пример. Торговая система подала сигнал на вход в рынок. Депозит у нас $1000, стоп-лосс по сделке — 50 пунктов. Считаем по вышеописанной формуле:

Х= (1000 * 5 * 0,01) / (50 * 10), получаем Х=0,1

То есть, объем лота выставляем не больше чем 0,1, чтобы риск не превысил 5% от депозита.

Но еще есть спред и, возможно, комиссии — их тоже нужно учитывать. Если для примера взять спред 1 пункт, то формула будет выглядеть вот так:

Х= (1000 * 5 * 0,01) / (49 * 10) получаем Х= 0.098.

Значит, открываем не белее 0.09 лота.

Все эти вычисления можно делать при помощи различных роботов и скриптов для терминала Metatrader. Вы лишь задаете риск на сделку и уровень стоп-лосса, а робот, зная размер депозита, открывает сделку нужным объемом.

Какого размера должен быть риск на одну сделку?

На этот вопрос нет однозначного ответа — для каждой торговой системы риск на одну сделку свой. Причем, его размер — величина постоянная: если вы уже выбрали определенное значение риска (как выбирать, мы рассмотрим ниже) для своей торговой системы, то должны соблюдать его во всех сделках.

Размер риска зависит от соотношения прибыльных и убыточных сделок торговой системы. То есть трейдер должен знать, какой процент убыточных сделок дает его торговая система на длительном промежутке времени.

Определить это соотношение можно на этапе тестирования торговой системы. Обычно, это делается, когда торговая система только создается. На длительных участках истории трейдер проверяет все торговые сигналы и считает, сколько из них окончились бы убытком.

Чем больше процент убыточных сделок дает торговая система, тем меньший риск на сделку стоит задавать для нее.

Насколько бы не было хорошим соотношение прибыльных и убыточных сделок, мы не рекомендуем задавать риск на сделку больше 3%. Даже если ваша система дает только 10% убыточных сделок (а это неправдоподобно малый процент).

Конечно, если риск больше, то и прибыль в случае удачного исхода будет больше. Но ведь нельзя предугадать, как будут чередоваться прибыльные и убыточные сделки. Допустим, на рынке наступил критический момент для торговой системы, и она дала 10 стопов подряд — при 3% риска на сделку это уже 30% потерь, а это критическое значение для депозита. Так что, лучше перестраховаться.

Такая система вполне может быть прибыльной, если половина сделок заканчивается убытком: для этого нужно, чтобы размер тейк-профита был больше размера стоп-лосса — тогда половина прибыльных сделок перекроют убытки.

По нашим наблюдениям, большинство торговых систем как раз и показывают приблизительно соотношение по сделкам 50 на 50, +/-10%. Если система показывает 60 прибыльных сделок при 40 убыточных — это норма. 70 на 30 — очень хороший показатель, 80 на 20 — вообще отличный, а 90 на 10 — эталонный, который, к сожалению, вряд ли достижим.

Вывод: риск на одну сделку мы можем изменять в пределах 1-3% в зависимости от соотношения прибыльных и убыточных сделок.

Соотношение прибыльных и убыточных сделок может быть и хуже — например, 40% к 60%. И такая система тоже может быть прибыльной, если имеет хорошее соотношение стопа к профиту. В этом случае трейдер уменьшает риск на одну сделку — он уже будет >1%.

Несколько рекомендаций новичкам

- Если вы новичок, мы не рекомендуем задавать риск на одну сделку более 1% от депозита. Каким бы хорошим ни было соотношение прибыльных и убыточных сделок по вашей системе.

- Трейдерам которые только начинают свой путь на Форекс, мы рекомендуем сперва отточить навыки на демо-счете, и только после этого пробовать торговать на реальном счете.

- Важно запомнить, что торговый лот рассчитывается не исходя из суммы потенциальной прибыли — а от суммы возможного убытка.

- И конечно, всегда используйте стоп-лосс для ограничения убытков.

Редактор материала Татьяна Захарченко Трейдинг-эксперт (опыт 10 лет) С 2011 года в индустрии финансовых рынков как трейдер. Практикую скальпинг, разгонные стратегии. Среднесрочные, долгосрочные реже.

Что такое лот на Форекс

Единицей веса на Форекс является лот, о котором мы поговорим в этой статье, а также расскажем, как посчитать лот на Форекс, и для чего нужна эта математика.

Что такое лот на Форекс

Лот Форекс – это единица измерения, определяющая объём средств, используемых для совершения сделки.

Так как операции на Форексе подразумевают покупку активов за различные валюты, использование единой системы является наиболее удобным и простым способом расчёта.

Также, изменяя размер лота на Форекс, трейдер получает возможность контролировать свои риски, но об этом мы поговорим чуть ниже.

Виды лота

Так как размер одного лота – это довольно крупная сумма, и далеко не каждый трейдер способен совершать такие сделки, на Форекс используется дробление.

Это позволяет входить в рынок меньшими суммами и лучше рассчитывать риски.

Стандартный лот

1 лот на Форекс равен 100 000 единиц базовой валюты.

При таком размере лота изменение цены на 1 пункт, при четырёхзначных котировках равно изменению эквити на 100 единиц.

Именно единицам, так как помимо стандартных счетов на Форекс существуют центовые счета, и на них один пункт уже равняется 100 центам, а не 100 долларам.

Мини лот

Мини лот в 10 раз меньше стандартного, то есть это 0,1 от целого числа. На долларовых, то есть стандартных, или как еще говорят классических счетах, это 10 000, а один пункт на четырёхзначных котировках равняется 10 единицам.

Микро лот

Ещё одно уменьшение в 10 раз. Микро лот – это 0,01 от стандартного значения.

То есть, совершая сделку в один микро лот, трейдер покупает актив на 1 единицу базовой валюты. Соответственно один пункт по четырёхзнаку на долларовом счёте будет равен 1 доллару, а на центовом одному центу.

Чему равен размер лота на Форекс

Итак, лот в Форекс, это сколько? Отвечаем: 100 тысяч единиц базовой валюты.

Довольно расплывчатое определение, которое удобнее всего рассматривать на основе валютных пар.

Возьмём пару EUR/USD, где основная валюта евро. В этой связке, совершая сделку, подразумевается, что мы покупаем евро, а для расчёта используем доллары США.

Соответственно один лот, в данной случае, будет равняться 100 тысячам долларов.

В связке GBP/CHF лот будет стоить сто тысяч британских фунтов, за которые мы покупаем швейцарские франки.

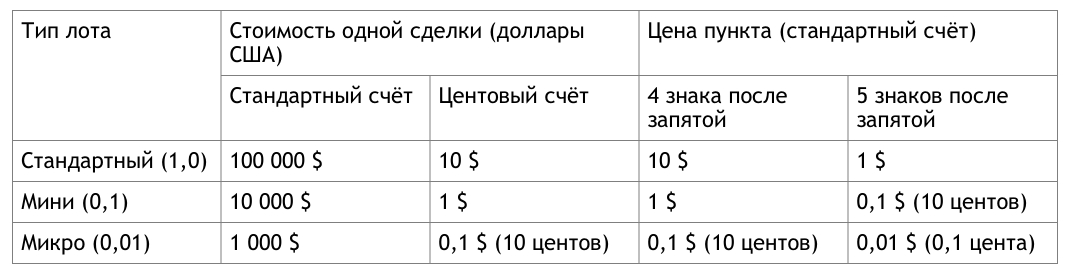

Ниже приведена подробная таблица, сколько стоит 1 лот на Форекс и как изменяется стоимость пункта при различных котировках:

Таблица 1. Типы лотов на Форекс

Как изменяется эквити в зависимости от размера лота

Эквити – это свободные средства на депозите, получаемые после вычета из общего баланса маржи. Размер лота влияет на эквити как раз через маржу, которая является залогом для совершения сделки.

На маржу влияют два фактора:

- Размер лота,

- И кредитное плечо.

Умножив депозит на размер кредитного плеча, получаем сумму, которой мы можем распоряжаться при заключении сделок.

То есть, имея на депозите тысячу долларов, при плече 1:100 мы получаем уже 100 000.

Для входа в рынок мини лотом понадобится залог 100 долларов. Это и есть маржа.

Соответственно, если плечо увеличивается до 1:1000, мы имеем на условном депозите 1 миллион, а входя в рынок мини лотом, маржа составит всего 10 долларов.

Получается, что чем крупнее размер лота на Форекс, тем выше требуется маржа для обеспечения сделки, и следовательно эквити снижается.

При этом, работая с одинаковым депозитом и лотом, но разным плечом, уровень маржи будет меняться. При 1:100 и лоте 0,1 маржа будет примерно 100 (в зависимости от реальной стоимости лота на выбранном активе) долларов, и при 1:1000 всего 10.

Как рассчитать размер лота на Форекс

Расчет лота на Форекс необходим для контроля торговых рисков. Существует несколько формул, в которых учитываются следующие данные:

- Размер депозита,

- Процент риска,

- Защитный уровень стоп-лосс,

- Направление открываемой сделки,

- Цена, по которой осуществляется вход в рынок.

В первую очередь необходимо определиться с процентом риска.

Каждый трейдер устанавливает его самостоятельно, но не рекомендуется входить в рынок с рисками более 5%.

В идеале, чем меньше эта цифра, тем лучше, так как депозит сможет выдержать больше неудачных сделок, хотя и рост эквити замедлится.

Для примеров, приведённых ниже, возьмём золотую середину – 2% от суммы депозита.

При 1000 долларах на счёте, это будет 20$, то есть именно эту сумму мы можем позволить себе потерять на одной сделке.

Способы расчёта

Наиболее простой способ, как рассчитать лот на Форекс – воспользоваться калькулятором вашего брокера. Его преимущество в том, что он учитывает факторы, сложно внедряемые в самостоятельные формулы:

Посмотрим на скриншот выше.

У нас обозначена цена открытия сделки, а в поле «цена закрытия» мы прописываем уровень стоп-лосс, устанавливаемый исходя из собственной стратегии.

Теперь нам нужно понять, как рассчитать стоимость лота на Форекс, чтобы в случае срабатывания защитного ордера, потери не превышали 2%.

За основу берём депозит размером сто долларов.

Подбор необходимого значения лота производится вручную. На скриншоте видно, что при входе микро лотом, мы потеряем 3,21 доллара.

В нашем случае это чуть больше 3%. По сути, размер нужно ещё уменьшать, но калькулятор брокера не позволяет это сделать, так как 0,01 является минимальной величиной.

Несмотря на кажущуюся простоту калькуляторов, использовать их для расчёта размера лота сложно, и гораздо легче воспользоваться математической формулой:

Для начала определяем размер риска, то есть умножаем процент, которым готовы рискнуть на сумму депозита.

Теперь, полученное значение делим на разницу входа и стоп-лосса, и получаем размер своего лота.

Примеры расчёта лота

Формула расчёта лишь на первый взгляд кажется сложной. Для начала определимся с вводными данными:

- Актив евро к доллару США

- Размер депозита 1000 долларов,

- Процент риска 2% (в расчётах используется реальное значение уровня, то есть в нашем случае 20 долларов),

- Сделка на покупку актива.

Рассмотрим ситуацию, когда вход в рынок осуществляется по цене 1,13827. Уровень стоп-лосс, согласно нашей стратегии, устанавливается на 1,13363.

Это основные вводные.

Теперь из первой цифры вычитаем второю: 1,13827 – 1,13363=0,00464. Убираем запятую и округляем, получается 46 пунктов по четырёхзначным котировкам, которые мы потеряем в случае срабатывания защитного ордера.

Теперь 20 (уровень риска), делим на полученное ранее количество пунктов.

Полученный результат делим на минимальную стоимость одного пункта, то есть на 0,1 (доллара), и умножаем на минимальный размер лота, допустимый брокером (0,01).

20/46/0,1*0,01=0,04

0.04 это и есть максимальный размер лота допустимый при наших условиях.

Существует и более простая формула расчёта.

Берём те же вводные: 1000 долларов депозит и 2% риска, то есть 20 долларов на одну сделку.

Так как при входе целым лотом, один пункт стоит 10 долларов, то наш депозит равен 100 пунктам, а рисковать мы можем лишь 20. Просто делим размер депозита на сумму, заложенную в риск, то есть 1000 делим на 20 и получаем 50.

Именно в 50 раз необходимо урезать целый лот. Просто делим единицу на 50 и получаем 0,02.

Эта формула более простая, но не учитывает массу факторов. В частности уровень установки стоп-лосс, поэтому использовать её можно лишь для примерных расчётов, а при открытии сделки уже применять более точные методики расчёта.

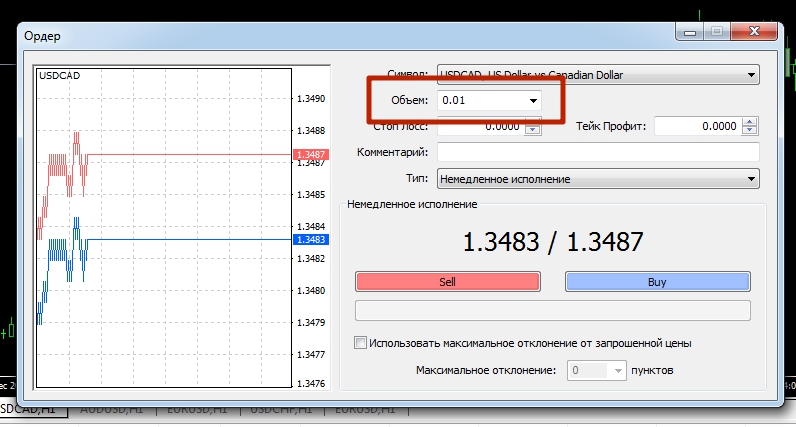

Как установить лот в МетаТрейдер 4

Итак, с вопросом, что такое лот и единица Форекс мы разобрались, и пришло время поговорить о практическом использовании этих знаний, а точнее о том, как изменить торговую единицу в терминале Метатрейдер.

Для открытия сделки необходимо нажать на кнопку «новый ордер» в панели управления терминалом.

Скриншот 1. Новый ордер в МТ4

После её нажатия открывается новое окно с вводными данными для будущего контракта.

Скриншот 2. Выставляем размер лота

Здесь нас интересует параметр «объём». В этой строке и устанавливается торговый лот.

Для удобства можно просто нажать стрелку в правой части и в выпадающем списке выбрать необходимое значение, или прописать его самостоятельно в диапазоне от 0,01 до 8,0.

Отдельно необходимо поговорить о торговле в один клик.

Эта функция используется для быстрого заключения сделок без ввода параметров. Она активируется в дополнительном окне, вызываемом нажатием правой кнопки мыши, или сочетанием клавиш alt+T.

Скриншот 3. Выставляем размер лота в окне «быстрой торговли»

После активации в левом верхнем углу терминала появляется панель управления, и каждая сделка, заключённая через неё будет иметь одинаковые параметры.

То есть, если первая сделка была открыта целым лотом, то все последующие будут точно таким же, а для изменения вводных необходимо заключить контракт через стандартное меню «новый ордер».

Как рассчитать торговый лот вручную

Доброго времени суток, товарищи форекс трейдеры! Сегодня мы поговорим о том, как рассчитать риски при торговле на Forex.

Как вы уже могли догадаться, управление риском (или риск-менеджмент) представляет собой одно из ключевых условий для эффективной работы на валютном рынке Форекс, и без его применения можно довольно быстро лишиться всех средств на вашем торговом счету. Основная тема, которую мы затронем в уроке – это соотношение размера депозита с допустимыми значениями риска, а также мы научимся рассчитывать размер торгового лота вручную. Ведь всевозможные вспомогательные индикаторы – это хорошо, но и забывать математику не стоит)

Итак, начнем с самых основ

1. Рекомендуемый риск на сделку не должен превышать 3% от размера депозита. Кроме того допустимый риск должен быть фиксированным в рамках вашей торговой стратегии. В случае если ваша торговая система вас подведет, вы сможете сохранить необходимый объем средств на депозите, чтобы позднее, пересмотрев торговую систему, ощутимо приумножить его.

Допустим, сумма риска при депозите в $100 и риске на сделку в 3% составит $3, а при депозите в $1000, соответственно, это будет $30 и, скажем, при депозите в $7000 рекомендуемый риск составит 210 долларов.

| Депозит | Риск на сделку (3%) |

| $100 | $3 |

| $1500 | $45 |

| $7000 | $210 |

2. Рекомендуемое отношение между Take Profit и Stop Loss должно составлять не менее 2 к 1, и при этом можно взять большее соотношение, а меньшее настоятельно не рекомендуется.

3. Также, весьма важно (и в дальнейшем мы еще вернемся к этому) определить стоимость 1 пункта, то есть стоимость минимального изменения цены:

| Лот | Стоимость 1 пункта |

| 0,01 | $0,1 |

| 0,5 | $5 |

| 0,1 | $1 |

Стоимость одного пункта не всегда равна 1$ (при лоте 0.1). В зависимости от валютной пары стоимость может отличаться от указанной. Однако, в большинстве случаев стоимость близка к 1$, поэтому мы можем округлять её до 1$ для упрощения. В случае необходимости точную стоимость пункта для конкретной пары вы можете узнать с помощью калькулятора лота.

Например, в случае пары USD/RUB и доллара как валюты депозита мы покупаем доллары за рубли, соответственно, рублевые пункты нам нужно перевести в доллары. При покупке 10000 единиц валюты (0.1 лота) расчет будет выглядеть так: маржа * размер пункта * курс RUBUSD = 10000 * 0.01 * 0.016 = 1.6$

Формула для расчета риска

И теперь, усвоив основы риск-менеджмента, мы можем, непосредственно, рассчитать сам риск:

Допустим, мы покупаем AUDUSD по цене 0.7674 и выставляем стоп лосс на 0.7644.

- Итак, депозит у нас составляет $1500, а допустимый риск на сделку = $45, то есть 3%, как вы помните;

- Стоп лосс у нас составил 30 пунктов, так как вошли мы на 0.7674, а стоп лосс выставили на 0.7644. То есть, если отнять 0.7644 от 0.7674, то мы получим 30 пунктов;

- Максимальный лот у нас получился 0,15… Как мы рассчитали такой торговый объем?

- Смотрим… минимальный торговый объем (лот) у нас составляет 0,01 лота, соответственно, стоимость пункта равна $0,1;

- Стоп лосс в долларовом выражении мы будем рассчитывать следующим образом: умножим стоп лосс в пунктах, то есть 30 пунктов, на стоимость минимального изменения цены, которое составляет у нас $0,1. 30*0,1…Получается$3. Получается, минимально возможный риск на сделку составляет $3;

- Итак, мы помним, что наш допустимый риск на сделку составляет $45, а минимальный объем для риска у нас $3, а это значит, что максимальный объем для торгов, соответствующий максимальному риску на сделку, считается следующим образом: 45/3=15, то есть мы делим сумму допустимого риска на минимальный объем в долларовом выражении. Выходит, что минимальный риск на сделку мы можем превысить в 15 раз, что, в свою очередь, соответствует 0,15 лотам – это и есть наш максимально допустимый объем для торговли. Иначе говоря, при депозите в $1500 и допустимом риске в 3% от депозита нам следует открывать позиции в 0,15 лота;

- Другими словами, мы получаем следующую простую формулу для расчета риска: Размер лота = макс. риск (в $) / стоп лосс (в пунктах) / минимальную стоимость 1 пункта * минимальный торговый лот

Примеры расчета риска

Ну вот мы и научились рассчитывать риски. Но давайте закрепим полученные навыки на еще паре примеров.

- Итак, допустим, что наш депозит составляет $300, а значит допустимый риск у нас $9. То есть 3% от $300$;

- Стоп лосс, скажем, 50 пунктов$;

- Вспоминаем, как мы рассчитываем размер лота: $9, то есть макс. риск, делим на 50, то есть на размер стопа, делим на минимальную стоимость одного пункта, которая составляет, как мы помним, $0,1, и умножаем на минимальный лот, который равен 0,01. (9/50/0,1*0,01). И в итоге размер нашего лота составил 0,02.

Осталось лишь продать, например, EURUSD. Открываем ордер на продажу размером 0.02 лота и устанавливаем стоп лосс на расстоянии 50 пунктов.

| Депозит | $300 |

| Допустимый риск | $9 |

| Стоп лосс | 50 пунктов |

| Макс. лот | 0,02 |

Давайте рассмотрим еще один пример, но возьмем еще меньший допустимый риск, скажем в 2,7%.

- Наш депозит при этом будет, а почему бы и нет, $8500;

- Значит максимальный риск будет составлять $229,5;

- Стоп лосс произвольно возьмем равным 25 пунктам. Устанавливаем ордер на 1.11128 и добавляем стоп лосс;

- Считаем, подставив значения в нашу формулу: 229,5 / 25 / 0,1 * 0,01 = 0,918, что является размером лота для нашего текущего риска.

Рекомендации:

Напоследок хотелось бы добавить несколько полезных рекомендаций, которые помогут еще более эффективно настроить вашу систему управления рисками:

Источник https://ru.brokers.best/schools/loty-ob-emy-torgovyy-oborot.html

Источник https://profxportal.com/lot-na-forex/

Источник https://tlap.com/kak-rasschitat-torgovyiy-lot/