Наши фонды. Арсагера – фонд смешанных инвестиций. 2 квартал 2021

Здравствуйте, уважаемые зрители! Предлагаем вашему вниманию передачу, посвященную «Арсагера – фонд смешанных инвестиций» по итогам 2 квартала 2021 года. Также рассмотрим годовое окно.

Краткий анонс передачи. В первой части мы расскажем о динамике стоимости пая, доходности фонда и изменении индекса, а также о местах фонда в рейтингах. Вторая часть будет посвящена активам фонда. В третьей части будет изложен более подробный анализ операций с активами фонда, а также представлена другая интересная и полезная информация.

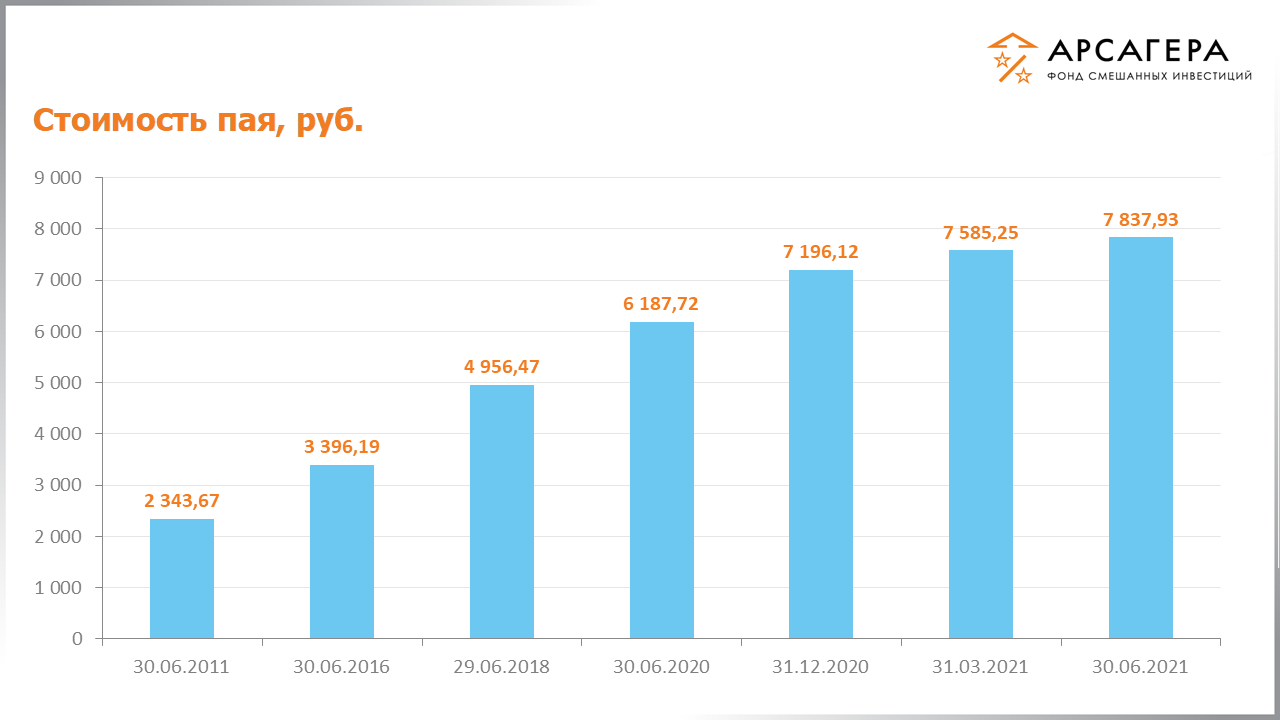

Начнем с динамики стоимости пая.

Динамика стоимости пая положительная на всех временных интервалах.

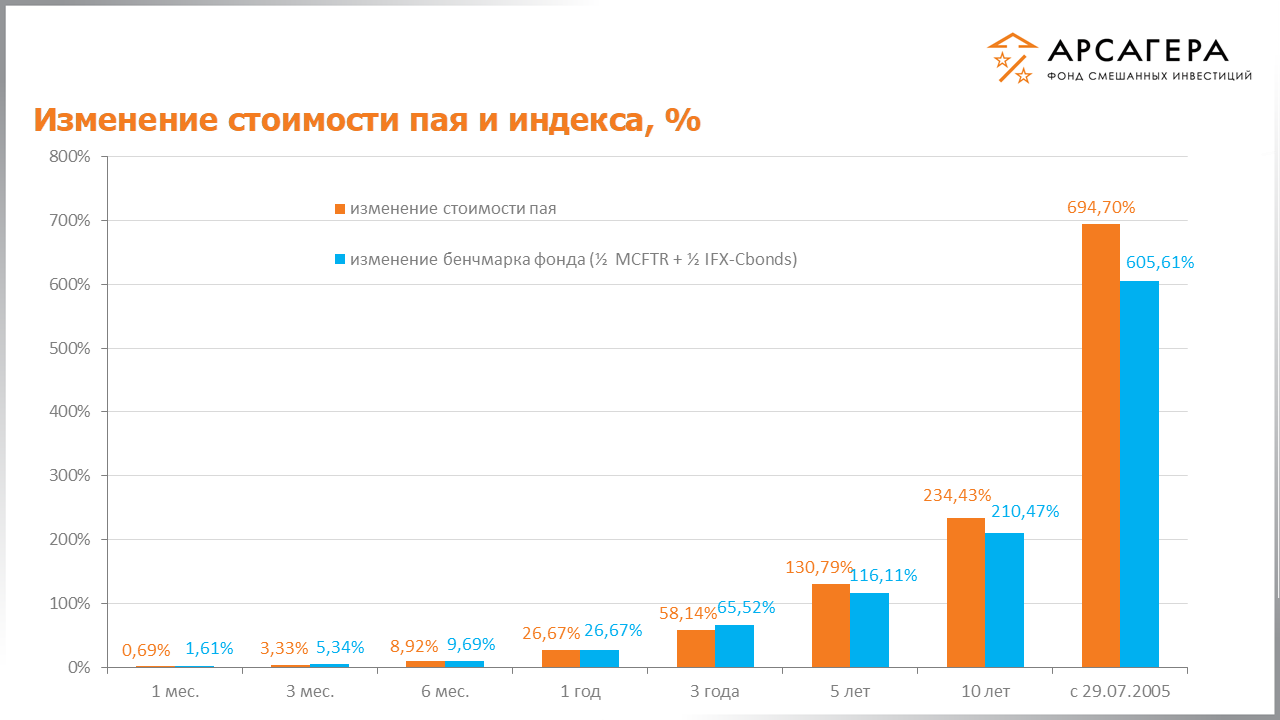

Девятый постулат инвестирования гласит: качество результатов управления познается в сравнении с рынком. Наша цель — работать лучше индекса.

Результат фонда опережает индекс на временных интервалах в 5 и 10 лет. Изменение индекса для смешанного фонда мы рассчитываем, как полусумму изменений индекса МосБиржи полной доходности и корпоративного индекса Cbonds.

Обратимся к рейтингу фондов по доходности среди открытых фондов смешанных инвестиций.

На квартальном окне мы 22-е, на годовом – 15-е, на окне в пять лет мы 5-е, на десятилетнем окне – четвертые.

Перейдем к обзору активов фонда.

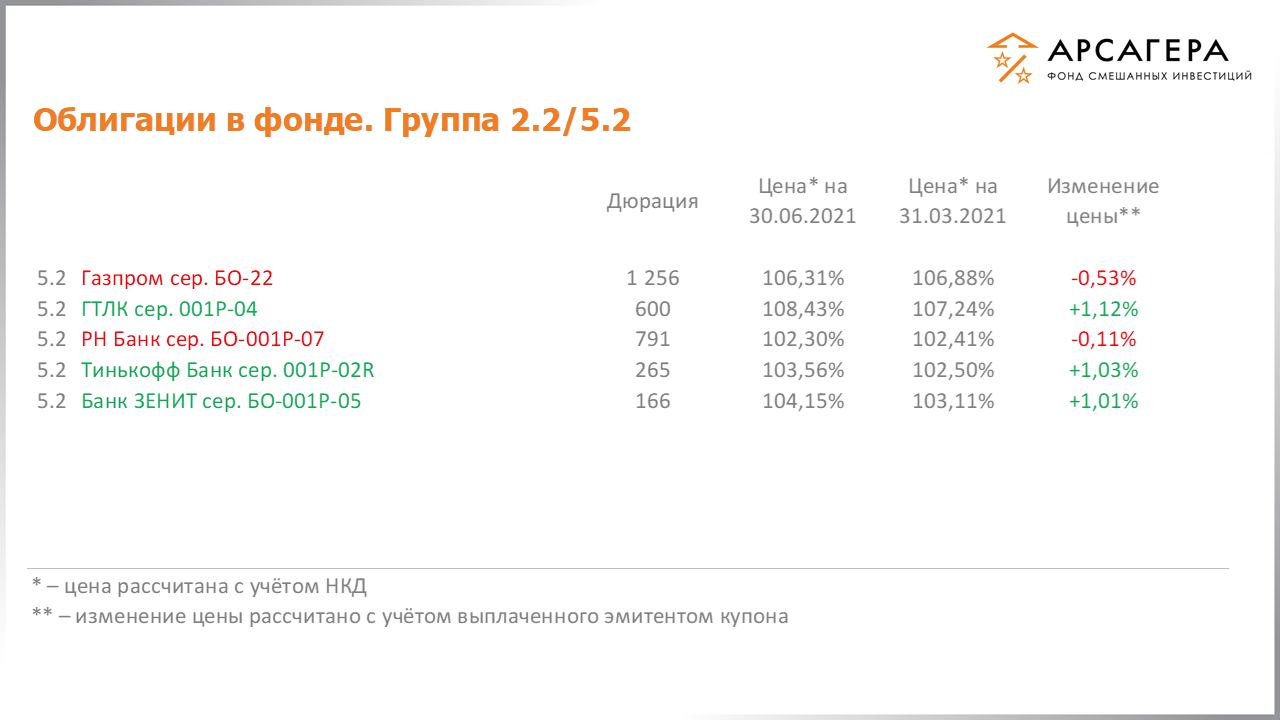

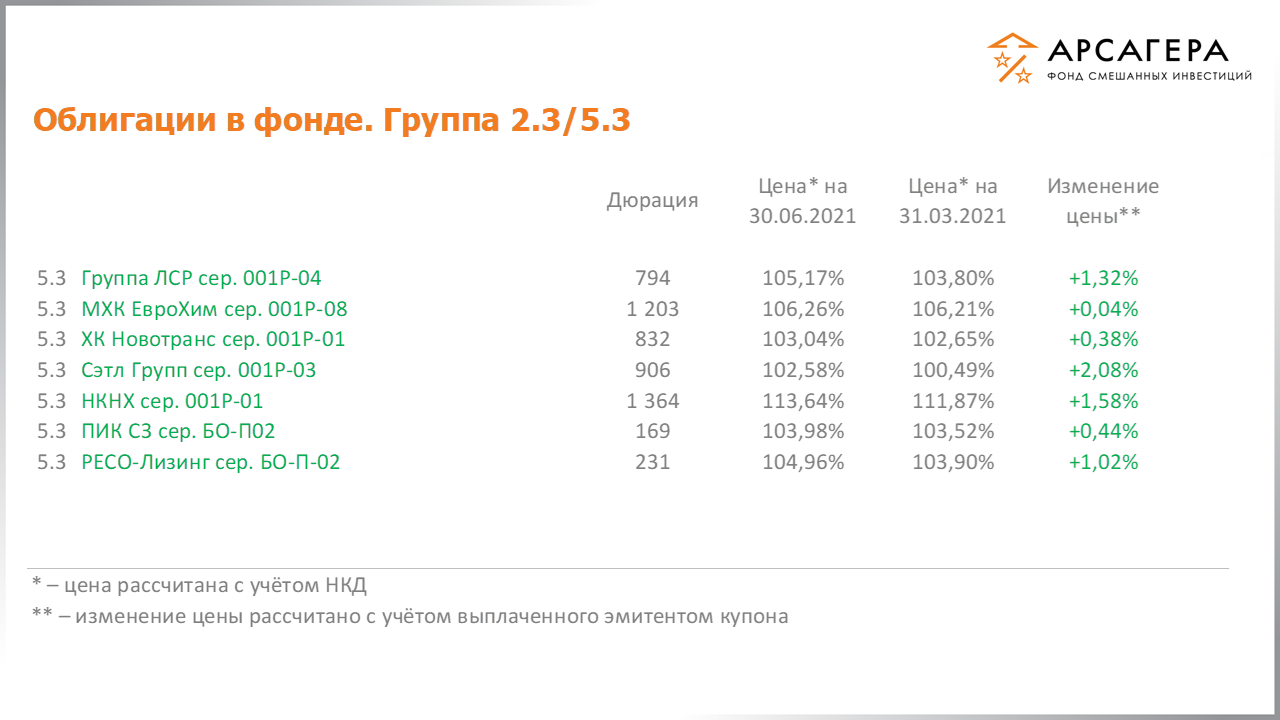

В долговой части портфеля наиболее значительную положительную динамику продемонстрировали ОФЗ серии 26212, а также биржевые облигации Сэтл Групп 3-го выпуска и ОР.

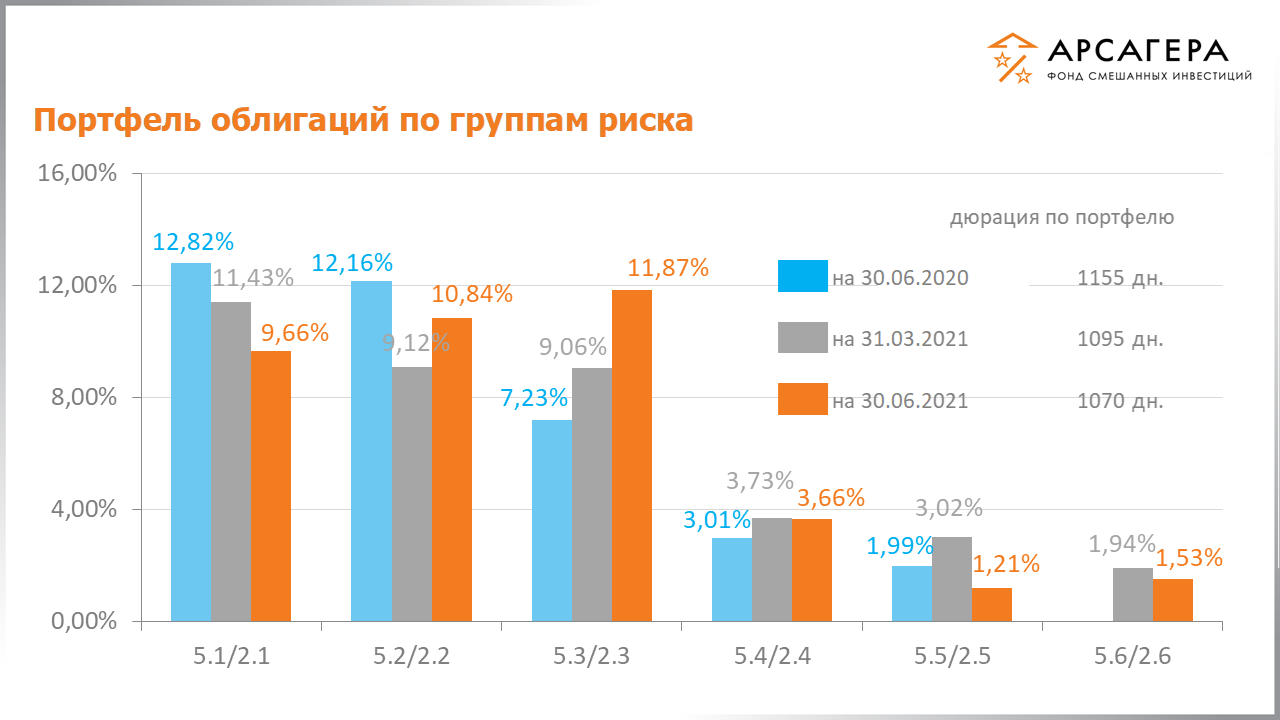

Рассмотрим структуру долговой части портфеля по группам риска за последний квартал и год.

Как видно из диаграммы в отчетном квартале доли групп 5.2/2.2 и 5.3/2.3 увеличились за счет остальных групп. Более подробно узнать о группах риска можно на нашем сайте в разделе, посвященном ранжированию активов.

Перейдем к отраслевой структуре портфеля облигаций.

На квартальном окне значительно увеличился удельный вес Транспорта. На годовом окне существенно снизился удельный вес Финансового сектора и Строительной отрасли, значительно увеличилась доля Транспорта. Пополнили портфель представители Черной металлургии и Мин.удобрений.

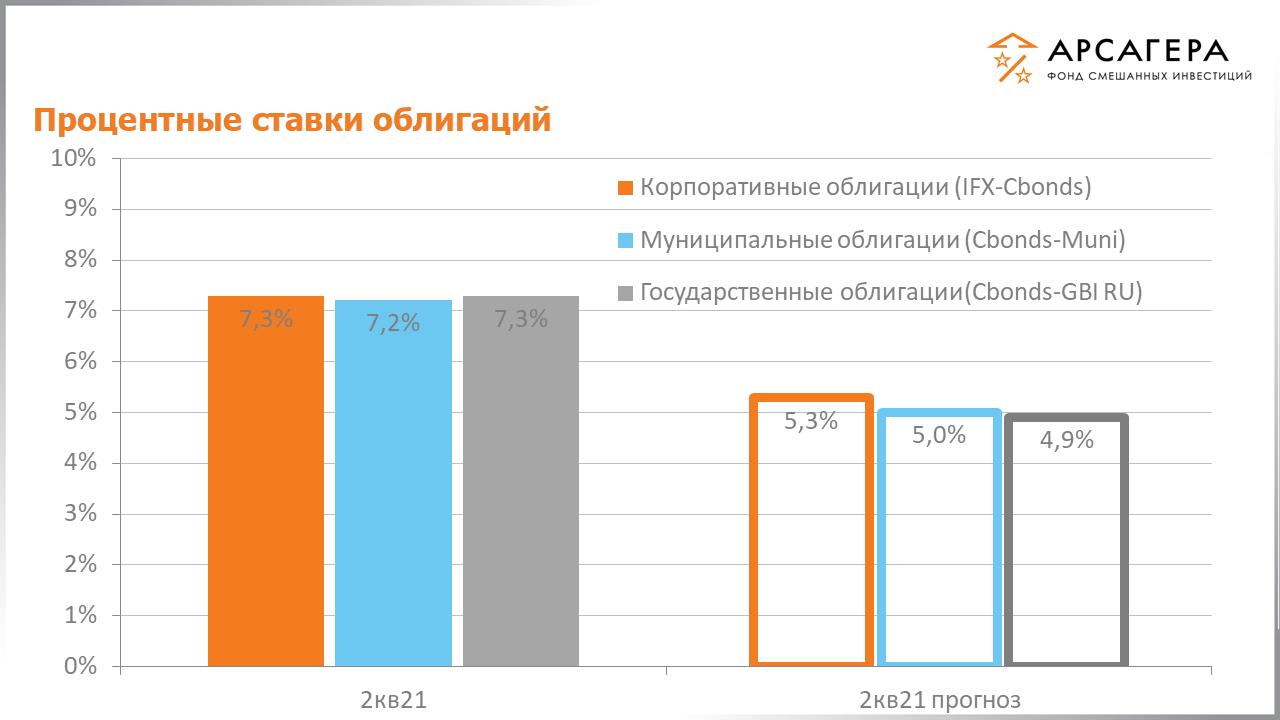

Обратимся к прогнозам вектора процентных ставок.

На плавающем окне в один год наши модели показывали, что процентные ставки на облигационном рынке должны снижаться. За этот период процентные ставки по корпоративным, муниципальным и государственным облигациям выросли с 6%, 5,7% и 5,6% до 7,3%, 7,2% и 7,3% соответственно.

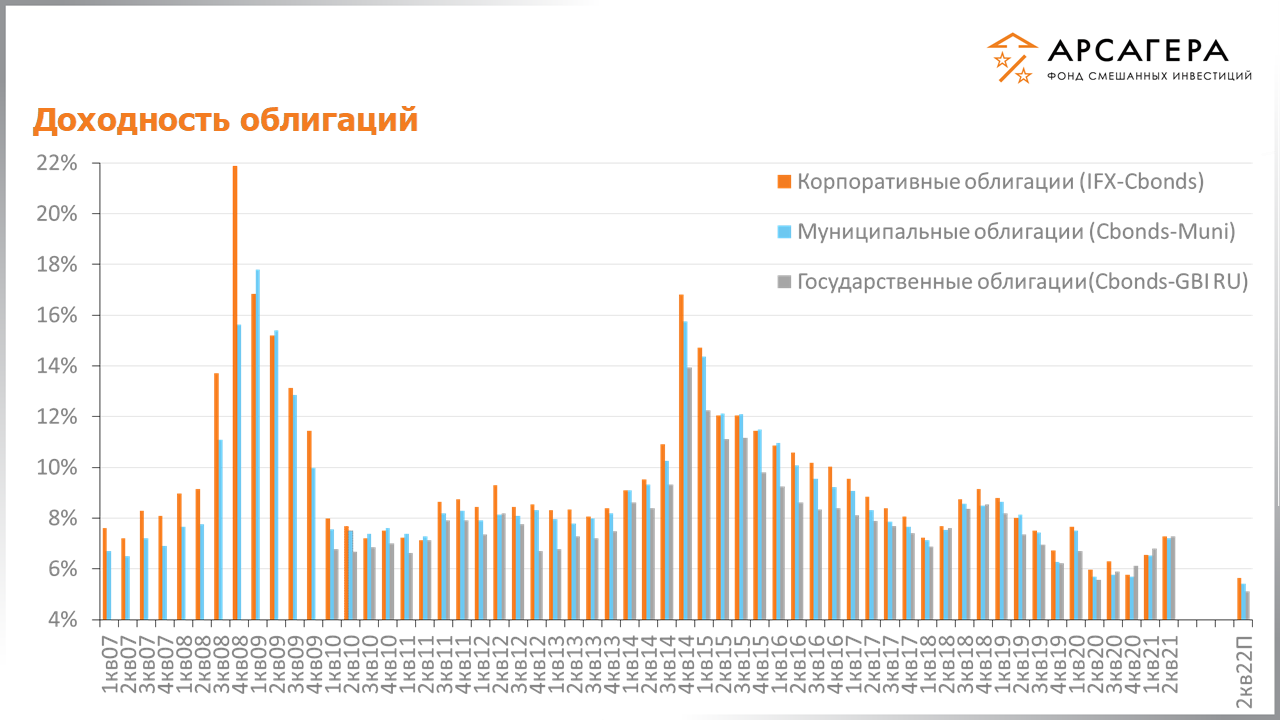

Рассмотрим динамику доходностей облигаций.

Справа представлены наши прогнозы. Согласно нашим ожиданиям, процентные ставки по корпоративным, муниципальным и государственным облигациям через год составят 5,7%, 5,4% и 5,1% соответственно.

Перейдем к портфелю акций.

Рассмотрим изменение отраслевой структуры портфеля.

На квартальном окне существенных изменений не происходило. На годовом окне заметным было сокращение удельного веса компаний Строительной отрасли. Представители Потреб.сектора пополнили портфель.

Далее рассмотрим отклонение отраслевой структуры портфеля акций от индекса Мосбиржи.

Основной вклад в отраслевое отклонение внесли следующие отрасли – Энергетика и Цветная металлургия. В индексе доля Энергетики незначительна, доля же Цветной металлургии, наоборот, значительно выше, чем в портфеле. Кроме того, в индексе представлены отрасли: Связь, Минеральные удобрения и Транспорт, отсутствующие в составе фонда. Сравнив доходность фонда с доходностью индекса, Вы сможете сделать вывод о том, насколько успешным был выбор управляющей компании.

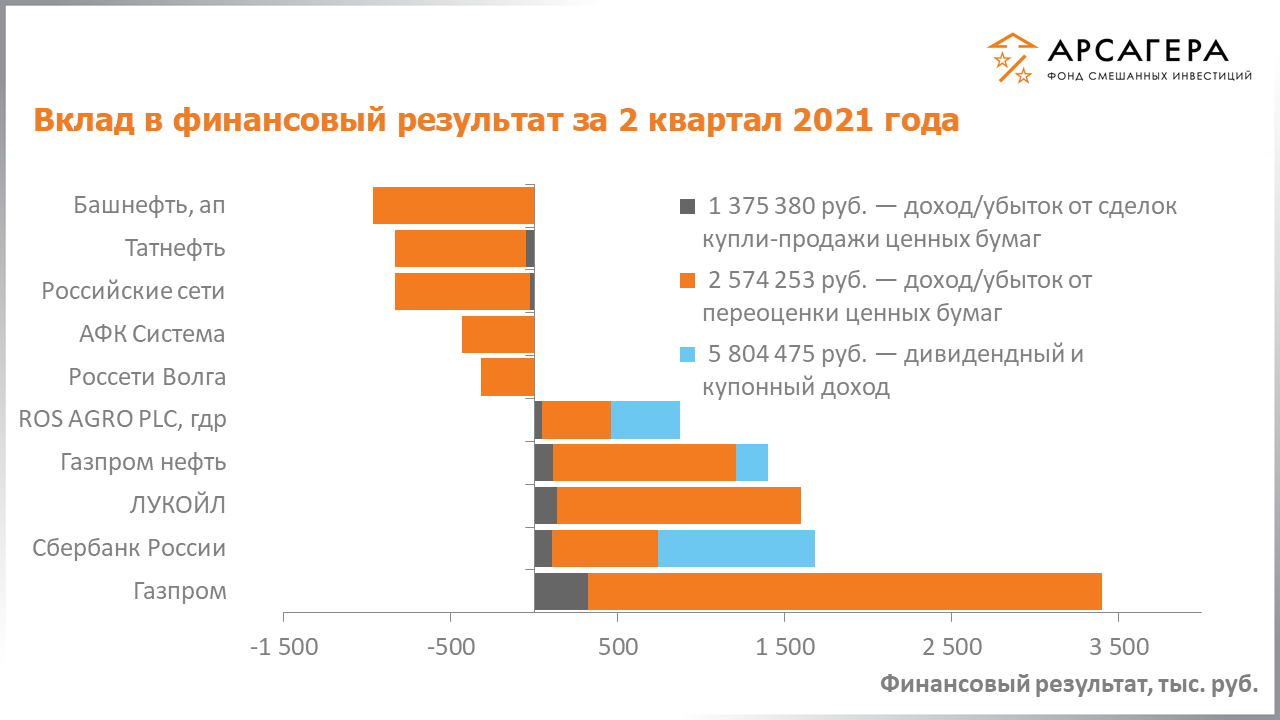

Давайте посмотрим, какие бумаги внесли наибольший вклад в итоговый финансовый результат в отчетном квартале.

Худший результат у префов Башнефти, лучший – у Газпрома.

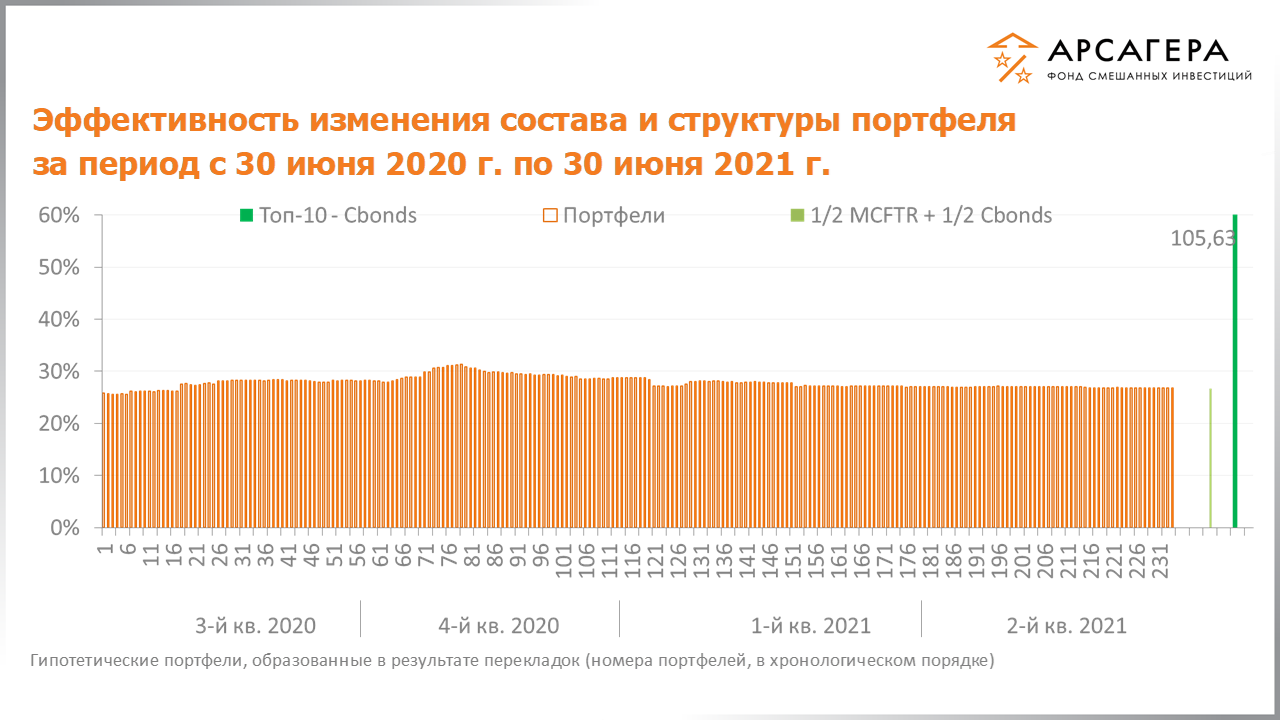

Переходим к третьей части нашего отчета. Для исследования эффективности управления портфелем в нашей компании была разработана методика MARQ. Приведенная диаграмма позволит Вам сделать вывод о том, насколько эффективным было управление портфелем фонда. Оценить эффективность действий управляющей компании можно по двум критериям: 1) Динамике столбиков от первого к последнему (возрастающая или убывающая); 2) По положению последнего столбика относительно эталонов: композитного индекса и ТОП бумаг.

Комментируя результат по динамике столбиков, можно отметить, что на годовом окне отсутствует ярко выраженная тенденция. Результат управления портфелем за последний год оказался на уровне результата индекса.

Перейдем к следующей таблице.

За 2 квартал 2021 года чистый приток денежных средств составил около 21,5 млн рублей и порядка 47,6 млн рублей за год. СЧА фонда на конец квартала составляет порядка 288,7 млн рублей, количество пайщиков — 426. В целом по всем открытым и интервальным фондам смешанных инвестиций произошел приток средств в размере около 38,6 млрд руб за квартал и порядка 74,4 млрд. руб. за год.

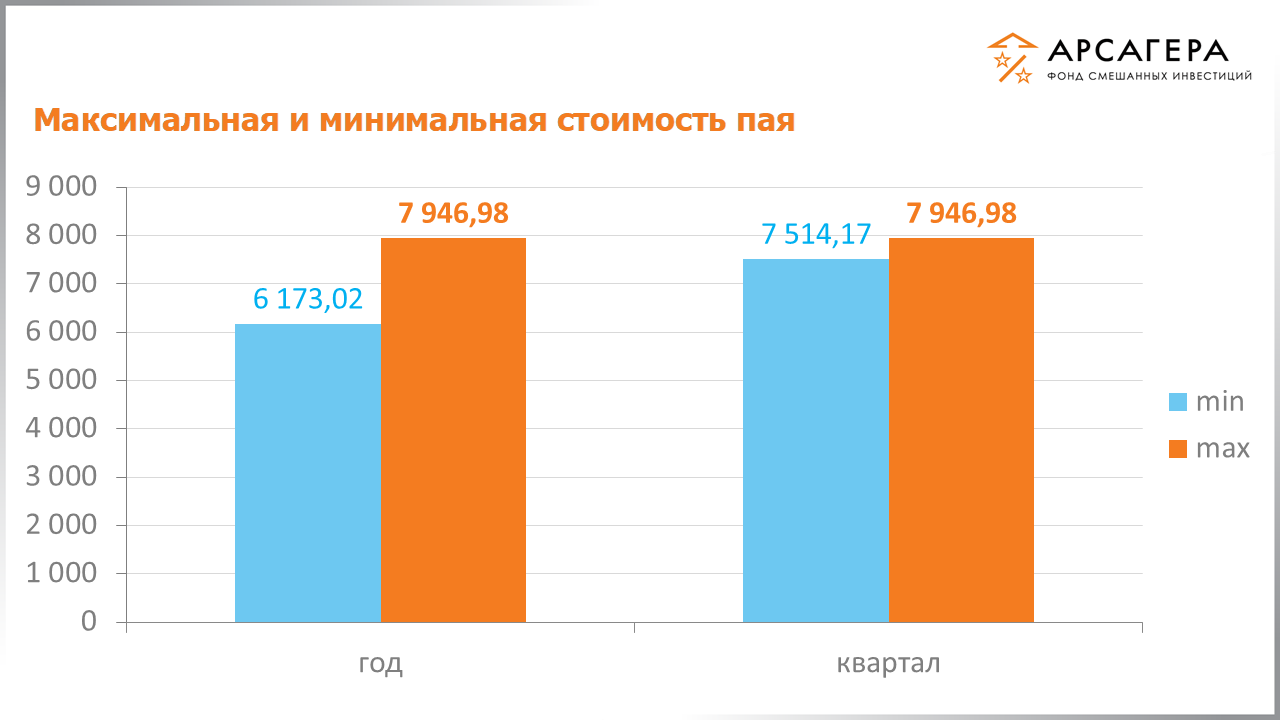

Следующая диаграмма покажет, какие максимумы и минимумы за квартал и год были у расчетной стоимости пая.

На этом я прощаюсь с вами. С Вами был Вячеслав Питенко. Всего хорошего. До свидания.

- Дата публикации: 07.03.2022

- Короткая ссылка: arsagera.ru/

Комментарии (0)

Оставить свой

Следить за темой

Вы можете подписаться на обновления комментариев к данной статье. Уведомление будет приходить на указанный Вами адрес электронной почты при появлении нового комментария. В каждом уведомлении Вам будет предоставлена возможность отписаться от обновлений или изменить адрес электронной почты.

Вы успешно подписались на обновление комментариев к статье «Наши фонды. Арсагера – фонд смешанных инвестиций. 2 квартал 2021».

2016 © ПАО «УК «Арсагера»

Все права защищены законодательством РФ.

194021, Санкт-Петербург, ул. Шателена, дом 26А БЦ «Ренессанс», 8-й этаж. Тел. +7(812) 313-05-30 Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФы. Риски, связанные с инвестированием в паевые инвестиционные фонды, не подлежат страхованию в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Взимание скидок (надбавок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Предоставляемая на сайте информация не является индивидуальной инвестиционной рекомендацией.

Правила Интервального паевого инвестиционного фонда рыночных финансовых инструментов «Арсагера — акции Мира» зарегистрированы Банком России: № 3152 от 17.05.2016 г. Правила Открытого паевого инвестиционного фонда рыночных финансовых инструментов «Арсагера — фонд акций» зарегистрированы ФСФР России: № 0363-75409054 от 01.06.2005 г. Правила Открытого паевого инвестиционного фонда рыночных финансовых инструментов «Арсагера — акции 6.4» зарегистрированы ФСФР России: № 0439-75408664 от 13.12.2005 г. Правила Открытого паевого инвестиционного фонда рыночных финансовых инструментов «Арсагера — фонд смешанных инвестиций» зарегистрированы ФСФР России: № 0364-75409132 от 01.06.2005 г. Правила Открытого паевого инвестиционного фонда рыночных финансовых инструментов «Арсагера — фонд облигаций КР 1.55» зарегистрированы Службой Банка России по финансовым рынкам: № 2721 от 20.01.2014 г. Лицензии ФСФР России № 21-000-1-00714 от 06.04.2010 г., № 040-10982-001000 от 31.01.2008 г.

Информация о структуре и составе акционеров, в том числе о лицах, под контролем либо значительным влиянием которых находится ПАО «УК «Арсагера», размещена на официальном сайте Банка России .

Фактом входа Вы даете согласие на получение, хранение и обработку персональных данных.

Фонд смешанных инвестиций

Фонд смешанных инвестиций – это фонд который выбирают те, кто хочет остановиться на чем-то среднем между фондами облигаций и акций, где сделаны инвестиции.

Эти фонды самое подходящее для людей, начинающих действия в этой сфере.

Возможно осознать темп эффективности, с которым смешанные фонды работают, сравнив индексы фондового рынка (ММВБ, РТС), уровень инфляции и рост стоимости акции.

Использование смешанных фондов позволяет разносторонне развивать стратегию. Когда рынок падает, они могут быть составлены полностью от связей. Во время роста это могут быть только акции.

Фонды смешанных инвестиций представляют компромисс между средним уровнем риска и средним размером доходности. Политику проводят соответствующую, принимающую доступность в портфеле и связей и акций.

Как законодательство регулирует смешанные фонды

Переход от связей до акций полностью соответствует законодательству. Происхождение этого, фонды инвестиций смешанного типа нашли применение как инструмент для игры на колеблющемся рынке.

Когда фондом инвестиций смешанной природы эффективно управляют, и это привело к предварительному предположению динамики рынка, который является всеми шансами через некоторое время, чтобы быть среди лидеров, настигнув в то же время на ласках доходности запасов. Однако нужно отметить, что степень риска в области таких фондов выше, чем в постоянном клиенте. В этом случае отказ игры на колебаниях стоимости акций, всестороннем использовании различных инструментов и методов на основе технического анализа предполагается.

Когда фондом инвестиций смешанной природы эффективно управляют, и это привело к предварительному предположению динамики рынка, который является всеми шансами через некоторое время, чтобы быть среди лидеров, настигнув в то же время на ласках доходности запасов. Однако нужно отметить, что степень риска в области таких фондов выше, чем в постоянном клиенте. В этом случае отказ игры на колебаниях стоимости акций, всестороннем использовании различных инструментов и методов на основе технического анализа предполагается.

Согласно Инструкциям на структуре и структуре активов акционерных инвестиционных фондов и активов взаимных инвестиционных фондов, принятых ФФМС 28 декабря 2010, фонды смешанных инвестиций могут включить до 100% акций и к 100% связей.

Правила такого фонда предоставляют управляющей компании (MC) довольно большую гибкость в случае выбора инвестиционной стратегии. С экономическим ростом есть возможность инвестировать деньги в акции и получить самую большую прибыль от их роста. Когда стадия экономических изменений цикла, есть следующий. Остановки фондового рынка или даже значительно уменьшаются. В течение этого времени исполнительные директора принимают решения и передают деньги долговым ценным бумагам.

Таким образом фонд смешанных инвестиций позволяет инвестору избежать так называемого “перекоса” портфеля в жесткие времена – который является, защищает деньги от серьезных потерь. Конечно, при условии, если управляющая компания отличает изменение ситуации на рынке вовремя и примет соответствующие меры.

На практике, на уровне доходности ФСМ на росте рынка показывают хуже результат, чем фонды только акций – в среднем для 5-10%. Но для него инвестор получает также определенное преимущество. Так, с января до июля 2011 у фондового рынка не было наилучших времен. Результат инвестиций был таким: акции ласок запасов в среднем упали в цене за 7,5%, фонды связей выросли на 5%, и портфели ФСМ стали более дешевыми только для 2%. Это – связи в портфеле исполнительных директоров, практически дал компенсацию падению долевых ценных бумаг.

Россия смешанные фонды является “Командой” (британская “Тройка Диалог”) с активами в 1,6 миллиардах рублей, “Альфа-Акция” (британская “Альфа-Акция”) – 1,3 миллиарда рублей, “Газпромбанк – (Британское “Управление активами Газпромбанка”) Уравновешенный” – 1 миллиард рублей и другие.

Налогообложение

Физическим лицам тринадцатипроцентный налог помещена в оплату. Это предпринимает от различия между той стоимостью, для которой акции были приобретены, и что, для которого было их урегулирование.

В 2014 для физических лиц, владеющих, разделяет три года и больше этого термина в случае накопления налога, налоговый вычет введен. Эта мера предписана увеличиться в обращении фонда для размышления о долгосрочных инвестициях.

В 2014 для физических лиц, владеющих, разделяет три года и больше этого термина в случае накопления налога, налоговый вычет введен. Эта мера предписана увеличиться в обращении фонда для размышления о долгосрочных инвестициях.

Поскольку смешанные фонды структурированы, часть активов там может быть не только русским языком также иностранные валюты, но также и другая собственность:

- различные долговые инструменты;

- акции и акции инвестиционных фондов, имеющих иностранную регистрацию;

- акции фондов акции, акции акционерных фондов, которые заняты инвестициями;

- разделяет иностранный и российские акционерные общества открытого типа, которые полностью заплачены.

Поскольку структура активов взаимного инвестиционного фонда на основе смешанных инвестиционных определенных условий должна соответствоваться:

- цена бумаг не должна падать ниже, чем семьдесят процентов от стоимости актива в течение времени, определенного за две трети рабочих дней для календарной четверти;

- средства, которые доступны в депозитах одного института кредита, не должны превышать четверти стоимости актива;

- стоимость, в который акции иностранных, акционерных инвестиционных фондов, акции взаимных фондов оценены, не будет выше, чем пятнадцать процентов от стоимости актива.

На какие типы подразделены смешанные фонды

Смешанные фонды могут быть классическими и агрессивными. В случае подобия функционирования классических взаимных фондов со Взаимными фондами акций первые подвергаются риску для меньшей степени, однако уступают на доходности. Растворение содержания портфеля акций связей – причина этого.

Главная цель данных фондов состоит в поисках золотой середины между риском, который не должен быть высоким вообще, и доходность. Классические смешанные фонды удовлетворяют, в первую очередь, тем, кто доволен не так большая прибыль и предпочитает не подвергать опасности себя потери акции.

Риск не может быть выровнен агрессивными смешанными Взаимными фондами, поскольку это не примененное растворение узами акций. Чтобы увеличить максимальный результат, портфель находится под контролем активного управления. Во время увеличения периодов рецессии доли связей характерно, и здесь в периоды перехода роста только к акциям выполнен.

Даже если исполнительный директор имеет значительный опыт и является профессионалом случая, точное прогнозирование колебаний рынка и для него является представленной очень трудной задачей. Поэтому случаи, когда период произошедшей рецессии настигает смешанные фонды, состоящие только из акций, который становится причиной значительных перекосов, частые. В случае классического выбора есть, если можно так выразиться, подушка безопасности от связей.

Однако у агрессивных смешанных взаимных фондов все равно есть многие поклонники. Наряду с риском и опасностью потери акции они позволяют быть обогащенными в течение довольно незначительного времени. Также эти фонды занимают ведущие позиции среди взаимных фондов, которые не используют узкоспециализированную стратегию.

В России такие фонды как “Команда”, уравновешенная Газпромбанком имеет активы превышающие один миллиард рублей.

Как работают смешанные инвестиции

Инвестиционная декларация фонда – часть правил трастового управления и описывает типы актива, которые могут быть как часть собственности фонда, и также ограничения для структуры активов фонда, установленного законодательством, снижающим риск.

Функции на контроле соблюдения Инвестиционной декларации фонда назначены на Специализированный депозитарий – организация, которая выполняет в пользу обязанностей на хранении имущественного фонда образования и контроле заказа эту собственность.

Функции на контроле соблюдения Инвестиционной декларации фонда назначены на Специализированный депозитарий – организация, которая выполняет в пользу обязанностей на хранении имущественного фонда образования и контроле заказа эту собственность.

Инвестиционные инструкции – документ, одобренный Комиссией по управляющей компании, в которой отражены дополнительные ограничения инвестиционных рисков. На самом деле инструкции определяют стратегию инвестиций для фонда, принимающего во внимание ограничения, установленные Инвестиционной декларацией.

Согласно организационной структуре британского “Arsagera”, контроль соблюдения инвестиционных инструкций и расположения активов осуществляет Контроль над внутренним контролем, контролем и управлением рисками. В случае избытка предела, установленного инструкциями, это управление устанавливает причину такого избытка и уведомляет управление инвестициями на потребности сокращения портфеля в соответствие инструкциям.

Аналитический контроль осуществлен анализом широкого спектра активов, которые проданы на рынке (это более чем 200 выпусков акций, и весь рубль соединил выпуски, поворачивающиеся на биржах). В случае выбора объектов капиталовложений их стоимость будущего текущего и прогноза сравнена – таким образом, потенциальное возвращение активов определено. Прогноз потенциального возвращения для групп активов согласно текущему расположению – так называемых “диаграмм” – прибывает в управление портфельными инвестициями. Задача этого подразделения согласно “диаграммам” активов, чтобы создать и поддержать структуру портфелей так, чтобы в них постоянно были активы с максимальным потенциальным возвращением, принимая во внимание ограничения, установленные инвестиционными инструкциями.

Мы коротко рассмотрели фонд смешанных инвестиций: как законодательство регулирует смешанные фонды, налогообложение, на какие типы подразделены смешанные фонды, как работают смешанные инвестиции. Оставляйте свои комментарии или дополнения к материалу

Инвестиционные фонды — как выбрать за 5 шагов + рейтинг ТОП-7 ПИФ

Здравствуйте, дорогие друзья! На связи Денис Кудерин, эксперт в области инвестиций.

Наша новая тема – инвестиционные фонды, инструмент, который поможет сохранить и приумножить ваши финансы без особых трудозатрат.

Статья будет полезна всем, кто заинтересован в пассивном доходе и желает сделать инвестирование прибыльным бизнесом.

А теперь обо всём по порядку!

1. Что такое инвестиционные фонды и каковы их функции?

Наверняка вы уже слышали или встречали в статьях по финансовой тематике аббревиатуру «ПИФ». Так вот, именно о ПИФах – Паевых Инвестиционных Фондах – мы сегодня и поговорим.

В широком смысле инвестиционные фонды – это формы коллективных инвестиций, имущественные комплексы с различной структурой.

Фонды представляют собой акционерные общества или организации с долевой собственностью участников, которые объединяет общая суть – коллективное владение активами.

Несколько слов о том, зачем вообще нужны ПИФы. Их долгосрочной и приоритетной целью выступает сохранение и умножение капитала участников.

Существование инвестиционных компаний обусловлено тем фактом, что большое количество граждан, имеющих сбережения, не всегда обладают навыками грамотного инвестирования средств. В период стабилизации экономики число фондов возрастает, в кризис активность таких организаций идёт на спад.

Схема работы фондов предельно проста:

- участники (пайщики) вносят свою долю в общий котёл;

- управляющие вкладывают деньги в перспективные финансовые проекты (ценные бумаги, недвижимость, золото, венчурные фонды и т.д.);

- полученная прибыль с оборота распределяется между пайщиками согласно внесенным долям.

Паевые инвестиции относят к высоколиквидным активам. Участник может в любой момент реализовать (продать) свою долю, если посчитает, что это выгодно или ему просто понадобятся наличные деньги.

Ещё один плюс – средствами вкладчиков распоряжаются профессионалы, что значительно снижает финансовые риски. Управляющие знают, какие инвестиционные направления наиболее прибыльны в текущий момент и пользуются своими навыками удачных денежных вложений.

У рядового инвестора зачастую нет ни времени, ни знаний, ни способностей для грамотного финансового управления. Поэтому заботу об умножении благосостояния пайщиков берет на себя профессиональный игрок.

Чтобы лучше понять принцип работы ПИФов, приведу наглядный пример.

Пример

Десять приятелей решили заняться сельским хозяйством и приобрели большой участок земли. Чтобы ресурсы использовались с максимальной отдачей, они нанимают опытного фермера, доку в сельхозработах.

Осенью они снимают урожай. Примерно десятую часть урожая (или прибыли от его продажи) они отдают фермеру, остальное делят между собой. Чем эффективнее работа специалиста, тем больше получат и владельцы, и сам фермер. Именно так работают паевые фонды.

Управляющие компании кровно заинтересованы в грамотном размещении капитала, ибо от этого напрямую зависит размер их вознаграждения: они получают комиссионные с прибыли.

Перечислим главные плюсы инвестиционных фондов:

- профессиональное управление активами;

- диверсификация вкладов – риски снижаются, благодаря вложениям в разные инвестиционные инструменты;

- минимальные затраты на проведение финансовых транзакций;

- прозрачная внутренняя структура;

- крупный совместный капитал приносит больше прибыли, чем небольшие одиночные вклады.

И небольшая ложка дегтя: ПИФы не гарантируют обязательного дохода для их участников. Как в любых других инвестиционных транзакциях, здесь присутствует риск потери средств, связанный с неудачными вложениями, падениями рынков и прочими объективными факторами.

И хотя деятельность фондов контролируется государством (в частности, ФКЦБ – Федеральной Комиссией рынка Ценных Бумаг), никаких законодательных требований относительно прибыльности таких структур не предусмотрено.

Читайте обзорную статью об инвестициях в России.

2. Какие бывают инвестиционные фонды – ТОП-5 основных видов

Теперь о том, какие бывают ПИФы. Существует несколько критериев классификации фондовых организаций.

По типу доступности для вкладов они подразделяются на:

- открытые;

- закрытые;

- интервальные.

Открытые, как это ясно из названия, практикуют свободную продажу и покупку паев. То есть совладельцем компании можно стать в любой момент, если, конечно, имеются достаточные для покупки пая ресурсы.

Общая сумма капиталов, как и число участников в открытых фондах не ограничивается. Такие структуры обычно инвестируют средства в высоколиквидные и надёжные финансовые инструменты.

Закрытые фонды продают доли участников сразу после учреждения организации, после чего продажи паев прекращаются. ПИФы закрытого типа ограничены в сроках своей работы, которые оговариваются заранее.

Нередко такие фонды специализируются на определенной отрасли. К примеру, работают только с рынком недвижимости или вкладывают активы в инновации.

Характерная особенность интервальных ПИФов в том, что продажа паев и их погашение происходит в определенные промежутки времени. Обычно интервальные фонды работают с акциями – занимаются профессиональной биржевой торговлей.

Другой критерий классификации – по сфере инвестирования. Виды, различающиеся по этому признаку, рассмотрим подробно.

Вид 1. Фонды акций

Самая популярная разновидность ПИФов. Цель такого фонда – получение прибыли от вложения в акции различных фирм.

Поскольку производственные (и любые другие) компании разнятся между собой размерами оборотного капитала, ПИФы также подразделяются на те, которые работают:

- с небольшими предприятиями (оборот – менее $500 млн.);

- средними (от 500 млн. до 5 млрд. долларов);

- крупными (оборот – более $5 млрд.).

Последний вид вложений наиболее надёжен, но рассчитан на длительный срок (3-5 лет). Предприятия с высоким доходом, лидирующие в своих отраслях, инвесторы называют «голубыми фишками». Чистая прибыль от вкладов в акции крупных корпораций составляет 10-15% ежегодно.

Очевидно, что при выборе фонда следует учитывать как размеры собственных вложений, так и принципы работы ПИФа. Некоторые учреждения предпочитают работать с акциями, для которых характерен быстрый (и не всегда предсказуемый) рост, другие выбирают более стабильных партнеров.

Ещё один совет от опытных инвесторов – не стоит класть все яйца в одно лукошко, то есть не ограничиваться одним фондом. Если финансы позволяют, лучше создать «портфолио фондов», куда будут входить паи в нескольких организациях, различных по своей структуре и направленности.

Вид 2. Фонды облигаций

Облигации – инвестиционные инструменты с фиксированной доходностью (в этом их отличие от акций, стоимость которых постоянно меняется).

Фонды, занимающиеся инвестированием исключительно в облигации, именуются фондами облигаций или бонд фондами.

Вложения такого типа приносят вкладчикам регулярные дивиденды – суммируются проценты по вкладам и профит от разницы в ценах. Чистая прибыль бонд фондов невысокая (от 6-8%), зато риски – минимальные.

В зависимости от того, кто выпускает ценные бумаги, фонды облигаций подразделяются на:

- государственные (федеральные);

- муниципальные;

- корпоративные.

Государственные облигационные фонды считаются самыми надёжными. Популярностью пользуются также бумаги, выпущенные региональными органами управления.

Корпоративные облигации – рискованный, но в случае удачного стечения обстоятельств весьма высокодоходный инвестиционный инструмент.

Вид 3. Фонды недвижимости

Такие организации получают доходы от вкладов в строительство и эксплуатацию объектов недвижимости. Учреждения имеют различную специализацию – одни фонды продают дома и квартиры, другие сдают их в аренду, третьи специализируются на операциях с земельными участками.

Обычно это фонды закрытого типа: такая особенность связана с тем, что жильё (особенно приобретенное на стадии строительства) реализуется дольше, чем, скажем, ликвидные акции компании «Кока-Кола».

Учитывая высокую стоимость жилья, минимальный первоначальный паевый взнос участника в такие фонды довольно внушительный – примерно $10 000 .

Разновидностью фондов недвижимости можно назвать ипотечные фонды – организации закрытого типа, зарабатывающие на закладных бумагах.

Вид 4. Фонды денежного рынка

Это самые консервативные ПИФы на свете. Суть их заключается в том, что 50% активов участников управляющие держат на депозитах, и только вторая половина денег участвует в оборотных инвестиционных операциях.

Финансы вкладываются в самые надёжные инструменты – облигации, валюту. Эксперты считают фонды денежного рынка своего рода альтернативой краткосрочным банковским вкладам. Риск потерять вклады в таких учреждениях минимален, как, впрочем, и прибыль вкладчиков.

Вид 5. Сбалансированные (смешанные) фонды

Несложно догадаться, что такие фонды работают с различными инструментами. Обычно это облигации и акции: самые ликвидные разновидности ценных бумаг.

Тактика управления фондом смешанного типа требует опыта и специальных знаний от управляющей компании. Знатоки рынка должны постоянно анализировать ситуацию, покупая и продавая бумаги в момент их максимально выгодной для пайщиков стоимости.

В таблице представлены основные виды фондов и их базовые показатели:

| № | Виды фондов | Доходность | Особенности инвестиций |

| 1 | Фонды акций | От 10% и выше | Относительно высокие риски |

| 2 | Фонды облигаций | 6-8% | Низкие риски |

| 3 | Фонды недвижимости | От 7-10% | Рассчитаны на долгосрочные вложения |

| 4 | Фонды денежного рынка | 7-10% | Надежность и низкий риск |

| 5 | Смешанные | От 12% и выше | Требуют грамотного управления |

3. Особенности чековых и иностранных фондов

Несколько слов о менее популярных, но тоже заслуживающих внимания разновидностях инвестиционных фондов.

Иностранные фонды позволяют вложить свои сбережения в зарубежные и международные компании.

Такие ПИФы подразделяются на:

- глобальные (позволяют обогащаться за счет вложений в экономику других стран);

- интернациональные (занимаются вложениями за пределами страны проживания пайщика);

- фонды развивающихся стран (рискованные, но перспективные инвестиции в экономику развивающихся государств).

Зарубежные фонды, как и любые другие, бывают открытыми и закрытыми. Всего в мире насчитывается около 50 тысяч фондов, открытых для иностранных инвестиций.

Что такое чековые инвестиционные фонды (ЧИФы), помнят все, кто жил в России в 90-х годах. Эти структуры занимались помощью гражданам в управлении ваучерными чеками в период всеобщей приватизации.

В середине 90-х количество ЧИФов в РФ исчислялось сотнями. Дальнейшая судьба таких компаний – постепенное слияние, взаимное поглощение, реорганизация и банкротство. В настоящее время подавляющее большинство чековых фондов ликвидировано.

4. Как выбрать инвестиционный фонд – 5 простых шагов

Правильный выбор инвестиционного фонда напрямую влияет на размер вашей прибыли и сохранность капитала.

Для начала советую определиться с целью инвестиций. Какой доход вам нужен – быстрый, надёжный, постоянный? В зависимости от конечной цели выбирайте тип фонда.

Учитываются также сроки инвестирования, сумма, отношение к риску. Помните, что ПИФы не гарантируют фиксированной прибыли: успех зависит от множества факторов – конъюнктуры рынка, профессионализма управляющей компании, экономического положения в стране.

Теперь – пошаговое руководство для начинающих инвесторов.

Шаг 1. Определяем сумму и срок инвестирования

Важнейший этап – определение размеров вклада и сроков инвестирования.

Чем меньше сумма, тем уже круг доступных вариантов. Солидные капиталы открывают широкие возможности.

Сразу решите, какие сроки вас устраивают. Оборотные периоды в различных видах фондов тоже разные. Так, вклады в недвижимость предполагают долгосрочные инвестиции. В фондах акций и облигаций средства оборачиваются быстрее, но при этом повышаются риски.

Шаг 2. Определяемся с типом паевого фонда

Для держателей капитала с отсутствием инвестиционного опыта оптимальный вариант – открытые ПИФы с высокой ликвидностью паевых долей. Участники таких фондов вправе вывести свой капитал из оборота в любое время. Интервальные ПИФы реализуют доли ежегодно или ежемесячно.

Опытные инвесторы, умеющие соотносить риски с доходностью, пользуются более специализированными инструментами. Например, вкладывают деньги в фонды недвижимости, венчурные и смешанные фонды.

Шаг 3. Выбираем управляющую компанию

Управляющие компании редко занимаются прямым обманом вкладчиков. Они не делают этого хотя бы потому, что опасаются нарушить закон, который запрещает давать инвесторам необоснованные обещания.

Существуют также активные и пассивные вклады.

В первом случае инвестор может лично контролировать состояние своего инвестиционного портфеля:

- вводить/выводить средства в любой момент;

- вести баланс;

- проделывать другие манипуляции, направленные на достижение максимальной доходности.

Такие операции позволяют проводить фонды открытого типа.

Если вы хотите вложить деньги в долю и на какое-то время забыть о них, выбирайте закрытые фонды или интервальные.

Шаг 4. Сравниваем рейтинги различных фондов

Рейтинги ПИФов в открытом доступе публикуются на различных информационных ресурсах. Лучше использовать несколько источников и сравнивать их показатели. Наибольшим авторитетом пользуются страницы финансовых ведомств и государственных органов.

Существует множество критериев, характеризующих прибыльность фондов и принципы их работы – объём привлеченных капиталов, показатели ликвидности, различные финансовые коэффициенты.

Шаг 5. Делаем окончательный выбор

Окончательный выбор делается после всестороннего анализа фонда и управляющей компании. Если сомнения остаются, рекомендую посоветоваться с опытными людьми или посетить тематические форумы инвесторов.

Для новичков основополагающим фактором обычно выступает стабильность ПИФа и его популярность среди других вкладчиков. Но не всегда следование за мнением большинства гарантирует успех.

Смотрите также близкую по тематике статью – «Как найти инвестора».

5. На что обращать внимание при выборе инвестиционного фонда – полезные советы новичкам

В целом ПИФы относятся к надежным и доступным инвестиционным инструментам. Деятельность таких учреждений предельно прозрачна, что обусловлено законодательными требованиями и ориентированностью на клиентов.

При выборе фонда обращайте внимание на следующие показатели:

- уровень риска (низкий, высокий, средний);

- период работы;

- минимальный размер доли;

- наличие скидок, надбавок и прочих льгот для пайщиков;

- объём привлеченных средств;

- стоимость чистых активов;

- доходность (учитывайте длительный период, а не только последние месяцы);

- условия обмена и реализации паев.

Знающие люди рекомендуют выбирать ПИФы методом исключения, начиная с типа компании и заканчивая анализом финансовых коэффициентов. Чем больше сведений о работе фонда вы соберете, тем безопаснее и доходнее будут ваши вклады.

6. Лучшие инвестиционные фонды – ТОП-7 компаний

На территории РФ действуют сотни паевых фондов с различной структурой управления и доходностью. Чтобы не затеряться в океане ПИФов, мы выбрали 7 наиболее надёжных и прибыльных столичных компаний.

Территориальная принадлежность к Московской области вовсе не означает, что жители других городов не могут стать пайщиками этих фондов. Могут – интернет позволяет удаленно инвестировать средства и таким же образом выводить их на свои счета.

СоцАгроФинанс (производственно-финансовая компания) – профессиональные инвестиции в драгоценные металлы, розничную продажу драгоценностей, разработку полезных ископаемых.

СоцАгроФинанс (производственно-финансовая компания) – профессиональные инвестиции в драгоценные металлы, розничную продажу драгоценностей, разработку полезных ископаемых.

Фирма привлекает частные инвестиции для финансирования собственных высокорентабельных коммерческих проектов. Договоры инвестирования с физическими лицами имеют фиксированную процентную ставку. В перспективах компании — наращивание производственных оборотов.

Финанс-Инвест – старейшая на территории РФ инвестиционная компания, действующая с 1995 года. Специализируется на развивающихся рынках России и стран ближнего зарубежья. Управленческое ядро фирмы работает в сфере прибыльных инвестиций уже более 10 лет и постоянно усиливается за счет привлечения профессионалов из международных и российских коммерческих банков.

Финанс-Инвест держит курс на развитие самых актуальных технологий, связанных с обслуживанием, информационной и технической поддержкой инвесторов.

Adfincom – вклады в высоколиквидные облигации, акции, фонды других организаций. Основное направление деятельности – глобальный финансовый рынок. Работает на рынке инвестиций с 2008 года.

Миссия компании — сохранение и приумножение капитала клиентов, доверивших компании свои сбережения, разработка новых актуальных инвестиционных продуктов, максимально отвечающих интересам вкладчиков. Фирма имеет членство в Швейцарско-Российской Бизнес Ассоциации, поддерживаемой Министерством экономики РФ.

FinPro – специализируется на инвестициях в недвижимость. Попутно компания занимается консультированием и обучением своих клиентов. Участникам доступны платные и бесплатные вебинары на тему прибыльного инвестирования.

Среди других преимуществ для вкладчиков — разработка личного инвестиционного плана, информационная поддержка инвесторов, живое общение с клиентами, постоянный поиск и внедрение новых инструментов в работу компании.

Финам – брокерские услуги, управление капиталом, прибыльные вклады в акции предприятий. На сайте компании регулярно публикуются мировые и российские финансовые новости. Минимальная ставка по вкладам даже при пассивном инвестировании — 18%.

Главный принцип развития компании — развитие новейших инвестиционных технологий, продуктов и клиентских сервисов. В приоритетах фирмы — курс на длительное сотрудничество, профессионализм и надёжность вкладов.

ТелеТрейд – более 20 лет на рынке финансов. Сотни тысяч клиентов, круглосуточный доступ к торговле инвестиционными инструментами по всему миру. Специализация – инвестирование в Forex. Клиенты имеют возможность пассивного инвестирования в торги.

Штатные сотрудники компании знают, как добиться предельных прибылей в торговле на разнице курсов валют, цен на золото, нефть и акции крупных российских и международных корпораций.

БКС Брокер – профессиональная помощь в эффективном управлении деньгами. Ориентация на современные информационные разработки, использование инноваций в сфере частных инвестиций. Лидер российского рынка по оборотному капиталу.

Каждому инвестору доступна возможность пользоваться услугами личного советника, который, применяя свои знания и навыки, помогает эффективно реализовать цели и задачи клиента.

Для более наглядного представления о деятельности ПИФов рекомендую к просмотру короткий ролик.

7. Заключение

Подведём итоги. Теперь вы знаете, что такое инвестиционные фонды и можете воспользоваться полученными знаниями с целью сохранения и приумножения личного капитала.

Но помните, ПИФ – лишь одно из направлений в перечне других, не менее привлекательных и прибыльных инвестиционных инструментов. Рекомендуем к прочтению статью — «Венчурный фонд».

Коллектив нашего ресурса желает читателям успеха в любых финансовых операциях. Просим вас дать оценку публикации, ждем комментариев, дополнений и замечаний!

Источник https://arsagera.ru/info-blok/arsmedia_video-materialy_kompanii/regular/nashi_fondy_arsagera_fond_smeshannyh_investicij_2_kvartal_2021/

Источник https://biznes-prost.ru/fond-smeshannyx-investicij.html

Источник https://hiterbober.ru/investment-tools/kak-vybirat-investicionnye-fondy.html