Что такое паи инвестиционных фондов

Паевой инвестиционный фонд (ПИФ) — форма коллективных инвестиций, при которых инвесторы являются собственниками долей в имуществе фонда. Управление осуществляется профессиональным участником рынка ценных бумаг — управляющей компанией.

Федеральный закон № 156-ФЗ от 29 ноября 2001 года «Об инвестиционных фондах» определяет ПИФ как «обособленный имущественный комплекс, состоящий из имущества, переданного в доверительное управление управляющей компании учредителями доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, и из имущества, полученного в процессе такого управления, доля в праве собственности на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией».

На практике ПИФ — это вид доверительного управления средствами граждан (пайщиков), при котором управляющая компания покупает ценные бумаги на их средства. Прибыль между пайщиками распределяется пропорционально количеству паев. Для инвесторов пай — это именная ценная бумага, которая удостоверяет право его владельца на часть имущества фонда. Как правило, ПИФы предназначены для таких инвесторов, у которых нет знаний и времени для того, чтобы самостоятельно заниматься размещением своих денег и управлять ими. Кроме того, инвестировать можно с минимальных сумм (от 1 тыс. рублей), что делает этот инструмент привлекательным для большинства граждан.

ПИФы делятся на три основных типа в зависимости от условий выкупа паев.

Открытые, в которых управляющая компания продает и выкупает паи в любое время. Это самый популярный вид фонда для обычных людей, потому что он позволяет вложить деньги и забрать их обратно в любое время.

Интервальные, когда покупка и продажа паев заранее оговорены и осуществляются только в определенный период времени. Например, четыре раза по две недели в год.

Закрытые, выход из которых возможен только в конце периода существования ПИФа. В такой форме создаются, как правило, фонды, инвестирующие в недвижимость.

Паевые инвестиционные фонды дают инвесторам ряд преимуществ. Во-первых, их активами управляют профессионалы рынка. Государство осуществляет строгий контроль над управляющими компаниями. Денежные средства и ценные бумаги фонда полностью отделены от имущества управляющей компании — они учитываются на отдельных счетах. Во-вторых, для приобретения паев цена входа на рынок невелика, и при этом с самого начала предоставляется высокий уровень диверсификации портфеля, то есть снижается риск. В-третьих, участие в ПИФе дает налоговое преимущество: подоходный налог уплачивается инвестором только при выходе из состава участников, один раз, а не по результатам изменения стоимости портфеля, как это происходит при самостоятельном управлении им.

За свои услуги управляющая компания может брать три вида вознаграждения. Это надбавка при покупке инвестором пая фонда, которая по закону не может превышать 1,5%. А также скидка при продаже — не более 3% от стоимости пая. И определенный процент от стоимости чистых активов фонда в год — как правило, от 0,5% до 5%. Все эти комиссии удерживаются независимо от прибыли или убытка инвестора.

По направлениям инвестирования в нашей стране ПИФы подразделяются на фонды акций, облигаций, фонды смешанных инвестиций, индексные фонды.

С 2007 года в законодательство России было введено понятие квалифицированного инвестора. Для этой категории участников фондового рынка существуют более рискованные виды паевых фондов: хедж-фонды, венчурные фонды, фонды недвижимости. По состоянию на лето 2011 года таких ПИФов зарегистрировано 545, причем абсолютное большинство из них – закрытые фонды недвижимости и только 16 – хедж-фонды.

Всего в России, по сведениям Национальной лиги управляющих, в 2011 году действует 1 297 фондов. Общая стоимость их чистых активов составляет более 450 млрд рублей. Управляют ими 363 инвестиционные компании. При этом средняя доходность по всем открытым ПИФам за пять лет с 2006 по 2011 год составила 38% в годовом исчислении.

Паевой инвестиционный фонд (ПИФ) и пай — что это такое и как на нем заработать

Паевой инвестиционный фонд (ПИФ) — это инструмент для заработка на фондовом рынке для тех, кто не имеет времени и желания вникать во все тонкости процесса выбора акций и облигаций для инвестирования. Инвестируя в ПИФы, можно получить доход больше, чем от вклада в банке. Действительно ли это так? Что из себя представляет ПИФ и как на нем можно заработать? Об этом поговорим в нашей статье.

ПИФ и пай — что это простыми словами

ПИФ — это паевой инвестиционный фонд, представляющий собой объединение инвесторов, целью которых является получение прибыли под руководством управляющей компании (УК). Пай — это составная часть, кусочек фонда.

Чтобы лучше понять, как устроен ПИФ, представим его в виде большого кошелька, в который несколько людей (пайщиков) сложили свои деньги (паи) и доверили их на хранение управляющему (точнее, управляющей компании).

Деньги не хранятся в кошельке просто так, ведь они должны приносить прибыль. С этой целью управляющая компания приобретает на них активы предприятий и ценные бумаги. Если цена активов растет, то увеличивается и стоимость пая, а вместе с ним и доход инвестора. К тому же по облигациям пайщики регулярно получают выплаты (проценты).

Управляющая компания всегда вкладывает средства в различные активы, чтобы минимизировать потери. Если стоимость одних упадет, то убытки в целом будут незначительные.

СПРАВКА: по статистике Национальной ассоциации участников фондового рынка, средняя доходность ПИФов составляет 15–20%. Понятно, что это усредненный показатель: доходность может составить и 100%, а может уйти в минус. Но получать прибыль больше, чем от вклада в банке, вполне реально, потому что максимальная ставка по депозитам составляет только 7%.

Какие бывают ПИФы

ПИФы классифицируются по двум основным критериям: по направлению инвестирования и по времени покупки/продажи паев.

По направлению инвестирования:

- ПИФы акций;

- ПИФы облигаций;

- ПИФы денежного рынка;

- ПИФы смешанных инвестиций;

- ипотечные ПИФы;

- индексные ПИФы;

- ПИФы недвижимости.

Кроме основных существуют и другие инвестиционные направления ПИФов, менее известные (например, ПИФы художественных ценностей и др.).

В зависимости от того, как быстро и в каком порядке вы можете купить/продать пай, ПИФы делятся на:

- открытые (паи можно купить/продать в любой день);

- закрытые (купить пай можно только во время формирования фонда, а продать только во время его закрытия);

- интервальные (открываются для покупки/продажи паев в определенный период, который прописан в правилах фонда).

Как купить пай

Еще лет десять назад за покупкой пая необходимо было обязательно обращаться в офис управляющей компании, заполнять бумаги и заключать договор. В 2019 году всё значительно упростилось — стать пайщиком можно не выходя из дома.

Для этого зайдите на сайт УК, определитесь с ПИФом, в который вы планируете вложить деньги, и заполнить заявку (понадобится регистрация на сайте «Госуслуги» или указание паспортных данных, ИНН и СНИЛС). После перевода денег на счет компании вы получите документальное подтверждение того, что являетесь пайщиком фонда.

ПИФ и пай: плюсы и минусы

Как и любой другой способ заработка на инвестициях, вложение средств в ПИФы имеет свои положительные и отрицательные стороны. Оценить, подходит ли вам такой тип вложений, можно только после изучения всех плюсов и минусов.

Основные преимущества ПИФов следующие:

- Доступность широкой массе населения за счет минимального порога вхождения (в некоторых ПИФах он составляет всего 1000 рублей).

- Грамотное управление средствами (конечно, при условии что управляющая компания была выбрана правильно). Вам не нужно становиться финансовым экспертом, чтобы получать прибыль.

- Средства, которые находятся в ПИФе, не облагаются налогами. Только в том случае, если вы захотите вывести свои сбережения из фонда, вам придется заплатить подоходный налог. Если не выводить средства в течение трех лет, вы получите право на налоговый вычет (максимальная сумма для вычета составляет 3 миллиона рублей в год).

- Вероятная доходность ПИФов значительно выше, чем депозитов в банке.

- Высокая ликвидность паев (в открытых фондах), т. е. при желании вы можете в течение 1–3 дней продать свой пай и получить деньги.

Имеют ПИФы и существенные недостатки:

- Чтобы выбрать управляющую компанию, нужны определенные знания, и даже анализ работы за предыдущие несколько лет не является гарантией удачного результата в будущем.

- Во время серьезного кризиса доходность ПИФов уходит в минус.

- Средства ПИФов не имеют государственной защиты, как банковские вклады.

- Государство контролирует и накладывает определенные ограничения на формирование портфеля активов фонда.

- При общем падении цен на рынке ПИФ не может избавиться от всех дешевеющих активов и перевести их в деньги, т. е. в такой ситуации вы не сможете вывести свои средства из фонда немедленно.

- УК за управление активами получает вознаграждение ежемесячно, независимо от доходности ПИФа.

ВАЖНО! Несмотря на то что имущество ПИФов не имеет государственной защиты, как вклады, оно защищено по-другому. Дело в том, что все активы фонда находятся в специализированном хранилище — депозитарии. В нем все операции со средствами фиксируются, ведется учет пайщиков. Если что-то произойдет с УК, вам не придется искать доказательства того, что вы передавали ей деньги.

Как заработать на инвестициях в ПИФ

Если, оценив все преимущества и недостатки ПИФов, вы решили всё же стать пайщиком, вам помогут рекомендации для успешного заработка в этой сфере:

- Внимательно отнеситесь к выбору управляющей компании. Изучите рейтинги и отзывы, проанализируйте результаты работы. Компания должна быть надежной, иметь хорошую репутацию и большой объем инвестируемых средств. В качестве такого примера могут служить крупные банки, с рейтингом которых можно ознакомиться на сайте «Банки.ру».

- Поскольку 100-процентную гарантию успешной работы УК вы никак не получите, самым правильным будет разделить средства и инвестировать их в несколько ПИФов разных направлений.

- Определитесь со стратегией:

- пассивная — инвестор тщательно выбирает УК, приобретает паи и в дальнейшем просто ждет прибыль, не предпринимая каких-либо действий;

- активная — инвестор следит за состоянием рынка, анализирует разные отрасли и их перспективу, умело обменивает паи для получения максимальной прибыли;

- стратегия усреднения — инвестор не тратит время на изучение рынка, а просто с определенной периодичностью (например, раз в полгода) докупает паи, независимо от цены, такая стратегия работает эффективно только в долгосрочном периоде за счет усреднения цен в разные промежутки времени.

- Внимательно изучайте правила ПИФов. В некоторых из них для привлечения пайщиков предусмотрены выплаты дополнительных вознаграждений и надбавок.

- Относитесь к инвестициям в ПИФ как к долгосрочным вложениям (не менее, чем на 3 года, а лучше на 10–20 лет), потому что долгий период сглаживает краткосрочные падения цен и в результате приносит большую прибыль.

Альтернативы заработку на ПИФах

Если, изучив тему инвестиций в ПИФы, вы поняли, что этот вариант вам не подходит, присмотритесь к альтернативным способам заработка на вложениях.

Одним из новейших и достойных инвестиционных проектов является ETF. Это новый вид ценных бумаг, которыми торгуют на бирже. Он представляет собой индекс, который отражает рыночную цену пакета акций либо других ценных бумаг, объединенных в общий фонд (может быть связан с конкретной отраслью или товарными активами).

То есть вы сами можете выбрать несколько перспективных отраслей в основных мировых экономиках и вложить средства, при этом риски будут минимальные.

ВНИМАНИЕ! ETF имеет существенное преимущество перед ПИФами. Он, как и ПИФы, дает возможность приобрести активы и получать с них прибыль, не вдаваясь в подробности состояния рынка и другие финансовые тонкости. Но в данном случае нет места посреднику, вы сами можете покупать и продавать акции онлайн через любого брокера.

Итак, хорошо заработать на ПИФах вполне реально, но не так просто и быстро, как может показаться на первый взгляд. Конечный доход состоит не только из дивидендов, на него влияют комиссионные сборы от купли-продажи паев. Вкладывать небольшие деньги на короткий срок не имеет смысла. Однако при удачном движении рынка доходность ПИФа может достигать 100%, поэтому такой способ инвестиций достоин внимания, но с учетом всех рекомендаций.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как устроены паевые инвестиционные фонды

И стоит ли с ними связываться

Мало кто знает, как работают ПИФы. Люди впервые слышат эту аббревиатуру, когда начинают интересоваться инвестициями.

Вкладываться в ПИФы предлагают банки и инвесткомпании, но никто не объясняет, как устроены инвестиционные фонды, кому выгодны и кто ими управляет.

Я работаю в управляющей компании, которая инвестирует деньги для пайщиков фондов. Расскажу, что за ПИФы, в чем их преимущества и какие есть риски. Но я лицо в некотором смысле заинтересованное, поэтому относитесь к моим словам скептически. Разговор будет долгим и довольно занудным.

Как устроены ПИФы

Паевой инвестиционный фонд можно сравнить с сейфом, в котором хранятся активы инвесторов: деньги, недвижимость, ценные бумаги, доли в ООО и прочее.

Пай — это условная доля имущества в этом фонде. Это именная ценная бумага, которая подтверждает, что вам принадлежит такая-то доля такого-то фонда.

Имуществом из сейфа распоряжается управляющая компания. Ее задача — зарабатывать деньги для пайщиков от имени ПИФа. Для этого она управляет активами фонда: сдает в аренду недвижимость, выдает займы, покупает и продает ценные бумаги, валюту, доли в организациях. Если стоимость имущества фонда увеличивается, растет и цена пая.

Существует понятие «якорный пайщик». Это крупный инвестор, который готов вкладывать активы сразу на большую сумму, в среднем от 25 миллионов рублей, но хочет, чтобы ПИФ работал на его условиях. Тогда УК создает отдельный фонд, все паи которого принадлежат этому пайщику. Компания управляет имуществом, пайщик получает доход.

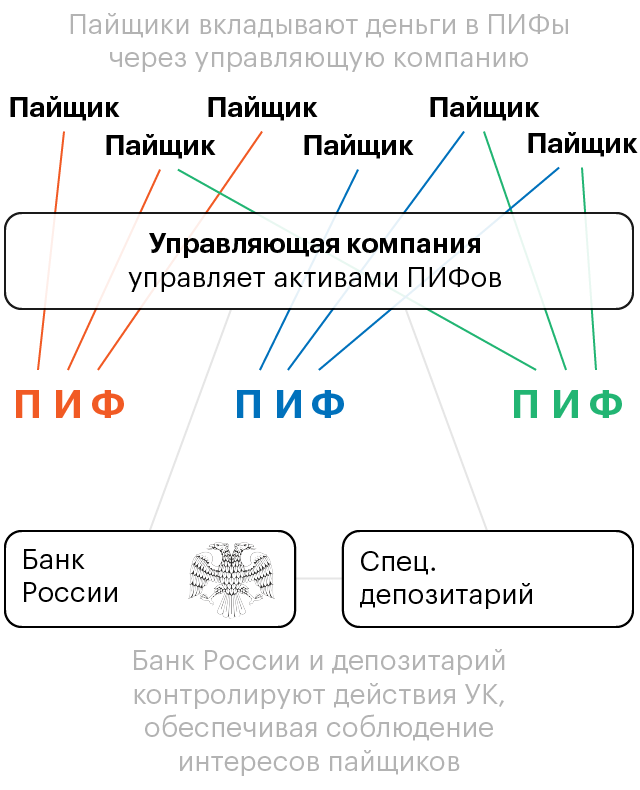

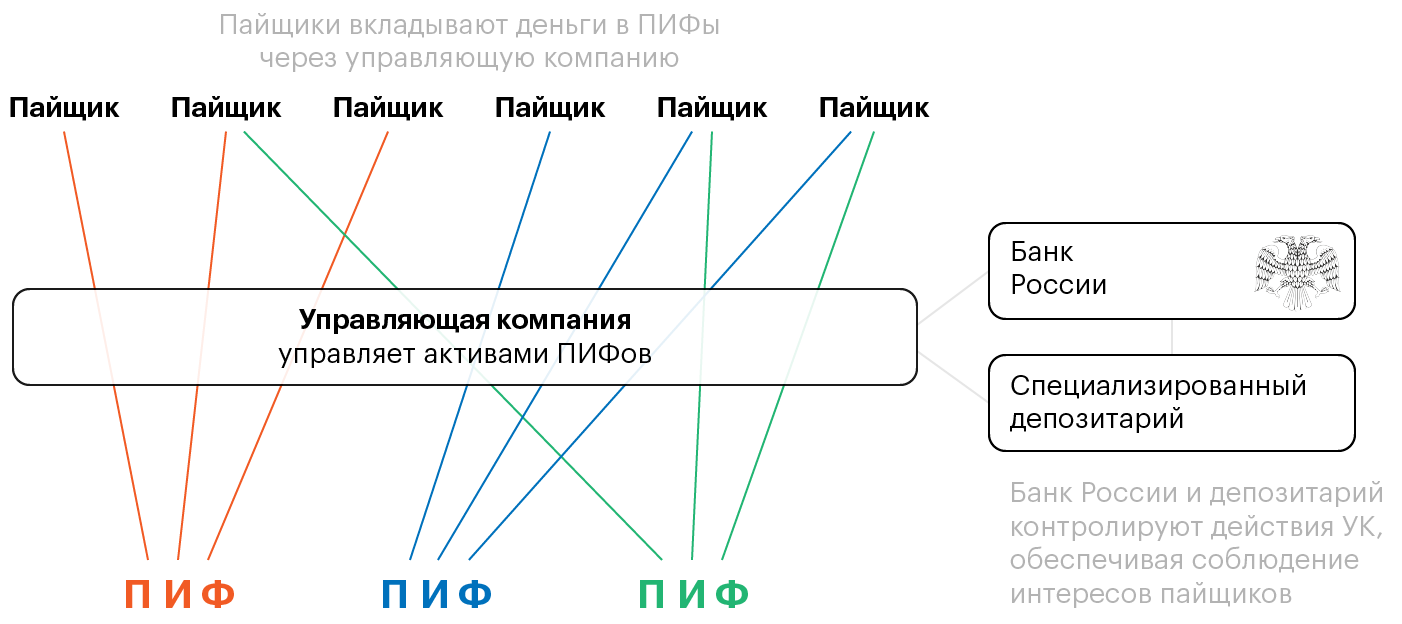

Немного объясню, что изображено на схеме.

Как зарабатывать на паях

Забрать вложенное в паевой фонд имущество и деньги нельзя. Но у пайщика есть два способа обменять свои паи на деньги: погасить паи или продать их другому инвестору.

Продажа другому инвестору. Пайщику предстоит найти покупателя и договориться с ним о цене. Некоторые паи ограничены в обороте, поэтому продать их не так легко.

Возможность продажи зависит от того, для каких инвесторов предназначены паи. Если ПИФ для квалифицированных, опытных инвесторов, то нельзя. Если для неквалифицированных — можно.

Паи для неквалифицированных инвесторов называются паями, не ограниченными в обороте. Ими пайщики могут свободно распоряжаться: продавать, передавать в залог, дарить, оставлять в наследство. Любой человек может свободно покупать такие паи, получать с них доход и в любой момент продавать их по рыночной цене.

На паях, как и на любых других ценных бумагах, можно зарабатывать спекулятивным образом: покупать, когда дешевеют, и продавать, когда они подорожали.

У пая есть текущая стоимость и рыночная. Текущая стоимость зафиксирована в документах, эту информацию всегда можно найти на сайте УК . Рыночная стоимость немного отличается от текущей и зависит от многих факторов, в том числе и от общего информационного фона. Тут — как сторгуетесь.

Объясню на примере. Допустим, вы владеете паями закрытого ПИФа, его основные активы — жилая недвижимость. Выходит статистика по рынку недвижимости, и оказывается, что рынок пошел на спад. Значит, стоимость жилья, которым владеет фонд, будет снижаться. Следовательно, стоимость ваших паев тоже снизится в ближайшие пару месяцев. Если в этот момент вы решите продать свои паи, то их рыночная стоимость окажется ниже текущей.

Другой пример: ПИФ, паи которого вы приобрели, инвестировал в акции нефтяных компаний. Стоимость барреля растет и тащит за собой весь нефтяной сектор. Если в этот момент вы решите продать паи, их купят выше текущей стоимости.

Доходность и налоги

В ПИФах доходность не гарантирована: пайщики могут ничего не заработать или даже потерять деньги. Доходность зависит от огромного количества факторов: опыта управляющего, понимания происходящих в экономике процессов, сезонности, кризисов, курсов валют, цен на нефть и многого другого.

Статистика от ЦБ за 2017 годPDF, 435 КБ

Результаты инвестирования одного и того же фонда из года в год сильно различаются. Некоторые ПИФы за 2017 год приросли более чем на 25%, а некоторые — потеряли деньги.

Если владеть паями хотя бы 3 года с даты приобретения, можно не платить НДФЛ с дохода от погашения паев.

Квалифицированные и неквалифицированные инвесторы

ПИФы бывают разные. Фонды для квалифицированных инвесторов, или квальные фонды, отличаются от ПИФов для новичков, неквалифицированных инвесторов. Предполагается, что пайщики квалифицированных фондов готовы вкладывать в более рискованные и более прибыльные инструменты.

Квальные фонды предоставляют пайщикам больше возможностей для инвестирования. Например, в квальные фонды недвижимости можно включать имущественные права из договоров реконструкции, а в фонды финансовых инструментов — производные финансовые инструменты, например фьючерсы на покупку биржевых ценных бумаг. Для этого должны соблюдаться определенные условия, перечисленные в приказе Банка России. В неквальные фонды такие рискованные активы включить не удастся.

Регистратор — это специальное юридическое лицо, которое ведет реестр владельцев паев. Все ПИФы обязаны обслуживаться у регистратора

ПИФ недвижимости

Еще ПИФы различаются в зависимости от активов, которые можно включать в их состав.

ПИФы для инвестирования в недвижимость считаются самыми надежными фондами, поскольку имущество застраховано, а какой-то спрос на недвижимость есть всегда.

Инвестиции в недвижимость — это крупные долгосрочные вложения. Порог входа для инвесторов начинается от миллиона рублей, потому что недвижимость дорогая, а УК гораздо удобнее работать с несколькими крупными пайщиками, чем с множеством мелких.

Если все пойдет по плану, стоимость активов фонда будет расти вместе со стоимостью недвижимости, пайщики будут получать долю дохода от аренды, а УК — свое вознаграждение.

ПИФ рыночных финансовых инструментов

Вот как работает ПИФ рыночных инструментов. Допустим, у инвестора есть 250 тысяч рублей. Он хочет получить максимальный доход с разумным уровнем риска и как можно быстрее. Играть на бирже самостоятельно инвестор не хочет, поэтому обращается в УК .

Комбинированный ПИФ

Комбинированный ПИФ — это новый инструмент, появившийся на российском рынке в конце 2016 года. В такой ПИФ можно включить что угодно, кроме наличных денег. Например, самолеты, частные дороги, коллекционный коньяк, марки и другие предметы коллекционирования, произведения искусства, опционы на нефть и пшеницу, драгоценные металлы и камни, криптовалюты, зарубежные вклады. Все зависит от того, что УК прописала в правилах фонда.

Но есть нюанс: имущество, за исключением недвижимого, должно находиться на хранении в депозитарии. Поэтому «упаковать» в фонд фабрику по пошиву кроссовок не удастся, а вот сами кроссовки — вполне. Для этого нужно заранее прописать кроссовки в ПДУ и договориться с депозитарием о хранении, а сами кроссовки ПИФу придется покупать у фабрики как товар.

О первых итогах работы комбинированных фондов в специализированном депозитарии «Инфинитум»PDF, 233 КБ

Открытый, интервальный, закрытый ПИФы

В различных типах фондов установлены разные сроки для покупки и погашения паев.

Паи открытых фондов не имеют конечного количества, и их можно купить в любой момент. В интервальных фондах сроки, в которые можно подать заявки на приобретение паев, зафиксированы в правилах.

В открытых фондах погасить паи можно в любой рабочий день, в интервальных и закрытых всё немного сложнее.

Покупка и продажа паев

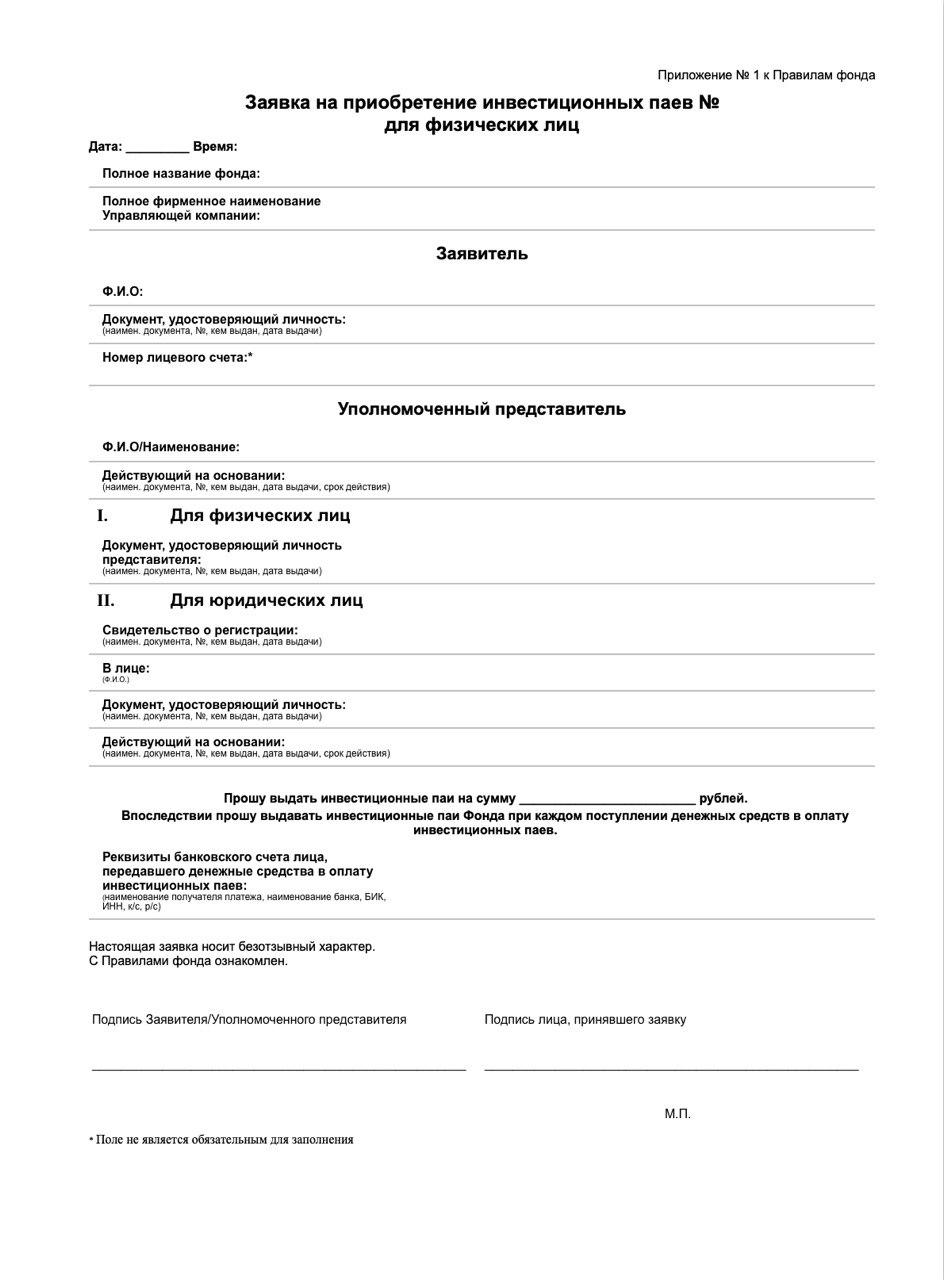

Чтобы стать пайщиком, нужно сделать несколько шагов.

Выберите ПИФ и узнайте, кто его регистратор: посмотрите в ПДУ на первой странице.

Узнайте у регистратора о документах, которые необходимы для открытия лицевого счета. Как правило, для физического лица достаточно паспорта и ИНН .

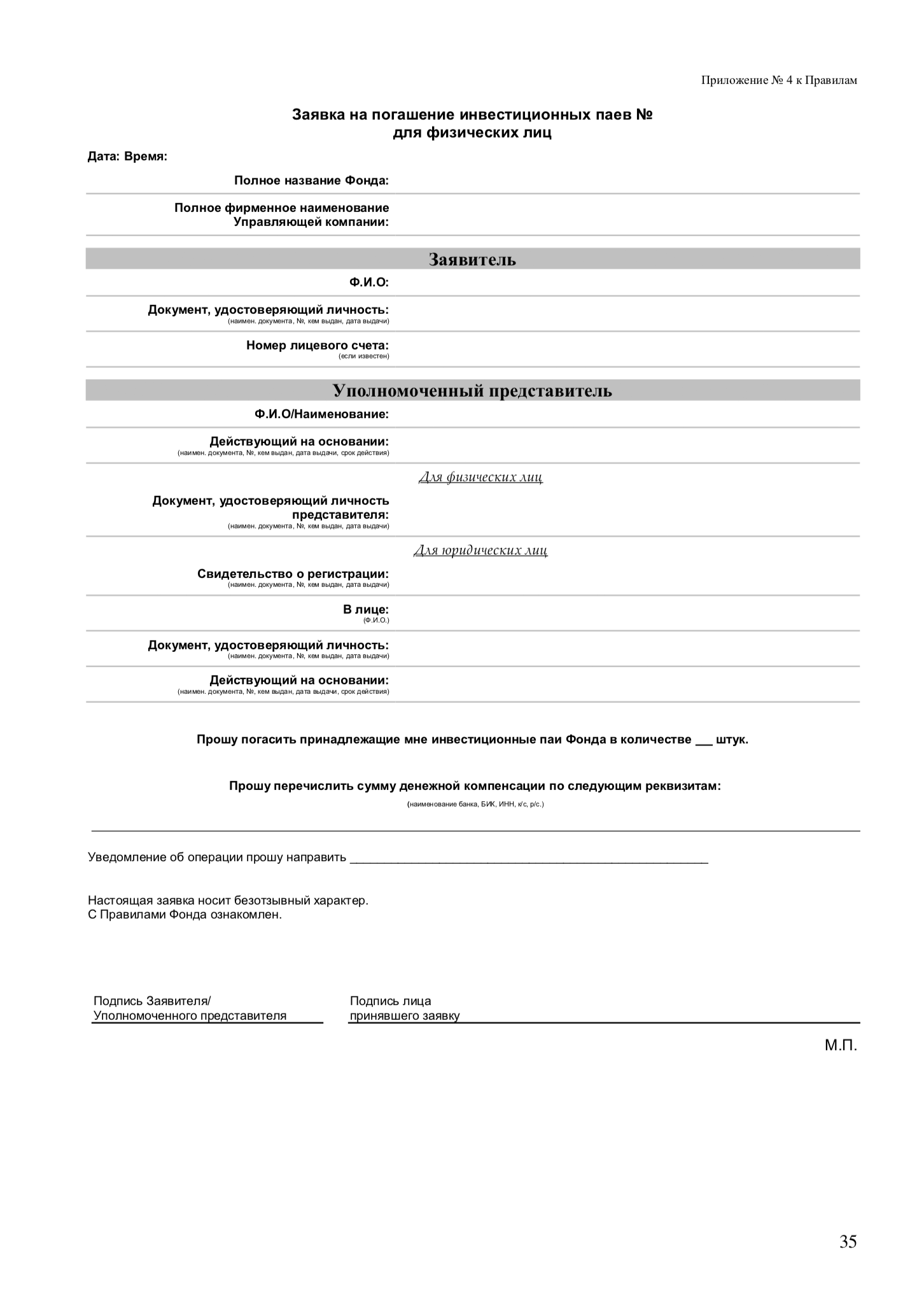

Составьте заявку на приобретение паев, если вы покупаете паи напрямую у УК или ее агентов, и отправьте ее в УК . Экземпляр заявки всегда есть в ПДУ .

Если покупаете паи у другого пайщика, достаточно заключить договор купли-продажи, заверять у нотариуса его не нужно. Показать договор потребуется только регистратору, чтобы вас внесли в реестр владельцев паев.

Оплатите заявку или договор, например в личном кабинете вашего банка. Все, теперь вы пайщик.

Экземпляр заявки найдете в ПДУ вашего фонда

Экземпляр заявки найдете в ПДУ вашего фонда

Продать паи сложнее. Пайщик может продать свои паи сам либо через посредников: брокеров, агентов, инвестиционные компании.

Если вы хотите максимально заработать на продаже паев — ищите покупателей и привлекайте посредников. Можно поискать инвестиционные компании, которые занимаются перепродажей паев, найти покупателя через знакомых или на финансовых форумах. Чтобы продать паи, достаточно заключить простой договор купли-продажи и представить его регистратору.

Экземпляр заявки на погашение паев есть в ПДУ. Но только паи открытых ПИФов можно погасить в любой момент

Экземпляр заявки на погашение паев есть в ПДУ. Но только паи открытых ПИФов можно погасить в любой момент

Преимущества ПИФов

Дальше будут недостатки, но сначала — достоинства.

Возможна высокая доходность. ПИФы могут показывать хорошую доходность по сравнению с депозитами и облигациями. Все зависит от стратегии, которой придерживается УК .

Что такое паи инвестиционных фондов

Паевой инвестиционный фонд, или сокращенно ПИФ, является эффективным инвестиционным инструментом. Он пользуется популярностью у тех, кто заботится о финансовом будущем, и в умелых руках, как правило, приносит высокий доход. Этот инструмент позволяет каждому желающему стать участником фондового рынка через управляющую компанию.

Содержание:

Простыми словами об экономической сущности ПИФов

Паевой инвестиционный фонд консолидирует средства вкладчиков (пайщиков), которые потом коллективно инвестируются управляющей компанией (УК). Она управляет деньгами пайщиков, находящимися в доверительном управлении. Профессиональные финансисты выбирают объекты инвестирования, решают, какие активы, ценные бумаги покупать, а какие продавать, а также когда это делать. Простыми словами, цель УК – увеличивать стоимость активов.

Пай дает право на определенную долю в коллективном портфеле инвестиций. Любой желающий может стать инвестором, купив один или несколько паев либо его часть. Пай имеет определенную динамическую рыночную цену, которая ежедневно меняется. Его можно покупать, продавать, закладывать. Если комплекс мер выбран удачно, то цена пая увеличивается. Получение дохода происходит после погашения пая.

Как работают ПИФы

Основные участники паевых фондов:

- пайщик – инвестирует деньги, владеет одним или несколькими паями;

- УК (в штате: менеджеры, аналитики и управляющие) – управляет средствами, определяет основные направления их инвестирования.

Независимыми организациями инфраструктуры выступают:

- депозитарий – выполняет функции сбережения имущества, наблюдения и контроля за законностью действий УК;

- регистратор – выполняет учетные функции (паев и пайщиков), фиксации прав собственности;

- аудитор – занимается проведением проверок;

- брокер – оказывает операционную поддержку и технически сопровождает проведение сделок.

Деятельность ПИФов подлежит лицензированию. Для его открытия необходимо пройти профессиональную аттестацию. Управляющая компания – это юридическое лицо. Она управляет паевыми фондами, размещает средства пайщиков, отвечает за полученную прибыль, предоставляет отчеты. На основании действующих законодательных актов ПИФами управляет Федеральная комиссия по рынку ценных бумаг (ФКЦБ). Деньги пайщиков разрешено размещать только с целью получения прибыли.

Преимущества и недостатки ПИФов

К преимуществам относятся:

- низкий минимальный порог для входа, доступность для большинства вкладчиков, т. к. паи могут дробиться;

- широкий выбор как типов ПИФов, так и специализаций по объектам, в которые инвестируются средства;

- высокая степень надежности вложений благодаря многоуровневой системе госконтроля и защиты инвестиций;

- сведение рисков к минимуму благодаря внушительному диверсифицированному портфелю инвестиций;

- информационная прозрачность деятельности;

- взаимный контроль деятельности: УК, депозитарий, регистратор контролируют действия друг друга, а их вместе проверяет аудитор;

- высокая ликвидность паев благодаря их свободному обращению (ОПИФы);

- наличие налоговых льгот, возможность производить зачет прошлых убытков.

Наряду с этим в ПИФах имеются недостатки:

- риск инвестирования в ПИФы выше, чем в банковские депозиты либо облигации;

- в период системных кризисов ПИФы практически всегда уходят в минус;

- пайщики несут дополнительные расходы: регулярные затраты на УК, комиссии, скидки;

- при обвале рынка велика вероятность аналогичного развития событий со стоимостью паев;

- инвестиции в ПИФы не защищены программой страхования вкладов. УК имеет право реорганизовать или ликвидировать фонды.

Диверсификация портфеля

Для минимизации рисков инвестиционный портфель диверсифицируется. Грамотные специалисты УК выбирают максимальное количество объектов для инвестирования средств. Иными словами, средства пайщиков распределяются между различными источниками дохода, составляющими инвестиционный портфель. Чем их больше, тем более диверсифицированным считается портфель.

- сохранить средства;

- инвестировать в более рискованные мероприятия, повышая доход. Если сделка сомнительна и влечет убыток, оставшиеся инвестиции компенсируют его.

Законодательство разрешает пайщикам иметь паи нескольких ПИФов.

Основные издержки

ПИФы – доступный инструмент инвестирования. УК определяет минимальный порог инвестирования. В «Альфа-Капитал» это 100 рублей. Инвестиции в паевые фонды связаны с определенными расходами. Финансовыми издержками являются:

- надбавки – комиссионные сборы, взимаемые с инвестора при приобретении пая. Размер зависит от объемов сделки (чем выше инвестиции, тем меньше процент) и достигает 1,5 %;

- скидки – комиссионные сборы, взимаемые с инвестора при погашении. Размер зависит от срока владения, достигает 3 %;

- расходы на управление – взимаются ежегодно, достигают 5 % от объема чистых активов. Удерживаются, даже когда фонд терпит убытки.

При выплате денежной компенсации за погашение пая или его вторичной продажи УК взимает налог на доходы инвесторов. При этом она удерживает его с чистого дохода с учетом понесенных издержек. Ставка налога с частных лиц – резидентов составляет 13 %, с нерезидентов – 30 %.

Виды ПИФов

Паевые инвестиционные фонды классифицируются по нескольким параметрам

По возможности выдачи и погашения

- открытыми – выдача и погашение производятся в любое время (рабочий день). Большинство ПИФов открытые. ОПИФы инвестируют в активы с высокой ликвидностью. Вкладчикам предлагается пониженная доходность, т. к. они в любой момент могут забрать свои сбережения. Представлен ограниченный выбор инструментов планирования;

- интервальными – паи выдаются и погашаются в ограниченные сроки, установленные правилами, за год – минимум раз. Вложения в ИПИФы недоступны определенное время, что позволяет делать среднесрочные инвестиции, повышающие доходность;

- закрытыми – паи выдаются при открытии фонда и погашаются при закрытии. ЗПИФы организуются и работают для определенной цели. Обладают широким выбором активов для инвестирования, недоступных для открытых фондов. Имеют высокий порог инвестирования, потому инвесторами становятся крупные игроки.

По статусу инвестора

- ПИФы, пайщиками которых может стать любой желающий;

- ЗПИФы квалифицированных инвесторов.

По объектам вложений

Насколько много финансовых инструментов, настолько же много видов ПИФов:

- недвижимости и ипотечные;

- кредитные и рентные;

- ценных бумаг (облигаций, акций, смешанных инвестиций);

- индексные;

- денежного или товарного рынков;

- хедж-фондовые;

- прямых инвестиций;

- художественных ценностей;

- венчурные;

- фонды фондов.

Распространены отраслевые типы ПИФов. Они работают с активами компаний, специализирующихся в определенных отраслях, секторах экономики.

Структура активов

На территории России деятельность ПИФов регулируется действующим законодательством, находится под государственным контролем. Федеральный закон ФЗ-156 предусматривает следующее:

- УК и остальные участники подлежат государственному лицензированию;

- проведение аттестаций штатных сотрудников УК и инфраструктурных организаций;

- проведение обязательных аудиторских проверок;

- введение системы ограничений для оптимизации рисков, постоянного контроля характеристик инвестпортфеля.

Как выбрать подходящий ПИФ

Для выбора паевого инвестиционного фонда необходимо:

- Определить доступ к деньгам. Для короткого доступа выбор лучше остановить на ОПИФ (паи можно погашать в любой момент). Если деньги не планируете забирать дольше 5 лет, лучше остановиться на ЗПИФ.

- Грамотно оценить риски (размеры временных убытков). Они не должны вызывать чувства опасности, желания немедленно забрать деньги. На основе выбранной степени риска следует выбирать активы.

- Сравнить отчетность по доходам, изучить структуру инвестиционного портфеля, размеры дополнительных расходов, декларацию – объем привлеченных средств, уставного капитала, стоимость чистых активов.

- Проверить, входит ли он в реестр ПИФов.

После выбора ПИФа следует собрать информацию об УК:

- проверить наличие лицензии на управление средствами,

- выяснить репутацию и квалификацию управляющего,

- изучить объекты инвестирования,

- узнать размер вознаграждения и иных расходов на нее.

Как купить пай

Есть несколько возможностей приобретения и погашения паев: в УК с паспортом и ИНН, организации-агенте, через брокера, онлайн.

Порядок покупки пая:

- Заполнить заявку.

- Перечислить деньги на транзитный счет УК, которая переведет их на счет ПИФа, чьи паи покупаются.

- В день зачисления средств на счет ПИФа или на следующий рабочий день вкладчик юридически становится пайщиком.

- Регистратору передаются необходимые документы из УК. Он вносит вкладчика в реестр пайщиков с начислением пая, о чем выдается выписка.

- Приобретенные ценные бумаги фиксируются на счете, после чего передаются в депозитарий на хранение.

Состояние рынка ПИФов в России

Паевые фонды в РФ еще не достигли популярности, которой пользуются на Западе. Многие россияне до сих пор не знают, что такое паевой инвестиционный фонд, какие возможности он открывает. Причин несколько: недостаточная финансовая грамотность, старые стереотипы, боязнь нового. Недоверие вызывает потеря денег от участия в финансовых пирамидах. Это в принципе заставляет с осторожностью рассматривать предложения о вложении средств, даже если проект будет являться прибыльным. Тем не менее количество паевых инвестиционных фондов в России увеличивается, как и число вкладчиков. Но происходит это не так быстро, как того заслуживает.

Воспользуйтесь предложением управляющей компании «Альфа-Капитал», заставьте свои деньги работать и приносить доход. Минимальная сумма входа составляет 100 рублей, значит, каждый человек может стать инвестором. Выбирайте фонд, размер и срок инвестиций, сопоставьте риск и доходность и можете смело подавать заявку на покупку пая. Это можно сделать онлайн или в любом офисе компании «Альфа-Капитал» в Москве и других городах России.

Что такое ПИФ простыми словами и как его правильно выбрать

Предложений вложиться в паевые инвестиционные фонды сегодня немало. Однако специалисты банков и других финансовых структур, активно предлагающие эти продукты, уклоняются от объяснения того, как они работают. Между тем, потенциальным инвесторам необходимо понимать, как зарабатывать на ПИФах. А для этого нужно знать принцип их устройства, правила управления активами, нюансы распределения прибыли.

Как работают ПИФы

Если вы планируете выгодно вложить деньги, то наверняка сталкивались с предложением приобрести паи в каких-либо инвестиционных фондах. Демонстрируемые при этом цифры впечатляют: до 50% прибыли за 2-3 года. По сравнению с этим доходность банковских вкладов выглядит куда скромнее – всего 6-7% годовых. Однако прежде чем расставаться со своими кровными, выясните, что такое ПИФ, и какое отношение к нему имеет банк.

Паевые инвестфонды упрощенно можно рассматривать как копилку, общий кошелек, сейф, куда клиенты складывают свои активы: деньги, акции, облигации, недвижимость, доли в компаниях. Получившееся в результате имущество оценивают и условно делят на части, называемые паями. Вступление в фонд означает приобретение некоторого количества таких паев, в подтверждение чего инвестору выдается ценная бумага (сертификат).

Имуществом ПИФа распоряжается управляющая компания (УК). Именно она решает, кому и на каких условиях сдавать в аренду имущество, когда покупать и продавать ценные бумаги, в каких банках размещать денежные средства, кому и под какой процент выдавать займы. От квалификации специалистов УК зависит, насколько прибыльными будут ваши инвестиции в ПИФ. Понять, как это работает, можно на следующем примере.

Предположим, УК решила приобрести 10 тыс. акций компании Apple по $206,50. Через полгода акции были проданы по цене $210. Прибыль составила 35 тыс. долл. США или 1,7%. Но за этот период деньги, размещенные в стандартный банковский депозит, принесли бы вдвое больший доход. То есть, результат инвестирования оказался неудовлетворительным.

Если бы котировки купленных акций за полгода выросли на 10%, доходность вложения считалась удовлетворительной. Объяснение этой ситуации простыми словами: возможность получения прибыли в ПИФ зависит от профессионализма работников УК, а не от вас лично.

В правилах работы управляющих компаний есть еще один минус: их услуги платные. Расценки варьируются от 2 до 5% стоимости пая. Поэтому УК выгодно, чтобы активы росли в цене и количество пайщиков постоянно увеличивалось. Только так управляющая компания сможет достичь желаемой рентабельности.

Прежде чем приобрести пай, инвестор должен изучить ПДУ (расшифровывается как правила доверительного управления). В этом документе изложены условия функционирования ПИФа, порядок продажи, обмена и погашения паев. Обратите внимание, что забирать имущество, внесенное в ПИФ, нельзя. Разрешены только операции с паями.

Виды ПИФов

Инвестфонды классифицируются по разным признакам, поэтому каждый паевый инвестиционный фонд одновременно относится к нескольким видам. Рассмотрим самые распространенные.

По порядку приобретения и погашения паев

Открытые инвестфонды не имеют ограничений по количеству и срокам покупки паев. Их можно приобрести, обменять или реализовать в любой момент. Операции с паями совершают через управляющую компанию или непосредственно на бирже. Отличительным признаком открытых ПИФов является их демократичность. Обычно стоимость пая начинается от 1 тыс. руб.

Уже само название закрытых ПИФов говорит о том, что они создаются не для широкой публики. Эти инвестфонды организуют под крупные проекты, преследующие строго регламентированные цели. В закрытых ПИФах паи приобретаются только при формировании фонда или в момент дополнительной выдачи. Причем в последнем случае необходимо вносить изменения в правила доверительного управления.

Интервальные ПИФы выкупают свои паи не в любое, а в строго определенное время. Как правило, один раз в квартал или в год в течение 1-2 недель. Это позволяет УК инвестировать средства на длительный срок и, в теории, получать более высокую доходность, чем в открытых фондах. На практике доходность вложений обоих фондов находится на сопоставимых уровнях.

По видам вложений

Индексные ПИФы получили свое название потому что создаваемые ими портфели ценных бумаг жестко увязаны с одним из фондовых индексов. Это позволяет УК обеспечивать доходность вложений, сопоставимую с прибыльностью основных биржевых индексов. Однако такая политика делает индексные инвестфонды высоко рискованными, поскольку предсказать динамику движения NASDAQ 100, DAX 30, S&P 500, CAC 40, Nikkei очень сложно.

Вложения в недвижимость всегда считались надежным вложением средств. Неудивительно, что ПИФы недвижимости пользуются популярностью у состоятельных инвесторов. Но простым пайщикам вход в эти инвестфонды закрыт: стоимость пая обычно начинается от 1 млн руб., поскольку управляющим компаниям удобнее работать в несколькими крупными клиентами, а не с сотней мелких. Помимо этого, приобретение недвижимости предполагает длительные сроки инвестирования – от 5 лет, а это нередко отпугивает рядовых клиентов.

ПИФ недвижимости работает так. Инвестор, желающий купить здание и сдавать его в аренду, но не располагающий нужной суммой, обращается в управляющую компанию. Она организует инвестфонд, находит несколько пайщиков, готовых поддержать деньгами эту идею. На собранные деньги приобретается коммерческая недвижимость, которая начинает использоваться в коммерческих целях. Если все идет по плану, купленное здание растет в цене, арендаторы приносят прибыль, которая делится между пайщиками и идет на оплату вознаграждения управляющей компании.

ПИФы рыночных финансовых инструментов, хотя и предназначены для неквалифицированных инвесторов, гораздо рискованнее, чем инвестфонды недвижимости. Функционируют они следующим образом. Вкладчик, располагающий небольшой суммой, хочет получить максимальный доход в минимальный срок, но не готов самостоятельно играть на финансовом рынке. Он обращается за помощью в управляющую компанию. УК предлагает ему купить пай ПИФа, фонды которого складываются из различных активов: государственных или муниципальных облигаций, акций перспективных компаний, депозитов в крупных банках, паев в других ПИФах.

Специалисты УК ежедневно отслеживают изменения котировок ценных бумаг, продают одни активы, покупают другие, пытаясь диверсифицировать риски и извлечь наибольшую прибыль. Итоговая доходность вложений в ПИФ рыночных инструментов зависит от множества факторов, поэтому сложно прогнозируется.

Комбинированные ПИФы – ноу-хау отечественного рынка. Они могут включать в себя все, что угодно, кроме наличных денег: опционы на покупку нефти, зерна, кофе, дорогостоящую недвижимость, инвалюту, золото, драгоценные камни, депозиты в зарубежных банках, частные коллекции и прочее.

Широта охвата зависит только от фантазии специалистов УК, составлявших ее правила. Единственное условие: имущество комбинированного инвестфонда должно храниться в спецдепозитарии. Поэтому пока управляющие компании неохотно соглашаются на открытие комбинированных ПИФов, делая исключение только для очень состоятельных клиентов.

Как найти подходящий ПИФ

Существует масса рекомендаций по выбору «правильного» инвестфонда, но они работают только у тех, кто точно знает, что он хочет получить в результате покупки пая. Поэтому прежде чем вложить деньги в приглянувшийся ПИФ, выясните два момента:

- Определите желаемый уровень доходности. Вы же хотите не просто окупить вложения, а серьезно увеличить их? Значит, ответ на вопрос, как выбрать ПИФ, очевиден: предпочесть крупный фонд с большим количеством пайщиков и низкими трансакционными издержками.

- Убедитесь в надежности ПИфа. Вкладываться можно только в компании, имеющие лицензию ЦБ РФ на проведение соответствующих операций. Это правило является ключевым для успешного инвестирования.

Чтобы подобрать ПИФ, используйте независимые ресурсы:

- https://investfunds.ru/funds/;

- https://2stocks.ru/2.0/russian/pif/general;

- другие.

Здесь представлены рэнкинги большинства открытых ПИФов, приведены их краткие характеристики, размещены аналитические материалы о доходности инвестиций на различных временных отрезках.

Подробности об условиях вступления в инвестфонд есть на официальных сайтах УК. Исходя из имеющейся там информации принимается окончательное решение о том, в какой из ПИФов вложить деньги.

Где найти актуальную стоимость своего пая

Формально стоимость пая равняется частному от деления размера чистых активов (СЧА) на количество паев. В реальности эта математика не работает, поскольку из расчетной стоимости пая нужно вычесть издержки, понесенные при его покупке и продаже. Полученная цифра будет близка к актуальной стоимости вашего пая. Она наглядно покажет, верно ли вы ответили на вопрос: «Как правильно выбрать ПИФ для инвестирования.

Всю информацию о стоимости паев можно найти на сайте УК. Для открытых ПИФов сведения о стоимости пая есть на специализированных финансовых порталах, где они обновляются в режиме онлайн. Для интервальных инвестфондов данные актуализируются согласно графика выкупа паев, например, 1 раз в квартал.

Где купить и продать паи

Рассмотрим пошаговый механизм приобретения паев:

- Выбрать управляющую компанию или банк-агент (Сбербанк, ВТБ, БКС, ПСБ), через который будет происходить покупка паев.

- Открыть брокерский счет.

- Оформить заявку на приобретение пая выбранного инвестфонда.

- Перечислить деньги на счет УК.

- Получить через 2-3 дня выписку о покупке заявленного количества паев.

- Заказать выписку из реестра пайщиков, чтобы удостовериться в прохождении сделки.

Теперь разберемся как закрыть ПИФ, то есть, продать свои паи. Эта сделка также проходит в несколько этапов:

- Подать разовую заявку на продажу, в которой указать номер счета для вывода средств.

- Получить деньги в течение 15 дней (в соответствии с законодательством).

- Уплатить НДФЛ 13% (если владели паями более 3 лет, налог не взимается).

Внутри одной УК возможен обмен паев без уплаты комиссий и налогов. Это сокращает расходы пайщиков и увеличивает рентабельность вложений.

Преимущества и недостатки инвестирования в ПИФы

К минусам паевых фондов относят низкую ликвидность, высокие комиссионные сборы, отсутствие гарантированных купонных выплат и дивидендов. ПИФы определенно не подходят для краткосрочных сделок и требуют постоянного контроля действий управляющей компании.

Плюсы паевых инвестфондов:

- простота покупки и продажи пая (для ОПИФ);

- диверсификация вложений;

- возможность вкладываться в инструменты зарубежного биржевого рынка без присвоения статуса квалифицированного инвестора;

- оптимизация налоговой нагрузки за счет обмена паев различных фондов внутри УК;

- гарантия сохранности частной собственности инвестора при изменении гражданско-правовых взаимоотношениях.

Теперь вы четко понимаете, что такое ПИфы, в каких случаях они предпочтительнее вкладов в банке. Но, прежде чем доверить свои деньги управляющей компании, вспомните, что государство не гарантирует доходность этих инвестиций и не обеспечивает возврат вложенных средств.

Если вам нужна БЕСПЛАТНАЯ юридическая консультация, задайте свой вопрос по телефону

Источник https://bepic-company.ru/investitsii/chto-takoe-pai-investitsionnyh-fondov.html

Источник https://npf24.ru/kak-vybrat-samyj-dohodnyj-pif/

Источник