Как выживать малому и среднему бизнесу

Каждая компания переживает кризис по-разному, поэтому применять рекомендации из этой статьи нужно с умом. Опирайтесь на знания о своей компании и контекст и только потом действуйте. Возможно, какие-то рекомендации вам будет лучше проигнорировать. В любом случае, ответственность за решения несете только вы.

В антикризисном пособии много рекомендаций, но вам не внедрять их в одиночку. Определите зоны ответственности вместе с командой и действуйте сообща.

Не паниковать

Бизнес начинается с лидера: он подает пример руководителям и рядовым сотрудникам. Все члены команды смотрят, как он себя проявляет: ходит поникший или спокойный? Растерян или собран и готов действовать?

От настоя лидера зависит и настрой команды, поэтому важно совладать с собой и признать: это всё когда-то закончится. А потом направить энергию в нужное русло.

Энергия лидера в кризис должна быть направлена на то, что можно контролировать и изменить. Не нужно фокусировать внимание команды на тех событиях, на которые ни собственник, ни команда, ни клиенты повлиять не могут.

Научиться эффективному управлению или прокачать свои навыки можно выбрав курс в каталоге курсов управления.

Помните, что вы несете ответственность за команду, и будьте максимально включенными и сфокусированными на действиях.

Подключить фонды

Фонды — это копилки бизнеса на разные цели. Когда все идет благополучно, компания откладывает туда процент от прибыли.

Но теперь пора разбить эти копилки:

- деньги из фонда развития вложить в маркетинг и поиск новых возможностей;

- активировать резервный фонд в случае падения доходов.

Например, наш резервный фонд позволит нам платить зарплаты 2-4 месяца, если кризис сильно ударит по доходам. Пока ничего не произошло, но если вдруг — точно будет спокойнее.

Из фонда развития мы уже взяли деньги и добавили 20% на усиление маркетинга. Мы так сделали, потому что привлечение одного клиента уже стало обходиться компании доорже.

Фонды — главный урок пандемии. Если после локдауна компания откладывала деньги в фонды, то сейчас переживет кризис легче. Если в бизнесе не сформированы фонды, очень советуем не ждать проблем и завести сейчас.

Погрузиться в операционку

Мы называем такой режим ручным управлением. Даже если раньше все дивизионы бизнеса прекрасно работали без вас, а проверка проводилась раз в пару недель, то теперь ситуация меняется стремительно.

Ручное управление — это ежедневный контакт с руководителями, проверка всех цифр и метрик, постоянные встречи для координации действий.

Помнить три правила для оптимизации расходов

Наверняка есть 10-20% расходов,от которых компания может отказаться. В кризис оделать это нужно рационально.

Можно пользоваться тремя правилами:

- Сокращение расходов не должно ронять качество.

- Компания действует как единое целое. Сокращение расходов тянет за собой целую цепочку изменений. Например, сокращение затрат на HR-департамент может вызвать проблемы с производством.

- Расходы — это инвестиции в доходы и их рост. Если конкретный расход влияет на доход, его нельзя урезать. А если не влияет — можно.

Нужно оценивать каждую строчку расходов и спрашивать себя: расход эффективен? Актуален? Он влияет на компанию глобально? Если сомневаетесь в ответах, советуйтесь с финменеджером или финдиректором.

Легче всего урезать сервисы и подписки. Там часто скрывается что-то, чем компания не пользуется. Плюс некоторые сервисы можно заменить бесплатными аналогами. Один наш клиент — стоматология — пересмотрел список сервисов и подписок, а потом сэкономил на них 500 000 рублей. Просто отписался от ненужного.

Можно попробовать перевести постоянные расходы в переменные. Может не сработать, но как вариант — платить сотрудникам процент от выручки вместо оклада.

Сконцентрироваться на доходах

В кризис важно не допускать убытков, а для этого нужно сфокусироваться на доходах. Доходы будут падать у большинства компаний, но можно попробовать это падение остановить или замедлить. Фокус внимания должен быть направлен на продукты компании и ее клиентов. Вот что можно сделать.

1. Подумать, какой новый продукт может быть востребован прямо сейчас

Иногда ситуация меняется так, что старый продукт перестает быть релевантным. Например, раньше мы предлагали в основном построение информационных систем, транслировали, что работаем над ростом компаний. Но сейчас многим предпринимателям важнее не это, а стабильность — хочется просто удержаться на нынешнем уровне. Мы быстро сориентировались и подготовили антикризисный пакет услуг.

Если хотите понять, какой продукт нужен клиентам, ответьте себе на вопросы:

- о чём клиенты говорят?

- что думают?

- какие сейчас пытаются решить проблемы?

- какой продукт им поможет?

- кто сейчас ваш клиент?

Последний вопрос важен, потому что портрет клиента может измениться. Например, мы обычно работаем с компаниями с выручкой от 3 млн рублей в месяц. Но сейчас мы можем помочь и компаниям с меньшими оборотами, — в этом наша точка роста.

Чтобы понять, что сейчас важно вашим потенциальным клиентам, чаще общайтесь с отделом продаж. Там каждый день общаются с клиентами и знают их запросы, могут подсказать, какой взять оффер или какой у клиентов барьер.

2. Поработать с постоянными клиентами

Держите контакт с постоянными клиентами, узнавайте, как идут их дела, как себя чувствует бизнес, можете ли вы чем-то помочь. Займите проактивную позицию: не ждите, когда клиенты отвалятся, а приходите к ним с вопросами и предложениями.

Помните: кризис закончится, а клиенты останутся — и это намного важнее. Поэтому, если у компании есть резервы, дайте отсрочку или скидку. Только не массово, а по запросу.

Если резервов нет, не пытайтесь помочь клиентам в ущерб своей компании.

Спрогнозировать худший вариант на финмодели

Финмодель — это оцифрованный бизнес. Таблица отображает, как меняется выручка и прибыль при изменении прочих показателей. Вот как выглядит финмодель:

Нужно проиграть худший сценарий:

- найти критичные метрики;

- разобраться, как они изменят прибыль;

- понять, на что можно повлиять.

Финмодель покажет, какой будет прибыль при самом худшем варианте развития событий. Так вы сможете планировать действия, искать возможности и рычаги, на которые можно надавить для улучшения ситуации. Предсказуемость — даже если предсказано плохое — дает ощущение спокойствия.

Еще в финмодели можно пересмотреть стратегию. Если в январе вы планировали масштабирование, расширение штата и покупку основных средств — сейчас это вряд ли актуально. Актуально — остаться на текущих позициях.

Взять деньги под контроль

Деньги в кризис — ключевой ресурс, который нужно держать под контролем. Если не следить за деньгами и не проверять их количество, можно попасть в кассовый разрыв и остаться совсем без денег. Поэтому делаем следующие шаги.

1. Контролируем каждый рубль

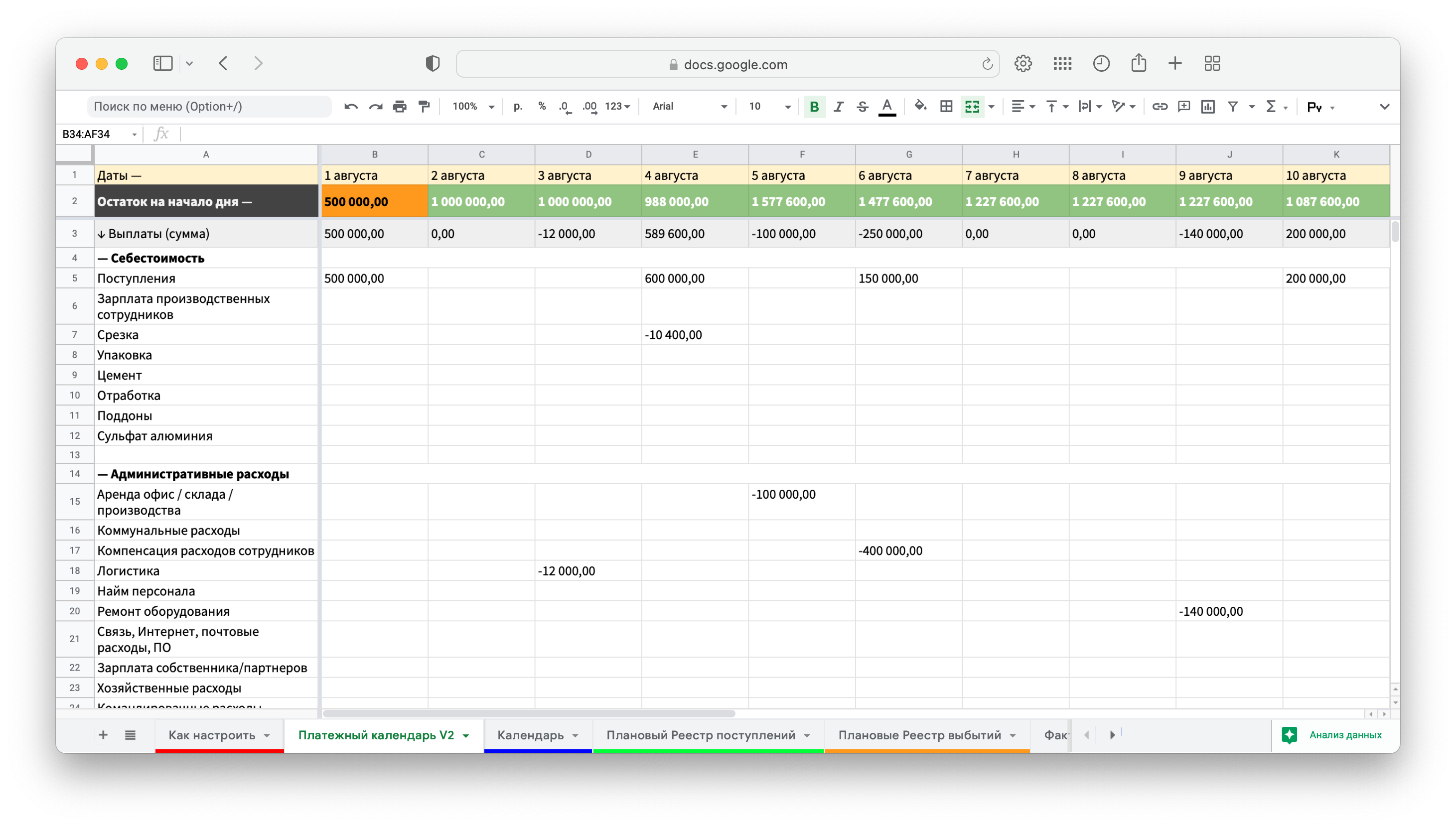

В этом поможет платежный календарь. Он показывает, сколько, кому и когда должна компания и наоборот:

После внедрения платежного календаря его нужно отслеживать каждый день: смотреть, кому нужно платить сейчас, а кто может подождать. В кризис не нужно опираться на плановый бюджет. Лучше вдумчиво поработать с платежным календарем и понять: какие платежи можно сдвинуть «на попозже».

2. Собираем дебиторку

В кризис нужно запустить сбор дебиторки, потому что есть вероятность массовых банкротств. Напоминать клиентам о дебиторке нужно аккуратно: не бежать с криками «Верните деньги!», а действовать по ситуации.

План такой:

- напишите список должников, чтобы было видно, кто, сколько и за что должен компании;

- позвоните и узнайте, может ли клиент оплатить сейчас;

- напомните о себе письмом;

- напоминайте регулярно;

- обратитесь в суд, если нет результата.

Пока вы собираете старую дебиторку, нужно не допускать создания новой. Например, перейти на работу по частичной предоплате, отказывать в отсрочках.

3. Договариваемся с поставщиками и партнерами

Договариваться нужно о скидках и отсрочках. Конечно, согласятся не все: ваши контрагенты тоже не хотят рисковать и, может быть, идут по этим же советам из пособия. Но даже если 3 из 10 согласятся, вы выиграете для бизнеса время.

4. Общаемся с банком

Можно попросить у банка отсрочку по выплате тела кредита или каникулы. Если у банка есть такая возможность, конечно.

5. Распродаем неликвид

Деньги у компании лежат не только на счетах. Часть денег заморожена в запасах — сырье и материалах на складах. Кризис — самое время эти деньги разморозить.

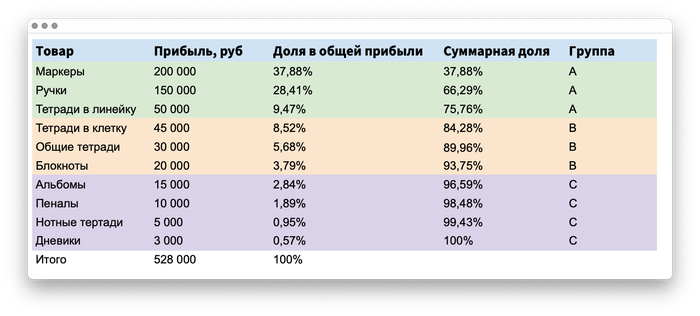

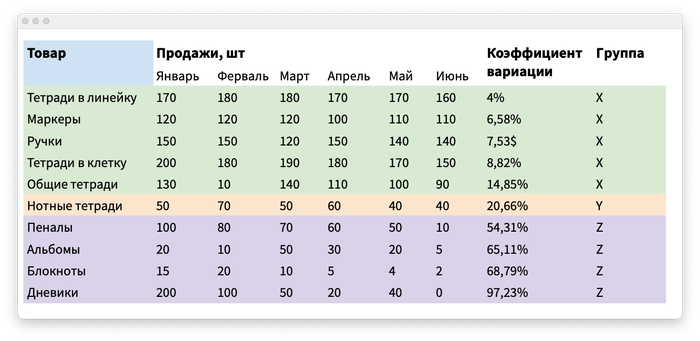

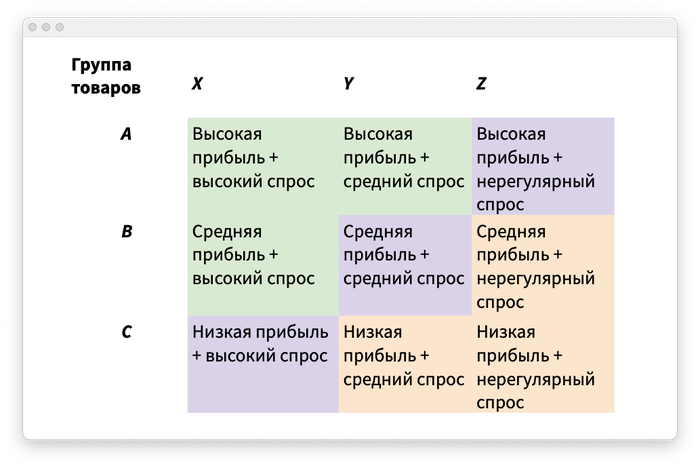

Избавляться от неликвида тоже нужно с умом: для начала советуем провести ABC- и XYZ-анализы. Первый показывает, какие товары приносят больше всего прибыли:

XYZ-анализ показывает, какие товары покупают часто и регулярно, а какие — редко и от случая к случаю:

Если объединить результаты анализов, станет понятно, на каких товарах стоит сконцентрироваться, а от каких — отказаться.

От групп товаров CZ, BZ, YC нужно избавиться: продать даже по себестоимости или дешевле. В кризис нормально продавать товары ниже себестоимости, потому что необходимо высвободить деньги. Да, их будет меньше, но они будут. Пока деньги заморожены в неликвиде, они вообще не приносят пользы компании.

От ненужных активов тоже стоит избавиться. Проанализируйте все, что стоит без дела: мебель, технику, оборудование. Если актив не работает на генерацию выручки, его лучше продать.

Продавать в кризис сложно, но возможно, если дать скидку. Так найдутся люди и компании, которые готовы покупать по сниженной цене.

6. Вспоминаем про бартер

Попробуйте платить контрагентам не деньгами, а товарами или услугами, если они согласятся.

7. Внедряем систему фондом и счетов

Фонды помогают компании копить на разные цели. Каждый фонд — это отдельный счет в банке, на который компания переводит заранее определенный процент от прибыли. Главное: если вы определили, какой процент нужно переводить в фонд, этого правила нужно придерживаться.

Система счетов — это защита компании от «импульсивных покупок». Она показывает, сколько денег и на какие цели может потратить компания. Для наглядности:

| Без системы счетов | С системой счетов |

| Состояние счета: 10 043 900 ₽ | Состояние счетов Главный: 1 800 000 ₽ Налоги: 822 900 ₽ Резервы: 3 651 000 ₽ Поставщики: 1 900 000 ₽ Дивиденды: 630 000 ₽ Авансы клиентов: 1 240 000 ₽ |

Колонка справа понятнее: у всех счетов есть назначение, сразу ясно, может ли компания позволить себе ту или иную покупку или деньги уже зарезервированы. В левой колонке такой четкости нет: просто видно, что денег много — значит, можно тратить.

8. Не берем новые обязательства

Поставьте на паузу в 2-3 месяца все договоренности по потенциальным обязательствам. Например, если вы планировали расширение штата, выдачу займов, закуп — отложите эти задачи на некоторое время.

Не набирайте новых обязательств по инерции — потом можете не потянуть. Например, мы хотели привлечь больше партнеров — финансовых директоров, и уже были на низком старте. Сейчас процесс поставим на паузу, потому что пока не понимаем, будет ли спрос на их работу. Неразумно по инерции подключать партнеров и платить им, если клиентов нет.

9. Сокращаем дивиденды

Кризис — не самое удачное время снимать сливки с бизнеса. Лучше провести оптимизацию личных расходов и большую часть прибыли оставлять в компании.

Действовать в условиях изменений

Для предпринимателей изменения — вариант нормы. Быть предпринимателем — значит уметь находить в изменениях возможности и использовать их.

Вот возможности, которые увидели в кризисе мы:

- рынок труда будет больше хороших специалистов по адекватной цене;

- что-то нужное компании можно купить с хорошей скидкой, если есть свободные деньги;

- хороший шанс сбросить с компании груз лишнего и ненужного.

Новые возможности легче находить, общаясь с единомышленниками — другими предпринимателями. Вступайте в бизнес-клубы, сообщества и объединяйте усилия.

Помните: всё когда-то закончится.

Фото на обложке: Shutterstock / Iren Moroz

Иллюстрации предоставлены автором.

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

Выжить в кризис: что происходит с малым бизнесом в России?

Этот год оказался не самым простым как для граждан, так и для всех видов бизнеса, особенно для малого и микробизнеса. Некоторые эксперты даже прогнозирует крах этого сегмента, но всё не так драматично.

Я положительно оцениваю перспективы малого бизнеса. В первую очередь потому, что небольшим компаниям присуща гибкость, которая позволяет эффективно перестраиваться и быстро решать проблемы. Во-вторых, не стоит забывать про поддержку данного сегмента со стороны государства.

В этом году положение компаний во многом зависело от того, когда и как местные власти вводили ограничения на передвижение, социальную дистанцию, а также от реакции населения, так как именно активность людей влияет на работу микро- и малых компаний.

В апреле больше пострадал Центральный регион, в мае закрывали Южный регион, Кавказ и Урал, но к середине лета ситуация начала выправляться, а осенью мы увидели качественный рост (число сделок увеличилось по всем направлениям работы). Заработали заведения общепита, власти сняли ограничения на передвижение, ожил внутренний туризм. Особенно сильно это сказалось на работе отелей и ресторанов в южном регионе — Краснодарском крае и в Крыму.

Как государство поддерживает малый и средний бизнес

Принято считать, что государство недостаточно помогает малому и среднему бизнесу, но давайте посмотрим на факты: власти взяли курс на поддержку небольших предприятий уже больше 15 лет назад.

В 2006 году заработал первый фонд содействия кредитованию малого бизнеса, в 2007-м был принят Федеральный закон о развитии малого и среднего предпринимательства в РФ.

За последние пять лет последовательно заработали такие меры, как двухлетние налоговые каникулы для впервые зарегистрировавшихся индивидуальных предпринимателей, расширение видов деятельности, которые могут претендовать на работу по патентам (с 47 до 63), доступ к госзаказу, мораторий на плановые проверки МСП.

На федеральном и региональном уровнях созданы несколько структур, отвечающих за развитие МСП: Федеральная корпорация по развитию МСП, Российский банк поддержки МСП, несколько фондов содействия кредитованию малого и среднего бизнеса.

В пандемию государство разработало комплекс мер поддержки наиболее пострадавших отраслей: субсидирование на выплату зарплат при соблюдении определенных условий, частичное освобождение от уплаты налогов, кредитные каникулы для МСП вплоть до полугода. Конечно, эти меры не могли решить все возникшие у бизнеса проблемы, но были способны частично нивелировать негативный эффект.

Сервис для предпринимателей, которые не разбираются в бухгалтерии. Вы справитесь с учётом без специальных знаний.

Каникулы можно использовать по любым кредитам для бизнеса: на пополнение оборотных средств, выплату зарплаты, покупку оборудования или недвижимости. Для бизнеса не вводили лимиты по суммам (как это было для физлиц), даже если речь идет об ипотеке на покупку склада или офиса. Во время каникул можно было не вносить платежи, увеличивался только срок кредита (накопленные за это время проценты включались в сумму основного долга).

Малый бизнес в госзаказе

За последние три года малый бизнес получил доступ к новому источнику финансирования — рынку госзаказа. Государство — надежный партнер, который всегда оплачивает выполненные услуги, и работа с госзаказом — хорошая возможность для малых компаний.

Ищите закупки с помощью умного поиска, анализируйте заказчиков и поставщиков, изучайте документацию.

Этот сегмент активно развивается, за последние три года доля малого и среднего бизнеса в госзакупках и закупках госкорпораций постепенно увеличивается. Если в 2017 году государство и госкомпании заказали у МСП товаров и услуг на 2 трлн руб., то в 2019-м году эта цифра составила уже 3,6 трлн руб.

Конечно, важно уточнить: когда речь идет о закупках для госпредприятий, контрагентом выступает скорее средний и реже малый, но никак не микробизнес.

Новые самозанятые

В процентном выражении доля МСП в ВВП России тоже выросла, пусть и не так сильно: 22 % в 2017 году и 22,9 % в 2019-м. Что я вижу за этими цифрами? Малый бизнес трансформируется. Важным шагом на этом пути стало введение нового налогового режима самозанятых сначала в четырех регионах, затем, после положительной динамики, этот опыт расширили на всю страну.

Спецрежим освобождает граждан от НДФЛ в отношении доходов, являющихся объектом налогообложения налогом на профессиональный доход. При этом действует единый налог — 4 % при оказании услуг физическим лицам, 6 % – при работе с компаниями. Помогает он и индивидуальным предпринимателям: освобождает ИП от НДФЛ с доходов, которые облагаются налогом на профессиональный доход, от НДС (исключение: НДС, подлежащий уплате при ввозе товаров на территорию России и иные территории, находящиеся под её юрисдикцией) и фиксированных страховых взносов. Максимальный доход за год при этом не должен превышать 2,4 млн руб.

Эксперимент стартовал в 2019 году в Москве, Московской области, Калужской области и Татарстане. По официальным данным, зарегистрироваться и платить налоги на профессиональный доход в этих четырех регионах решили более 200 000 человек.

Сейчас спецрежим для самозанятых действует по всей России. По данным ФНС на конец августа, число зарегистрировавшихся самозанятых достигло 1 млн человек. Каждый день регистрируется 3 500 человек. За все время действия эксперимента с января 2019 года самозанятые вывели из тени более 130 млрд руб. доходов и заплатили 3,5 млрд руб. налогов, подсчитали в ФНС.

Новый режим положительно сказывается на обелении доходов и открывает новые возможности для самозанятых, двигает малый бизнес вперед. К примеру, до постановки на учет 82 % самозанятых не декларировали официальные доходы от предпринимательской деятельности, а у 42 % в принципе не было официальных доходов за год до постановки на налоговый учет, отмечают налоговики.

Таким образом, несмотря на пандемию, ограничения и экономические потрясения, малый бизнес в России не только не умирает, но и продолжает активно развиваться. Он чутко реагирует на любые изменения и может перестроиться быстрее, чем крупное предприятие. Особенно это актуально для микробизнеса, где владелец и гендиректор, как правило, это одно лицо с единственным источником дохода.

«Малый» формат обязывает маневрировать, а во времена экономической нестабильности именно такой подход позволяет лучше справляется с проблемами и достигать успехов.

Джорджо Парола, первый вице-президент холдинга Mikro Kapital

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как живется индивидуальным предпринимателям в кризис

Индивидуальный предприниматель (ИП) Максим Назаров владеет литейной мастерской в Санкт-Петербурге. Выполняет частные заказы и льет значки из бронзы – портреты Есенина, Бродского, Цоя, Гагарина и др. Забронзовевших знаменитостей брали на реализацию крупные книжные сети. Из-за режима самоизоляции они закрыты. Заказчики ссылаются на форс-мажорные обстоятельства и блокируют ежемесячные выплаты, говорит Назаров. За мерами поддержки он не обращался. Считает, они его не касаются. Назаров не брал кредитов, поэтому ему не нужны и кредитные каникулы. Он не арендует помещений, находящихся в муниципальной или госсобственности, арендные каникулы на него не распространяются. Не нужны ему и налоговые каникулы: он работает по патентной системе налогообложения и треть положенного годового патентного платежа внес еще в марте. Остальные две трети он должен заплатить в течение года.

По данным ФНС на апрель 2020 г., в стране зарегистрировано примерно 3,9 млн ИП. Очень многие сейчас испытывают трудности. ИП – промежуточное звено между физлицом и малым предприятием – юрлицом. В отличие от первого он получает предпринимательский доход, менее стабильный и надежный по сравнению с гарантированной зарплатой. А по сравнению со вторым у ИП меньший запас прочности. На ИП не распространяются меры поддержки наемных работников, а на поддержку, предлагаемую малому и среднему бизнесу, может рассчитывать отнюдь не каждый ИП.

«Ведомости» выясняли, как сегодня живется ИП и какие меры поддержки им помогли бы выжить.

Карта бедствий

13 апреля бывший сотрудник Министерства финансов, аспирант РАНХиГС Данил Махницкий создал интерактивную карту «Бизнес терпит бедствие». Предприниматели могут зайти на сайт biz-alert.ru, отметить свое предприятие на карте и рассказать, какие проблемы они сейчас испытывают. Там же размещена ссылка на петицию об обнулении налогов для малых и средних предприятий на полгода. На момент сдачи заметки эту петицию подписало 286 000 человек, а на карте было отмечено 2200 предприятий, терпящих бедствие. По оценкам Махницкого, каждая вторая организация там – ИП. В Магадане из шести нанесенных на карту организаций три ИП, в Саратовской области – 15 из 26, а в Калининградской области – 14 из 36.

Как выживают в кризис фрилансеры и самозанятые

А 15 апреля компания Online Market Intelligence (OMI) по просьбе «Ведомостей» опросила 822 индивидуальных предпринимателя – пользователя интернета. Выяснилось, что 42% ИП временно приостановили деятельность после ввода режима самоизоляции и из-за ограничений, принятых для защиты от распространения коронавирусной инфекции. Еще 41% признался, что работать стало сложнее. 10% сказали, что не почувствовали изменений. А 7% опрошенных ИП сказали, что им стало легче работать в кризис.

Более 33% опрошенных ИП говорят, что уже согласованные заказы и работы были отменены или перенесены на поздний срок, еще 21,6% сообщили, что заказчики стали задерживать платежи. У 27,8% опрошенных ИП не хватает денег на аренду, у 26,5% – на взносы по кредитам, у 18,5% – на зарплаты сотрудникам. А 15,6% пришлось освободить арендованные помещения.

«Ведомости» выяснили, какие меры поддержки ИП считают наиболее эффективными и реальными.

Закрыть лавочку

Сообщество ИП неоднородно. По данным совместного исследования OMI и «Ведомостей», 697 из 822 опрошенных ИП работают на себя, а 124 – фактически наемные работники без трудовых договоров. 61% использует упрощенную систему налогообложения, 26,5% – общую, остальные 12,5% – в основном патент или налог на вмененный доход.

Псевдопредприниматели оказались в нынешний кризис в наиболее уязвимом положении. Среди них выше доля тех, кто остался без доходов, и больше желающих прекратить деятельность и обратиться за пособием по безработице по сравнению с настоящими ИП – 40,2% против 25,9%.

Источник https://rb.ru/opinion/antikrizisnoe-posobie/

Источник https://kontur.ru/articles/5921

Источник https://www.vedomosti.ru/management/articles/2020/04/16/828281-zhivetsya-individualnim