Мультикарты Альфа Банка

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург. В данный момент занимается юридической практикой.

В этом материале мы подробно изучим предложения Альфа-Банка по мультивалютным счетам.

Виды мультивалютных карт и условия пользования

Сама суть дебетовой карты в том, что ее владелец может расплачиваться за товары и услуги, списывая деньги со счета в очень удобной форме. Сама по себе карта ничего не стоит — важно лишь то количество денег, что расположено на счете, к которой эта карточка привязана. Соответственно, валюта счета имеет большое значение.

Карты, привязанные к рублевому счету, считаются обычными, т.е. невалютными. И, наоборот, если физическое лицо привязало карточку к счету в долларах, евро или другой иностранной валюте, пластик становится валютным.

Дебетовая мультикарта Альфа Банка — это карточка, с помощью которой можно подключаться сразу к нескольким счетам в разных валютах. Мультикарта позволяет с большим удобством ездить за рубеж: если расплачиваться, к примеру, в США непосредственно долларами США, не будет производиться разорительная для клиента конвертация рубля в доллары и не будет взиматься процент за произведенную операцию.

Ниже мы рассмотрим подробнее все банковские предложения с возможностью открытия мультисчета. Всего в мультивалютном формате можно открыть 43 карты из категорий «дебетовые» и «кредитные».

Дебетовые

Когда сотрудники банка говорят про мультивалютную карту от Альфа Банка, чаще всего имеют в виду дебетовый вариант. Существует огромное количество вариаций (ознакомиться с ним вы можете здесь): от «Детской карты» до «Карты Пятерочка», «Аэрофлота» и карточек из премиального сегмента.

Поэтому будет целесообразно рассмотреть общие условия пользования, характерные всем или большинству предложений. Более подробный каталог с перечислением всех видов карт вы можете найти на официальном сайте Альфа Банка по ссылке https://alfabank.ru/everyday/debit-cards/multivalyutnaya.

- Оформить пластик можно в рамках Mastercard или Visa. Открытие на основе платежной системы «МИР» невозможно;

- Обслуживание варьируется от бесплатного до 5000 рублей в год за премиальные предложения;

- Подавляющее большинство карт предусматривают кэшбэк. Он может быть совсем небольшим (1%), но зато на все покупки, а может быть и строго направленным на определенные категории товаров и услуг: карта «Пятерочка» дает кэшбэк до 2% за покупки в Пятерочке, «Мужские карты» дают кэшбэк до 20% в барах, ресторанах, фитнес-центрах и т.д.;

- Карты золотого и премиального сегмента предусматривают страховку за рубежом, бесплатную экстренную выдачу денежных средств за пределами России, отдельного консьержа и прочие услуги; и пополнение производится бесплатно в банкоматах Альфа Банка и его партнеров — до определенного лимита. При внесении свыше 150 000 рублей в сутки, часть суммы, превышающей лимит, будет обложена комиссией.

Кредитные

На данный момент банк предлагает небольшую линейку кредитных карточек, поэтому тут «не разбежишься» (ее мы описывали в данной статье). Еще меньше предложений, предполагающих подключение мультивалютного счета. Среди вариантов выделяется «Alfa Travel Premium» — это кредитка, которая может быть привязана к счетам в разной валюте. Вместе с открытием этой карты клиент получит:

- Кэшбэк до 11%, конвертируемый в мили;

- Снятие наличных в любой стране мира — 3,9% от суммы, но не меньше 300 рублей;

- Льготный период до 60 дней;

- Кредитный лимит до 1 млн. рублей ;

- Пластик считается доходным, т.к. на минимальный остаток в течение месяца будут капать проценты по ставке 7% годовых;

- Расширенная страховка как в России, так и за рубежом;

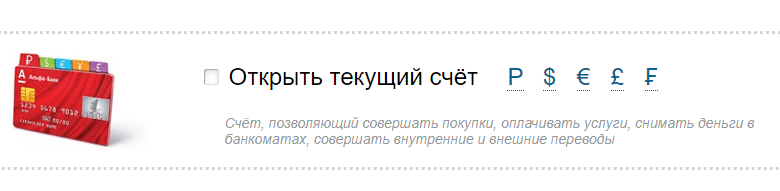

- В абсолютно любой момент можно открыть текущий счет в рублях, долларах США, евро, английских фунтах стерлингов или швейцарских франках. Именно поэтому оплата товаров и услуг за рубежом производится без конвертации, т.е. без дополнительных расходов для клиента;

- Дополнительные услуги: бесплатный безлимитный интернет за рубежом, 15% скидка в такси бизнес-класса, 4 раза в год дается бесплатная упаковка багажа в аэропорте и т.д.

Прочитав все это, невольно появляется вопрос, а в чем подвох мультикарты Альфа Банка? Подвох, если это можно так назвать, выражен в стоимости годового обслуживания — 6500 рублей. Кроме того, если не уложиться в льготный период, на задолженность начнет «капать» процент: сначала 23,99% годовых, затем 37% и т.д. — чем больше времени длится просрочка, тем выше процентная ставка на существующую задолженность.

Депозиты

Строго говоря, мультивалютный вклад в Альфа Банке — это самый обычный депозит, но только с возможностью конвертации валют внутри счетов и между ними. Кроме того, такие депозиты предполагают пополнение счета не только в российских рублях, но и в любых других деньгах.

В Альфа Банке имеются две программы, поддерживающие подобный формат: «Потенциал+» и «Победа+». Процентная ставка начинается соответственно от 5,6% годовых и 6,38% годовых, а заканчивается 6,15% и 8% годовых.

Открытие возможно в рублях, долларах и евро с функцией конвертации. Срок размещения — от 3 месяцев до 3 лет. Минимальная сумма размещения — всего лишь 10 000 рублей, так что открыть депозит в банке может позволить себе практически каждый.

Необходимые документы и порядок оформления

Перечень бумаг, требуемых к предоставлению для оформления пластика, зависит от выбранного клиентом предложения. Так, например, для получения дебетовой карточки требуется только паспорт и заполненная анкета по форме банка.

Для кредитки дополнительно требуются документы, подтверждающие достаточный для погашения задолженности уровень дохода. В зависимости от дохода устанавливается и кредитный лимит.

В качестве подтверждения понадобится справка по форме 2-НДФЛ или справка по форме банка. Если клиент хочет оформить кредитку из премиального или золотого сегмента, дополнительно потребуется копия трудовой книжки с подтверждением стажа за последние пять лет — не меньше года, на последнем рабочем месте — не меньше трех месяцев.

Порядок оформления начинается с подачи заявки. Если клиент уже пользовался услугами Альфа Банка, пройти процедуру оформления можно дистанционно через сервисы банка Альфа-Клик и Альфа-Мобайл. Если же клиент приходит в компанию впервые, придется идти лично в банк. Там же дадут фирменные бланки для заполнения.

Спустя 1-3 дня рассмотрения, сотрудник банка свяжется с клиентом, чтобы проинструктировать его дальнейшие действия. На изготовление карточки уходит в среднем около недели. Забрать ее можно как лично в отделении, так и по почте/через курьера.

Плюсы и минусы предложений Альфа-Банка

В отличие от других банковских организаций, за мультивалютность клиенту не придется доплачивать. Услуга считается само собой разумеющейся. Соответственно, стоимость обслуживания и условия пользования не меняются, в каком бы формате не была выпущена карточка.

Кроме того, Альфа-Банк не ограничивается только поддержкой пользователя с помощью круглосуточных колл-центров и сайта. Держатели карт получают доступ к расширенной программе лояльности: кэшбек, скидки в различных сервисах, льготы, акции и пр. Поэтому заявитель получает в АБ не только сам пластик, но также ряд услуг и бонусов, сопутствующих ему.

Минус предложений Альфа-Банка в основном выражен высокой стоимостью обслуживания. Карточка, которая в другой организации стоила бы 200 рублей ежегодно или не стоила бы вообще ничего, в Альфа-Банке может обходиться в 500 и даже 1000 рублей.

Впрочем, этот аспект можно рассматривать как неизбежную плату за привилегии, которые предоставляет только Альфа-Банк. К тому же, при выполнении определенных условий, возможно полностью бесплатное пользование картой. Например, если оборот денежных средств на счете будет больше 30 000 рублей в месяц.

Нюансы пользования мультивалютной карточкой

Никаких нюансов, в сущности, нет. Не понадобится дополнительно и заранее открывать счета, чтобы экономить на покупках за рубежом. Банк автоматически считывает валюту терминала, требующего списания со счета клиента, если эта валюта присутствует в числе поддерживаемых банком — например, евро или доллары — автоматически создается текущий счет в этом же денежном выражении.

Требуемая сумма конвертируется по особому, выгодному для пользователя, курсу, и перечисляется на специальный текущий счет. Если же терминал просит оплату в непопулярной в мире валюте — индийские рупии, к примеру, то оплата производится в валюте основного счета с соответствующей конвертацией.

Краткое резюме статьи

Мультивалютные счета очень удобны клиентам, часто путешествующим за рубеж. Альфа-Банк прекрасно это понимает — для этого и была введена линейка мультивалютных карточек. Они отличаются от обычного пластика куда более удобным и гибким функционалом. В обмен за это приходится платить небольшую сумму в виде более высокого ежегодного обслуживания. Но такая плата все равно несоизмерима с выгодами, поэтому оформить карту зачастую целесообразно.

Карты Альфа-Банка за границей

Удобство банковских карт уже не вызывает сомнения: их принимают к оплате в стационарных точках продаж и в интернете, дома и за границей. Банки в свою очередь, предлагают пользователям карточки с разными опциями, в том числе и для путешествий. В статье мы рассмотрим условия использования карт Альфа-Банка за границей, дадим советы читателям.

Пластик вместо наличных: четыре причины оформить банковскую карту для поездки

В поездках за границу, путешественники предпочитают иметь немного наличности, основную сумму денег держа на карточном счете. Такой подход имеет веские аргументы:

- безопасность. Это первая причина, заставляющая граждан обратиться к банковским продуктам. Кража наличности может превратить любую поездку в кошмар. В случае потери или кражи банковской карты ее можно заблокировать и заказать замену или выдачу денег. Альфа-Банк оказывает бесплатные услуги экстренного выпуска владельцам золотых и платиновых карт;

- удобство расчетов. Оплата картой Альфа-Банк за границей возможна без ограничений: в аэропорту, кафе, магазине. Владельцу карты не нужно искать обменный пункт с выгодным курсом и при расчетах с продавцами путаться в подсчете купюр и монет разного номинала;

- финансовые выгоды. Все списания по карте Альфа-Банка за рубежом производятся с конвертацией по внутреннему курсу банка. При необходимости получить наличные, это можно сделать в любом банкомате, но стоит помнить о комиссионном сборе. Отдельно нужно отметить преимущество карт для путешественников: Alfa-Miles, РЖД, Aeroflot превращают накопленные мили в авиа- и жд-билеты и существенную экономию;

- кредитный лимит. В любой поездке могут возникнуть незапланированные расходы, а если хочется купить сувениры или понравившуюся вещь, то кредитная карта как нельзя кстати. Умело пользуясь льготным периодом, можно избежать начисления процентов, и тогда покупка будет не только приятным, но и выгодным приобретением.

Дебетовые карты Альфа-Банка за границей – все просто

В линейке дебетовых карт Альфа-Банка сегодня 14 предложений. Это карточки платежных систем Visa, МasterCard и МИР, разного номинала: классические, золотые, платиновые. Среди них есть ко-брендинговые продукты, с привлекательными для путешественников опциями. Стоит отметить, что владельцы карт Аэрофлот от Альфа-Банка имеют возможность обменивать бонусы на билеты разных авиакомпаний мира.

Любой дебетовой карточкой можно оплатить свои расходы за рубежом: в отеле, магазине или ресторане. При этом не имеет значение основная валюта карты: конвертация производится по курсу банка. Другими словами, если у вас дебетовая карточка с рублевым счетом, вы можете расплачиваться за покупки в долларах, евро или любой другой валюте страны пребывания. Банк пересчитает сумму покупки и спишет со счета эквивалент в рублях.

Ели вы часто путешествуете, стоит рассмотреть возможность открытия карточного счета в иностранной валюте. Держателям премиальных продуктов, Альфа-Банк предлагает выпуск трех и более дополнительных карт в разных валютах с «привязкой» к одному счету.

Полный перечень всех тарифов можно получить при выборе карточки. Все зависит от целей и периодичности поездок. Для часто путешествующих клиентов банка оптимальным решением будет дебетовая ко-брендинговая карта, например, от Аэрофлота. А чтобы избежать расходов за перевыпуск, нужно соблюдать элементарные меры безопасности, об этом мы расскажем дальше.

Кредитные карты Альфа-Банка за границей – своя специфика

Владельцы кредитных карт, классических и премиальных, также могут воспользоваться преимуществами безналичных расчетов за границей. Несколько полезных советов:

- перед поездкой предупредите банк о предстоящем использовании кредитки за границей. Это позволит избежать внезапной блокировки счета: оберегая средства клиентов, Альфа-Банк может приостановить действие карты, если какая-то операция покажется сомнительной;

- будьте внимательны при снятии наличной валюты с рублевой кредитки Альфа-Банка. Чтобы снимать без комиссии, нужно укладываться в лимит, который обычно указывается в условиях по той или иной кредитке, например, для кредитки 100 дней без процентов лимит составляет 50 000 рублей в месяц. Так вот если вы снимаете в долларах, евро или другой валюте, то важно все правильно подсчитать с учетом конвертации по курсу банка, чтобы случайно не вылезти за лимиты;

- следите за сроками льготного периода. Если во время поездки наступает срок расчетов, стоит позаботиться об удобном способе внесения денег на карточный счет. Это позволит пользоваться кредитными деньгами Альфа-Банк за границей и экономить на процентах;

Как безопасно пользоваться картами за границей

Все знают про элементарные правила безопасности: свою карту нельзя передавать другим лицам, пароль доступа нельзя хранить вместе с карточкой. Мы рекомендуем обратить внимание на некоторые моменты безопасного использования банковских карт за границей:

- снимайте деньги в банкоматах, установленных в офисах банков. Так можно избежать мошенничества и кражи реквизитов карточки;

- не «обнуляйте» счет. Стоит знать, что конвертация проводится банком не мгновенно, а с задержкой в несколько часов. Если добавить разницу во времени, выходные и праздничные дни, то операция может быть проведена и через два – три дня. За это время курс меняется, и пользователь карты может «уйти в минус», если были потрачены все деньги. Поэтому, при покупках за рубежом мы рекомендуем оставлять на счете некоторую сумму;

- если у вас крупная сумма, откройте накопительный счет («Альфа-Счет») и храните большую часть средств на нем. Мошенники не смогут получить эти деньги. Пользуясь «Альфа-Клик» можно перевести нужную сумму на карточку и расплатиться ею;

- в случае потери или кражи карты немедленно блокируйте счет.

Как связаться с Альфа-Банк в экстренном случае

Клиенты банка привыкли по всем вопросам обращаться на открытую линию по заветному номеру 8-800…. Но не все знают, что этот номер действует только для звонков из регионов РФ. Поэтому, собираясь за границу, в отпуск или деловую поездку, нужно записать номер службы поддержки банка:

- для частных лиц: +7 495 78-888-78

- для представителей бизнеса: +7 495 755-58-58

Мы желаем всем читателям получать только приятные впечатления от поездок и надеемся, что наши советы по использованию карт Альфа-Банк за границей помогут в этом!

Мультивалютные карты Альфа-Банка

Альфа-Банк имеет большой выбор выгодных предложений по мультивалютным картам для физических лиц. В этом обзоре рассмотрим, какие они бывают, что за условия, как сделать заявку на моментальное оформление и завести валютную карточку.

Список мультивалютных карт

Сравнение основных условий пользования по действующим тарифам карточек. Все дебетовые карты Альфа-Банка на сегодняшний день имеют функцию подключения долларовых, евро, и других валютных счетов. Среди доступных валют:

- Доллар США ( USD );

- Евро ( EUR );

- Британский фунт стерлингов ( GBP );

- Швейцарский франк ( CHF );

- Китайский юань (CNY);

- Канадский доллар (CAD);

- Японская йена (JPY).

Конвертация происходит по внутреннему курсу банка на день совершения операции.

Альфа-Карта с преимуществами

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 5% | До 2% на все покупки | Бесплатно | Снятие наличных без комиссии |

Альфа-Карта Premium

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 6% | До 3% | Бесплатно в рамках пакета услуг Премиум, в остальных случаях 2990 ₽ в месяц | Снятие наличных без комиссии в любых банкоматах по всему миру |

Alfa Travel

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 5% | До 9% милями | Бесплатно | Снятие наличных без комиссии в любых банкоматах по всему миру |

Alfa Travel Premium

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 6% | До 11% милями | Бесплатно в рамках пакета услуг Премиум, в остальных случаях 2990 ₽ в месяц | Страховка для всей семьи, трансферы, Priority Pass |

Аэрофлот

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 5% | До 1,5 миль за каждые 60 ₽ покупки | Бесплатно | Снятие наличных без комиссии |

Аэрофлот Black Edition

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 6% | До 2 миль за каждые 60 ₽ покупки | Бесплатно в рамках пакета услуг Премиум, в остальных случаях 2990 ₽ в месяц | Страховка для всей семьи, трансферы, Priority Pass |

Яндекс.Плюс

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 5% | До 10% на оплату сервисов Яндекс | Бесплатно | Снятие наличных без комиссии |

Перекресток

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 5% | 3 балла за 10 руб. за покупки в Перекрестке | Бесплатно | Снятие наличных без комиссии |

Пятерочка

Детская карта

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 5% | 5% в кафе и ресторанах | Бесплатно | Удобное пополнение карты, карта привязана к счету родителя |

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 5% | До 20% от партнеров платежной системы «Мир» | Бесплатно | Снятие наличных без комиссии |

World of Tanks

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 5% | До 8,5 единиц золота за 100 руб | Бесплатно | Игровые бонусы |

World of Tanks Blitz

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 5% | До 8,5 единиц золота за 100 руб | Бесплатно | Игровые бонусы |

World of Warships

| Проценты на остаток | Кэшбэк | Стоимость выпуска и обслуживания | Преимущества |

| До 5% | До 8,5 единиц золота за 100 руб | Бесплатно | Игровые бонусы |

Как купить или обменять валюту

Для приобретения валюты в Альфа-Банке нужно открыть соответствующий валютный счет. Это можно сделать в мобильном приложении или через интернет-банк.

Когда счет открыт его можно пополнить со своего текущего рублевого счета через личный кабинет «Альфа-Клик» или приложение «Альфа-Мобайл».

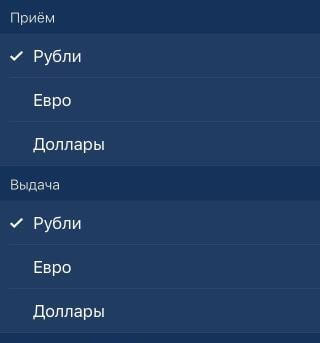

Также внести наличные доллары или евро можно через банкомат. Чтобы найти банкомат с поддержкой этой функции, выберите в приложении раздел «Ближайший банкомат» и с помощью фильтрации укажите желаемую валюту внесения или выдачи.

Как платить с мультивалютной карты

Для совершения платежей, оплаты покупок за рубежом или снятия наличных с валютной карты Альфа-Банка, подключите к ней счет в нужной валюте. Сделать это можно в личном кабинете или приложении для телефона: выберите нужную карту в разделе «Все счета и карты» и воспользуйтесь функцией «Сменить счет карты».

Справка. Рекомендуется делать эту операцию не чаще раза в день, т.к. средства по ошибке могут списаться не с того счета.

Как оформить заявку онлайн

Чтобы подать заявку на официальном сайте и открыть банковскую карту через интернет без прихода в банк просто выполните следующие шаги:

- Нажмите кнопку «Заказать карту». Вы попадете на страницу с анкетой заявки на мультивалютную карту.

- Заполните необходимые поля и укажите личные данные:

- ФИО, телефон и e-mail;

- паспортные данные;

- адрес регистрации.

- ближайшее отделение банка в вашем городе;

- курьерская доставка.

После того, как вы оставили заказ, информация о готовности поступит на ваш мобильный телефон также в виде СМС-сообщения. Предварительное решение принимается почти моментально – от 5 минут.

Как получить

Получить готовую мультивалютную карту Альфа-Банка можно быстро и несколькими способами. Тут допускаются следующие варианты:

- в ближайшем отделении финансового учреждения;

- через курьера, без затрат на дорогу.

Желаемый способ получения платежного средства необходимо заранее указать при заполнении заявки.

Сколько делается карта

Как только банк получает заявку на открытие, клиенту сразу же оформляется мультикарта. Долго ждать изготовления не придется – получить на руки готовую карточку можно в тот же или на следующий день.

Важно . Стоит иметь в виду, что при доставке карты курьером или почтой, срок может быть увеличен.

Источник https://vkreditbe.ru/multikarty-alfa-banka/

Источник https://pobankam.ru/karty/karty-za-granitsey/

Источник https://alfabanktut.ru/karty/multivalyutnye-karty/