Кредитная карта

Кредитная карта — это платежная карта, на которой лежат деньги банка. Когда вы покупаете что-то по кредитке, вы берете у банка взаймы и потом отдаете.

Кредитной картой можно расплачиваться в интернете, магазинах, кафе, ресторанах, аптеках и торговых центрах — в любых местах, где принимают к оплате банковские карты. С точки зрения магазина кредитная карта ничем не отличается от дебетовой: это те же деньги.

Деньги на кредитной карте принадлежат банку. Когда вы ими рассчитываетесь, вы берете эти деньги взаймы у банка. Несмотря на то, что купленная на кредитные деньги вещь становится вашей, сами деньги не ваши. Их нужно будет вернуть. Сумма, которую вы взяли у банка, называется задолженностью. Банк дает вам деньги не просто так, а за плату: процент от задолженности.

У большинства кредитных карт есть беспроцентный период. Это срок, за который вы можете полностью погасить задолженность по кредитной карте и не платить проценты за займ у банка. Банку выгодно, когда вы быстро возвращаете деньги, поэтому он готов простить вам проценты.

Беспроцентный период распространяется только на безналичные платежи. Если вы снимете наличные в счет кредитных средств, банк сразу спишет проценты с вашего счета за использование кредитной карты.

Помимо банковских денег на кредитной карте также могут лежать и ваши собственные деньги. За их использование банк не берет проценты, если в этот момент вы ничего не должны банку.

Например, баланс вашей кредитной карты — 100 000 Р , а ее кредитный лимит — 70 000 Р . Это значит, что из всей суммы 30 000 Р — ваши деньги, остальное — деньги банка. Если вы купите айфон за 60 000 Р и расплатитесь картой, то потратите 30 тысяч собственных денег и возьмете у банка в долг еще 30 тысяч.

Какой кредит можно получить с кредитной картой?

Сумму кредита по карте банк определяет индивидуально для каждого клиента. Она зависит от вашей кредитной истории, ежемесячного дохода и вида кредитной карты. Если у вас плохая кредитная история или небольшой ежемесячный доход, банк может отказать в выдаче кредитной карты или предложить небольшой кредитный лимит.

Если вы давно сотрудничаете с банком и вовремя выплачиваете кредиты, банк может увеличить ваш лимит. Для этого выплачивайте задолженность по кредиту минимум за три рабочих дня до даты погашения, чтобы деньги вовремя поступили на счет, и исправьте ошибки в кредитной истории.

Например, максимальная сумма кредита по карте — 700 000 Р . Но для вас банк одобрил только 30 000 Р . Если в течение года вы вовремя погашаете задолженность по кредиту, то в какой-то момент банк увеличит ваш кредитный лимит до 50—100 тысяч. Если в течение следующего года вы продолжаете пользоваться картой и исправно возвращать долги, то банк может увеличить лимит до 200 и даже до 700 тысяч.

По какому принципу банк принимает решения о лимитах — секрет банка. Но общее правило неизменно: хорошим заемщикам — хорошие кредиты.

Как оформить кредитную карту?

Чтобы оформить кредитную карту, обратитесь в отделение банка или оставьте заявку на сайте банка. Для оформления карты вам нужен паспорт. Некоторые банки попросят справку с места работы по форме 2-НДФЛ за последние полгода и документы, подтверждающие трудовую занятость, — это нужно, чтобы подтвердить ваши доходы и платежеспособность.

Банк может одобрить выпуск кредитной карты без запроса со стороны клиента. Например, позвонить или прислать смс с суммой кредита. Вы можете согласиться оформить карту или отказать банку. Если вы согласитесь, будьте готовы предоставить банку все необходимые документы.

Можно ли получить кредитную карту с доставкой на дом?

Часто кредитную карту можно доставить на дом. Такой способ предлагают онлайн-банки. Это удобно: не нужно тратить время на дорогу в банк и стоять в очереди. Вы заполняете заявку на сайте и, если нужно, высылаете фото или сканы документов. Банк выпустит именную кредитную карту и организует ее доставку к вам домой или на работу.

Например, для оформления кредитной карты «Тинькофф Платинум» заполните заявку на сайте и предоставьте свои паспортные данные — банк проверит вашу кредитную историю и сообщит о решении. Если кредит одобрен, курьер уточнит время доставки и привезет карту домой или на работу по предварительной договоренности.

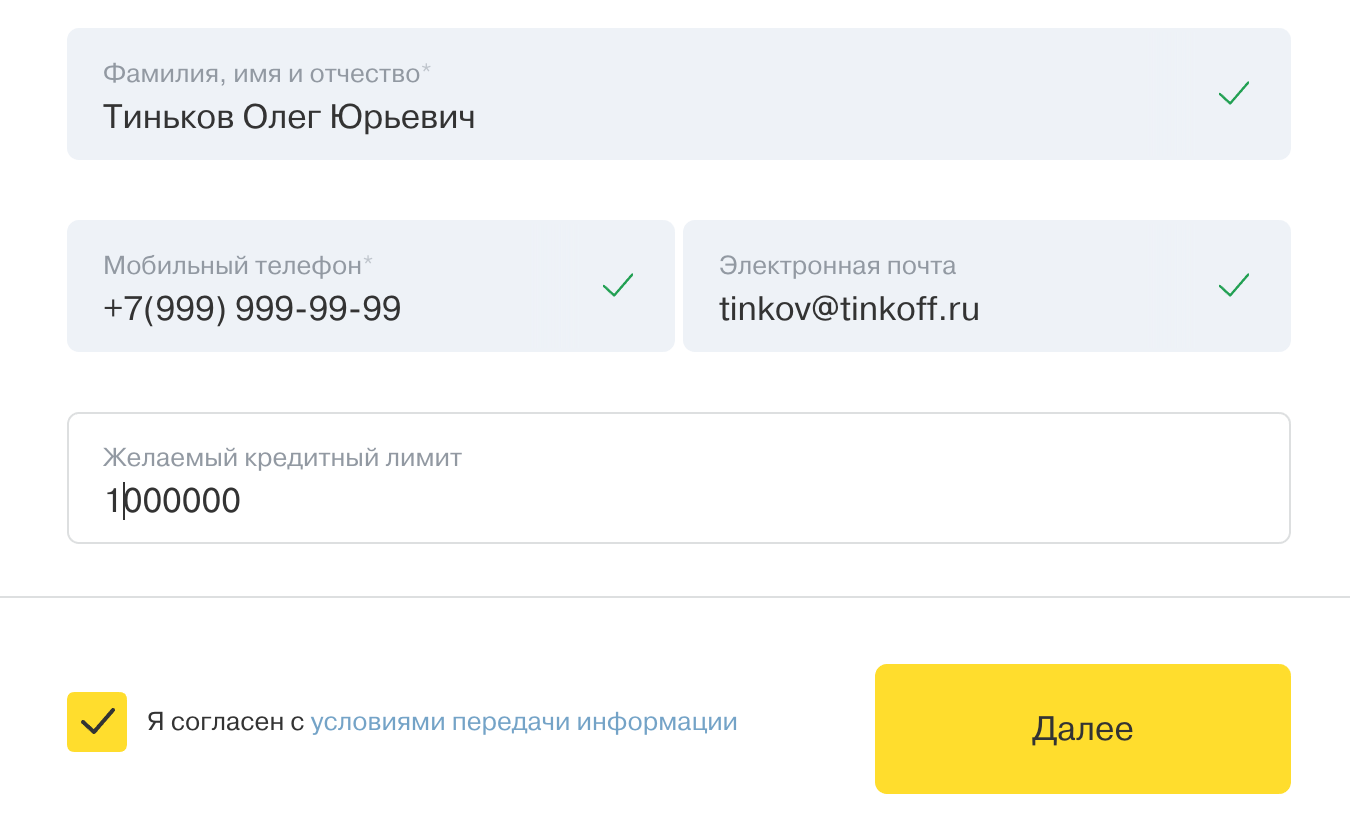

Заполнение заявки на выпуск кредитной карты «Тинькофф Платинум»

Как гасить долг на кредитной карте?

Несмотря на то, что вещи, купленные по кредитной карте, сразу становятся вашими, деньги на кредитной карте не ваши. После того, как их потратили, их нужно вернуть.

Долг по кредитной карте можно погасить переводом с дебетовой карты или платежом в отделении банка. Также многие банки принимают платежи через терминалы оплаты и банкоматы. Комиссия за переводы и платежи зависит от условий банка или партнера. За внутренние переводы банки обычно не берут комиссию.

Чтобы не платить проценты за кредит, погашайте задолженность в беспроцентный период. Каждый месяц банк присылает вам выписку, в которой указаны сумма вашего долга и срок платежа. Погасите долг целиком до указанной даты, и банк не начислит проценты, а в кредитной истории у вас будет всё чисто.

Не путайте общую задолженность с минимальным платежом. Общая задолженность — это сколько всего вы должны банку. Минимальный платеж — это требования банка: эту сумму нужно обязательно внести до указанной даты как подтверждение вашей платежеспособности. Проценты по кредитной карте включены в минимальный платеж.

Например, в начале месяца вы потратили по кредитной карте 30 000 Р . Банк прислал вам выписку с датой платежа, общей суммой долга в 30 000 Р и суммой обязательного платежа — 3100 Р . Если до указанной даты вы зачислите на счет 30 000 Р , то не будете платить проценты по кредиту. Если зачислите только 3100 Р , то будете платить банку проценты от оставшейся суммы долга.

В чем разница между кредитом наличными и кредитной картой?

Многие банки предлагают не только кредитные карты, но и кредиты наличными. Принципиальная разница — в сроке и возможности снятия.

Кредит наличными сразу зачисляется на счет, и его можно полностью снять в банкомате. По кредитной карте можно платить только безналично, за снятие — штраф.

У кредита наличными есть четкий срок погашения. У кредитной карты принципиально нет срока до тех пор, пока вы вносите минимальный ежемесячный платеж.

Кредит наличными возвращается ежемесячными фиксированными платежами, которые будут прописаны в кредитном договоре. Размер ваших фактических трат не влияет на размер фиксированного платежа. У кредитной карты минимальный платеж зависит от того, сколько вы фактически потратили.

В фиксированных платежах по кредиту наличными сначала преобладают проценты банку. Поэтому чем раньше вы вернете кредит наличными, тем меньше заплатите банку. По кредитной карте, напротив, проценты на задолженность начисляются равномерно в зависимости от фактических трат.

Например, у вас ежемесячный платеж 10 тысяч рублей. В первый месяц из этих 10 тысяч 8 тысяч уходят банку в счет процентов, 2 тысячи — в счет кредита. Во второй месяц 7500 вы заплатите в счет процентов, а 2500 — в счет кредита. В третий — 7000 за проценты, 3000 за кредит. И так далее, пока вы не выплатите банку все проценты. И оставшееся время будете выплачивать деньги в счет оставшегося долга.

У кредитной карты есть подлинный беспроцентный период, когда деньги можно вернуть без переплат. У кредита наличными такого понятия нет, но в некоторых случаях по факту его тоже можно вернуть без переплат — изучайте кредитный договор.

И кредитную карту, и кредит наличными можно погасить досрочно.

Часто в банках к кредиту наличными навязывают страховку жизни или здоровья заемщика в процентах от полной суммы кредита. У кредитных карт бывает страхование в процентах от фактической задолженности. В обоих случаях от страховки можно отказаться.

Что мне выгоднее: кредит наличными или кредитная карта?

Обычно кредитную карту используют для путешествий и как подушку безопасности для повседневных трат. Кредитная карта — хороший способ занять в банке «до зарплаты». По кредитке удобно получать бонусы. Кредитку можно использовать в схеме «кредитное плечо + депозит», чтобы получать дополнительный доход.

Кредит наличными оформляют, чтобы расплачиваться наличными. Например, берут кредит на ремонт, снимают деньги в банкомате и расплачиваются наличными с мастерами.

На покупку дорогих вещей вроде квартиры или машины обычно берут целевые кредиты под залог этих вещей. Например, ипотечный кредит — это кредит под залог квартиры. Автокредит часто дают под залог машины. Ставки этих кредитов ниже, чем в кредитных картах и кредитах наличными.

Как правильно пользоваться кредитной картой

- Не используйте кредитку при покупке машины или квартиры. Возьмите целевой кредит.

- Не используйте кредитку для снятия наличных — сразу попадете на штрафы.

- Выплачивайте долг вовремя, чтобы не доводить до процентов.

- Не тратить деньги с кредитки, если нет средств погасить весь долг. Тратьте ровно столько, сколько сможете вернуть. Вне зависимости от того, какой у вас кредитный лимит, живите по средствам. Если вы не можете купить что-то за собственные деньги, не покупайте это за кредитные — эти деньги придется возвращать, причем с процентами.

- Оплачивать все покупки кредиткой, чтобы получить больше бонусов.

- Не выпускайте карту из рук при оплате в кафе или ресторане. Попросите официанта принести терминал к столику или сами подойдите к кассе.

- Не используйте кредитные или любые другие карты для вскрытия замков, как это делают в фильмах.

Что такое льготный период

Льготный период — это когда вы можете не платить проценты по кредитке. В каждом банке свой беспроцентный период. В Тинькофф-банке это 55 дней с первого дня расчетного периода.

Обычно банк устанавливает даты расчетного периода автоматически, а в последний день формирует выписку и в течение трех дней отправляет ее вам в письме или СМС.

В течение льготного периода после выписки нужно погасить задолженность, чтобы не платить проценты по кредитке. О дате окончания беспроцентного периода банк напомнит в выписке, в личном кабинете и мобильном приложении. Чтобы вы наверняка не забыли погасить долг вовремя.

Как закрыть кредитную карту

Закрыть кредитку можно в отделении банка или дистанционно. В каждом банке по-разному.

Чтобы закрыть кредитную карту в Тинькофф-банке, напишите в чате приложения, по электронной почте или позвоните в службу поддержки. Если на карте есть задолженность, сотрудник банка сообщит ее сумму с точностью до копеек. Погасите ее, прежде чем закрыть карту. Если у вас нет задолженности, банк закроет карту в течение 30 дней.

Что такое кредитная карта

Если вы держатель дебетовой карты, то наверняка ваш банк не раз предлагал вам оформить еще и кредитку. Что это такое и что нужно знать потенциальному владельцу «волшебной» карточки, решающей все проблемы, – разбирается Выберу.ру.

Что такое кредитная карта и чем она отличается от дебетовой

Если говорить языком профессиональным, то кредитка – это электронное платежное средство, которое позволяет совершать операции за счет средств банка в пределах лимита, который установлен в договоре.

Дебетовая банковская карта, в свою очередь, такое же платежное средство, но вот используете вы деньги со своего счета, а не с банковского. На дебетовки начисляют зарплату, переводят деньги, их можно пополнять наличными или, наоборот, снимать со счета. Если на карточке нулевой баланс, то и потратить вы ничего не можете – если, конечно, у вас не подключена функция овердрафта.

Овердрафт – это подключаемая функция, которая позволяет использовать средства банка, когда ваши собственные на дебетовой карте закончились. По сути, это мини-кредит: вам предоставляется недостающая для покупки сумма, которую нужно вернуть в очень короткий срок. Проценты по ней больше, чем по обычному кредиту, поэтому овердрафт лучше держать как вариант на самый крайний случай.

Таким образом, главное отличие кредиток от дебетового пластика – источник расходуемых средств и наличие процента за их использование.

Кредитка, по сути, позволяет оформить заем на конкретную покупку, не обращаясь в банк и не подписывая новый договор. Один раз оформив такой пластик, вы сможете брать и возвращать деньги столько раз, сколько нужно.

Многие заказывают кредитки в качестве одноразовой ссуды – когда нужно совершить покупку, на которую пока нет полной суммы. После этого потраченную сумму возвращают на карточный счет, а самим пластиком больше не пользуются или применяют по мере необходимости.

Что должен знать каждый пользователь

Прежде чем соглашаться на оформление кредитной карты, важно запомнить основные термины, которые пригодятся не только при подписании договора, но и при дальнейшем использовании продукта.

Расчетный, платежный и грейс-периоды

Человеку, незнакомому с этими понятиями, они могут показаться разными названиями одного и того же слова. Однако это не так.

Расчетный период – это время, в течение которого можно распоряжаться выделенными банком деньгами в рамках лимита, установленного в договоре. В него входят все затраты по кредитке: и безналичные траты, и снятие наличных. Длится он с момента формирования выписки и до даты платежа.

Платежный период, в свою очередь, это время, за которое нужно погасить кредит с момента совершения покупки по карте. Погасить можно не полную сумму, а только часть – главное, чтобы она была не меньше минимального взноса, прописанного в договоре с банком.

Грейс-период или льготный период – это интервал, который включает в себя и расчетный, и платежный периоды. В разных банках и программах карточного кредитования он будет разным – от 30 до 50 дней, в некоторых случаях – до 100 и более. В это время клиент может вернуть потраченные с кредитки деньги без процентов.

Для примера разберем такую ситуацию. Мария оформила кредитную карту 1 сентября и в тот же день сделала по ней покупку. У карты есть льготный период длиной в 50 дней, который начинается в день совершенной покупки, а закончится 20 октября. В эти 50 дней входит расчетный период, в который Мария может совершать покупки по кредитке – он длится 30 дней. Оставшиеся 20 дней выделяются на то, чтобы совершить обязательный платеж или полностью погасить долг.

Банк-эмитент

Слово «эмитент» происходит от латинского emottentins – «высылающий, испускающий». Таким образом, банк-эмитент – это организация, выпускающая любой платежный инструмент, в том числе кредитную карточку.

Эмитент несет обязательства перед своими клиентами: он обязуется предоставить оговоренную договором сумму и производить обслуживание пластика.

Кредитный лимит

Это та сумма, которую банк выделяет вам для использования. Она устанавливается в зависимости от вашей платежеспособности, поэтому для каждого клиента размер кредитного лимита будет своим. При этом для его расчета используется как размер заработной платы, так и другие источники заработка, а также ваш стаж работы, чистота кредитной истории и т. д.

Если вы пользуетесь дебетовой картой или оформили ее по зарплатному проекту, то наверняка вам предлагали оформить кредитку на определенную сумму. Как правило, такие предложения основываются на данных, полученных о ваших тратах и зарплате.

Внимательно следите за остатком кредитного лимита и планируйте покупки так, чтобы иметь возможность погасить задолженность вовремя и «безболезненно» для своего бюджета.

Кредитная линия

Кредитная линия – понятие, которое чаще всего используется применимо к юридическим лицам. Однако оно касается и физических лиц, оформивших кредитную карту. Кредитная линия от обычного займа отличается тем, что средства клиент может забирать и использовать частями по мере необходимости. При этом не нужно каждый раз оформлять новую заявку и договор, главное – уложиться в обозначенный период.

Есть несколько видов кредитных линий, но самый распространенный – возобновляемый, так называемый «револьверный» кредит. Его суть в том, что клиент получает определенную сумму денег, которой может распоряжаться с помощью кредитки.

Допустим, это 50 тысяч рублей, а срок использования кредитного пластика – 4 года. В течение этих 4 лет заемщик может совершать покупки, оплачивать их картой и возвращать образовавшийся долг. Как только вы погасите задолженность или внесете минимальный платеж, кредит возобновится – и вы снова сможете использовать начальную сумму в 50 тысяч.

Кредитная история

Кредитная история (КИ) есть у всех – даже у тех, кто еще ни разу не получал кредит. В нее записываются не только кредитные операции заемщика, но и то, как он оплачивает коммунальные платежи, услуги связи, алименты. По сути, это финансовое досье заемщика, которое позволяет компаниям – банкам, страховщикам, потенциальным нанимателям – оценить, насколько человек грамотно и ответственно подходит к собственным финансам.

Советуем время от времени проверять КИ – сделать это можно в конкретном Бюро кредитных историй, где хранится ваша КИ, или через портал Госуслуг.

Все ваши просрочки оказываются в кредитной истории. Чем больше отрицательных отметок в КИ, тем больше вероятность, что вам откажут и в кредитке, и в маленьком займе.

Минимальный платеж

Обязательная сумма, которую нужно вернуть банку в течение платежного периода. Нет фиксированной суммы минимального платежа. Его размер зависит от тарифов банка и условий по карте.

- Альфа-Банк, «365 дней без процентов» – 3−10% от суммы долга, минимум 300 рублей;

- ВТБ, «Карта возможностей» – 3% от задолженности, платеж округляется до 100 рублей;

- Тинькофф, карта «Платинум» – не более 8% от задолженности, но не менее 600 рублей, определяется индивидуально.

Как работает минимальный платеж? Допустим, 1 сентября Мария совершила покупку по кредитке на 20 000 рублей. Банк присылает ей выписку с суммой долга и размером минимального платежа – 5% от долга, то есть всего 1 000 рублей. Если до 25 октября Мария не внесет эту тысячу, то на сумму долга начнет начисляться повышенная ставка.

Чем кредитка отличается от кредита

И кредит, и кредитная карта – это виды банковского кредитования. В обоих случаях вы получаете средства банка для личного использования и платите за это проценты. Тем не менее, у этих продуктов есть несколько важных отличий. Для удобства мы поместили их в таблицу.

Кредит

Кредитная карта

Не возобновляется. Нужно заново подавать документы и оформлять заем

Возобновляемая кредитная линия. В течение срока действия пластика клиент может пользоваться выделенными средствами.

Нет беспроцентного периода

Есть беспроцентный период

Чаще всего выдается на конкретную цель и только в крупных суммах, которые расходуются сразу

Необязательно тратить всю сумму с кредитки, а покупки можно совершать на любую сумму в пределах лимита

Деньги либо сразу переводятся продавцу, либо выдаются на карте; можно взять кредит наличными

Возможно снятие наличных в любой сумме, но чаще всего услуга облагается крупной комиссией

Часто необходимы залог или поручительство

Не требуют залога и поручительства

Нет дополнительных опций

Возможны кешбэк, начисление баллов, проценты на остаток, мили и т. д

Фиксированный ежемесячный платеж

Возможно частичное погашение задолженности

Разновидности кредитных карт

Все кредитные карты можно разделить на виды по разным критериям.

По платежным системам:

- MasterCard;

- Visa;

- МИР;

- JCB;

- UnionPay;

- кобейджинговые.

По техническим особенностям:

- с чипом;

- с магнитной лентой;

- с функцией бесконтактной оплаты.

- классические (стандартные);

- золотые;

- платиновые.

Каждый банк сам определяет набор привилегий для золотых и платиновых карт, однако чаще всего в них входят повышенный кешбэк, консьерж-сервисы, пропуск в ВИП-залы аэропортов, в некоторых случаях – допуск на закрытые мероприятия и т. д.

В эту же категорию можно добавить «специальные» кредитки, предназначенные для определенной аудитории: путешественникам, геймерам, автовладельцам и т. д.

- именные (на них написаны имя и фамилия клиента);

- неименные (как правило, карты моментального выпуска).

Конечно же, одна карта может иметь сразу несколько характеристик. Какую кредитку выбрать, зависит только от ваших предпочтений. Ознакомиться со всеми доступными вариантами в банках вашего города советуем на Выберу.ру. С помощью нашего фильтра отсортируйте подходящие предложения, отталкиваясь от своих требований.

Как оформить кредитную карту

Чтобы открыть понравившуюся карточку, можно обратиться в отделение, а можно заполнить заявку онлайн на официальном сайте банка или через Выберу.ру. Во всех случаях вас попросят предоставить следующую информацию:

- ФИО;

- паспортные данные;

- место и стаж работы;

- средний доход;

- желаемый кредитный лимит;

- номер телефона.

Кроме того, в некоторых случаях необходимо указать данные о своем образовании, составе семьи, а также оставить контакты вашего доверенного лица. На него это не накладывает никаких обязательств перед банком.

Основные требования к заемщику

Чтобы стать владельцем кредитной карты, вы должны:

- быть гражданином РФ;

- иметь постоянную или временную прописку на территории Российской Федерации;

- быть в возрасте от 21 до 65 лет.

Возраст, впрочем, достаточно размытый пункт. Некоторые организации не заключают договоры с лицами младше 23 лет. Якобы, до этого возраста у клиентов еще недостаточный финансовый опыт для кредитования, высок риск невозврата долга. В других компаниях есть специальные программы для пожилых людей и для студентов.

Вы повысите свои шансы на одобрение, если:

- уже сотрудничаете с банком по программе зарплатного проекта;

- имеете дебетовую карту или депозит на свое имя;

- ранее оформляли в этом банке кредит.

Какие документы потребуются? Основное – это паспорт. Справка о доходах редко запрашивается при оформлении кредитки, но данные, указанные вами в заявке, будут проверяться. Впрочем, справка о доходах никогда не лишняя – если у вас небольшая зарплата, с этим документом вы только повысите свои шансы на одобрение.

Кроме паспорта и справки о доходах могут понадобиться:

- водительское удостоверение;

- СНИЛС;

- заграничный паспорт;

- ИНН.

Всю информацию о необходимых документах можно узнать на сайте банка или в разделе выбранной вами карты на Выберу.ру.

Обслуживание карты

У каждого банка свои тарифы обслуживания карт, поэтому перед выбором кредитки обязательно обратите внимание на этот параметр. Так, например:

- в Альфа-Банке стоимость обслуживания карты «365 дней без процентов» обходится от 990 руб. в год;

- в ВТБ «Карта возможностей» – бесплатно, вне зависимости от того, сколько вы по ней тратите;

- «Платинум» от Тинькофф также стоит 590 руб. в год;

- обслуживание кредитной карты «UnionPay Classic» от Банка Санкт-Петербург обойдется в 750 руб. в год;

- «Деньги и всё!» платежной системы МИР от Почта Банка обслуживается бесплатно.

Некоторые банки предлагают «условно-бесплатное» обслуживание: для этого нужно потратить в месяц определенную сумму. Другой, тоже распространенный вариант – бесплатный первый год.

Плюсы и минусы кредиток

Так что же на самом деле такое кредитная карта – «палочка-выручалочка» или очередное долговое болото? На самом деле на этот вопрос нет однозначного ответа. Все зависит только от того, как вы будете пользоваться картой. Мы же можем только выделить очевидные преимущества и недостатки этого продукта.

Преимущества:

- Льготный период. По сути это то, о чем мечтает любой заемщик – получить и вернуть одну и ту же сумму. К тому же во время грейс-периода можно возвращать не полную сумму, а лишь ее часть или вовсе только минимальный платеж. Главное – следить за сроками.

- Многократное использование кредитного лимита. Не нужно оформлять заем несколько раз: как только вы погасите текущий долг, снова сможете пользоваться полученной изначально суммой.

- Деньги с кредитки можно использовать по своему усмотрению и не отчитываться перед банком, на что вы их потратили.

- Кешбэк, баллы, мили – эти дополнительные опции позволят немного сэкономить. Особенно, если вы оформили кобрендовую карту магазина или бренда, в котором часто закупаетесь. Мили можно менять на авиа и ж/д билеты – «пластик» с такой опцией подойдет заядлым путешественникам.

Что касается недостатков, то их примерно столько же:

- Процентные ставки выше, чем по обычным кредитам – разница часто составляет 5−15 процентных пунктов. Поэтому стоит внимательно следить за датами платежного периода.

- Комиссии. Если выпуск карты в большинстве банков бесплатный, то обслуживание выльется в копеечку.

- Дорогое снятие наличных. Не советуем снимать наличку с кредитки – комиссия за такую операцию будет немаленькой. Например, для «Кредитной карты с целым годом без %» Альфа-банка она составляет 3,9% от суммы снятия плюс 390 рублей.

Все это усугубляется психологическим фактором. Пользоваться деньгами банка очень удобно, особенно когда есть возможность внести минимальный платеж от долга и снова пользоваться кредитом бесплатно. Так очень легко выйти за рубеж своих возможностей. Общий долг разрастется, и погасить его будет сложно. Совет здесь только один – держите себя в руках и следите за лимитами.

Напомним, что после приостановки деятельности Visa и Mastercard в России, стало невозможно их использовние за прделеами страны. Так что, выезжая зарубеж, лучше обзавестись кобейджинговой картой (МИР/UnionPay) или картой платежной системы МИР (принммают в Турции, Вьетнаме, Армении, Узбекистане, Беларуси, Казахстане, Кыргызстанеа, Таджикистане, Южной Осетии и Абхазии), чтобы не остаться без денежных срдеств. На территории Росси операции по картам будут проходить по-прежнему.

Заключение

Любая кредитка – это большая ответственность. Поэтому, прежде чем оформлять заявку, внимательно ознакомьтесь с условиями и оцените свои финансовые возможности. Изучить доступные в вашем городе продукты можно на Выберу.ру. А чтобы грамотно пользоваться картой, советуем почитать одну из наших статей – из нее вы узнаете все секреты и лайфхаки, которые помогут держателям пластиковой карточки не стать ее заложником.

Как избавиться от кредитной карты

Как избавится от навязанной кредитной карты? Можно ли вообще отказаться от кредитной карты, навязанной банком?

На сегодняшний день есть просто огромное количество статей, которые рассказывает о том, как взять кредит. Но иногда многие люди начинают понимать, что кредитные услуги не приносят результатов, которых ожидали. Скорее, наоборот многие карты могут принести минусы и поэтому от их использования необходимо отказаться. Сделать это быстро получается не всегда и теперь пришло время узнать, как избавиться от кредитной карты.

Что такое кредитная карта?

Кредитная карта — это определенная банковская услуга, от которой порой действительно сложно избавиться. Есть несколько причин, из-за которых кредитные карты действительно могут не устраивать. Основными причинами, которые делают кредитные карты неудобными считаются:

- Высокие процентные ставки;

- Неприятные штрафы;

- Дорогостоящее обслуживание, которое не является качественным;

- Высокие комиссии.

Из-за этих недостатков люди не желают самостоятельно их брать и поэтому многие банки выполняют навязывание кредитных карт. В основном многие неприятности появляются из-за того, что люди просто невнимательно читают договор во время ее оформления. Чтобы избежать подобных ситуаций, вам необходимо не просто тщательно изучить все условия, но и посоветоваться с юристами, которые могут увидеть в договоре все недостатки.

Какие банки навязывают кредитные карты своим заемщика?

На данный момент навязывание кредитных карт происходит практически в каждом банке. Основной причиной, из-за которой многие люди соглашаются на их использование считаются плюсы, которые готов предложить практически каждый банк. Если банки не предоставляли бы преимущества, тогда соответственно люди просто перестали бы использовать подобную услугу. Основным преимуществом подобной услуги считается то, что использовать средства, которые располагаются на этой карте можно полностью бесплатно. Также многие магазины во время расчета картой часть средств могут возвращать обратно вам на карту.

Конечно, здесь вы не сможете встретить значительной суммы средств, но приятные бонусы действительно способны удивить. Если для вас плюсы превышают количество минусов, тогда соответственно необходимо просто перейти к использованию подобных карт. Но многие люди все равно стараются ее выбросить. Если вы столкнулись с подобной проблемой, тогда помните, что просто выбросить эту карту нельзя. Деньги за ее использование будут продолжать начисляться, а на эту сумму также будут начисляться штрафы. В итоге, через определенный период вы можете столкнуться со значительной суммой средств, которая набежит через определенный период. Соответственно, банк не будет предупреждать вас сразу о том, что начали начислять проценты. Вам могут сообщить об этом только через определенный период времени.

Как отказаться от навязанной кредитной карты?

Конечно, если вы не планируете использовать подобную карту, тогда помните о том, что он нее необходимо отказаться, как можно скорее. Сделать это можно двумя способами. Вы можете закрыть карту официально или просто воспользоваться ее рефинансированием. Наиболее популярным считается второй способ. Если вы желаете использовать свою кредитную карту, тогда помните, что в этом случае, вам лучше всего оформить рефинансирование. Рефинансирование — это услуга, которая подразумевает частичное кредитование на другую карту. Помните, что для этого вам также потребуется приступить к оформлению второй карты.

Если вы не желаете использовать свои карты, тогда использовать этот способ не рекомендуется. Но, если вы все таки планируете использовать этот способ, тогда помните о том, что вы должны иметь хорошую кредитную историю и вовремя погашать свои средства. Если вы уже задолжали своему банку, тогда помните, что карту вам не дадут, а соответственно воспользоваться подобным способом будет просто невозможно. Если ранее вы не знали, как избавиться от кредитной, карты, тогда помните, что всегда можно выполнить рефинансирование.

Что сделать чтобы не платить банку за обслуживание карты, которую вам навязали?

Если вы обратились в банк и все таки взяли кредитную карту, тогда помните о том, что за ее обслуживание, вам необходимо будет платить. Срок, с которого банк начнет брать плату за обслуживание начинает идти с момента подписания договора. В большинстве случаев каждый банк может иметь собственную сумму платы. Узнать ее можно будет только после обращения в банк.

Если вы не желаете платить средства, тогда помните, что это бывает практически невозможным. Единственным моментом, когда вам не придется отдавать средства за обслуживание карты считается момент, когда вы ее просто не используйте. Если нет необходимости, тогда постарайтесь просто не брать эти карты. Теперь вы точно знаете, как избавится от кредитной карты, а также как перестать платить за обслуживание своей карты.

Теперь кредитную карту можно оформить здесь. Если вы планируете также оформить себе кредитную карту, тогда обязательно помните о том, что она действительно должна быть вам необходима. На данный момент многие банки выполняют навязывание кредитных карт, которые просто не нужны. Также во время оформления изучите все возможности и условия, на которых предлагается оформление подобной карты.

Источник https://journal.tinkoff.ru/wiki/creditcard/

Источник https://www.vbr.ru/banki/help/kreditnye_karty/chto-takoe-kreditnaya-karta/

Источник https://credits.ru/publications/363825/kak-izbavitsya-ot-kreditnoj-karty/