Мультивалютные вклады: как открыть и можно ли заработать

Если вы много раз слышали о мультивалютных вкладах, но не знаете, что это такое, то эта статья точно для вас. Мы изучили эту банковскую услугу, чтобы рассказать вам обо всех нюансах.

Что такое мультивалютный вклад

«Храните деньги в сберегательной кассе», – говорил нам с телеэкранов известный персонаж. И пусть такие кассы давно ушли в прошлое, совет хранить деньги в банке, а не под подушкой, не теряет актуальности.

Мультивалютный вклад позволяет хранить средства в банке одновременно не только в рублях, но и в других единицах, например, в долларах или евро. Это самые популярные варианты у наших граждан.

При этом некоторые банки предлагают и более экзотичные варианты в виде фунтов стерлингов (четвертое место по популярности), юаней или швейцарских франков.

Допустим, у клиента есть некая крупная сумма в рублях, которую он хочет доверить банку. Специалист предлагает ему открыть либо одновалютный вклад (рублевый), либо конвертировать часть средств в иностранные денежные знаки и открыть мультивалютный депозит.

Клиент задумался: а не придется ли создавать для этого несколько отдельных счетов?

Главная особенность услуги: вы объединяете все средства под одним большим вкладом, не разделяя их на мелкие депозиты. А сами деньги группируются, в зависимости от валюты, на несколько счетов.

Помимо этого не стоит забывать, что на каждый валютный счет будет своя ставка. Причем различаться она будет от банка к банку – каждая организация устанавливает проценты. Самый большой, конечно, распространяется на рубли. Доллары занимают второе место по величине процентов, за ними идут евро.

Как распределить свои средства внутри депозита – клиент решает сам. Поэтому внутри вклада очень удобно конвертировать деньги между собой.

Главное условие – соблюдать минимальный взнос по каждой инвалюте. Это значит, что вы не сможете все деньги с долларового счета перевести в евро. Банк устанавливает минимальную цифру по каждому счету и ниже этого показателя уходить нельзя.

Цель – защитить средства клиента от экономических колебаний. В последнее время мировая экономика сильно страдает от пандемии COVID-19. Поэтому банк не только сохранит ваши мультивалютные сбережения, но и при грамотном распределении средств даже увеличит их.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями – вы сможете подобрать подходящий для себя вариант. Высокая ставка до 9% годовых убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

Как открыть

Итак, если вы хотите стать вкладчиком, что для этого потребуется? Конечно, нужны деньги. Но также понадобятся и документы: паспорт и ИНН.

Из-за того, что банки самостоятельно устанавливают проценты за каждую денежную единицу на вашем счету, организация также может менять и условия по некоторым пунктам.

- Онлайн-управление.

Представить современный банк без онлайн формата невозможно. Уточните, есть ли возможность управлять депозитом с телефона или компьютера. И предусмотрена ли за это отдельная плата.

Такая возможность здорово сэкономит вам время и усилия. К тому же вы сможете быстро совершать какие-либо действия со своим счетом в случае резких изменений.

- Условия конвертации.

Конвертация – одно из преимуществ депозита. Но прежде, чем подписывать соглашение, уточните у менеджера, есть ли какие-то ограничения. Например, лимит по количеству переводов, максимальную и минимальную суммы, есть ли плата за эту услугу.

- Разница в курсе валют между выбранным банком и Центробанком.

Это может повлиять на обмен валют внутри депозита. Также вам нужно знать, на что ориентироваться во время расчетов.

- Можно ли пополнять счет вклада

Для открытия депозита зачастую требуются большие средства. Не у всех граждан есть возможность сразу пополнить счет, и они предпочитают копить, теряя время. Уточните, можно ли пополнять депозит постепенно небольшими суммами.

Поспрашивайте у знакомых или почитайте рекомендации других вкладчиков о том или ином банке в интернете.

Как правило, своим действующим клиентам банки готовы предоставить более лояльные условия по новым услугам. Если вы уже пользуетесь услугами какой-либо организации, то в первую очередь обратитесь туда и узнайте о возможности открытия депозита.

Развитие онлайн-формата обслуживания дает возможность оформить вклад с компьютера или даже телефона.

Застрахованы ли средства

В России существует Агентство по страхованию вкладов (АСВ). Оно гарантирует вкладчикам защиту средств при наступлении страховых случаев. Например, у банка отозвали лицензию, или организация объявила себя банкротом.

Мультивалютные средства не являются исключением. АСВ тоже вернет вам до 1,4 млн рублей.

Дополнительно страховать вклады, и тем более платить за это не нужно: страховка оформляется автоматически, как только вы вносите средства в банковскую организацию.

Поэтому важно, чтобы у банка была лицензия. Это единственное условие, при котором вам не придется волноваться за сохранность своих сбережений. Внимательно отнеситесь к выбору организации, где будут храниться ваши деньги.

Плюсы и минусы мультивалютных вкладов

Как и у любого банковского продукта, у мультивалютного вклада есть свои плюсы и минусы. Если вы сомневаетесь, обращаться в банк или нет, то, возможно, данный список поможет вам определиться.

Преимущества

- Простота управления.

Контролируйте состояние вклада прямо с мобильного телефона или личного компьютера. Большинство банков поддерживают онлайн форматы, поэтому у вас всегда будет доступ к счету. Вы сможете отслеживать курс валют и сравнивать разные банки, управлять средствами и конвертировать деньги.

Всего лишь одна банковская операция объединит все ваши средства, что значительно упростит вам жизнь. Теперь можно забыть о необходимости открывать несколько вкладов по каждой валюте.

При грамотном подходе конвертация поможет забыть о критических отклонениях в курсах валют. Управляя распределением средств, вы самостоятельно принимаете решение о том, какую часть вложений перевести в тот или иной денежный знак. Это дает возможность компенсировать снижение стоимости одного вида купюр за счет роста других.

- Вклад застрахован.

Агентство по страхованию вкладов (АСВ) покроет ваши убытки в случае форс-мажора.

Совет от банка

Средства превышают 1,4 млн? Это не повод переживать за возможную утрату денег. Разделите сумму, чтобы она не превышала этот порог, и создайте депозиты в разных банках. Наступление страховых случаев будет вам не страшно, и вы получите стопроцентную компенсацию.

Недостатки

- Разная процентная ставка.

Многовалютные депозиты облагаются меньшими процентами, чем одновалютные. К тому же каждый банк устанавливает свое соотношение процентов к сумме вклада. Если вы ищете выгодное предложение, придется изучить предложения нескольких банков.

- Требуются бóльшие средства.

Для хранения валюты в банке вкладчику требуется гораздо больше сбережений. По каждой денежной единице существует минимальное количество, которое требуется держать на балансе.

- Необходимы специальные знания.

Для выгодного перевода денег из одной валютной группы в другую нужно постоянно следить за экономической ситуацией и оперативно реагировать на все изменения. Если вы не успеете вовремя конвертировать часть средств, то выгода будет упущена.

- Ограниченные возможности конвертации.

Вынужденное соблюдение минимального баланса по каждой валюте заметно ограничивает ее свободную конвертацию. Вы не можете перевести все рубли в доллары, оставив ноль на рублевом счете.

Поэтому открывая вклад, не только мультивалютный, нужно понимать, что вы вряд ли получите высокий пассивный доход. Деньги будут под защитой – это плюс. Но, как и в любой ситуации, большими деньгами нужно правильно управлять, а это требует времени и знаний.

Как заработать на мультивалютном депозите

Мультивалютные депозиты приобретают популярность, когда курс основной валюты страны, в нашем случае рубля, нестабилен. Благодаря банку вкладчик может избежать серьезных последствий девальвации.

Например, в январе курс составлял 50 рублей за доллар (1:50). Но затем в экономике произошел сильный спад, и к ноябрю ситуация выглядела иначе: 60 рублей за доллар (1:60). Ставка по долларовому вкладу установлена 3,3%. При этом банк берет комиссию за конвертацию в размере 3%.

У Петра есть 500 тысяч рублей. Какую выгоду он получит от создания мультивалютного депозита, где годовые составляют 9%?

Воспользуемся следующим алгоритмом:

- 60 – 50 = 10 рублей – именно такая прибыль пойдет с каждого доллара из-за резкого скачка курса.

- 500 000 / 50 = 10 000 долларов – именно столько валюты Петр сможет купить при курсе 1:50.

- 10 000 * 10 = 100 000 рублей – доход при курсовой разнице в 10 рублей.

- 500 000 * 0,03 = 15 000 рублей – столько придется отдать за комиссию по конвертации.

- 10 000 * 0,033 * 60 = 19 800 рублей – годовой доход.

- 500 000 * 0,09 = 45 000 рублей – годовой доход при создании рублевого вклада.

- 100 000 – 15 000 + 19 800 = 104 800 рублей – такую выгоду получит Петр от своего счета.

Как говорится, деньги любят счет. Так и выгода от валюты требует строгого расчета, основанного на актуальном соотношении рубля к доллару и другим денежным единицам.

Конечно, все зависит от вашей цели. Банк можно рассматривать только как место хранения большой суммы денег. В таком случае единственный доход, который вы будете получать, это проценты, начисляемые банком. Пусть он будет небольшим, но зато стабильным.

Деньги, спрятанные под подушкой, обесцениваются. Сберегите средства от инфляции и заставьте накопления работать на вас. Откройте вклад в Совкомбанке со ставкой до 9% годовых. Гибкие условия сыграют вам на руку:

- вы можете открыть вклад дистанционно;

- управлять им не выходя из дома;

- увеличить ставку, пользуясь картой «Халва».

Дополнительную сохранность средств обеспечивает государственная Система страхования вкладов.

Стоит ли использовать мультивалютный вклад

Ответ на этот вопрос можете дать только вы. Все зависит от ваших целей и потребностей, которые вы ожидаете от мультивалютного депозита.

Мы перечислили не только преимущества, но и недостатки, чтобы дать вам объективное представление о том, что представляет данный банковский продукт.

Новичку поначалу сложно сориентироваться в большом мире валютных операций. Но если у вас есть опыт и желание неустанно следить за мировым курсом, то этот формат хранения денег вам подойдет.

Что такое мультивалютный вклад и как он работает?

Какой мультивалютный вклад выбрать, что это такое и зачем он нужен? Читайте в нашей статье как подобрать выгодные условия для мультивклада.

Исходя из названия, мультивалютным называется вклад, сочетающий в себе несколько разных валют, для которых предусмотрена конвертация в пределах одного счета. В зависимости от колебаний курсов валют, можно выполнять конвертацию денежных средств, исключая возможность потери денег из-за падения или повышения курса. Данная услуга доступна владельцу мультивклада на протяжении всего срока действия договора.

На практике мультивалютный вклад представляет собой несколько отдельных счетов на каждую валюту со своими строго установленными процентными ставками. Между собой счета одного клиента объединяются одним договором мультивклада, исходя из которого и можно проводить конвертацию валюты. В зависимости от колебаний курса вкладчик может самостоятельно переносить средства с одного счета на другой, исключая денежные потери на падении курса.

Несмотря на явные преимущества такого типа вкладов, они имеют множество тонкостей и опасностей для вкладчиков, не имеющих опыта работы с валютными операциями. Чтобы определиться, нужен ли вам именно мультивалютный вклад или несколько независимых счетов в разной валюте, рассмотрим далее все достоинства и недостатки мультивкладов, а также выгодные предложения банков. На нашем сайте вы можете воспользоваться калькулятором доходности вкладов и понять, сколько процентов получится от той или иной суммы.

Плюсы и минусы мультивалютных вкладов

Мультивклад практически не отличается от классических депозитов, которые можно регулярно пополнять, снимать частично средства, получать процентные начисления и выполнять их капитализацию. Также такой тип вклада можно обслуживать при помощи интернет-банкинга и управлять своими накоплениями удаленно.

Особенности мультивалютного вклада заключаются только в том, что, имея несколько валютных вкладов с различными ставками, можно самостоятельно выполнять конвертацию средств соответственно курсу, установленному банком на момент выполнения операции. В результате чего можно существенно выиграть на колебаниях валют и получить дополнительные выгоды.

Среди явных достоинств мультивклада можно выделить:

- возможность владеть несколькими валютными активами с разной степенью рисков;

- наличие на выбор разнообразной валюты (рубли, доллары США, евро, японские иены, китайские юани, фунты стерлингов Соединенного королевства);

- обязательное страхование депозита на случай банкротства банковского учреждения;

- право самостоятельно управлять вкладом и процентным соотношением валют.

К недостаткам мультивалютных вкладов можно отнести:

- процентные ставки в среднем ниже на 0,5 % (к примеру, для миллионного вклада 0,5% будет равен 500 тысячам возможных потерь);

- необходимость постоянно проводить мониторинг финансового рынка, следить за колебаниями курса и своевременно выполнять конвертацию;

- применение финансово невыгодного курса для проведения конвертации валют внутри депозита.

Только при наличии обязательной финансовой грамотности вкладчика и разумного подхода к управлению счетом можно преувеличить капитал и получить максимальные выгоды от мультивалютного вклада. Также стоит отметить, что оптимальным условием для открытия, эффективно работающего мультивклада, является наличие крупной суммы денежных средств для вложения.

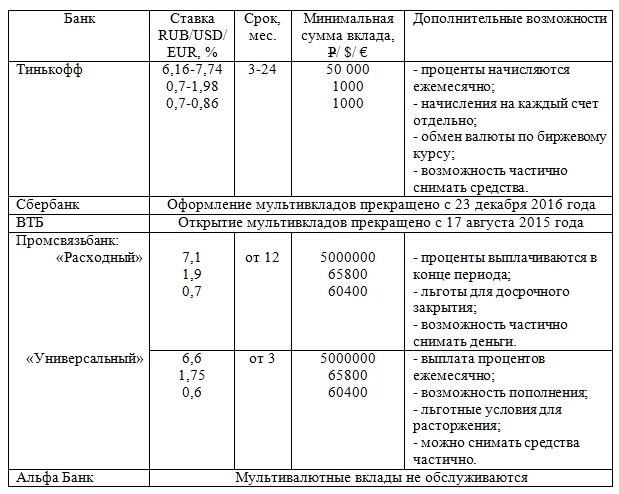

Сравнение в разных банках

Спрос на мультивалютные вклады в банках из-за нестабильного курса рубля и низких процентных ставок по валютным вкладам снизился на 10%. Несмотря на такую неблагоприятную финансовую картину, некоторые банки все же оставили данный тип вклада и предлагают оформлять мультивалютные депозиты в 3-5 различных валютах.

Одним из лучших можно уверенно назвать мультивалютный вклад Тинькофф, который отличается небольшой суммой вложений и гибкими условиями при выборе срока действия договора (от 3 до 24 месяцев). Также приятным бонусом является полная свобода по пополнению депозита, поэтому на счет можно положить минимум 1 доллар или 10 рублей.

С 2016 года мультивалютный вклад Сбербанк перестал оформлять, так как доля данного вида депозита составляла в банке всего 0,01%. Еще раньше стало невозможным оформить мультивалютный вклад ВТБ, вместо которого предлагаются отдельные валютные счета.

Вклад Мультивалютная корзина Промсвязьбанк закрыл для оформления 19 февраля 2018 года. Промсвязьбанк мультивалютный вклад предлагает открыть теперь в двух более выгодных вариантах: «Расходный» и «Универсальный».

Как и другие крупные банки, Альфа Банк мультивалютный вклад также закрыл, руководствуясь отсутствием спроса на данный вид депозита.

Выводы

Рассмотрев мультивалютные вклады, можно отметить, что это достаточно интересный и эффективный инструмент для управления капиталом при условии грамотного распоряжения деньгами. Оказавшись в руках опытного финансиста, мультивклад несомненно дает все возможности приумножить капитал. Главное, распоряжаться инвестициями осторожно и объективно подойти ко всем валютным операциям в пределах открытого мультивклада.

Несмотря на падающий спрос и отказ крупных банков от мультивкладов, стоит отметить, что они продолжают функционировать и в умелых руках стабильно приносят доходы. Выбирая данный вид вклада, нужно быть готовым к активным финансовым действиям, принятию решений и участию в капитализации своих сбережений посредством управления своим вкладом.

Мультивалютный вклад: особенности оформления и условия в российских банках

Когда у вас имеется неприкосновенный запас в иностранной валюте, возникает логичный вопрос: где его хранить и можно ли на нем заработать. Некоторые банки могут предложить вам оформить мультивалютный вклад, чтобы сберечь свои накопления и заработать на изменениях курса. Что это за депозит, какие у него есть преимущества и особенности, где можно оформить – рассказываем по порядку.

Что такое мультивалютный вклад?

Мультивалютный вклад – это банковский депозит, который состоит из нескольких счетов, открытых в разных валютах. Банк устанавливает минимальную сумму, которую можно разместить на мультивалютном вкладе, а клиент сам решает, в каких пропорциях разделить имеющееся у него денежные средства.

Как правило, банки предлагают на мультивалютном счету сберегать от трех и более валют. Используются наиболее востребованные:

- Доллары;

- Евро;

- Рубли;

- Юани;

- Фунты стерлингов;

- Швейцарские франки и т.д.

Чаще всего в российских банках используется связка рубль-доллар-евро, но некоторые банки могут предлагать иные варианты. Например, если обратиться в Тинькофф банк, то у него используется сразу 4 валюты, и четвёртой выступает фунт стерлингов.

Ставки по валютам отличаются. Как правило, у рубля будет самая высокая ставка, у доллара США, евро и остальных поменьше. На них влияет ставка рефинансирования. Например, если в России ключевая ставка составляет 7,5% годовых, а в США на уровне 0,25% годовых, то именно на основании этих параметров устанавливает доходность вклада.

Несмотря на разные валюты и ставки, есть и общие условия. Например, единый срок, периодичность начисления дохода, правила выплат, пополнение, расходование и другие параметры.

Преимущества и недостатки мультивалютного депозита:

- Возможность свободной конвертации между валютами внутри одного счета.

- Защита от курсовых колебаний – можно выбрать комбинацию наиболее устойчивых валют при текущем валютном курсе

- Легкость конвертации, часто операции можно проводить в онлайн-сервисах буквально за пару кликов

- Сбережение валютных накоплений в надежном месте

- Наличие минимальной суммы, которая должна находиться на счету. Перевести доллары в рубли без остатка не получится.

- Процентные ставки по мультивалютным вкладам ниже, чем по чисто рублевым

- Если суммы слишком малы, то эффекта от конвертации можно и не заметить

- Нужно постоянно следить за курсом и экономическими новостями

Еще один плюс данного предложения состоит в том, что мультивалютные вклады защищены государством: они подходят под программу страхованию вкладов от АСВ. Максимальная компенсация такая же, как по стандартным предложениям – до 1,4 млн. рублей, подробные условия можно прочесть в ФЗ №177.

Если выбранный вами банк по каким-либо причинам потеряет свою лицензию, то Агентство страхования вкладов выплатит вам компенсацию основной суммы и процентов. Но помните, что выплата будет осуществляться в рублях по курсу Центробанка на день, когда произошел отзыв лицензии, что может быть не всегда выгодно.

Мультивалютный вклад в Сбербанке: условия и актуальность

Еще несколько лет назад в Сбере была доступна программа «Мультивалютный вклад», которая пользовалась популярностью среди россиян. Если у наших соотечественников был неприкосновенный запас в иностранной валюте, то чаще всего, его относили именно в Сбербанк, чтобы сохранить накопления в надежном месте, и заработать на них.

Вот какие условия ранее были доступны:

- Минимальная сумма вложения – от 5 рублей;

- Срок действия – 1-2 года;

- Доходность в рублях до 8,18% в год, в долларах – до 3,96% и в евро – до 3,75% годовых;

- Неограниченное пополнение безналичным способом;

- Возможность снятия начисленных процентов;

- При досрочном востребовании ставка составляла 0,01%.

Как видите, условия были действительно привлекательными и очень доступными, благодаря чему у россиян сохранялся интерес к такому продукту. Однако, постепенно в США и ЕС регулятор снижал ключевую ставку, пока она не достигла значений в 0-2%.

При таких показателях российским банкам стало невыгодно предлагать россиянам высокую доходность по иностранной валюте, проценты начали снижаться, интерес у вкладчиков также начал падать, ведь никому не интересно держать деньги у банка на счету под 0,1%. Поэтому уже весной 2020 года вклад «Мультивалютный» в Сбере перешел в категорию архивных, и больше не предлагается клиентам.

Всё, что Сбер может вам сейчас предложить – это карту СберКарту Тревел с возможностью оформления её сразу в трех валютах: рублях, долларах и евро. Мультивалютную опцию надо подключать отдельно через настройки в Сбербанк Онлайн.

В каких банках можно открыть мультивалютный вклад?

К сожалению, не только Сбербанк убрал предложение по оформлению мультивалютного вклада из своего перечня, его примеру последовали многие другие банки России. А связано это с политикой регуляторов других стран, из-за низкой ключевой ставки доходность получается совсем небольшая, и клиенты мало интересуются подобными программами.

Тем не менее, такие предложения на рынке есть, просто их не так много, как хотелось бы. Если вы хотите разместить свободные денежные средства именно на объединенном депозите с разными валютами, то вы можете выбрать один из следующих вариантов:

Его вклад «Мультивалютный» является накопительным счетом с ежемесячными выплатами процентов. Разместить можно от 5.000.000 рублей на 366 дней, процентная ставка распределяется так: в рублях можно получить 7,35% годовых, в долларах США – 0,7% и в евро 0,4%.

Пропорции на усмотрение клиента, пополнение возможно без ограничений, а вот расходные операции не допускаются. Конвертация осуществляется по курсу банка. Если деньги пролежали на вкладе не менее половины срока, то начисление происходит по 1/2 ставки вклада, а если половина срока еще не прошла, то по ставке «До востребования».

СмартВклад можно открыть в любой валюте или сразу в трёх одновременно, чтобы получить дополнительный доход от колебаний валютного курса. Принимаются суммы от 1000 долларов США под доходность 0,1%, от 1000 евро под 0,01% годовых и от 50000 рублей под ставку от 5% до 5,63% годовых с капитализацией. Срок размещения – от 3 до 24 месяцев.

Вклад открывается дистанционно, проценты выплачиваются ежемесячно – для этого бесплатно выпускается дебетовая карточка Tinkoff Black. Минимальная сумма для снятия – 15 000 рублей, 100 $/€ и только через 60 дней после открытия вклада. Пополнение без ограничений по сумме, но не позднее чем за 30 дней до окончания срока договора.

Вклад «Мультивалютный» позволяет получать доход одновременно от 3-ех валют, оформление доступно в любом офисе банка. Вам необходимо вложить от 50000 рублей, либо от 300 долларов СШАевро на 210 дней, начисление процентов будет происходить каждые 30 дней.

Доходность: в рублях – 3,75% в год, в долларах США – 0,1% и в евро – 0,05% в год. Пополнение и снятие процентов не ограничено, пропорции можно менять по своему желанию, максимальная доходность достигается путем капитализации.

Здесь можно оформить вклад «Мультивалютный-Интернет» исключительно через онлайн-банкинг. Иными словами, данное предложение доступно только действующим клиентам банка, которые прошли регистрацию в ДБО и получили доступ к онлайн-сервисам банка.

Условия: нужно вложить от 10000 рублей или от 300 долларов США на 20-367 дней. Доходность в рублях составит от 4,2% до 5,7% годовых, в долларах – от 0,01% до 0,2% годовых, возможны ежемесячные выплаты или в конце года. Пополнение возможно только в первый день размещения без ограничений по сумме. Пополнение или расходование средств со второго дня не предусмотрено.

Предлагает уникальную программу «Мультивалютный +» с возможностью открытия счета не только в стандартной связке рубль-доллар-евро, но также и в китайских юанях. Вложить нужно не менее 100.000 рублей на срок в 181 или 385 дней, периодичность выплаты можно выбрать ежемесячно с капитализацией или просто ежемесячные начисления.

Доходность обещают следующую:

- Рубли – от 6,8% до 7,2% в год;

- Доллары США – от 0,3% до 0,6%;

- Евро – фиксированные 0,15%;

- Китайские юани – от 1% до 1,5% в год.

Открыть можно только в отделении банка, пополнение возможно через кассу в 60-дневный срок с даты открытия вклада. Расходные операции невозможны, разрешено только конвертирование валюты в рамках банка.

Выводы

Еще совсем недавно мультивалютные вклады представляли собой интересный вариант размещения денежных средств и получения выгоды от колебаний курса. Они были востребованы у россиян, которые хранили часть своих накоплений в иностранной валюте, и хотели не просто хранить эти деньги «в чулке», но содержать их в надежном месте под выгодный процент.

Однако политика регуляторов в США и ЕС привела к тому, что банкам стало невыгодно предлагать высокие ставки по вкладам в валюте, доходность постепенно уменьшалась до 1-1,5%, потом снизилась до 0,5-0,7% в год, а сейчас и вовсе составляет чуть более 0,1% в год. Сбербанк убрал подобное предложение из своей депозитной линейки, и сейчас оформить мультивалютный вклад можно в единичных банках.

Сводная таблица:

- В рублях –до 7,35%

- В долларах США – 0,7%

- В евро – 0,4%.

- В рублях – до 5,63%

- В долларах США – 0,1%

- В евро – 0,01%

- В рублях – 3,75% в год

- В долларах США – 0,1%

- В евро – 0,05%

- В рублях – до 5,7%

- В долларах США – до 0,2%

- В рублях – до 7,2% в год

- В долларах США – до 0,6%

- В евро – до 1,5%

Главная особенность предложения – возможность в рамках вклада переводить средства из одной валюты в другую без дополнительных комиссий. Поэтому если вы хотите сберечь свои накопления в инвалюте и заработать на изменениях курса, то вы можете выбрать один из вариантов выше.

Источник https://sovcombank.ru/blog/sberezheniya/multivalyutnie-vkladi-kak-otkrit-i-mozhno-li-zarabotat

Источник https://credits.ru/publications/408685/chto-takoe-multivalyutnyj-vklad-i-kak-on-rabotaet/

Источник https://bankstoday.net/last-articles/multivalyutnyj-vklad-osobennosti-oformleniya-i-usloviya-v-rossijskih-bankah